ETF浪潮下比特幣的十字路口:去中心化與制度化

原文作者:Susie Violet Ward

原文編譯:Luffy,Foresight News

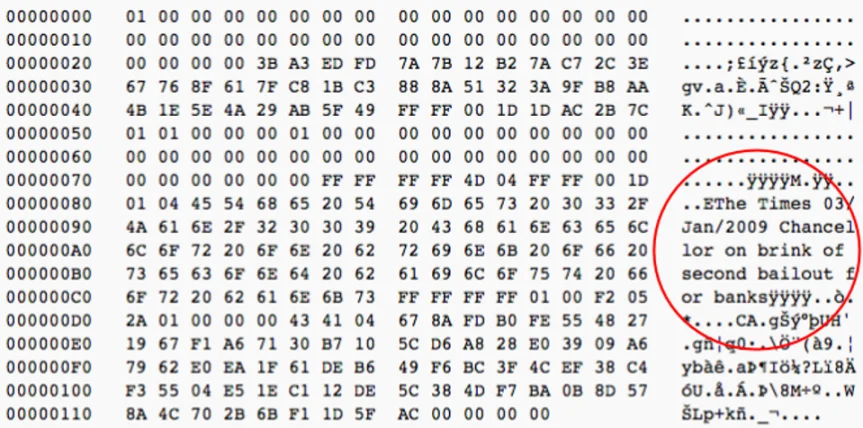

比特幣誕生於一個革命性愿景:一個去中心化的點對點金融系統,通過消除中介機構來賦予個人權力。隨着機構投資者尋求受監管帶來的安全性,這種嵌入比特幣創世區塊的愿景現在正處於十字路口。

比特幣對機構的吸引力是顯而易見的。它提供高回報,被視為類似於黃金的數字避風港。然而,這些機構很少持有實際的比特幣,而是選擇安全和合規的托管服務。這種對第三方托管人的依賴催生了「紙質比特幣」的概念,它代表所有權,但不是數字貨幣本身的實際擁有。這可能會帶來更多實際存在的比特幣債權,從而產生類似於部分准備金銀行的情況,這與比特幣的愿景背道而馳。

「紙質比特幣」的概念與傳統銀行業務相關的風險相呼應,傳統銀行業務中只有一小部分實際資產支持已發行的債權。如果許多投資者同時要求贖回基礎比特幣資產,這種部分准備金制度可能會引發流動性危機。

在 The Ned 會議期間的《What Is Money》節目中,Robert Breedlove 提出了一個令人心酸的觀察。會議的場館位於倫敦金融區的中心地帶,毗鄰以歷史悠久的銀行金庫而聞名的英格蘭銀行,是討論金融主權的理想場所。

在這種與貨幣安全和歷史主題相呼應的背景下,Breedlove 表示,「比特幣因其不可變性而從根本上改變了世界;但人們必須持有自己的比特幣私鑰才能真正擁有它——not your keys, not your coins。」

Breedlove 強調持有自己的比特幣密鑰以確保真正的所有權,這充分說明了比特幣的基本原則。這種對自我托管和比特幣不可變性的內在價值的觀點引發了另一種關於其未來的批判觀點。

隨着關於比特幣未來方向的爭論愈演愈烈, Bitcoin Policy UK 政策主管 Freddie New 等專家提供了寶貴的見解。New 表示,「對我來說,這取決於你可以在多大程度上支配自己的資產。我們都已經看到了部分准備金銀行業務的危險;但如果人們選擇在部分准備金銀行中持有資產,或購买可能不允許他們擁有標資產的 ETF,他們有這樣做的自由。然而,在比特幣中,我們第一次擁有了一種可以光速轉移的硬數字資產,我們作為個人可以完全擁有它,這與黃金 ETF 基金中的黃金不同。如果你有機會、有能力完全擁有你的資產,而不存在任何交易對手風險,你為什么要選擇其他方式呢?」

BitMEX 聯合創始人 Arthur Hayes 在與 Blockworks 的交談中反思了機構參與的潛在後果。他警告說,「如果貝萊德 ETF 變得太大,它實際上可能會扼殺比特幣,因為它只是一堆不能轉移的比特幣。」Hayes 的評論引發了人們對比特幣機構採用的擔憂。

將投資比特幣的機構與從 BitTorrent 等去中心化文件共享平臺過渡到 Spotify 和 Netflix 等集中式流媒體服務的用戶進行比較。 BitTorrent 允許點對點文件傳輸,其中所有權和分發是分散的並由用戶控制(想想比特幣)。

另一方面,Spotify 和 Netflix 在受控的集中框架內提供簡化的、用戶友好的內容訪問,優先考慮法律合規性和易用性,而不是分散的文件所有權和共享自由。正如這些流媒體平臺上的用戶不擁有他們訪問的內容一樣,將比特幣的管理權交給托管服務代表着放棄比特幣旨在提供的主權和個人控制權。

由於比特幣資產由機構保管,它們很容易受到可能的凍結或扣押等法律和監管行動的影響,從而挑战了比特幣的核心優勢之一:個人財富所有權。臭名昭著的 Mt. Gox 事件中,安全漏洞導致 850, 000 比特幣丟失,這對中心化托管的風險起到了警示作用。

比特幣持有量集中在機構手中可能引發市場操縱問題。傳統金融領域充斥着這樣的場景,倫敦銀行間同業拆借利率(LIBOR)醜聞就是一個鮮明的例子。銀行操縱了關鍵的基准利率,使人們對金融機構的誠信產生懷疑。

雖然機構參與者的存在為比特幣帶來了穩定性和流動性,並且進一步擴大了比特幣的接受度,但應對托管的中心化至關重要。多重籤名錢包和去中心化金融協議等新興解決方案提供了尊重比特幣去中心化原則的替代方案,同時仍然吸引機構投資者。

比特幣的旅程不是二元對立的,它可以在機構和個人保管間共存。挑战在於保持微妙的平衡以維護其基本價值觀。提高機構托管的透明度並倡導對投資者進行自我托管優點的教育可以防範風險,保護比特幣財務自由和自我主權的承諾完好無損。

盡管爭論仍在繼續,但行業資深人士也對這一趨勢發表了看法。 Greg Foss 在高收益信貸交易和分析方面擁有 32 年的經驗,現在是一名比特幣策略師,他提出了細致入微的觀點,「我相信機構採用比特幣是不可避免的,而且大多是有利的。雖然中心化程度提高是一個問題,但在我看來,新买家群體的增加抵消了這一擔憂。」

他的觀點揭示了這種更廣泛採用的潛在好處,盡管存在中心化的風險。

機構投資者可能會在購买現貨比特幣 ETF 時感到安心,但這種安心也有其自身的成本,可能會偏離比特幣最初的去中心化精神。

隨着機構繼續以現貨比特幣 ETF 的形式擁抱比特幣,我們面臨着一個選擇。比特幣會堅持其作為中立的、全球點對點數字貨幣的最初愿景,還是會轉變為一種新的資產形式,一種可能與其誕生之初的原則相悖的資產形式?這一選擇的結果將定義金融的軌跡,並決定比特幣是否仍然是賦權的象徵,還是成為與傳統金融範式掛鉤的另一種資產類別。

這不僅將為比特幣的未來指明方向,還將作為更廣泛的生態系統對去中心化和財務自治原則承諾的試金石。

最重要的是要知道,比特幣的真正所有權取決於自我托管。無論是在交易所還是在機構中持有,如果它不在你的個人錢包中,那么它就不完全屬於你。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | Michael Saylor發布數字資產框架提案;Azuki疑似即將發幣(12.23)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...

星球日報

文章數量

7681粉絲數

0