Coinbase三季度財報解讀:總營收高於市場預期,抄底的力度在加強

原文作者:Phyrex(X:@Phyrex_Ni)

編者按:近日,Coinbase 公布 2023 年第三季度財報,報告顯示,三季度 Coinbase 營收 6.741 億美元,超出分析師預期,環比下降 4.7% ,但同比增長 14.2% 。Coinbase 本季度淨虧損 200 萬美元,而去年同期虧損 5.45 億美元。Coinbase 在致股東的信中寫道:“第三季度對 Coinbase 來說是一個強勁的季度。,雖然我們在第三季度出現了淨虧損,但我們有望在 2023 年實現正的調整後 EBITDA,這反映了我們在年初設定的方向,即成為一家能夠在所有市場條件下產生(正的)調整後 EBITDA 的公司。”

分析師 Phyrex 發文解讀了 Coinbase 2023 年第三季度財報,通過Coinbase的財報判斷目前投資者狀態,Odaily星球日報整理如下:

總營收高於市場預期,虧損量下降到 230 萬美元

昨天晚上美股开盤後就一直在發現 Coinbase 的股價跳空高开,截止到閉盤上漲了將近 9% ,本來還以為是有未知的利好要釋放導致大量的投資者搶購,結果看完財報後只能用喜憂參半來形容,我們還是先說結果再看細節,財報公布以後 Coinbase 在盤前的股價下跌了超過 4% ,大體來說 六月份貝萊德申請 Bitcoin 現貨 ETF 確實刺激了市場的交易量和用戶的情緒,使得 Coinbase 的收入增加了 14% ,達到 6.74 億美元,高於市場預期的 6.54 億美元,但是成交量卻僅為 760 億美元,低於市場預期的 804 億美元, 也低於第二季度的 920 億美元。這是導致了 Coinbase 股價下跌的主要原因。

不過雖然 Coinbase 已經連續七個季度虧損,但是這個季度的虧損量從去年同期的 5.45 億美元下降到 230 萬美元, 考慮到第四季度也就是目前可能會帶來更大的成交量和用戶情緒,很有可能第四季度 Coinbase 就能扭虧為盈。而 Coinbase 在這次主要的盈利原因是和 Circle 共同運作 USDC,享受到了 USDC 儲備金購买美債後獲得的收益, 尤其是 Circle 的儲備金多以短期美債為主,而短期美債的收益率即便是到現在都普遍在 5.3% 左右,甚至本周還有釋放了符合條件的美國投資者可以交易期貨的功能,當然這些都不是重點,重點是我們通過細節數據看看美國投資者的真實反應。

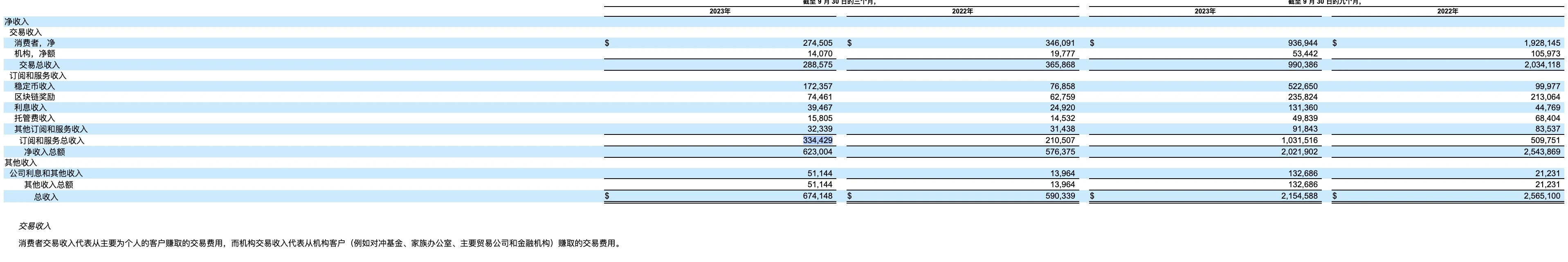

穩定幣收益高於去年同期,做市商出現了離場

首先是截止到 9 月 30 日的數據中可以看到主要的交易收益中, 普通用戶貢獻了 2.74 億美元的手續費,低於 2022 年同期的 3.46 億美元,而 2023 年前九個月的交易收益只有不到 9.37 億,大幅低於去年同期的 19.28 億, 也就是 2023 年的前三個季度總用戶交易量相比去年同期減少了十億美元, 這代表的就是用戶情緒的衰退,同時也代表了市場中流動資金的緊缺, 和我們一起分析的情況是同樣的。而且第三季度用戶的交易手續費要低於前三個季度的均值,這也算正常畢竟只有 6 月中旬到 7 月底一個月情緒有出現好轉。

另一個重要的數據就是來自於 機構(包括做市商)的收益只有 1, 407 萬美元,低於去年同期將近 2, 000 萬的水平,同時 2023 年前三個季度機構貢獻的收入也只有不到一億美元,是去年同期的一半, 而且第三季度的機構收益貢獻低於前三個季度的均值,這也說明了 隨着 SEC 和 CFTC 監管的加劇,不但是做市商出現了離場,就連機構投資者的投資者熱情都是在持續降低的。 在收入上最大的利好就是穩定幣的收入,可以看到第三季度的收益是 1.72 億美元,高於去年同期將近 1 億美元, 2023 年前九個月的穩定幣收益是 5.22 億美元,超過去年同期的 5 倍以上。 第三季度的穩定幣收益略低於前三個季度的均值。

甚至我們可以看到 Coinbase 在第三季度中包括穩定幣收益,區塊獎勵,利息和托管收益在內的非交易收益是 3.34 億美元,超過了交易收益的 2.88 億美元的 16% ,如果單純 只計算交易收益 Coinbase 已經虧到了只剩下內褲的地步,不但大幅低於去年同期的水平, 而且第三季度的交易收益也低於前三個季度的平均收益,而這個數據就是在告訴我們, 美國的小規模投資者,美國的機構,美國的做市商都在逐漸的遠離加密貨幣的交易, 當然這個數據是在 10 月份現貨 ETF 熱炒之前,想來第四季度的數據應該會有好轉,但從目前預測數據來看,幫助也是有限。

不過通過 Coinbase 的財報看到一個很有趣的現象,隨着美元充值的合規化,Coinbase 支持信用卡和銀行账戶的直接入金,而這就給一些投機分子可乘之機,雖然沒有明確的說明但想來是通過信用卡入金後進行投資, 如果賺了就皆大歡喜,如果虧了就去投訴盜刷,而這筆資金銀行也會從 Coinbase 撤銷,而這筆“虧損”也要 Coinbase 來承擔, 當然對於這樣的用戶想來 Coinbase 即便不列入黑名單,也會加強管理,但讓 Coinbase 有單獨的一條說明,想來這種“擼羊毛”的投機者也不少。

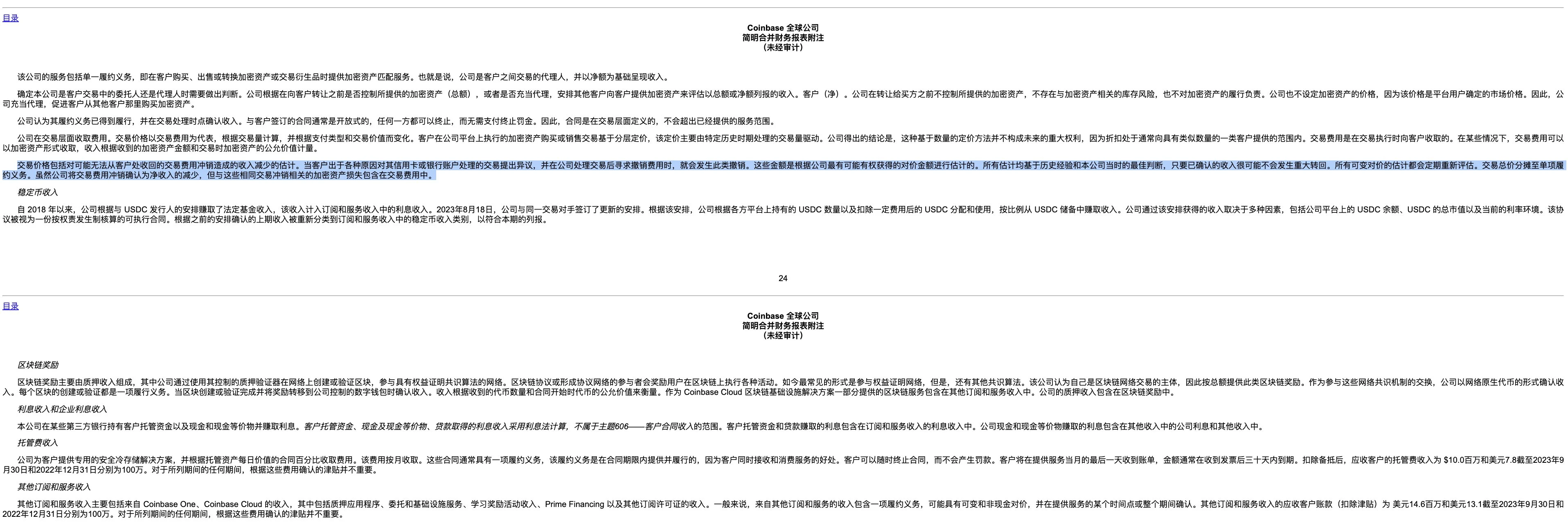

BTC 仍是高淨值和機構用戶的持倉首選

另一個需要關注的事情是, Coinbase 對於客戶的托管和資產保護增加了不少,截止到 2023 年的前九個月總持有的客戶資產就超過了 1, 177.6 億美元,高於去年全年的 804.5 億美元, 要知道目前整個加密貨幣的市值也就是 1.28 萬億,這還是 BTC 和 ETH 帶動下整體大盤大幅上漲的結果,而九月底的時候也就是 1 萬億美元出頭,而 Coinbase 的用戶儲存就佔了幣市整體市值的 10% 以上,說來很可笑,這主要代表的是 目前更多的用戶對於去中心化存貯的不信任,反而是更加的信任中心化存儲, 當然 Coinbase 也买了保險並且提供全額賠付,而且托管的費用確實也不高。

想來這是高淨值用戶和機構的首選,這也僅限於完全合規並受到監管的交易所,我知道很多小夥伴想說什么,香港也有很多提供托管的機構,但好像也是需要做 KYC 和 AML 的,有興趣的小夥伴可以自己了解一下,說回到 Coinbase 的托管,還可以看到有 將近一半的 托管中高淨值和機構用戶的資產是 BTC,佔了將近一半,而剩下的一半中 ETH 又佔了一半以上, 所以目前的格局仍然可以很明顯,對於高淨值用戶和機構來說, BTC 仍然是持倉的首選,而其次就是 ETH , 而且 ETH 的持倉量能達到 BTC 的 53% 左右,仍然是僅次於 BTC 最受到高淨值和機構用戶青睞的加密貨幣。

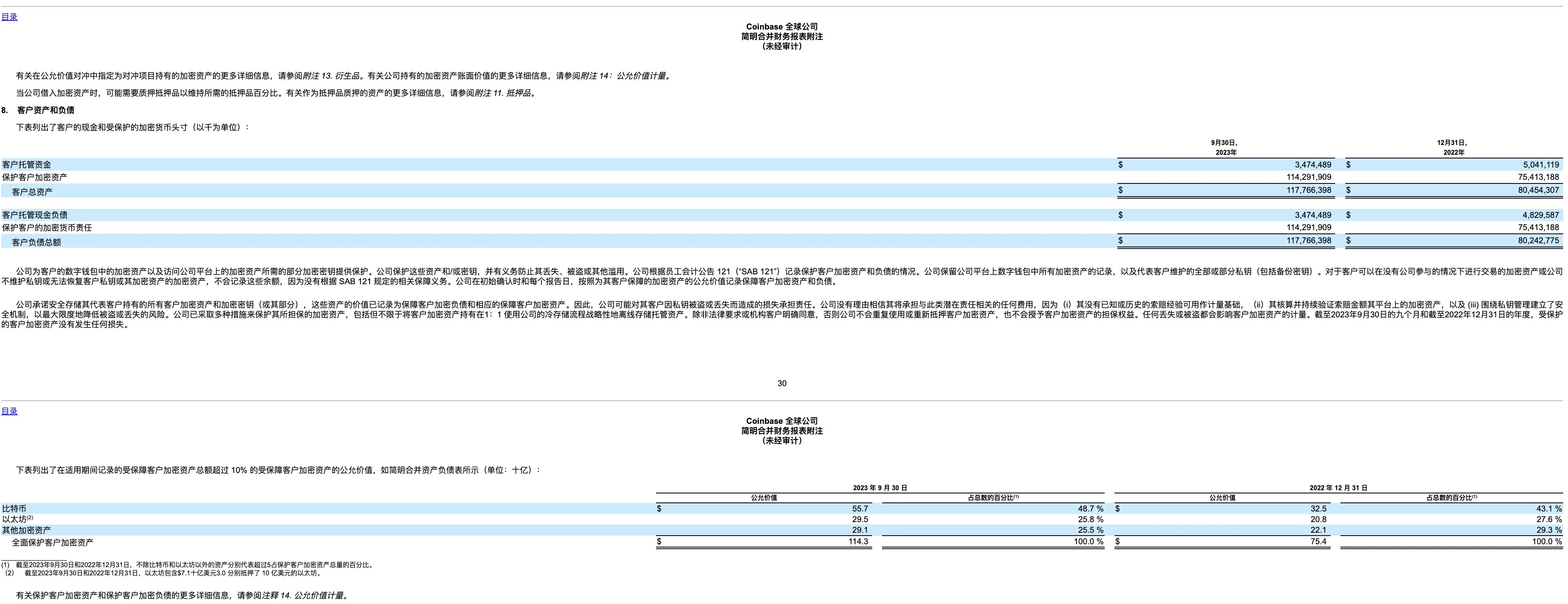

抄底的資產以 BTC 和 ETH 為主,更看好 ETH 的價格成長

下一個數據就是 Coinbase 自持有的加密貨幣資產總額,這對於很多小夥伴對於“狗莊”的判斷與否提供了數據,截止到 2023 年的 9 月 30 日, Coinbase 總持有的作為投資用加密貨幣的總值是 5.72 億美元,成本是 3.1 億美元, 同時對於投資持有 Coinbase 也有專門的解釋,大體的意思是 Coinbase 不打算頻繁性的交易這些資產,也會通過衍生品或者其他金融工具進行對衝,甚至有可能會將這些資產借貸出去。 目前九個月的總持倉成本和公允價值都超過去年全年的數據,說人話就是進入了 2023 年以後 Coinbase 加大了對於加密貨幣的抄底,买入了更多的資產,並且已經盈利超過 2.6 億美元,高於去年全年不到 1.4 億美元的收入。

而其中 Coinbase 抄底的資產以 BTC 和 ETH 為主, 這是在預期之內,但 Coinbase 抄底的 BTC 和 ETH 在成本上雖然是非常的相近,但確實投資 ETH 的成本 1.28 億美元要略微的高於 BTC 的 1.26 億美元,這就說明 Coinbase 是同時看好 BTC 和 ETH 這兩種資產,但略為的更看好 ETH 的價格成長, 當然從目前的財報數據來看,投資 ETH 的淨收益確實沒有 BTC 高,BTC 和 ETH 的總投資量佔劇了 Coinbase 投資的 82% 以上,但從收益來看,BTC 和 ETH 截止到目前的收益,僅佔總收益的 78% ,確實 BTC 和 ETH 的漲幅低於 ALT。

但從相對於 2022 年的數據來看,Coinbase 是加大了對於 BTC 和 ETH 的投資收益,即便 2022 年也是 ALT 貢獻的收益最大,也是縮減了對於 ALT 的投資量,這也是告訴我們一個重要的道理, 越是大體量的投資,越是寧愿選擇收益可能會低,但穩定性更高的資產,同時可以用小倉位去做高風險投入, 這點和我昨天發的投資策略完全一樣,當然至於如何選擇還是要看小夥伴們自己的了,另外 Coinbase 出於運營目的持有的加密貨幣中 ALT 佔了多數,有超過 4, 400 萬美元,其次是 ETH 佔了 2, 500 美元以上,最少的是 BTC 有 1, 100 美元左右,而這些資產會用於支付 Gas 費等費用。

用戶分析:機構、 做市商及高淨值投資者是 Coinbase 的主要收入來源

最後 Coinbase 對自己的用戶做出了分析,認為很大一部分交易量來自相對較少的客戶, 這些客戶的流失或交易量的減少可能會對 Coinbase 的業務、經營業績和財務狀況產生不利影響。數量相對較少的機構做市商和高交易量消費者客戶佔 Coinbase 上交易量和淨收入的很大一部分。這裏其實透出了一個很重要的數據,同時也可能是會給 Coinbase 帶來致命的地方,就是 更多的機構,做市商或者是高淨值投資者是 Coinbase 的主要收入來源,但這部分的投資者選擇 Coinbase 的主要原因是足夠合規,並且是受到監管的上市公司,但如果 BTC 和 ETH 的現貨 ETF 通過,很有可能會大幅削弱 Coinbase 的盈利能力 。

雖然這對於更多的普通投資者沒有什么影響,但可以看到今後交易所的發展方向, 越是合規的交易所就越會受到現貨 ETF 的衝擊,而合規交易所的營收已經從交易收入向周邊收入轉移, 對於這種情況來說必然會降低交易所作為“交易”的屬性,但確實會增加交易所作為金融的屬性。

小結

看完全部 Coinbase 在第三季度的財報後得出最重要的總結就是 Coinbase 抄底的力度在加強,而且抄底 BTC 和 ETH 仍然是主要手段,买入的 ETH 會多於 BTC,並按照財報數據計算,Coinbase 在 2023 年新增持 9, 629 枚 BTC, 144, 450 枚 ETH,以及若幹佔比 22% 的 ALT。

原文鏈接

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | Michael Saylor發布數字資產框架提案;Azuki疑似即將發幣(12.23)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...

星球日報

文章數量

7681粉絲數

0