歐科雲鏈研究院特約分析:未來將來,加密資產ETF合規化的新時代

原文作者:Dr.Yi,歐科雲鏈特約研究員,傳統金融機構資深從業人員,十余年宏觀經濟研究經驗,近十年另類資產投資研究經驗。

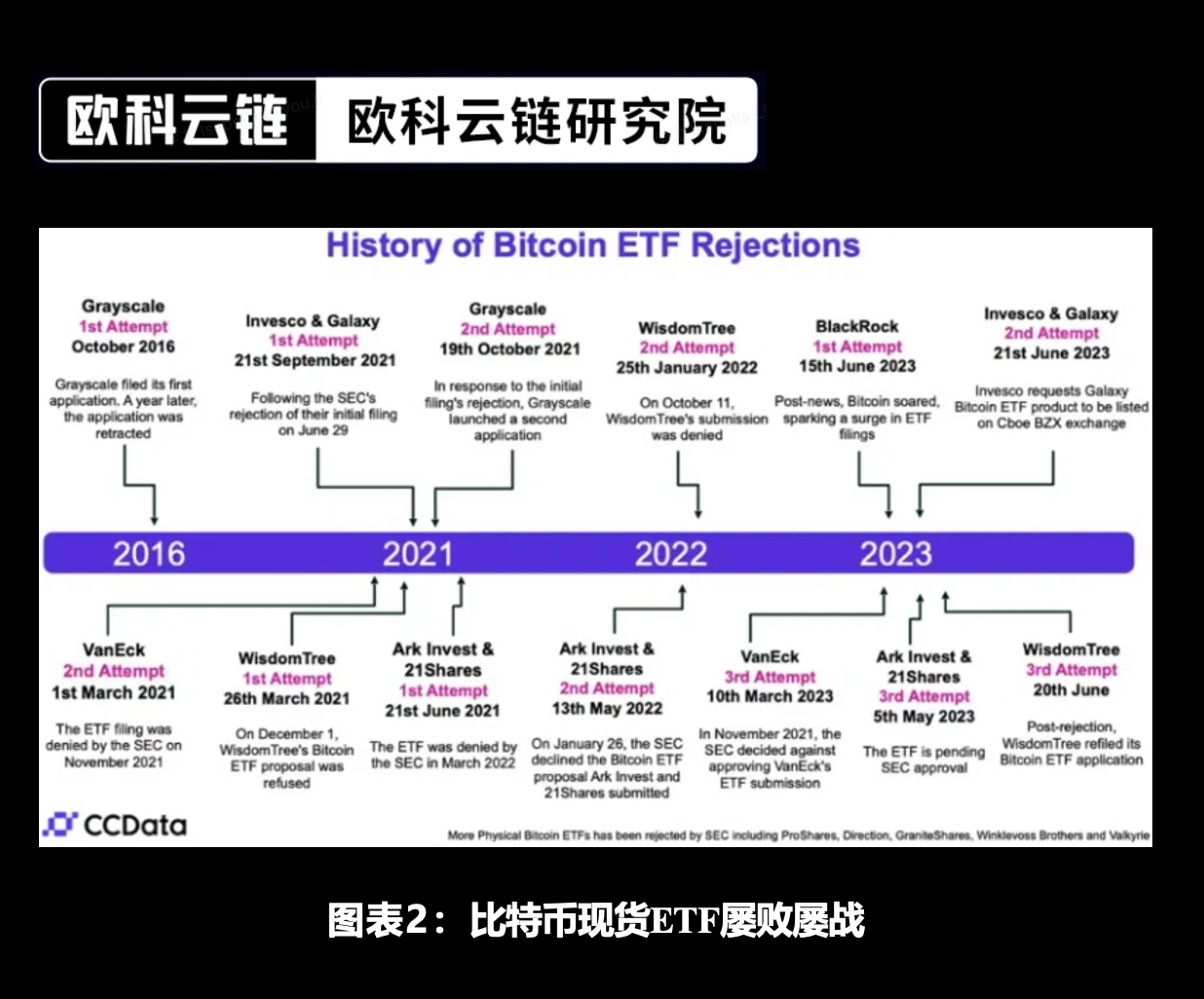

自從 2022 年市場墮入深熊以來,各類消息再難蕩漾起漣漪,就連比特幣期貨 ETF 的管理規模也陷入了停止增長的狀態。然而,貝萊德申請比特幣現貨 ETF 發行的消息卻平地驚起一聲雷,迅速激發市場情緒,相關話題的討論熱度始終居高不下。投資者們時常參照黃金 ETF 發展的歷史沿革暢想比特幣現貨 ETF 獲批將為行業進步帶來的巨大增量;另一方面,比特幣在 2024 年即將揭幕的美國大選中分量也愈發沉重,為爭取加密群體的選票,共和黨的態度明顯軟化;同時,加密資產現貨 ETF 的未來值得矚目,知名資管巨頭已經悄然提交了以太坊現貨 ETF 的申請,玩家們亦可傾注部分精力聚焦其進度。

1. 以史為鑑,可知興替——黃金 ETF 發展溯源

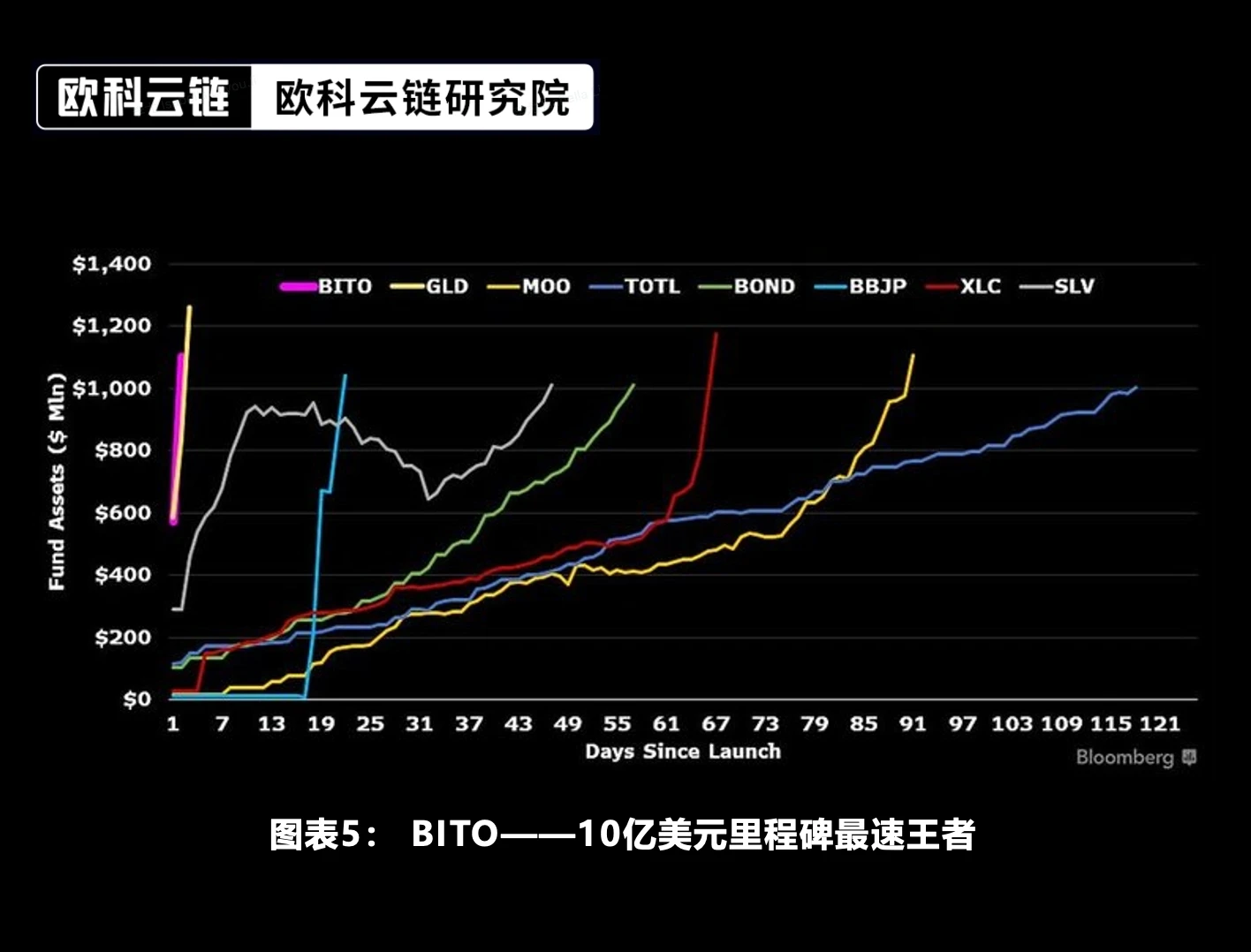

近期,在市場對比特幣現貨 ETF 的熱切期盼下,比特幣期貨 ETF 的現狀略顯悲涼。SEC 已經批准了 7 支基於 CME 合約的比特幣期貨 ETF,搶跑優勢顯著。不過,因滾倉所產生的滑點、交易費用及期貨溢價等問題,致其持有成本高昂,陷入管理規模增長緩慢的困境。截至當下,其總 AUM 仍僅 10 億美元出頭。

來源:USA TODAY,歐科雲鏈研究院

相較之下,比特幣現貨 ETF 並不存在上述缺點。2023 年 6 月 15 日,全球最大的資管公司貝萊德向 SEC 提交了比特幣現貨 ETF iShares 的申請。該巨頭 AUM 將近 10 萬億美元,其 576 份 ETF 申請通過 575 次的輝煌記錄重燃了市場對比特幣現貨 ETF 獲批的希望。而後,一衆 TradFi 巨頭紛紛效仿,包括 Wisdom Tree、Invesco、 Galaxy 等。

然而,SEC 認為貝萊德尚未具備充分的申請條件,且未透露籤署“監視共享協議(SSA)”的加密貨幣交易所,故駁回了其初次申請。

隨後,貝萊德指定 Coinbase 為 SSA 合作夥伴,並重新提交申請以回應 SEC 的意見。

來源:CCData,歐科雲鏈研究院

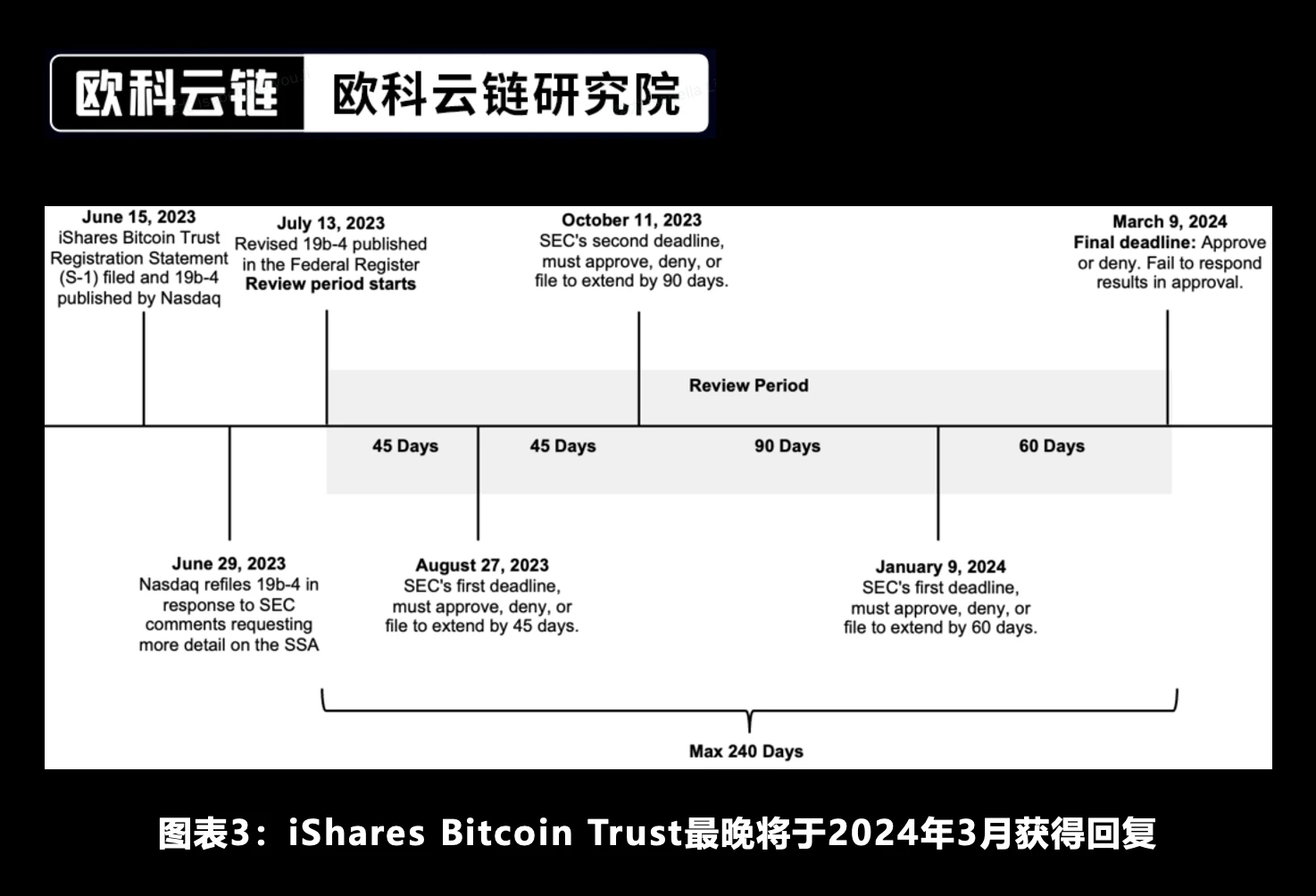

根據 SEC 的答復截止日期,其回復 iShares 申請的最後期限是 2024 年 3 月 9 日。

來源: GSR ,歐科雲鏈研究院

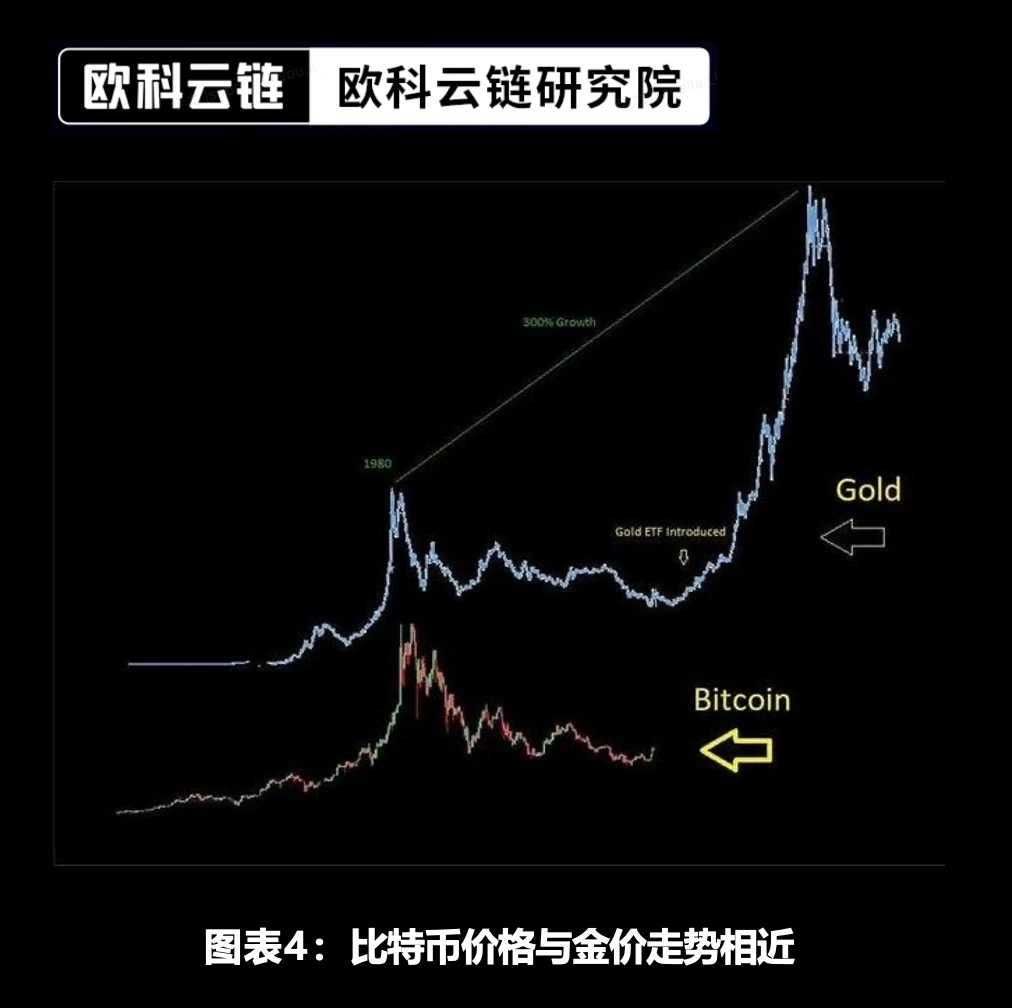

iShares 的結果尚難定論,但貝萊德 CEO 將比特幣稱為 21 世紀的數字黃金,因此回顧黃金 ETF 的歷史具有較高的參考性。

類比黃金 ETF 對黃金市場的變革性影響,比特幣現貨 ETF 可能將引發市場質變。2004 年 11 月 18 日,由道富銀行發行的首個黃金 ETF SPDR Gold Trust ETF (GLD)在 NYSE 上市交易。該 ETF 大幅降低了黃金市場的投資准入門檻,並解決了倉儲和運輸的問題。歷史不會重演,但也許會押韻,比特幣現貨 ETF 亦或將掀起同樣的革命。投資者可通過 ETF 長期持有比特幣,而無須擔心私鑰與托管。

從價格表現出發,黃金 ETF 吸引了大量新進投資者及增量資金,從而驅動金價迅速增長。從 GLD 上市到 2011 年中期,黃金基本處於持續上升趨勢,並於 8 月份達到峯值,從約 450 美元/盎司暴漲至約 1, 900 美元/盎司,漲幅超過 300% ,年均復合增長率約 8% 。在過去五年以及 2020 年底,GLD 曾下跌 45% ,再重回上述高點。由此可見,更便捷的市場准入和更透明的市場機制意味着更多的投資者,致使價格總體呈穩步增長的態勢。

來源:Crypto Goose,歐科雲鏈研究院

從 AUM 增速推斷,比特幣現貨 ETF 或將創造新記錄。首支黃金 ETF 曾在 3 天內 AUM 就突破 10 億美元,且記錄保持了 18 年。另一在短時間內達到該數字的 ETF 是 ProShares 於 2021 年發行的比特幣期貨 ETF BITO,其在 2 天內就吸引到了 10 億美元的流動性。鑑於比特幣現貨 ETF 坐擁諸多優勢,預計其存在極高概率再度打破由 BITO 創造的記錄。

來源:Bloomberg,歐科雲鏈研究院

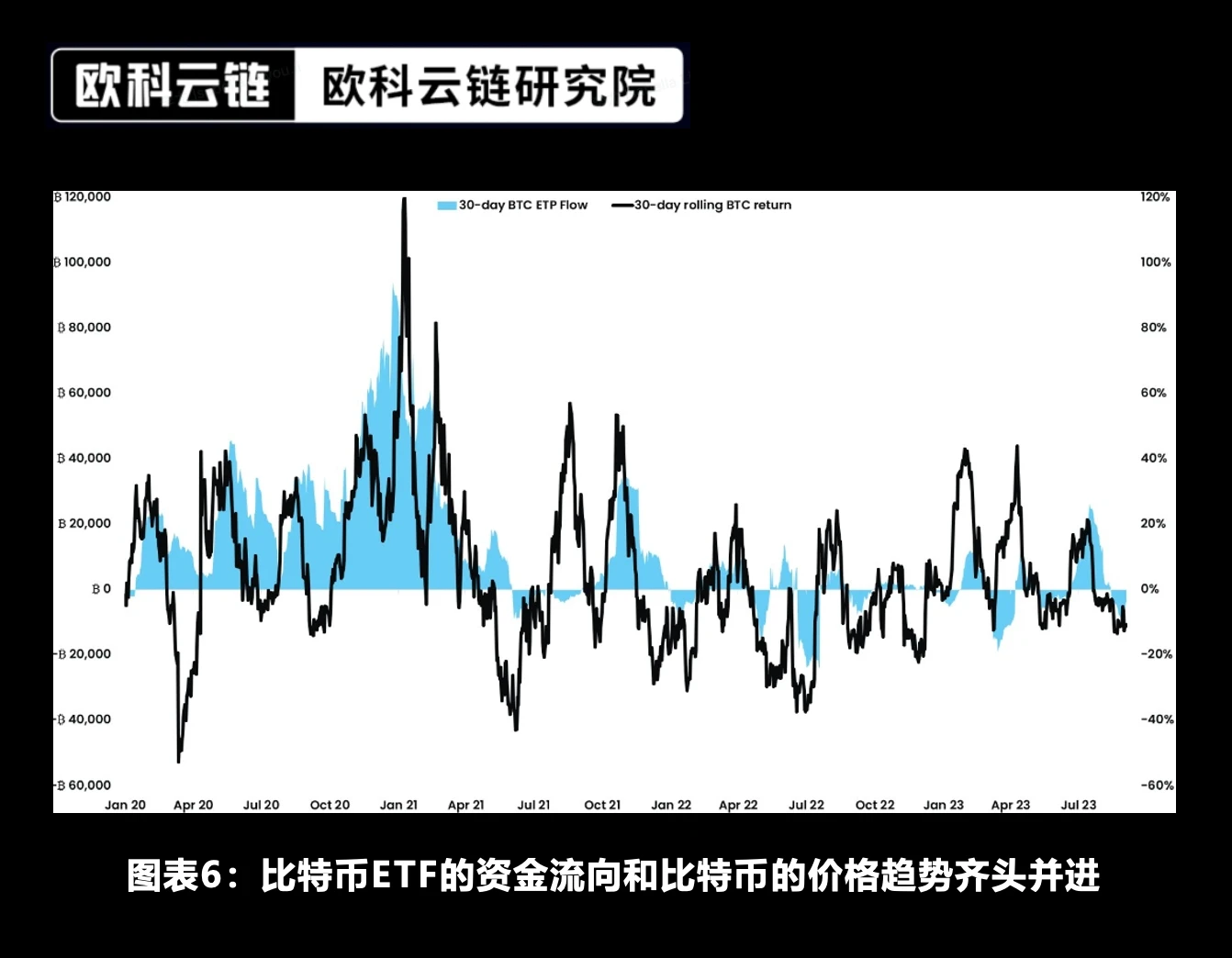

資金面的量變也將導致比特幣價格走強。當越來越多的資金流入 ETF 時,淨买家將為比特幣的價格增長提供強勁動能。特別是當出現極端流量時,此類關系尤為顯著。巨量的資金流入將有力提振市場,而資金的持續流出則將對市場產生消極影響。

來源:K 33 Research,Grayscale,Bloomberg,Bytetree,歐科雲鏈研究院

2. 隱性的政治變量——美國總統大選

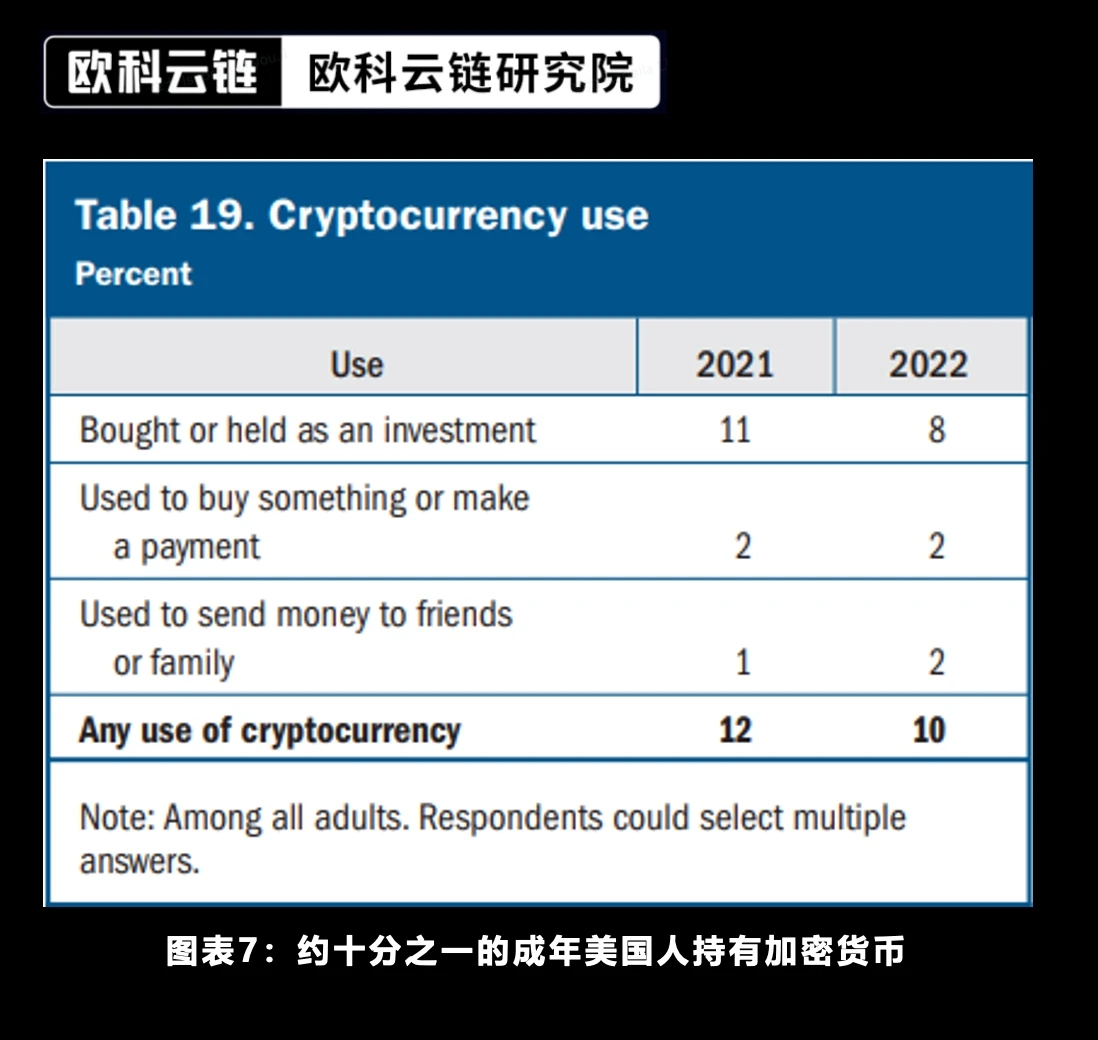

由於比特幣現貨 ETF 面臨着極高的監管風險,因此總統選舉將是影響 SEC 決定的主要政治因素。根據美聯儲估計, 8% -11% 美國人使用加密貨幣,足以影響大選。

來源:Federal Reserve ,歐科雲鏈研究院

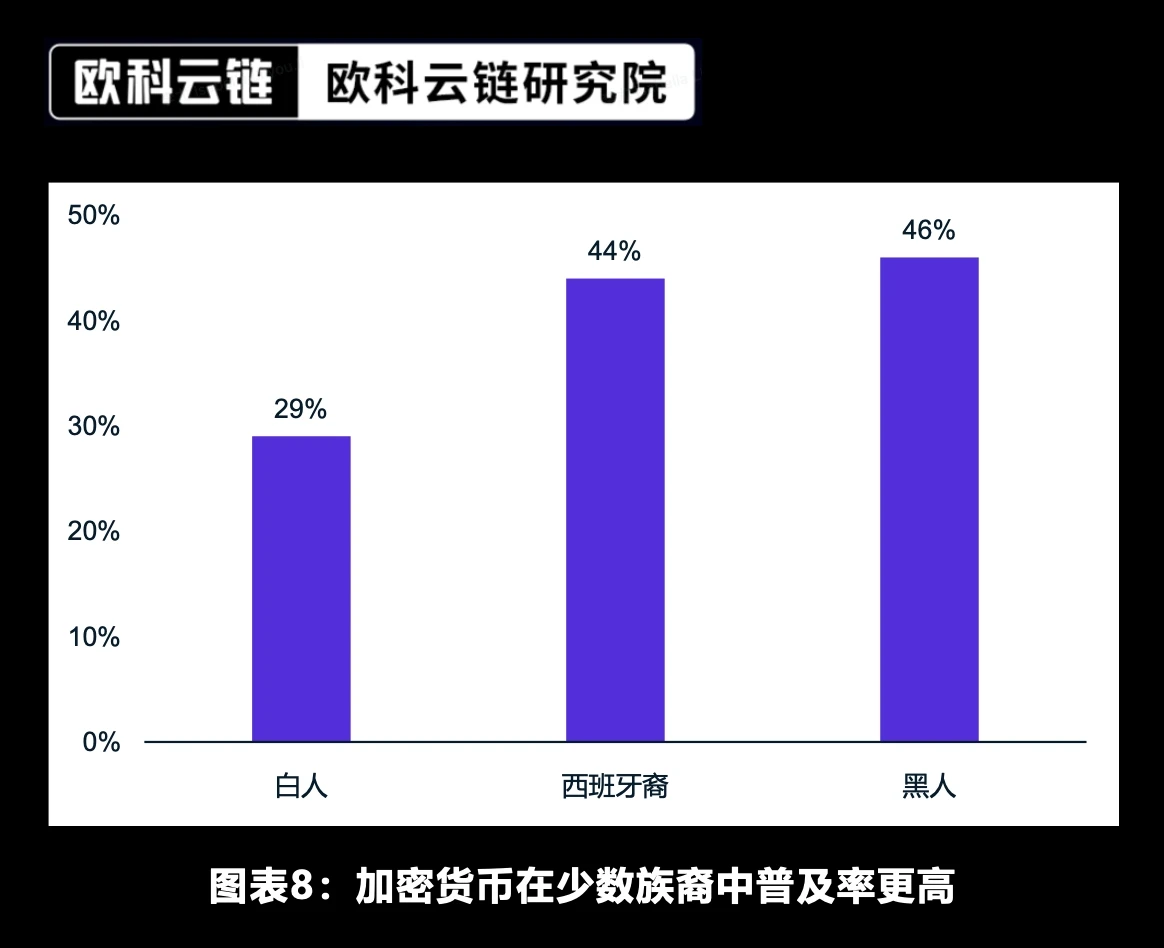

其中,少數族裔是總統選舉的關鍵選民。而當候選人對加密貨幣政策的立場可能直接影響到投資組合表現時,其重要性將更為突出。根據 Plaid 報告《The Fintech Effect》, 44% 西班牙裔和 46% 非裔美國人認為加密貨幣比 TradFi 更容易觸達。

來源:Plaid,歐科雲鏈研究院

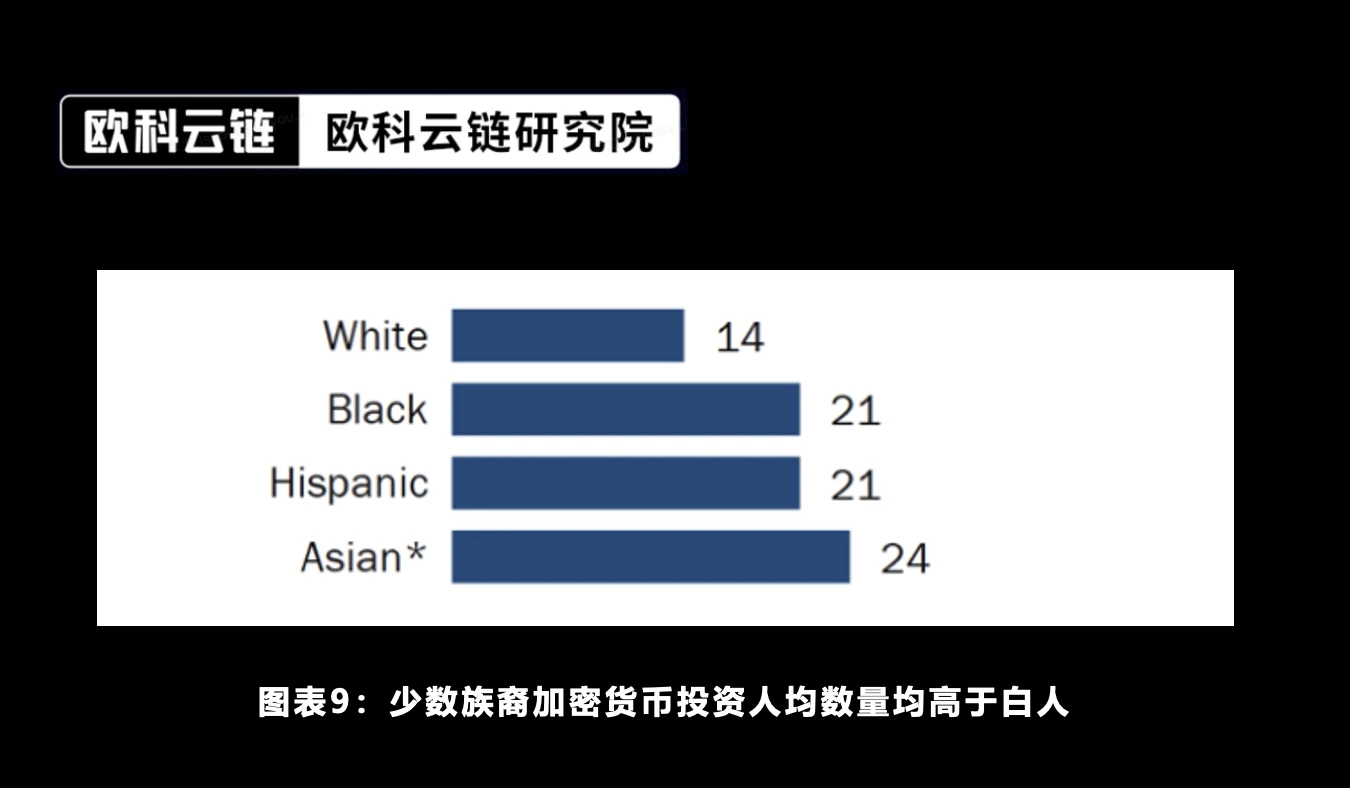

同時,Pew Research Center 的比較數據證明,加密貨幣投資是少數族裔選民人均數量超過白人的唯一資產類別。

來源:Pew Research Center,歐科雲鏈研究院

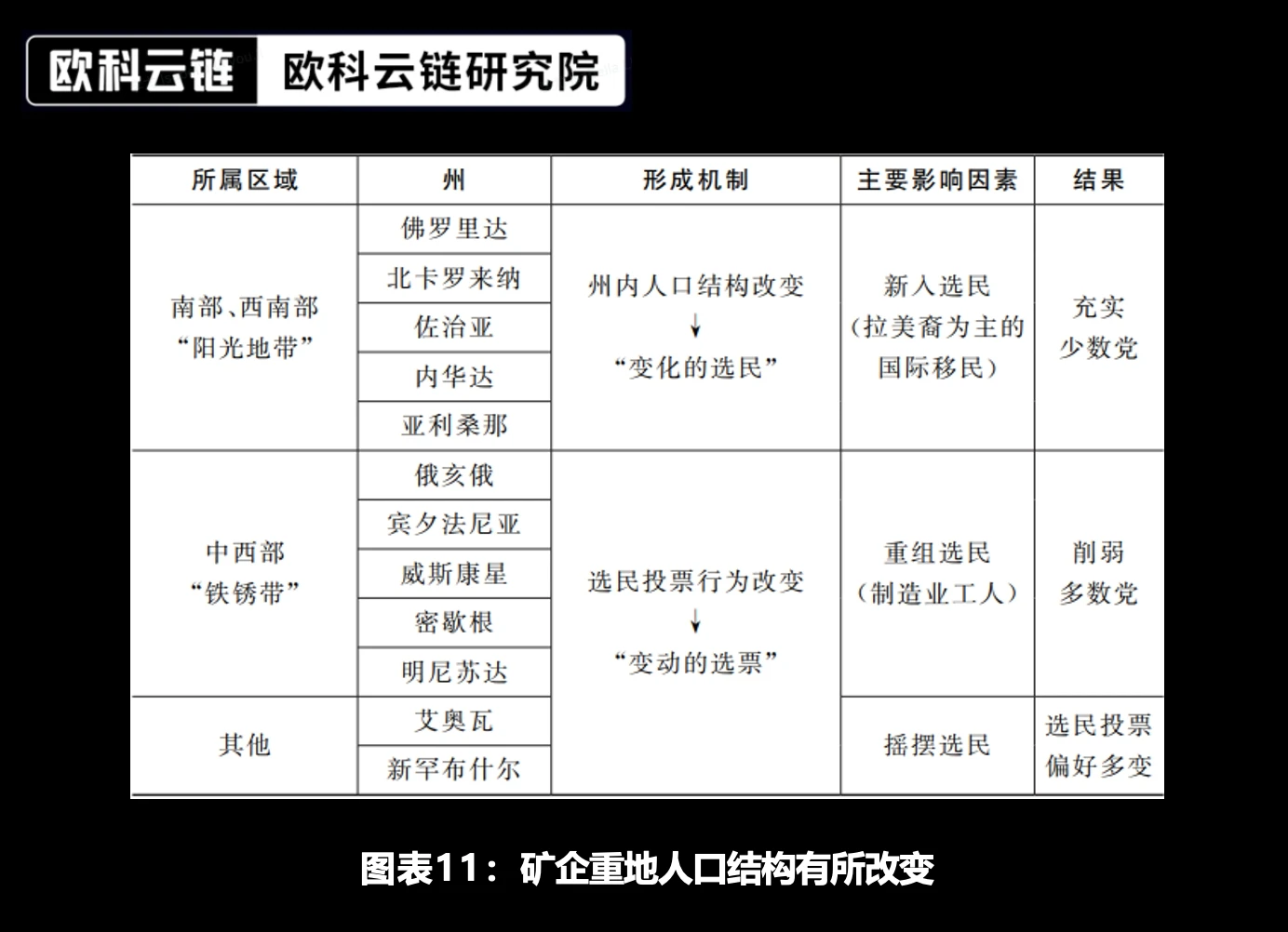

此外,實施反比特幣挖礦的政策也許會對 2024 年選舉的候選人誘發負面影響。大量比特幣礦機在搖擺州運營,其合計算力約佔美國總算力的 40.2% ,並且是美國大選的關鍵票倉。比特幣礦企僱用了大量當地選民,增加了財政稅收,並振興了常年落後的地區。

來源:Cambridge Digital Assets Programme,歐科雲鏈研究院

而反比特幣挖礦稅政策將威脅到衆多搖擺州的就業與振興,因此可能會遭遇關鍵選區的抵制。

值得關注的是,搖擺州的人口結構也在發生改變。佐治亞州和北卡羅萊納州等正持續流入以拉美裔為主的國際移民,挖礦重鎮疊加少數族裔投資偏好的雙重因素將有不小概率影響選舉的走勢,進而作用到 SEC 對比特幣現貨 ETF 的裁定。

來源:清華大學國際關系研究院,歐科雲鏈研究院

拜登政府於 2021 年 1 月上任以來,始終對加密貨幣維持強硬的政策態度,並提議對比特幣礦場徵收 30% 的數字資產採礦能源稅,卻未對其它相似的數據中心執行相同標准。

從博弈論的角度分析,極少數美國選民會僅因某位候選人反對比特幣而投票支持,畢竟比特幣並不會影響到大部分人。然而,可能會有群擁護比特幣的美國公民將僅因某位候選人贊成比特幣而投票支持。

相較於民主黨持續鎮壓加密貨幣的行動,共和黨態度的轉變尤其明顯。曾經起訴 Ripple 的前共和黨 SEC 主席 Jay Clayton 如今認為該機構涉及過度監管,應該批准比特幣現貨 ETF。

一般而言,新總統上任約六個月,新的 SEC 委員團隊就會組建,如同拜登與現任 SEC 主席 Gary Gensler 領導下的當局。因此,民主黨目前在 SEC 委員團隊中佔據了多數席位。

為消除 SEC 內部的黨派分歧,委員們的政治立場就必須平等。SEC 前律師 John Reed Stark 預測,假設共和黨當選,Gary Gensler 大概率將提前下臺,由現任團隊中最資深的官員 Hester Pierce 擔任臨時主席,以在 SEC 內部實現兩黨平衡。

值得一提的是,Hester Pierce 也被稱為“Crypto Mama”,其曾倡導美國使用歐洲監管結構 MiCA 作為執行模式,並反對過 SEC 針對加密行業採取的多項行動。若其出任 SEC 臨時主席,預計針對該行業的監管執法即使不會完全停滯,也將大幅減少。

在該情況下, 1)SEC 可能將重點轉移到欺詐案件上,而不是注冊違規行為,如 CEX、經紀自營商或清算機構未能注冊成加密貨幣交易平臺;2)利好比特幣現貨 ETF 的潛在批准,並採取其它有益於加密行業的重大監管措施。

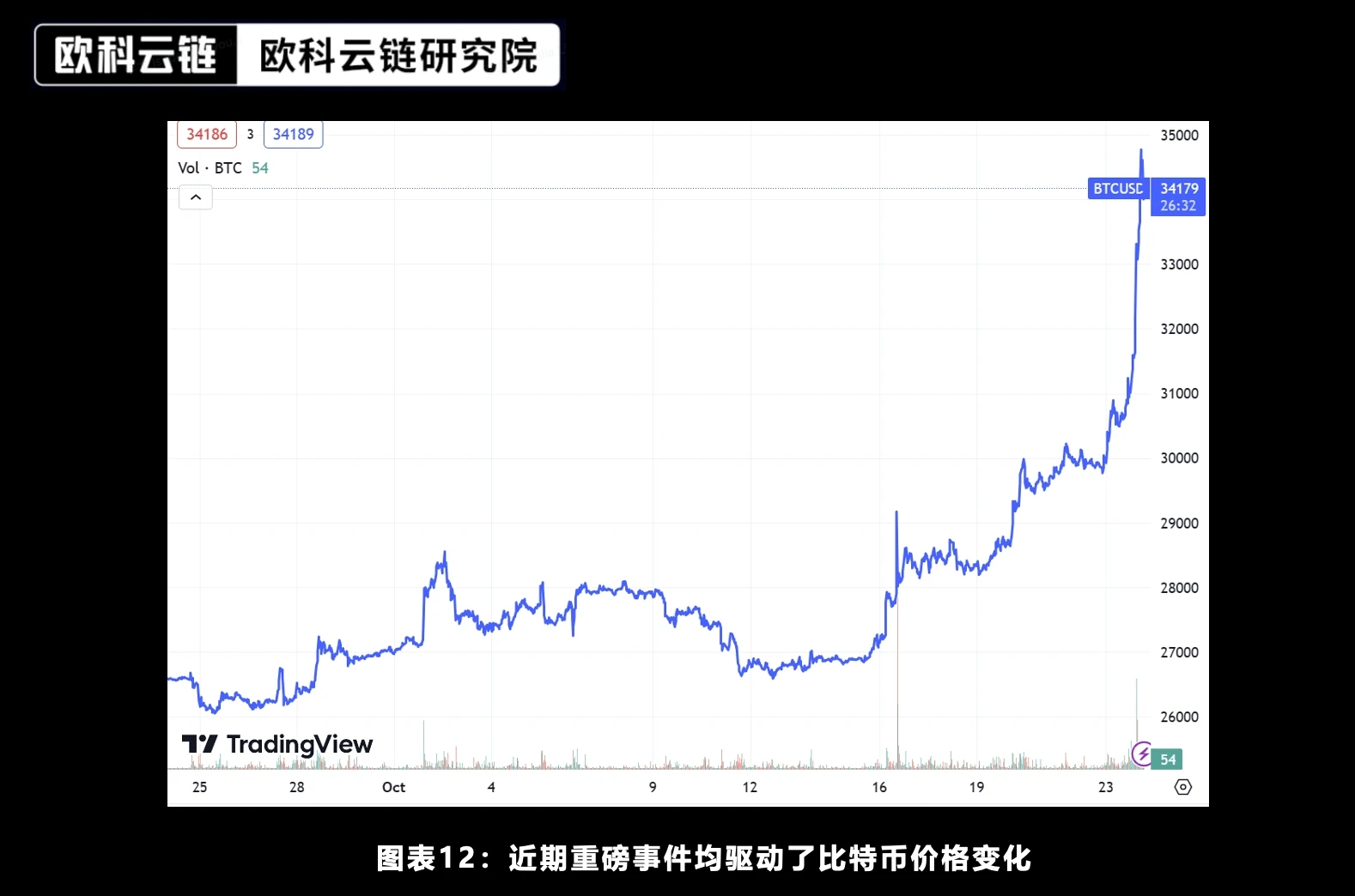

3. One more thing——以太坊現貨 ETF

過往一周,市場發生了兩起足以改變比特幣現貨 ETF 結果走向的重量級事件。2023 年 10 月 14 日,SEC 決定不對法院支持 GBTC 轉換 ETF 的裁決提出上訴,增加了比特幣現貨 ETF 通過審核的可能性。該消息極大地振奮了市場,比特幣價格亦飆升至 27, 000 美元上方。時隔 2 天,突發另一重大利好,行業頂流媒體 Cointelegraph 在 X 上公布 SEC 批准 iShares 比特幣現貨 ETF 的消息,又一次提振了市場,比特幣價格一度逼近 30, 000 美元。10 月 24 日,彭博社 ETF 分析師 Eric Balchunas 在社交媒體上發文表示,貝萊德的比特幣現貨 ETF 已上线美國證券存托清算公司(DTCC),股票代碼為 IBTC,這是 ETF 上市過程的一步,也是首個上线 DTCC 的比特幣現貨 ETF。隨着消息的落地,比特幣價格再次站上 3 萬美金,並一度衝擊 35000 美金大關。

來源:TradingView,歐科雲鏈研究院

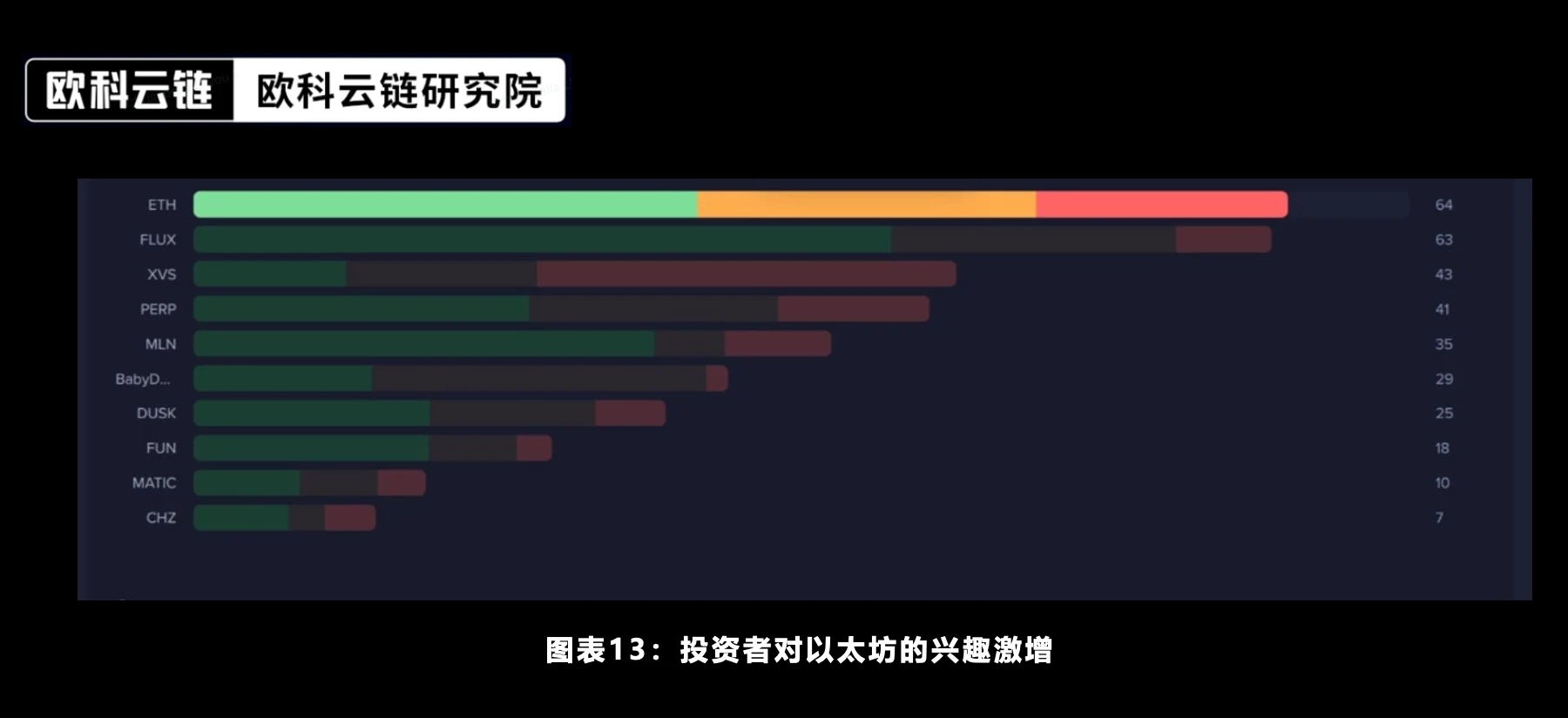

除了比特幣現貨 ETF 的推進之外,以太坊作為業內的第二大加密貨幣,傳統金融市場也對其維持着濃厚的興趣。

來源:Santiment,歐科雲鏈研究院

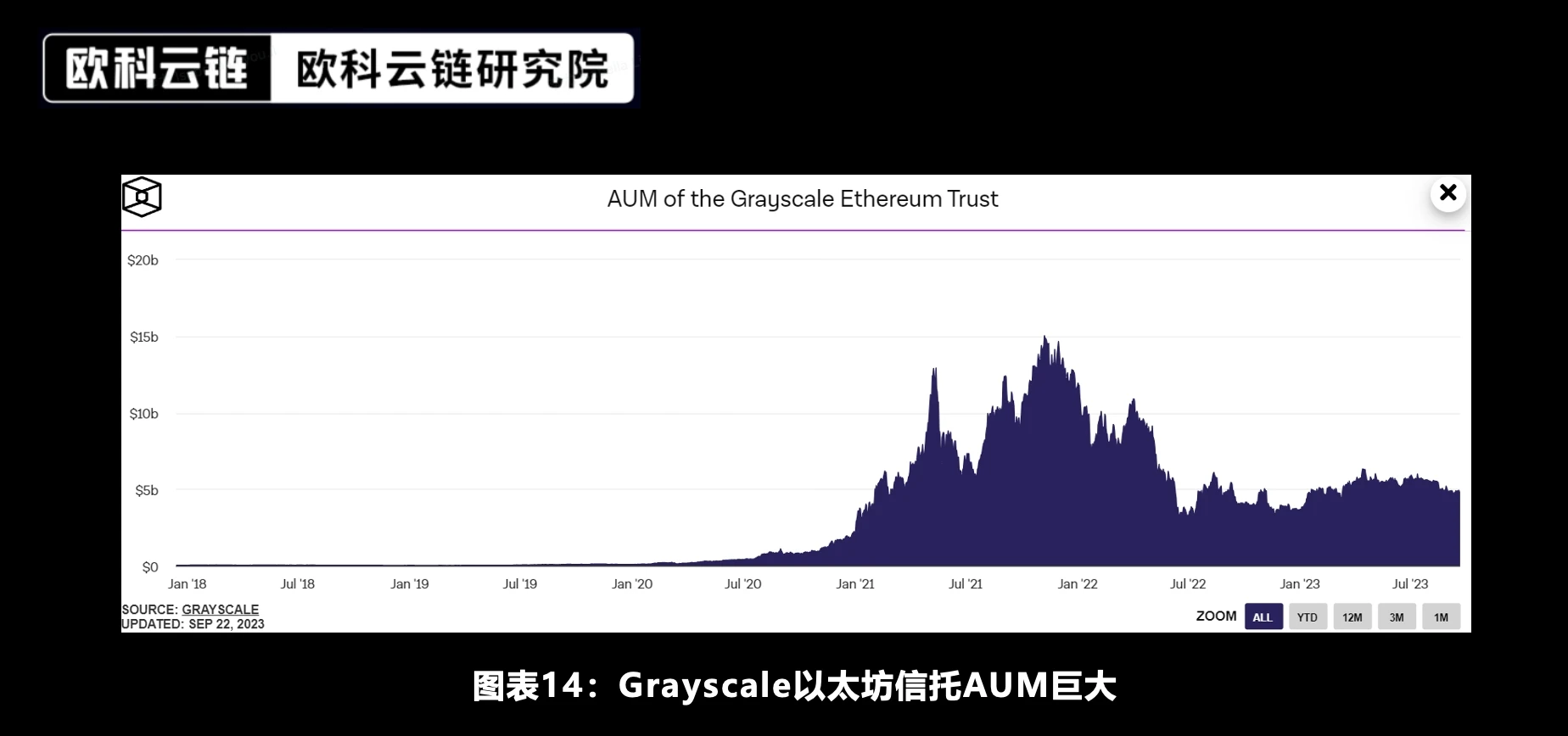

而今,除比特幣現貨 ETF 外,投資者亦可留心以太坊現貨 ETF 的進程。2023 年 9 月 7 日, Ark Invest 及 21 Shares 聯手嘗試首支以太坊現貨 ETF。同年 10 月 2 日,Grayscale 也申請將其以太坊信托轉換為現貨 ETF。目前,該信托是全球最大的以太坊投資工具,管理規模將近 50 億美元,佔到以太坊流通總量的約 2.5% 。

來源:THE BLOCK,歐科雲鏈研究院

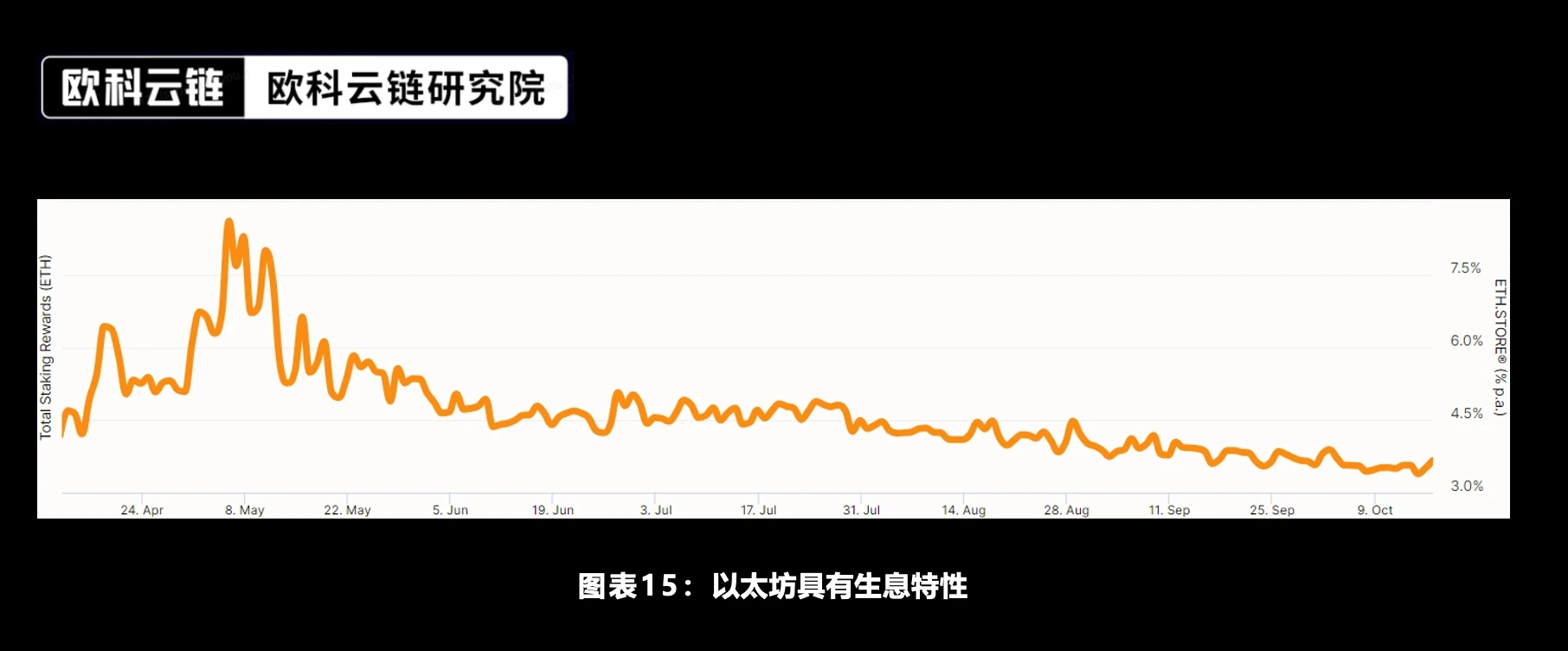

鑑於以太坊的質押獎勵機制,其具備收益率屬性,因此可被歸類為證券。況且,SEC 也一貫將以太坊視為證券。根據排中法則,假如 SEC 批准比特幣現貨 ETF,則其應該對以太坊現貨 ETF 採取同樣的做法;假如 SEC 認為以太坊的本質是一種證券,並適用於 Howey Test,則其就更不具備否決以太坊現貨 ETF 的理由。綜上所述,僅從概率而言,以太坊現貨 ETF 的獲批可能性要更高於比特幣現貨 ETF。

來源:Beaconcha.in,歐科雲鏈研究院

以太坊創新的質押機制將引發投資者需求,吸引其參與流動性質押,以增強持有 ETF 的回報。即便使用流動性質押協議鎖定資產,質押者也可保持流動性,協議將為投資者提供可交易的衍生代幣。相比之下,當投資者將資金鎖定在政府債券中時,其就無法再獲得流動性。通常而言,投資者更傾向於縮短贖回期,而流動質押允許其在維持流動性的同時參與質押並賺取收益,且無須鎖定。

4. 結語——未來將來

隨着比特幣現貨 ETF 漸行漸近,加密行業的合規化可有望迎來從 0 到 1 的突破。這意味着未來以比特幣和以太坊為代表的主流加密資產能夠和傳統的股票、債券,以及大宗商品一道,成為主流機構與大衆投資者的可選投資方向。對於數字貨幣資產而言,有望帶來更多的增量資金,而對於傳統金融機構而言,在高利率環境下也能帶來更多投資選擇,無疑是一個雙贏局面。

站在長期視角來看,在未來加密行業與傳統金融融合的大趨勢下,一個值得思考的問題是:是否最終的融合形態是以加密資產套上類似傳統資產的外衣,去迎合傳統金融機構的監管要求?我們認為這可能是一個逐步“並軌”的過程,一方面,加密資產以更為合規的方式為主流投資者所接受,另外一方面,通過在鏈上映射更多的真實世界資產(RWA),以鏈上金融展業的方式去成為傳統商業銀行補充,為傳統金融注入更多活力。雖然這樣的未來尚未到來,但是我們相信終有一天即將到來,未來將來。

*本文觀點僅代表作者個人,非投資建議

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

8611粉絲數

0

評論