以太坊的挑战與機遇:期貨ETF遇冷、質押風險、L2鋪路

原文來源: Ebunker

熊市背景下以太坊的機構興趣有限

在加密熊市的背景中,從 10 月 2 日开始,有 6 種不同的以太坊期貨金融工具正式开始交易,但目前並未重新點燃機構投資者對 ETH 的熱情。 ETH 期貨 ETF 首日的總交易量不到 150 萬美元,相比之下,根據彭博社數據, 2021 年首支 BTC 期貨 ETF(BITO)的首日交易量超 10 億美元。也就是說,ETH 期貨 ETF 首日的資金淨流入不到 BITO 的 2 %。

Coinbase Research 負責人 Duong 認為造成上述差異有以下幾個主要原因:

首先,ETF 推出的市場時機不同。Proshares 的 BTC 期貨 ETF 是在 2021 年加密牛市周期中推出的,市場流動性資金充裕,而 ETH 期貨 ETF 是在目前的熊市周期推出的,資金嚴重匱乏。

其次,投資顧問的熟悉程度不同。投資顧問通常對 BTC 更熟悉,BTC 更容易融入其客戶的投資組合。ETH 通常被認為是更復雜的投資品,在傳統投資界尚未得到很好的理解和接納。

第三,法律層面的期望值變化。Katherine Polk Failla 法官在最近 Risely vs Uniswap 的法院裁決中,將 ETH 標記為加密商品。這可能擡高了市場對 ETH 現貨 ETF 的期望值,而對 ETH 期貨 ETF 反而失去了熱烈的市場反應。

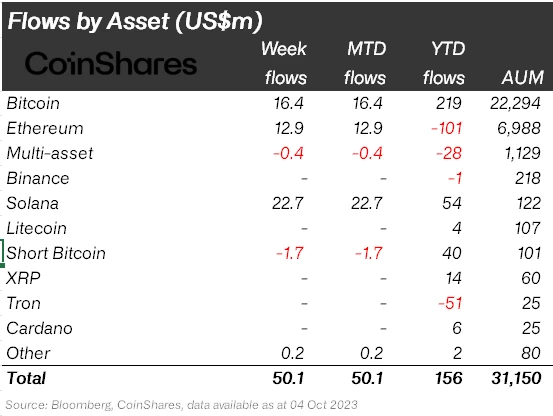

從資金流動情況來看,加密熊市仍在對機構資本產生巨大的影響。根據 Coinshares 的統計,自 2022 年以來的 39 周內,有 24 周出現資金的淨流出,佔整個期間的 61.5 %。 從資金流動數據也可以看到機構對加密資產的興趣變化:截至 10 月 4 日,ETH 今年的資金流出達 1.01 億美元,而 BTC 在同一時間範圍內則有 2.19 億美元的資金流入。不過,最近 BTC 和 ETH 的周資金淨流入比較類似,分別為 1640 萬美元和 1290 萬美元。

總體而言,盡管 ETH 期貨 ETF 遇冷,但其交易量對於新的 ETF 來說仍屬於正常水平,對於機構投資興趣也起到了正面的作用,但是受制於熊市背景等原因,需要加密市場整體轉暖之後才能吸引更多機構資金的流入。

以太坊質押的潛在風險

10 月 5 日,JP Morgan 發布了一份研究報告,指出以太坊的網絡的中心化問題,並指出 ETH 質押收益率從上海升級之前的 7.3 %下降到 5.5 %,與仍在上升的傳統金融市場收益率相比,ETH 作為投資標的的吸引力有所下降。

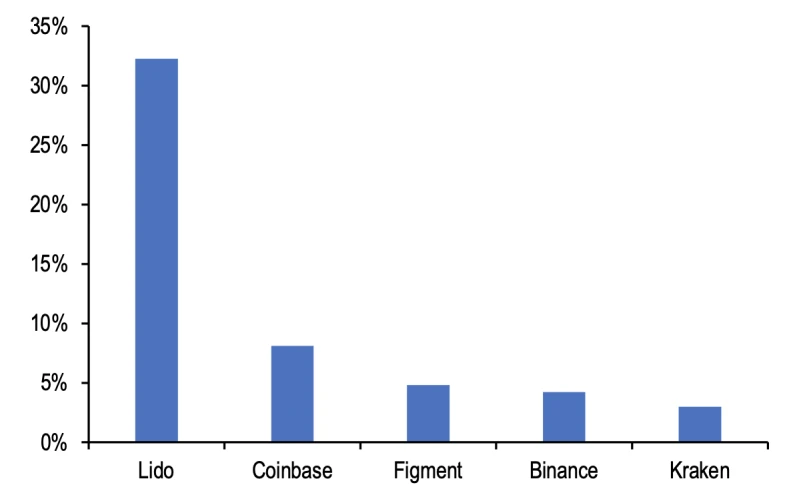

該報告指出,排名前五的流動性質押提供商 Lido ,Coinbase, Figment , Binance 和 Kraken 控制了 50 %的 ETH 質押量,而其中 Lido 幾乎佔了 ETH 總質押量的三分之一。

流動性質押平臺 Lido 被加密貨幣社區視為中心化交易所質押平臺的更優替代品。目前,為了減輕中心化風險,Lido 一直在擴大其節點運營商的名單,旨在防止任何單個實體控制大部分質押的 ETH。

此外,為了對抗以太坊區塊鏈的中心化風險,以太坊社區开始推廣分布式驗證器技術(DVT),如 SSV、 Obol 等。DVT 允許多個節點運營者運行一個驗證器。這樣做是為了在不影響區塊鏈的情況下降低與驗證者相關的風險。

JP Morgan 提出的另一個擔憂是流動性質押資產再抵押的做法。這涉及將流動性 token 作為各種 DeFi 協議中的抵押物重復使用的問題。如果質押資產的價值突然暴跌,或者由於惡意攻擊或協議漏洞而遭到損害,這種做法可能會觸發清算的連鎖反應。

以太坊 gas 費觸底

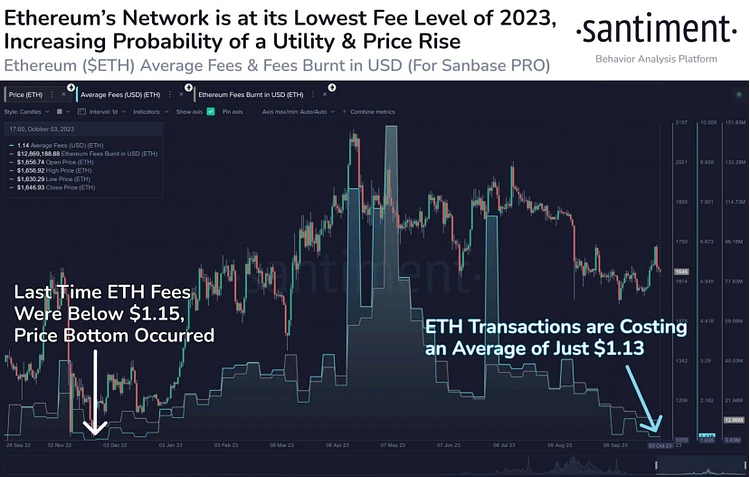

根據鏈上分析平臺 Santiment 的統計,以太坊 gas 費已跌至近一年來的最低水平。近一周以太坊鏈上交易的平均成本僅為 1.13 美元,與 5 月初相比明顯降低。值得注意的是,上一次 gas 費處於 1.15 美元以下時,ETH 價格正好處於底部位置。

L2正在為擴展以太坊鋪平道路

以太坊 gas 費用顯著下降,和L2擴展解決方案的採用有關。由於在成本和效率佔據優勢,大量用戶湧入L2,造成L2的區塊空間需求大幅上升。

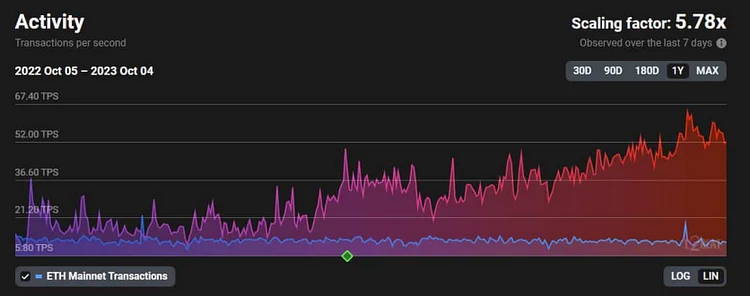

根據 L2Beat 的數據,L2擴展解決方案的交易活動在 2023 年出現了明顯上升。從最近一周的數據來看,L2的 TPS 已經達到了以太坊區塊鏈的 5.78 倍。

從本質上講,L2正在完成其初衷,即使以太坊主鏈的交易負擔得以緩解,並且並協助其擴展。Santiment 認為,較低的 gas 費可以促進以太坊網絡的使用率,吸引更多的去中心化應用程序和智能合約。從長期來看,當以太坊網絡得到更多採用,ETH 的價格也會得到提升。

最近,灰度研報也指出L2正在為擴展以太坊鋪平道路。從功能上看,L2可增強以太坊的可擴展性,使用戶的網絡成本降低 100 倍。今年 8 月份 Coinbase 推出了 BASE(以太坊的 L 2 區塊鏈),也標志着對以太坊生態系統的大力認可,並向 1 億 Coinbase 用戶开放其去中心化應用程序。

Coinbase 正在嘗試為基於自己推出的以太坊L2 BASE,上面的 DAPP 大規模採用掃清道路。如果某些替代的L1由於安全預算少和缺乏流動性而無法獲得吸引力,那么整合為以太坊L2可能會成為更有吸引力的選擇。

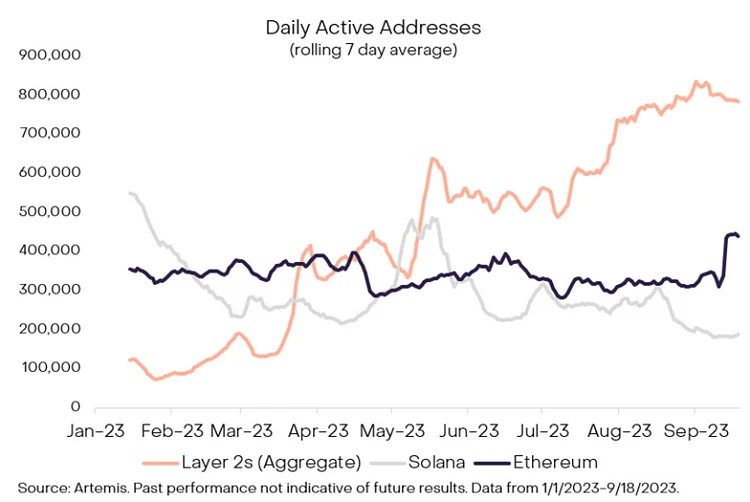

以太坊L2擴展解決方案的使用量在過去一年中一直在增長,L2的總日活躍地址已經超過了領先的L1。

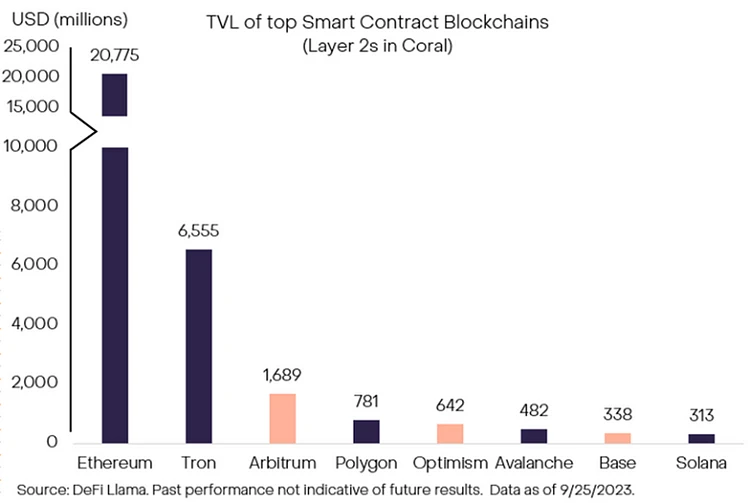

除了活躍地址,總價值鎖定(TVL)也同樣重要,它可以反映用戶將其資金信任於特定區塊鏈的程度。表現最好的L2(包括 Arbitrum 和 Optimism ) 的 TVL 均超過了以太坊競爭對手L1(Solana 和 Avalanche ),這說明了市場對以太坊生態系統整體的普遍信任以及擴展解決方案的吸引力。

隨着網絡規模的擴大,更多的活動將轉移到更便宜的L2。作為回報,L2直接將價值積累回以太坊。具體來說,對於L2上的每筆交易,用戶都要支付交易費。L2保留一部分費用(目前平均利潤率約為 1/4),而以太坊網絡驗證者們捕獲到剩余的約 3/4 。

對於L2發送的每筆交易,以太坊網絡也會燃燒 ETH 總供應量的一小部分。因此,以太坊L2的增量活動直接為 ETH 積累價值。若以太坊的L2繼續保持積極的發展軌跡,它們將鞏固以太坊作為領先的L1區塊鏈的地位。

中心化平臺的 ETH 余額創 5 年來新低

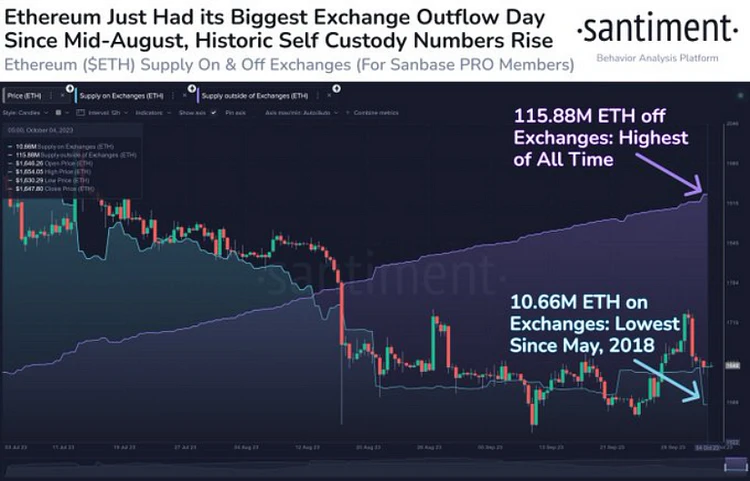

根據 Santiment 10 月 5 日數據,加密貨幣交易平臺中的 ETH 數量已降至 1066 萬枚,創下自 2018 年 5 月份以來的最低值。與此形成對比的是,有 1.1588 億枚 ETH 儲存在中心化交易平臺之外,也是歷史上的最高值。

10 月 4 日,大約有 11 萬枚 ETH(價值超過 1.8 億美元)從中心化交易平臺中提出,這是中心化交易平臺自 8 月 21 日以來最大的單日 ETH 流出。以上這些現象通常被視為市場對 ETH 資產估值的長期看好,彰顯了投資者的長期信心。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

7692粉絲數

0