Messari Q 3融資報告:公鏈基礎設施佔比最大,融資總額創三年新低

來源/messari

編譯/Nick

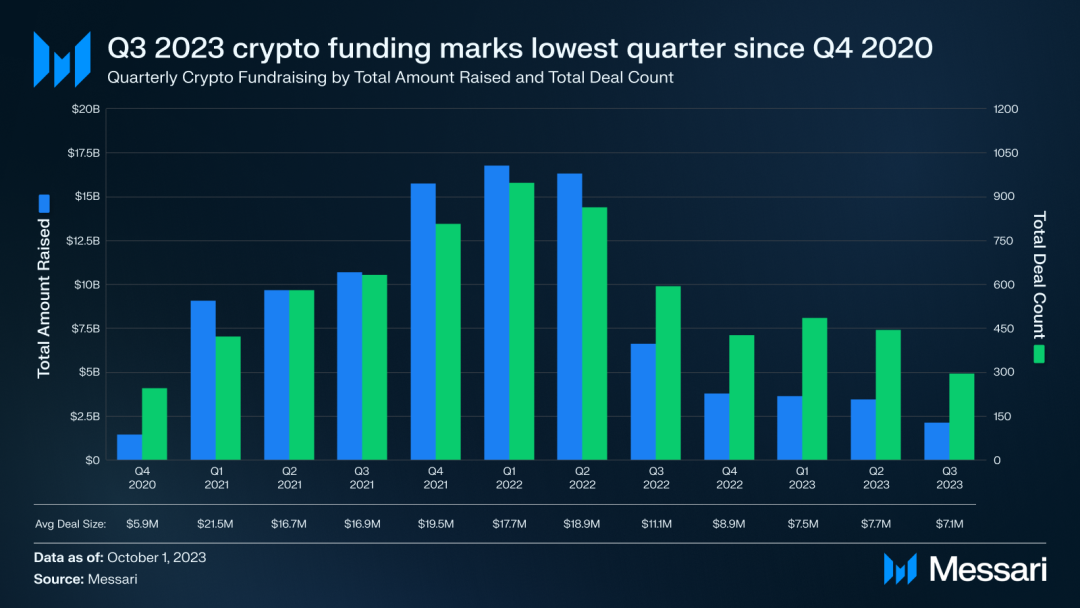

加密行業的融資數據最能體現當前熊市的狀況。2023年第三季度也不例外,延續了2022年初以來多個季度的下跌趨勢,第三季度總體融資金額和交易數量都創下了自2020年第四季度以來的新低。Q3 有297筆融資,融資總額不到21億美元,較上個季度下降了36%。

投融資輪次

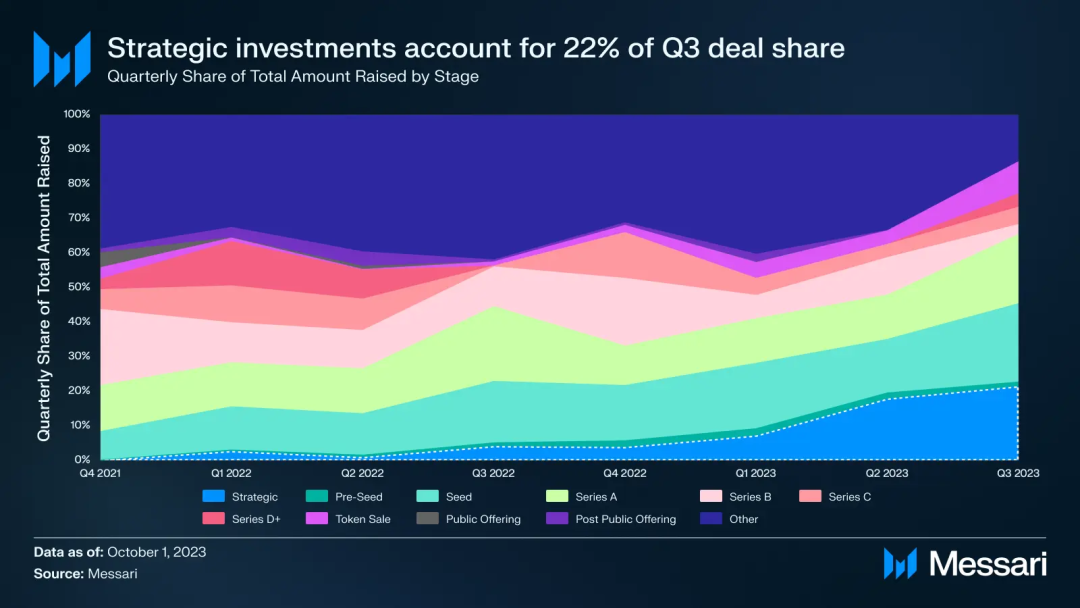

將第三季度的交易按融資輪次分類,我們可以看到大部分交易集中在早期階段。種子輪融資佔比最大,共有98筆,籌集了4.88億美元。交易筆數的趨勢表明,在過去三年中,交易趨勢從後期項目明顯轉向了早期項目。

早期輪次交易(由Pre-Seed、種子輪和A輪)佔比從2020年第四季度的37%增加到2023年第三季度的48%。同時,後期輪次(由B輪或更高輪)佔比從2020年第四季度的8%下降到2023年第三季度的1.4%。這表明投資者正在战略性地調整熊市定位,試圖資助下一個牛市能提供更大倍數回報的項目。

第三季度還有大量的战略性投資,其中企業和私募股權交易較為矚目,例如對Islamic Coin的2億美元投資。在整個熊市期間,战略性融資交易一直在穩步增加。在2021年Q4牛市的高峯期,战略輪融資僅佔總融資額的0.2%。2023年第三季度,該佔比上升至22%,這表明嚴峻的市場條件正迫使項目籌集短期過渡資金,或最終被更大的項目收購。

投融資賽道

賽道趨勢

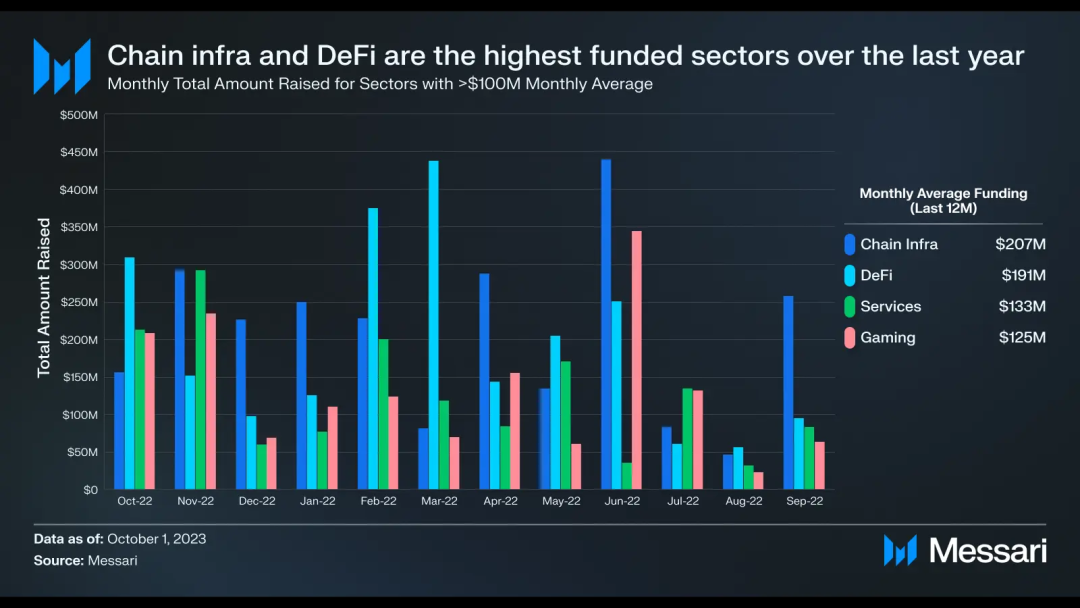

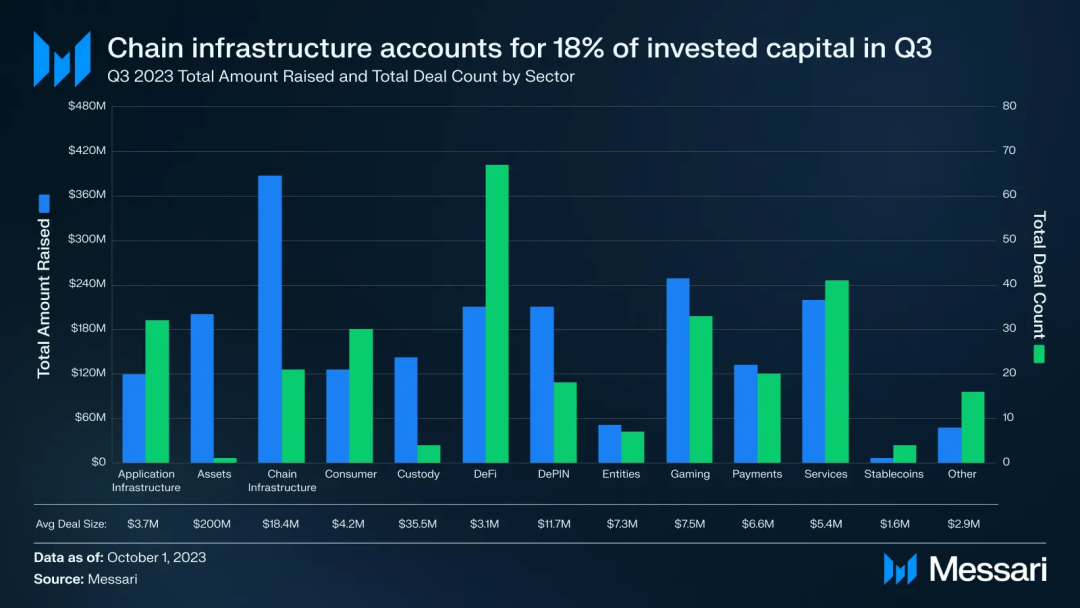

2023年第三季度,加密行業融資的分配遵循過去12個月類似的模式。公鏈基礎設施、DeFi和遊戲領域在此期間一直是融資最充足的領域。服務部門,包括營銷、孵化器、安全和法律服務等業務功能,是過去12個月中唯一一個平均籌資超過1億美元的領域。雖然其他領域對整個加密行業的發展也很重要,但這四個領域繼續吸引大多數投資者的關注。

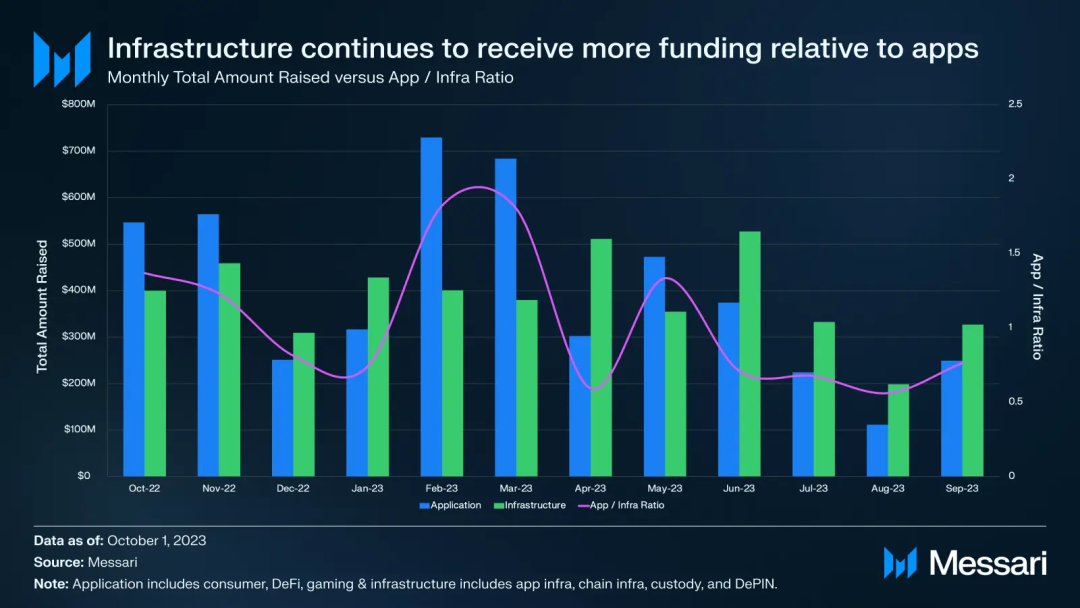

去年另一個顯著的趨勢是,與面向用戶的應用程序相比,基礎設施項目獲得了更多的資金支持。通過將消費者、DeFi和遊戲領域歸為“應用程序”類別,並將應用基礎設施、公鏈基礎設施、托管和DePIN領域分類到“基礎設施”中,最好地證明了這一點。

在查看每個分類的融資金額佔比時,我們發現從面向用戶的應用程序轉向基礎設施項目的微妙變化。與應用程序類相比,這種關系得益於持續的基礎設施項目的資金支持。然而,這種趨勢可能不會持續太久,因為越來越多的投資者开始意識到,沒有成功的面向用戶的加密應用程序,基礎設施投資不太可能實現他們期望的回報。

主流賽道

第三季度的融資相對分散在各個賽道。公鏈基礎設施佔比最大,達到了18%,DeFi在交易數量上以67筆領先,而鏈遊在該季度吸引了將近2.5億美元的投資。

公鏈基礎設施

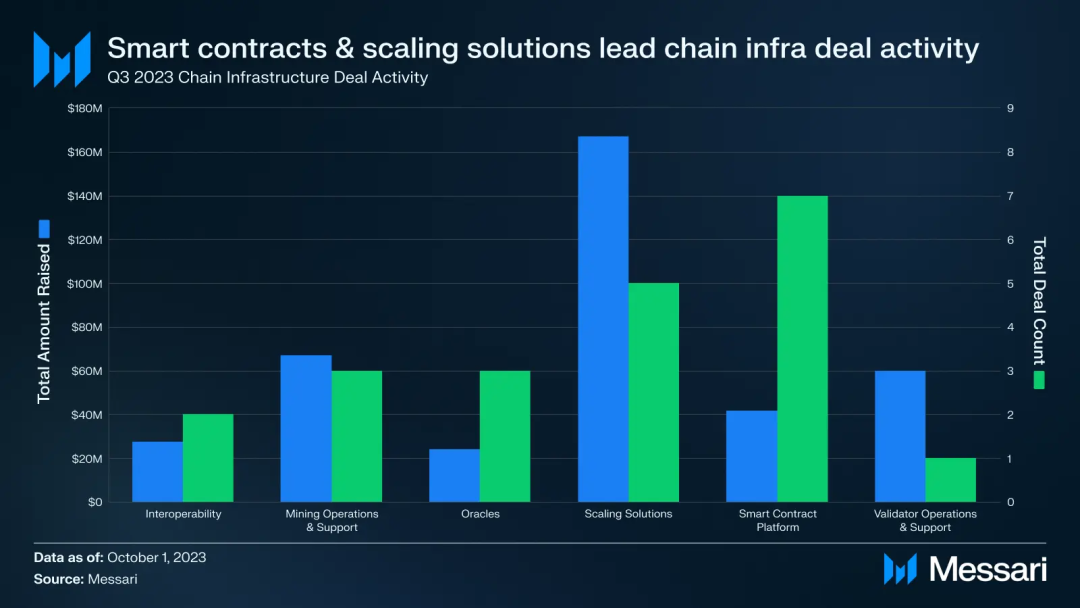

盡管只有21筆交易,但公鏈基礎設施賽道在第三季度佔據了最大的資金份額,其中三分之一的交易發生在智能合約平臺子類別中。

在該賽道籌集的資金中,擴容解決方案佔了43%。這代表了資金從智能合約平臺到擴容解決方案的持續轉變。2022年第一季度,Polygon為其擴容解決方案籌集了4.5億美元,標志着擴容解決方案籌集的資金首次超過了智能合約平臺的資金。在過去的四個季度中的三個季度中,擴容解決方案的資金投入與智能合約平臺的資金投入之比超過了2022年第一季度的最高比例。該比例在2022年第四季度達到了7倍,主要是由於該季度智能合約平臺類別的投資活動相對較少。

2023年第三季度,公鏈基礎設施的3.87億美元融資中,40%以上來自Optimism 基金會於9月下旬出售的約1.16億個OP代幣。該賽道的其他知名交易包括Flashbots的6000萬美元B輪融資,以及比特大陸對Core Scientific進行的5400萬美元战略投資。

DeFi

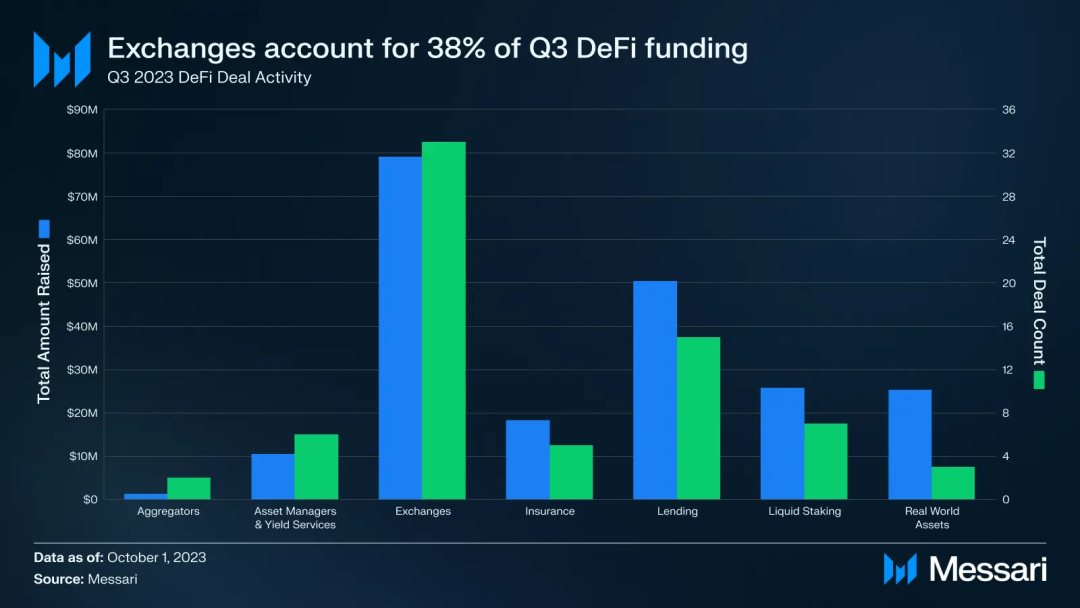

DeFi是第三季度融資項目最多的領域,共有68筆交易。該領域內的投資高度集中,其中交易所類別佔據了所有投資資本的38%,共33筆交易。DeFi項目總共籌集了2.1億美元,平均交易規模為300萬美元。

Binance Labs是DeFi領域的活躍投資者,本季度完成了七筆交易,包括對Helio Protocol(BNB 鏈上的流動性質押平臺)和Radiant Capital(LayerZero上的貨幣市場)的1000萬美元战略投資。此外,本季度最大的DeFi交易來自Brine的1650萬美元A輪融資,Brine是在Starkware上構建的訂單簿DEX。

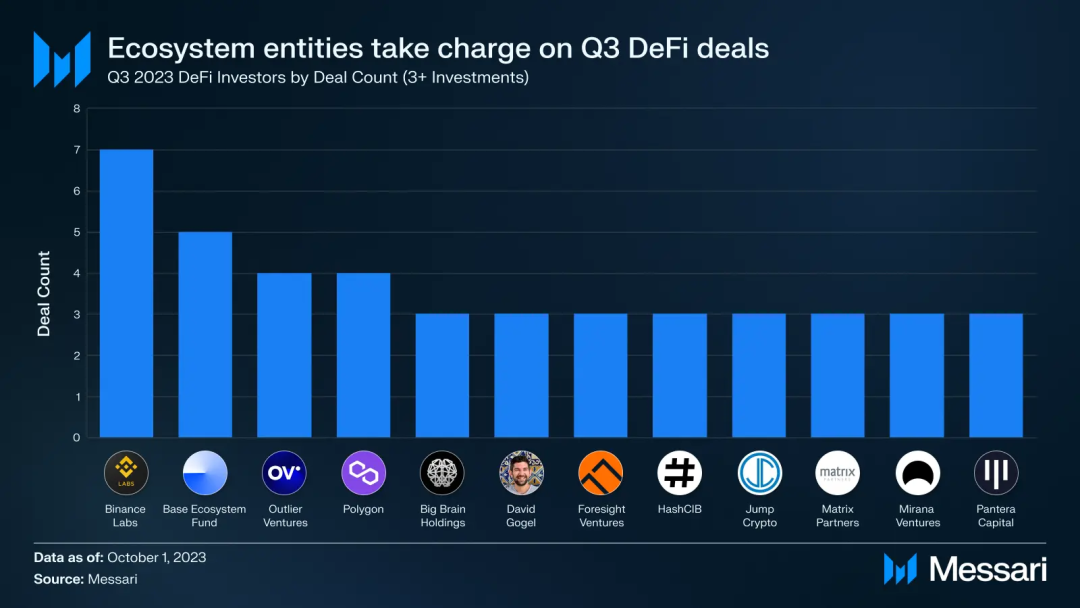

從第三季度交易數量來看,排名前四的DeFi投資者中有3個是生態系統實體。Binance Labs、Base生態系統基金和Polygon共完成了16筆交易。

鏈遊

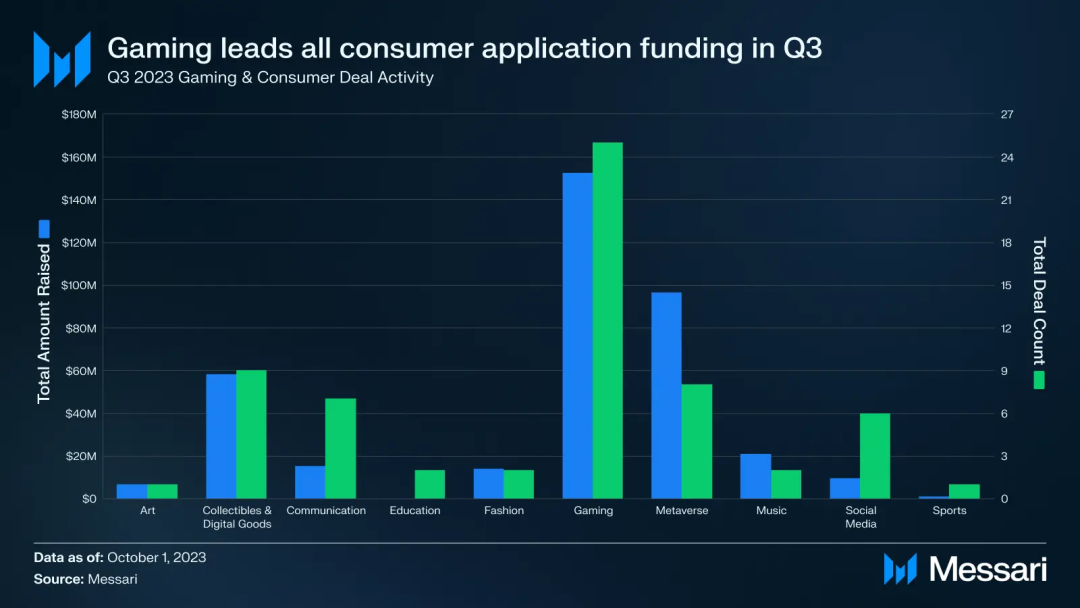

遊戲領域積累了一些早期輪次的交易,幫助其成為第三季度融資額第三高的領域,共有33筆交易,籌集了2.49億美元。與其他面向用戶的消費者領域相比,遊戲在第三季度融資佔比達到67%。

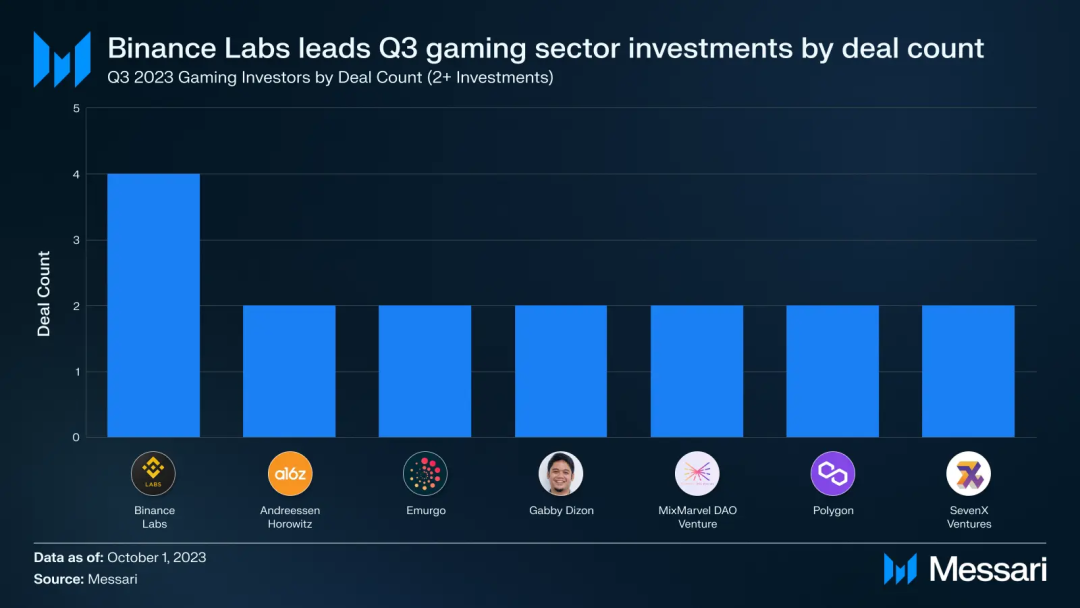

遊戲領域的大多數交易來自長尾投資者。只有七個實體與兩個或多個項目達成交易,而104個投資者在該領域內進行了單個項目投資。

遊戲領域最大的一筆交易是Futureverse的5400萬美元A輪融資交易,Futureverse是一個將人工智能和元宇宙世界相結合的平臺。該領域內的其他元宇宙遊戲項目,如Mocaverse和Mahjong Meta,也在該季度獲得了資金。Proof of Play從主要投資方a16z和Greenoaks那裏籌集了3300萬美元的種子輪融資。

加密行業投資者

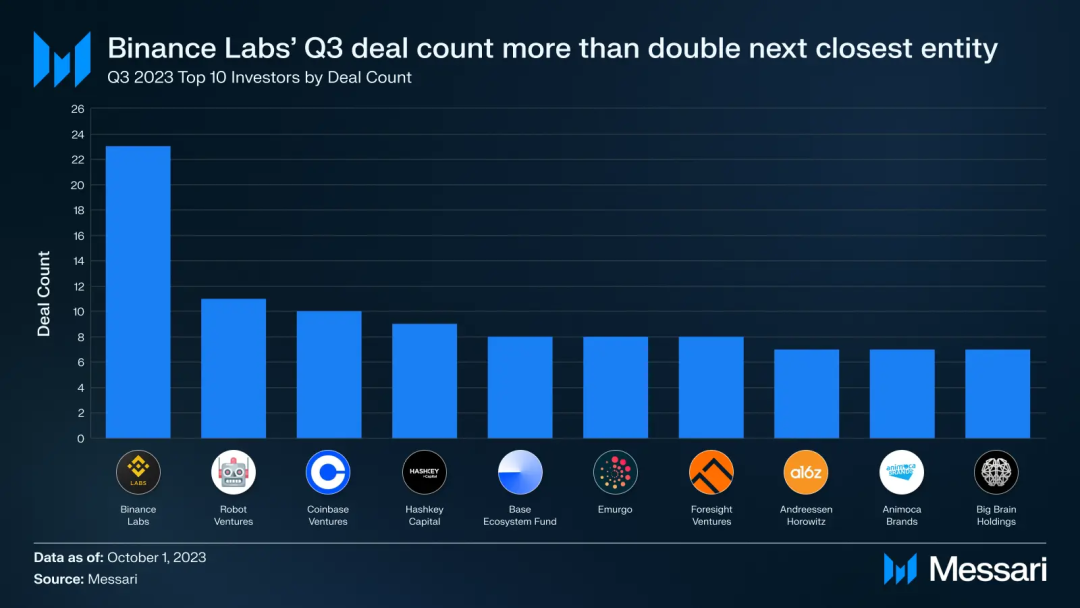

加密行業最活躍的10名投資者在第三季度進行了98次投資。盡管如此,他們僅佔所有投資者交易的7%,表明加密投資仍然由較多的尾部投資者主導。

Binance Labs是迄今為止最活躍的投資者。在第三季度,其參與的23筆交易超過了第二名投資者Robot Ventures的兩倍以上。Binance Labs在2023年一直積極投資,重點放在DeFi和遊戲領域。此外,零知識和隱私技術的項目也是Binance Labs的投資目標。值得注意的是,Binance Labs的23筆交易中有12筆是參與其加速器計劃的項目。但即使這些項目被排除在外,Binance Labs的其他11筆投資仍然使其在第三季度交易活動中與Robot Ventures並列。

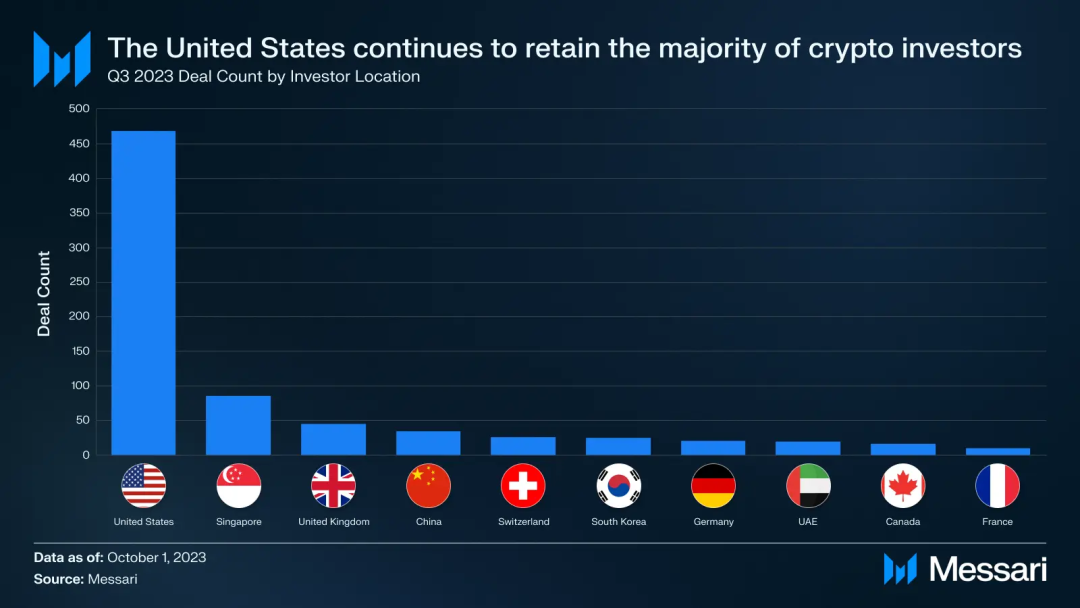

最後,2023年第三季度活躍的投資者中有54%來自美國。這一數字與過去四年季度平均值(55%)一致。盡管項目創始人逐漸離开美國,轉而前往監管更友好的司法管轄區,但美國仍然是大多數加密專業投資者的聚集地。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

AI「生娃」?一文讀懂自主AI繁殖與進化的實驗平臺Spore.fun

原文標題:Love Death Robots 編者按: 本文主要介紹了 Spore.fun,一個實...

融資4300萬美元的Sahara AI,能否構建真正的“AI Chain”?

@OdailyChina @wenser 2010 屬於加密貨幣的曲折而又壯闊的 2024 年即將...

LBank Research:數據分析Cardano快速增長背後的驅動力

前言 自 2017 年啓動以來,Cardano(ADA)已成長為一個旨在推動區塊鏈技術極限的 Po...