SEC 是否批准比特幣現貨 ETF 申請,ETF 會給加密市場帶來哪些影響?

作者:Daniel Li , CoinVoice

在經歷了漫長熊市之後,市場對利好消息的渴求日益強烈。僅僅依靠創新項目的出現已難以提振整體市場情緒。市場迫切需要新的爆發點,就像2020年灰度的比特幣信托基金(GBTC)獲得美國證券交易委員會(SEC)申報許可在當時掀起市場熱潮一樣,現在最有可能扮演這個角色的就是備受期待的比特幣現貨ETF。

盡管美國SEC一直對比特幣現貨ETF持謹慎態度,並再次延期批復,但市場對其最終通過審核仍持樂觀預期。根據當前市場預測,比特幣現貨ETF在今年內獲得批准的概率達75%,最晚到2024年底批准的概率可達95%。熊市遏制市場久矣,比特幣現貨ETF批准將成為潛在的重大利好,並有望成為下一輪加密牛市的發動機。

比特幣現貨ETF是什么,為何如此受資本青睞?

要了解比特幣現貨ETF,我們首先需要了解ETF和比特幣期貨ETF的概念。ETF(交易所交易基金)是一種投資工具,旨在跟蹤特定資產的價格和表現。它們可以在證券交易所上進行交易,投資者可以像交易股票一樣买入和賣出ETF。

而比特幣期貨ETF是一種基金,它持有與比特幣價格掛鉤的期貨合約。實際上,比特幣期貨ETF並不直接持有任何比特幣。它們的投資策略是通過持有期貨合約來追蹤比特幣的價格變動。通過比特幣期貨ETF,投資者可以進行买入、賣出和交易,從而參與比特幣價格的漲跌。

而比特幣現貨ETF則是一種允許投資者以當前市場價格买賣真實比特幣的基金。實際上,該基金會直接購买、出售和持有真實的比特幣。這使得投資者能夠無需管理自己的比特幣錢包就能持有比特幣。通過比特幣現貨ETF,投資者可以方便地參與比特幣市場,並從比特幣價格的漲跌中獲得收益。

比特幣現貨ETF的優勢:

比特幣現貨ETF具備期貨ETF的優勢,如無需通過交易所直接投資比特幣、較低的交易費用以及簡化的流程。與期貨ETF相比,現貨ETF風險更低。現貨ETF以實際比特幣價格進行投資,意味着投資者在合約期間持有真正的比特幣。這種持有比特幣的特性也被認為是更合法的投資方式,

此外,作為一種交易所交易基金,比特幣現貨ETF可以在證券交易所上進行交易。這意味着投資者可以像交易股票一樣买入或賣出比特幣現貨ETF,提供了更靈活的投資和交易策略。投資者可以根據市場變化隨時买入或賣出比特幣現貨ETF份額,享受靈活性帶來的優勢。這也使得比特幣現貨ETF成為受歡迎的投資工具,吸引更多投資者參與加密貨幣市場。

另外,比特幣現貨ETF也為傳統金融機構和資本市場提供了更多與加密貨幣相關的投資機會。隨着比特幣市場的不斷發展和成熟,越來越多的機構投資者希望參與其中。比特幣現貨ETF的推出為這些機構提供了一個符合合規要求的投資工具,使他們能夠在適當的監管框架下參與比特幣市場並獲得回報。這進一步推動了比特幣市場的發展,並將加密貨幣納入傳統金融領域的視野中。

資本青睞比特幣現貨ETF的原因:

資本對比特幣現貨ETF的青睞源於對其未來廣闊前景的看好。以下是一些優勢,解釋了為什么比特幣現貨ETF受到資本的熱捧:

1.擴大市場規模和參與度: 作為交易所交易產品的主要類別之一,ETF具有巨大的市場規模,總價值達到了7萬億美元。推出比特幣現貨ETF將進一步拓展加密貨幣行業的參與度,吸引更多的投資者進入市場,從而擴大整個市場的規模。對資本而言,更大的市場規模意味着更多的機會和潛在利潤。

2.提供直接參與比特幣市場的機會: 與比特幣期貨相比,比特幣現貨ETF更貼近真實的比特幣市場。現貨比特幣是直接交易實際的數字貨幣。這種直接參與比特幣市場的機會使得資本能夠更靈活地管理和配置比特幣資產,進一步提高投資效益。

3.滿足市場需求和拓展投資渠道: 隨着加密貨幣市場的普及,越來越多的傳統金融機構希望進入這一領域。然而,受限於監管條例和渠道的限制,這些資金無法直接進入加密市場。比特幣現貨ETF則提供一種更便捷、易於操作的投資方式,為傳統金融機構和大型資本提供了進入加密市場的渠道。

4.提供更高的透明度和監管合規性 :比特幣現貨ETF在證券交易所上市,直接受監管部門的審查和監督,與一些未受監管或監管較少的加密貨幣交易所相比,具備更高的透明度和監管合規性。這為資本提供了更安全和可靠的投資環境。

比特幣現貨ETF魔咒或將被打破

多年來,比特幣現貨ETF的想法一直在酝釀。雖然已向監管機構提交了衆多提案,但截至目前,尚未有比特幣現貨ETF獲准在美國主要證券交易所上市,這似乎成了美國加密市場的一種魔咒。不過在美國之外,比特幣現貨ETF已經成功獲得了批准,早在2021 年 2 月18日,加拿大 Purpose 投資公司成功推出了全世界第一支比特幣現貨ETF— — Purpose Bitcoin ETF,並在多倫多證券交易所掛牌交易,發行第一天交易量就達到了近 4 億美元。

作為全球加密市場中心的美國,各個投資機構顯然不會放棄這一市場,自2013年Winklevoss兄弟首开先河申請比特幣現貨ETF以來,美國每年都有機構申請比特幣現貨ETF,但卻無一例外地都被拒絕。因為失敗次數太多了,所以以往比特幣現貨ETF的申請並未引發市場過多的關注,人們似乎對於比特幣現貨ETF能否在美國申請通過,已經不再抱有太大期望,直到今年6月份,全球最大的資產管理公司貝萊德提交比特幣現貨ETF的申請,才再次重燃了人們對比特幣現貨ETF申請通過的期望。

據悉貝萊德管理的資產規模超過了9萬億美元,在此次的申請文件中,貝萊德還提議Coinbase 作為加密貨幣托管人和現貨市場數據提供商,紐約梅隆銀行作為現金托管人,顯然在申請比特幣現貨ETF這件事上,貝萊德是有備而來。值得一提的是,貝萊德在過去的576次ETF申請中,僅有1次被拒絕。

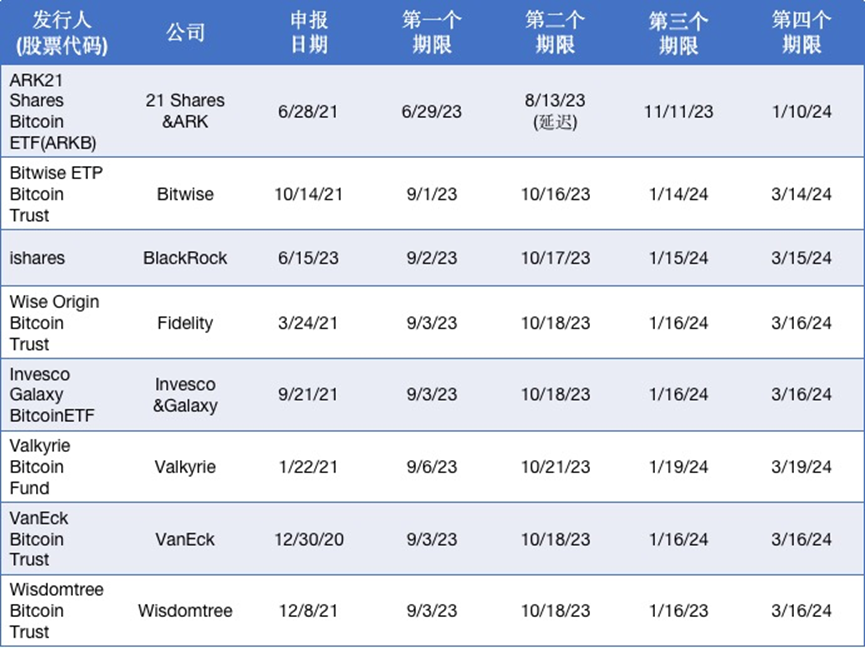

由於市場對貝萊德的此次比特幣現貨ETF申請持樂觀態度,一些早前申請失敗的機構,也再次加入到了申請比特幣現貨ETF的行列中,他們相信,如果貝萊德獲批,那么其他類似的申請也都有可能獲得批准。根據數據顯示,截止8月份,已有8家知名機構申請了比特幣現貨ETF。資本如此密集的申請比特幣現貨ETF,顯然不會是空穴來風,美國比特幣現貨ETF無法申請通過的魔咒,經過了10年的漫長徵战,或許在這波申請浪潮中即將被打破。

比特幣現貨ETF將會給加密行業帶來哪些影響

比特幣現貨ETF已經在一些國家獲得批准,但對於全球加密市場而言,美國作為全球加密中心,美國SEC批准比特幣現貨ETF仍然具有重要意義。根據彭博社ETF分析師Eric Balchunas的預測,如果比特幣現貨ETF獲得批准,美國可能佔據全球加密ETF交易量的99.5%。因此,美國市場的重要性不言而喻。一旦美國批准比特幣現貨ETF,將對全球加密市場產生哪些影響呢?

1、Coinbase 或成比特幣現貨ETF競賽背後的最大贏家

一旦ETF申請通過,那么市場最大的收益者,不是ETF的申請機構,盡管他們也將會獲得極大的好處,但是與之相比,Coinbase 才是背後最大的贏家。

SEC此前拒絕比特現貨ETF的理由是缺乏監管透明度,因此這波申請ETF的機構中加入監督共享協議(surveillance-sharing agreement),以此來滿足監管要求。而在監督共享協議中,資產管理公司必須要選擇一個合作夥伴作為比特幣基金的托管人,負責提供監管共享服務、允許雙方共享有關交易、清算活動和客戶的信息,以降低市場操作的風險。而在這方面作為全美最大且合規的加密交易所Coinbase 無疑是最佳的選擇。

目前在比特幣現貨ETF申請競賽中,除了貝萊德與Coinbase 確定了比特幣現貨ETF的合作關系之外,還包括富達、VanEck、Ark Invest 旗下的 21Shares、Valkyrie 和 Invesco都提交了修訂後的申請,並指定 Coinbase 為其合作夥伴。未來一旦SEC批准這些資產機構申請,那么這些資產管理公司名下龐大的資產將會在Coinbase 上進行托管。根據 CoinGecko 的數據,在貝萊德提交的 ETF 文件中包含的一項分析中,納斯達克估計美國 1290 億美元的比特幣交易中有 56% 是在 Coinbase 上進行的,未來,隨着比特幣現貨ETF的發展,這一比例有望進一步擴大。而Coinbase 也將會從中獲取巨大的利益,並成為這場競賽中的最大贏家。

2、比特幣現貨ETF或成為加密市場由熊轉牛的「發動機」

比特幣現貨ETF 一旦通過,則意味着為傳統金融的海量資金湧入加密世界提供了一個安全有效的「管道」,將對加密市場形成更加深遠的影響。尤其是當下市場苦利空久已,從2022年到現在,一路過來我們見證了各種加密機構的暴雷,以及監管政策的打壓,即便是作為行業龍頭的幣安、Coinbase 也曾遭遇多次監管層面的打壓,比特幣的價格也由2022年年初最高點4.5萬跌至現在2.5萬美元,市場投資者一度對加密市場失去了信心。當前這個時候急需要一個重大的利好,來刺激市場由熊轉牛,开啓新一輪的牛市。

而比特幣現貨ETF恰好具備這些能力,要知道申請比特幣現貨ETF的資產管理公司,單單是貝萊德一家,其背後的資產規模就將近9萬億美元,而申請比特幣現貨ETF的資產管理公司遠不止貝萊德一家,隨着更多資產管理公司湧入這一領域,那么進入加密市場的傳統資金將會是一個天量的數字。SEC批准比特幣現貨ETF,便是吹響加密市場牛市衝鋒的號角。

3、加速加密資產主流化的進程

比特幣現貨ETF的推出為機構投資者提供一種更加便捷和規範的參與加密市場的途徑。由於ETF是一種更為傳統的投資工具,其推出將使更多的投資者能夠以更加便捷的方式參與加密市場,從而提高加密貨幣的認知度和普及度。這將有助於加密市場的規模和流動性進一步擴大,進而吸引更多的機構投資者進入市場。

此外,比特幣現貨ETF所推行的監督共享協議也將會進一步增加加密市場監管的透明度,從而提高市場的可信度和投資者的信心。這些協議還有助於加密市場與美國市場的監管方式達成一致,進而推行更多適合加密市場的監管政策和標准,這將有助於加密市場走向更加成熟和穩定。另外,監督共享協議還可以讓監管機構更加全面地了解加密市場的運作和風險,從而更好地保護投資者的合法權益。

總結

盡管有許多理由支持比特幣現貨ETF的批准,但在美國SEC作出最終決定前,結果仍難以預料。然而,從邏輯上看,SEC既已允許高風險的比特幣期貨ETF上市,就沒有理由再拒絕比特幣現貨ETF。此前SEC以缺乏監管透明為由拒絕比特幣現貨ETF申請已不再成立,因為新申請均已加入監督共享協議。SEC這次延遲批准也與過去的拖延理由不同。有消息稱,納斯達克正在與一家美國比特幣交易平臺准備監管合作協議。SEC可能正在等待傳統金融機構完成基礎設施建設。因此,比特幣現貨ETF在美國上市似乎只是時間問題。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Uniswap公告Unichain主網明年初上線!首測路線圖兩功能,UNI強彈17%

去 中心化交易所(DEX)龍頭 Uniswap 於 10 月宣佈推出專為 DeFi 設計的 Lay...

下周必關注|LayerZero決定是否开啓“費用开關”;Aligned空投注冊結束(12.23-12.29)

下周重點預告 12 月 23 日 Aligned 將向 891322 個地址空投 26% 的 AL...

空投周報 | OpenSea基金會官推上线;Azuki、Doodles疑似即將發幣(12.16-12.22)

@OdailyChina @web3_golem Odaily星球日報盤點了 12 月 16 日至...

資金費率的演變:從2021年黃金時代,到2024-2025年套利復興

資金費率起源 資金費率起源於加密貨幣衍生品市場,特別是從永續期貨合約中發展而來。它作為一種機制,用...