Bankless:代幣化國債和RWA革命

原文標題:《 Tokenized Treasuries and an RWA Revolution 》

原文作者:Jack Inabinet

原文編譯:Kate, Marsbit

為什么將山姆大叔的債務升級為金融產品將刺激下一波 RWA 的採用,並思考接下來的代幣化會發生什么。 Bankless 深入研究真實世界資產(RWA)的世界,並討論代幣化美國國債推動更多採用加密貨幣的潛力,MarsBit 全文編譯:

貝萊德( BlackRock )首席執行官拉裏·芬克(Larry Fink)大膽地將這個加密行業稱為“下一代市場”,而波士頓咨詢集團(Boston Consulting Group)預計,在短短 7 年的時間裏,這個機會的規模將比目前 DeFi 的 TVL 大 42 倍。

TradFi 熱衷於哪種加密現象?當然是代幣化資產!現實世界資產(RWA)的愛好者長期以來一直預示着一個由代幣化引領的牛市即將到來,然而,直到最近,該行業仍難以在加密貨幣領域獲得吸引力。

雖然像 RealT 和 Centrifuge 這樣的協議已經成功地創建了現實世界資產的鏈上表示,但它們一直在努力吸引具有一定規模的市場。由於監管的不確定性,擁有承銷這些交易能力的 TradFi 機構對放貸猶豫不決,而且這些類型產品的不透明的鏈下性質(以及相對較低的回報)阻礙了加密貨幣愿生者參與這些市場。

長期以來,代幣化進展緩慢,但值得慶幸的是,有一種資產類別正在成為能夠引發大規模採用的冠軍:美國國債!

今天,我們將使用 MakerDAO 作為案例研究來驗證美國國債上鏈背後的看漲論點,揭示為什么將山姆大叔的債務升級為金融產品將刺激下一波 RWA 的採用,並思考接下來的代幣化會發生什么。

MakerDAO 的 RWA 之旅

MakerDAO 對現實世界的資產並不陌生。自 2021 年 4 月以來,其穩定幣 DAI 至少部分由 RWA 抵押。

在早期, Maker 通過定制的信貸協議來採購 RWA,然而,該協議很快意識到這種設施的局限性。定制信貸極難擴大規模,而且風險很高,每筆貸款都需要一個耗時的盡職調查過程,並由相當缺乏流動性的資產(即,房屋契據或應收帳款)作為抵押。

在追求規模和降低風險的過程中,Maker 選擇通過成為美國政府的貸款人來完全規避定制信貸的困難!

首先是 Maker 旗下的 Monetalis Clydesdale 金庫,該金庫通過投資流動性好的美國國債交易所交易基金(ETF)獲得收益。緊隨其後的是 BlockTower Andromeda 金庫(一個類似的投資工具)和 Coinbase Custody 金庫,後者有助於將美國國債收益率的一部分轉回 Maker 的 USDC。

特別是這些金庫的引入,最終使 Maker 能夠通過大規模部署到 RWA 來投入闲置的穩定幣,而它們的高流動性使 Maker 能夠像傳統金融實體一樣,隨着穩定幣儲備的增加而擴大,減少頭寸來管理持續時間。

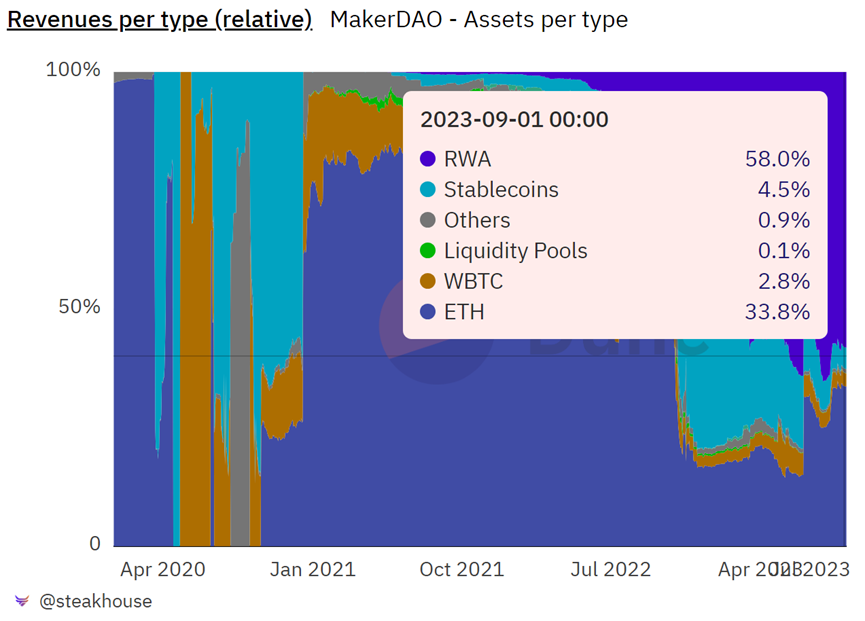

雖然在 2022 年 10 月推出 Monetalis Clydesdale 之前,只有 2% 的 DAI 由 RWA 抵押,但自其引入後的 10 個月裏,Maker 的資產負債表的構成發生了根本性的變化。

目前, 47% 的未償 DAI 是由 RWA 抵押的,這些金庫創造了 Maker 58% 的收入?

來源: Dune Analytics

借助 2023 年 RWA 帶來的巨大收入流入,Maker 能夠通過重新啓動 MKR 銷毀和提高 DAI 儲蓄率(DSR)來為 MKR 和 DAI 持有人提供收益!

自 7 月 19 日开始以來,銷毀造成的 MKR 邊際回購壓力無疑在幫助該代幣兌 ETH 上漲 40% 方面發揮了一定作用。

來源:DexScreener

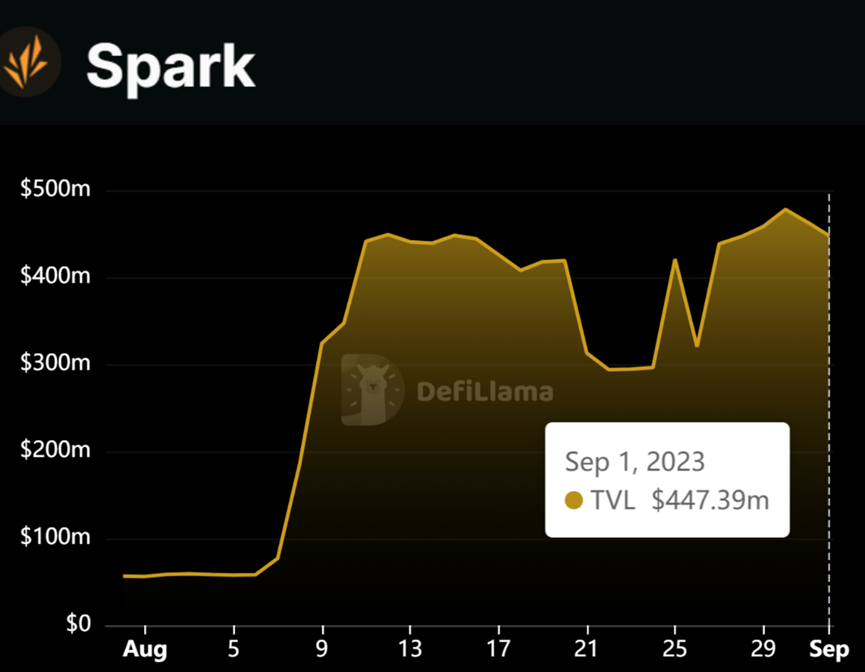

高漲的 DSR 收益率在對抗 DAI 未償還債務的下降方面沒有成功——這種命運悲慘地降臨在除了 USDT 之外的幾乎所有穩定幣的供應上——但它們肯定會激勵人們使用 Maker 的貨幣市場——Spark 協議。

自 DSR 首次上线以來, Spark Protocol 的 TVL 大幅攀升,目前接近 4.5 億美元。

來源:DeFi Llama

Maker 是今年迄今為止表現最佳的 100 種加密貨幣中的第五名,而使其在 2023 年脫穎而出的差異化因素無疑是其 RWA 投資組合的收益生成機器。

為什么是美國國債?

在 TradFi 中,美國國債是最優抵押品,在去中心化的金融體系內採用(在某種程度上)似乎是很自然的。

與公司債券或應收账款等其他類型的證券不同,美國國債的違約風險幾乎為零,而且被冠以“無風險”的稱號,因為政府有能力印新錢來償還舊債。在實踐中,這意味着持有短期美國國債的投資組合與持有美元的風險狀況相似,同時還能獲得額外的收益。

代幣化的穩定幣,如 USDT,可以很好地作為結算支付的工具,但目前的穩定幣模型對於渴望回報的消費者來說是不可行的!

來源: Twitter

由於 TradFi 的收益率處於幾十年來未見的水平,而加密貨幣的收益率遠低於牛市高點,現在是協議利用 RWA 的好時機。Maker 只是試圖通過使用美國國債作為抵押品來獲取競爭優勢的協議之一。

Ondo Finance 為其 Ondo 短期美國政府債券基金(OUSG)吸引了近 1.6 億美元的存款。Ondo 的關聯貨幣市場 Flux Finance 的 TVL 接近 4000 萬美元,未償還貸款 2500 萬美元,其 fUSDC 存款收據甚至以 Pendle 等 DeFi 協議組成。

基於信用的 RWA 協議也沒有回避美國財政部的代幣化遊戲! Maple Finance 最近推出了自己的現金管理池,通過投資於美國國債和逆回購協議(另一種極低風險證券),讓資金發揮作用。

Frax Finance 是另一家穩定幣發行人,希望通過發布 FraxBonds 來擴大其V3的產品範圍。最近的一次治理投票批准了 FinresPBC 作為V3的金融渠道,該渠道將提供進入美國國債的渠道,為 FraxBonds 建立高質量收益來源,並為其提供無限的可擴展性。

代幣化的未來

美國國債可能是大規模採用代幣化的起點,但採用其他形式的高質量債務證券,這些證券將被貨幣市場接受,並且需要很少的審查或管理,如 AAA 級抵押貸款債券和定期存單,也不會落後!它們的安全收益流可以很容易地轉化為各種金融產品,幫助滿足市場參與者對被動回報的無盡需求。

毫無疑問,未來代幣化的最大障礙是目前缺乏監管。大型金融機構只是在等待加密貨幣的監管進一步明確,然後再進入,而代幣化的成功取決於加密貨幣懸而未決的監管和法律問題得到解決。

全球不一致的監管框架也是代幣化的主要風險。加密貨幣可能是一種全球現象,但各國不同的法規只會隔離市場。這將給被迫駕馭不同數字資產框架特性的公司帶來巨大困難,並阻止真正的全球資產市場的形成,從而限制代幣化的全部潛力。

一旦加密貨幣獲得明確的監管,為機構鋪平道路,我們最初的代幣化產品將佔據傳統金融市場,不會有回頭路!

企業喜歡創造運營和成本效率,一旦他們意識到可以從代幣化中節省成本,他們就會迅速將所有東西轉移到鏈上。每個人都將逃離傳統的金融體系,以換取全球區塊鏈市場的流動性,在那裏他們可以獲得即時結算和完全透明。

盡管存在監管障礙,但有一點是肯定的:代幣化將繼續存在!

在我們等待明確性的同時,請記住,美國國債在加密領域的日益普及(以及貨幣市場將接受的特定類型的證券)正在為不可避免的資產代幣化主導的牛市奠定基礎?

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

7692粉絲數

0