LD宏觀周報(9.4):壞消息撐起美股,中國企穩,尾盤急拉的30Y,BTC畫門

要點:

- 過去一周因就業數據顯現疲態支撐對利率見頂的情緒,發達國家和中國股票、黃金、短債上周都上漲,僅長債和數字貨幣下跌;

- 周五長期國債看不到明顯理由的情況下跳升,和短債仍有雙向奔赴的空間,成為未來潛在的壓力;

- 阿裏巴巴和拼多多等電子商務公司業績普遍好於預期,顯示潛在需求可能會積聚動力,並支持中國股市的初步復蘇;

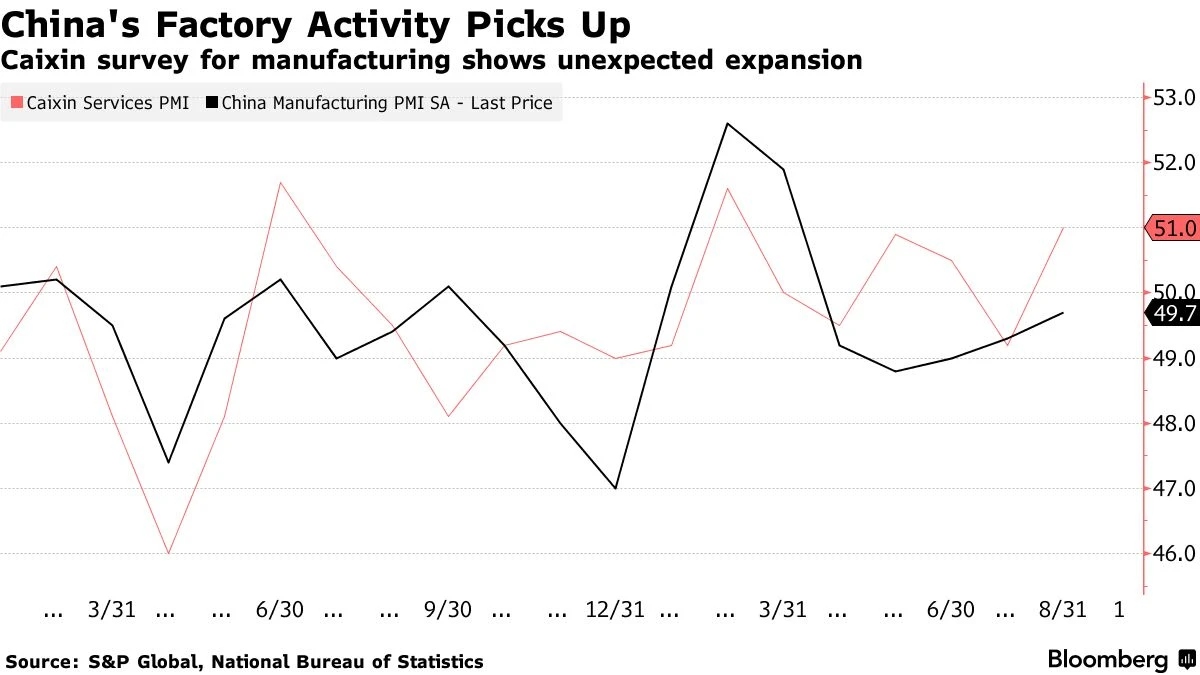

- 中國 PMI 意外跳漲至 6 個月來新高,顯示刺激政策有所見效;

- Grayscale 勝訴的利好不夠實質,因為 SEC 可以再上訴,且換其他的理由再拒絕,下一個窗口期是 10 月中旬;但受益於美股市場樂觀情緒,GBTC 全周仍錄得 6% 的漲幅,ETHE+ 2.4% , COIN + 4.6% ,遠好於加密現貨市場的表現,投資這類資產能夠有更好的風險回報比;

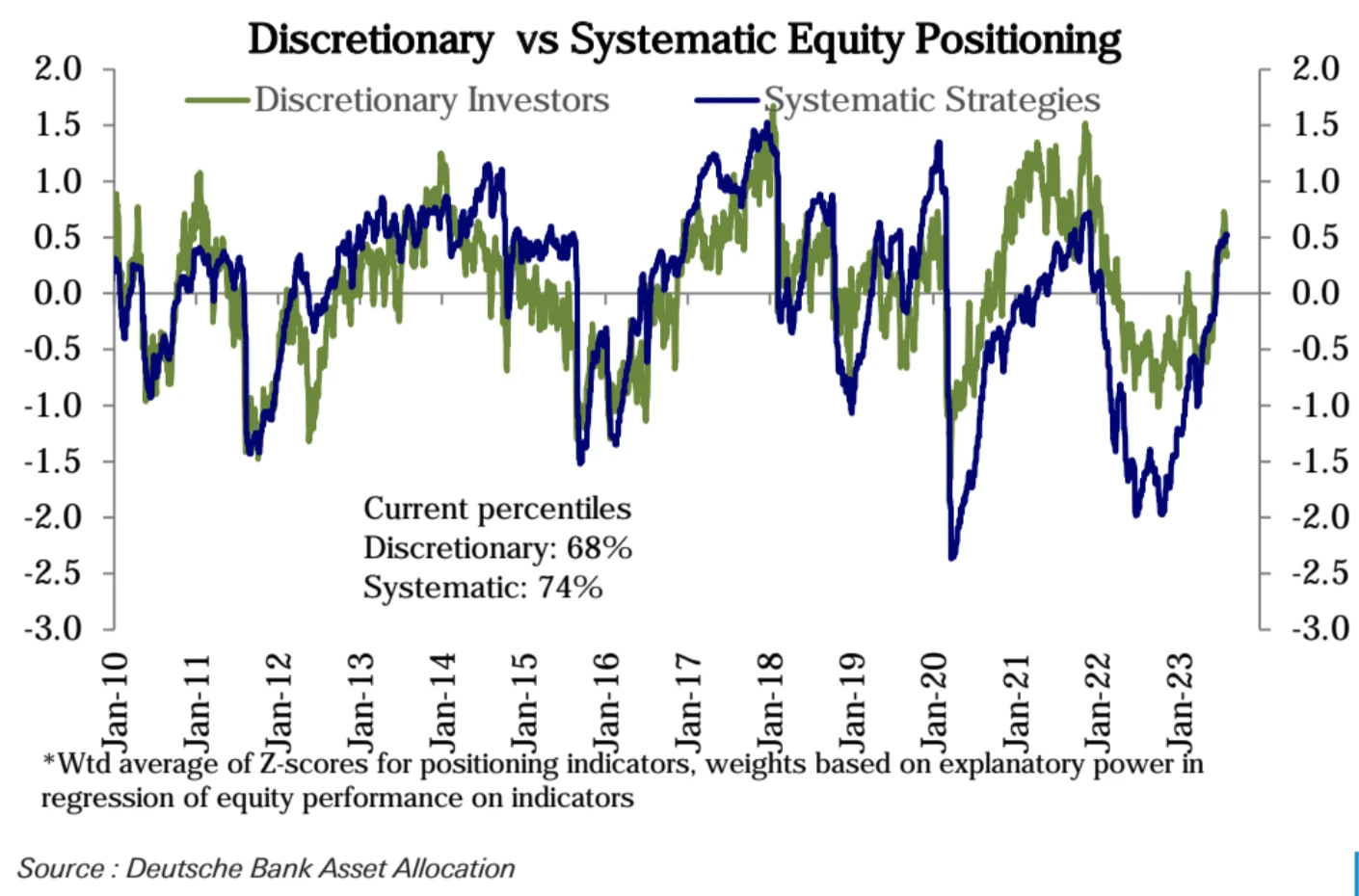

- AAII 和 CNN 的投資者情緒指標小幅轉向樂觀;德意志銀行的主觀投資者統計口徑上周加倉,系統性投資人減倉

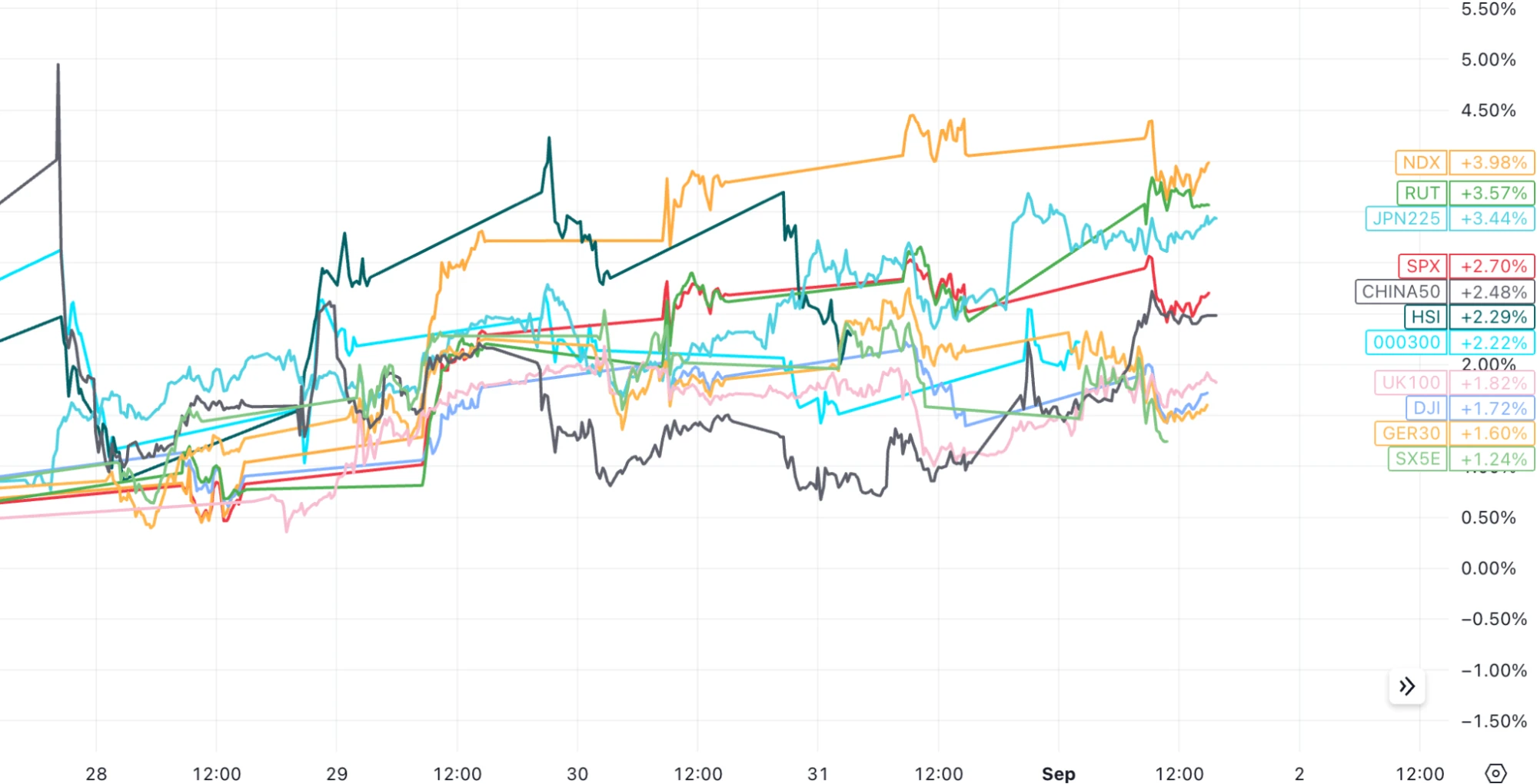

上周是全球大多數投資人非常开心的一周,不止發達國家,最近表現頗為疲軟的恆生和中國大陸股票止跌反彈。標普 500 指數上周上漲 2.5% ,五個交易日中有四個交易日上漲,創下自 6 月中旬以來的最佳單周表現,得益於數據帶來經濟放緩的預期,這增強了對美聯儲可能推遲進一步加息的押注。

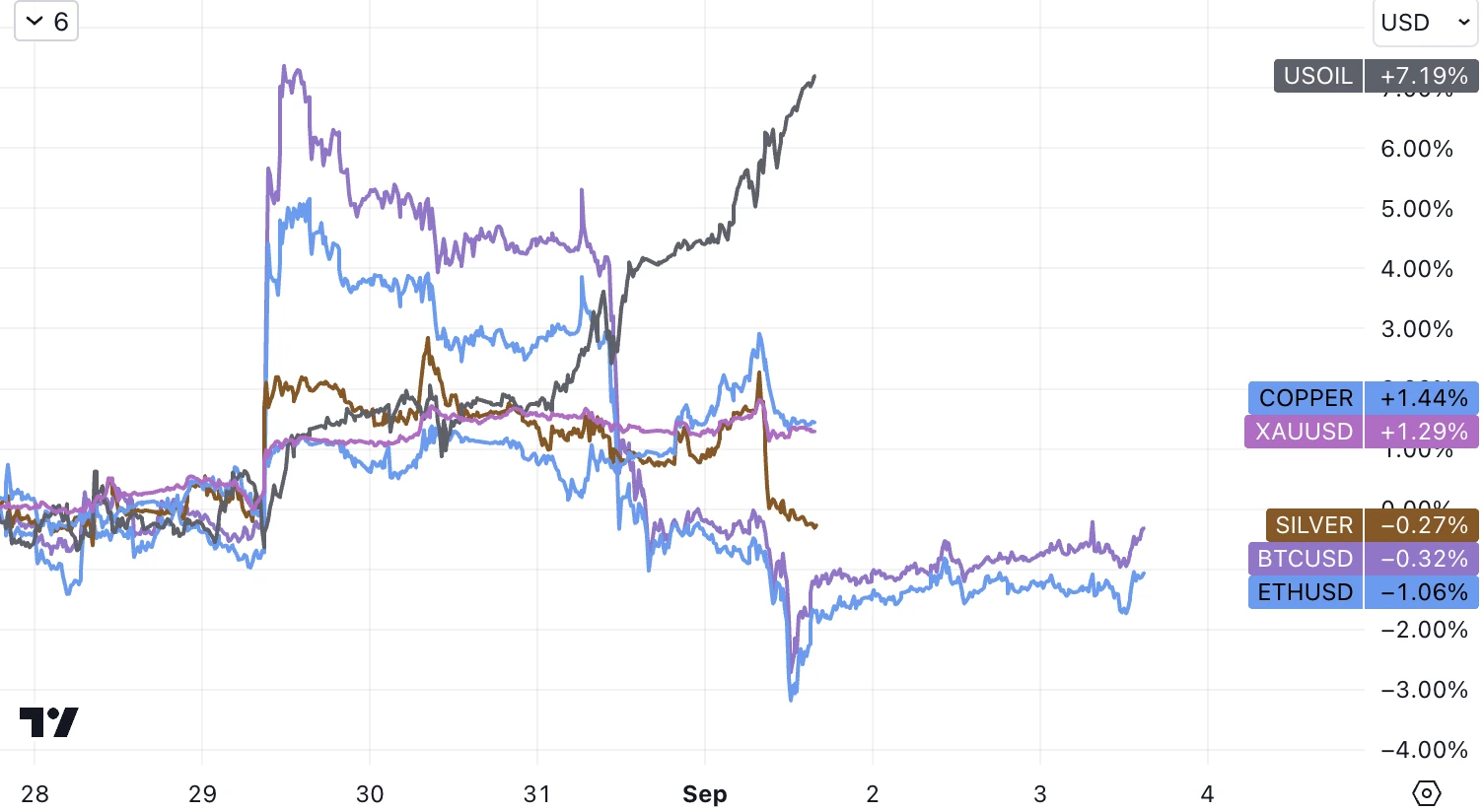

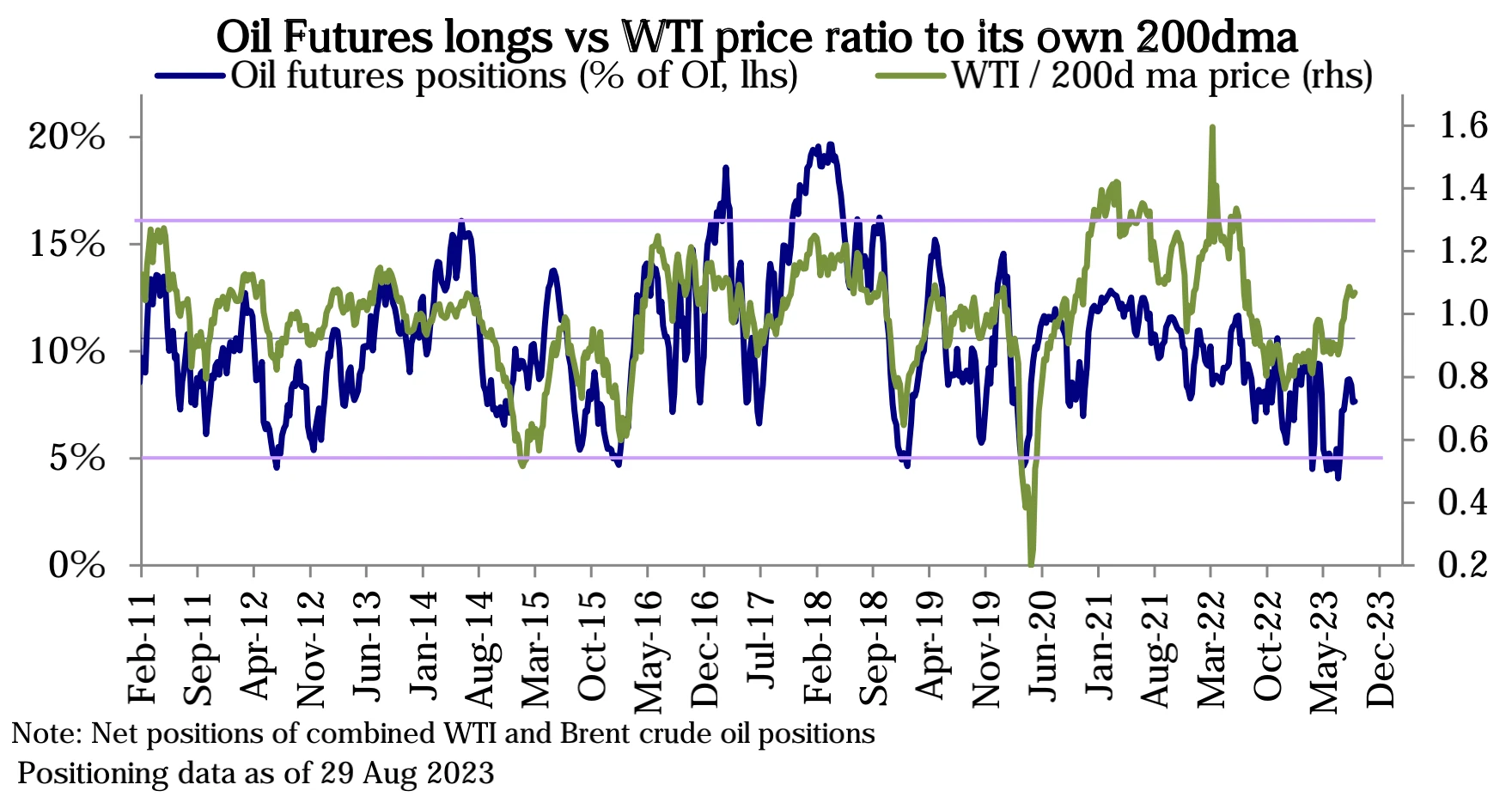

另外,科技股大盤指數納斯達克 100 大漲 3.8% ,小盤股指數羅素 2000 指數+ 3.6% ;美元先跌後漲全周走平;受到美元和利率壓制的黃金連續第二周反彈,上漲 1.3% ;原油 WTI + 7.8% 主要受到俄羅斯同意歐佩克+進一步減產和美國原油庫存持續跌至去年底以來最低提振。

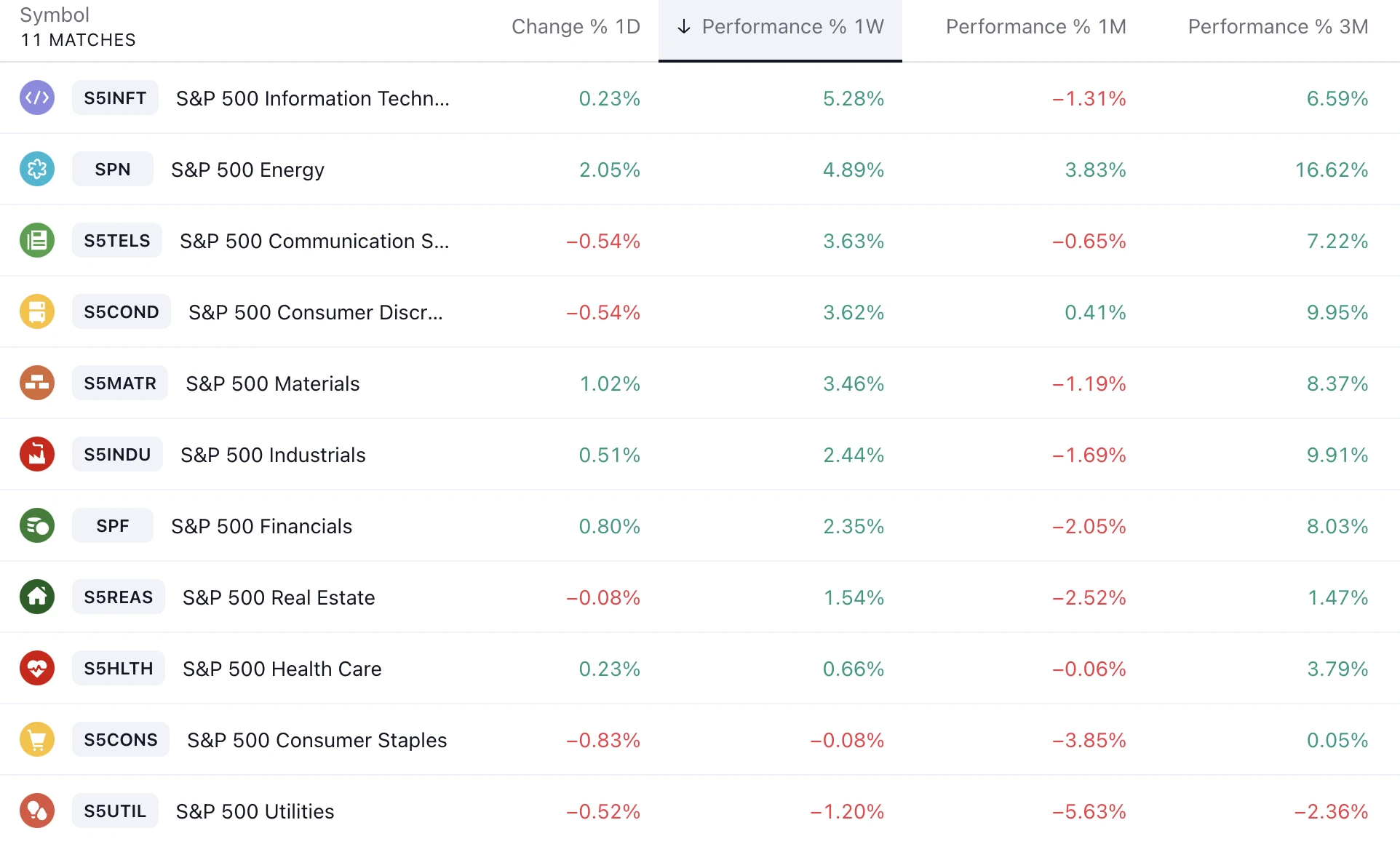

標普 500 行業指數表現明顯偏向進取,科技、能源最強,公用事業、消費必需品最弱:

但數字貨幣正如我們之前觀察到的對宏觀利好反應弱,即便在上周宏觀順風的情況下依舊跌勢不改,比特幣下跌 1% ,以太坊跌 1.4% ,這種背離的情況需要一些行業特定的利好來逆轉,例如上周 Grayscale 勝訴帶來 ETF 問世可能性增加時市場本來有修復估值的意愿,無奈這個利好並不夠實質,因為 SEC 可以繼續上訴也可以以別的理由繼續拒絕,所以最終以畫門行情結束。

宏觀數據方面最重要的兩個數據是:

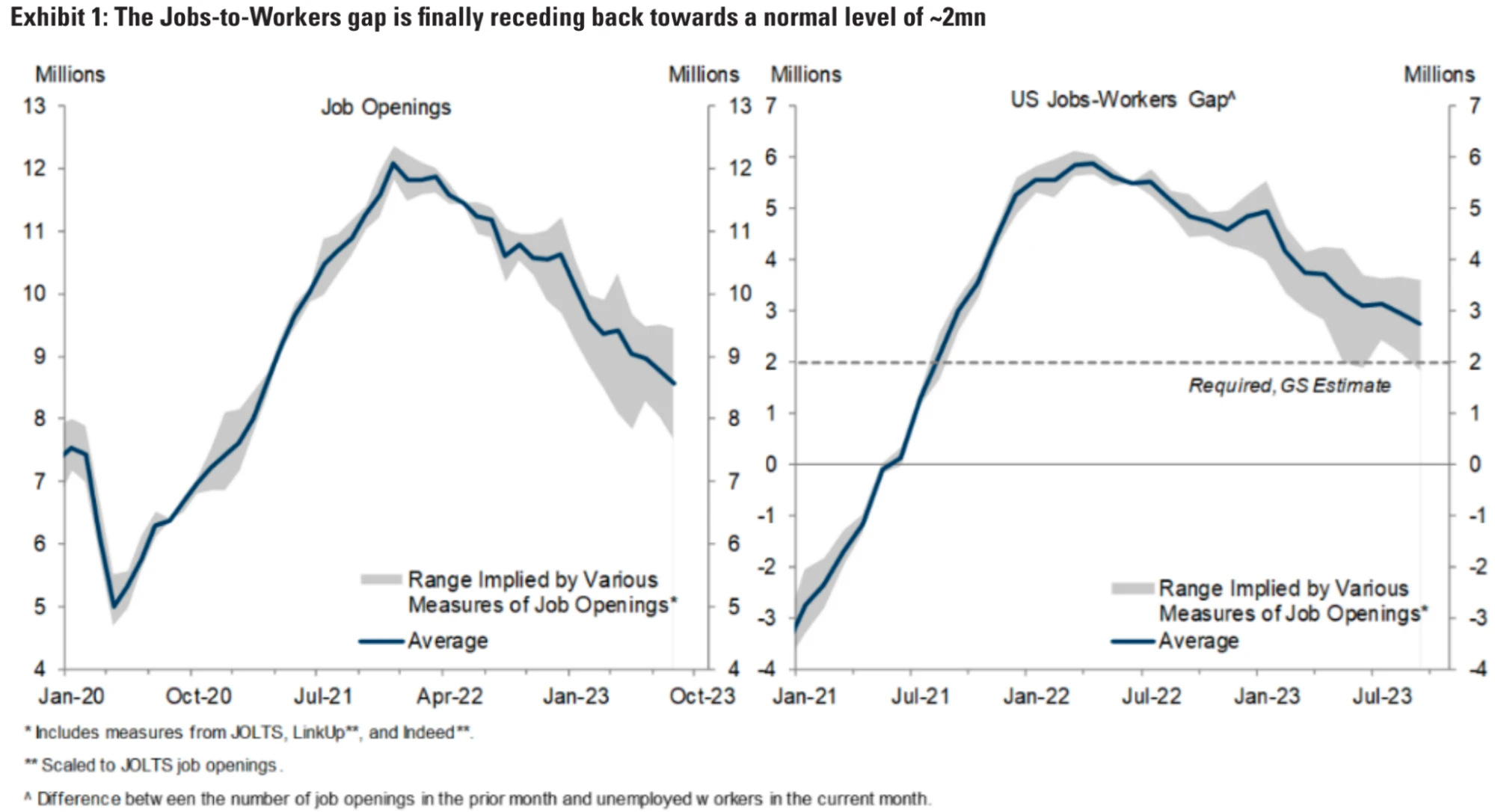

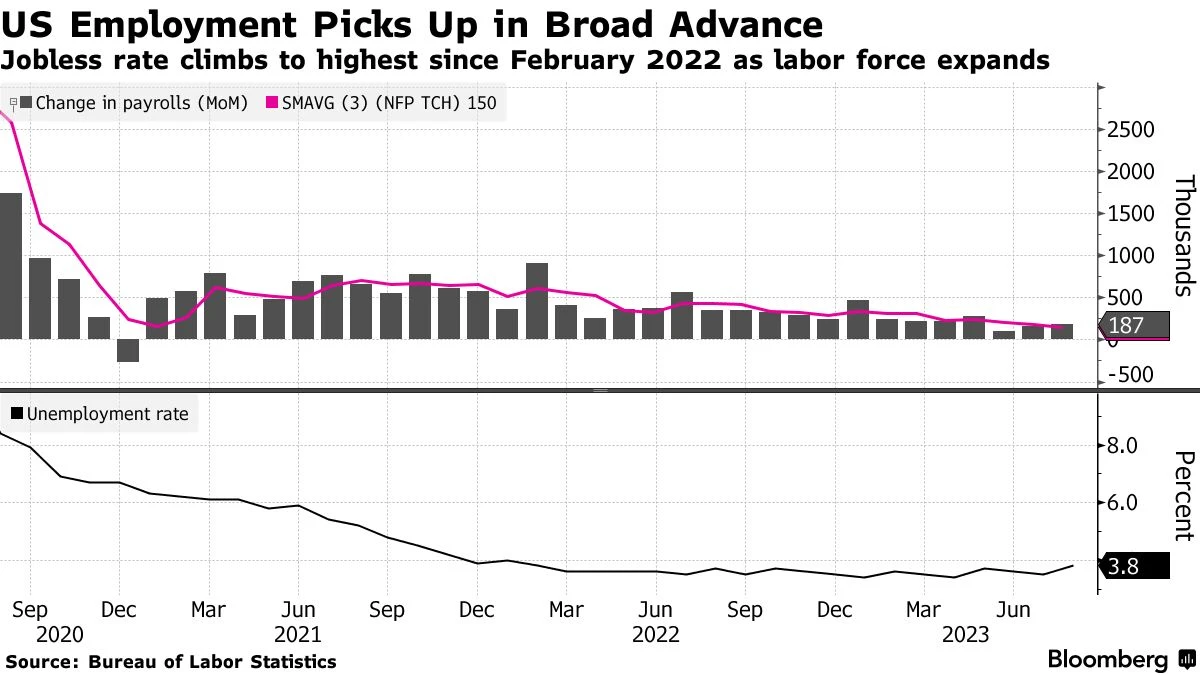

周二的 JOLTS 職位空缺降至 2 年來最低水平,和周五的非農就業報告顯示失業率上升。市場參與者對這些數據感到振奮,這些數據表明過熱的勞動力市場終於开始顯現出疲態,美聯儲激進的緊縮行動的效果正在顯現,市場希望這些報告足以說服 Fed 停止加息(但唱反調但是初請失業金人數連續第三周下降)。

另外很多人疑惑為什么非農就業人數超預期但失業率還是上漲,這樣的情況今年不止發生一次了,主要原因還是就業大軍的總規模增長了(這與儲蓄耗盡也有關),所以相應的勞動參與率和工作小時數都在增長,薪資增速雖然放緩,但考慮到工作小時候的增長,所以收入的總額增長還是維持在一定的水平之上,所以還沒有對經濟產生負面影響。

另外重要但是影響有限的數據是:

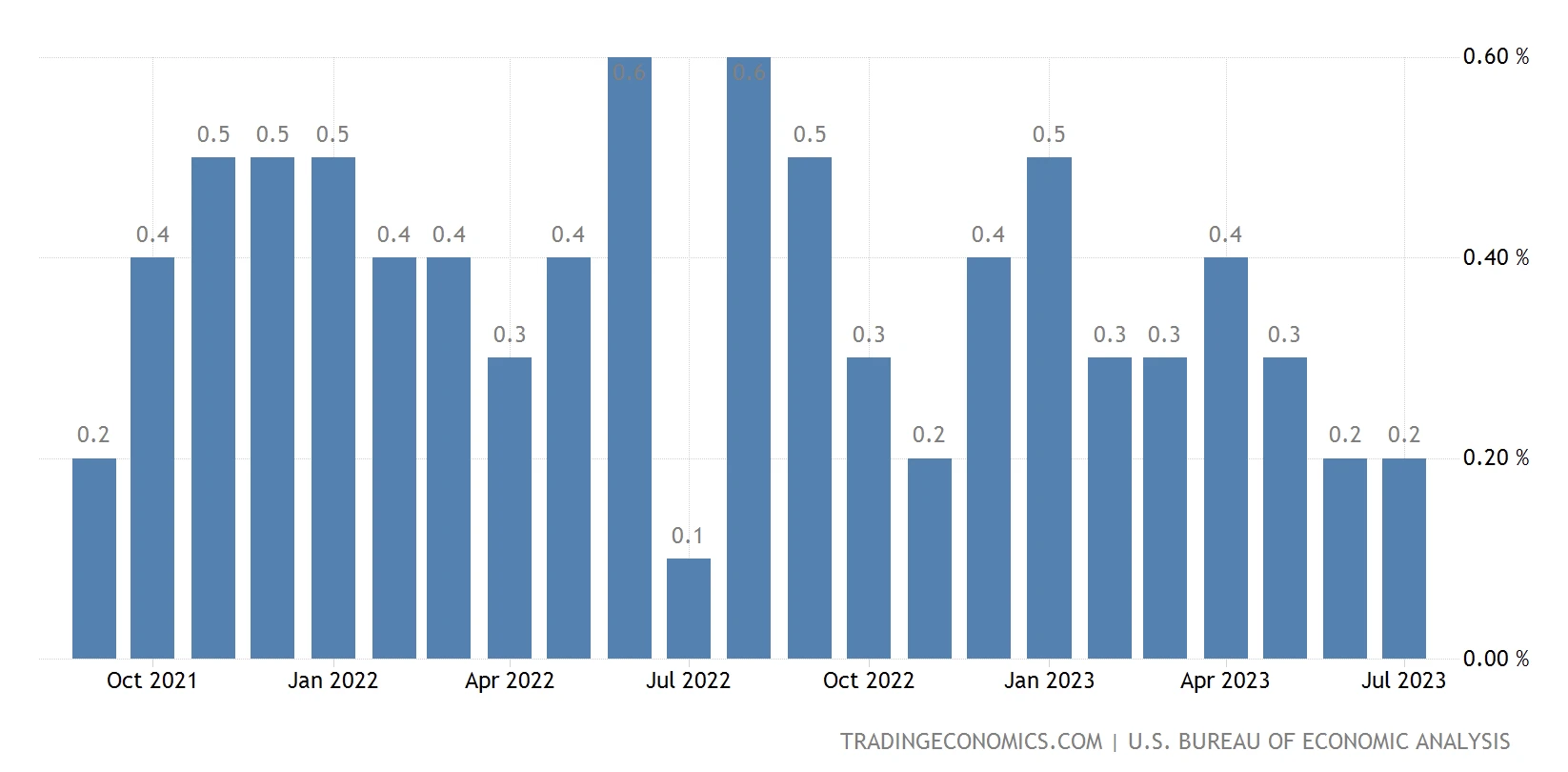

7 月核心 PCE 價格指數環比上漲 0.22% ,創兩年多來最小連續漲幅,經通脹調整後的消費者支出環比進一步增長 0.6% ,但支撐消費者支出的實際可支配收入環比下降 0.2% ,個人儲蓄率降至 3.5% ,表明近期的支出步伐可能不會在未來幾個月持續下去。

值得注意的是,更受關注的是美聯儲對去除住房的服務業通脹的看法,而對應的 PCE 物價指數顯示,服務業通脹在很大程度上停留在高位:

美國 8 月制造業有所好轉:標准普爾造業 PMI 終值 47.9 vs 初值 47.0 ,ISM 制造業 PMI 47.6 vs 預期 47.0 。制造業陷入收縮已有一段時間了,但最近兩個月出現了一些復蘇。不過我們懷疑這項調查在接下來的幾個月裏會重新惡化,因為看起來汽車工人罷工即將到來。

全球制造業 PMI 在 8 月份大都有改善,但各個國家的 PMI 水平區別挺大。整體而言,新興市場國家好於發達國家,發達國家中,北美和日本好於歐洲。

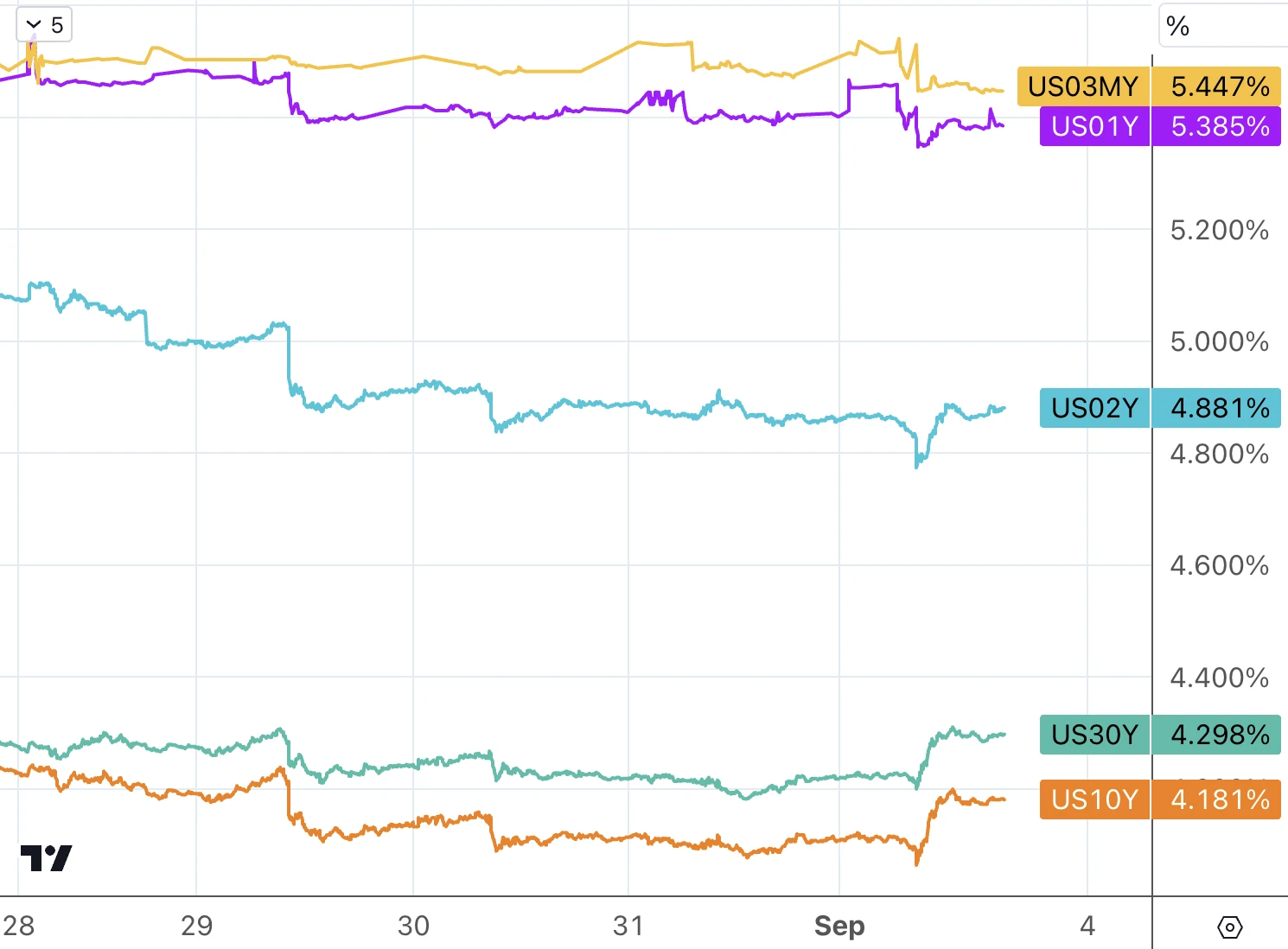

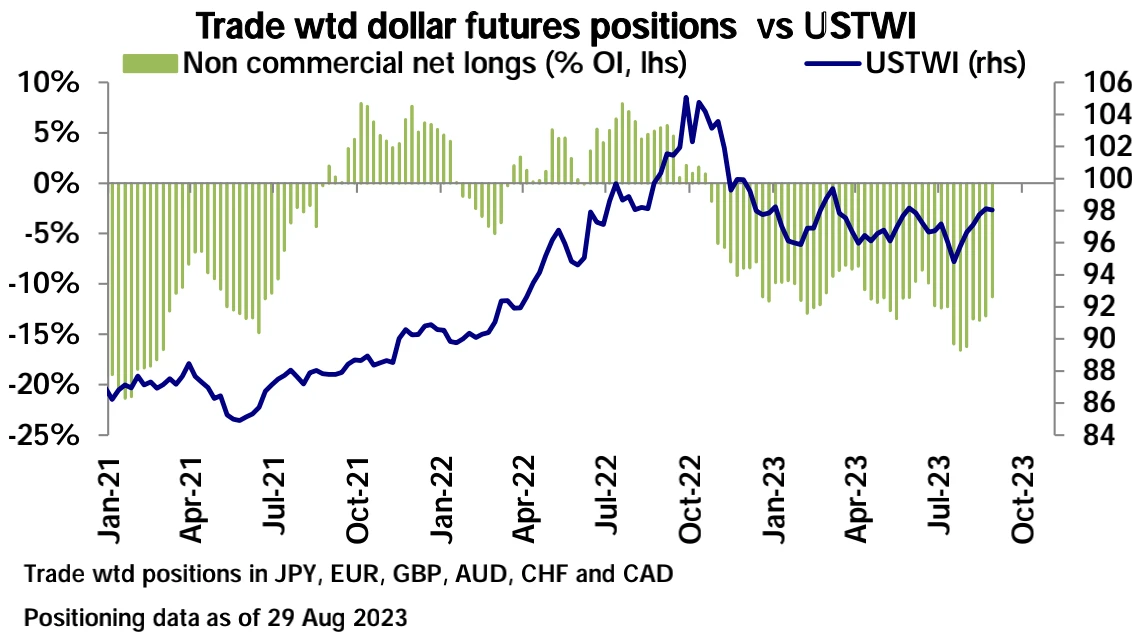

強勢美元與收益率

整個八月美元匯率強勢反彈,美元指數 DXY 8 月上漲約 2.2% ,在 8 月 25 日鮑威爾在傑克遜霍爾發表講話時達到峯值,在 8 月最後一周回落,結束了四周的上漲。美元的走勢跟市場利率的走勢高度相關,兩年期收益率上周接近年內最高點,一度超過 5.1% ,但在 8 月最後三天暴跌超過 25 個基點,配合期貨市場的定價變化,證實市場幾乎完全放棄了 9 月加息的可能性,主要是 8 月就業市場數據(以 JOLTS 為首)帶來的波動。

金磚國家 8 月舉行會晤,談論以黃金為支撐的貨幣或貿易結算代幣,但沒有什么實質性成果。諷刺的是,在廣泛討論去美元化的同時,美元的權重進一步升高。證明這一點的不僅僅匯率價格的強勢,,還有它在 SWIFT 上的使用, 7 月份創下 46% 的歷史新高記錄。美元份額的增加主要以歐元的份額下降為代價,歐元份額跌至創紀錄的略低於 25% 。人民幣的份額略高於 3% 。

周五尾盤長期美國國債收益率 V 型反轉一路走高, 30 年期國債收益率收復了過去三天全部跌幅。股市對此表現淡定,黃金和比特幣受影響比較明顯,同期 BTC 從 26000 跳水至 25400 ,黃金從 1950 下跌至 1936 。

鑑於當天的鴿派數據,很難解釋債券為何遭到拋售,但趨勢值得注意,目前長短期倒掛仍然嚴重,長短債利率仍有很大“雙向奔赴”空間,不發生危機的情況下,若是短端下降的更快對市場是好事,若是長端上升的更快則市場要承受一段時期壓力。

8 月上半月,長久期債券帶領無風險收益率大幅上漲, 22 ~ 28 日短債收益率迎頭趕上,長債回調。關於收益率走強,經濟活動強於預期,供給激增,Fitch 下調美國評級是觸發因素,當然本質上是之前積累了一年多但長短債收益率倒掛並不合理。

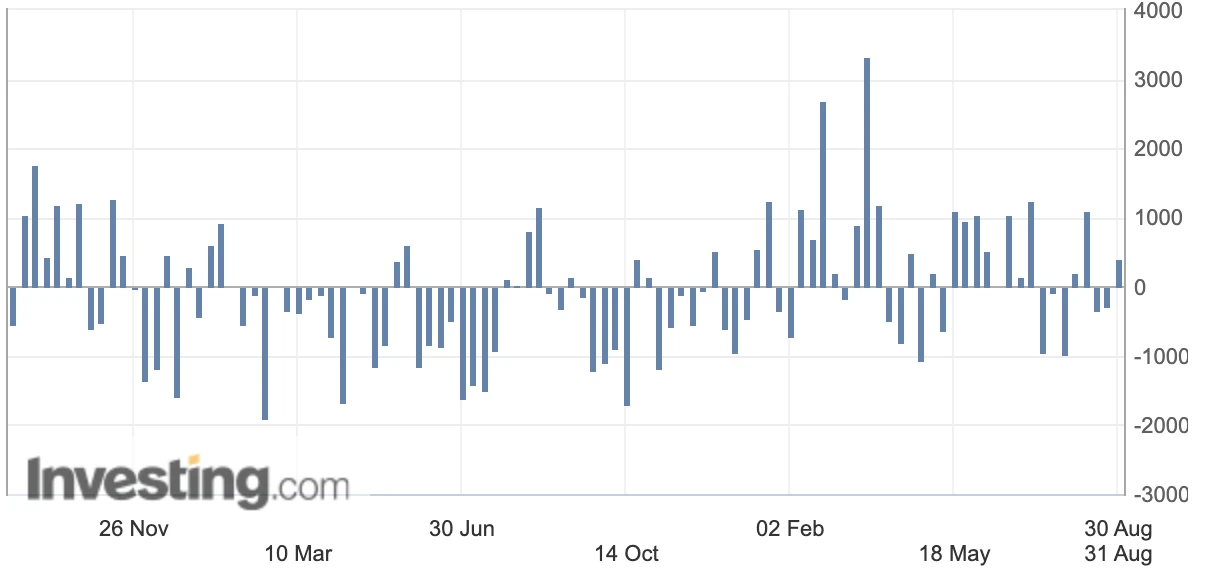

也有人認為日本 7 月末調整收益率曲线控制對 8 月初全球債券拋售負有責任。然而,財務省每周投資組合流動性報告顯示,日本投資者一直在購买外國債券。事實上,自去年 12 月 10 年期日本政府債券收益率上限從 0.25% 翻倍至 0.50% 以來他們大部分時候是外國債券的淨买方。下圖是過去兩年間日本投資者周度外國債券淨流動數據(單位:十億日元):

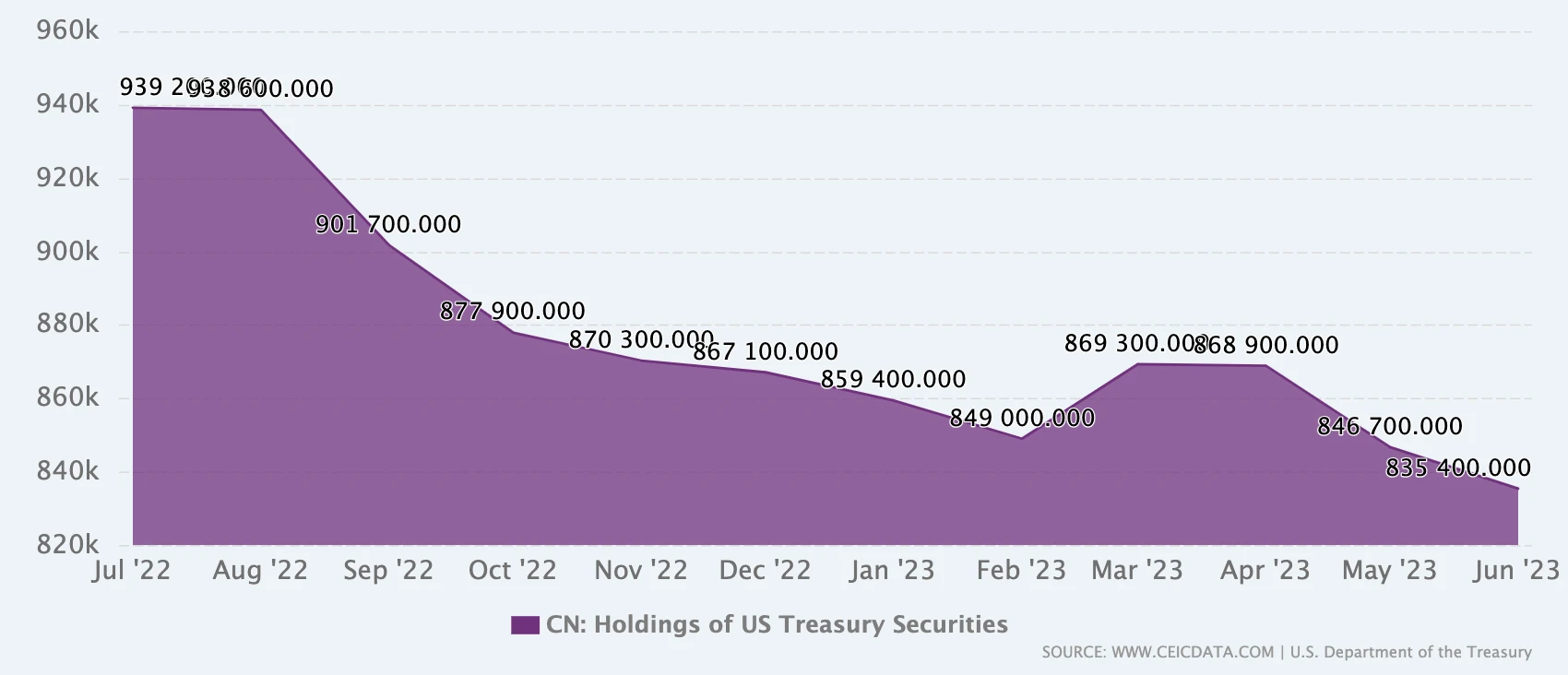

另有小道消息認為,中國在外匯市場的幹預對美國債券產生了壓力。這是可能的,不過因為數據滯後目前還無法得知 8 月的情況:

中國企穩

對中國債務特別是房地產領域的擔憂是 8 月宏觀主題之一,但隨着過去兩周幾乎每天都會出臺新的刺激措施,包括自 2008 年以來首次降低股票交易印花稅以及降低現有抵押貸款利率,從匯率和股市表現來看似乎暫時穩定住了恐慌拋售但情緒,中概股代表納斯達克中國金龍指數全周漲 7.4% ,恆生指數漲 1.9% ,滬深 300 名義上跌 3% 主要因周一大幅高开,實際較前一周五收盤漲 2.2% 。人民幣上周在 7.3 關鍵關口下方窄幅波動。

除了 7 月已經觸底的房地產板塊,中國的科技和消費股在財報季中表現突出,並呈現出一些韌性。

阿裏巴巴和拼多多等電子商務公司業績普遍好於預期,因為它們成功地滿足了取消新冠病毒限制措施後消費者被壓抑的需求。在食品、旅遊和電影方面的巨額支出激發了人們的樂觀情緒,評論認為在最近政府採取了一系列提振市場的措施後,潛在需求可能會積聚動力,並支持中國股市的初步復蘇。

此外上周的財新 8 月制造業 PMI 出乎意料地擴升至 6 個月新高重回擴張區間,該數據進一步證明,有針對性的經濟刺激政策正在產生一定效果,並預示工廠的低迷可能已接近尾聲。並且建築業改善相當明顯,市場分析近期地方政府專項債和政府融資平臺債券發行都在提速,相應的公共設施投資有所增加。

目前滬深 300 指數市盈率 11.8 倍,處於過去 10 年區間的 29.7 百分位,估值偏低:

上周美國商務部長吉娜·雷蒙多會見了中國官員。成為今年夏天第四位訪問中國的美國高級官員,她表示這次訪問有助於建立开放的溝通渠道。她一方面聲稱美國並不尋求與中國經濟脫鉤或阻礙中國經濟,一方面也強調出口管制是為了國家安全。總體來說雙方都表示出了一定的退讓和善意,是謹慎樂觀的結果。

Grayscale 勝了,又沒勝

Grayscale 贏得了聯邦法院的裁決,SEC 必須撤銷其拒絕 Grayscale 將 Grayscale Bitcoin Trust 轉化為 Bitcoin 交易所交易基金(ETF)的要求,之前 SEC 認為其產品未能滿足防止欺詐行為和保護投資者的要求。

Grayscale Bitcoin Trust 的股價飆升了 19% ,而 Coinbase 的股價在這一消息上跳漲了 15% 。但我們當時就評論說這樣的利好不夠實質,因為 SEC 可以再上訴,且換其他的理由再拒絕。

果然當 SEC 周四推遲對包括貝萊德 ( BlackRock )、富達 ( Fidelity ) 在內的所有申請人做出現貨比特幣 ETF 決定,BTC 和 ETH 隨即大幅下跌回吐了所有周初的漲幅(盡管我們不認為這兩件事有緊密的聯系,因為 Grayscale 的 ETF 轉換和其他基金公司的新產品發行不太一樣)。

SEC 前主席表示,盡管存在延遲,現貨比特幣 ETF 的批准是“不可避免的”。

此後, Bitwise 提交了撤回其比特幣和以太坊市值權重策略 ETF 申請的請求,這是一個令人意外的操作。該申請最初於 8 月 3 日提交給 SEC, Bitwise 的退縮為現貨 ETF 的前景增加了一絲不確定性。

但受益於美股市場上周的樂觀情緒,GBTC 全周仍錄得 6% 的漲幅,ETHE+ 2.4% ,COIN+ 4.6% ,遠好於加密現貨市場的表現,顯示投資這類美股加密相關資產能夠有更好的風險回報比。

上周的行情簡直就是 6 月中旬行情的 mini 版重演,當時貝萊德出人意料地向 SEC 提交 BTC 現貨基金申請時,比特幣價格約為 25000 美元。在接下來的幾周內,價格飆升了 20% 以上,但由於等待時間被延長,隨着市場利率走高,人們對加密貨幣的整體興趣減弱,價格 8 月中旬大跌回到貝萊德申請之前的水平。

下一個值得關注的日期:在上周推遲之後,美國證券交易委員會有 45 天的時間再次對發行人做出回應,這意味着投資者將在 10 月中旬之前收到該機構的答復,但依舊不會有什么希望。

另外就是最早於 10 月 10 日前後的以太坊期貨 ETF 的上市,包括 Volatility Shares 、Bitwise、Roundhill 和 ProShares 在內的近十幾家公司已申請推出 ETF,據知情人士透露,監管機構不太可能阻止這些產品。

資金流向和倉位變化

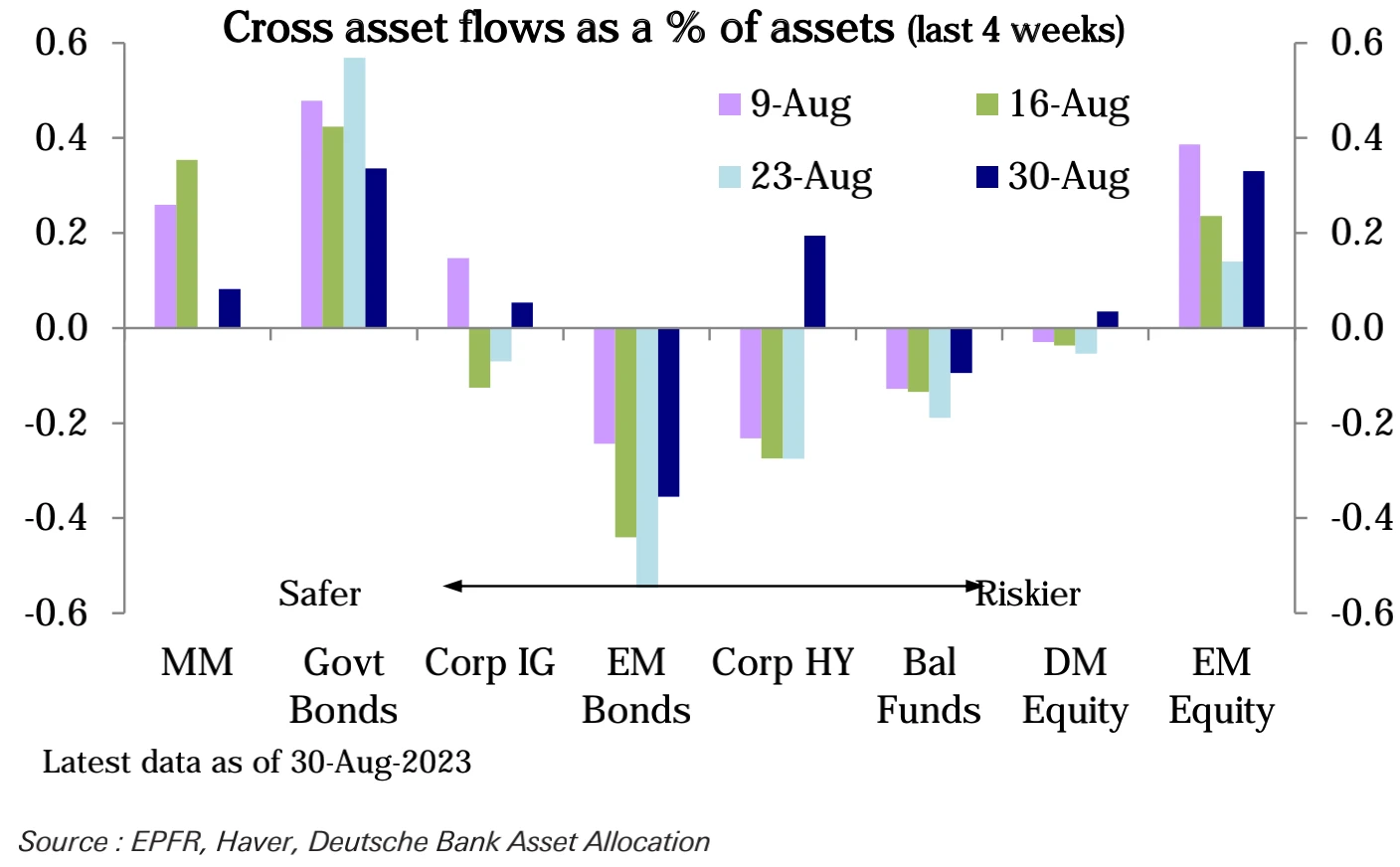

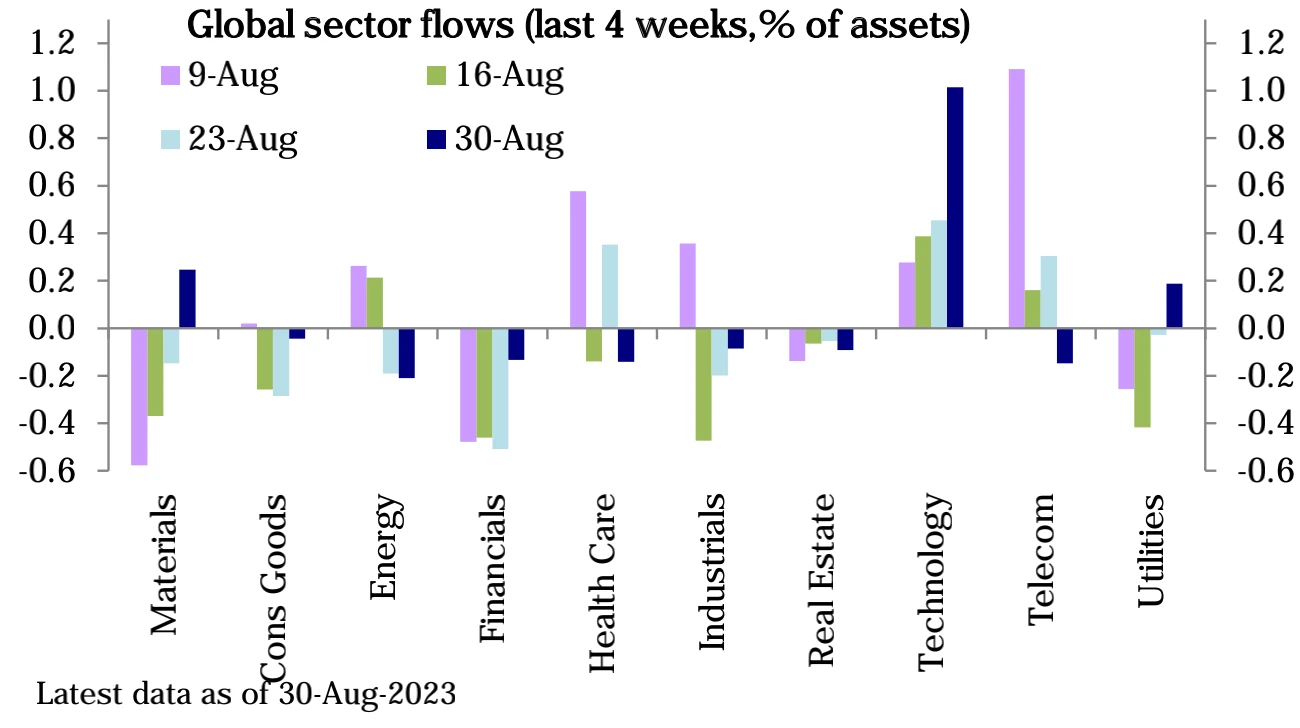

上周投資者對股票基金,特別是在美國和新興市場,以及科技行業重新關注;主觀投資人加倉,系統性策略資金減倉。

根據德意志銀行統計的指標,美股市場 7 月底以來主觀資者倉位最近急劇下滑至略低於中性,直到上周略有回升並重回中性以上,當前位於歷史 53 百分位。而系統性策略倉位在自 6 月中旬以來持續上升後,過去兩周有所下滑當前位於歷史 61 百分位。

股票基金獲得了五周以來最大規模的淨流入+ 103 億美元,主要來自美國+ 45 億美元和新興市場+ 49 億美元。債券基金+ 17 億美元的淨流入規模較前兩周略有提升。貨幣市場基金淨流入 65 億美元,其中美國淨流入 107 億,歐洲淨流出 45 億:

股票基金的流入最多的是科技板塊,流出最多的是能源行業盡管油價一直在上漲:

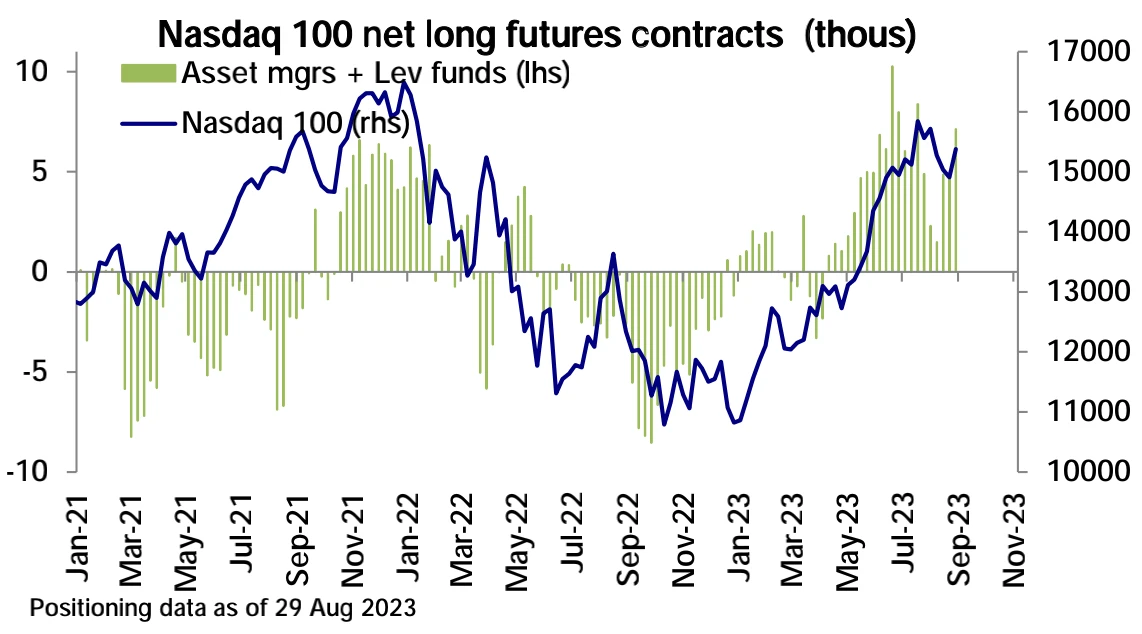

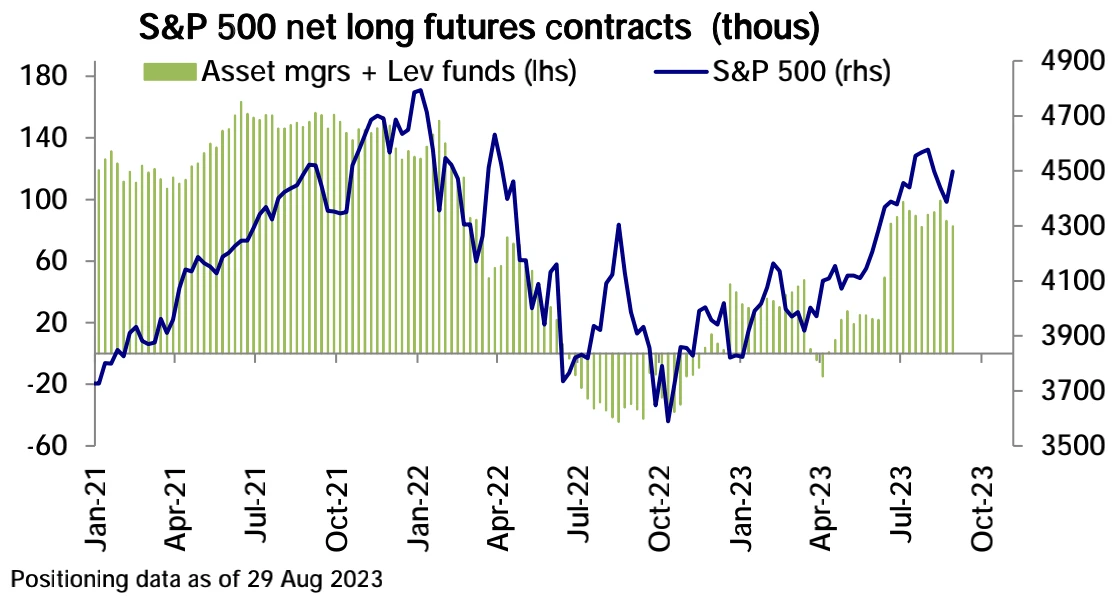

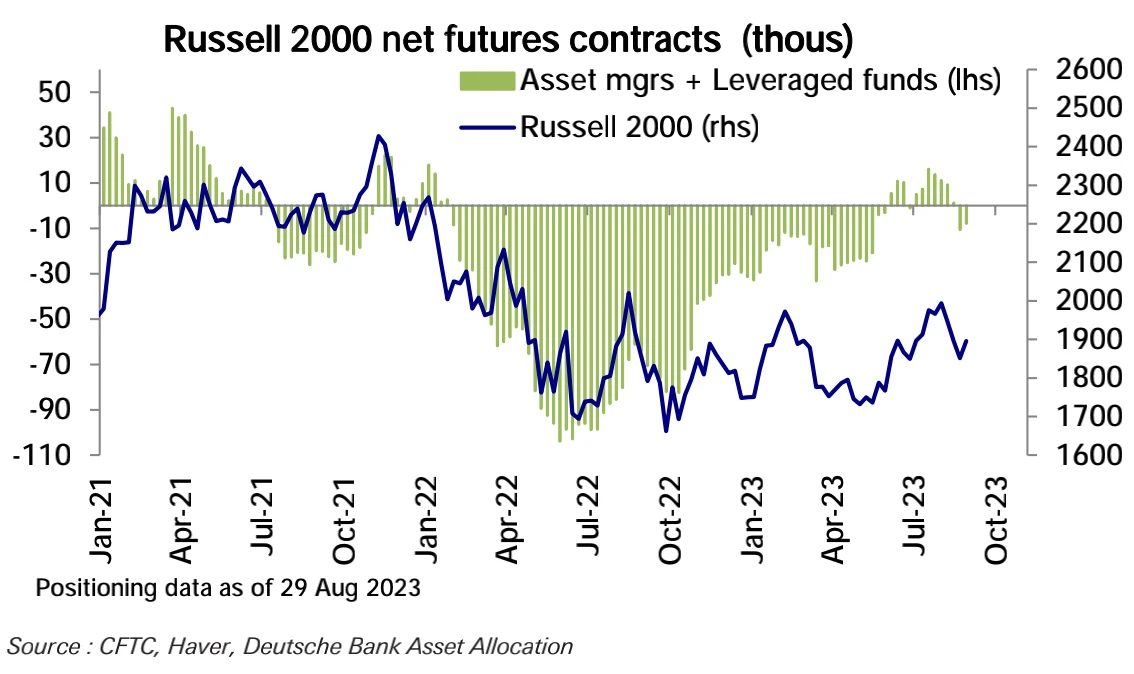

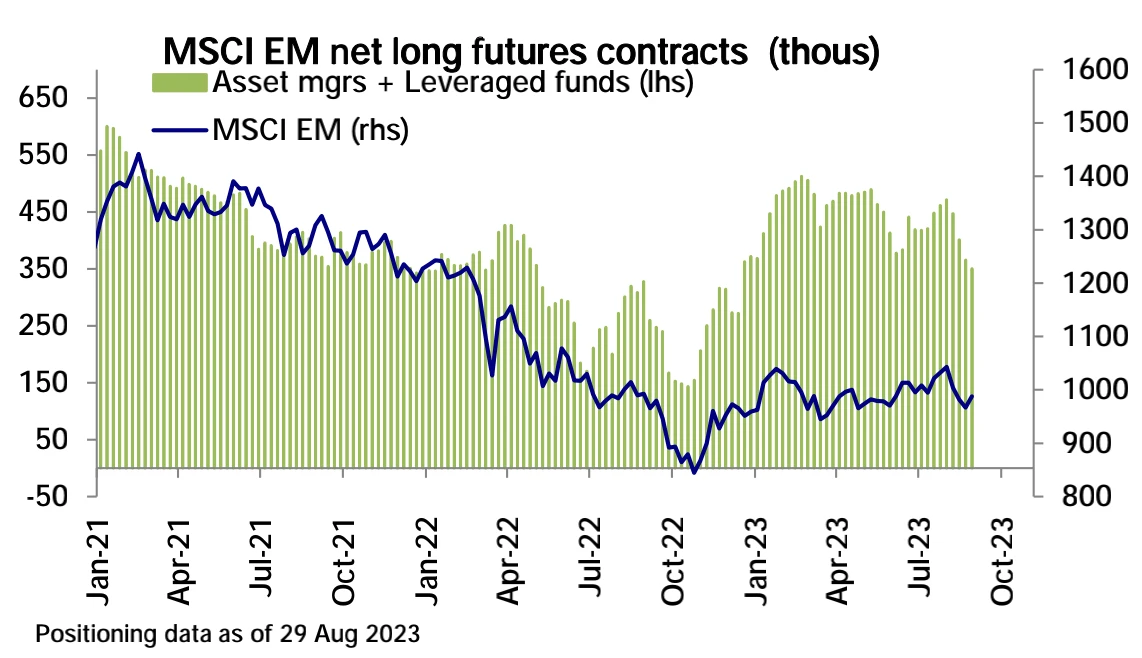

CFTC 數據顯示,上周美國股市的整體淨多頭持平,這主要是由於 S&P 500 的淨多頭減少被 Nasdaq 100 的淨多頭增加所抵消,同時,Russell 2000、和 DJIA 的淨空頭也有所減少。在美國之外,新興市場的多頭頭寸有所減少,這可能反映了投資者對新興市場的謹慎態度。

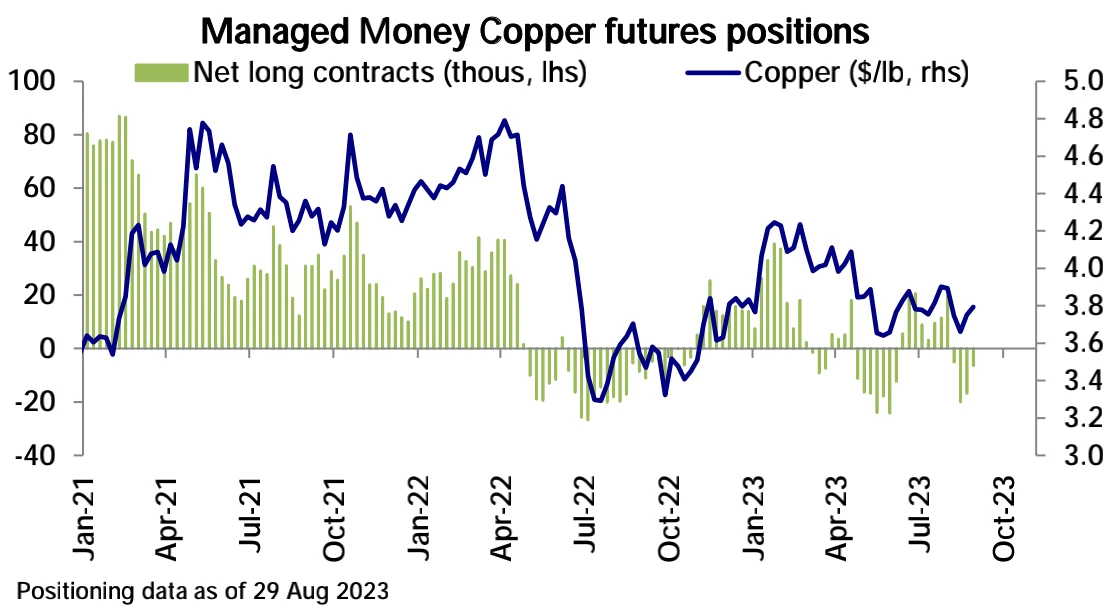

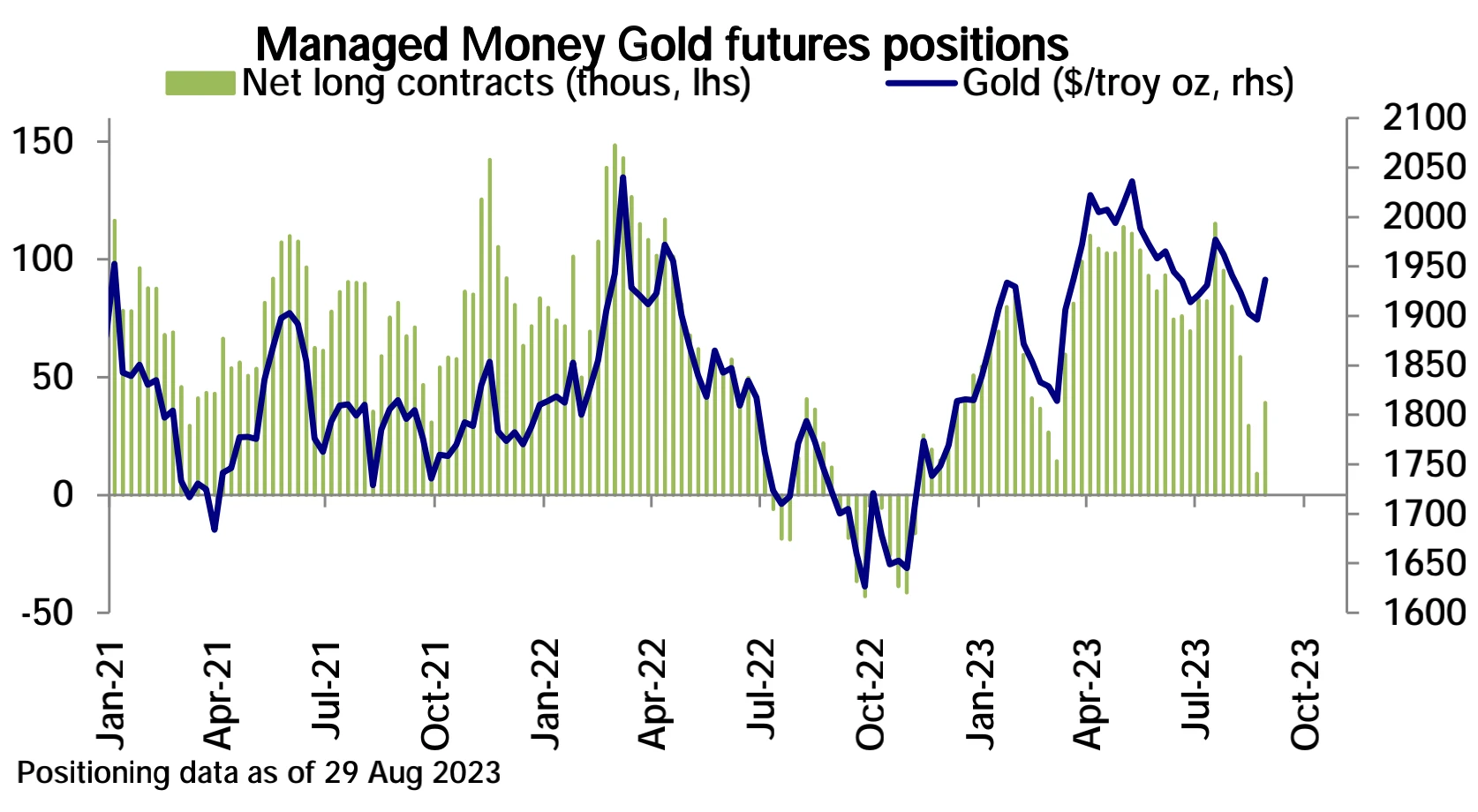

在外匯市場,美元的淨空頭下降,這可能意味着投資者對美元變得更加樂觀。在商品市場,石油的淨多頭持平,黃金和白銀的淨多頭增加,而銅的淨空頭減少:

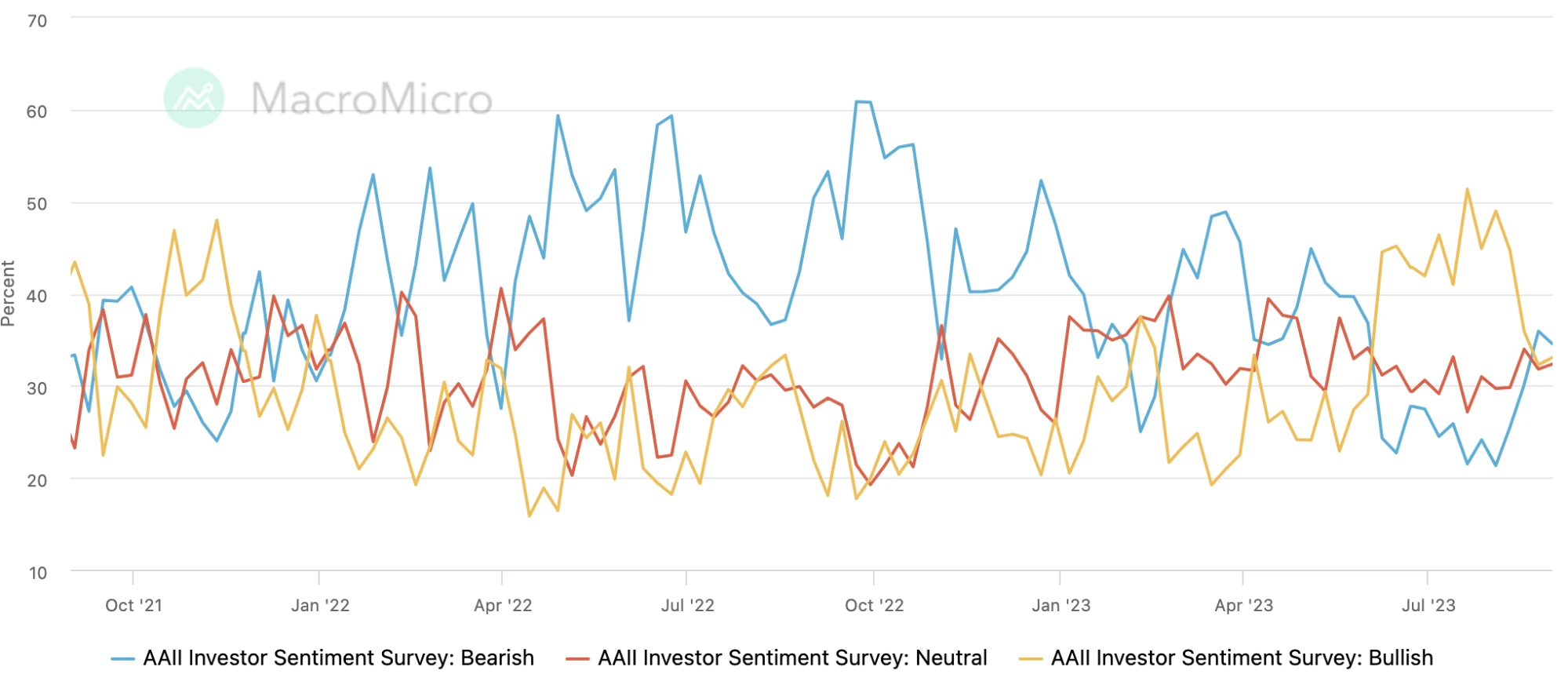

投資者情緒指標

上周 AAII 投資者調查多空結果變化不大,情緒小幅轉向樂觀:

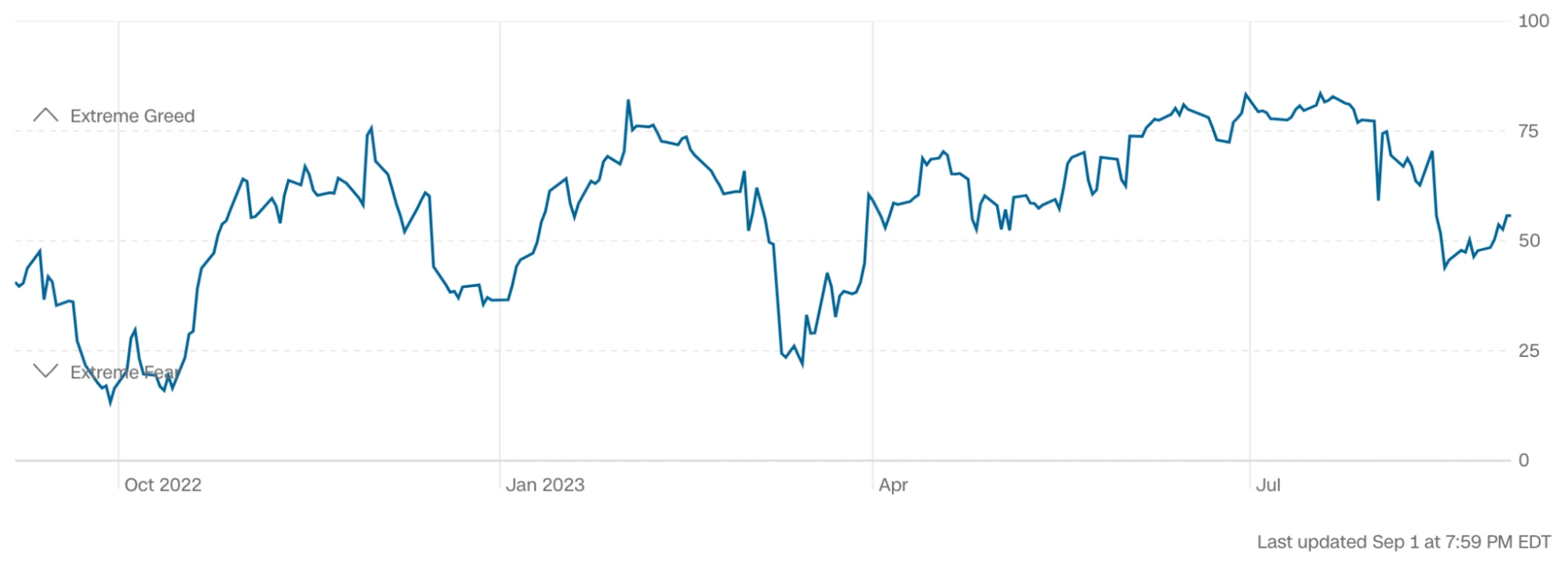

CNN 恐懼貪婪指數從 48 回升至 56 進入積極區間:

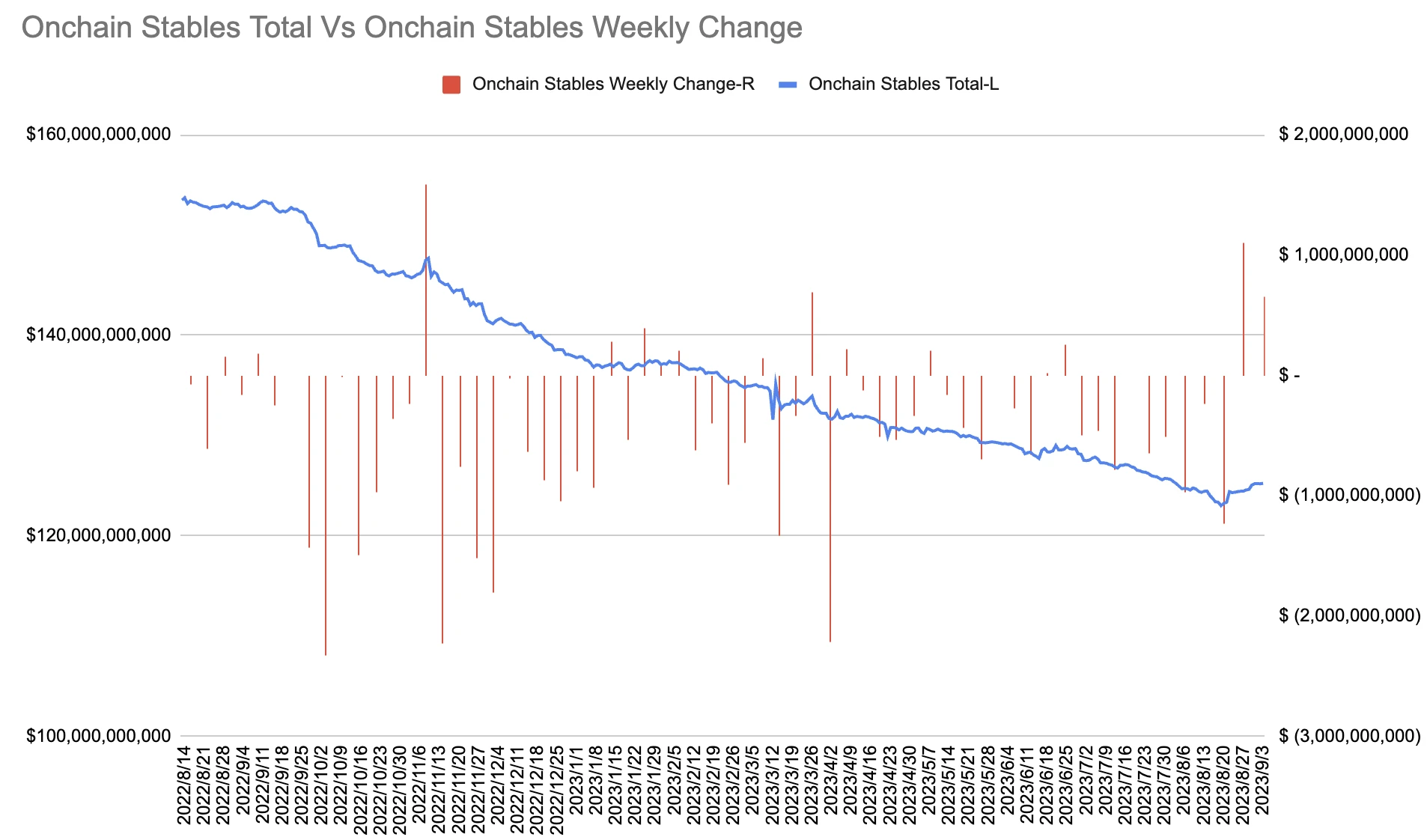

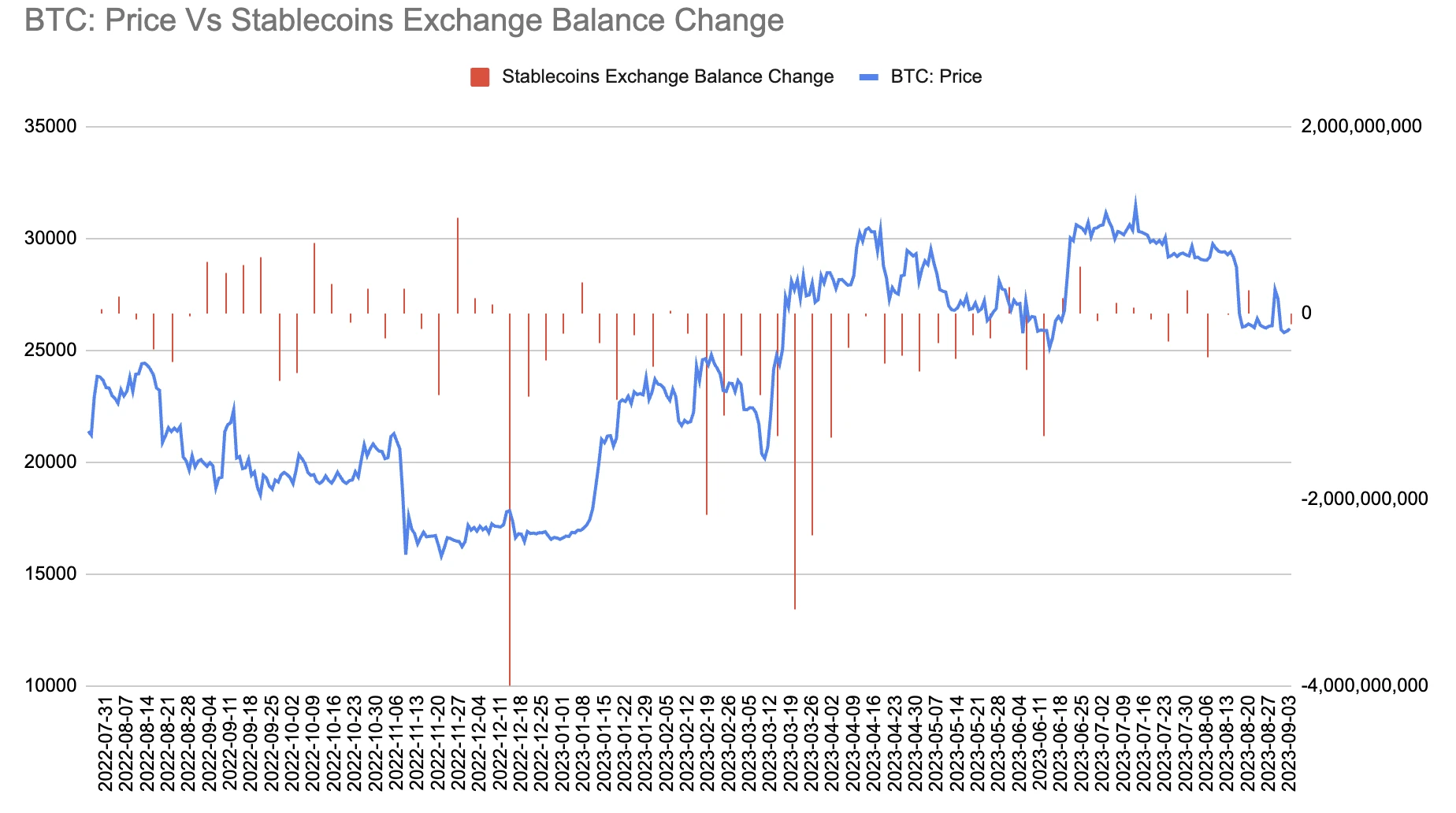

穩定幣流動

總鏈上穩定幣連續第二周大幅增加(+ 6.6 億美元),也是今年 2 月以來首次連續兩周淨增長,主要由 TUSD 的發行貢獻:

交易所內穩定幣余額連續第二周下降(-1.18 億美元),為四周來最大流出:

未來的關注點

本周一是美國勞動節假期,且周內重要數據有限,以下展望一些中期焦點。

Covid 時期的儲蓄正在減少,勞動力市場正在降溫,拖欠率正在上升,學生貸款利息在 10 月重新开始計息,這可能會削弱 9 月往後的消費勢頭,目前為止的數據顯示美國消費在這個夏天強勁復蘇。剛過去的財報季裏部分零售業企業也提出了同樣的擔憂,對前景保持謹慎態度。

關於學生貸款,高盛預計,全面恢復付款將相當於大約 700 億美元,或大約佔可支配個人收入的 0.3% ,這將在第四季度減少 PCE(個人消費支出)增長的 0.8 個百分點。影響可能偏小,因為一些借款人可能不會立即恢復付款,而且一些人可能有資格通過拜登政府最近宣布的基於收入的還款計劃獲得優惠。

美國預算的爭論又成為焦點,因為在 10 月 1 日新財政年开始之前需要預算支出授權,國會兩黨的矛盾依舊很多,在這個問題上幾乎沒有進展。此外許多項目的授權在 9 月到期,包括擴大的失業福利。與債務上限爭論所威脅的違約不同,未能授予支出授權可能導致部分政府關閉。市場評論普遍認為美國邦政府今年晚些時候關門(暫停運作)的可能性較大,不過過去金融市場對政府關門的反應並不強烈。(美國人還好意思罵 Fitch 嗎?)

此外, 9 月 14 日,美國汽車工人聯合會的合同到期,罷工威脅迫在眉睫。

機構觀點

《從貝萊德到太平洋投資管理公司,債券投資者押注美聯儲加息已經結束》

最近的就業數據讓債券市場參與者認為美聯儲短期內不太可能加息,甚至可能完成當前經濟周期的加息。隨着焦點轉向美聯儲可能轉向寬松的時機,短期債券的表現將好於長期債券。該策略還可能受益於季節性趨勢:公司通常會在美國勞動節假期後急於出售債務,從而給長期債券帶來壓力。BlackRock 的 Jeff Rosenberg 稱之為“screaming buy.” Michael Cudzil, a portfolio manager at Pacific Investment Management 認為加息周期已經完成,第一次降息會讓債券久期曲线恢復陡峭。

《中金海外:美國人還有多少存款》

中金仿照 Aladangady 等人的測算方法結果顯示超額儲蓄當前累計規模還有 7700 億美元,完全用盡到 2 Q2 4 ;低收入人群或去年底已經耗盡;舊金山聯儲的測算結果顯示超額儲蓄將於 3 Q2 3 耗盡。結構上看,低收入人群“入不敷出”,超額儲蓄去年底就已耗盡;中等收入人群收入支出基本穩定,因此留存超額儲蓄依然較多;高收入人群超額儲蓄消耗速度加快。超額儲蓄對消費的支撐將逐步減弱,未來大方向仍是趨緩。美債快速上衝階段告一段落但短期下行空間受限,短期合理中樞~ 4% ;金融流動性或為美股帶來 10% 回調壓力,但基本面韌性能提供支撐,成長風格佔優;美元難降,趨勢性拐點待中國增長。

《摩根士丹利:堅持晚周期思路防御為主》

Michael Wilson:過去一周,股票價格出現了強勁的反彈,再次由增長股帶動。由於較為疲弱的經濟數據對國債收益率產生壓力,股市參與者似乎愿意在認為晚期經濟周期環境再次延長的觀點上,重新提高其估值。總之,價格勢頭是情緒的關鍵驅動因素,特別是在晚期經濟周期環境中,當對結果的不確定性很高時。考慮到在晚期經濟周期環境中,增長的擔憂或財務壓力可能隨時回歸,特別是當我們進入 9 月時,我們繼續建議在投資組合中採取更為防御性的策略。

我們建議,投資者應該保持對經濟增長會重新加速的現有共識看法的審慎態度。我們建議繼續維持一個晚期經濟周期的心態,這意味着投資在增長股和防御性股票上,而不是周期性股票或中小盤股。

進入第二季度的財報季,我們認為這將是一個“賣出消息”的事件,主要是因為股票在 7 月中旬之前已經上漲。盡管如此,除了一些主要受到成本削減驅動的領域外,今年的盈利結果並沒有與經濟保持同步,進一步加強了我們仍處於經濟周期後期的觀點。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | Michael Saylor發布數字資產框架提案;Azuki疑似即將發幣(12.23)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...

星球日報

文章數量

7681粉絲數

0