Binance Research:當流動性質押遇到DeFi

目錄

主要觀點

-

LSDs 的現狀

-

LSDs 的金融化

-

LSDfi 生態系統

-

LSDfi 的增長

-

LSDfi 展望

風險

結束語

參考文獻

主要觀點

-

LSDfi 指的是建立在流動質押衍生品(“LSDs”)之上的 DeFi 協議。通過提供額外的產生收益的機會,LSDfi 協議允許 LSD 持有者投入他們的資產並最大化收益。

-

過去幾個月,LSDfi 協議在鎖定總價值(“TVL”)上經歷了快速增長,這得益於流動質押的採納。在頂級 LSDfi 協議中,累積的 TVL 已經突破了 4 億美元,比一個月前增加了一倍以上。

-

LSDfi 增長的助推因素包括質押的 ETH 的增長,以及當前 LSDfi 的低滲透率。目前,LSDfi 協議的 TVL 佔總可接觸市場的不到 3% 。

-

盡管 LSDfi 為 LSD 持有者提供了吸引人的機會,但用戶應該意識到相關風險,包括但不限於削減風險、LSD 價格風險、智能合約風險和第三方風險。

LSDs 的現狀

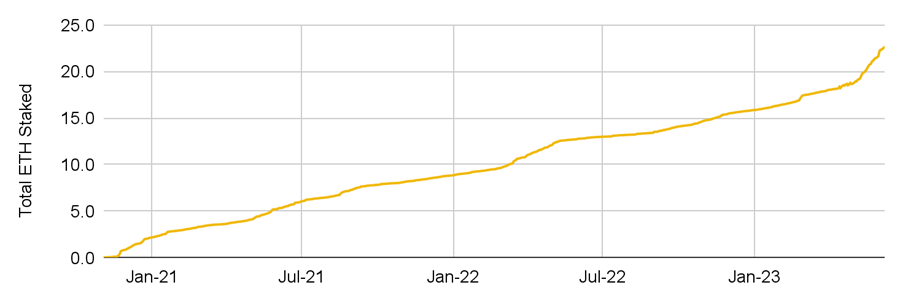

以太坊成功轉向權益證明(“PoS”)以及 Shapella 升級後啓用的質押 ETH 提現,都為質押的大量增長做出了貢獻。

圖 1 :總質押的 ETH 已經加速增長並超過 2280 萬 ETH

來源:Dune Analytics (@hildobby)

截至 2023 年 6 月 14 日

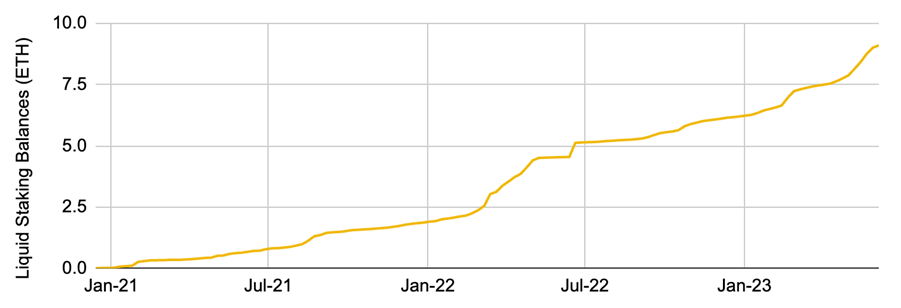

相應地,我們也看到流動質押衍生品(“LSDs”)的顯著增長。回顧一下,LSDs 是由流動質押平臺(如 stETH,rETH,WBETH 等)發行的代師。運行獨立節點需要考慮到的技術難度和重大的資本要求,這可能不適合每個人。因此,流動質押協議允許更多的用戶參與質押過程,同時也保留了質押資產的流動性。這是通過為協議的用戶發行流動質押代幣實現的,這樣用戶就可以參與更廣泛的加密貨幣生態系統。

圖 2 :流動質押余額與整體質押市場一起增長

來源:Dune Analytics (@eliasimos)

截至 2023 年 6 月 14 日

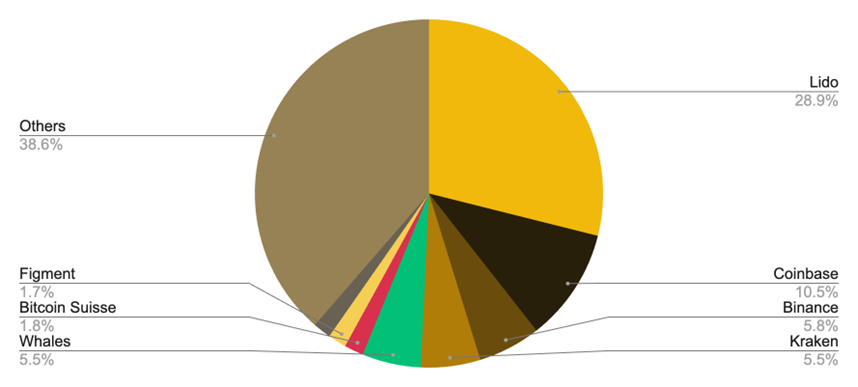

看看今天的整體 ETH 質押情況,Lido 是市場最大的參與者,佔有 28.9% 的市場份額。接下來是像 Coinbase,Binance 和 Kraken 這樣的中心化交易所。還有一些較小的流動質押提供者,但他們的質押 ETH 的份額要小得多。

圖 3 :基於存款的 ETH 質押提供者市場份額

來源:Etherscan

截至 2023 年 6 月 14 日

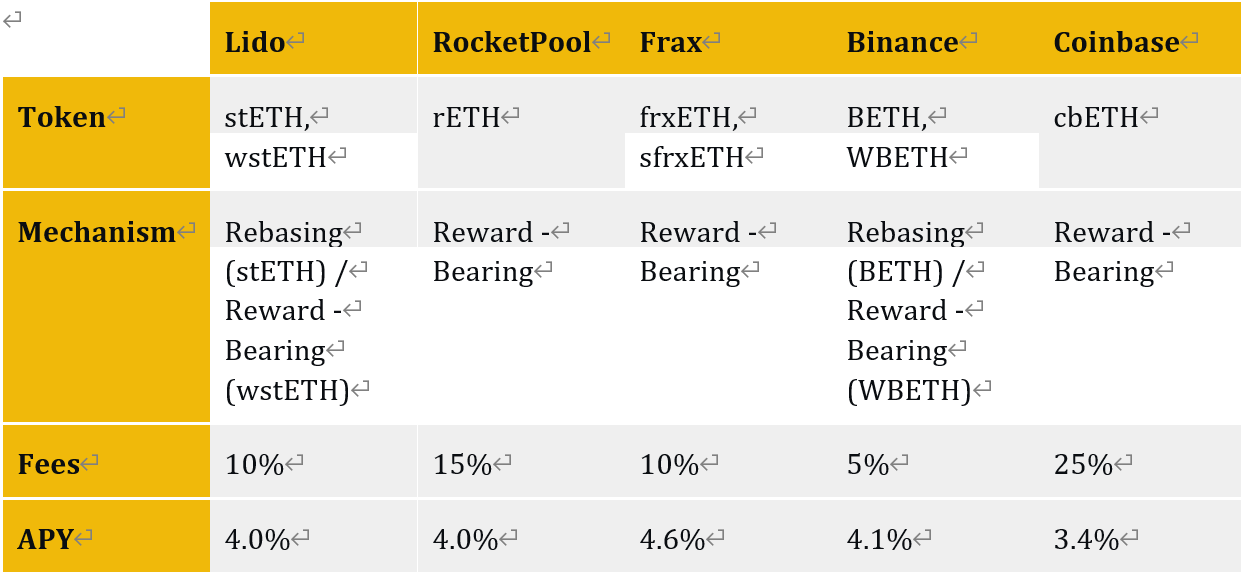

流動質押提供者發行自己的 LSDs,從而解鎖流動性並允許持有者參與加密貨幣生態系統的更廣泛的機會。LSDs 可以是調整中的或者產生回報的代幣。像 stETH 這樣的調整中的代幣的持有者會隨着質押獎勵或削減懲罰而產生代幣供應變化而發生余額變化。相反,產生回報的代幣通過代幣價值的變化而不是余額的變化反映累積的收益。

圖 4 :以太坊生態系統的流動質押提供者

來源:各項目網站,DeFi Llama

截至 2023 年 6 月 14 日

雖然這份報告主要關注以太坊流動質押的情況,但請注意,流動質押並不僅限於以太坊生態系統。

例如,流動質押是 BNB 生態系統的一個部門,大約有 1.5 億美元的 TVL。( 1) 類似於 ETH 流動質押的機制,BNB 的質押者會收到流動質押的 BNB,它提供即時流動性,可以在去中心化金融(“DeFi”)的其他方面使用以產生額外的收益。

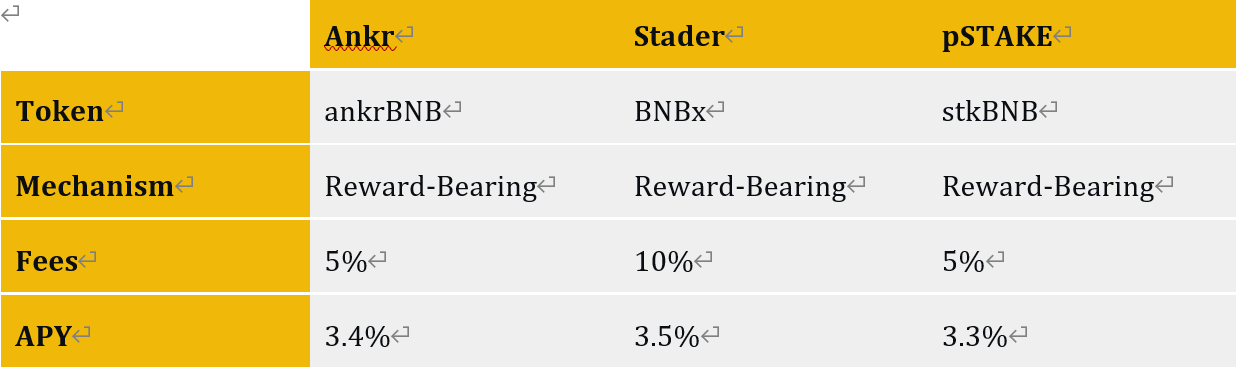

圖 5 :BNB Chain 生態系統的流動質押提供者

來源:項目網站

截至 2023 年 6 月 14 日

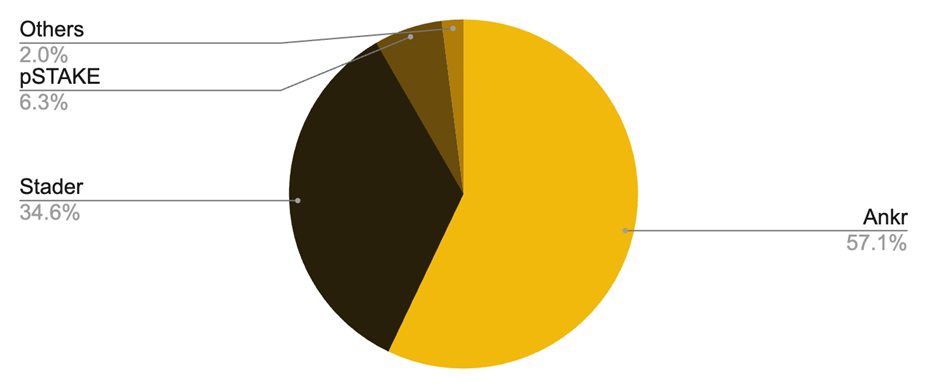

在 BNB Chain 生態系統中,Ankr 是最大的流動質押提供者,有超過 214 K 的 BNB 與該協議一起質押。( 2) Stader 和 pSTAKE 一起,這三個協議是 BNB Chain 上的主要流動質押提供者。各協議的手續費一般相似,競爭激烈,但各自的流動質押代幣在 DeFi 的去中心化應用程序(“dApps”)中的可用性和流動性各不相同。

圖 6 :BNB Chain 流動質押提供者 TVL 的市場份額

來源:DeFi Llama

截至 2023 年 6 月 14 日

LSD 的金融化

假設你擁有 LSDs,並且在你的持有量上獲得質押獎勵。這很好,但如果你可以更進一步,在基礎質押率之上產生額外的收益呢?

歡迎來到 LSDfi 的世界

LSDfi 指的是建立在流動質押衍生物之上的 DeFi 協議。通過提供額外的收益機會,LSDfi 協議允許 LSD 持有者投入他們的資產並最大化收益。

LSDfi 生態系統

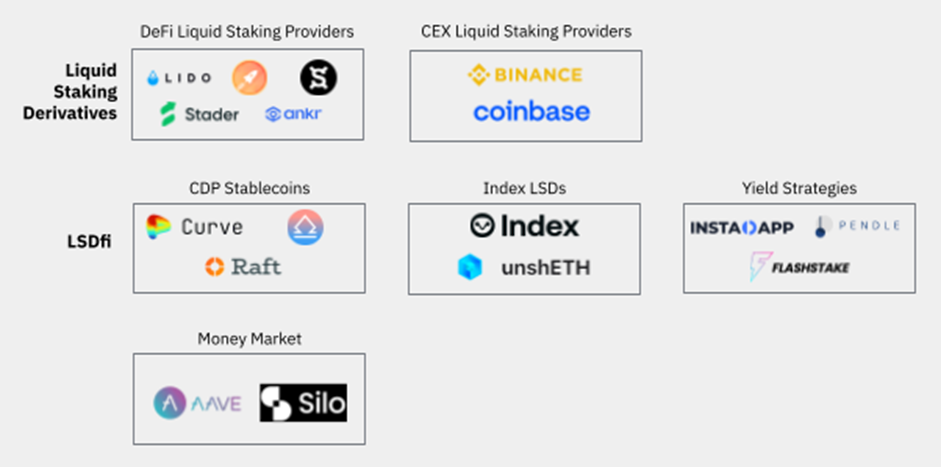

LSDfi 生態系統包括一些已經將 LSD 作為其多樣化產品套餐的一部分的成熟 DeFi 協議,以及一些主要基於 LSD 的最新項目。

為了完整性,我們還包括了主要的 LSD 協議和提供者。

圖 7 :流動質押和 LSDfi 地圖

來源:Binance Research

截至 2023 年 6 月 14 日

◆ DeFi 流動質押提供者:使用戶能夠參與質押並獲得 LSD 作為回報的 DeFi 提供者

◆ CEX 流動質押提供者:提供流動質押服務的中心化交易所(“CEX”)

◆ CDP 穩定幣:允許用戶使用 LSD 作為抵押品生成穩定幣的債務位置(“CDP”)協議

◆ 指數 LSD:代表一籃子 LSD 股份的代幣

◆ 收益策略:使用戶能夠獲取額外收益機會的協議

◆ 貨幣市場:使用 LSD 進行借貸活動的協議

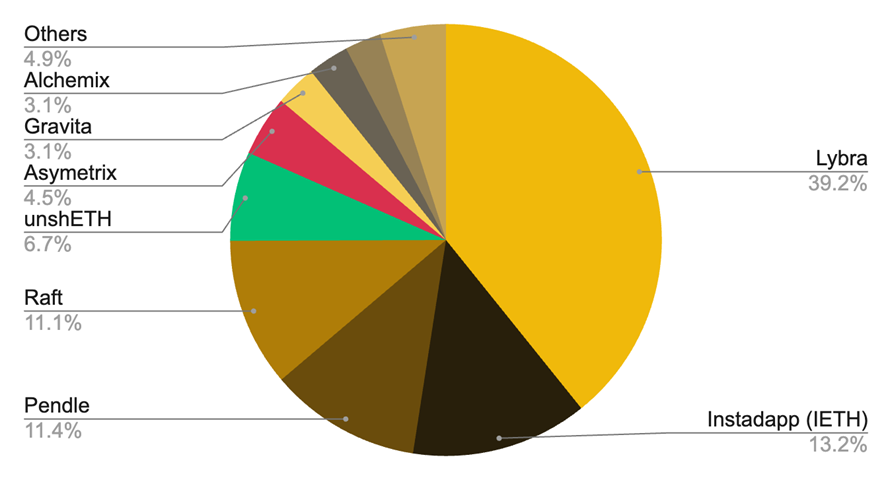

LSDfi 的景觀相對集中,前 5 名玩家擁有超過 81% 的 TVL。Lybra 是市場領導者,考慮到該項目只是在 4 月份上线其主網,其崛起速度很快。

圖 8 :LSDfi 生態系統參與者的 TVL 市場份額

來源:Dune Analytics (@defimochi)

截至 2023 年 6 月 14 日

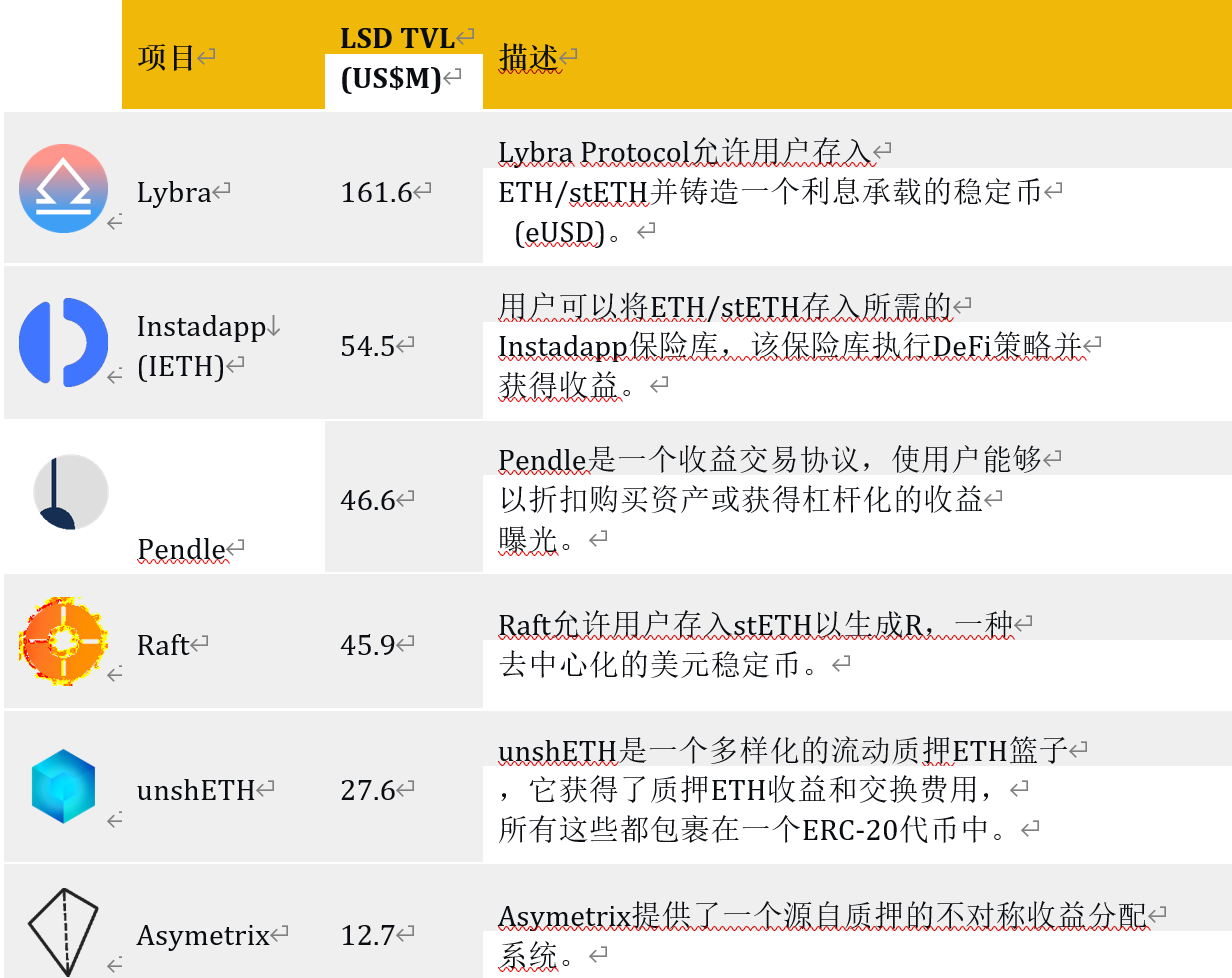

LSDfi 項目概述

來源:項目網站,Dune Analytics (@defimochi),幣安研究

截至 2023 年 6 月 14 日

上表提供了幾個 LSDfi 項目的概述。這裏有各種各樣的項目,從 CDP 穩定幣到自動化收益策略。隨着時間的推移,我們可以預見到這個領域將有更多的創新,這將通過提供更多的產生收益的選項來使 LSD 持有者受益。

LSDfi 的增長

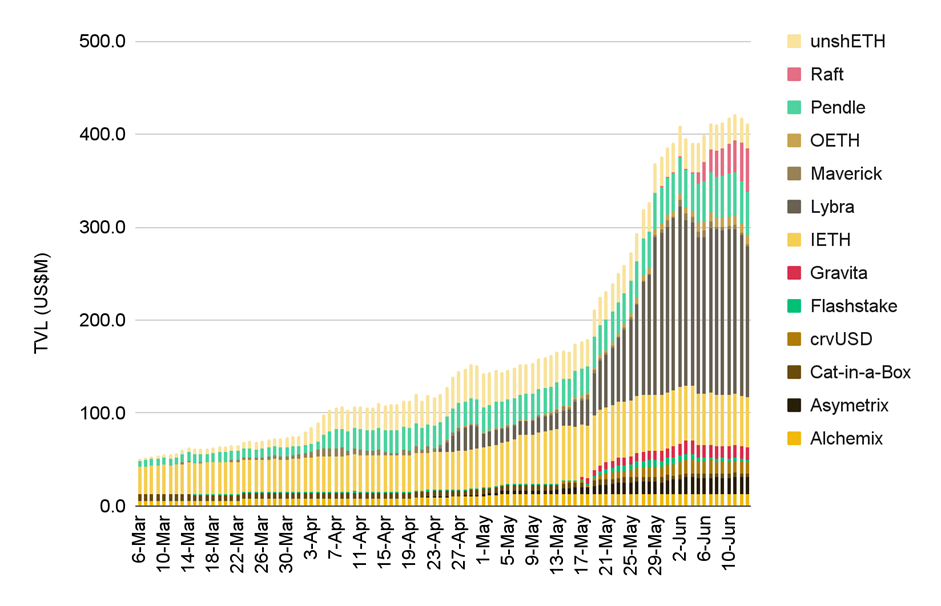

過去幾個月,LSDfi 協議的 TVL(鎖定總價值)經歷了快速增長,受益於流動性質押的採用。隨着這種趨勢的加強,頂級 LSDfi 協議的累計 TVL 已經突破了 4 億美元,並在一個月前就已經翻了一番以上。

圖 10 :自 5 月中旬以來,LSDfi 協議的 TVL 呈現強勁的指數增長

來源:Dune Analytics (@defimochi)

截至 2023 年 6 月 14 日

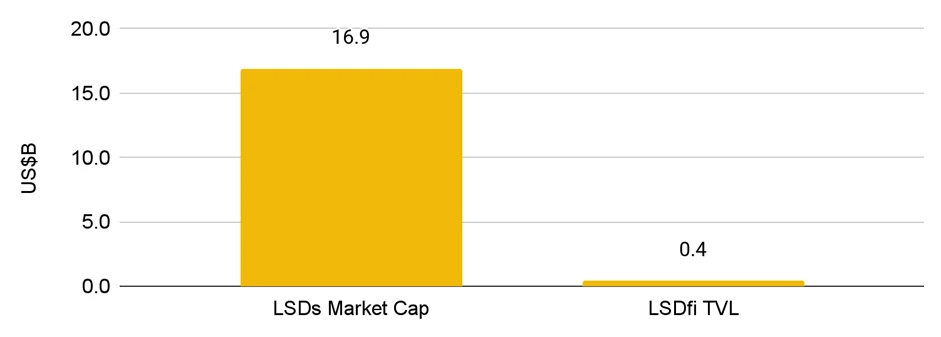

LSDfi 協議的增長得益於 Shapella 之後質押 ETH 的結構性增長。隨着對質押的參與度增加,流動性質押的採用也相應提高。自然地,LSD 的持有者也尋求 LSDfi 協議以生成額外的收益。考慮到目前在 Ethereum 上有超過 169 億美元的 LSD 和在 LSDfi 協議中僅約有 4.12 億美元的 TVL(滲透率約為 2% ),這樣的增長並不令人驚訝。

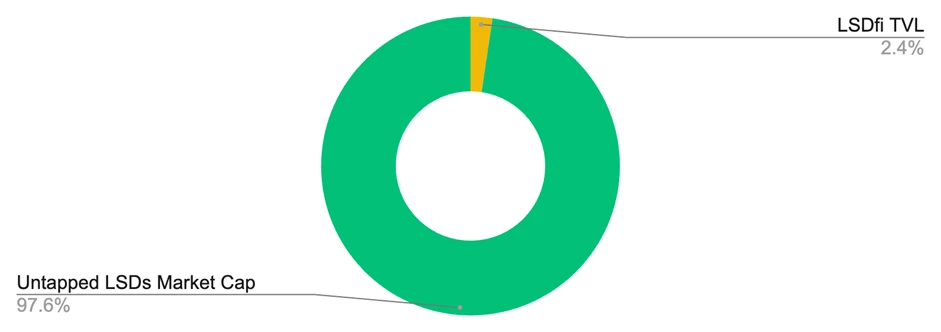

圖 11 :與總可服務市場相比,LSDfi 幾乎還未劃破表面

來源:Dune Analytics (@eliasimos, @defimochi)

截至 2023 年 6 月 14 日

LSDfi 的前景

推動力 1 :質押的 ETH 增長

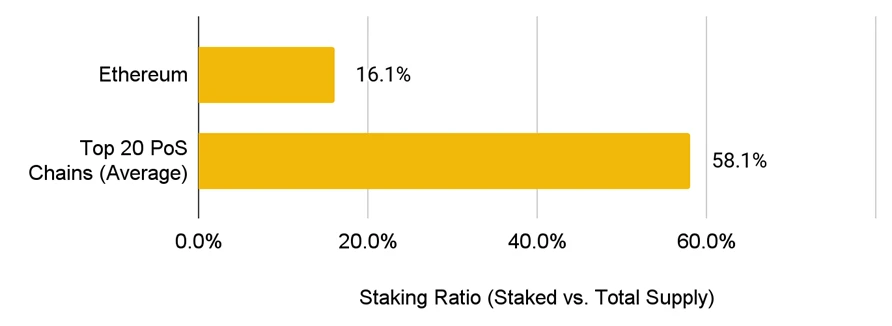

目前,ETH 的質押率為 16.1% ,這一水平遠低於前 20 大 PoS 鏈的平均水平(58.1% )。展望未來,隨着 Shapella 後使得提款成為可能,這種差距應會縮小,因為允許質押者隨時退出他們的持有位置,從而增加了質押的吸引力。

如果質押比例確實增加,那么質押的 ETH 的湧入將為 LSD 和 LSDfi 協議帶來正面的催化劑和結構性的推動力。

圖 12 :ETH 的低質押比例展現了顯著的增長潛力

來源:Staking Rewards, 幣安研究

截至 2023 年 6 月 14 日

參考鏈上數據,已經有 ETH 質押需求增加的跡象。從 Shapella 之前的不到 15% 增加到現在的超過 16% ,並且自 Shapella 升級以來已經有超過 460 萬 ETH 被質押。此外,質押需求的進一步證據來自當前的驗證隊列為 46 天。任何新的驗證者希望進入網絡並質押他們的 ETH 都必須等待 46 天。

推動力 2 :LSDfi 的滲透

盡管 LSDfi 協議的採用(以 TVL 衡量)已經增加,但它仍然是一個相對較小的行業。考慮到大多數項目在過去幾個月內發布,這個行業仍處於早期階段。然而,隨着 LSD 的持續獲得關注,並且更多的持有者尋求產生收益,看到更多的創新和項目發布以滿足日益增長的需求將不足為奇。

從另一個角度來看,LSDfi 協議中的 TVL 當前僅佔總可服務市場(以 LSD 市值為代理)的不到 3% 。誠然,雖然一些 LSD 持有者可能對使用 LSDfi 協議持有保留意見,並且實現 100% 的滲透在實際上是不可能的,但低位數的滲透代表了巨大的增長空間。

圖 13 :LSDfi 的滲透仍然相對較低

來源:Dune Analytics (@eliasimos, @defimochi),幣安研究

截至 2023 年 6 月 14 日

風險

值得注意的是,LSDfi 是一個相對年輕的市場,正如所有新興的技術一樣,人們應該意識到與此類項目互動所涉及的風險,包括涉及流動性質押的一般風險。

-

削減風險:如果驗證者未能達到某些質押參數(例如,離线),他們可能會面臨處罰,LSD 的持有者可能會暴露在這些削減風險中。

-

LSD 價格風險:流動性質押代幣的價格可能會因市場力量而波動,並可能與基礎代幣不同。這可能使用戶暴露於價格波動性和潛在的清算風險,如果用作抵押品的話。

-

智能合約風險:用戶與每個智能合約互動都會帶來新層次的智能合約漏洞。

-

第三方風險:某些項目可能會作為其正常運營的一部分使用其他 dApps(例如,收益策略)。在這種情況下,用戶會暴露在額外的對手方風險中。

此外,上述因素並未包括各個項目間不同的特定項目風險。用戶在參與之前應進行徹底的盡職調查。

總結思考

LSDfi 協議為尋求收益的 LSD 持有者开啓了新的機會。通過為流動性質押代幣提供額外的使用案例,LSDfi 激勵了質押參與,並有可能加速流動性質押的增長。考慮到這個行業處於早期發展階段,進一步觀察這個領域的創新以及 LSDfi 的採用將會很有趣。

流動性質押是一個新興的生態系統,我們只是剛剛开始探索。有這個想法在腦海中,預計在未來幾周內會有一份關於流動性質押的深度研究報告。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

融資4300萬美元的Sahara AI,能否構建真正的“AI Chain”?

@OdailyChina @wenser 2010 屬於加密貨幣的曲折而又壯闊的 2024 年即將...

LBank Research:數據分析Cardano快速增長背後的驅動力

前言 自 2017 年啓動以來,Cardano(ADA)已成長為一個旨在推動區塊鏈技術極限的 Po...

星球日報

文章數量

7711粉絲數

0