從DEX變成代幣價值發現平臺?是時候重新認識Balancer了

如果當初Sushiswap沒有先發制人,以吸血攻擊+發幣方式入局廝殺,如今的DEX市場又會呈現怎樣的格局?

大膽猜測:Uniswap、Curve依然穩居前二,Balancer則在三甲中奪得一席。Uniswap、Curve地位無需贅敘,二者市場份額之和已佔據DEX半壁江山。Balancer比肩前者原因何在?

回溯去年夏天DeFi大爆發時期,Balancer作為首個引入流動性挖礦的DEX,在市場效應以及自身機制設計推動下,其流動性在6月至9月間增長3400%,成為當時足以與Uniswap、Curve“平起平坐”的去中心化交易所。

不幸的是,在隨後爆發的「Sushiswap與Uniswap大战」中,Balancer被迫“出局”,退出前三。同時,受Uniswap成功驗證AMM模式影響,市場湧現出各類Swap,Balancer敵手开始增多.....

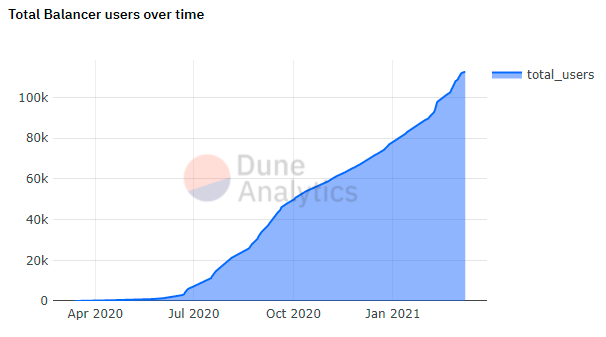

Balancer就此淹沒在競爭激烈的DEX市場中了?不僅沒有,它還在蓄勢待發。Defipulse最新數據顯示,年初至今,Balancer鎖倉量由5.8億美元增至16.4億美元,漲超175%,DEX排名躍至第四,超越Bancor、1inch等競爭對手。同期,其用戶量長增超40%,突破11萬;原生代幣BAL上漲270%,即將逼近歷史高點。

什么力量在推動Balancer悄然增長?其是否有望再次進入DEX市場中心?從市場環境以及趨勢演變角度,火星財經APP帶你重新認識Balancer(BAL)。

Balancer借IDO之風再起勢

讓我們從細微處了解Balancer悄然生長的真相。

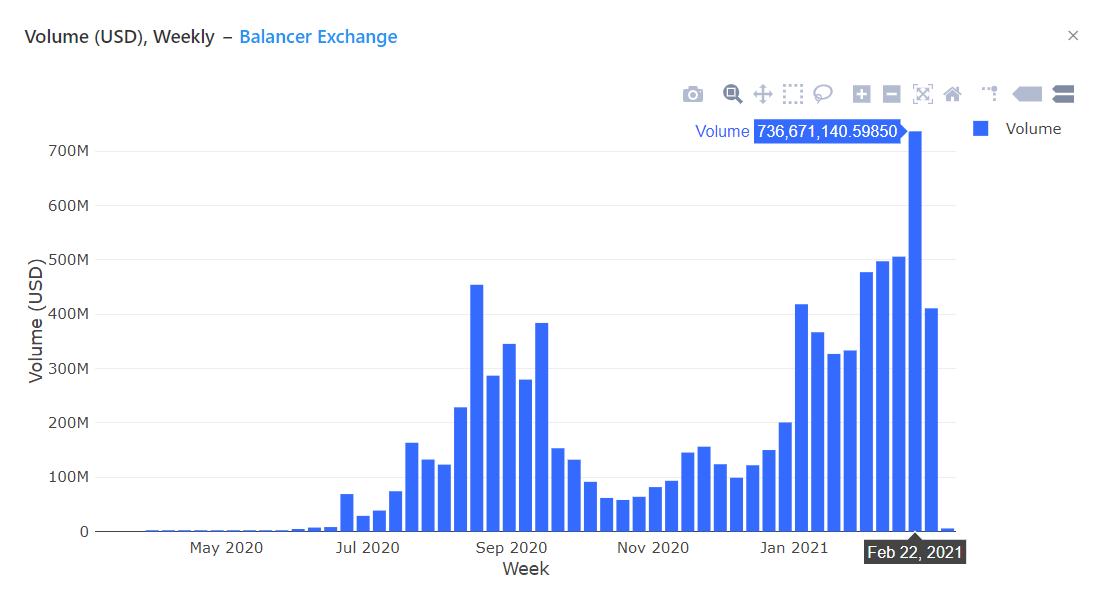

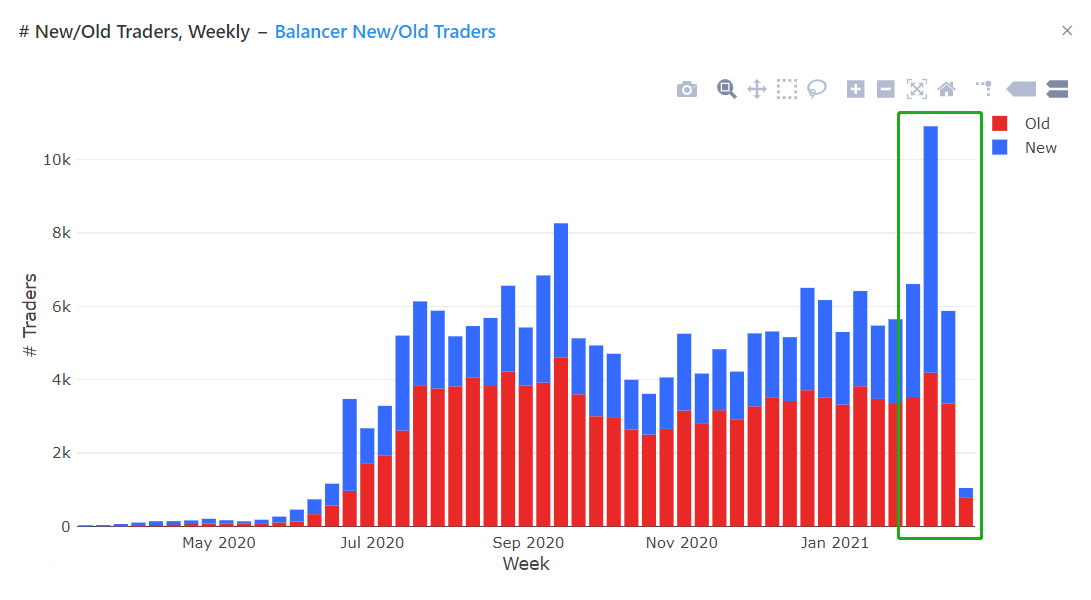

年初至今,Balancer各項指標均在上漲。其中,2月中旬成其快速發展的關鍵節點。根根據Duneanalytics數據,Balancer周交易量、新增用戶、BAL價格在這一時期出現明顯漲勢。

(Balancer每周交易量)

具體來說,Balancer周交易量在2月22日當周達7億美元,創歷史最高水平;新增交易者一周增超6000人,同樣進入峯值。至此,Balancer用戶量約11萬人,較去年夏天增長4.4倍。

(Balancer每周新老用戶量)

(截至3月10日,Balancer用戶累計達112562人)

從時間线來看,Balancer增長期與IDO走熱基本重合。IDO即Initial DEX Offering ,被稱為首次去中心化交易所代幣發行(另一種說法為“首次DeFi發行”)。2月以來,不少新生DeFi項目選擇通過DEX完成首次代幣發行,IDO概念也因此走紅。

據不完全統計,2月至今,選擇通過Balancer進行IDO的新生DeFi項目包括:

DeFi保險協議 InsurAce

去中心化代碼協作平臺Radicle

去中心化期權協議 SIREN Markets

波卡生態數據基礎設施組件Kylin Network

跨鏈流動性提供協議 HydraDX

預言機項目 Razor

.....

受IDO熱潮影響,用戶在Balancer上的交易行為激增,其鎖倉量在2月陡增,於13日當天新增鎖倉近10000枚ETH,達去年12月以來最高水平。

2月Balancer鎖倉量

從DEX到代幣價值發現平臺

IDO模式的誕生,最早可追溯到19年6月。當時,幣安宣布Raven Protocol (分布式深度學習協議)在其DEX進行IDO。不過,由於當時用戶反響並不積極,IDO未能掀起太大風浪。

至去年夏天,隨着Uniswap在流動性挖礦熱潮下成功試驗AMM模式,大量DeFi項目通過部署智能合約創建資金池發行代幣。可以說,Uniswap在IDO發展初期扮演啓蒙角色。

但這並不意味着在Uniswap進行首次代幣發行沒有弊端。我們知道,在以太坊網絡進行交易需要支付Gas。而在網絡不斷擁堵的當下,Gas費水漲船高,散戶投資者與科學家、大戶相比不具優勢,因為後者可以利用機器算法和高 gas 進行搶先交易。

當持有大體量資金的科學家率先入場,資金池中的代幣價格會被大幅拉升,這對散戶投資者來說並不公平,也不利於代幣價格發現。

在Balancer設計中,其通過推出流動性引導池來解決問題。不同於Uniswap要求1:1比例在池中存儲代幣,Balancer允許項目方自定義設置資金池中的代幣比例(最大偏差比為2:98)。同時,項目方可以通過調整存儲資產比例來降低代幣價格,以防價格在初期因投機者大量湧入而失控飆升。

同時,散戶投資者也不用擔心被搶跑交易,並可使用任何代幣購买流動性引導池所推代幣。在流動性引導池設計中,所有投資者公平參與代幣購买,新幣價格波動性降低。

事實上,Balancer早於去年推出流動性引導池,當時衍生品協議Perpetual、流動性挖礦聚合器APY.Finance等DeFi項目均在其平臺完成代幣發行。不過,由於多數流動性挖礦代幣於去年四季度暴跌,DeFi投資市場收緊,發行新幣的項目數量下降,Balancer在代幣價值發現方面的優勢淹沒在市場中。

而至今年2月,隨着越來越多的DeFi項目發幣,市場熱度再度回升,Balancer流動性引導池優勢再次凸顯,开始被更多項目方選為代幣發行臺。可以預見,如果IDO熱潮進一步繼續,其將從基於AMM模式的DEX進化為代幣價值發現平臺。

結語

從Balancer發展過程看,其作為率先啓動流動性挖礦的DEX,在DeFi爆發初期佔據有利市場地位。但後續Sushiswap破局,以及Uniswap發幣補短板的反擊攻勢,將曾活躍於市場中心的Balancer“逼退”成為舞臺下的觀衆。

然而,在2月爆發的IDO熱潮中,Balancer憑借流動性引導池機制為其爭取競爭機會。但需要注意的是,從短期來看,其很難超越Uniswap、Sushiswap及Curve。此外,盡管項目方選擇Balancer作為代幣發行平臺,但最終還是會將資金池遷移至Uniswap,去中心化隱私保護協議HOPR便是其一。

雖然Balancer短期內難與Uniswap、Sushiswap及Curve抗衡,但其有望憑借早期積累,以及IDO加持,最終在二线DEX賽場中突圍。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

火星財經

文章數量

32粉絲數

0

評論