一文簡述算法穩定幣發展與基礎設施建設

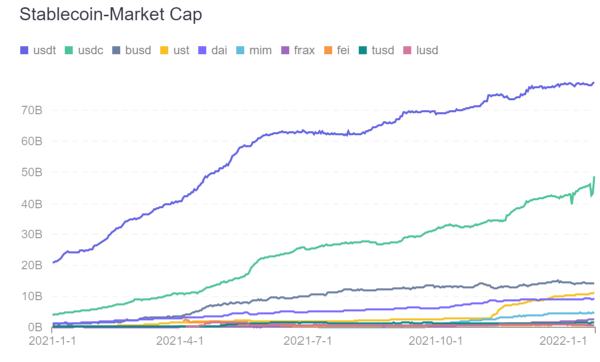

穩定幣作為加密世界的基礎設施,隨着市場的發展及鏈上應用的興起獲得了顯著的增長,截至2021年12月29日,主要穩定幣的流通市值分別為USDT 782億美元、USDC 421億美元、BUSD 146億美元、UST 101億美元、DAI 93億美元、FRAX 17億美元、TUSD 13億美元、USDP 9億美元,共計1582億美元,過去一年整體增長471%。

穩定幣市值 來源:Footprint Analytics

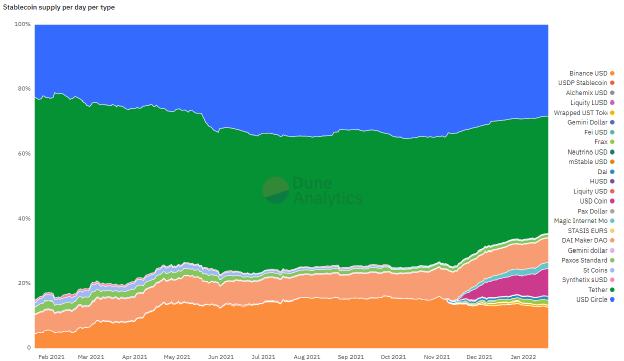

其中,穩定幣的組成仍然以中心化穩定幣為主,中心化穩定幣市值佔比超過85%,但自合規性與資產透明度等問題相繼被披露,中心化穩定幣的風險也逐漸暴露出來。

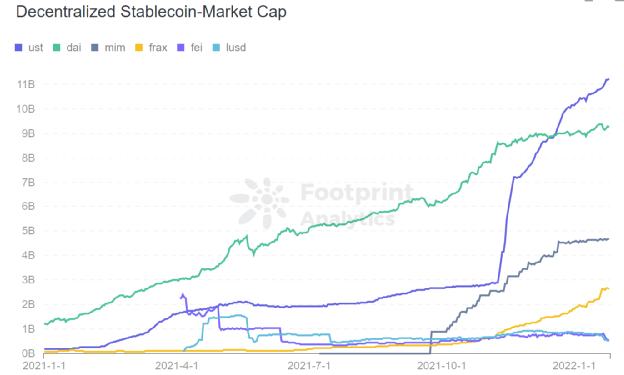

因此加密世界开始探索去中心化穩定幣的解決方案,以MakerDao為代表的超額抵押型穩定幣的出現為去中心化穩定幣开拓了一條行之有效的道路,但超額抵押不僅資金效率低下,其增長還將受制於抵押物的市值。因此新的算法穩定幣解決方案逐漸出現,UST,Frax,Fei等算法穩定幣橫空出世。

不同穩定幣市值佔比 來源 Dune Analytics

目前,UST的流通市值達到$11.22B,已經超過DAI的發行量,在11月後2月時間內增長超過300%,毫無疑問,算法穩定幣已經進入快速發展期,並且已經逐漸顯現出其高資金利用率,高成長性的特性。

去中心化穩定幣市值 來源 Footprint Analytics

但算法穩定幣匱乏的基礎設施在制約着市場發展,幾乎每一個項目都需要通過自建應用場景為穩定幣賦能,並通過大量補貼項目代幣來提高穩定幣使用率,這無疑給項目方的發展背上了沉重的負擔。以UST和MIM為例分析:

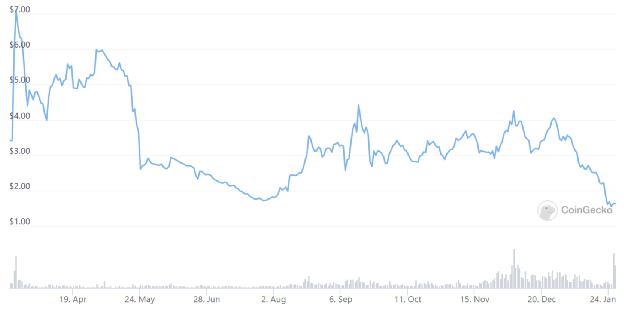

Luna生態通過不斷培養生態項目為UST賦能,如Luna生態借貸平臺Anchor通過對UST借貸進行高額代幣補貼,促使用戶持有UST並在Anchor平臺進行借貸,維持了UST的使用率。Luna生態中每一個項目都在損失項目利益補貼UST,最終將導致生態項目發展受阻。Anchor自上线後代幣價格一直在下跌,已經自最高點下跌了80.2%。

Anchor代幣價格自上线後從最高點下跌了80.2% 來源 CoinGecko

MIM其創新的生息代幣抵押鑄造機制充分提高了資金效率,但影響MIM生態發展的裏程碑是抓住了Curve的流動性激勵战爭,通過早期獲得大量CRV投票權為MIM池提供高額CRV代幣獎勵作為補貼,用戶為了高額補貼增加MIM的使用率。

從以上兩個案例分析,成功發展一個穩定幣的生態,需要滿足兩個條件:高額補貼+應用場景,對於項目方來說,如果沒有其他生態項目犧牲自身發展或者沒有抓住類似CRV的流動性激勵機會,很難進行冷啓動,如果一味由項目方進行代幣流動性激勵補貼,未來也會面臨着巨大的代幣拋壓,容易引發幣價的死亡螺旋。

同時算法穩定幣市場波動高於主流穩定幣,所以其持幣用戶的利率較高,以UST為例,在Anchor上補貼後的利率維持在19.5%,如果項目方不提供代幣補貼,很難促進穩定幣的應用。

在Anchor中,通過Anchor的補貼維持UST借貸收益為19.5%

Amara Finance——構建長尾資產借貸&算法穩定幣基礎設施

針對目前算法穩定幣應用場景匱乏的痛點,Amara將構建全新的長尾借貸市場,長尾LP資產將作為抵押物借出算法穩定幣,目前長尾LP資產只能進行流動性挖礦,並無其他可應用場景,所以資金使用效率非常低。

在Amara中,用戶可以將其在進行流動性挖礦的長尾LP存入Amara平臺,在不影響流動性挖礦收益的同時,借出Amara市場中支持的算法穩定幣。

在主流借貸協議中,長尾資產因為風險較高,很難作為抵押物,而Amara支持的長尾LP中含有一半價值的主流幣種,所以資產的波動性會降低幾乎一半,很大程度上解決了價格波動風險問題,同時可借幣種是算法穩定幣,兩者風險與深度幾乎匹配,將避免一定的作惡風險。在利率方面,往往長尾LP在流動性挖礦市場中的年化收益在100%以上,所以稍高的利率並不會影響穩定幣借貸利用率。

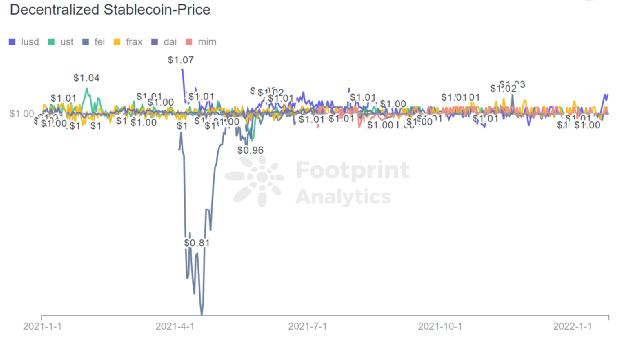

去中心化穩定幣面臨的最大問題,是在強力社區共識形成前,一旦熊市來臨,協議控制的資產可能會大幅縮水,穩定幣價格則會很容易因為恐慌而持續負溢價,很少會有持續正溢價的情況,LUSD最高曾達到$1.07,但很快回復到±3%區間以內,Fei在創世之初由於使用場景不足,供需關系不平衡導致價格脫錨,其協議控制資產從鑄造之初的24億瞬間跌至5億,所以對去中心化穩定幣來說,持續負溢價的風險遠大於持續正溢價的風險。

去中心化穩定幣價格波動 來源 Footprint Analytics

這對於任何一個穩定幣項目方來說都是非常棘手的問題,因此Amara長尾借貸市場的存在將為穩定幣發行方提供大量的需求。對於在Amara平臺中借得穩定幣的用戶來說,可以通過實時交換為如USDT等主流穩定幣規避風險,如前文所述,算法穩定幣負溢價的風險遠遠高於正溢價風險,同時如果發生算法穩定幣負溢價,已存入LP的用戶還可以通過市場回購的方式套利,同時負溢價並不會增加倉位的清算風險,反而會使負債率降低。

舉例來說,假設Steve持有$100 MARA-USDT LP,原本只能進行流動性挖礦獲得100%的APY,現在可以將LP存入Amara平臺獲得120%復利年化收益,同時借出$50的算法穩定幣,此處以UST為例,Steve可以在借出後將UST交換為其他Token進行投資或交換為USDT規避風險。假如此時UST的價格跌至$0.94,此時他可以用$47回購UST並償還所有債務,並獲得6%的利潤。

Amara面向長尾流動性與算法穩定幣市場,在提高長尾資產利用率的同時為穩定幣提供應用場景,未來將通過與更多的算法穩定幣項目方合作共同推動穩定幣市場發展。

參考資料:

1.https://dune.xyz/hagaetc/stablecoins

2.https://amara-finance.medium.com/amara-finance-a-new-chapter-of-defi-2-0-lp-based-liquidity-release-solution-529323e0de2

3.https://blog.csdn.net/m0_60517769/article/details/121381015

4.https://www.footprint.network/guest/dashboard/0b7f2238-c866-4df6-b6fc-1307ed095d85/stablecoin-dashboard#secret=9B5ADC9674B89DB199FFD76A21077EB2

5.https://www.beekuaibao.com/article/927295721148952576

本文作者系Amara首席經濟學家@CrypTokamak

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | Michael Saylor發布數字資產框架提案;Azuki疑似即將發幣(12.23)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...