一文詳解保險基金在 CEX 和 DEX 中的應用

原標題 | 保險基金在 CEX 和 DEX 中的應用

保險基金(Insurance Fund),又叫風險准備金,顧名思義是用來應對突發狀況的保證金制度。隨着金融市場化程度的不斷提高,市場機制的復雜性、風險性不斷升級,市場的劇烈波動是投資人承受巨大風險。為保護投資者利益,降低投資人投資風險,保險基金制度應運而生,如今保險基金廣泛應用於證券期貨、加密貨幣期貨、P2P 等金融領域。

了解保證金交易

保證金(Margin)是指從第三方(例如交易所)借來進行投資的錢。具體而言,它是指用戶帳戶中持有的證券的總價值與從貸方獲得的貸款額之間的差額。保證金交易(Margin Trading)使投資者可以控制和使用比其實際擁有的資產更多的資產。它還要求投資者將自己擁有的資產用作抵押品,以防投資者無法償還借入的資金。通常,借入的資金來自其他交易者或交易所。資金放大非常適合於低波動率的資產市場以提高回報,並且不同的市場有不同的規則和槓杆比例。

通常保證金交易可以提供 2-20 倍的槓杆購买力。這樣一來,您可以購买更多品類的資產,從而可以釋放更多的交易機會並提高整體回報。保證金交易還可以使您做空。這意味着,當您認為某項資產的價格將下跌時,同樣可以賺取利潤。

一般情況保證金交易有一個限制,稱為維持保證金(Maintenance Margin),這是在交易所迫使您存入更多資金或出售資產以償還貸款之前,您必須維持的最低帳戶余額。最後一點是保證金交易的關鍵,被稱為追加保證金(Margin Call),實際上是交易所要求您向账戶中增加資金或強平頭寸以使账戶回到所需水平的要求。如果您未滿足追加保證金的要求,則交易所可以平倉任何未平倉頭寸,以使帳戶恢復至最小值。

傳統金融公司的保險基金制度

在傳統證券期貨行業,期貨交易所一般會從自己收取的會員交易手續費中提取一定比例的資金,做為確保交易所擔保履約的保險基金。交易所不但要從交易手續費中提取保險基金,而且要針對股指期貨的特殊風險建立由會員繳納的股指期貨特別保險基金。股指期貨特別保險基金只能用於為維護股指期貨市場正常運轉提供財務擔保和彌補因交易所不可預見風險帶來的虧損。保險基金必須單獨核算,專戶存儲,除用於彌補風險損失外,不能挪作他用。

比如像芝加哥商業交易所(CME)這樣的槓杆交易場所,往往有多達五層的保護,確保贏家獲得預期利潤:

如果個別交易者的損失大於其账戶中的抵押品,使其账戶余額為負,則需要向其账戶注入更多資金為該倉位充值。如果他們不能或不愿這樣做,其經紀商可以對交易者提起訴訟,迫使交易者提供資金或申請破產。每個交易者都必須使用經紀商,經紀商可以評估每個客戶的資產負債表和資本,根據對其特定風險的評估,為每個客戶提供定制的槓杆金額。

在傳統的衍生品市場中,交易者通常不能直接進入交易平臺。相反,客戶通過經紀商(清算成員)進入市場,例如摩根大通或高盛等投資銀行。如果交易者遭受損失,無法收回債款,經紀商必須支付交易所的費用,來彌補交易對手的盈利。從交易所的角度出發,這些經紀商有時被稱為清算成員。

在清算成員違約的情況下,集中清算實體本身通常需要使交易對方成為整體。在許多情況下,清算和結算由獨立的實體對經營交易所一方進行。清算所通常擁有各種保險基金或保險產品,為清算成員提供資金。

如果清算成員無法進行清算,而且集中清算實體也沒有足夠的資金的話,在某些情況下,其他有償付能力的清算成員應提供資金。

金融監管機構通常認為許多大型清算所(甚至可能是大型經紀商)對全球金融體系具有系統重要性。因此,在清算日來臨時,一家大型清算所可能會倒閉,政府可能介入並救助交易者,以保護金融系統的完整性。通常在利率互換市場,交易者和機構往往擁有大量的名義倉位(數兆美元)對衝其他倉位或工具。因此,重要的是大型清算所保持其償付能力,否則整個金融體系可能崩潰。

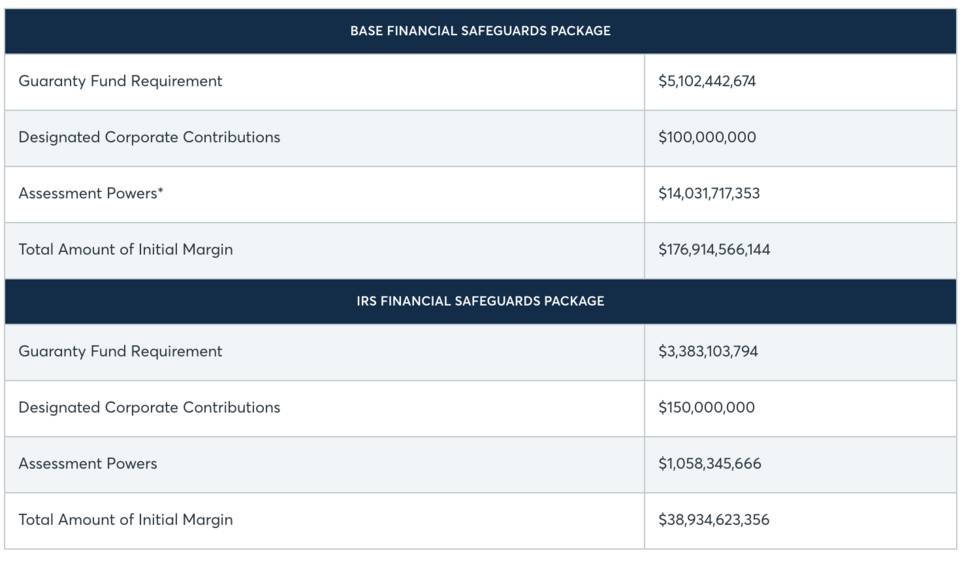

從 CME 的官方說明中,我們可以找到各類保險基金的出資方:

CME 提供

清算成員提供

清算成員發行的債券,成員違約時可由清算基金贖回

IRS

由上圖看出,在 2021 年,作為世界規模最大衍生品交易所的 CME 各類保險基金總額高達 2100 億美金。

加密貨幣中心化交易所的保險基金制度

中心化的加密貨幣交易平臺例如 BitMex 和 Binance 目前無法像 CME 等傳統交易所那樣為贏家交易者提供相同的保護,因為傳統金融交易所大多採用經紀商制度,限制零售客戶的接入,通過經紀商的評估,給予不同的訪問權限和槓杆倍數。而加密貨幣是零售驅動的市場,客戶期望直接訪問該平臺。同時,加密交易平臺提供了限制下跌風險的能力,這對零售客戶具有吸引力,因此加密交易不會緊追客戶並要求那些账戶余額為負的客戶進行支付。

保險基金存在的本質原因在於,抵押物在強制平倉時引發的資不抵債。又因為抵押物的不同,會有三種原因引發資不抵債:

流動性枯竭引發強平的均價比破產價格差

抵押物本身價格變化引發抵押物價值小於獲利盤,從而強平的價格比破產價格差

極端行情下價格反應緩慢或延遲

但是從最終結果來看,都是資不抵債引發保險基金的介入,所以下面我們以穩定幣本位的期貨合約舉例說明。

穩定幣本位的期貨合約

這裏以 USDT 為抵押物的永續合約 ETH-USDT 為例(1 USDT = 1 USD),我們假設 ETH 的價格為 2000 USDT。Alice 使用 2000 美元的抵押品(10 倍槓杆)开了 10 ETH 的多頭頭寸,Bob 使用 2000 美元的抵押品(10 倍槓杆)开了相應的 10 ETH 的空頭頭寸。如果 ETH 價格上漲了 9.5%(考慮到維持保證金比率會預留一部分多余資金),即漲至 2190 美元,這恰好是 Bob 的強平價格。

保險基金來源

在上面的例子中,贏家交易者 Alice 預期獲得 $1900 的利潤,此時輸家 Bob 低於維持保證金比率,觸發強平指令,系統強制以更差的市場價(高於市場價)的方式關閉此做空倉位,因為缺乏市場流動性,最後的成交均價為 $2210。最終 Bob 倉位實際虧損 $2100,這比他為該交易放上的抵押品還要多( 只有價值 $2000 的 USDT)。因此,需要從保險基金提取 $100 分發給 Alice,使贏家 Alice 能夠真正獲取到 $2100 的實際利潤(抵押物的 $2000 和保險基金的 $100)。

流動性充足的話,強平之後的保證金會剩余部分

交易所官方注入

對於大多數中心化交易所來說,強平之後的保證金剩余是保險基金的最重要來源,少數幾個交易所會從自己的收入中提取一部分注入到基金。另一方面,如果保險基金耗盡,贏家就無法取回其應得的盈利。相反,正如我們上面所描述的,贏家需要出資來彌補輸家的損失,這一過程被稱為穿倉分攤(OKEX),或者自動減倉(BitMEX)。因此,保險基金的規模決定了穿倉分攤出現的概率,基金規模越大,概率越低。

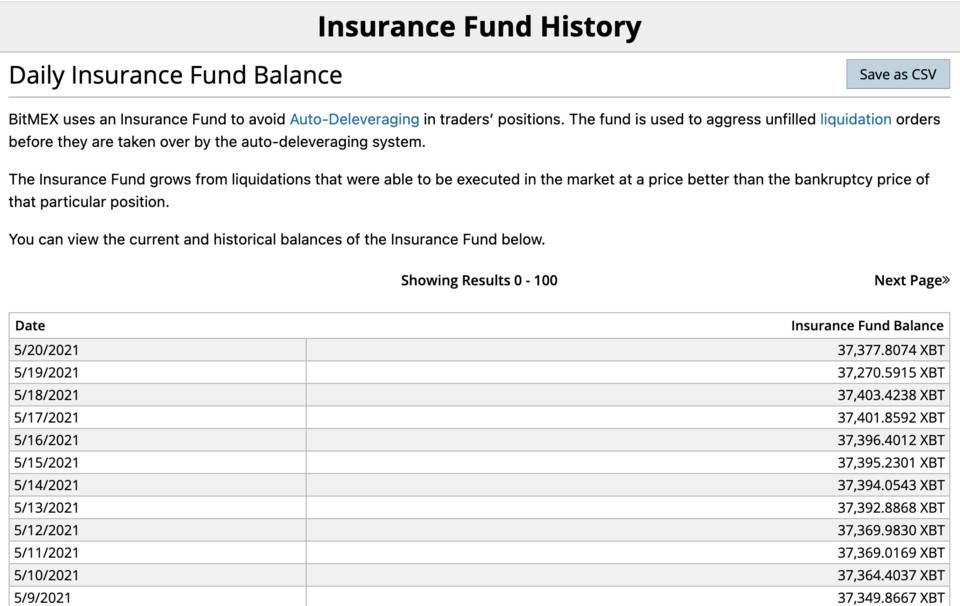

BitMEX 保險基金歷史余額(BTC 本位)

Binance 保險基金歷史余額(USDT 本位)

去中心化衍生品交易所的保險基金制度

隨着去中心化金融的蓬勃發展,DeFi 從現貨交易所也延伸到了衍生品交易所,與中心化交易所有所不同,去中心化衍生品交易所在保險基金來源和工作機制方面產生較大的不同。下面將以 Injective 和 DerivaDex 為例,介紹衍生品 DEX 的保險基金運行機制。

Injective Protocol

Injective Protocol 是全球首個 Layer-2 衍生品 DEX,支持用戶交易任何類型的衍生品,釋放無邊界去中心化金融的全部潛力。Injective 已經獲得衆多機構的支持,包括全球頂尖的加密貨幣風險投資公司之一 Pantera Capital,和領先的加密貨幣交易所 Binance,並且最近剛剛开啓主網上线和保險基金的質押功能。

保險基金的初始資金來自於獨立承保人,承保人(Underwriters)通過抵押代幣(例如 USDT)來承擔該衍生品市場保險基金的風險。然後,當該市場上發生交易後,根據該市場的清算行為,保險基金可能會增加或減少。當平倉價格 > 破產價格,即頭寸以高於破產價格被清算時,保險基金的金額將增長。相反的情況為,如果平倉價格 < 破產價格,將從保險基金中提取資金。為了激勵承保人用於質押承保,Injective 的創新之處是當用戶為衍生品市場承保時,他為該市場質押了資金,進而獲得了該市場專用的保險池代幣。這些保險池代幣代表了保險基金的按比例劃分的所有權。因此,隨着保險基金從清算收益中增長,保險基金權益人將從其保險基金權益價值的增加中獲利,於此對應,如果保險基金在清算中有所損失,承保人也會按照份額承擔相應損失。

另一個創新之處是, Injective 的保險基金是針對特定市場的。也就是說,沒有公共的保險基金池,Injective 上推出的每個衍生品市場都存在一個新的保險池。這樣,保險池的風險承擔就被分散到每個獨立的市場中。通常,風險較高的市場往往具有較高的質押獎勵率,以補償用戶承擔的高風險。

DerivaDEX

DerivaDEX 是一個基於以太坊的去中心化衍生品交易協議,由前量化交易公司 DRW 量化交易員 Aditya Palepu 和前 Enigma MPC 高級軟件顧問 Frederic Fortier 創立,目前仍然處於測試網發布前的开發狀態。

DerivaDEX (DDX)在 2020 年 12 月正式上线保險挖礦項目,並啓動去中心化自治組織 DerivaDAO 治理,用戶可以通過網站存入穩定幣 USDT (ERC20)、cUSDT、cUSDC、USDC、HUSD 及 GUSD 來參與 DDX 保險基金的啓動並獲得 DDX 治理代幣,其他資產的支持將通過社區治理添加。

和 Injective 不同的地方在於,DDX 通過用戶質押穩定幣進入保險基金池來獲得平臺通證獎勵,而 INJ 給予客戶抵押資金的獎勵是保險基金池的增益,這裏面並未包含平臺通證獎勵。第二個不同是 DDX 擁有一個公共保險基金池,而 INJ 針對不同交易對產生不同的保險基金池。第三點,在解除質押時候,DDX 需要支付 0.5% 的費用,而 INJ 是免費的。第四點,DDX 會把一小部分的交易手續費放入到保險基金中,而 INJ 沒有交易手續費的注入。最後一點,DDX 計入保險基金的的是實際平倉價格與破產價格差額的所有資金,而 INJ 會將該差額平均分配,一半計入保險基金,一半給到清算人。

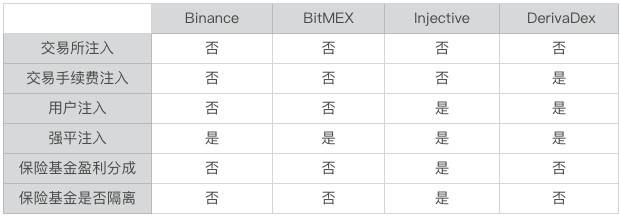

保險基金在 CEX 和 DEX 中的對比

我們將中心化衍生品交易所和去中心化衍生品交易所放到一起,可以做一個保險基金的對比,首先對比了基金的來源,其次對比了是否對保險基金的盈利給出分成。

從上表可以看出,去中心化衍生品交易所在大部分方面都超越了中心化交易所,在來源方面,CEX 的保險基金主要來源於用戶的強平注入,隨着流動性的提升,保險基金的價值飛速增長,在前面的交易所截圖中都顯示有幾億美金級別,而這種財富歸交易所管理,被用戶戲稱為“槓杆稅”。相比之下,DEX 的保險基金主要來源於用戶的主動注入,不但有收入來彌補虧損的風險,更能在基金增長的情況下讓用戶分享其收益,顯示出 DeFi 的巨大優勢。

小結

去中心化衍生品賽道整體處於爆發前夜,相對傳統金融來說也有了不錯的創新程度。衍生品為數字資產市場提供了風險對衝、套期保值的良好工具,保險基金對於防範金融風險起到一定的風控作用,但不意味着投資數字資產期貨就沒風險,數字資產仍是高風險、高收益的新型理財產品,望廣大投資人充分預知投資風險,理性投資!

關於 Injective Protocol

Injective Protocol 是全球首個 Layer-2 衍生品 DEX,支持用戶交易任何類型的衍生品,釋放無邊界去中心化金融的全部潛力。Injective 已經獲得衆多機構的支持,包括全球頂尖的加密貨幣風險投資公司之一 Pantera Capital,和領先的加密貨幣交易所 Binance。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

“對等關稅”致納指跌入技術熊市, BTC再次回踩年线,市場預計6月降息概率超90%(03.31~04.06)

本報告所提及市場、項目、幣種等信息、觀點及判斷,僅供參考,不構成任何投資建議。 本周 BTC 开於...

Arbitrum選舉風波:5ETH撬動650萬美元投票權,DAO治理淪為資本獵場

作為以太坊 Layer 2 擴容方案的領軍者,ArbitrumDAO 被寄予厚望,不僅在於其技術實...

火星財經

文章數量

32粉絲數

0

評論