算法穩定幣OlympusDAO能解決死亡螺旋問題么?

Olympus(奧林巴斯)是希臘神話中宙斯及其兄弟姐妹居住的的連通神界與人界的神聖山脈。而在加密貨幣領域,一個名叫 OlympusDAO 項目卻想打通傳統貨幣和加密貨幣的山脈,他認為完美的貨幣應該擁有與以前相同的購买力,比特幣或以太坊等加密獲得的價格並不穩定,不是貨幣而應被認為是一種資產。因此,創建了一種至少包含 1 美元支撐的算法穩定幣。

與 Fei、Float 一樣,OlympusDAO 中的資產也由協議控制,用戶不能直接通過協議鑄造 OHM,也不能銷毀 OHM 而贖回對應的資產。

Olympus 使用 DAI 作為儲備,在 OHM 價格高於 1 DAI 時,協議鑄造並出售新的 OHM;在 OHM 價格低於 1 DAI 時,從市場中購买 OHM 並銷毀。這就使協議有了收入來源:

所有出售的 OHM 均高於 1 DAI,每有 1 OHM 流通,都至少包含 1 DAI 的儲備。

OHM 價格低於 1 DAI 時,可以無限期地購买 OHM 並銷毀,直至沒有人再愿意以低於 1 DAI 的價格出售。

從收益聚合器中獲得收益。即使 OHM 價格暴跌,協議也只需要保留少量用於從二級市場回購 OHM 的資金,其余部分可以放入 YFI 等聚合器中產生收益。

基於以上思路,長期來看,OHM 不會低於其內在價值,也有能夠支撐其長期運行的完善邏輯。在 Olympus 最終進入穩定狀態,即 OHM 的時間加權平均價與內在價值相等時,協議依然可以從這些渠道獲得收益。

最具 FOMO 的通脹方式

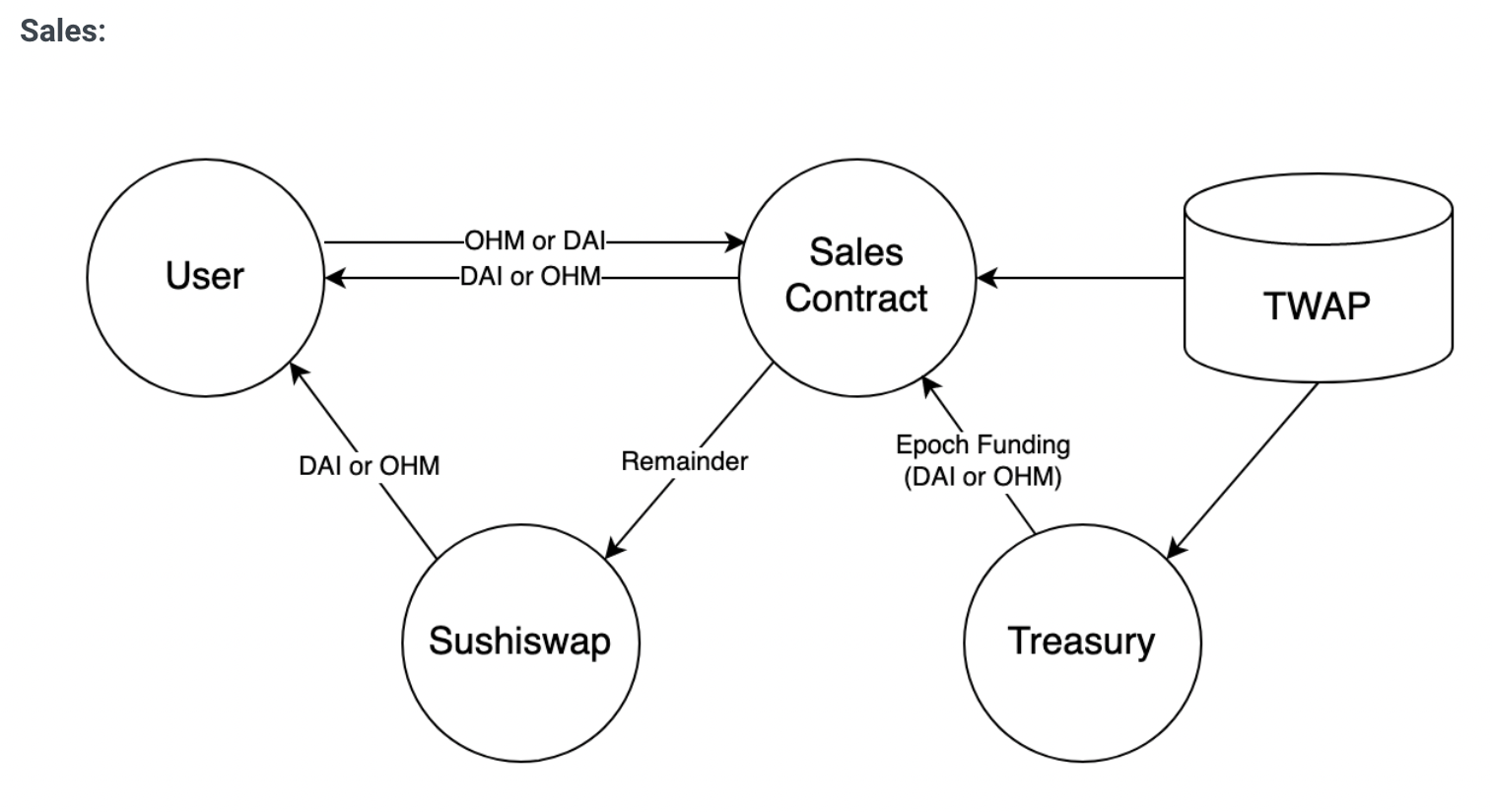

真正讓 Olympus 飽受爭議的是其通脹/通縮與收益分配方式。當 OHM 的時間加權平均價(TWAP)大於其內在價值(IV)時,國庫將發行新的 OHM 為銷售合約提供資金,一开始 IV 為 1 DAI。為了降低協議的銷售壓力,OlympusDAO 引入通貨膨脹控制變量(ICV),ICV 越高,每次變動的比例越高。如果 TWAP 小於 IV,則根據通過緊縮控制變量(DCV)決定用於購买 OHM 的 DAI 的比例。

協議的銷售或購买首先會通過銷售合約進行,用戶可以向銷售合同中注入 DAI 以折扣價購买通脹產生的 OHM,或在通縮時通過銷售合同將 OHM 賣給協議。協議可能無法滿足所有銷售合同中的訂單,此時將直接在 SushiSwap 上進行交易。

通過銷售合約產生的利潤將被重新 1:1 鑄造為 OHM,90% 分給質押者,10% 進入 DAO。

質押 OHM 的收益很大程度上取決於後續有多少用戶愿意以高價購买 OHM,這會讓人認為越早买入,能夠獲得的收益越高,從而產生嚴重的 FOMO 情緒。

OlympusDAO 的發起

OlympusDAO 最开始是通過 Initial Discord Offering 公平發放的,在 3 月 3 日前加入官方 discord 的用戶將進入白名單,可以在 3 月 12 日-14 日以 4 美元的價格購买 OHM,每人 600 美元額度。

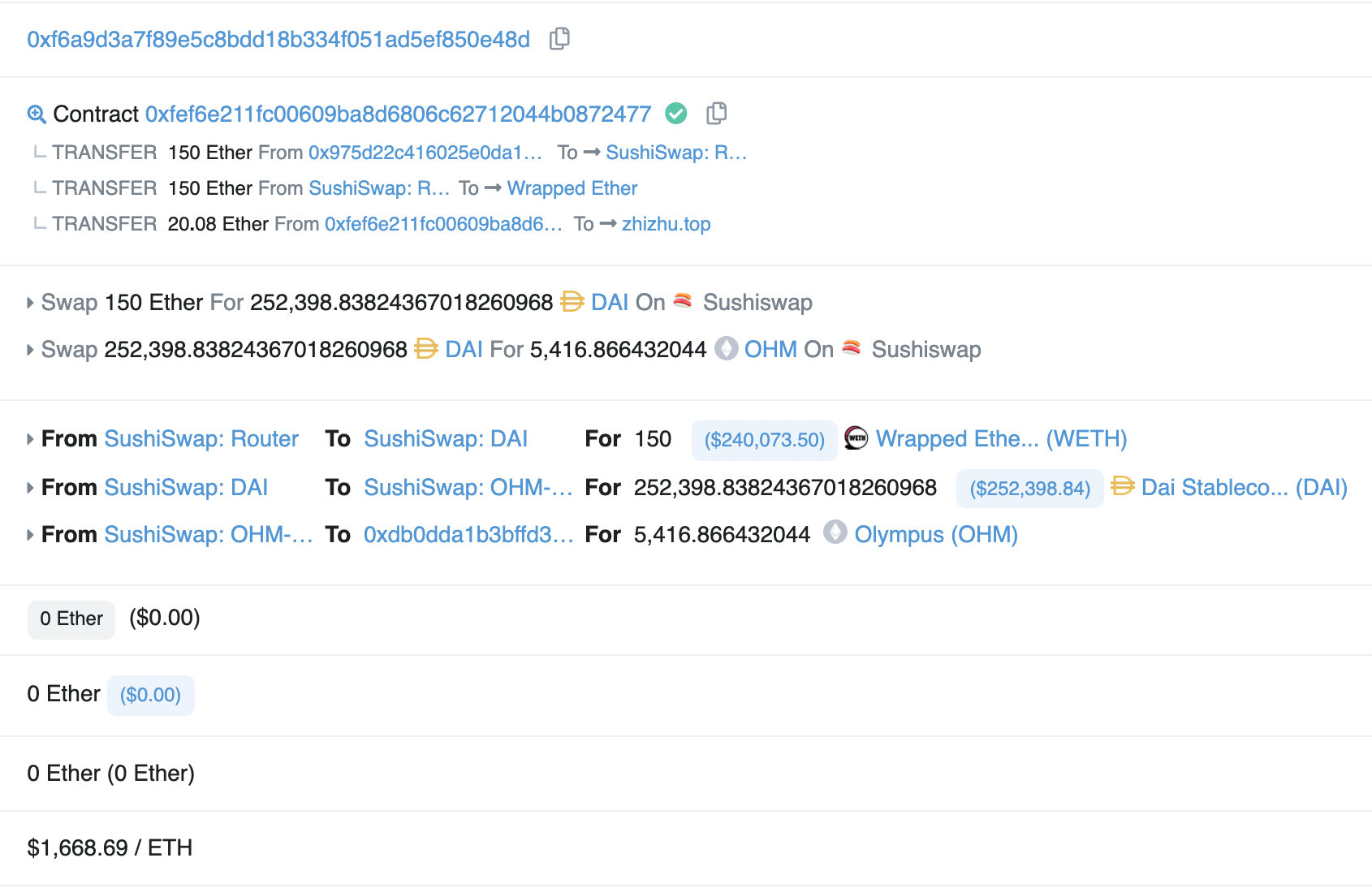

在經過多次延期之後,3 月 23 日,OlympusDAO 在 Sushiswap 的流動池注入 DAI 與 OHM 的流動性。而某礦場的機器人以 150 ETH 的價格換走了流動池中大部分的 OHM,該交易的 Gas 費為 0。此後,機器人將 OHM 以高價賣給後續參與的用戶,截至 3 月 26 日下午,已全部出售。

礦工可提取價值(MEV)已經成為加密經濟學的一個基本概念。區塊的打包者有權確認哪些交易將被打包,通常情況下,用戶通過競價獲得交易被打包的資格,付出的 Gas Price 越高,則交易越早被打包。但隨着越來越多的礦工甚至礦場參與到交易中,他們可以進行無風險套利,在用戶买入之前搶先买入,等用戶买入後再賣出,這三筆交易發生在一個區塊中,如果不能同時發生則會被整體取消。作為裁判的礦場加入了比賽,損害着用戶的權益。而本次事件的影響則更為惡劣,礦場直接买走了整個流動池一大半的代幣,讓很多用戶無法再參與其中。

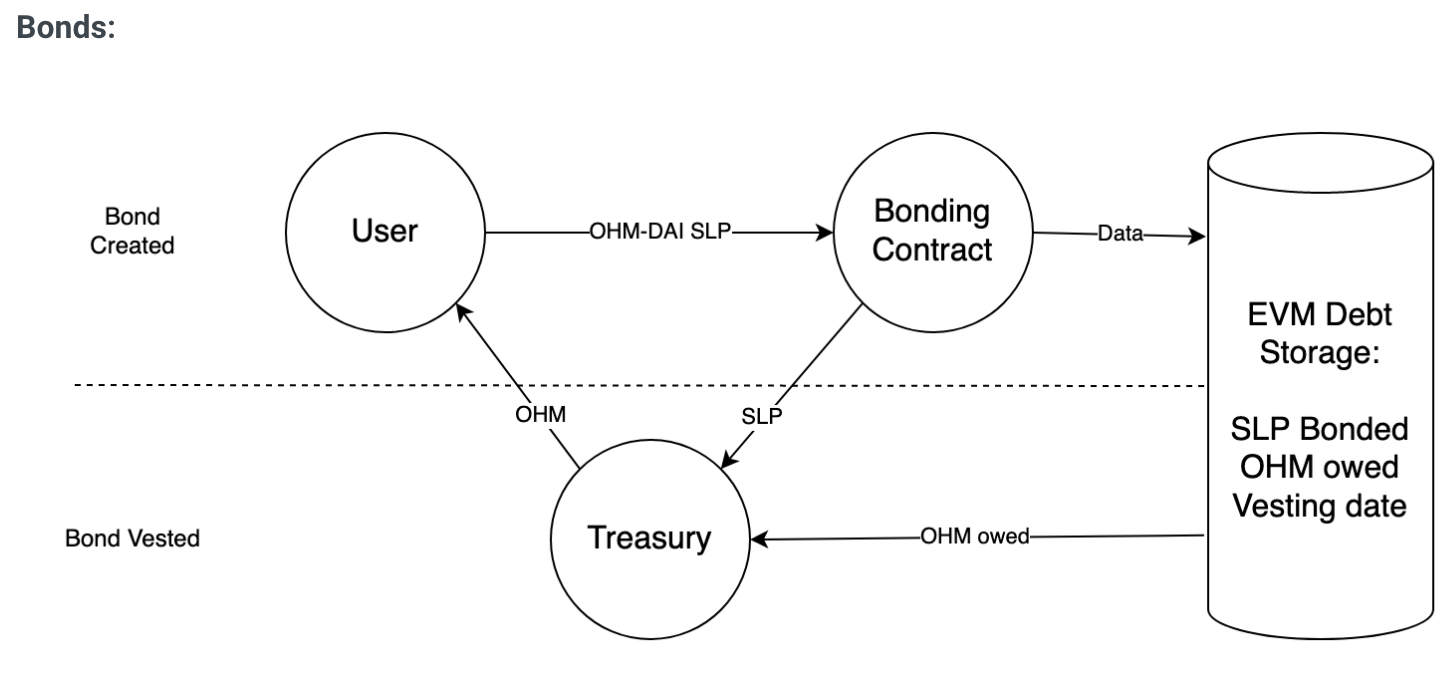

債券

為了激勵 OHM 的流動性提供者,OlympusDAO 引入了債券,向流動性提供者提供了在將來以折扣價購买 OHM 的選擇權。協議會引用一定數量的 OHM 及歸屬期,到期之後,如果用戶接受報價,可以選擇以折扣價將其 OHM/ETH 的 LP Token 交換成 OHM。雖然此時協議鑄造了額外的 OHM,但也從 LP Token 中獲得了更多的 DAI 作為儲備。

債券是 OlympusDAO 的重要組成部分,較高的 OHM 價格會激勵用戶購买債券,雖然協議會以內在價值來衡量 LP Token 中的 OHM,導致 LP 以低於市場價格將 LP Token 出售給協議,但是同樣也是以低於市場價的價格向協議索取 OHM。

OlympusDAO 的風險與機會

雖然一开始 Initial Discord Offering 的價格為 4 美元,但是無論 Initial Discord Offering 的價格定為多少都沒有風險,此時 OHM 的流通市值與協議中的儲備金相等。經過質押通脹後,OHM 的數量增長足夠覆蓋價格的下跌。

當 OHM 跌至 1 美元時,從長期來看,买入基本沒有風險,因為 OHM 背後都有 DAI 為儲備金。而後續還有套利以及用儲備金進行挖礦的收益。

OHM 的市值可能與儲備金脫錨,尤其是前期,若在過高的價格买入,則面臨虧損的風險。

OlympusDAO 與其它項目的對比

OlympusDAO 的各種機制很像多種穩定幣的結合。

獎勵機制與 ESD 類似。兩種算法穩定幣都只有一種代幣,質押者獲得通脹回報。

回購機制與 Fei Protocol 類似。OlympusDAO 中,若 OHM 的 TWAP 小於 IV,由儲備金進行回購。Fei Protocol 中,若 FEI 低於掛鉤價格,Fei Protocol 將撤回流動性,用 ETH 購入 FEI,並將多余的 FEI 銷毀。

在最終 TWAP=IV 後,協議通過聚合挖礦等途徑獲得收益,sOHM 的權益和 yDAI 接近,但不可轉讓,數量將和 AAVE 中的 aToken 一樣增長。

總結

OlympusDAO 的設計相當巧妙,雖然 OHM 有不少於 1 DAI 作為支撐,但前期儲備金與 OHM 市值之比不足 10%,儲備金可以忽略不計,有利於 OHM 規模的迅速擴張。最終,OHM 的價格穩定在內在價值附近,若內在價值保持 1 DAI,則可能成為一種實用的穩定幣。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

USDT大到倒不了?華爾街債券交易巨頭Cantor取得Tether5%股權

據 華爾街日報今日 披露 ,華爾街債券交易巨頭 Cantor Fitzgerald 在 2023...

空投周報 | Magic Eden代幣將於12月10日TEG;Side Protocol空投將於11月26日开放申領(11.18-11.24)

@OdailyChina @web3_golem Odaily星球日報盤點了 11 月 18 日至...

富爸爸喊比特幣1300萬美元!力挺Michael Saylor預測:微策略是對的

受 惠於比特幣不斷屢創新高,上市公司比特幣持倉量霸主微策略(MicroStrategy)股價今年大...

Arthur Hayes:比特幣2025年底將25萬鎂!狗狗幣上看1美元

B itMEX 創辦人 Arthur Hayes 在近日 參與 Alpha First Podca...

避險需求暴增!黃金單周漲6%重返2712美元,會如何影響比特幣行情?

自 川普勝選以來,美元強勁升值,在選前不斷走高的金價反而開始疲軟,在 11 月中更跌至 2 個月新...

PANews

文章數量

285粉絲數

0