一文看懂新一代算法稳定币FLOAT PROTOCOL

项目看点:

稳定币单币日化1%以上的收益(需要白名单)

众多开发者和大V的关注

bank盲挖阶段就上了sushi温泉计划

vfat在项目上线第一时间就完成了vfattools

优秀的公平分发方案,团队节奏稳健

优秀的机制和代币设计

01 项目基本情况

1.项目业务范围

算法稳定币/低波动币/购买力平价货币

2.项目基本信息

官网 https://ipfs.io/ipns/floatprotocol.eth/#/stake https://floatprotocol.eth.link/#/stake

推特 https://twitter.com/FloatProtocol 目前关注者1811,但是关注者不乏KOL及开发者,如sushi的0xmaki、0xjiro、yearn的banteg、cream的leo cheng 以及曹寅、andrew kong、bill the investor、leifeng等人

电报 https://t.me/officialfloatprotocol 目前用户1144,不算很活跃,但是交流质量比较高

medium https://floatprotocol.medium.com/

官方doc https://docs-float.gitbook.io/docs/

02 业务分析

1. 行业空间和潜力

“算法稳定币是加密货币领域的圣杯”(蓝狐笔记语),随着defi的不断发展,目前承担基础结算货币的USDT、USDC(及BUSD/HUSD等)、DAI都存在比较明显的问题,创造一种纯粹的算法稳定币,完全去中心化的通过机制和套利的力量将整个货币体系运转起来,是一个直觉上的最优解;而且,成为DEfederal(defi的联储)仍然非常激动人心。

并且,在MMT大行其道的今天,以及全球资产泡沫终将破灭的明天,对全球货币体系的反思和优化在未来十年会不断被提起,对算法稳定币项目的关注不会停止。

自从20年下半年ampl开始,算法稳定币项目层出不穷,目前大概可以分为如下几类:

a. ampl及其模仿者,虽然模式被多人诟病,且模仿者基本上都已凋亡,但ampl仍然是算法稳定币领域最成功的项目

b. esd及其模仿者,模式基本已宣告死亡

c. basis及其模仿者,目前bsc的bdo(sbdo)和heco的bag(bags)生存良好,但eth链上所有项目都非常惨淡。目前看来,原版basis的债券机制中“看似通缩其实通胀”的方案是死穴,解决上水问题是能够持续存活的关键

另外,还有frax及其模仿者,介于抵押和算法稳定币之间,虽然发展比较稳定,但是天花板相对较低

最近,随着reflexer和floatprotocol开始进入挖矿阶段,“基于ETH的非抵押低波动货币”概念开始火了起来。相比更像一个改进版的makerDAO,并有着堪称灾难的初始代币分配(几乎全部的治理代币都分配给了基金会/团队/顾问)的reflexer,FLOAT的民主发行和代币设计让人眼前一亮。

2.项目具体介绍

float定义自己是一个基于web3的浮动、低波动性货币(Floating, Low-volatility Currency for Web3),团队为匿名团队。

代币机制

项目中有两个代币,float和bank,其中:

float是“稳定币”,但团队声称, float并不锚定1美元,而是浮动的,“它像大多数主要的法定货币一样,旨在随时间浮动和改变价值”。初始的目标价格为1.618美元,目标价格会随时市场情况而变化。

bank承担着float价值稳定(包括通胀时降低float价值和通缩时提振float价值)以及治理的功能

稳定机制

每24小时,系统会触发rebase,通过rebase来重新稳定float价格,rebase的过程,是用户支付ETH(v1,v2中计划引入其他资产,但是v1仅有eth,下文中都以eth代替)和BANK来向协议获得新的FLOAT(通胀时),或协议使用ETH和BANK来回购FLOAT(通缩时)

如果FLOAT的价格偏离其目标价格:

通胀时,系统通过铸造FLOAT来改变供应量进而影响价格,具体实现形式为荷兰式拍卖(套利者有机会以低于市场价格的价格购买新的FLOAT),系统受到的BANK会被销毁,ETH会进入金库

通缩时,系统通过购买并燃烧FLOAT来改版供应链进而影响价格, 具体实现形式为反向荷兰式拍卖(套利者有机会以高于市场价格的价格出售FLOAT),同时销毁回购的FLOAT

这样,通过套利者来改变市场上的供应,进而达到稳定。

通胀周期的例子

假设当前FLOAT目标价格为1.50美元,市场价格为2.00美元。在这种情况下,新的FLOAT将以递减的价格(以2.00美元开始逐步下降至1.50美元起价)投放市场。

从逻辑上讲,套利者将通过拍卖获得足够的FLOAT然后出售给市场,以使价格更接近目标价格。

当购买FLOAT时,套利者需要支付ETH和BANK。通常情况下(金库充足率为100%),他们以ETH的价格支付1.50美元,其余0.50美元(市场价格-目标价格)以BANK支付:

协议收到的ETH会存储在金库中,用于在需求不足时支持FLOAT价格;

协议收到的BANK会立即销毁。

ETH / BANK的比例取决于扩展时金库充足率(vault factor)是否有盈余或赤字(关于vault factor后文会有详细介绍)。在盈余的情况下,一些额外的ETH会被存储在“雨天基金(the rainy fund)”中,以在极端困境(vault factor < 50%)时支持FLOAT。

通缩周期的例子

假设当前FLOAT目标价格为2.00美元,市场价格为1.50美元。

在这种情况下,协议将以递增的价格(从1.50美元开始逐步上涨至2.00美元)从市场购买FLOAT。

从逻辑上讲,套利者将从市场上购买FLOAT并将其出售给协议,从而使得市场价格更接近目标为止。

协议将支付ETH和BANK来购买FLOAT:

用于购买FLOAT的ETH来自金库;

用于购买FLOAT的BANK是协议平空铸造出来的。

同样的,ETH / BANK的比例取决于Vault中是否存在ETH的盈余/赤字。

协议购买的FLOAT立即被销毁。

特别的,如果vault factor < 50%,则会触发雨天基金来回购FLOAT

VAULT(金库)

在float的机制中,金库(vault)里锁定了ETH(或v2中计划引入的其他基础“抵押物”)。在初始阶段,合约中的这部分ETH并不会用来做其他事情,只是等待在通缩阶段回购FLOAT(不代表之后不会),金库是在通缩阶段能将FLOAT拉回目标价的关键储备。

通过金库中锁定的ETH,利用FLOAT的稳定机制,“空气”FLOAT和“价值币”ETH之间有了一层“暧昧”的联系:

在理想状态(即目标价格=当前价格)下,金库中的ETH和流通中的FLOAT市值是相同的,所以,FLOAT总市值的锚,就是金库中锁定的ETH市值

FLOAT像是马,锁定的ETH像是马车上的金子。马会不断的拉着马车前行,不论是前进还是后退;马本身的价值可能并不是所有人都关注,但是金子所有人都想要,因而,马也就有了价值。

并且,从目前的机制来看,VAULT中锁定的ETH仅当FLOAT进入通缩阶段时才可能被释放,这也会进一步增加了FLOAT和ETH的耦合度:一种非抵押的紧耦合。

而项目初始阶段,如果策略得当,高价的FLOAT会激发套利需求,进而将大量的ETH存入VAULT中,成为VAULT的价值基石。

VAULT FACTOR(金库充足率)

VAULT FACTOR = 金库中锁定的ETH市值 / 流通中的FLOAT目标价格市值。

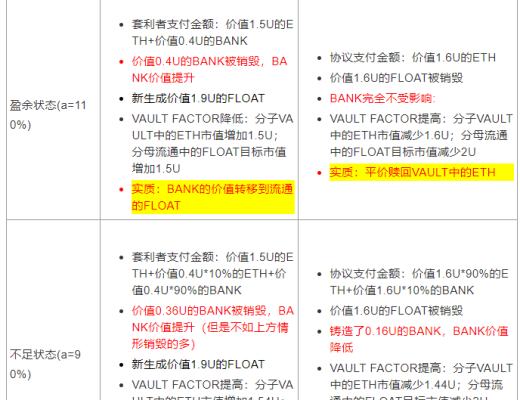

以下表格介绍了在通胀阶段和通缩阶段两种情形下,叠加金库充足率本身出于盈余或不足状态时,发生拍卖时BANK价值和VAULT FACTOR的变化:

假设当前vault factor 为 a ,则a-1>0时,vault factor为盈余状态,反之为不足状态

可以看出,仅有在通胀且盈余的状态(左上),VAULT FACTOR才会降低;其他4种情况下,VAULT FACTOR都会提升。

其中稍微难以理解的是在通缩且盈余(右上)状态,虽然当前VAULT FACTOR本身已经是盈余的,但是发生rebase仍然会使得VAULT FACTOR提升。

鉴于VAULT对整个体系锚点的作用,所以VAULT FACTOR的概念其实非常重要,处于盈余状态的VAULT会使得整个体系非常健康(超额抵押),所以在绝大多数情况下,系统都是希望VAULT FACTOR能够提升的

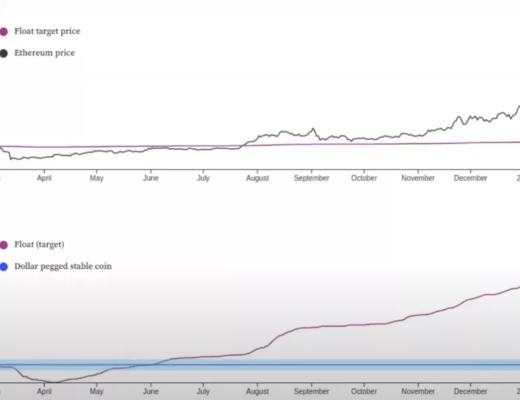

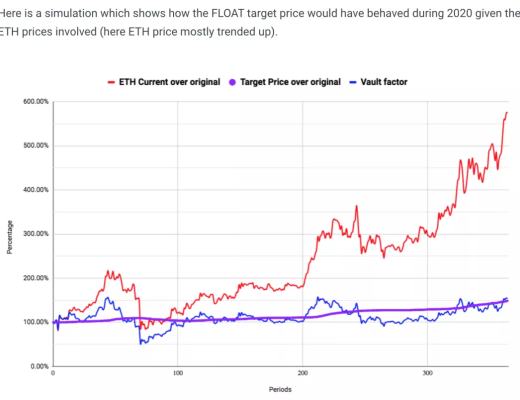

下图是官方给出的2020年的价格回测情况:ETH价格vs目标价格偏离比例vs金库充足率

团队成员Paul在hackclub 做presentation时给出的图:

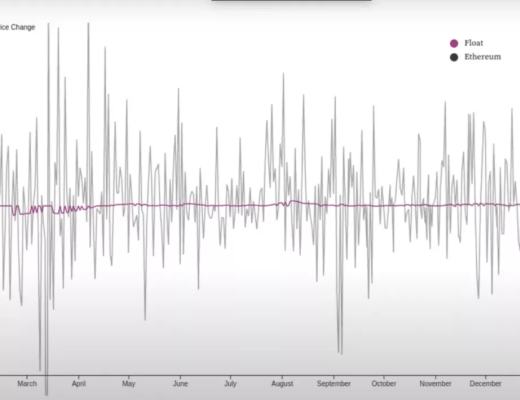

回测ETH和FLOAT的日价格变化百分比:

每日FLOAT目标价格与ETH价格变动 & FLOAT目标价格与锚定美元稳定币的对比

代币分配机制及节奏

项目采用民主分发的形式,而且与大部分项目不同的是,floatProtocol是先开启了针对治理代币BANK的单币挖矿(而非先挖稳定币),待BANK分发基本完成之后,再开始进行铸造FLOAT

BANK分发的具体信息如下:

第1年总共会铸造168,000 BANK。预期分配如下:

社区分发:50%,其中阶段1分配37.5%,阶段2分配12.5%

团队令牌:5%(在初次铸币仪式结束后分发,并锁定12个月)。

财政部(treasury):10%(在社区分发第二阶段开始时铸造,并由DAO控制)。

发行后的流动性激励措施:35%(5%的初始流通量铸币,30%由DAO控制,目标是进行各种流动性激励措施和合伙关系)。

1年后,BANK可能会有通胀,届时会由DAO来控制。

第1阶段(从2月7日星期日22:00 UTC开始,持续6周,至3月21日结束)

项目采取白名单制,目前白名单由参与Snapshot.page上任何协议的链下治理和/或Compound,MakerDao或MolochDao上链上治理的地址的代表,Yearn、UMA的、YAM、Curve的delegates,具体是否在白名单可以通过官网链接钱包后查看。

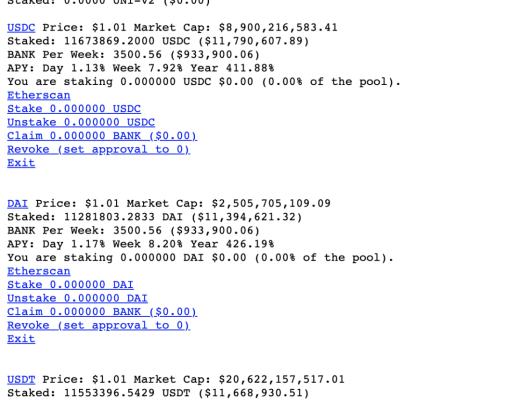

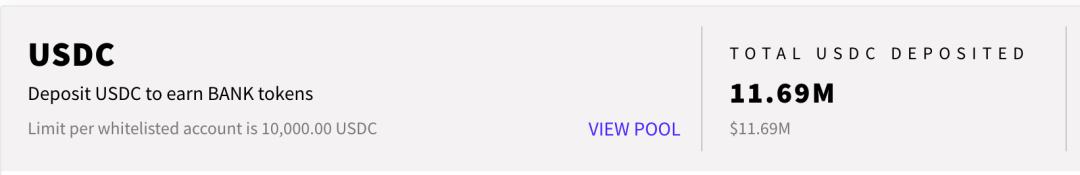

在白名单内的用户可以使用USDT、DAI、USDC进行挖矿,每天将分配1,500.00 BANK,或每个池500 BANK。总共每周将分发10,500 BANK,6周一共63,000BANK。

每个池中最多可以存入10,000个token,即单个白名单地址的投入上限是3万U,目前TVL并不高,还不到3500万U,按照目前BANK的$266的价格,日化收益率在1.15%左右

第2阶段(从3月21日星期日22:00 UTC开始,持续2周)

第二阶段旨在向顶级DeFI协议社区提供广泛的分发,并实现BANK令牌的初始价格发现。

相对第一阶段,将不再有白名单的限制。此外,将添加新的非稳定币池,每天总计分发1500BANK(所有池子)

完整的公告将在第2阶段开始前1周(即3月14日)提供。

此外,在第2阶段,系统还将激励BANK-ETH的流动资金池,以便更好地发现价格。

初始FLOAT铸币

协议的审计通过,并且经过了8周的分发期后,将举行初始FLOAT铸币。在此期间,用户可以使用ETH购买FLOAT,并且协议将使用BANK总量的5%来激励购买。

在8周的初始分配期结束之前的1周(即3月28日),将发布有关可购买的FLOAT数量以及初始铸币仪式的确切机制的更多详细信息。

价格走势及持有人

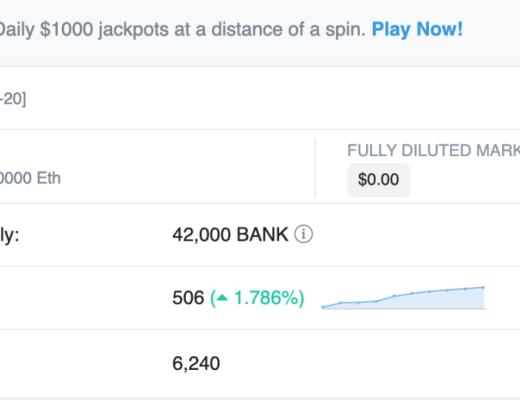

etherscan上显示持有人为506,但是事实上,由于单POOL1万U的限制,从USDC的TVL来说,至少有1169个参与人,显示了整体惜售的情况

uniswap的交易对的深度和交易量都很差,sushi的深度和交易量也一般(详见下图),过往的价格大多在200U-500U之间浮动。

当前实际流通bank在4万左右,但在uni和sushi总共只有1500左右在池内(而且sushi的bank-eth温泉计划目前有52%的APY),显示项目存在比较严重的惜售情况

小结:

比较优秀的分发机制,旨在将BANK更为平均的分配给对治理更有经验的defi参与者,同时避免了个别大鲸鱼对项目的过度影响(如黄立成对basiscash 和 mithcash的影响)

从分发机制来看,目前该项目出于闷声发大财(早期参与者不希望更多的白名单用户进来摊薄挖矿收益)阶段,最早到3月14日才会开始有关于项目的预热。

但不论是从项目方利益还是从早期参与者利益触发,都是希望在初始铸币时BANK能够维持一个较高的价格;而且目前稳定币单币质押挖矿也有不错的收益,建议可以检查自己的账户是否有白名单,如有则可进入进行白p挖矿。

关于BANK

关于BANK,我们目前可以获取及合理推测的信息如下:

BANK的价值基本面源于两个因素:对FLOAT需求的变化和VAULT里的ETH价格的变化

FLOAT通胀过程中的BANK是通缩的:BANK一方面是获取通胀套利的基础,另一方面这部分获得通胀套利的BANK会被销毁。这两方面都会促使BANK的价格上涨。

逻辑上,BANK是代表了整个系统的潜在估值提升空间(与BAS在Basis体系中一样),或者精确一点说,长期来看,FLOAT稳定阶段的市值 - 金库中的ETH市值 = BANK市值

上文说过,FLOAT当前市值的锚是VAULT中锁定的ETH价值,若ETH价格上涨,FLOAT会有上涨预期,FLOAT市值上涨的过程就会刺激BANK的价格,所以,ETH价格上涨本身利好BANK

只要VAULT FACTOR处于盈余状态(>100%),那么BANK的价值就不会被稀释;仅当VAULT FACTOR处于不足状态,且FLOAT处于通缩阶段时,BANK的价值才会被稀释

创世挖矿的第二阶段,不设任何白名单和token上限,TVL将会增大许多,但是每日分发的BANK总数与第一阶段并无区别。这一方面必然会降低所有矿池的收益率,另一方面,带来的新关注很有可能提振BANK的价格

首次铸币时,流通的BANK共有8.4万个,流通量非常少

前几次铸币,由于FLOAT的价格必然高于锚定价格,所以拍卖过程中套利者需要支付的绝大部分会是BANK,但是相比套利空间来说,仍然是合适的。由于1天只有一次铸币,合理推测,在铸币的时间点,BANK价格会达到高点。铸币时实际上会形成一个BANK价格和FLOAT套利空间的均衡

综上,BANK的价格有很大的发挥空间,尤其是在第一轮通胀周期结束之前。当前不到$300的价格绝对谈不上贵,1BANK=1ETH完全有可能

当前尚不明确的信息

荷兰拍及反向荷兰拍的具体实现及细节

目标价格的变动机制

铸币的细节

团队情况

匿名团队,以Beatles的4个成员为化名

官推上有介绍他们参与过一个hack club,其中的PAUL有过一个presentation,从口音来看,妥妥的英国人 https://www.youtube.com/watch?v=bbTTPiRjYKg

03 初步价值评估

1. 五个核心问题

项目处在哪个经营周期?是成熟期,还是发展的早中期?

项目目前处于经营周期的极早期,必备的基础功能尚未完全实现,存在诸多不确定性

项目是否具备牢靠的竞争优势?这种竞争优势来自于哪里?

由于项目过于早期,尚未有足够的信息能回答此问题

项目中长期的投资逻辑是否清晰?是否与行业大趋势相符?

项目中长期的逻辑比较清晰,与行业大的发展方向一致。

项目在运营上的主要变量因素是什么?这种因素是否容易量化和衡量?

项目运营上的主要变量是其他类似项目(rai)的成长速度以及在3月14日以后的推广阶段对BANK的推广力度,因素难以衡量。

项目的管理和治理方式是什么?DAO水平如何?

DAO。由于项目过于早期,目前仅有1次针对白名单是否扩大的投票,该次投票成功实施,无法准确评估

2. 后续观测指标

BANK持有人数;

第二阶段BANK分发的TVL;

FLOAT上线后的ETH锁定量;

3.可能存在的风险

合约目前未经审计(虽然1阶段的合约是snx的fork,且出问题的可能性不大);

合约内存在较多复杂的交互及组合,复杂性带来更多危险的可能性;

VAULT内锁定的ETH丢失风险;

项目未能如期上线的风险。

资料来源

官网 https://ipfs.io/ipns/floatprotocol.eth/#/stake

推特 https://twitter.com/FloatProtocol

电报 https://t.me/officialfloatprotocol

群内讨论及开发者的回复

medium https://floatprotocol.medium.com/

官方doc https://docs-float.gitbook.io/docs/

团队成员的presentation https://www.youtube.com/watch?v=bbTTPiRjYKg

https://vfat.tools/float/

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

陀螺财经

文章数量

219粉丝数

0