對去中心化借貸的思考以及Compound簡介和11月數據情況

前言

之前 Aave 的文章當中有更多與 Compound 的業務數據對比,這裏主要是介紹 Compound 的一些發展狀況和項目方背景,代幣激勵等,數據測介紹相對較少。Compound 本身很有意思。

本文涉及 E2M 團隊的對於去中心化借貸賽道的一些討論。

單獨寫一篇也是對於 Compound 的創新 Respect 。

- Compound 做了哪些創新?(這裏就和 Curve 的 Ve 代幣經濟學的創新類似,不論是否好壞)

- cToken 的架構

- 資金池(點對池)借貸

- 動態利率

- 資產隔離

- 流動性挖礦的重要推動者

- 治理代幣的概念

- ............

- 隨着 Web 3.0 的發展越來越成熟,是否因為 Web 3.0 开源的屬性,導致每次創新都很容易變成為他人作嫁衣裳,最終受益的還是資本方?同時最終惡性循環導致創意越來越少?

例如:

最近有個做支付+錢包的項目方朋友聊的時候,發現大家都是一樣的开源代碼,但是硅谷背景的錢包項目方就能夠獲得a16z的投資外加最好的資源,但其實底層技術沒有絲毫突破;硬件錢包也是,Trezor 开源以後絕大多數硬件錢包都可以直接用它的源代碼去做商業化,也不需要付出任何代價,在此基礎上再去彌補 Trezor 沒有安全芯片的問題;去中心化衍生品交易所本質上用戶群體大同小異,但是紅杉中國領投的 MYX 就能夠高融資+高估值。

- 隨着 Web 3.0 的發展越來越成熟,是否因為 Web 3.0 开源的屬性,導致每次創新都很容易變成為他人作嫁衣裳,最終受益的還是資本方?同時最終惡性循環導致創意越來越少?

更好的借貸還是會出現,但是具體怎么出現還不清楚?那我們除了等待更好的借貸方式出現,我們能夠做哪些半衰期長一點的事情呢?

例如:一個好的去中心化借貸需要包含哪些因素?資本效率高,不需要抵押就可以借貸;清算閾值低,哪怕是高波動資產或者是極端市場也能夠保護用戶財產(CrvUSD 的 Llama 算法)

Dongzhen:遊戲是不是也類似?玩法可以很容易抄襲,在棋牌和早期簡單遊戲類別上,掌握社交網絡和流量壟斷地位的騰訊可以獲取大額利潤。但也不完全排除暴雪、米哈遊、網易這些公司能夠靠產品和 IP 等方式突圍。事實上好玩和有創意的遊戲並沒有越來越少,元神和喫雞都是有利反駁,遊戲停滯主義不攻自破。

- 如何看待去中心化治理?

CM- Marco :Curve 框架比較好,治理都是集中在功能性的,鏈上去中心化的,優勢是底層簡單,因此出現安全風險的概率比較低。V神倡導最小化治理,能不治理就不治理,項目的起步時期中心化治理也無所謂,無論是否去中心化,最終的目標是最小化治理,沒有治理模塊和治理代幣,協議完全靠自運營推,對於投資者而言不友好,很理想的一個想法。

Dongzhen:第一個原則,協議底线:Compound 底线問題很差,出現問題必須要 7 天,沒有足夠的避險策略;第二個原則,出錯了需要有能力改。設立框架需要能夠保持基礎的自由,第二就是要能夠調整。V神這個很有趣。

1. 簡介

1.1 發展歷程

Compound 是最早的 DeFi 項目之一,為早期去中心化借貸的形式做出了巨大的貢獻,同時很多 Defi 流行的一些商業模式、代幣經濟學和玩法也是 Compound 开創了先河。

2017 年,賓夕法尼亞大學兩位校友 Robert Leshner 和 Geoffrey Hayes 創立 Compound,於 2018 年 9 月份上线。其中,Robert Leshner 畢業於經濟學,曾從事網頁設計師和金融服務,曾在 Postmates*(Postmates 提供食品配送服務,旨在提供最後一英裏的配送服務平臺將當地人與商店聯系起來,換言之,外賣配送公司)*中擔任產品經理,後來創辦了 Robot Ventures 。Geoffrey Hayes 也曾在 Postmates 工作過,擔任工程師,同時是 Safe Shepherd 的創始人。隨後,吸引了許多人加入,包括資深开發工程師 Antonina Norair、設計總監 Jayson Hobby、战略主觀 Calvin Liu 、法律顧問 Jake Chervinsky 等等。

2019 年著名的以太坊借貸協議 Compound Finance v2 正式上线,cToken-生息資產的概念誕生。

2020 年 6 月 Compound 正式推出了 COMP Token,並且將 Compound 協議的治理權限轉交給 DAO 組織,並且利用 COMP 幣作為核心的治理代幣。COMP Token 被推出時的主要目的其實是激勵借貸雙方使用 Compound 協議,這樣的行為在當時受到了極大的歡迎,大量用戶為了獲得 COMP Token 使用協議。通過“借貸即挖礦”的方式开啓了“流動性挖礦”的熱潮。

COMP 代幣是第一個“治理代幣”,使任何人都可以擁有 Compound 的股份,並且擁有對協議提案的投票權。根據設計,COMP 代幣直接分發到其最重要的利益相關者手中,例如協議的用戶。這種分配授權和激勵協議,讓社區通過良好的治理共同管理協議的未來。用戶开始使用 Compound 最核心的目的是為了挖礦,因此“流動性挖礦”一詞被普及。

Compound 在運行過程中還出現過多次安全事件,如 2020 年 11 月 26 日, Coinbase Pro 上 DAI 的價格上漲至 1.34 美元,導致 Compound 預言機價格異常波動,引發超過 8000 萬美元的加密資產被強制清算。2021 年 9 月 30 日,在第 62 號提案通過並執行後,合約內有一個錯誤,導致應該緩慢分發的 COMP 代幣被錯誤發放,約 28 萬枚 COMP 受到影響,當時價值 8000 萬美元。

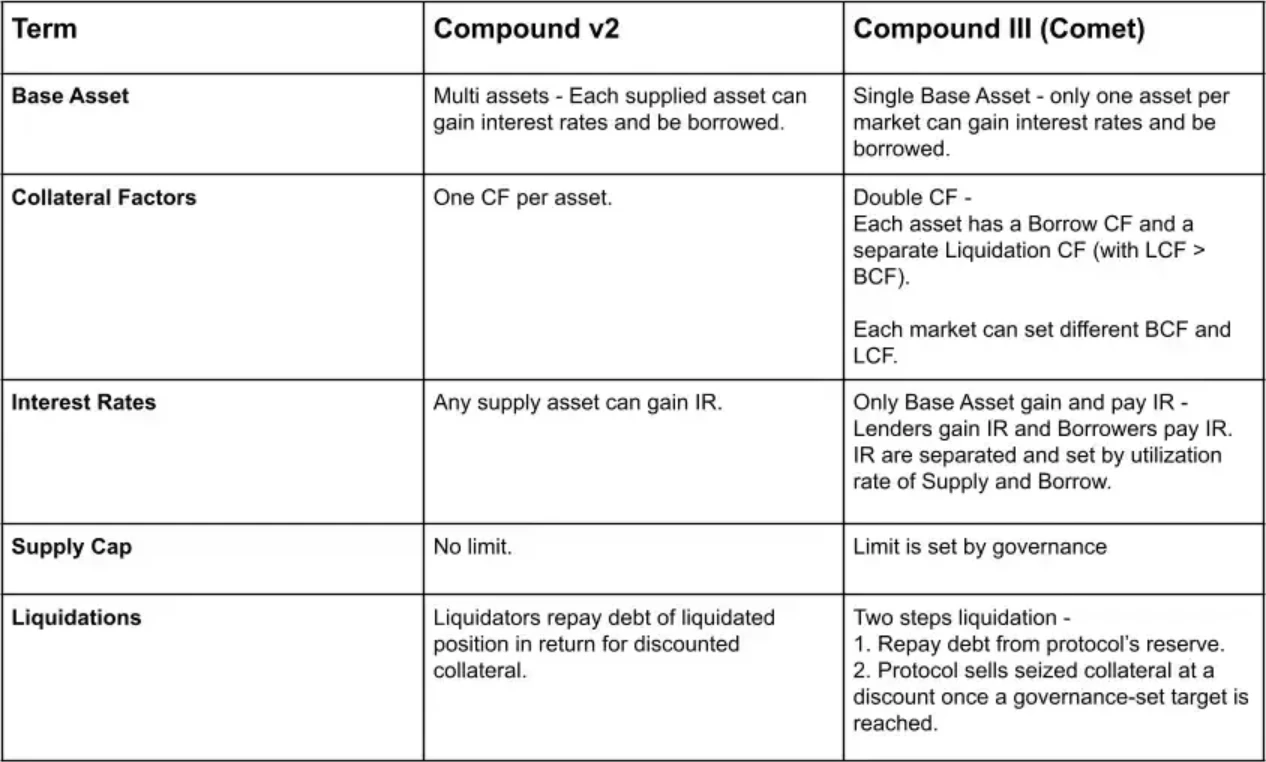

這些事件為 Compound 未來的發展战略埋下了伏筆, 2022 年 8 月 25 日, Compound Labs 上线 Compound III,將生息資產的概念去掉,甚至每筆借款的抵押物都會存到對應的智能合約裏,不能夠再被借出,也不能夠再生息。

1.2 團隊情況

根據官網展示的員工數量,目前有 17 位員工。很多員工與聯創一起離職去做 Superstate 了。

圖片來源:https://compoundlabs.xyz/#hiring

1.3 融資情況

2. 業務情況

2.1 整體 TVL

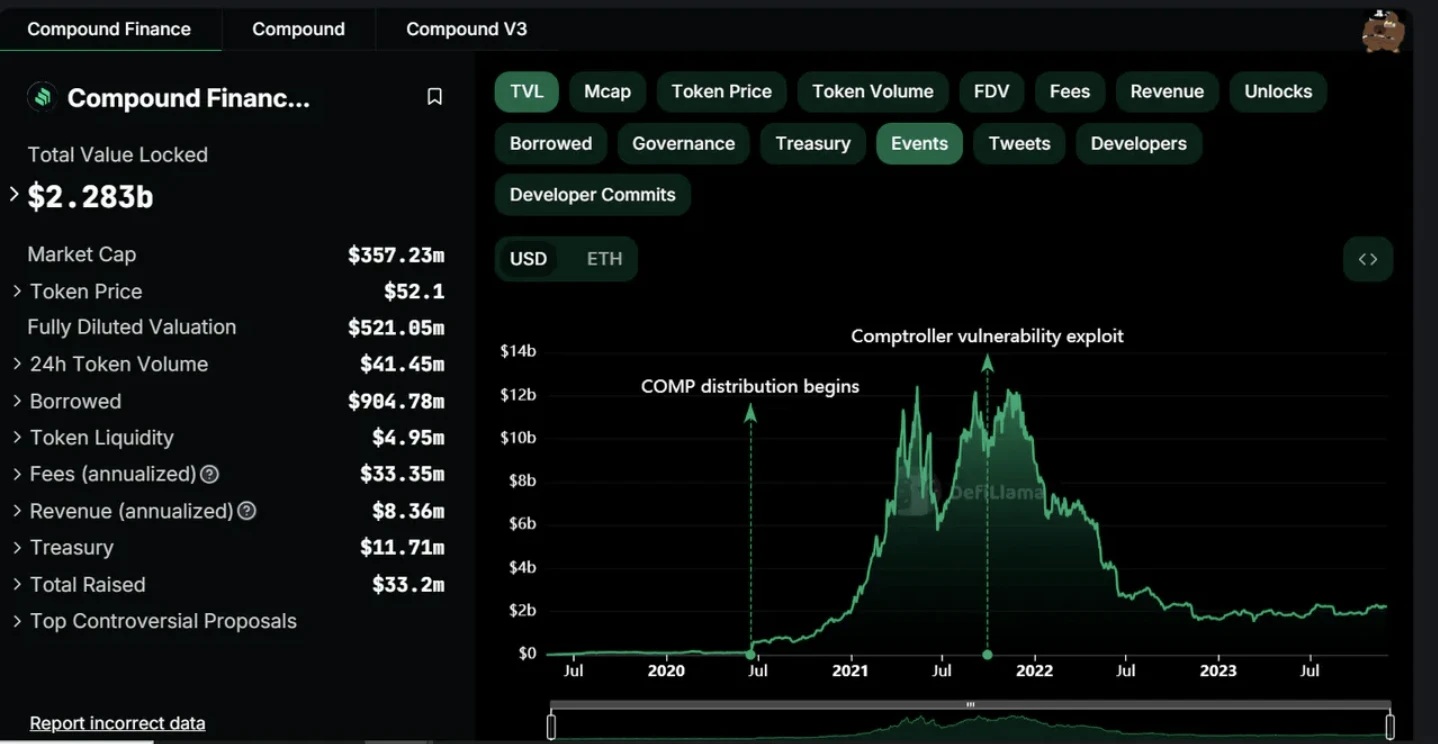

Compound TVL 在开創“流動性挖礦”的概念以後大浮動增加,與 Defi Summer 的時間段基本重合。之後 21 年 9 月底出現的重大安全事件伴隨着深熊的到來導致 Compound 持續走下坡路,同時也改變了它的战略方向。

數據來源:https://defillama.com/protocol/compound-finance

2.2 Compound V2

- TVL

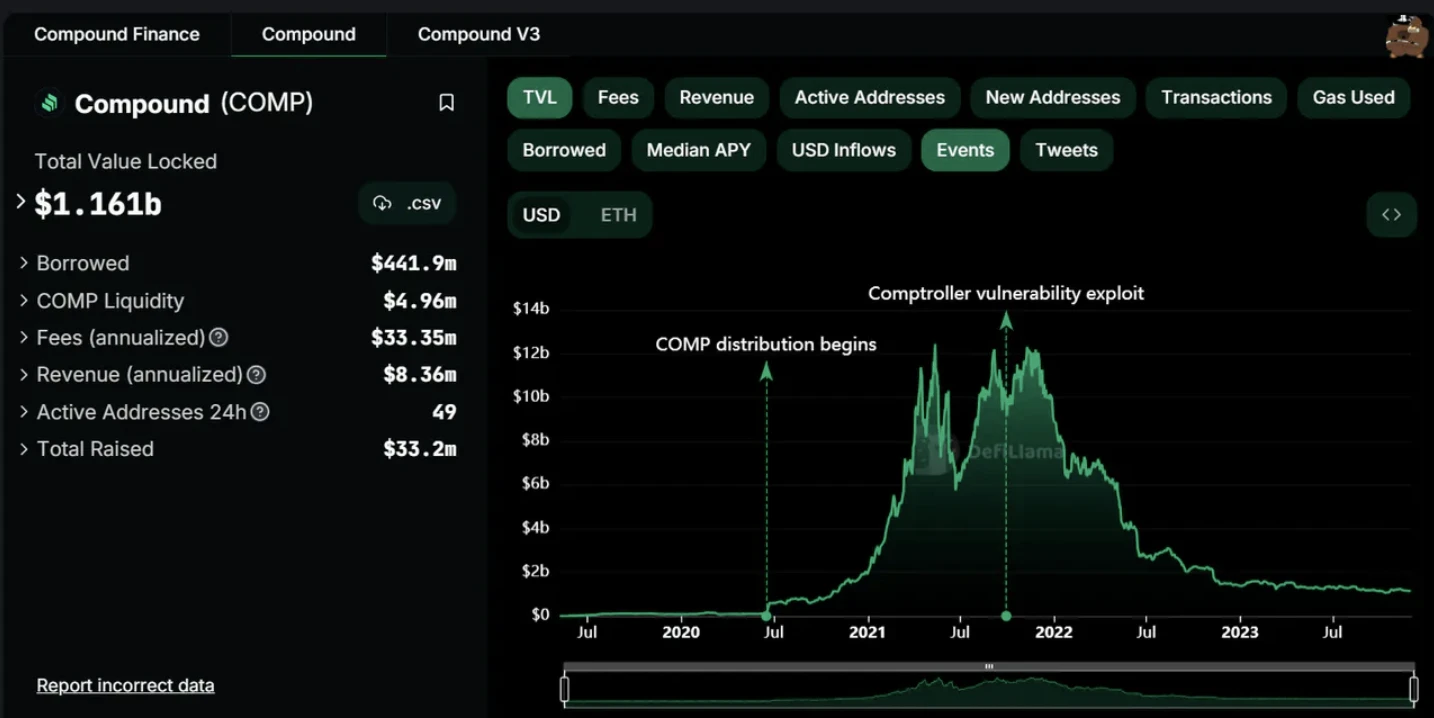

流動性挖礦推出以後 TVL 开始暴漲,與 Defi Summer 和加密市場牛市重合,迎來巔峯。

數據來源:https://defillama.com/protocol/compound

- 借貸分析

V2比較重要的更新與 Aave V2比較接近,功能上核心兩塊就是 cToken 和 Comptroller(審計員)

與 Aave 類似,每種資產都通過 cToken 合約進行集成,該合約是提供給協議的余額的符合EIP-20 的表示形式。通過鑄造 cToken,用戶 ( 1) 通過 cToken 的匯率賺取利息,相對於基礎資產,其價值會增加;( 2) 獲得使用 cToken 作為抵押品的能力。

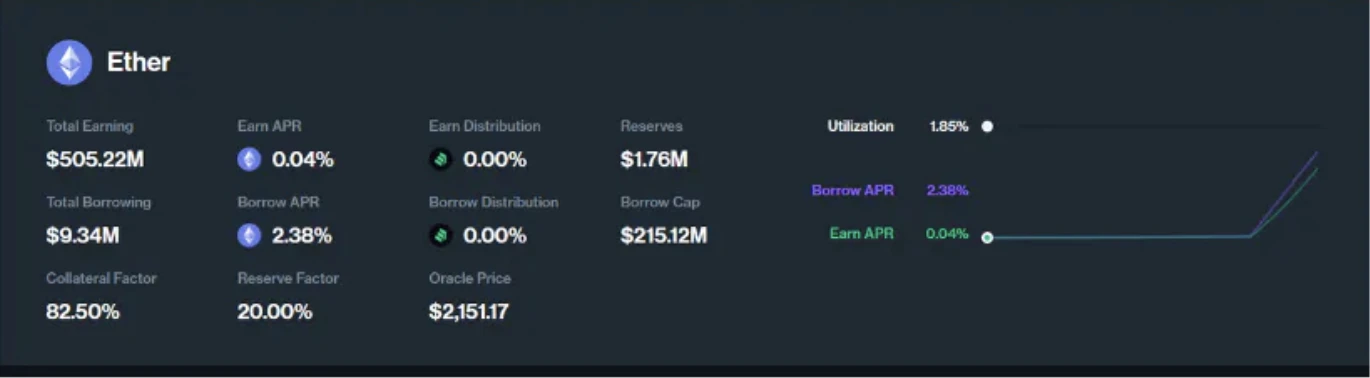

Compound V2 Market 那塊兒誤導性很強,讓人感覺像是每一個資產是一個池子,我第一眼以為就是有很多人在協議裏存了大量的 Eth,然而借的人很少。。。

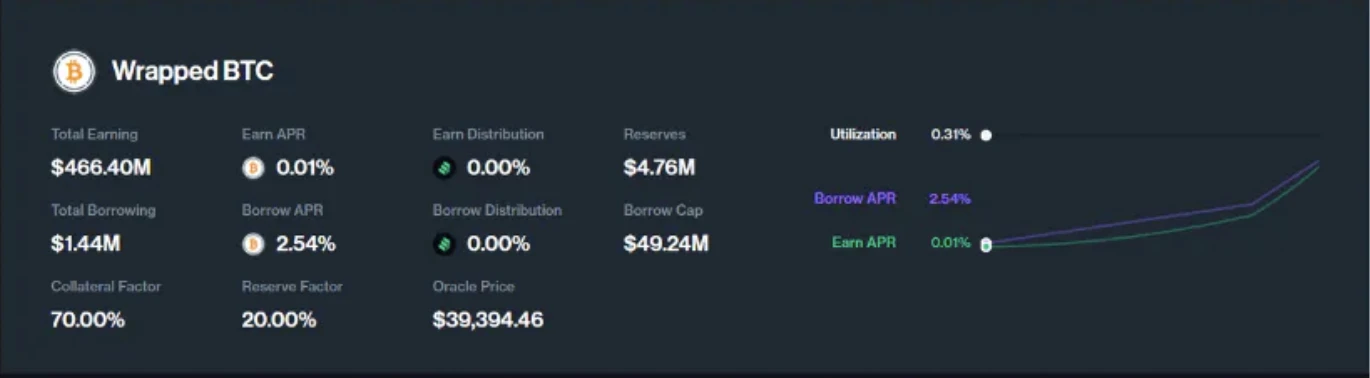

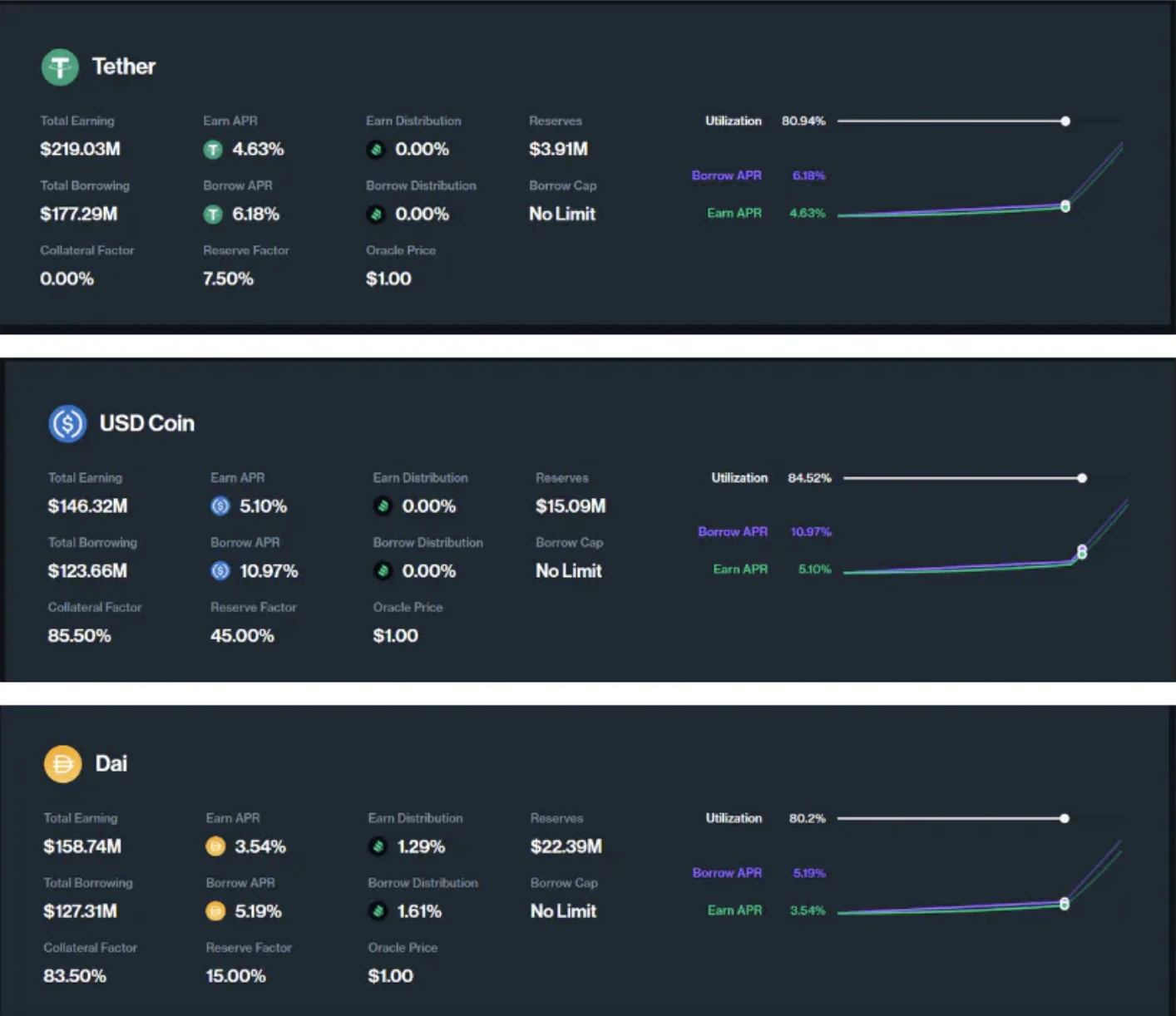

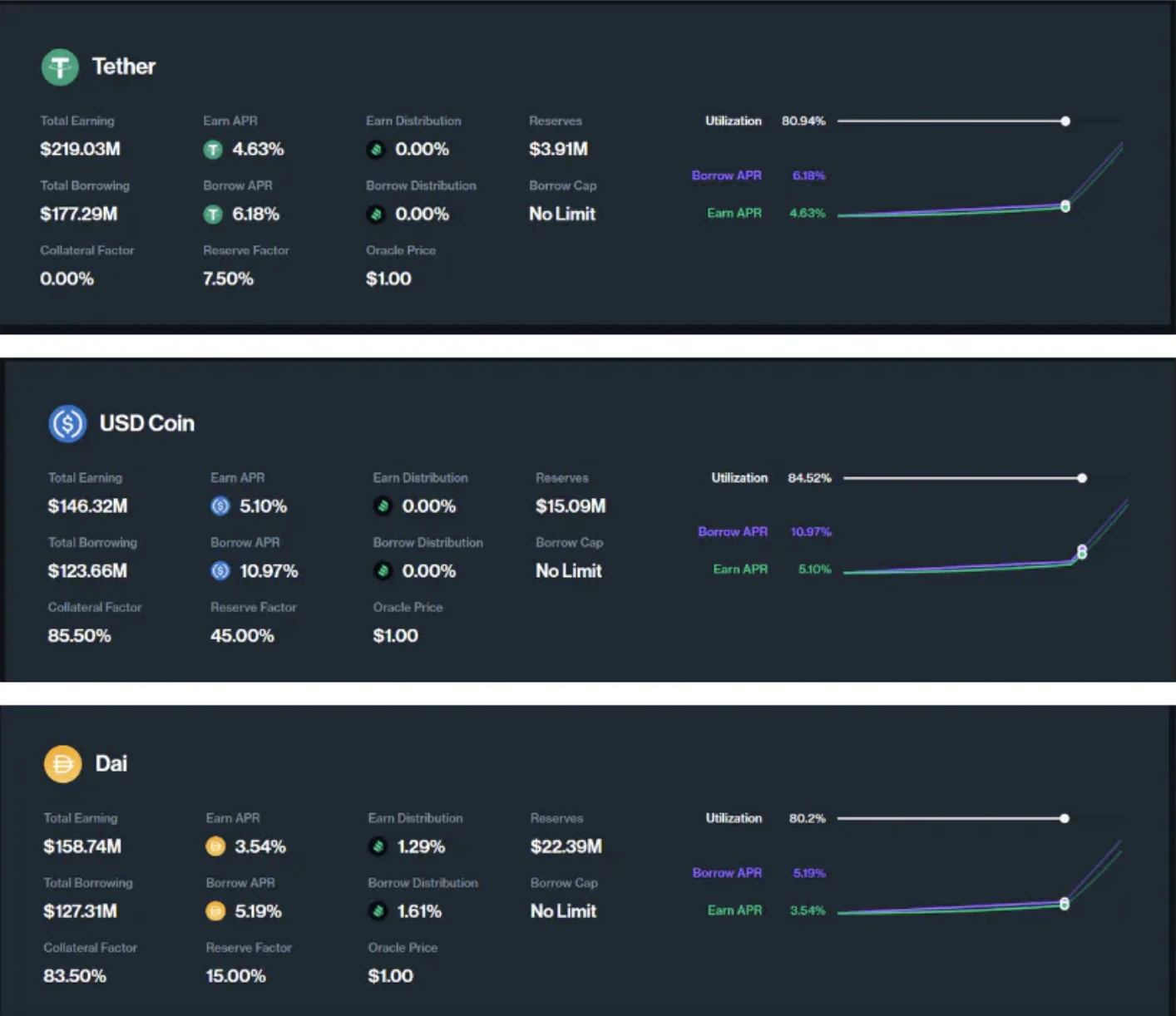

可以看到 Earn Distribution 這一塊兒除了 DAI 以外均為 0% 。也就是 Compound 的代幣激勵促進 TVL 已經完全專注在 Compound III 上了。

Eth、WBTC、 Chainlink 包括一些藍籌 Defi 等,Total Earning 高,而 Total Borrowing 極低,Utilization 低的資產,一定程度意味着在 Compound 上做多 BTC、ETH 的用戶居多。

https://app.compound.finance/markets/v2

反觀來看 UDSC、USDT、DAI 這些 Utilization 接近最佳利用率的則一定程度上能夠判斷,用戶將 Eth、BTC 等抵押物兌換成了穩定幣。

https://app.compound.finance/markets/v2

2.3 Compound III

對於大額借貸用戶會有絕對安全的需求,另外抵押物基本都是做多的資產。

- TVL

Compound III 的 TVL 在推出後一直處於一個 TVL 增加的狀態, 11 月份左右突破了$ 1 b。

數據來源:https://defillama.com/protocol/compound-v3

- 整體借貸情況

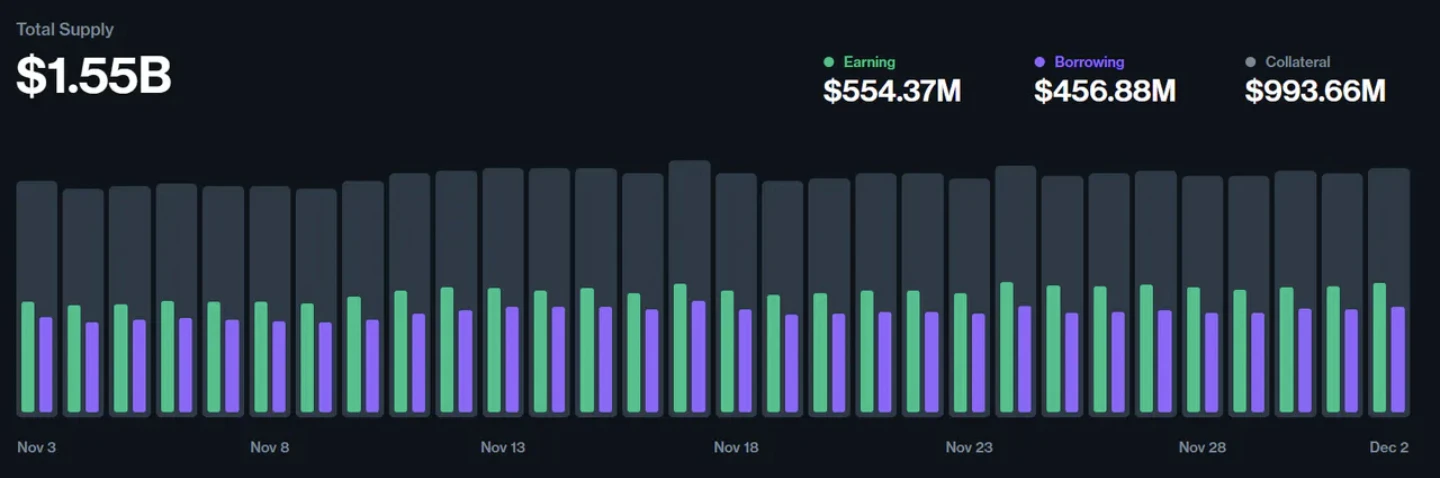

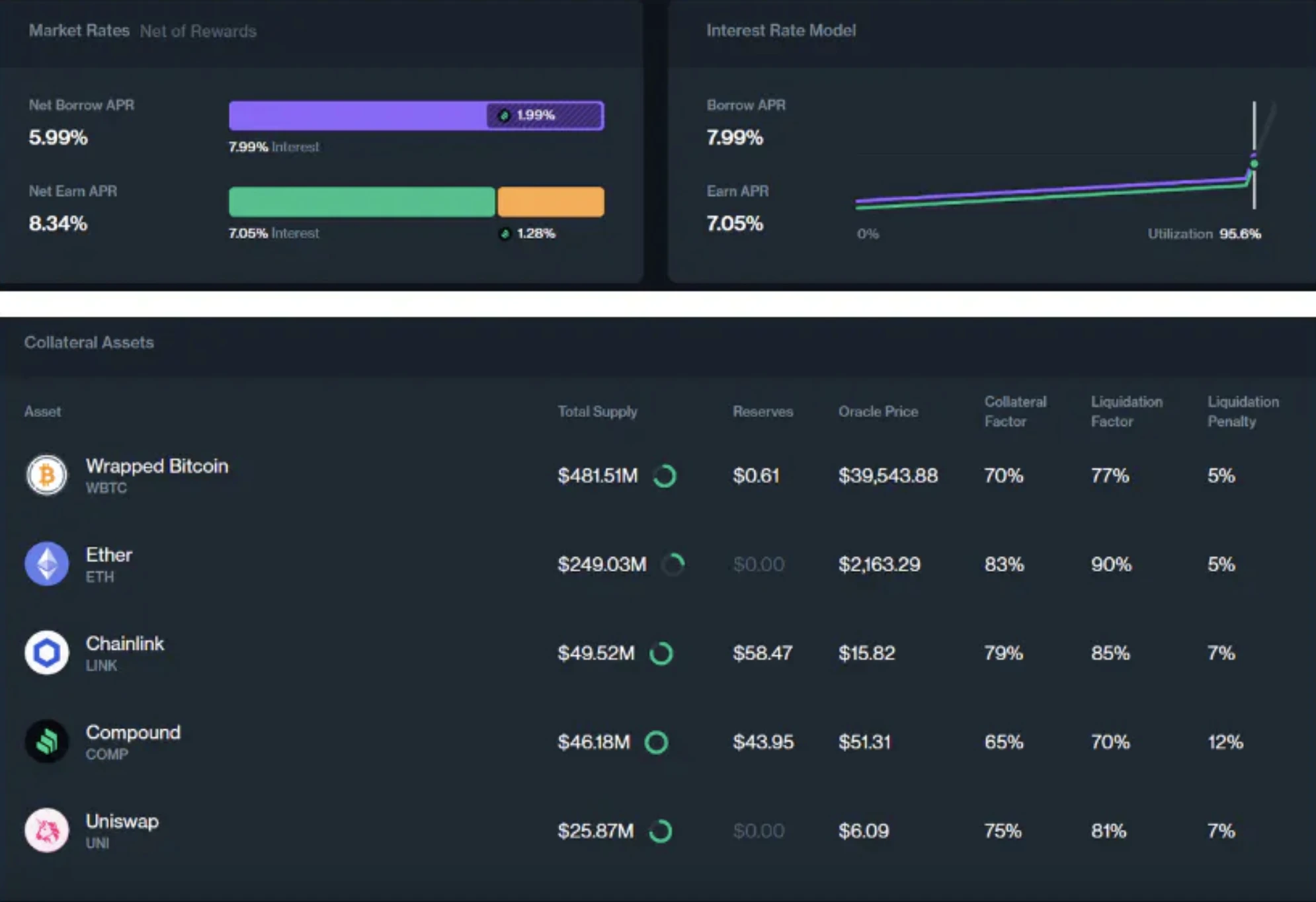

因為 Compound III 的特殊性,將貸方(Lending/Earning)和抵押物( Collateral )的概念區分开來了。

Total Supply = Lending/Earning + Collateral

Earning = $ 554.37 M

Borrowing = $ 456.88 M

Collateral = $ 993.66 M

數據來源:https://app.compound.finance/markets

- 激勵情況

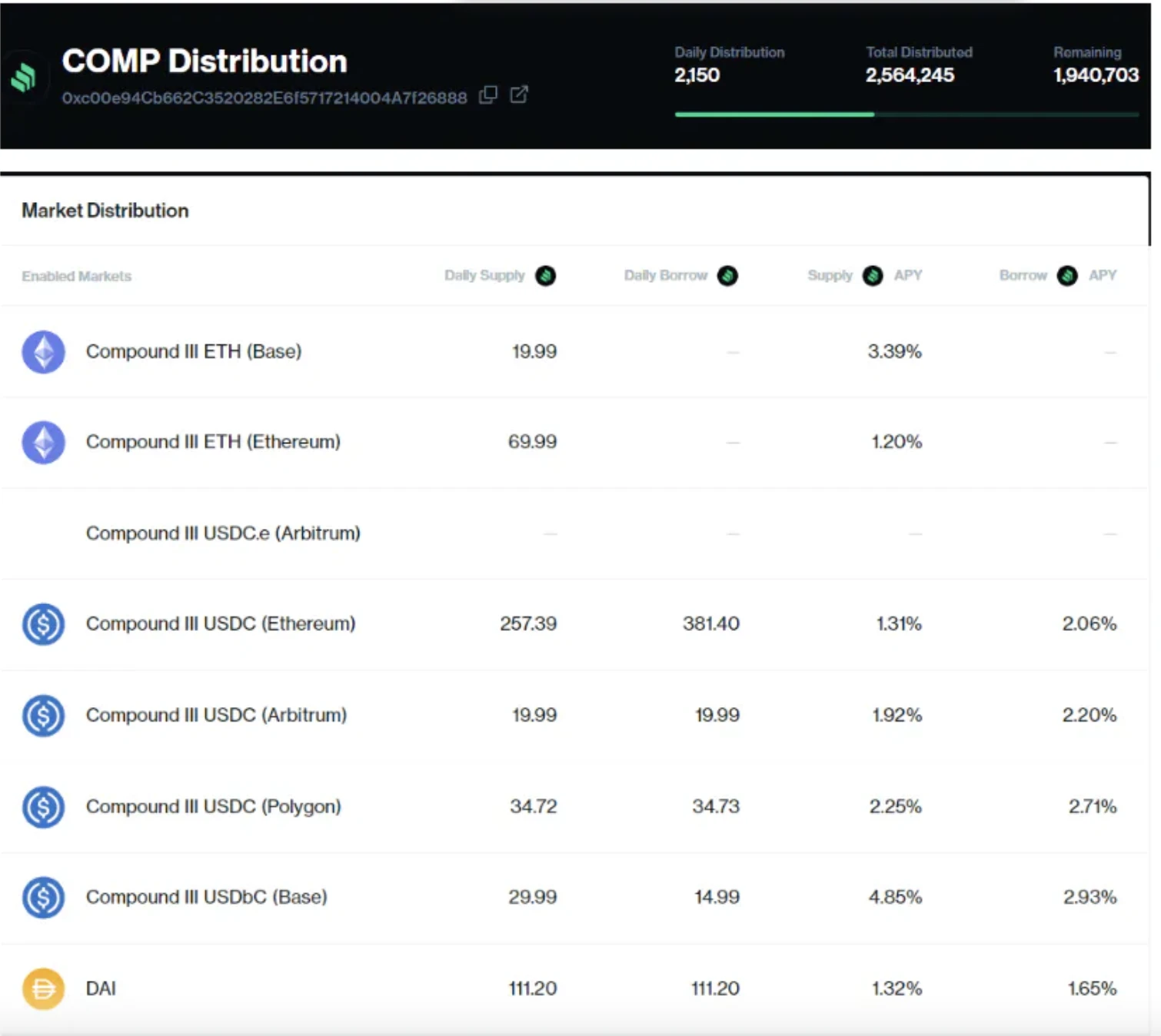

幣本位激勵 2, 150 ,Compound 團隊整體比較傳統和保守, 20 年开始流動性挖礦,來刺激V2 TVL,現在將激勵從V2逐步轉移到了 III,看的出來團隊在創新層面沒有太多欲望,通過喫老本來穩住 TVL。

數據來源:https://compound.finance/governance/comp

- 借貸情況

在 COMP 代幣的激勵下,Net Earn APR 很香。

- USDC V3

以單個 USDC V3的池子為例,在激勵下有一個高達 8.34% 的收益率。同時由於分發的激勵最多,所以貸方池子也是目前最高的,達到$ 850 M。

2.4 v2 VS III

COMP V2將生息資產的流動性交還給用戶,III 又收了回去,最开始的特點是开創了點對池追求資本效率,但 III 最終將資產隔離开來,選擇安全性至上。想起默哥說的去中心化借貸其實訂單簿或許依舊是潛在的最優解之一。

3. 代幣經濟學

COMP 本身除了治理作用以外基本沒有太多效用。

3.1 代幣分配情況

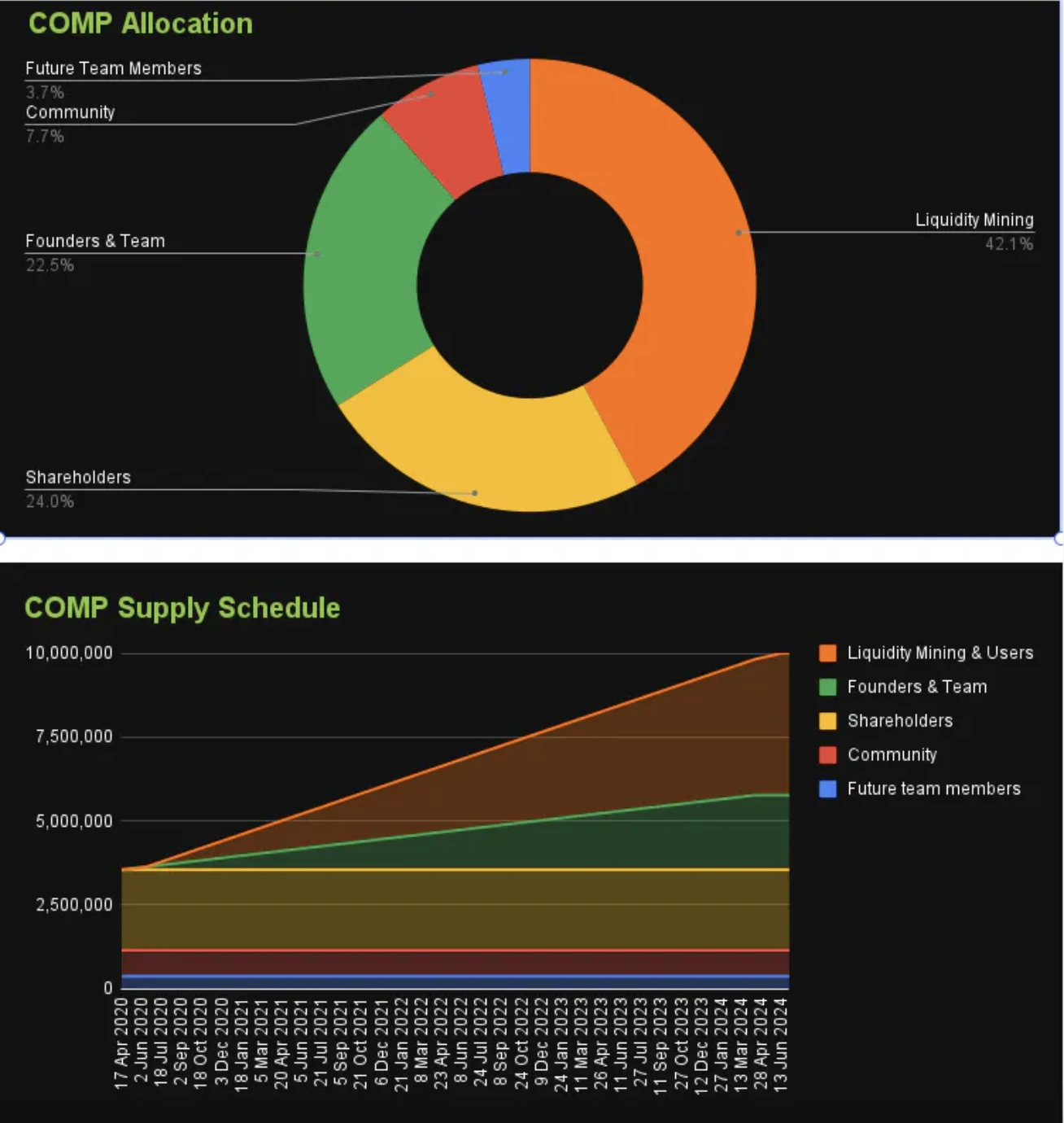

2020 年 6 月 15 日發行。該代幣的最大供應量上限為 1, 000, 000, 000 ,預計 2024 年 7 月份全部釋放完畢 初始代幣分配如下:

- 42.15% 分配給流動性挖礦

- 23.95% 分配給股東

- 22.46% 分配給創始人和團隊

- 7.73% 分配給社區

- 3.71% 分配給未來的團隊成員

數據來源:https://www.coingecko.com/en/coins/compound/tokenomics

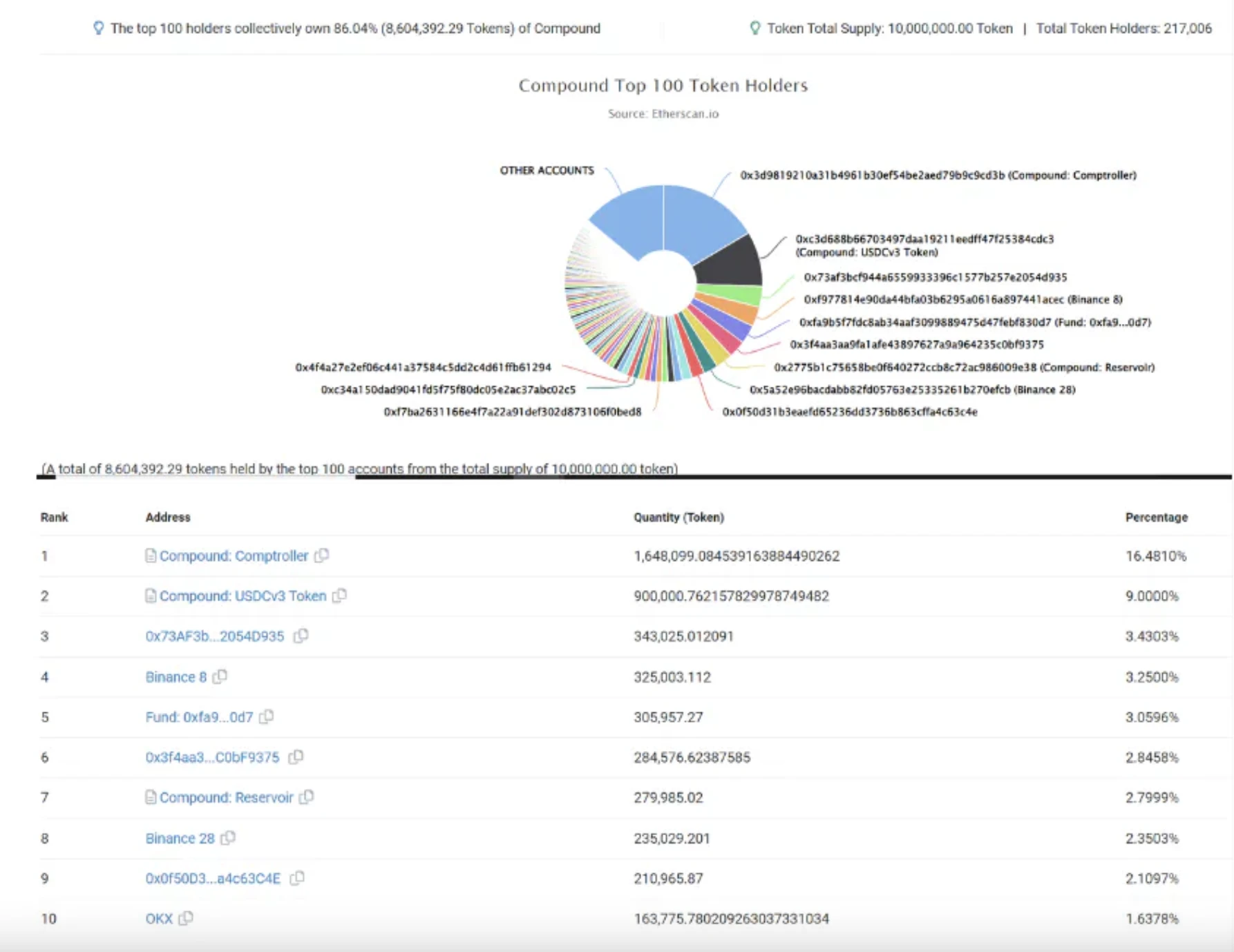

3.2 代幣持有情況

整體分布情況比較健康,有 21 萬的 Holder,最大持有者也不到 4% 。

數據來源:https://etherscan.io/token/tokenholderchart/0xc00e94cb662c3520282e6f5717214004a7f26888

3.3 治理

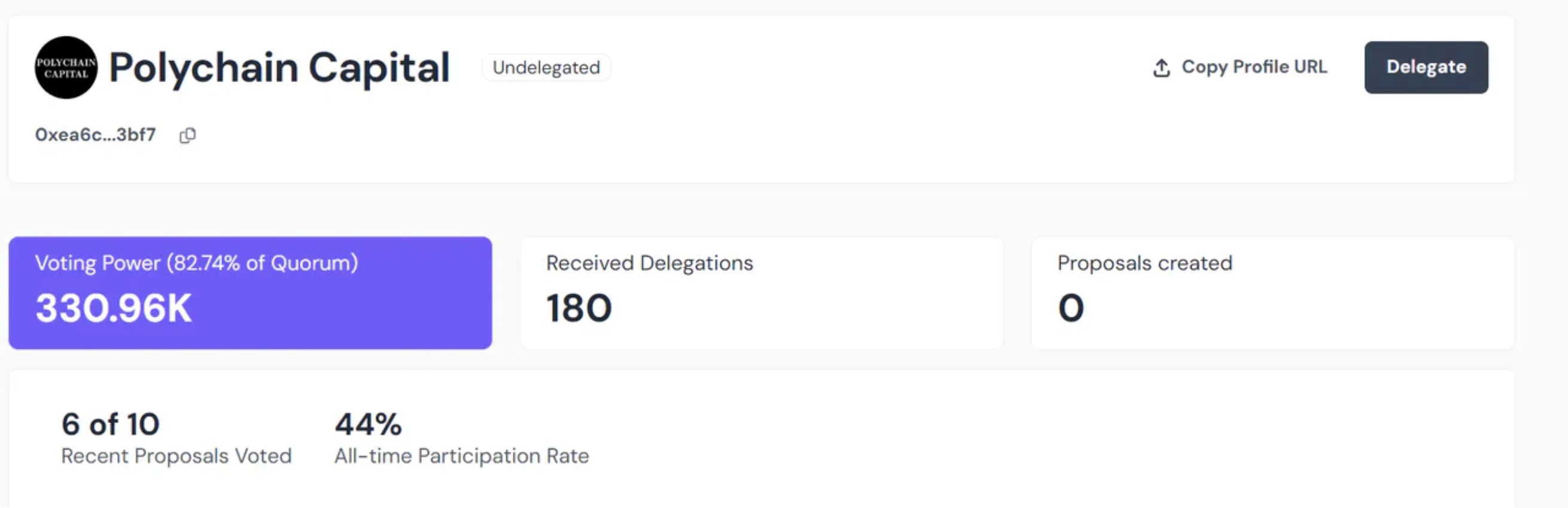

在治理上, Polychain Capital 的代幣持有情況並沒有壟斷,但是在大量的委托下 Voting Power 基本上一家獨大,甚至有點像傳統Web2.0 投資機構的“一票否決權”。

很意思的是本質上將投票權委托給別人不像 Convex 或者是那樣能夠掙到更多的收益,而就是將投票權轉移。

- 治理流程

參考官方發文:docs.compound.finance

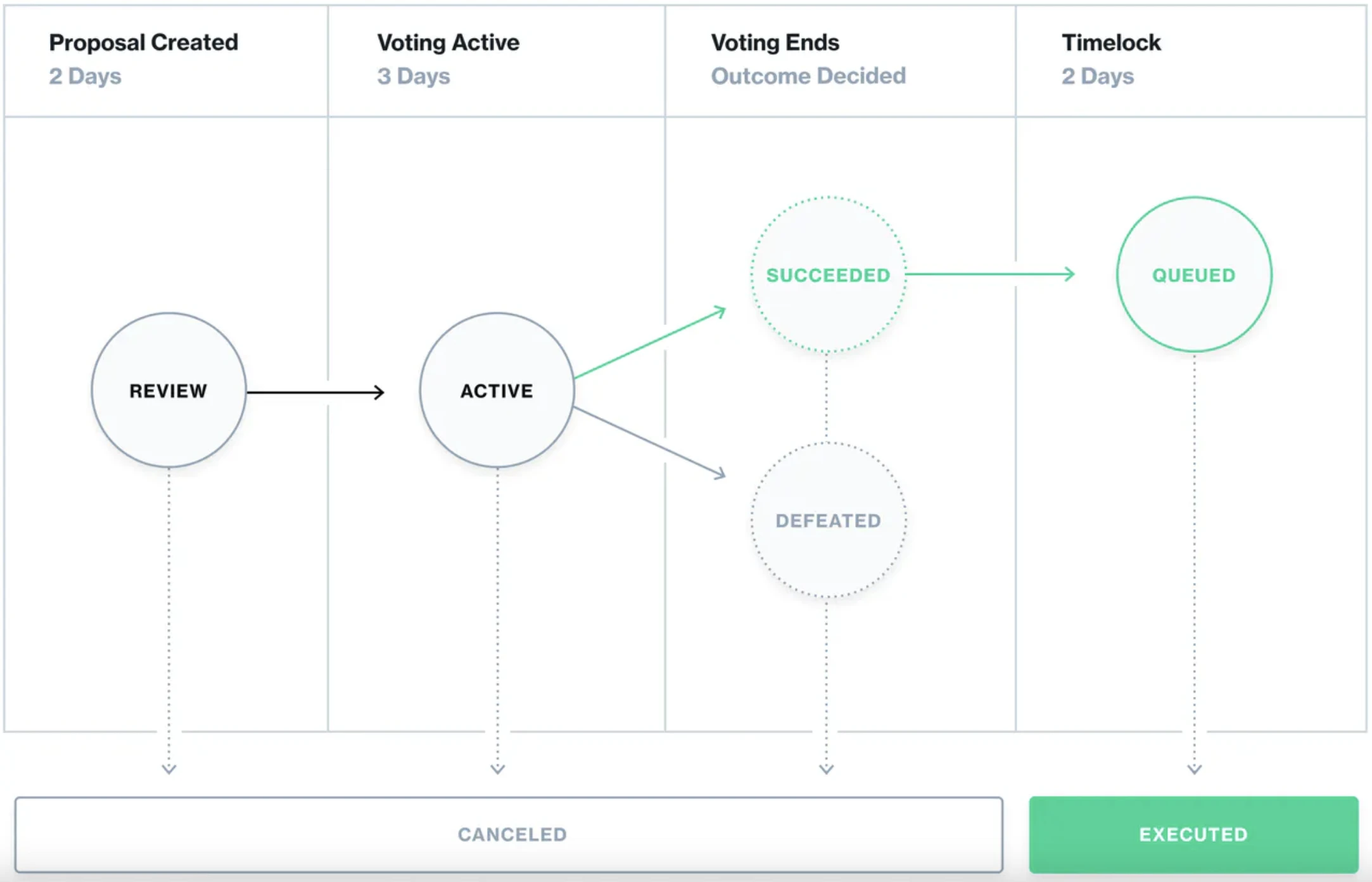

COMP 代幣持有者使用三個不同的組件進行管理和升級;COMP 代幣、治理模塊 ( Governor Bravo ) 和Timelock。這些合約共同允許社區通過 cToken 或審計員的管理功能來提議、投票和實施變更。提案可以修改系統參數、支持新市場或向協議添加全新功能。

COMP 代幣持有者可以將投票權委托給自己或他們選擇的地址。授權至少 25, 000 個 COMP 的地址可以創建治理提案;任何地址都可以鎖定 100 COMP 創建自治提案,被委托 25, 000 COMP 後成為治理提案。 治理提案創建後,將進入為期 2 天的審核期,之後記錄投票權重並开始投票。投票持續 3 天;如果該提案獲得多數票,且至少有 400, 000 票,則該提案將在 Timelock 中排隊,並可在 2 天後實施。總的來說,對協議的任何更改至少需要一周的時間。

- 去中心化治理:之前討論的時候默哥有提到佛的事情。 其實反過來想,強的團隊其實中心化才能夠更加做強做大。回過來看 Compound、Aave 的去中心化治理,不光效率低,而且提案本質上是小改動,或許能夠讓協議更好,但是程度非常有限。

4. Defi 的局限性——由 Compound Founder 再次創業為引子

Defi 更多像是加密貨幣的衍生品,在前面幾輪牛市都與加密市場走勢緊密相關,還沒有到實際解決某個應用場景的階段。

4.1 轉折點—— 2021 年 9 月 30 日——Compound 錯誤分發

以下內容引用並修改自:Compound 升級漏洞:多發 40 億給用戶、去中心化治理的弱點

Aave 目前還沒有出現過重大的安全事故,但是 Compound 於 2021 年 9 月 30 日出現的重大安全事故展現出了去中心化治理脆弱的一面,同時感覺是 Robert Leshner 離職的動機之一。

- 2020 年 7 月 流動挖礦的开始

2020 年 7 月,Compound 率先發行象徵投票權的治理代幣 COMP。用戶使用 Compound 放貸或借款,都可以額外獲得 COMP 幣獎勵。在價格飆漲的時候,借款所獲得的 COMP 幣獎勵有可能比付出去的利息還多。等於借錢還能賺錢。

- 2021 年 9 月 22 日 提案 62 號

依照協議運轉規則,Compound 每天會向所有流動性提供者分發 2880 枚 COMP 代幣,這些代幣的一半將分配給借方,一半將分配給貸方。然而,在日常運行之中,Compound 發現這種一半一半的分配方式並未充分考慮到市場需求狀況,致使了市場出現了一些畸變(比如負利率)。

根據編號第 62 號,一位开發者提案,希望調整 COMP 幣的發放規則,讓獎勵可以自由調整,例如只將獎勵發給放貸的人,借此吸引更多存款;或是反過來,吸引更多借款。根據編號第 62 號提案敘述提案敘述:

目前的 COMP 幣獎勵是不分放貸、借款,都能獲得相同利率。這會造成不良的市場條件,例如出現負利率。其中一個例子是 WBTC 的借貸市場,我們想為放貸者提供更多 COMP 幣獎勵,但因為目前的規則是放貸、借款的利率必須相同,因此最終人們可以用負利率借入 WBTC。

簡單來說,編號第 62 號提案是想讓未來放貸、借款所能獲得的 COMP 幣獎勵不再只能是 50/50 ,而是可以根據市場需求隨時調整成 70/30 或是 20/80 。

Compound 社群從 7 月开始討論這項提案,並在 9 月底正式表決。最終以近 73 萬顆 COMP 幣贊成, 0 顆 COMP 幣反對,無異議通過這項功能升級。 9 月 28 日表決通過之後,按照規則,還得有 2 天的等待期(timelock),才會真正改動智能合約功能。

- 2021 年 9 月 30 日 漏洞出現

沒想到 9 月 30 日新功能才剛推出,馬上就有人回報獎勵發放異常。更有網友貼出截圖,表示自己平白無故多出數萬顆 COMP 幣有待領取。根據 Compound 創始人 Robert Leshner 的說法,「Compound : Comptroller」合約內的 COMP 總量有限,用於挖礦分發的更多 COMP 代幣其實是存在另一個合約「Compound: Reservoir」(0x2775b1c75658Be0F640272CCb8c72ac986009e38)內,該合約仍在以每個區塊 0.5 枚 COMP 的速度正常分發。最極端的情況下,也就是「Compound : Comptroller」合約內的代幣被提空時,將有約 28 萬枚 COMP 受到影響,總價值約 8000 萬美元。Compound 有可能多發出 28 萬顆 COMP 幣,佔總發行量的 2.8% 。

理論上,程序漏洞緊急修補就好,但是根據 Compound 的治理規則,每一次新的提案都必須要有 2 天審閱期、 3 天投票期再加上 2 天等待期,程序長達 7 天。換句話說,即便馬上提出新的智能合約,最快也要 7 天之後才能生效。遠水救不了近火。程式漏洞是軟件开發的家常便飯,緊急修補就好。但是根據 Compound 的治理規則,每一次新的提案都必須要有 2 天審閱期、 3 天投票期再加上 2 天等待期,程序長達 7 天。換句話說,即便馬上提出新的智能合約,最快也要 7 天之後才能生效。

因此开發社群只好先從與智能合約無關的地方下手。他們先移除 Compound 網站上的 COMP 獎勵畫面。雖然錯誤的獎勵已經發出去、功能也暫時不能更新,但至少用戶沒有畫面,就難以截圖廣傳。

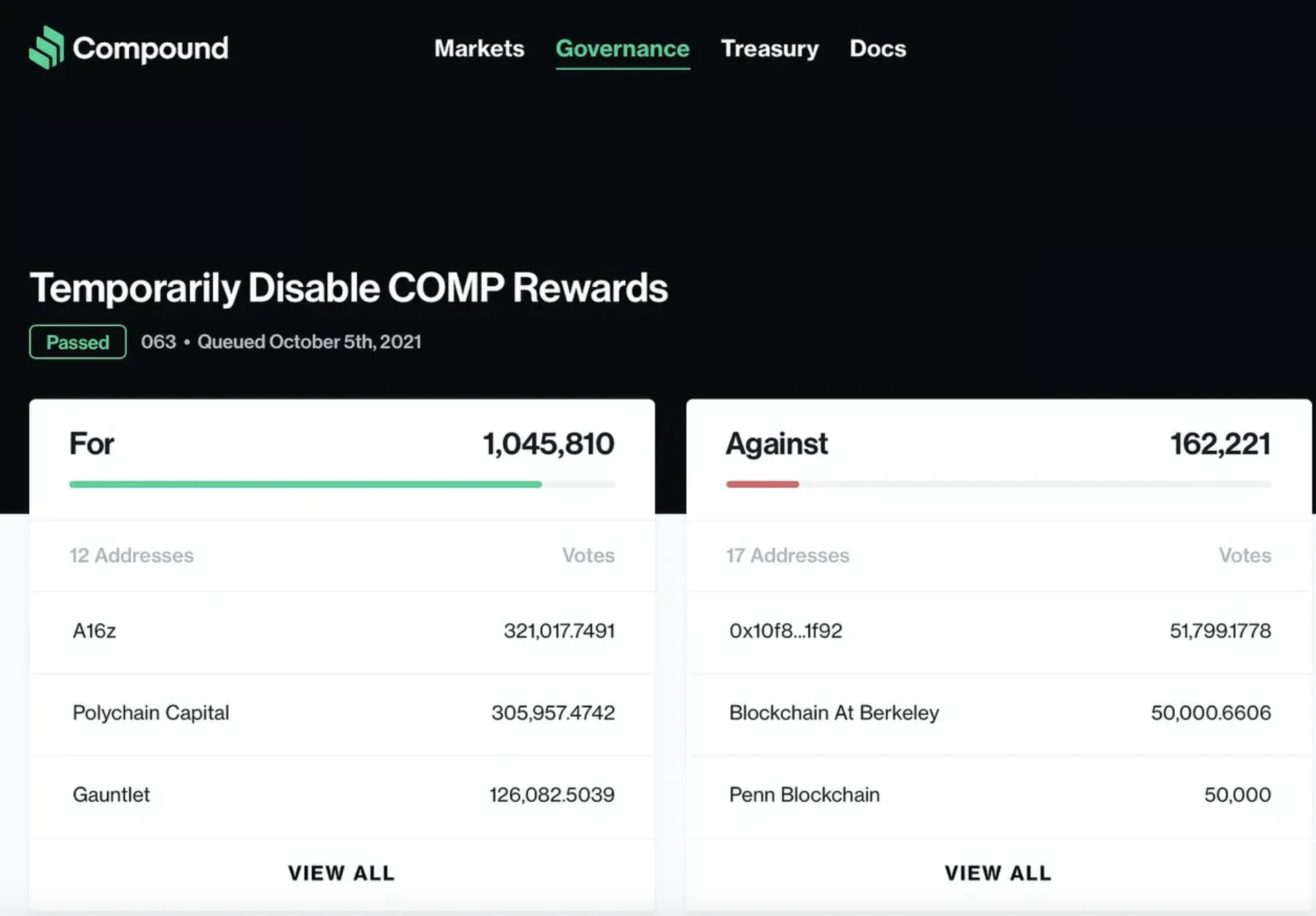

社群在事發後的 2 小時內,馬上就擬出編號第 63 號提案,要緊急停止 COMP 幣獎勵發放。根據提案敘述:

這項提案將暫時停止 COMP 獎勵發放。因為編號第 62 號提案在分配機制中出現錯誤,讓用戶能借入某些資產並獲得超額的 COMP 幣回報。這項提案將暫時停止 COMP 幣發放,直到恢復正確的機制為止。

有 12 位民意代表投票贊成,另外 17 位投票反對。只不過去中心化治理計算的不是人數,而是 COMP 幣的「票數」。終場以 100 萬贊成票,對上 16 萬反對票通過提案。

投反對票的理由是什么?

答案藏在 Compound 的論壇裏。自動理財機器人 Yearn、idle.finance 的开發者紛紛站出來表示,這項緊急提案會破壞與其它 DeFi 的整合。因此,建議大家投反對票。

Compound 身為元老級的借貸服務,已經有許多 DeFi 應用都是建立在 Compound 的借貸市場之上,基於它的借貸利率、COMP 幣獎勵打造出更多元的金融創新服務。

若以樂高來比喻,Compound 就像是最底層的基礎磚,而 Yearn、idle.finance 則是建立在上面的其他積木。

而編號第 63 號提案是緊急煞車措施,可能會破壞 Yearn、idle.finance 這些服務與 Compound 的整合,影響其它 DeFi 應用的正常運作。因此社群才會分成兩派。有人認為應該先替 Compound 止血,避免幣價下跌。但也有人認為應該顧及建立在 Compound 上的 DeFi 應用。

以往大家總說 DeFi 是樂高積木,但在危急時刻看起來又有點像是撲克牌疊成的紙牌屋。

此外,Compound 开發者也在推特上此外,Compound 开發者也在推特上呼籲呼籲領到意外獎勵的使用者,將多拿的 90% 獎勵歸還給智能合約,自己可以留下 10% 當成是白帽駭客獎勵。

Compound 的創辦人 Robert Leshner 在推特上威脅那些多領 COMP 幣的用戶,若不還錢就會將他們的資料交給美國國稅局,暗示讓他們被查稅和人肉。

- 2021 年 10 月 8 日

10 月 8 日,去中心化借貸協議 Compound Finance 宣布通過「修復 COMP Accrual Bug」的 064 提案,該提案目的為修復此前流動性挖礦 COMP 分配異常的 bug。提案稱,這次更新將嘗試「修補因執行提案 062 而引發的 token 分發漏洞。」在問題完全解決之前,與 6 個受影響交易市場 (cTUSD、 cMKR 、 cSUSHI 、 cYFI 、cAAVE 和 cSAI) 交互的用戶將無法從其質押持有的 COMP 中獲得獎勵。

該提案主要由最初提出升級方案的社區成員起草, 1037, 107 票贊成(投票者其中包括 Compound 首席執行官 Robert Leshner、a16z、Gauntlet 和 Pantera Capital 等 27 個關鍵地址), 0 票反對。

4.2 Robert Leshner 離开 Compound,再次創業

2023 年 6 月 28 日,據 Blockworks 報道,獲得了 400 萬美元的股權融資,參與此輪融資的投資者包括 ParaFi Capital 、 1kx 、 Cumberland Ventures、Coinfund 和 Distributed Global 。 2023 年 6 月 29 日,Compound 創始人兼 CEO-Robert Leshner 宣布成立新公司 Superstate ,該公司瞄准當下熱點領域 RWA,他們致力於購买短期美國國債並上鏈,通過區塊鏈做二次記錄,直接在鏈上交易流轉基金的所有權份額。

同期,Compound 宣布新 CEO-Jayson Hobby 上任,其在 Coinbase 和 Uber 等知名公司工作。如果放在很多其他項目,CEO 在創業算是利空行為,但是市場情緒樂觀認為是 Compound 探索 RWA 的一個訊息, 6 月 25 日到 6 月 30 日這六天,最大漲幅約在 100% 。

Superstate 專注於使用美國投資者能夠訪問的公共區塊鏈开發受監管、合規的投資工具。該公司由 DeFi 借貸平臺 Compound 創始人羅伯特·萊什納(Robert Leshner)領導,已指定資金用於團隊擴張,為機構投資者創建私募基金,並為代幣化公共基金制定框架。

Robert Leshner 在德克薩斯州奧斯汀的 Permissionless 會議上(2023 年 9 月 11 日-9 月 13 日)談到 DeFi 時表示:“我對此有強烈的看法,機構不會來。這些機構對於交易或借用以太幣、Chainlink 代幣或昨晚有人在凌晨 2 點制造的一些隨機垃圾幣並沒有那么興奮**。“他們(這裏指金融機構)喜歡 DeFi 的想法——他們喜歡以更強大、更透明、更高效、更便宜、更好的方式構建金融產品的想法,”**,但他們更傾向於使用它來交易傳統資產,如股票、債券和貨幣,而不是加密貨幣。他認為 TradFi 機構希望使用 DeFi 技術,而不購买生態系統所依賴的代幣經濟。在他看來,傳統金融公司加入 DeFi 將需要對傳統金融資產進行代幣化,並放棄加密原生資產。Leshner 表示:“這是將定義 DeFi 未來十年的巨大鴻溝。”

Leshner 認為第一波 DeFi 協議向機構投資者展示了代幣化資產的可能性,這些工具非常適合作為關於智能合約或分布式技術可以做什么的概念驗證。

參考文獻:https://www.dlnews.com/articles/defi/robert-leshner-says-institutional-investors-arent-coming-to-defi/?utm_source=onecryptofeed&utm_medium=social

11 月 15 日,據 Coindesk 報道,基於區塊鏈的資產管理公司 Superstate 完成 1400 萬美元融資,本輪融資由 CoinFund 和 Distributed Global 領投, Arrington Capital 、 Breyer Capital 、 CMT Digital 、 Department of XYZ 、 Folius Ventures 、Galaxy Digital、HackVC、 Modular Capital 、 Nascent 和 Road Capital Management 參投。

所以回過頭來看, 6 月份的市場扭曲解讀完全是因為當時 RWA 敘事熱度興起,市場 FOMO 情緒明顯。無論是從 Robert Leshner 的發言和推特的 title 來看,還是從 Compound Labs 以及 Superstate 的官網網站來看,Compound Labs 的核心成員在战略發展上應該是出現分歧的。

4.3 思考

其實上面的這個小案例是 Web 3.0 發展趨勢的一個縮影——簡單概括就是最近很多人都在討論的,幣圈和鏈圈。一派認為 Web 3.0 如果沒有幣就失去了意義,所以需要一波又一波的新敘事,然後對於經濟模型和龐氏的創新之上,例如:Friendtech、Blast;另一派認為 Mass Adoption 的重要過程就是放棄 Token,將區塊鏈的技術優勢直接帶入到傳統行業當中,例如:RWA 擁護者(當然,也有在兩者之間選擇權衡的,例如, MakerDAO ,EndGame 挖礦+國庫變成 RWA)。

對 Compound 團隊極慢的迭代速度,以及依靠先發優勢積累的 TVL,Leshner 意識到了 Defi 沒有壁壘,並且去中心化並不能成為一個壁壘,認為真正有錢的一批人對於哪怕是 Chainlink 或者是 Eth 都可以不感興趣,感興趣的區塊鏈如何對金融系統進行革命。

上次討論之後在思考一些問題:去中心化借貸解決了什么問題?Compound 的選擇或許能夠在未來某一天無縫接入 RWA,引入一個“巨大的泵”?但是如果 Compound 有這個想法 Robert Leshner 還會離職么?直接 Compound IV 去和 RWA 做結合不就可以了?

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

COW 單日翻倍領漲 DeFi 賽道,V 神最愛的 swap 有什么本領?

隨着特朗普的勝選,加密資產全线普漲,但最為矚目的項目當屬剛剛上线幣安的 COW,最高漲幅204%。...

今日推薦|DeFi 代幣飆升 30%,交易員預計在特朗普領導下 DeFi 將迎來“更友好”的環境

DeFi 公司擔心在美國證券交易委員會的監督下為其代幣實施“價值累積機制”——但隨着當選總統唐納德...

coincaso

文章數量

3481粉絲數

0