我們需要一個真正去中心化的衍生品交易平臺

當一個去中心化協議在獲得行業壟斷地位並捕獲了大量的利潤後,其創始團隊是否還能堅持开放共享的 Web3 精神?最近 Opensea 團隊的表現,可以說給我們所有人都上了生動的一課。

不得不說,對於 Opensea 的創始團隊來說,當自己創造的協議捕獲了大量利潤後,選擇在華爾街上市確實是一個保護勝利果實的極好辦法。但對於支撐起 Opensea 整個交易量的加密社區以及 Opensea 的早期用戶來說,上市意味着 Opensea 的未來將不可避免的开始追求利潤最大化,而不再是更好地賦能 NFT 社區與建設加密生態。這是對 Web3 开放共享精神徹底的背叛。

對於許多領教過 Web2.0 壟斷之苦的 NFT 用戶來說,一個坐地收租的新地產商,似乎已經隱然浮現在眼前。

然而真正讓從業者感到焦慮的,是這種現象似乎並不為 NFT 交易領域所獨有。就在同樣處於爆發期的鏈上衍生品交易賽道中,相似的故事也正在同步上演。

你使用的是真正的 DEX 嗎?

在當前的衍生品賽道中,交易量最大的平臺無疑為 dYdX 莫屬。用戶在使用 dYdX 前,只需要通過錢包在鏈上操作存入保證金,後續的交易與結算過程便不再需要與錢包交互並支付 gas 費。此外,dYdX 在結算速度與交易撮合效率上與中心化平臺的體驗幾乎完全一致。正是憑借其良好的媲美中心化交易平臺的使用體驗,dYdX 被很多人視為衍生品 DEX 中的絕對龍頭。

但問題是,這種媲美中心化平臺的用戶體驗,一定會犧牲掉對 Web3 應用來說最為重要的去中心化屬性。那么,dYdX 的基礎架構有多中心化呢?

這么說吧,中心化到可以直接定位到亞馬遜雲服務,在美國弗吉尼亞州北部具體機房的程度(官方鏈接)。就在不久前的 12 月 7 日,亞馬遜雲服務的大面積故障,導致包括 dYdX 以及 Coinbase 在內的一衆交易平臺中斷服務數個小時。在這次的雲計算服務事故中,dYdX 的中心化程度顯露無疑。

可以看出,dYdX 這類僞去中心化交易平臺並不符合真正的 Web3 應用標准。那么,具體要滿足哪些要求,才能被稱為真正的 DEX?在我看來至少需要滿足以下幾個條件:

1. 真正的鏈上交易:只有將核心交易數據保存到鏈上,才能真正保護用戶的資產安全;

2. 高效的訂單簿系統:是的,當前主流的 AMM 交易機制,只能勉強支持鏈上現貨交易。而在對高頻交易有着更高要求的衍生品交易市場,目前恐怕只有訂單簿撮合機制才能真正滿足用戶的需求;

3. 公平的交易排序機制:要從機制上避免交易搶跑與機器人套利等各種攻擊手段,使得普通用戶可以與機器人、科學家等真正擁有平等的交易機會;

而以上這些特徵,正是 Injective 項目從創立的第一天起便堅守的產品價值觀。那么,Injective 又是通過哪些具體的技術將這些產品理念變為現實的?

Injective 的技術架構

相較於目前市面上絕大多數的去中心化交易平臺,Injective 選擇了一條完全不同的技術路徑。因此,想要更好地理解 Injective 的各種技術功能,我們需要從更底層的技術架構上進行理解。

(1)應用鏈

首先,Injective 選擇直接开發一條獨立的公鏈來承載上層應用。要知道,當前絕大多數交易平臺都是基於智能合約構建的,這主要由於智能合約相較於公鏈來說在开發上更為簡單。但是當交易需求爆發時,智能合約應用卻經常會受制於底層公鏈的有限性能,使得用戶的交易成本直线上升。

而 Injective 在一开始,便選擇了一條難而正確的道路,直接开發一條專用於交易的公鏈。這不但使得 Injective 的用戶可以獨享整條鏈的交易性能,還使得項目團隊能夠根據應用需要,靈活地調節 gas 成本與貨幣政策。也只有這樣,Injective 才有底氣直接支持用戶亟需的訂單簿交易撮合機制。

同時,Injective 還選擇為公鏈直接集成以太坊的 EVM 環境。對於用戶來說,這樣做最直觀的好處,便是使得用戶不再需要像其他新公鏈一樣下載安裝新錢包,保存新私鑰。人們只需要利用 Metamask 現有的以太坊地址,便可以直接生成 Injective 交易账戶。後續的交易籤名等也可以直接通過以太坊的基礎設施直接完成,這極大的降低了 Injective 新公鏈的使用門檻。

此外,選擇一個可靠的公鏈开發框架也是一個重要的技術路线選擇。在這裏,Injective 直接採用了針對跨鏈需求而推出的 Cosmos SDK 進行开發,在當今跨鏈變成了剛需的今天,這個選擇尤其顯得具有先見之明。

(2)Injective Bridge 跨鏈橋

由於選擇了應用鏈的技術路徑,使得 Injective 兼容更多可交易資產成為了一個難題。不像以太坊上的智能合約交易平臺可以直接交易以太坊中的資產,Injective 所有的交易資產,幾乎都需要通過跨鏈才能到達 Injective 鏈上。

因此,必須要構建足夠好用的橋,才能為生態帶來更多的用戶與使用場景。好在基於 Cosmos SDK 开發的 Injective 天然的兼容目前最為主流的跨鏈協議 IBC。目前,由官方推出的 Injective Bridge 已經通過 IBC 協議成功接入了 Cosmos Hub 以及 Terra 生態。此外,Injective Bridge 也結合了 Peggy Bridge 的技術,支持與以太坊生態的資產跨鏈。

有了以 Injective Bridge 為代表的跨鏈基礎設施,Injective 未來可支持的交易對也必將越來越豐富。

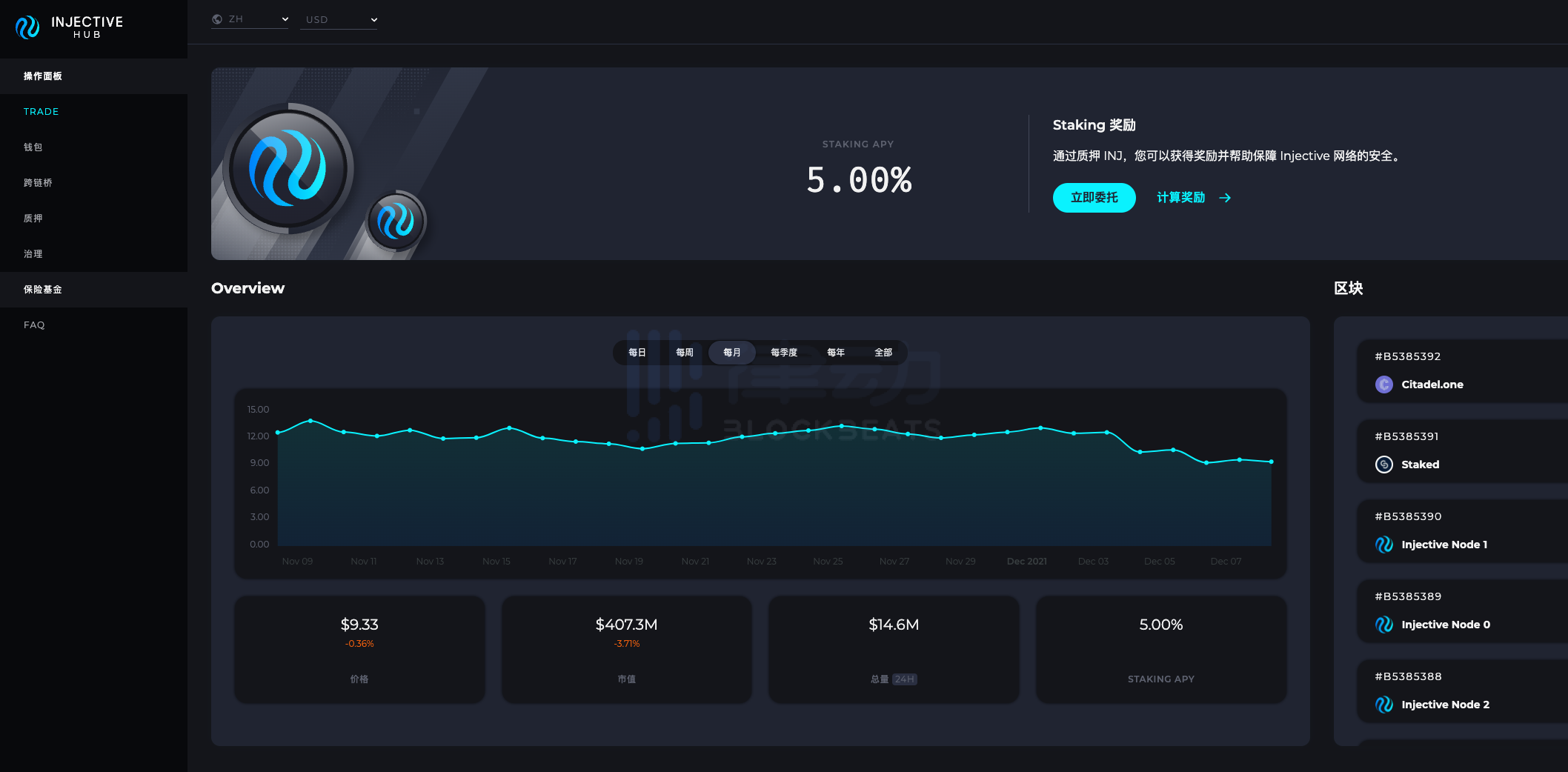

(3)Injective Hub

上文已經提到,作為一條獨立的公鏈。Injective 生態中的各類組件紛繁復雜,不但有公鏈中必需的質押、治理等模塊,也包含跨鏈、網頁錢包、交易界面等交易組件。如果像其他公鏈那樣,為每一個功能單獨設置一個域名及網頁前端的話,用戶使用起來的體驗一定會大大降低。

為此,Injective 开發了一個聚合上述所有功能的綜合性平臺,將所有用戶需要使用的功能聚合在了一個統一的界面中,這便是 Injective Hub。

從上面的截圖中可以看出,用戶可以在 Injective Hub 中一站式的獲取所有與 Injective 生態交互的用戶服務入口,使得與公鏈的交互變得與智能合約應用一樣簡單直觀。

(4)FBA (Frequent Batch Auctions) Model

Frequent Batch Auctions Model 這個名詞看起來離普通用戶很遠,但是依然有必要着重介紹一下。因為 FBA 交易撮合機制試圖解決一個困擾加密貨幣交易者一個最大的問題,那便是搶先交易。

這裏不講復雜的技術概念,只簡單列舉幾個 FBA 的基本規則:

1. 將連續的交易過程拆分為不同的區間,在單位時間內統一批量執行交易;

2. 單位時間內所有訂單的成交價格一致;

3. 隱藏訂單出價金額,保護交易者的隱私;

可以看出,Injective 並沒有直接採用傳統交易平臺中價格優先、時間優先的訂單撮合機制,而是希望通過一系列技術手段,解決交易過程裏最核心的問題,那便是公平。

在 FBA 交易模式下,傳統交易平臺中的搶先交易、高頻交易套利等策略將不再生效。對於普通的交易者來說,這意味着曾經被各種套利者拿走的利潤,被重新分配到了普通用戶的身上,用戶將可以在 Injective 平臺上獲得更好的交易價格。

當然,具體的實現原理較上文敘述更為復雜,限於篇幅這裏便不再為讀者詳細分析,感興趣的讀者可以直接閱讀這篇文章進行深入理解。

(5)保險基金

對於任何一個衍生品交易平臺來說,如何更好的控制風險,都是平臺能否長期維持的關鍵。為了在價格劇烈波動時期防止交易的虧損方無法向盈利方支付利潤,Injective 將抵押品清算時賺取的收益投入保險基金,以便在極端行情下保證協議的正常運行。

同時,用戶也可以選擇直接將資金投入特定的市場進行承保,以便獲得更多的質押獎勵。多種措施都將使得 Injective 的運行更加穩健,最大程度的保障普通用戶的利益。

Injective 的生態

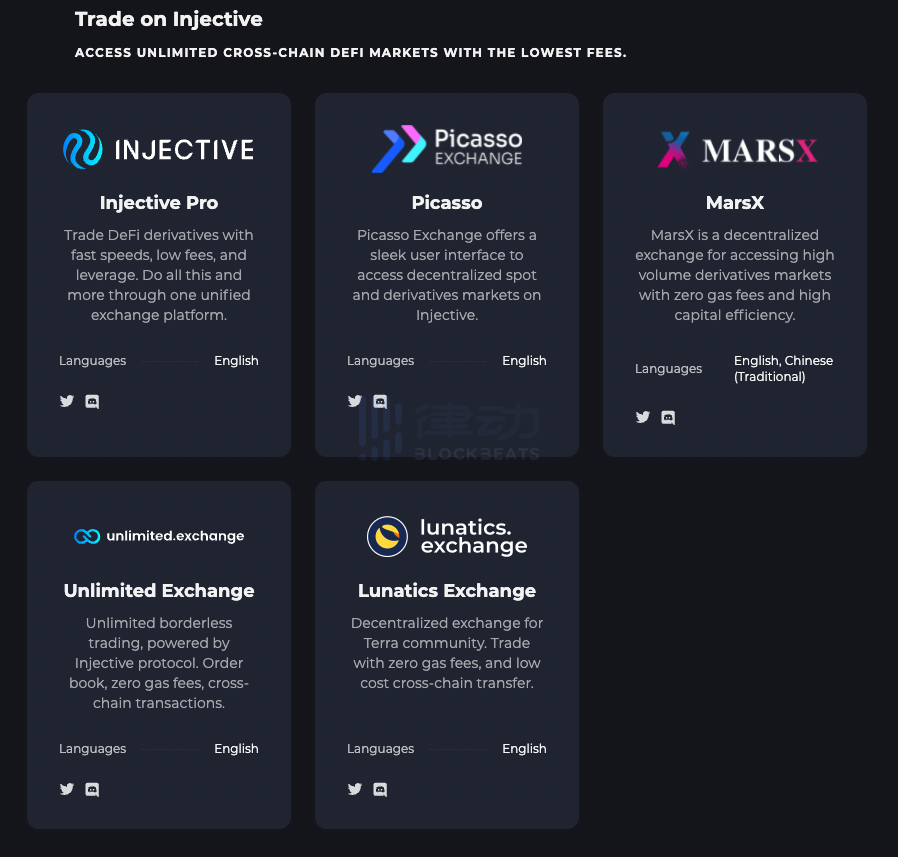

雖然 Injective 並不是一條專注於生態建設的智能合約公鏈,但是 Injective 卻並沒有採用封閉的开發策略,讓官方的產品壟斷整條應用鏈的基礎設施。相反,Injective 選擇了更為去中心化,也更加符合 Web3.0 精神的生態开放策略,在其上構建的生態也被稱為 Relayer Ecosystem。

所謂的 Relayer,便是可以中繼用戶訂單的獨立節點,當然也可以被更簡單的理解為不同的前端交易界面。

具體來說,便是 Injective 選擇將前端开放出來,用戶除了可以使用官方的交易前端 Injective Pro,也可以選擇由其他开發者开發的其他交易前端,以便獲得更加具有定制化的交易體驗。目前在 Injective Hub 中的 Trade 欄目裏,已經向用戶提供了包括 Injective Pro 的共 5 個交易前端,供用戶自由選擇。

雖然用戶使用的前端可能不同,但是所有前端都將共享統一訂單簿的流動性。此外不同的前端將能夠適應不同的監管政策,並可以兼顧不同用戶的使用習慣。

Token Economics

(1)利潤分配機制

與許多交易平臺發行的 Token 一樣,Injective 同樣採用了手續費收入回購平臺 Token 的模式。具體來說,所有交易手續費中的 60%,都將用於回購並銷毀平臺 Token 也就是 INJ。(剩余 40% 分配給 Relayer Ecosystem 中的節點)

這種類似於股票回購的模式,在傳統金融理論中有過詳細的論述。那就是上市公司通過現金回購公司股票取得的效果,與直接向股東進行現金分紅無異。也就是說,採用了利潤回購模式的 Injective,相較於其他交易平臺如 dYdX 的純治理 Token,其 Token 的價格有了明確的利潤支撐。

因此,投資者也可以使用未來現金流折現模型等傳統模型,對其 Token 價值進行合理的估值。總而言之,這種實打實通過利潤支撐 Token 價格的模式,是一種有下限但沒有上限的成熟價值捕獲模型。

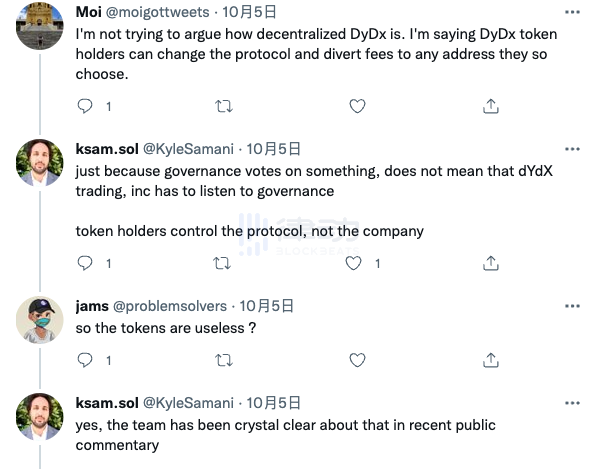

而反觀 dYdX,則選擇把交易手續費完全轉移到一家名為 dYdX Trading Inc. 的中心化公司名下。而 DYDX Token 的持有者,只能擁有 dYdX 的協議治理權。注意,是協議的治理權,而不是 dYdX Trading Inc. 這家中心化公司的治理權。也就是說,dYdX 協議產生的利潤,與 DYDX 的持有者沒有任何關系。

在有了 Opensea 上市的先例後,哪天 dYdX 再把 dYdX Trading Inc. 這家公司上市重新賣一次,恐怕也不會讓太多人感到意外。

這裏需要特別進行提醒的是,雖然 Uniswap 發行的 UNI 同樣是不分配利潤的治理型代幣,但其主要原因是需要將協議產生的交易手續費補償給流動性提供者,以補償其承擔的無常損失風險。這與 dYdX 這種轉到一個由中心化公司控制的小金庫的行為,在性質上是完全不同的。

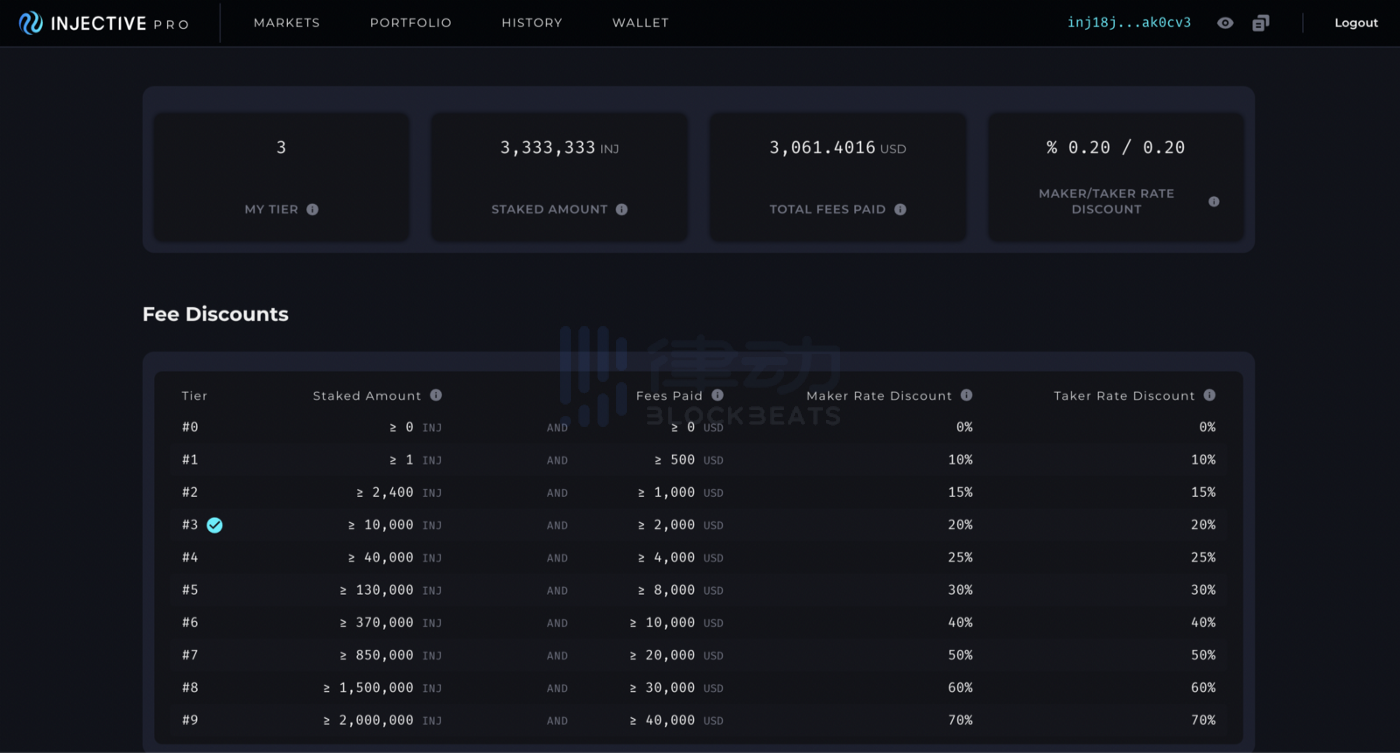

(2)Astro 計劃

在 Injective 主網上线後,官方團隊也开展了相應的流動性激勵計劃,也被稱為 Astro 計劃。官方共提供了通證總量的 10% 作為激勵,用於分配給生態的貢獻者。在這其中,30% 將用於分配給專業做市商,剩余 70% 用於分配給普通交易者,該流動性激勵計劃將維持 5 年。

同時,平臺還將依據用戶的近 30 天交易費用與質押 INJ 的數量,將會升級到對應的 VIP 等級,一邊享受更優惠的交易費率。

當然,同樣限於篇幅的原因,更加詳細的激勵規則無法一一闡述,有參與意愿的用戶建議直接閱讀官方的活動文檔。

尾聲

在經歷了多年的艱苦的开發及測試後,我們終於迎來了 Injective 主網的成功上线。從最初黑客松上一個小小的演示 demo,到今日一個成熟的交易平臺公鏈,Injective 一直堅持着开放、去中心化的建設理念。

在當前各種協議為了更好的交易體驗與效率而紛紛與中心化技術棧妥協的當下,Injective 這種堅持依托區塊鏈構建產品,堅持 Web3 开放共享的精神顯得難能可貴。隨着行業的逐漸發展成熟,相信市場最終會獎勵真正具有價值觀的協議。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Arthur Hayes 新文聚焦 | 全球貨幣政策的真相,比特幣接下來何去何從?

作為一名宏觀經濟預測者,我試圖基於公开數據和當前事件,作出能夠指導投資組合資產配置的預測。我喜歡“...

Ouroboros DeFi:為什么 Usual Money 被低估了?

前言:Ouroboros DeFi 方法論在Ouroboros DeFi收益基金,我們的投資策略始...

WEEX 唯客交易所贊助臺北區塊鏈周 支持更多全球用戶Onboard Web3

第三屆臺北區塊鏈周(Taipei Blockchain Week, TBW)於 12 月 12-1...