DeFi大潮下 加密金融機構應如何穩健掘金?

體量和種類不斷增長的 DeFi 項目,為對收益極為敏感且操作方式極為靈活的加密金融機構提供了非常好的生息資產。

撰文:大門,1Token 與 BitLink 創始人兼 CEO; Phil,1Token 與 BitLink 業務總監

DeFi 來源於英文中的 Decentralized Finance,中文叫「去中心化金融」。廣義的 DeFi 是指基於區塊鏈的金融,它不依賴傳統金融機構,如券商、交易所或銀行等,而是基於區塊鏈上的智能合約進行金融活動。對 DeFi 的狹義理解是在去中心化市場上的流動性挖礦(也稱 DeFi yield farming,或者 DeFi 挖礦),作為一種通過所持數字貨幣賺取更多數字貨幣的方法,它通過基於區塊鏈的「智能合約」鎖倉數字貨幣作為流動性提供給市場,以實現出借、交易給他人,同時作為提供流動性的回報,存幣方(即流動性提供者 Liquidity Provider,縮寫為 LP)將獲得利息或手續費等收益。

流動性挖礦本身並不是新鮮事物,在早先的 FCoin 等中心化交易平臺都有過訂單簿的流動性挖礦,給予在盤口掛單用戶一定代幣獎勵以激勵提供流動性。近來 DeFi 的大規模爆發始於 2020 年 Compound 的借貸流動性激勵項目——存幣的借出方和借幣的借入方雙方均可獲得 COMP 代幣獎勵。

代幣獎勵的價值在初期超出了借貸差,用戶可以同時大量存幣和借幣以獲取代幣獎勵,因此吸引了大量專業用戶參與,這就是早期的 DeFi yield farming / DeFi 挖礦。從那時起,後續其他 DeFi 項目也提出了創新計劃,以提高其生態系統的流動性,比如現在大家所熟知的 YFI、Uniswap、Sushiswap 以及後來在其他鏈上興起的 Pancakeswap、MDEX 等。

如之前的文章《一文讀懂加密貨幣機構市場架構與資產類型》提到,資金希望投到好的資產上,完成增值;資產需要更多的錢,來完成想要完成的目標。DeFi 挖礦目前已成為幣圈主流資產之一,由於其普遍提供較高的收益率,諸多借貸項目和流動性挖礦項目此起彼伏,初期都會提供年化超過 1000% 的挖礦激勵,成熟期後也普遍在年化 10%-50%,遠超傳統資產。項目從以太坊原生鏈、以太坊 L2,發展到 BSC、HECO 鏈;協議有借貸方向的 COMP、AAVE,聚合方向的 Yearn,交易方向有 Uniswap、Sushiswap、MDEX 等。

目前前 10 大 DeFi 智能合約總鎖倉額(TVL)已超過了 500 億美元且不斷增長中,這些項目為對收益極為敏感同時操作方式極為靈活的幣圈金融機構提供了非常好的生息資產。

DeFi 挖礦的基礎分類

市面上常見的 DeFi 挖礦主要分為單幣借貸挖礦、雙幣 AMM 挖礦、「單幣」槓杆挖礦和機槍池挖礦,其他類型還有合成資產 Synthetix、永續合約上的 MCDEX 及後續預期會出現的訂單簿交易流動性挖礦等等,下面是 4 種主要類型的介紹。

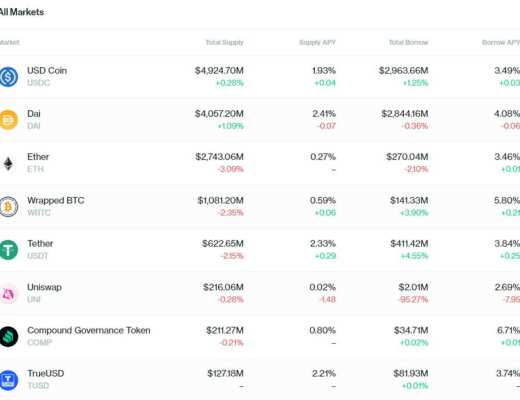

借貸挖礦(單幣挖礦)

借貸挖礦類似於在銀行存錢獲得活期 / 定期利息,被認為是無風險挖礦。這裏無風險的意思是除了該挖礦智能合約本身的技術風險(合約被黑)外,沒有其他風險,因為合約技術風險在所有 DeFi 協議裏都不可避免地存在的。

借貸存幣挖礦的生息模式來源於借貸,資金提供方收取利息,借出資金方支付利息,LP 的收益來源於借貸的利息。

顯而易見,借貸挖礦優點在於風險相對較低,但也相應存在收益率較低的缺點,因此部分平臺額外獎勵平臺幣作為 LP 激勵,譬如 Compound 等借貸類協議。

同時用戶可以進行反復獲得借貸挖礦收益的「套娃式」操作。一般而言借貸挖礦就是把幣存入相應合約後,然後不斷獲得收益,而部分借貸協議會自行鑄造代幣,用來代表用戶在系統中存入的數字貨幣。例如將 DAI 存入 Compound,可以獲得 cDAI (即 Compound DAI);將以太坊存入 Compound,可以獲得 cETH。繼續“套娃”式操作,可以將 cDAI 存入另一個協議,該協議會鑄造第三種代幣來代表用來代表 DAI 的 cDAI ,以此類推。

這一類操作在借貸協議中尤為普遍(Curve,Compound 和 AAVE),本意是為了在鎖倉的部分繼續換取流動性,同時由於存和貸都有 farming 激勵,使得高級玩家巧妙使用多次存貸獲取多重利息。

雙幣 AMM 挖礦

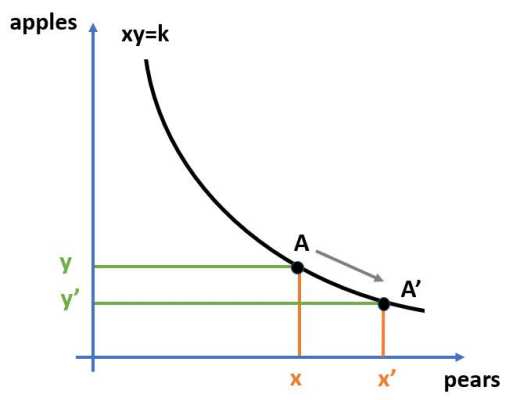

基於自動化做市商(AMM)模式的流動性挖礦,挖礦方式為將兩種不同數字貨幣資金存入去中心化交易所(DEX)的流動性資金池,成為流動性提供者。該資金池為交易平臺提供資金 / 流動性支持,其他交易用戶可以用該資金池來交換 / 交易代幣並支付手續費,LP 可以按所佔份額獲得手續費報酬和 / 或平臺幣獎勵。

這是自動化做市商 (AMM) 的運作基礎,分幾種不同的做市商函數(例如 Uniswap V2, Uniswap V3, Balancer V2,Curve V2 等),本文就不展开細說了。

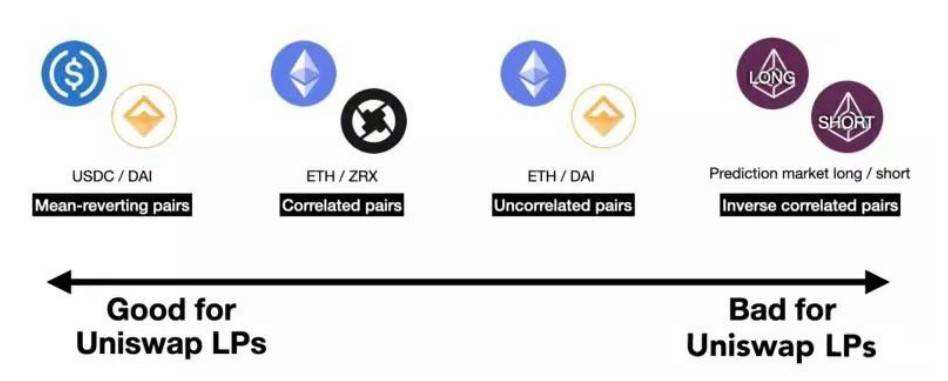

這裏要提到無常損失(Impermanent loss)的概念,是 AMM 上進行流動性挖礦時由於代幣價格偏離初始價格導致 AMM 的 LP 資產兩種幣種各自變化(一般兩種幣種數量一增一減),如果用混合本位計算當前資產和初始投入(即對 AMM 的 LP 總資產和單純 hodl 最初的兩種幣進行比較),會發現當前資產無法足額兌換回初始投入,這個差值即是無常損失;價格偏離越大則無常損失越大,而如果價格回歸到初始價格則當前資產和初始投入完全相同,無常損失也就不復存在了。

當然,考慮到 AMM 有挖礦收入(手續費等),最終 DeFi 挖礦利潤就是挖礦收入減去無常損失後的盈余。一般預期無常損失較小的幣對是 USD 穩定幣對之間的礦池,例如 Uniswap 的 USDC-DAI 礦池,因為它們理論價值都是 1USD。經驗上(不構成投資建議)的無常損失,穩定幣-穩定幣 < 主流幣-主流幣(具備一定相關系數)< 主流幣-穩定幣 < 非主流幣-穩定幣 / 主流幣(甚至反相關的幣種)。

例如 Uniswap V3,現在大量玩家進入 Uniswap V3,可以在一定價格範圍區間內提供流動性,由於集中資金使得 Farming 收益期望更高,是目前 DeFi 挖礦的熱點。

槓杆挖礦(「單幣」挖礦)

之所以這裏單幣打了引號,是因為槓杆挖礦的操作方式是將單一幣種存入槓杆挖礦協議 A,但協議通過外部借貸協議 B 借入更多的資產去挖協議 C 的單幣或雙幣礦池來獲得收益。這本質上與中心化交易所的槓杆交易邏輯相似,即協議通過質押 A 幣,借入更多的資產進行挖礦或投資。

例如去其他市面優選的借貸協議 B 上借貸出另一幣種,匹配 2 種幣種金額一並存入 AMM 交易協議 C,收益來自於借貸協議 B 上的利息補貼,以及協議 C 的 AMM 手續費收益,以此實現更高收益。

理論收益率 = (協議 C 手續費收入 - 借貸協議 B 利息支出+借貸 B 利息補貼) / 初始無槓杆本金。

槓杆挖礦優點在於便捷,一站式完成服務且收益被成倍放大。缺點在於用戶需要承擔多重風險。其一是合約風險:一旦上述 A/B/C 任何一個合約出現問題,槓杆挖礦都會被波及。其二,槓杆挖礦還存在借貸協議 B 裏債務率過高被清算的風險。其三,如果協議 C 是 AMM 流動性挖礦,其無常損失會被槓杆效應進一步放大。因此,投資人在投入資金前須了解各個協議的清算規則,避免因資產大幅波動造成虧損,並在出現無常損失後能妥善對衝,總之槓杆挖礦管理成本較高,對大資金來說綜合效益並不如看起來那樣美好。

例如:Booster,Alpaca 等。

聚合器 / 機槍池 (“單幣”挖礦)

最經典的就是於 2020 年推出的 Yearn Finance (暱稱大姨夫),作為 DeFi 生息服務的聚合器,它能為用戶遍尋市面各種協議並獲取當前最好利率的資產(未必是某個單純的協議,可能是一系列的操作組合),即使這些資產的利率發生變化時,該智能合約也會自動更新當下的最高利率,其他聚合器項目包括後續在其他鏈上出現的 Coinwind 聚合器。

高收益背後自然是有比「存銀行」 更高的風險,這類項目最主要的風險是 DeFi 項目合約本身被攻擊 / 被盜的風險,包括了聚合器協議本身以及被聚合的協議。

DeFi 挖礦的風險和對應策略

所有協議都存在技術上的協議風險,相關風險大家可以在媒體上搜索「DeFi 被盜 / 被攻擊」等關鍵詞查看。依據過去的經驗,運行時間長且鎖倉量大的協議通常技術風險較低。

在協議風險之外,大家主要談論的 DeFi 風險主要是爆倉清算和無常損失風險,下表整理了不同的挖礦協議的風險來源:

爆倉清算風險:不同的協議有不同的爆倉清算風險,一般出現在質押借貸或者槓杆協議上。,比如 Compound 定義 Collateral Factor 為 75%,即如果質押率低於 1.33 (即 LTV 高於 75%),那么 Compound 就會把抵押物擺上拍賣架,將債權轉移。另一種借貸協議 AAVE 機制的爆倉清算風險則隨着幣種不同而有所區分。

需要注意的是,DeFi 協議爆倉清算可能會產生高達清算價值 10% 的手續費。因此用戶應當主動防範風險,盡可能留足質押率余量,並且實時監控各個借貸協議內的質押率以及時補保,避免被爆倉清算。

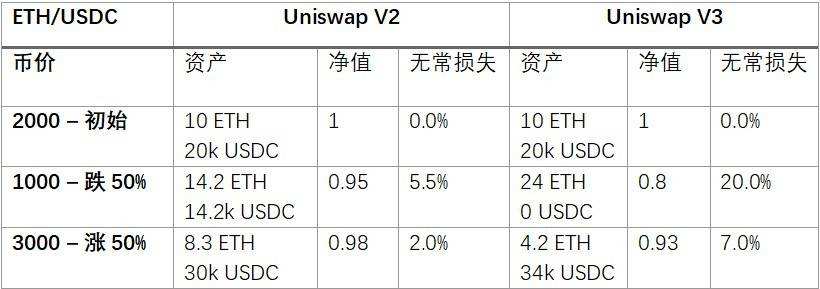

無常損失:無常損失是 DeFi AMM farming 的公敵,前文有過簡單介紹。讓我們先做個量化分析,在假設不考慮手續費收入的情況下來比較 Uniswap V2 (經典的恆定常數公式)和目前最熱門的 Uniswap V3 哪種的無常損失更高。Uniswap V3 指通過把價格區間保持在較小的間隔內,集中流動性產生更大的回報,同時帶來更高的無常損失風險。

假設當前 ETH 價格為 $2000 時存入 10 ETH 和 20k USDC,當 ETH 價格跌至 $1000 或漲至 $3000 時,假設為混合本位計算基於 10 ETH 和 20k USDC 初始資產的淨值:

從上述例子可以看出,雙幣 AMM 礦池在某個的價格區間內提供流動性的無常損失級別相比於無限區間將成倍放大,因此勢必需要同時使用中心化交易所進行對衝,並且需要監控整體的盈虧和敞口。

對於無常損失的風險控制,目前市面上主流的方式是通過用中心化交易所(例如幣安)永續 / 期貨 / 現貨來對衝 Delta。對衝策略原理為設定風控參數比如敞口、或者幣價漲跌等閾值,根據 DEX 內的倉位自動在中心化交易所跑對衝策略。對衝策略一般分三步走:

1. 預測未來市場走勢(接下來挖礦周期內,幣價大致在哪個區間波動,最高、最低點可能是多少);

2. 基於市場預期走勢的回測,設定自動對衝策略的參數;

3. 設計在市場走勢超出預期時的對應措施;

市面上有量化團隊提供無常風險對衝的服務,他們通常收取固定年化利息或分成挖礦淨收益,例如提供量化對衝服務(無論是期權,還是期貨永續現貨對衝)來換取 AUM 年化 10-25% 的成本作為收益。

DeFi 挖礦之機構投資者的操作方式

機構投資者有以下幾種特質:

資金體量大,且來源多樣,可能分不同風險偏好或時間周期靈活度的資金需要;

募資時分批募集,且可能只募集單一幣種的資金(例如一期 U 本位基金,或者單一幣本位基金),進入雙幣挖礦時需要配平倉位;

資產端投入多樣,根據資金屬性投入各類不同挖礦場所,單幣 / 雙幣,活期 / 定期,大幣種 / 小幣種,U 本位 / 幣本位等,且對於不同種類的資產都需要:

* 記账,對資產端有全局觀

* 風控,保障總體風險可控

* 清結算,應收應付和利潤分配

整體風險偏好保守,希望幾乎不承擔合約風險,並承擔可控的無常損失,且不希望承擔任何爆倉清算損失,因此會:

* 到成熟的礦池進行挖礦,比如 Compound,Sushiswap,最小化合約技術風險

* 對衝無常損失,減少敞口

* 超額質押並實時監控避免爆倉清算

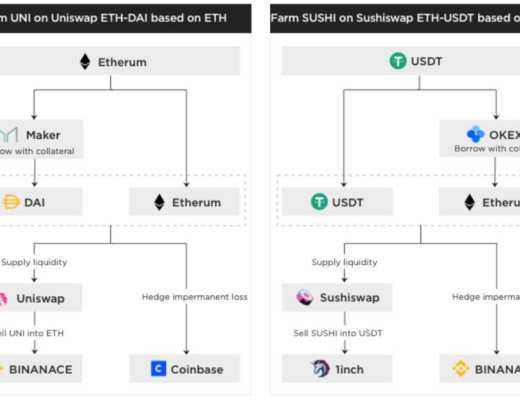

舉個例子,一期 DeFi 挖礦基金團隊募到了 500 萬 USDT (假設該時點 1 ETH=2500 USDT),目標進入 Sushiswap 的 ETH-USDT 礦池裏進行流動性挖礦,其中資金分為如下幾份:

這裏也可以做抵押借貸,因為期貨升水所以一般用 USDT 換幣用期貨套保。如果用幣換 USDT 更建議使用抵押借貸,如果只募集到 ETH,可以去 MakerDao 或中心化抵押借貸平臺兌換出 DAI,然後用 ETH+DAI 去 Uniswap 挖礦。

日常需要:

1. 監控淨值、敞口、槓杆率

2. 敞口到達一定閾值後對衝無常損失

3. 槓杆率到達一定閾值後補倉或者減倉

4. Farming 已實現收益和未實現收益按基金本位資產計入淨值並呈現給投資人

DeFi 挖礦所用的工具

市面已有 DeFi 的聚合器工具,通過市場公开數據提供挖礦建議,或是讀取區塊鏈地址內的錢包,列舉幾個常見的網站:

DeFiPulse、APY999,匯總市場利率水平,指導資產分配;

Debank、DeFiBox,匯總市場的基本分析,並且提供基於地址的 DeFi 的資產讀取;

Messari,綜合性網站,包括研究和鏈上數據匯總;

上述網站是很有用的公开工具,但是對機構投資者是不夠的。而 1Token 為機構提供更全面的解決方案,對資產端為 DeFi 挖礦的機構功能可以總結為以下 3 點:

1.從資金端到資產端全面的記账和靈活的清結算

資金端

對不同投資人不同時期進入的資金份額;

分級資金(優先 / 劣後);

各類成本項記錄和計算;

實時的盈虧分析和分成時清結算收益。

資產端

僅需要綁定 DeFi 地址(公鑰),即可實時監控到 DeFi 上的資產狀況和無常損失,和中心化交易所的對衝倉位和資產;

聯立 DeFi 和中心化交易所資產,甚至外部配資或抵押借貸,結合初始資金投入計算盈虧,最後基於復雜清結算條款計算收益分成。

2.各種資產尤其針對 DeFi 資產的風控

* 期貨-現貨對衝账戶的爆倉風險;

* 單幣礦池的質押率風險和告警;

* AMM 挖礦因為幣價波動導致無常損失和分幣種的敞口;

* 結合考慮無常損失對衝後的敞口;

* 實時和預期退出時的盈虧、淨值,基於實時幣價、持倉;

3.交易執行 / 智能算法對衝工具

* 在觸發風控閾值上,進行報警供管理人手動對衝,或設定對衝條件 / 閾值在中心化交易所的合約或現貨上智能對衝(參數可調節,自動化 / 半自動化運行)。比如幣種的 Delta 敞口閾值,到達閾值後,對衝全部的 Delta 敞口,或者對衝一部分,或者延遲 x 分鐘 / 小時後(以此避免“插針”行情下不必要的反復對衝);

* 1Token 同時提供基於歷史數據的回測服務,根據對未來行情走勢的預期,進行不同參數的回測,確保在各種市場行情下,能夠建議客戶選取最適當的參數;

總之,1Token 從資金端到資產端,覆蓋前-中-後臺,全面服務以 DeFi 挖礦作為資產端的金融機構,使得投資人可以實時看到投資份額和未實現盈虧,管理人對所有資產 Portfolio 清晰明了狀況和風險,對無常損失和爆倉清算損失做到完全可控。

1Token 為各類加密金融機構提供一站式系統解決方案

1Token CAM 系統,為全球幣圈的中大金融機構,提供前中後臺的軟件系統支持。目前國內領域的頭部金融機構,比如幣信的 FOF/MOM 基金,Matrixport 的 FOF/MOM 基金,FBGOne 的資管業務,BitLink 的量化交易基金,美國和歐洲的多策略基金、FOF/MOM 或主經紀商 PB,都是 1Token CAM 系統的客戶。

CAM 系統有三個覆蓋:

覆蓋各類機構,包括幣圈买方、賣方及托管行。具體業務线如理財 / 資管,DeFi 礦工,FOF/MOM、PB、結構化產品賣方、借貸平臺、礦池、機構礦工、手動 / 量化基金、OTC 流動性提供商等;

覆蓋各大模塊,包括交易、清算、風控、報價、轉账 / 錢包、權限模塊等;

覆蓋幣圈各個大類資產,包括基金、(結構化)衍生品、借貸 / 配資、Defi 挖礦、算力 / 礦機等,以及傳統證券和衍生品資產。

從廣度上說:

1Token 團隊在傳統市場有借貸,配資,衍生品等系統的开發經驗,在幣圈有量化基金,機構券商,機構礦工等系統經驗。1Token 核心團隊此前任職的公司 Scivantage (已被 refinitiv 收購)是美國傳統市場知名的金融系統提供商,服務包括美國銀行、德意志銀行、vanguard、Scottrade 等服務傳統市場知名賣方機構。通過近 10 年積累,1Token 系統模塊覆蓋了各類資產的前中後臺各個模塊,同時能快速支持需求定制化。

從深度上說: +1Token 的自用券商系統和量化基金系統(多套不同 DeFi 量化策略),連續 3 年承載了每日平均成交量 10 億 RMB+,最高峯值達到 50 億 RMB+,充分說明了系統的健壯性。

考慮到 1Token CAM 的客戶基本都是中大型金融機構,對數據安全非常關心,所以系統支持本地化部署,保護數據的隱私性,並且對於如 api key 等敏感信息採用單獨模塊存儲。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

鏈聞ChainNews

文章數量

198粉絲數

0

評論