《How to DeFi:Advanced》:一文讀懂去中心化收益聚合器

注:本文出自《How to DeFi:Advanced》第Ⅲ部分第12章。作者包括Lucius Fang, Benjamin Hor, Erina Azmi以及 Khor Win Win。

《How to DeFi:Advanced》是CoinGecko出版的DeFi經典讀物《How to DeFi》的進階版。此書可通過官網或亞馬遜購买,也可通過累積CoinGecko 積分換購,要求積分為800個。

為了能更好的傳播DeFi相關知識,巴比特將持續對全書進行翻譯。以下是《第12章:去中心化的收益聚合器》的全部編譯內容:

加密貨幣催生了收益耕作(yield farming)的活動,用戶只需在DeFi協議中分配資本,就能獲得收益。許多加密貨幣的原住民從此成為收益農場主,尋找能夠提供最具吸引力的收益農場。

由於每天都有大量的新收益農場發布,沒有人能夠抓住每一個機會。在天價回報下,錯過新收益農場的機會成本越來越高。

收益聚合器的誕生是為了滿足用戶投資策略自動化的需要,讓他們省去監測市場尋找最佳收益農場的麻煩。下面我們將研究幾個去中心化的收益聚集器協議。

收益聚合器協議

Yearn Finance

Yearn Finance最初是Andre Cronje發起的一個創意項目,目的是實現借貸平臺之間資金的自動切換,以尋求不同DeFi借貸平臺提供的最佳收益。這對於用戶而言,很有必要,因為大多數DeFi借貸平臺提供的是浮動利率而不是固定利率。隨着dYdX、Aave和Compound之間利率的不斷變化,資金會在不同的平臺間轉換。

該服務包括主要的美元穩定幣,如DAI、USDT、USDC和TUSD。例如,如果用戶將DAI存入Yearn Finance,用戶將收到一個yDAI代幣作為回報,這是一個有收益的DAI代幣。

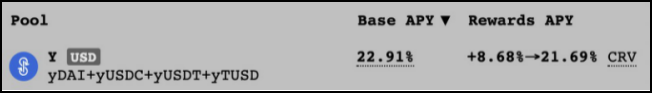

隨後,Yearn Finance與Curve Finance合作,發布了一個名為yUSD的有收益的美元代幣池。Curve Finance是一個去中心化的交易所,專注於價值大致相似的資產之間的交易,如美元穩定幣。yUSD是一個流動性池,包括四個y代幣:yDAI,yUSDT,yUSDC和yTUSD。

持有yUSD的用戶可以有五個方面的收益來源:

DAI的貸款收益率

USDT的貸款收益率

USDC的貸款收益率

TUSD的貸款收益率

通過向Curve Finance提供流動性賺取的交易手續費

因此,與純粹持有穩定幣相比,持有yUSD是更好的一種方式。

Vaults

Yearn Finance在其代幣發行後首次推出了金庫(Vault)功能,引爆了自動化收益耕作的狂潮,被認為是收益耕作聚合器類別的發起者。金庫將幫助用戶賺取流動性挖礦獎勵,並出售協議的原生代幣以換取相關資產。

保險庫通過將gas成本社會化,自動領取收益、資產再平衡以及在機會出現時自動轉移資產,使用戶受益。用戶也不需要擁有相關基礎協議的熟練的知識。因此,金庫代表了用戶的一種被動投資策略。它類似於一個加密貨幣對衝基金,目標是增加用戶存入的資產數量。

除了簡單的收益耕作,Yearn Finance還整合了各種新穎的策略來幫助提高金庫的收益。例如,它可以使用任何資產作為抵押品來借入穩定幣,並將穩定幣回收到穩定幣金庫中。隨後任何收益都可以被用來买回金庫資產。

Yearn v2於2021年1月18日推出,該v2版本可以在每個金庫中採用多種策略(最多可同時使用20種策略),而不像第一版金庫,每個金庫只能採用一種策略。

策略

作為一個收益聚集器,Yearn Finance最大限度地利用了以太坊的可組合性特徵。下面,將研究Curve Finance的流動性挖礦計劃如何在Yearn Finance的金庫战略中發揮作用。

Curve Finance是一個去中心化的交易所,專注於穩定幣對交易。它利用一個相當復雜的治理系統。用戶可以通過鎖定CRV代幣來獲得veCRV,從而擁有協議的治理投票權。

1個鎖定4年的CRV = 1 veCRV

1個鎖定3年的CRV = 0.75 veCRV

1個鎖定2年的CRV = 0.50 veCRV

1個鎖定1年的CRV = 0.25 veCRV

veCRV可用於投票啓動新的交易對,並決定給予每個交易對多少CRV的挖礦獎勵。更重要的是,veCRV被用來決定流動性提供者可獲得的挖礦獎勵的提升系數。

根據上圖所示,yUSD是一個有收益的穩定幣池。用戶可以將yUSD存入Yearn Finance以獲得yCRV,CRV的獎勵將被金庫收獲並出售以獲得更多的yUSD。

基礎年收益率(Base APY)指的是作為Curve池的流動性提供者所賺取的交易費用。獎勵APY指的是以CRV代幣形式的流動性挖礦計劃獎勵。隨着veCRV的使用,8.68%的基礎獎勵可以擴大到21.69%,即從基礎上增加2.5倍。總的來說,預期回報率大約為31.59%至44.60%。

通過將美元穩定幣存入Yearn Finance,你將受益於最高2.5倍的收益耕種提升速度,而不是必須通過自己鎖定CRV來參與Curve挖礦。

Yearn的合作夥伴關系

從2020年11月24日到2020年12月3日,Yearn Finance宣布了一系列的合作(被稱為並購),基本上形成一個圍繞YFI的聯盟。

SushiSwap作為其自動做市商(AMM)部門加入

Cover作為其保險部門加入

CREAM作為其借貸部門加入

Akropolis作為其機構服務提供商加入,並提供保險庫和即將推出的借貸產品

Pickle作為其收益策略部加入

此外,Yearn Finance已經在2021年3月5日結束與Cover Protocol的合作。

Yearn Finance v2還通過向社區策略師分享一定比例的利潤來激勵社區的貢獻。Yearn Finance還與其他愿意形成協同關系的協議建立了一個聯盟計劃,據該協議可獲得高達50%的收益。換言之,Yearn Finance已經成為一個大型的生態系統,提供一系列的收益耕作產品和服務。

Alpha Finance

阿爾法金融公司通過他們的第一個產品Alpha Homora引入了槓杆式產量耕作,允許用戶使用借貸資本來增加他們在產量耕作活動中的風險。從本質上講,它既是一個借貸協議,也是一個收益匯總協議。

Alpha Finance通過他們的第一個產品Alpha Homora引入了槓杆式收益耕作的概念。它允許用戶借入資產來增加他們在流動性挖礦活動中的頭寸。從本質上講,它既是一個借貸協議,也是一個收益聚合器協議。

在Alpha Homora v2中,用戶可以借出(賺取借出的利息)和借入許多資產(增加收益耕種頭寸的槓杆),包括ETH、DAI、USDT、USDC、YFI、SNX、sUSD、DPI、UNI、SUSHI、LINK和WBTC。

示例:

用第二章中提到的關於SUSHI/ETH的例子,不只是用1000美元的資產進行挖礦。通過使用Alpha Homora,可以選擇借入價值1000美元的ETH來撬動2倍的資產。

通過借入1000美元,你現在可以通過提供價值1000美元的ETH和價值1000美元的SUSHI,總計2000美元來參與流動性挖礦。這個策略只有在交易費用和流動性挖礦獎勵大於Alpha Homora的借貸成本時才會產生利潤。

此外,需要注意的是,由於ETH和SUSHI都可以作為可借貸的資產,你可以通過借貸ETH和SUSHI的槓杆來獲得收益以減少交易費用。

Alpha Homora的借貸成本是按可變利率計算的,受供求關系影響。如果由於借貸增加,借貸成本突然飆升,那么槓杆頭寸可能會產生損失。另一個風險是,當借款資產的價格與收益耕作頭寸相比有所增加。用上面的例子來說,如果ETH的價格迅速上升,而SUSHI的價格下降,那么槓杆頭寸可能會遭遇清算。

除了賺取更高的回報,在收益農場上擁有槓杆頭寸也將使用戶面臨更高的無常損失。賺取的利潤受借入資產波動的影響很大。例如,借用ETH與美元穩定幣將導致一個完全不同的回報情況。關於無常損失的更多細節,請參考本書第五章。

Alpha Homora V2還支持流動性提供者(LP)代幣作為抵押品。例如,在Sushiswap上擁有ETH/SUSHI池的流動性提供頭寸的用戶,可以在Alpha Homora V2上存入ETH/SUSHI LP代幣作為抵押品,並借入更多的ETH和SUSHI代幣以撬動更高的槓杆。

Badger Finance

Badger DAO旨在創建一個將比特幣引入以太坊的DeFi產品生態系統。它是第一個選擇將比特幣作為主要儲備資產,而不是使用以太坊的DeFi項目。

Sett是一個專注於代幣化BTC的收益聚合器。Sett可以分為三個主要類別。

代幣化BTC金庫

受到Yearn Finance的金庫啓發,初始產品包括賺取CRV收益的比特幣金庫,如SBTCCURVE、RENBTCCURVE和TBTC/SBTCCURVE metapool。

他們還與Harvest協議合作,利用存放在Harvest上RENBTCCURVE賺取CRV和FARM代幣。

LP金庫

為了吸引更多的用戶,有一個WBTC/WETH的Sett,可以賺取SUSHI獎勵。

除此以外,還創建了四個Sett用於引導BADGER和DIGG的流動性,分別是:

WBTC/BADGER UNI LP

WBTC/DIG UNI LP

WBTC/Badger sushi LP

WBTC/Digg sushi LP

協議金庫

用戶可以選擇避免無常損失和代幣化的BTC風險,只需將原生的BADGER和DIGG代幣抵押入bBADGER和bDIGG金庫,賺取協議費和收益耕作獎勵。

小知識:選擇Sett這個詞是因為它指的是獾的家。

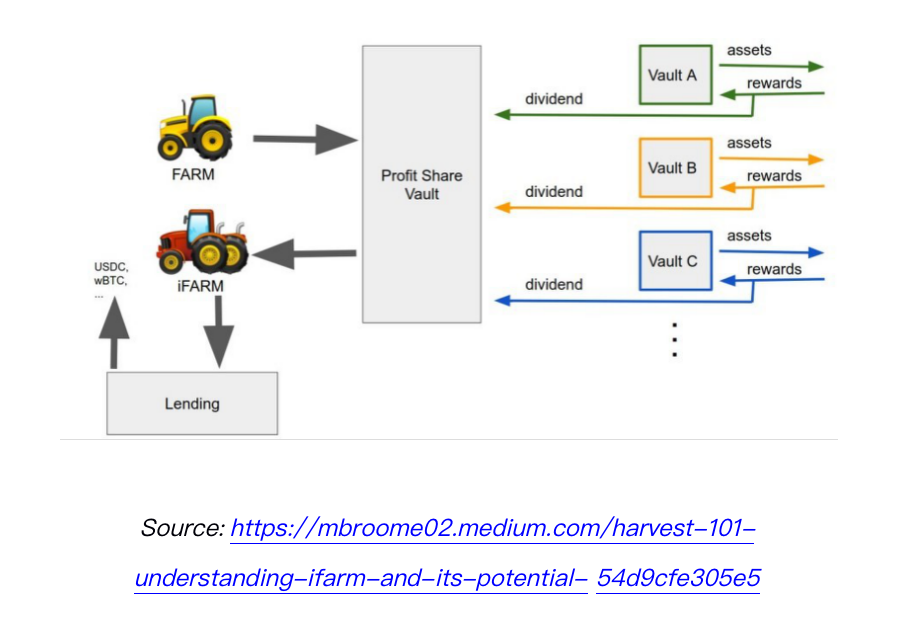

Harvest Finance

從作為Yearn Finance的分叉开始,Harvest Finance就採取了快速上线的策略。它發布新策略的速度比其他收益率聚合協議更快,甚至是那些被認為是高風險的協議。

截至2021年4月,它僅在以太坊就支持了63個不同的農場,類別涵蓋穩定幣、SushiSwap、ETH2.0、BTC、NFT、1inch、算法穩定幣和mirror協議的mAssets。

它最近還擴展到幣安智能鏈(BSC),在Ellipsis、Venus、Popsicle Finance、PancakeSwap、Goose Finance和bDollar上提供農場。

Harvest團隊發布了一個計息的FARM(iFARM)代幣,用戶可以用FARM入股,賺取協議費。

收益聚合器的比較

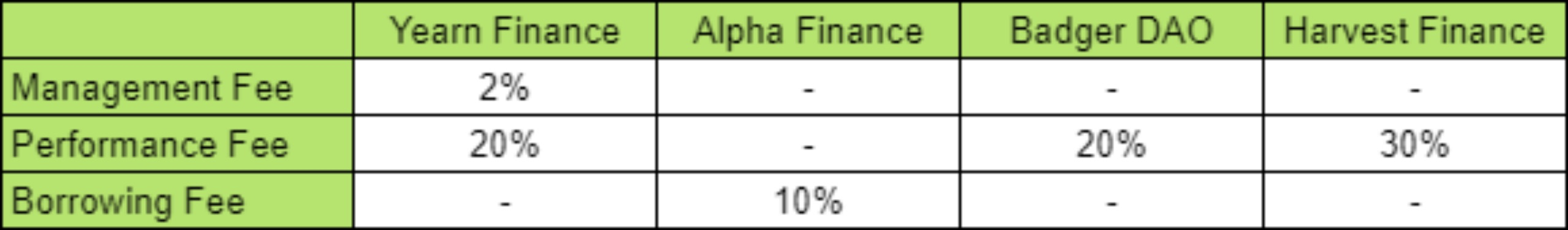

在決定使用哪個收益聚合器時,需要考慮的一個重要因素是收取的費用。Yearn Finance遵循標准的對衝基金模式,它收取2%的管理費和20%的績效費。Badger DAO和Harvest Finance分別只收取20%和30%的績效費。Alpha Finance在以太坊和BSC上的Alpha Homora v1根據借入的槓杆金額收取10%的利息,Alpha Homora V2收取20%。

從收費結構來看,用戶在Yearn Finance投資可能要支付最高的費用,無論部署的策略是否能獲得收益,每年都要拿走投資金額的2%。

收取績效費可以說是比較公平的,因為這只意味着用戶的回報率較低。Yearn Finance可以收取溢價,因為它處於行業領先地位,它的很多金庫都與其他協議整合,例如Alchemix、Powerpool和Inverse Finance。

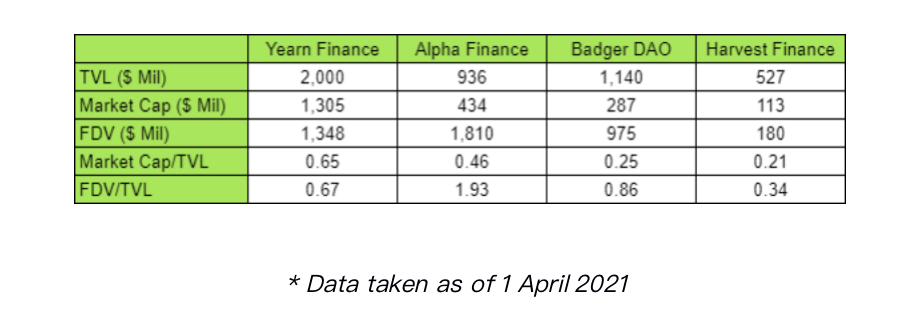

Yearn Finance在鎖定總價值(TVL)方面仍然保持領先,而Harvest Finance似乎是收益聚合器中最被低估的。同時,根據完全稀釋估值與鎖定總價值的比率(FDV/TVL),Alpha Finance的估值最高。

相關的風險

收益聚合器由於其從風險較高的協議中尋求高收益的性質,面臨着被黑客攻擊的高風險。在四個協議中,只有Badger DAO還沒有被黑客攻擊(截至2021年4月)。

與保險協議的整合仍然乏善可陳,這可能是進一步增長該行業鎖定總價值(TVL)的最大瓶頸。隨着更多保險協議的推出,我們可能會在未來看到被保險的收益聚合器產品的推出。

其他仍然值得一提的協議

Pancake Bunny是幣安智能鏈(BSC)生態系統中最大的收益聚合器。它只提供基於PancakeSwap的農場。BSC上的低gas允許採取更頻繁的復投策略,從而使收益復合化,並提供更高的APY。提供的農場始終有高於100%的收益率。

AutoFarm是一個跨鏈的收益聚合器,支持幣安智能鏈(BSC)和火幣生態鏈(HECO)。與Pancake Bunny相同,AutoFarm提供更高的復投頻率,因此其農場的APY也很高。它是BSC鏈生態系統中的第二大收益聚合器。

總結

收益聚合器的作用與主動管理基金或對衝基金類似。他們的工作是尋找最佳投資機會,並從中賺取收益。

在DeFi中,流動性挖礦項目已經誕生了一種專門的賺取收益的方式。隨着DeFi的可組合性以越來越有創意的方式被利用,我們預測收益聚合器採用的策略將變得更加復雜。

大多數收益耕作項目的有效期大約只有三到四個月,而且可以隨時通過治理來改變。收益聚合器幫助用戶找到高產量的農場,但新的農場通常有被黑客攻擊的風險。要在尋找高收益和風險之間取得平衡是很有挑战性的。

還有人擔心,收益率聚合器提供的高收益可能無法持續。截至2021年4月,高收益率部分受到投機性市場環境的支持。例如,較高的CRV代幣價格轉化為高收益率的獎勵。沒有人確切知道收益率在熊市中可能的表現,但它有很大可能壓縮到零。這對收益聚合器來說將不是一個好現象。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

巴比特資訊

文章數量

141粉絲數

0

評論