一文回顧以太坊 DeFi 協議的歷史

以太坊於 2015 年 7 月首次上线,其去中心化應用程序 (dApps) 的生態系統多年來取得了驚人的發展。0x 的第一個場外交易市場於 2017 年推出。Uniswap 於 2018 年 11 月首次部署。Yearn Finance 於 2020 年進行了空投。去中心化金融 (DeFi) 是一個不斷發展的行業,回想起來,其增長似乎不可避免。

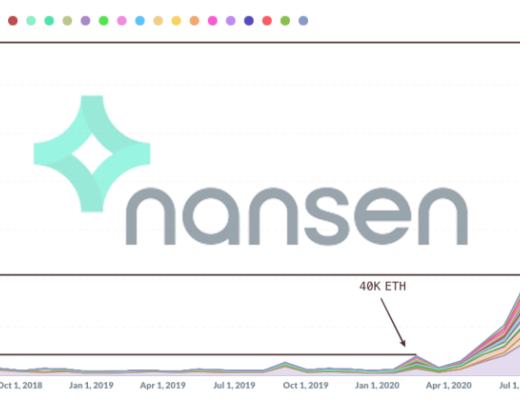

與任何具有競爭產品的經濟體一樣,各協議的市場影響力起起落落,不斷創新,形成了我們現在看到的 DeFi 格局。DeFi 的歷史可能是主觀的,但以太坊區塊鏈不是。在這篇研究文章中,我們通過數據講述了以太坊的故事以及此類協議的發展。在這裏,我們通過繪制圖表展示了從 2018 年到今天在以太坊上花費的總 gas 費用,以四周為周期累計。

從 2018 年到 2019 年,以太坊上的交易活動相當少。每個月的總 gas 費消耗幾乎不超過 40,000 ETH。從 2020 年开始,交易活動开始頻繁,並且 gas 消耗呈拋物线狀的走勢,在 2020 年 9 月左右的四周內達到了 650,000 ETH 的峯值。那是以太坊的價格仍為 400 美元。時間過得真快!

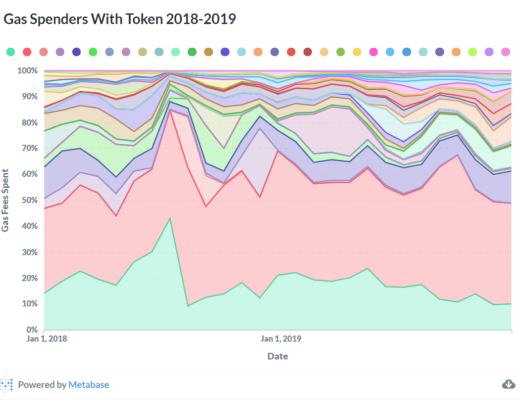

我們通過分析各個協議實體花費的總 gas 費的百分比來仔細觀察數據。在本文中,我們想要研究最熱門的 30 個 gas 消耗實體在過去時間裏消耗 gas 的比例。

在一段時間內所消耗的 gas 費是許多因素共同作用的函數:有多少用戶在與智能合約進行交互、執行該函數的計算強度以及當時的總 gas 價格。

在我們深入討論之前:我們必須注意到,2018 年至 2019 年以太坊的格局與現在的格局非常不同。2018 年至 2019 年活躍的大量合約如今已不再使用。我們可以在此對 2018 年至 2019 年期間的前 30 個 gas 消耗者進行排序,以便進一步了解。

(注:圖中協議可點進原文查看)

除了實體之外,我還在數據圖表中匯總了代幣合約消耗的總 gas,這一組一直佔以太坊鏈上交易活動的 10% 左右。2018 年的許多合約都是龐氏騙局和賭博遊戲,其中很大一部分來自中國。以 LastWinner 為例,這個遊戲基於一個簡單的機制:用戶將 ETH 存入合約中,直到達到某個 ETH 上限。最後一個存入 ETH 的人將贏得池裏全部 ETH。大家可以查看 2018 年年中的活動高峯期。

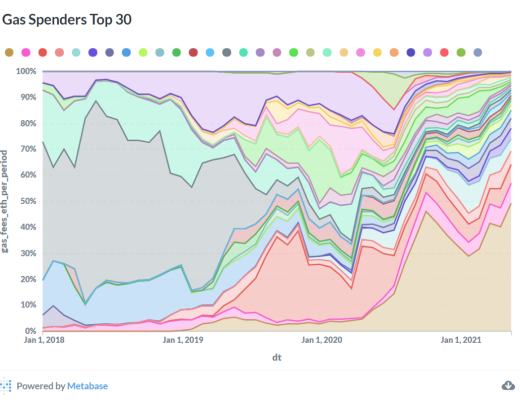

下表顯示的數據更加有趣:展示了排名前 30 的實體消耗 gas 的相對比例。

(注:圖中協議可點進原文查看)

通過這些數據,我們可以講述每年的有趣故事。讓我們從 2018 年开始吧。

2018: 去中心化的種子

0x 首先去掉中間商。許多人以為 Uniswap 是首個誕生的去中心化交易所,但使用智能合約的去信任交易所的歷史可以追溯到更早的時候。2017 年,最初的 DEX 模型試圖模仿中心化交易所的訂單簿模型,但它們的計算量大且速度慢,以至於無法使用。2017 年 7 月,0x 部署了一種用於鏈上交易的訂單結算方法。

它曾被稱為 0x OTC,因為該模型確實如此。當人們在場外交易市場做交易時,1、價格發現僅發生在兩方之間;2、談判在沒有保證報價的情況下發生 (我可以隨時撤銷,但在公开市場上,我下的訂單可以立即被接受)。用戶會在推特等社交媒體平臺上發布鏈下訂單,但通過 0x 在鏈上結算。2018 年,0x 日交易額為 400 萬美元。

Bancor 成為用戶首選的 DEX。Bancor 在 2018 年 8 月發布的一篇博客文章中提到了自動做市商的想法,並完全顛覆了訂單簿式市場的想法。在 Bancor 上,所有代幣都可以與 BNT 配對,這種做法一直持續到今天。相比之下,Uniswap 上允許所有代幣對進行交易。

Kyber 留下了它的印記。Kyber 本質上促進各方以去中心化的方式獲取以及貢獻流動性。它本身不是一個 DEX,而是專注於整合來源不同的資金池,包括 DEX 和中心化做市商。把它想象成一個通用的 Uniswap 路由器!這種流動性為支付網絡等實體所利用,這在當時是真正开創性的。

2019: 新的金融經濟

Chainlink 逐漸成為 DeFi 的軀幹。Chainlink 於 2017 年首次上线,它將外部以及鏈下數據安全地連接至以太坊智能合約。人們沒有意識到預言機對於合成產品和邊際產品來說是多么地重要。BZx 為其保證金交易平臺引入了 Chainlink 的預言機,Synthetix 也立即集成 Chainlink,為真實世界的資產提供價格流。Decrypt 甚至在 5 月發布了 Chainlink 集成的規範列表。

另一個預言機服務是 Tellor,其使用量在 10 月份有過短暫的激增。截至 2021 年,Chainlink 在以太坊上的 gas 費使用份額一直保持在 4% 以上。

高級的交易功能开始萌芽。dydx 最初負責借貸市場,後來开始开發一項保證金交易功能,其槓杆率可達 4 倍,用戶界面也很美觀。沒有任何產品要比它更接近 CEX 的用戶體驗了。

Synthetix 找到了自己的定位。現在很少有人知道 Synthetix 最初叫做 Havven,並且當時是被設計成類似於 Maker 的穩定幣協議。大家可以看看 gas 圖表,這些年裏 Maker 幾乎佔統治地位。隨後,Synthetix 开始為合成加密貨幣以及逆價值資產創建市場,截至 7 月,其交易額達到 6000 萬美元。

合成資產的利潤开始疊加。-- Compound V2 於 5 月以全新的面貌推出。多年來,Compound 的貨幣市場幾乎沒有變化,但其穩定的 gas 吞吐量 (1.5-5%) 證明了其設計的可持續性。毫不奇怪,你會發現在過去的幾年裏,借貸協議的 gas 消耗比 DEX 的更少。

2020: 更多明星項目出現

Uniswap 主導着 AMM (自動做市商) 市場。Uniswap 於 2018 年 11 月首次推出,但其交易量於 2019 年 2 月正式超過 Bancor 的交易量。雖然兩者都採用 50/50 流動性提供的模式,但 Uniswap 更節省 gas 以及對用戶更加友好。Uniswap 還允許用戶在其平臺無需許可地發布資產,使其與更龐大的 DeFi 生態系統更好地組合。以下節選自 2019 年的一篇博客文章:

我們的代幣在 Bancor 上發布了幾個月後才改用 Uniswap。在 Bancor 上發布代幣的過程是這樣的:我們先聯系 Bancor 團隊,並與他們合作將 ETH 和我們等量的代幣轉移到 Bancor 團隊提供的地址中。Bancor 團隊還要求我們在設置期間轉移不少於 6 萬美元的 ETH,用於提供流動性。從我們決定將代幣發布 Bancor 上到 Bancor 上出現我們代幣的流動性,整個和 Bancor 團隊協調的過程花了 一到兩天。相比之下,創建一個 Uniswap 合約的過程很簡單,只需填寫一份簡短的表格並點擊一個按鈕。為合約添加流動性的過程同樣如此簡單。這個過程只花了一兩分鐘,並且我們不需要聯系 Uniswap 團隊,也沒有對合約應添加多少流動性的硬性要求。

1inch 隆重登場。1inch 可能是 2020 年增長最快的 DeFi 協議,它在 8 月才开始種子輪融資,隨後在 11 月其 gas 消耗量就佔據了總 gas 消耗量的 6%。它提供了一種 DEX 聚合服務,將訂單通過不同的流動性池進行分割和傳送,以找到最節省成本的交易。去年年底,1inch 向用戶進行了追溯空投,並且其 gas 消耗量在 12 月佔總消耗量的 10%。

Forsage 火爆起來 -- 十分突然。這在當時很讓人費解。Forsage 顯然要求用戶支付 ETH 來使用該平臺,並承諾為他們為他們推薦的每個人支付 ETH。就像傳銷。這個項目似乎現在還在運行。

DeFi 用戶追崇 Yearn。如果沒有談論到 Yearn Finance 的 YFI 空投,以太坊的歷史是不完整的。這個“無價值的治理代幣”在 7 天內價格翻了 35 倍。自 2020 年以來,Yearn 一直走在 DeFi 的前沿,其增長結構和形式為當今一些新出的協議指明方向。

2021 及未來

Tether 和 Centre 的交易佔了以太坊網絡交易活動的很大一部分 -- 它們的 gas 消耗量目前佔總消耗量的 12%。這是統計轉移進出以太坊的資產數量的一個很好的途徑,因為 gas 用於鑄造和銷毀 USDT 和 USDC。

Wrapped ETH 合約 (以太坊 DeFi 的支柱) 仍然被廣泛使用。WETH 在當時是一個非常具有革命性的想法。代幣化的以太坊可以用作抵押品、交易手段以及其他代幣的定價基准。WETH 是 DeFi 樂高的其中一個例子,它滿足了用戶的需求、被廣泛使用並且很穩定。哦對,它沒有治理代幣!

一個鮮活的產品生態系統:一系列 swap 協議目前在以太坊網絡上各佔據自己的份額 -- 雖然 Uniswap 還是佔主導地位。Nansen 追蹤了至少 94 個 DEX 協議 -- 每個協議都有自己的特點和價值主張。自今年年初以來,以太坊上就部署了 280 多萬個合約。到目前為止,已經部署了 19.8 萬個 ERC20 合約。

你也為這個網絡的交易量做出了貢獻。到目前為止,你所進行的每一次 swap、質押、存款、提款以及鑄造代幣,都記錄在了以太坊區塊鏈上。你是以太坊森林的參與者,這個森林將繼續擴張、變化及繁榮。你猜我們接下來會遇到什么?

來源 | www.nansen.ai

作者 | Ling Young Loon

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

評論