DeFi市场再遭清算 板块资产全线下跌

6月21日,中国人民银行约谈部分银行和支付机构,要求不得为虚拟货币相关活动提供账户开立、登记、交易、清算、结算等产品或服务。

这一消息传导至市场当天,加密资产市场整体下挫,BTC从最高36100美元跌至最低31700美元,ETH则由最高2277美元跌至最低1891美元。

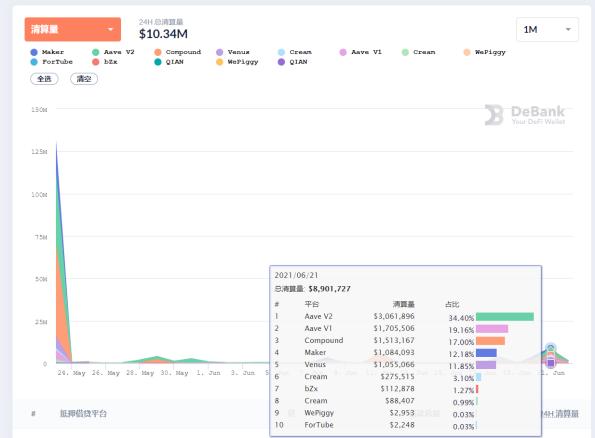

DeFi市场的借贷应用也随着行情下跌再一次迎来大规模清算。根据DeBank数据,6月21日排名前十的DeFi借贷应用总清算量超过890万美元,创造6月以来新高。

当前,市场各主流公链的DeFi总锁仓价值已经跌至707亿美元,相比1280亿美元的历史高点缩水了44.7%。DeFi概念资产的价格也全线回落,非小号显示,6月22日,92个DeFi币种中仅有2个上涨,该板块24小内平均跌幅达到12.18%。

头部DeFi应用在市场火爆期验证了开放式金融的可行性,市场走凉也在考验应用们能否可持续。当创业者聚集在DEX、借贷等赛道内卷时,DeFi随着下跌进入了去泡沫化的周期。

DeFi日内清算890万美元创月内新高

继「5·19」暴跌后,加密资产市场始终未能摆脱弱势局面,整体处于持续下跌状态。

6月21日,中国人民银行就虚拟货币交易炒作问题约谈了部分银行和支付机构,指出虚拟货币交易炒作活动扰乱经济金融正常秩序,滋生非法跨境转移资产、洗钱等违法犯罪活动风险,严重侵害人民群众财产安全。央行要求各银行和支付机构不得为相关活动提供账户开立、登记、交易、清算、结算等产品或服务。

当天下午,中国建设银行、工商银行、农业银行、兴业银行以及支付宝等银行和支付机构纷纷发文,禁止用户使用相关服务用于虚拟货币交易。

中国监管的力量再次传导至加密资产市场。6月21日当天,BTC从最高36100美元跌至最低31700美元,单日最大跌幅达到12.88%;ETH则由最高2277美元跌至最低1891美元,最大跌幅达到18.29%。

市场大幅下行,迅速给整个加密资产生态系统带来连锁反应。根据DeBank数据,6月21日排名前十的DeFi借贷协议总清算量超过890万美元,创造6月以来新高。其中Aave V2和V1的总清算量476万美元,占比53.56%。Compound总清算量151万美元,占比17%。Maker总清算量108万美元,占比12.18%。Venus总清算量105万美元,占比11.85%。

6月21日DeFi清算量超过890万美元

DeFi借贷应用的清算量走高,意味着大量资产被立即拿到市场售出,加剧了行情下跌。6月22日,非小号数据显示,市场恐慌与贪婪指数已降低到10,市场处于极度恐慌状态。

由于行情反弹力度不足,市场进一步下行的风险仍未解除。这意味着,DeFi生态中抵押资产被继续清算的可能性依然存在。

6月21日晚间,鱼池F2Pool联合创始人神鱼预测,ETH如果跌至1800美元并维持1至2个小时,就可能有5亿美元的ETH被清算。他配出的统计图表提示,如若ETH进一步跌至1200美元,清算量将超过8亿美元。

加密资产市场走熊,与之相关的各个环节的风险压力都随之增加。无路是在DeFi进行抵押借贷,还是在交易所内进行杠杆、合约交易,行情暴跌总会带来庞大的清算量。币Coin数据显示,6月21日,全网合约爆仓量达到10.63亿美元,创造了近10天新高。

尽管市场中关于牛熊的争辩依然存在,但持续下跌的行情,已经对DeFi生态规模带来负面影响,这个在过去一年多时间处于增长的市场开始萎缩。

市场规模缩水 资产价格普跌

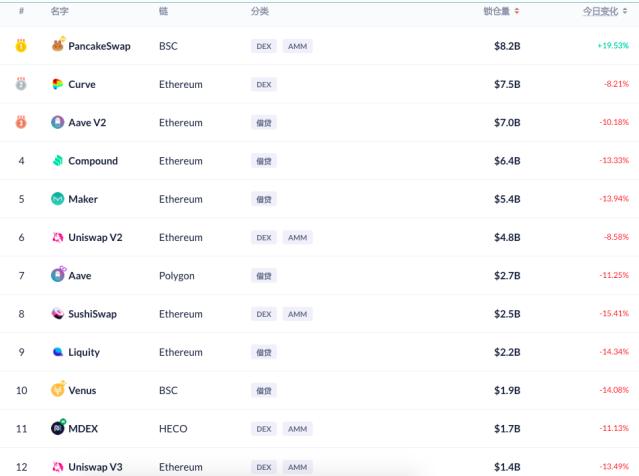

DeBank 6月22日的数据显示,市场各主流公链的总锁仓价值已经跌至707亿美元,相当于今年4月初的水平。这一数字相比1280亿美元的历史高点,已经缩水了44.7%。

细分到应用来看,除了PancakeSwap单日锁仓量保持了增长,其余大部分主流DeFi协议锁仓量都大幅下滑。其中Uniswap V3、Compound、Maker等知名协议锁仓量都在一天之内下跌了10%以上。

多数DeFi协议锁仓量单日下滑超过10%

业内分析师simp2win的一条推文引人注目:知名加密资产投资机构Alameda Research于6月22日从CRV质押和流动性挖矿一站式平台Convex Finance中撤出了约 3.5亿美元稳定币,另外,还撤出5.4万枚 ETH 和价值 4500 万美元的 SUSHI。这似乎说明巨鲸正在离场。

DeFi市场规模缩水,相关资产的价格也全线回落。非小号6月22日的数据显示,DeFi概念资产24小时内平均跌幅为12.18%。其中UNI跌幅为11.6%、LINK跌幅为9.14%、COMP跌幅为11.19%。92个DeFi币种中仅有2个上涨。

而根据Glassnode的一份新报告,以太坊矿工的交易费收入从一个多月前的每天15000枚ETH下降了85%以上,现在的7天平均值为1900枚ETH。这也从侧面反映了当前DeFi市场的不景气。

加密资产市场寒潮来临之时,DeFi进入检验期。此时的景象,很容易令人联想到去年9月后DeFi市场走凉的场面,各DeFi协议的收益率大幅降低,资金参与意愿减弱,资产价格跌跌不休。

在业内人士看来,DeFi市场走凉不仅与加密资产市场下跌相关,其自身的发展也已经到达了瓶颈。很长一段时间内,DeFi领域没有诞生具有颠覆式创新的应用,表面来看,今年上半年DeFi市场规模保持着较高的增长,这主要是由于BSC、Heco链上诞生了很多与Uniswap、Curve、Compound相似的应用,赛道类别并没有显著增加,而是很多同类应用陷入内卷中。

该人士认为,DeFi去年的爆发已经超过了很多人的预期,所以即便现在市场规模缩水,但仍是去年同期的数十倍。「DeFi已经吸引了大量的关注度,很多成功的协议证明了开放式金融价值,所以不必太过悲观,当网络性能不断提升,还会有更多创新应用出现,DeFi整体规模长期还是会持续扩大。」

熊市如果确切来临,那么此轮牛市中最火爆的赛道DeFi将正式进入第一个市场检验周期。DeFi应用随着市场火爆期带来的流量,验证了开放式金融在区块链网络中的可行性,也涌现出了一批头部应用,那么市场走凉时,DeFi也会完成去泡沫化的过程,真正有价值的应用将在熊市中测试其可持续性。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

暴跌中币价相当坚挺,从HIP、Vaults以及Token模型的角度再谈Hyperliquid

自2014年门头沟事件起,中心化交易平台的腐败与市场操纵问题便始终困扰着Crypto的所有参与者。...

今日推荐 | 速览Berachain背后助推器Royco:TVL突破30亿美元,跃居Yield协议第二!

过去一年,DeFi生态简直是“开挂”状态,资金如洪水般涌入,机构疯狂布局,大家都在说:这波赚钱机会...

Uniswap V4 正式上线后 ,有哪些值得关注的创新项目?

编者按:文章介绍了 Uniswap V4 的创新性功能,重点阐述了 Hooks 的模块化特性,使开...

波场TRON行业周报:“就职典礼”利好出尽,TRX成WLFI战略储备之一

一.前瞻1. 宏观层面总结以及未来预测市场普遍预计,美联储将在1月30日的会议上决定维持当前的联邦...

来火币HTX过肥年:春节乐翻天,$60万红包抢不停,更多新春福利待领取

春节将至,火币HTX携手波场TRON生态推出“春节乐翻天,$60万红包抢不停”活动,用数字红包传递...