519極端行情下 DeFi表現如何?

在高度的價格波動和極端的Gas價格中,DeFi體現了其在協議層面的彈性。清算和套利機制按計劃運作,保持穩定,同時穩定幣保持其穩定性,看到整個生態系統的大量轉账量和使用。DEXs達到了歷史上最高的交易量,衍生品平臺的使用量增加,隨着協議收入的增加和代幣價格的下降,代幣的估值達到了歷史最低水平。

在這份報告中,我們涵蓋了。

DeFi對代幣價格下跌的反應

暴跌後的代幣估值

Gas價格和使用的情況

DeFi在代幣價格下跌中的活動

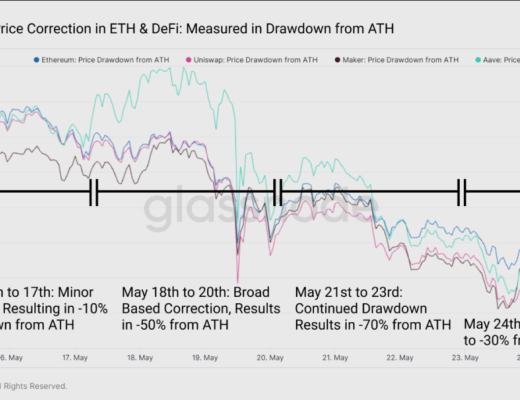

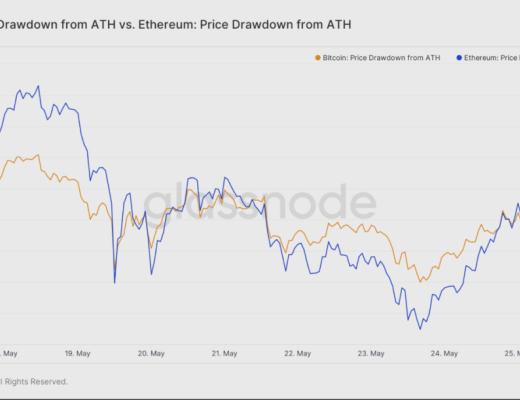

DeFi對ATH廣泛下跌的反應是好壞參半。藍籌DeFi的代幣價格在很大程度上跟隨ETH的下跌,顯示出對ETH相對較高的β值,但在UNI、MKR、AAVE、COMP、SUSHI和SNX中,從ETH的下跌中沒有超過15%的下跌。

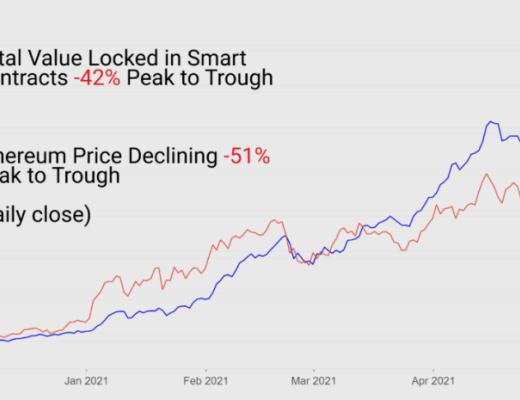

鎖定在智能合約中的總價值從高峯到低谷下降了42%,總體上與以太坊的價格走勢一致,後者從高峯到低谷下降了51%。

DEX活動

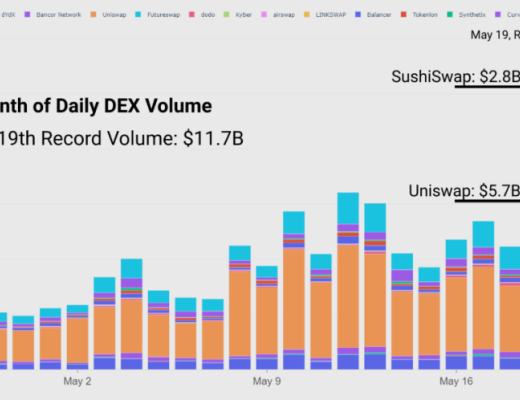

隨着波動的加劇,DEX的交易量飆升至歷史最高水平。5月19日,在大跌中創造了117億美元的交易量記錄。Uniswap以57億美元的交易量和58億美元的流動性佔主導地位,而Sushiswap以28億美元的總流動性佔主導地位,位居第二。

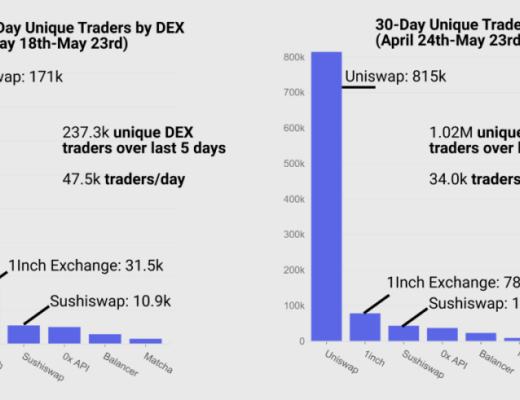

每日交易者的數量也出現了大規模增長。DEXs中30天的每日交易者數量達到了歷史新高,5天的交易者數量也是如此。SushiSwap的交易量/交易者比其他交易所都要高,SushiSwap的交易量很高,但與Uniswap相比,交易者的數量很少。30天的每日的交易者總數首次超過了100萬交易者。雖然在這個動蕩時期看到交易員數量的增加是件好事,但如果/當DeFi進入長期熊市時,對產品市場適應性的真正考驗將到來。

借貸活動

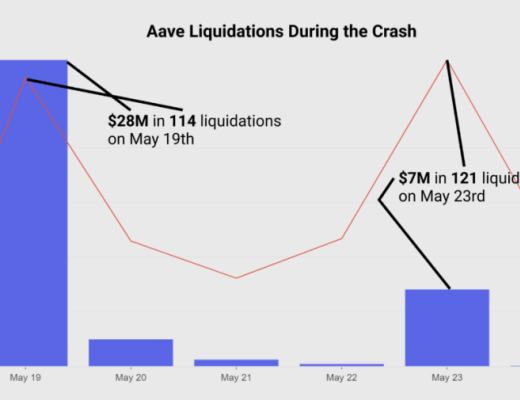

借貸協議已經體現出來了,價值鎖定保持強勁,清算保持在最低水平。在市場崩潰期間,穩定幣抵押品的損失是借款人的一個關鍵風險。隨着價格越來越不穩定,抵押品的要求也更難滿足。此外,不穩定的抵押品、清算和不同的利用水平會造成利率的波動。波動的利率會導致借款人進一步提款。幸運的是,穩定幣保持健康,利用率保持健康,借貸市場總體上在高波動期間表現得如意。在崩盤過程中,415名借款人在Aave上面臨清算事件,清算金額僅為3840萬美元

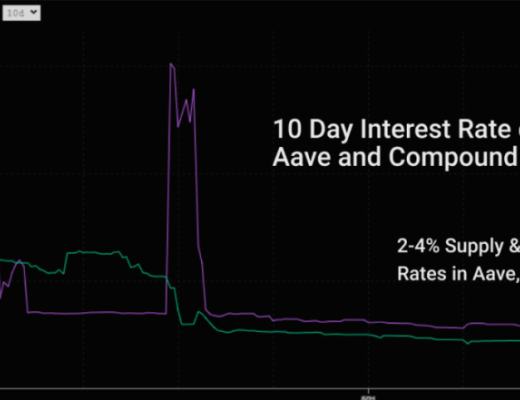

利率始終保持健康。由於貸款和借款大致保持相關,利用率也同樣保持健康。大多數借貸市場的時間表如下。

16日开始的修正造成了利率的暫時波動,因為借款有短暫的超過最佳利用率的時期。

在19日的一個短時期內,由於價格波動使穩定度降低,利率上升到>14%,Aave的利用率(借款/抵押品)超過80%。

清算、抵押品張貼和收益驅動者將利用率拉回到正常水平,使供應商的利率回到3%左右的水平。

穩定幣的穩定性

主要的穩定幣在整個暴跌過程中都健康地維持着它們的價格穩定。在以太坊上使用的前3個穩定幣中,沒有一個在很長一段時間內急劇偏離其錨定價格,讓賣家在他們認為合適的時候自信地退出穩定幣。主要交易所的USDT/USD價差最劇烈的是1.02美元左右的峯值和0.99美元左右的谷底。這些波動在大多數情況下只持續了幾秒鐘到幾分鐘。否則,穩定幣在崩盤的大部分時間裏都保持着它們的價格穩定,成交量加權平均價格(VWAP)大部分時間都保持在1美元。與2020年3月的暴跌相反。

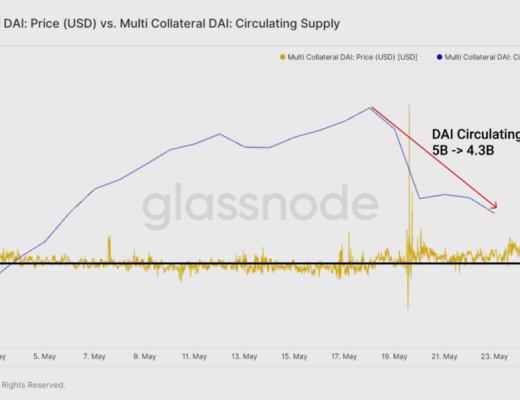

由於DAI在崩盤期間的表現,這對DeFi來說是特別積極的。DAI很好地保持了它的穩定,流通的供應量根據抵押品的要求和協議的穩定性進行了相應的調整。隨着抵押品持有人的贖回,抵押品被收回,DAI從供應中移除。這種行為使抵押品保持正常,清算保持在一個正常的水平,DAI保持其價格穩定。

不幸的是,一個採用率相對較高的穩定幣(約20億流通量)未能維持其穩定。TerraUSD(UST)在18日失去了它的錨定價格,因為它從LUNA的抵押品的價值低於它所抵押的穩定幣的價值。LUNA/UST生態系統目前遭受了額外的風險,部分原因是其市場規模。DAI/MakerDAO生態系統為50億美元的DAI供應量提供了超過80億美元的ETH抵押品,而UST的20億美元供應量則接近並有時低於其大約20億美元的LUNA抵押品。幸運的是,在暴跌的過程中,失去價格錨定造成損失並不太嚴重。

UST的損失同時引起了其借貸市場錨的不穩定現象,在UST看到大量需求的本地貸款平臺上,頭寸更容易被清算。隨着LUNA的價值被推回到UST之上,它的掛鉤在很大程度上自暴跌以來已經反彈了。

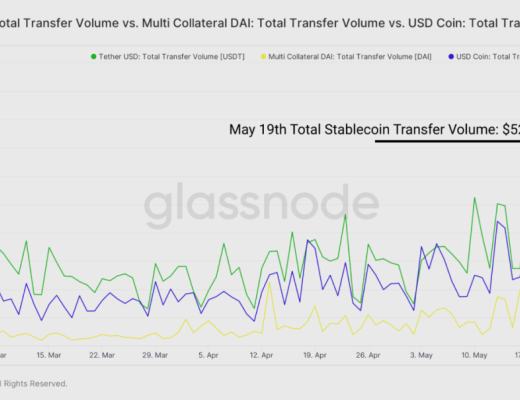

總而言之,穩定幣的表現符合預期,穩定幣的鏈上轉账量達到了520億美元,創下了穩定幣轉账量的記錄。

ETH的表現和估值

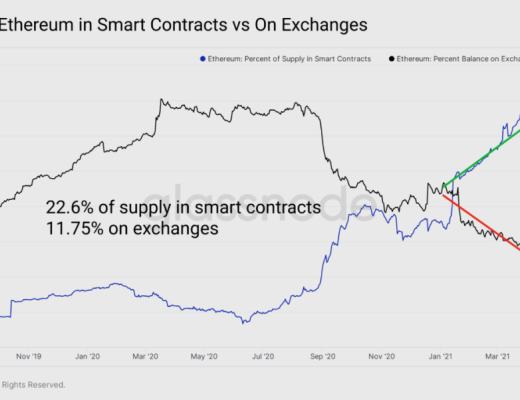

在智能合約中的以太坊供應比例一直非常健康,在整個大跌的過程中,23%以上的供應仍在合約中。交易所的供應量從11.13%躍升至11.75%。

雖然我們看到今年對DeFi兌美元的估值發生了轉變,但ETH仍然是儲備貨幣和選擇的基准。DeFi/ETH在2021年基本上表現不佳,在暴跌期間也不例外,因為有些人認為ETH是在向安全地帶逃亡。這表現為ETH在崩盤期間對DeFi的強勢。然而,這種下降在最高市值的藍籌幣中表現得不那么明顯,如UNI、AAVE和MKR,這些藍籌幣在幣災後對ETH只出現了約6.5%的超額市值加權跌幅。

我們有可能看到,在那些藍籌幣中,有可能與ETH/DeFi脫鉤,這些藍籌幣顯示出增加的使用量、收入和強大的激勵。然而,藍籌幣中這些較弱的跌幅與中盤幣DeFi的跌幅並不一致,後者的相對跌幅要大15%以上。而在看跌情緒中,相關度幾乎總是爬升。

放大來看,ETH/BTC在下跌過程中表現出彈性。在以前的危機中,風險通常從ETH逃到BTC,ETH經歷的跌幅明顯更大。這一次,情況發生了變化,ETH仍然比BTC的β值高,但差距不大。由於ETH與BTC相比顯示出對市場下跌的彈性,DeFi參與者有可能逃向ETH作為力量而不是BTC和穩定幣。

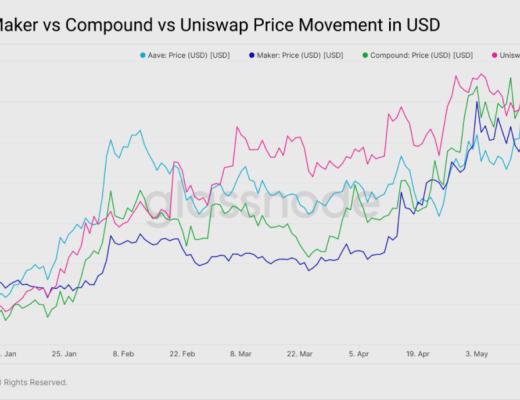

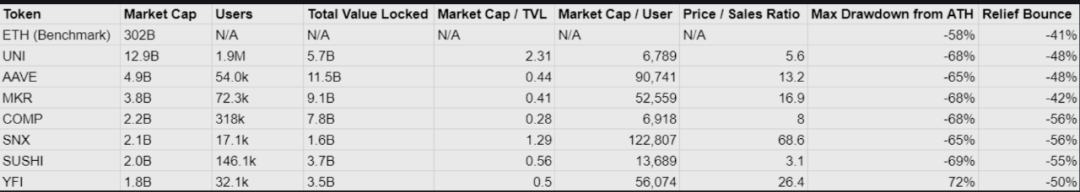

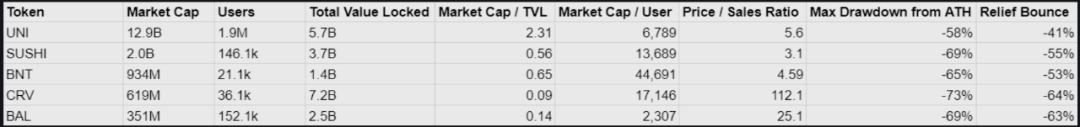

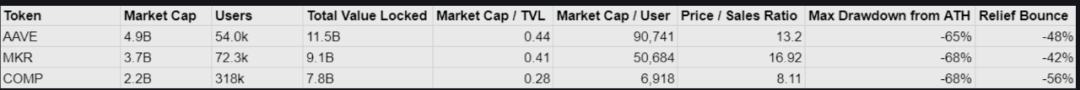

代幣表現和估值

DeFi的治理代幣不出所料地被拋售,最大跌幅達75%以上。這些是新興的代幣,具有較高的β值,流動性有限,而且持有者人數不多。廣泛的市場波動使這些代幣下行,這應該不足為奇。在最近的歷史中,人們對這些資產的定價以美元而不是ETH為標准的興趣已經形成。

越來越多的DeFi的投資者正在用傳統的估值指標來了解這些資產。Treasury的資產、返還給持有人的現金流以及其他流行的估值指標在最近的歷史中變得很有吸引力,特別是在與其他增長型資產進行比較時。

在這裏,我們介紹價格/銷售比率(P/S比率),衡量代幣市值除以協議產生的收入。到目前為止,在DeFi採用曲线的早期,收入是否是代幣價格的驅動力還不清楚。在許多情況下,押注未來收入和敘述的意愿與現有的採用一樣強烈。然而,擁有最高使用率的項目正在迅速攀升到頂端,並從低點強勁反彈。

我們已經看到TVL繼續作為價格的強大驅動力,兩個最高的TVL協議經歷了從ATH开始的最軟的下降。它們也看到了從低點反彈的力度,同時還有Uniswap和它佔主導地位的用戶群。不出所料,這些TVL大多與市值相關。較大市值的DeFi項目在下跌中領先,較強的流動性減輕了打擊。

當按協議類型對這些代幣進行分組時,當我們比較相關指標時,我們看到有趣的趨勢出現。在下面的圖表中,我們按協議深入挖掘了DeFi中的小市值資產與我們的藍籌幣的對比。我們看到盡管Uniswap對治理代幣的激勵和使用持續有限,但它仍然佔據主導地位。隨着Uniswap v3翻轉V2,這一趨勢只會越來越強。Bancor在高收入和更健康的價格中也顯示了實力。雖然Curve的市值看起來很小,但它的FDV超過了55億美元。

在借貸方面,我們在查看基线估值指標時得到一個有趣的發現。Compound的估值似乎很低,尤其是相對於Aave。我們看到TVL在Aave上繼續膨脹,高於其競爭對手,主要是由於新的激勵措施和作為替代形式的抵押品的流行中心。特別是在崩盤期間,抵押品的多樣化對於防止清算是健康的。例如,Aave鎖定了約2億美元的xSushi,5億美元的LINK,以及十多個其他非標准資產,都擁有超過500萬美元的鎖定抵押品。也就是說,Compound擁有一個健康的借貸市場,有穩定的利率和強大的獎勵機制。

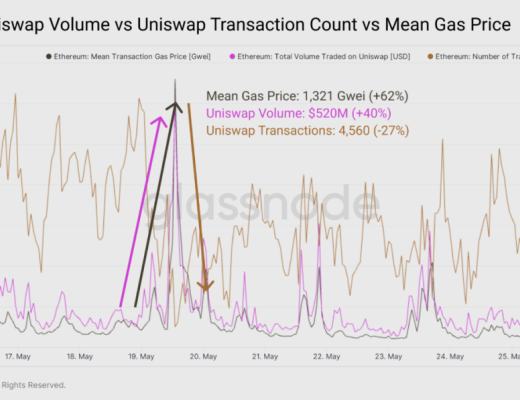

Gas定價過高

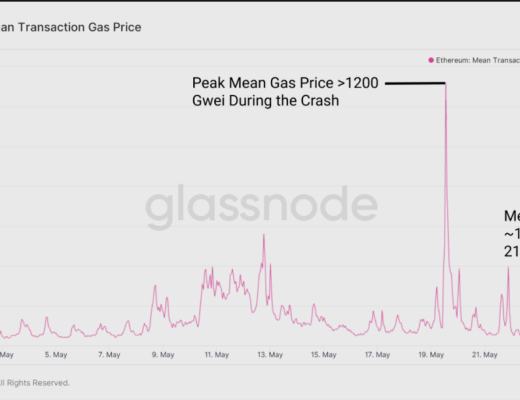

散戶投資者在市場最急劇拋售的時間段內基本被擠出。由於大批量交易商、穩定幣轉移和套利機器人主導了gas消費,gas價格在波動高峯期飆升至每小時1000+的平均Gwei。

許多人被迫坐以待斃,無論好壞。如果一個交易員想降低3000美元的風險敞口,但gas價格>700美元/每次交易,他們選擇不做交易也就不奇怪了。對於較大的交易商來說,如果頭寸規模是費用的100倍或更大,700美元/交換是相對容易承受的。隨着崩盤的發生,交易量大增,因為較大的持有人轉移了風險。總交易量下降,因為較小的交易被定價,無法在鏈上採取任何行動。

因此,雖然Uniswap的交易量很高,但在崩盤過程中,Uniswap的累計交易量沒有超過30天的平均交易量。相反,來自USDT轉账、USDC轉账、套利機器人的活動,以及在巨大的價格波動中的其他緊急活動佔據了區塊空間。

在下面的左圖中,我們看到了MEV機器人通過各種手段從網絡中提取價值的一個小時的活動。在下面的右圖中,我們看到在暴跌期間的一小時內,對Gas消耗貢獻最大的智能合約。

Uniswap V2仍然是Gas消耗的明顯領導者。

穩定幣的轉移在Gas消耗方面接近超過Uniswap。USDT和USDC被緊急發送至交易所的錢包,以分配資金。

擁有大量資金的匿名账戶正忙於進行套利活動,如清算。

暴跌後的幾天,Gas價格自此大幅下降。穩定轉讓的Gas消耗量下降了>60%,Uniswap的Gas消耗量從高峯期下降了約50%,而套利的機會自暴跌後大多恢復到正常水平。在整個崩盤期間,1200的平均Gwei的峯值使交易成本超過500美元/一次交換。在平均Gwei<75的情況下,小的交易者現在可以按照他們認為合適的方式進行再平衡。

結語

自TVL和用戶分別增長到1000多億美元和200多萬以來,DeFi遭遇了其第一次重大的價格和流動性測試。DeFi持續增長的積極指標包括:

來自交易費和DEXs峯值交易量的強勁收入

健康的借貸市場,高抵押品,相對低波動的利率,以及穩定幣中的高利用率

穩定幣維持其掛鉤,使用量繼續增長

藍籌幣對ETH的抗跌性和ETH對BTC的抗跌性

未來最大的警告信號是使用量的減少和協議費收入的相應下滑。到目前為止,我們還沒有看到這樣的事件,因為流動性的提高增加了使用率和費用。使用量的下降可能會導致流動性枯竭,因為TVL/收入增加,收益純粹由代幣膨脹驅動。流動性的喪失會使用戶體驗惡化,造成用戶更少、收入更少、流動性更多退出的反射性影響。就目前而言,增長仍然強勁,DeFi的使用量推進到新的高度。

Luke Possey 作者

Harris 翻譯

Harris 編輯

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

加密谷Live

文章數量

46粉絲數

0

評論