由寄生至新生 :全面解析SushiSwap

什么是SushiSwap?

SushiSwap最初是基於主流的以太坊自動做市商(AMM)協議Uniswap的分支,但在短時間內迅速成為該領域創新前沿的DeFi領導者。盡管Sushi所走的道路是非常規的,而且絕非一帆風順,但它為一個創新的平臺應該是什么,以及如何在現有的代碼基礎上建立並將其轉化為自己的東西樹立了先例。今天,SushiSwap提供了一系列的產品和服務,如主要的產品:SushiSwap的AMM、用於借貸的Kashi、BentoBox保險庫和dApp生態系統、Miso啓動板,以及Sushi的下一代做市商Trident。

除了去中心化金融的性質之外,SushiSwap 的原生代幣 SUSHI 可以質押到 xSUSHI 或 SushiBar 合約中,從AMM產生的費用和DAO的投票權中獲得收益。SushiSwap的結構方式是獨特的;他們有幾個核心貢獻者,建立了協議產品,DAO可以選擇支持哪些提案。SushiBar合約以0.3%的交易費的形式賺取收益,該收益在被交易的原生LP中收集,然後每天轉換為SUSHI。回購的SUSHI然後在Staker之間分配到xSUSHI合約中,提供了一個獎勵使用該協議的正反饋循環。

雖然SushiSwap最初可能是作為Uniswap的分支和直接競爭對手开始的,但今天這兩個協議服務於兩個非常不同的市場。SushiSwap 的團隊通過構建一整套產品來支持代幣生命周期,而不僅僅是專注於二級市場,證明了他們提供和保持先發優勢的能力。這給了他們一個獨特的地位,因為他們不僅在產品方面進行了縱向擴展,而且還將其產品擴展到第一層鏈和第二層擴展解決方案。這使Sushi成為活躍參與者的一個家喻戶曉的DeFi名字,並在進入一個新的生態系統時提供了一定程度的信任和舒適度。

自動做市商(AMM)

要了解什么是AMM,我們首先要了解傳統或去中心化交易所中做市商的作用。做市商的作用是通過在买入和賣出雙方同時報價來為市場提供流動性,他們的目的是通過費用回扣和买入賣出之間的價差來獲取利潤。做市商的目標是根據前景、風險狀況和所採用的策略,保持 delta 中性(無方向風險)或承擔少量 delta(輕微方向風險)。

當我們看DeFi和鏈上網絡,如以太坊,傳統的交易基礎設施以訂單簿和做市商的形式存在是不可行的。這是由於網絡的延遲和在網絡上進行交易的相關費用導致的。因此,一種促進圍繞 "流動性池(liquidity pool) "進行交易的新方法被創造出來,即自動做市商(AMM)。在這個新的交易機制中,用戶都向協議貢獻資金,並根據所提供的交易對的數量和交易量,獲得一定比例的交易費獎勵。用戶必須向交易對的雙方提供資本或流動性。這個過程被稱為LPing或Liquidity Pooling。例如,一個常見的交易對可能是SUSHI/ETH,因此用戶將向協議提供價值1000美元的SUSHI和價值1000美元的ETH,允許用戶在這兩個交易對之間买賣。當進行交易時,資金池變得不平衡,因為一種資產被放入資金池,另一種資產被移除,導致協議重新平衡到50/50的重量。這是恆定產品池如何在高層次上運作的基本示例。

AMMs的起源簡介

AMMs的引入來自於Uniswap,該協議允許在以太坊之上以無許可的方式列出交易對和進行代幣交易。最初在Uniswap V1中,池子是針對ETH創建的,所以所有的交換都是在結構為這樣的池子中進行的。ERC20/ETH。Uniswap V2於2020年5月亮相,允許為ERC20/ERC20代幣之間的交易建立池子,而不僅僅是ERC20/ETH對。今天的許多AMM都是Uniswap V2代碼庫的分支,在UI/UX和其他調整方面略有不同,例如SushiSwap實施的MasterChef獎勵合約。當提到V2 AMM、V2風格時,它只是指Uniswap所流行的恆定產品庫結構。

Finematics的流動性池和AMMs

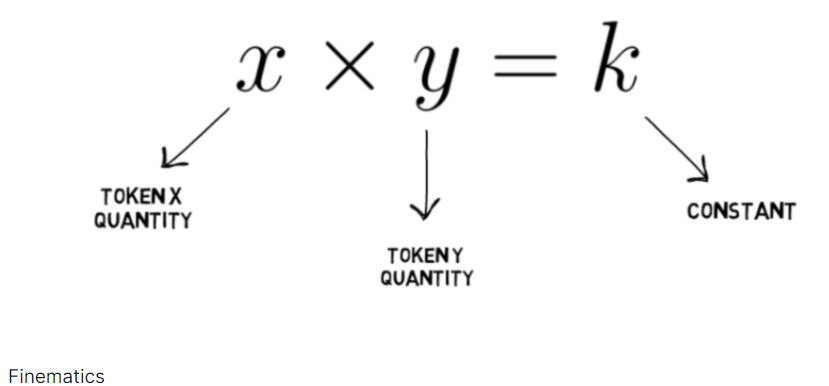

"基本的流動性池,如Uniswap使用的流動性池,使用一個恆定的產品做市商算法,確保兩個提供的代幣數量的乘積始終保持不變。最重要的是,由於算法的原因,無論交易量有多大,池始終可以提供流動性。這樣做的主要原因是,隨着所需數量的增加,算法逐漸(收斂於無窮大)增加了代幣的價格。” — Finematics 流動資金池解釋

集中流動資金池與Uniswap V3

雖然我們簡要地討論了AMM/V2的標准構成,而且Finematics分解了恆定的產品公式,但V3採取了不同的方法來最大化資本效率。如果你還不了解Uniswap V3或集中流動性池,我強烈建議你查看Finematics的更多技術分析,比如這篇,以了解更多:https://finematics.com/uniswap-v3-explained/

基本的SUSHI系統/產品供應

SushiSwap AMM(V2風格 )

最初的SushiSwap產品和主打產品是建立在以太坊上的自動做市商協議,類似於Uniswap V2的協議。AMM伴隨着一套智能合約,用於處理獎勵分配、整體運作和協議治理。但這只是他們差異化的一部分。在多個平臺上提供熟悉的、無縫的用戶體驗是該團隊採取的下一步行動。這是一項挑战,很少有協議成功完成。目前在撰寫本文時,Sushi正在繼續創新,並對五個不同的第一層鏈提供AMM支持,包括:Binance Smart Chain、Ethereum、Polygon、Fantom和Huobi生態鏈,使其成為在各種網絡上進行基本交換的一站式服務。

BentoBox(被動收益金庫和dApp生態系統)

BentoBox是一個可以持有ERC20(和其他跨鏈)資產的保險庫,並通過用存入的代幣提供閃電貸款為其存款人產生收益。該平臺還允許去中心化的應用程序(dApps)建立在其之上,以各種方式利用保險庫,為存款人提供新的收入來源,並給予dApps靈活性和有效的資金訪問。BentoBox是一個新的DeFi產品,旨在容納多個核心DeFi基元,使它們一起工作,以提高gas效率,賺取被動收益,並在產品之間創建一個更可組合的dApp生態系統。

BentoBox本身由一個或多個容納資產的主庫組成。因為建立在Bento之上的dApp都是從這些主金庫中進行互動的,所以不需要每次都重新批准資產交易,因為資產已經被批准用於整個金庫。同樣,dApps和金庫之間的互動耗費的gas也很少,因為相對於從外部錢包與dApps的互動,它們的計算成本更低。在存入協議後,用戶能夠通過借出的閃電貸款和其他通過治理批准的策略,如利用便當盒內的dApps,以及dApps,如CREAM或復合金庫等,獲得資產的被動收益。Bento的目標是成為一個生態系統,任何人都可以借出或LP,dApp开發者可以在其中使用其金庫和效率,以無許可的方式構建。這是一個有趣的方法,因為許多平臺試圖在第一層創建生態系統,但發現協議很快就變得支離破碎。SUSHI團隊選擇在協議層面上進行攻擊,並以這種方式創建一個強大的生態系統,以確保可組合性和效率。

Kashi (借/貸)

Kashi是一個借貸平臺,允許用戶選擇兩種代幣——一種用於借貸,一種用於抵押,為這些對創建一個隔離的池子。通常,像Aave和Comound這樣的借貸平臺採用基於共享池的借貸,這使得風險最大的資產成為協議上最弱的一點——這就是為什么Aave和Comound沒有列出很多資產。Kashi在整個借貸協議中使用孤立的池子來代替交叉抵押,這有其優點和缺點。有了交叉抵押,你可以自由地借出和借入任何資產給他人,只要協議接受抵押品並發放所需的資產。這種抵押方式的主要問題是,如果一項資產的貶值速度超過了清算機制對貸款的去槓杆化速度,就會導致整個用戶群的損失,這將不得不被社會化或由協議保險基金吸收。

防止這種情況的主要保障措施是保持較高的貸款價值比(LTV),這實際上是在降低鏈上的槓杆率,以及保持可用作抵押品的資產的選擇性範圍。Kashi平臺在獨立的資金池中採用了不同的方法,將執行不力的清算風險只限制在該特定的貸款池中。這樣做的缺點是,相對於交叉抵押的同行,它可能會降低貸款人的資本效率,而且必須存在一個池子,或者為這對池子(抵押品代幣與貸款代幣)創建。通過使用這種方法,SushiSwap團隊認為,使孤立的池子易於創建,並找到其他補充收益率的方法,如閃電貸款或BentoBox,是可行的和潛在的低風險解決方案,以提供更多的資產和對作為借出資產和借入抵押品。

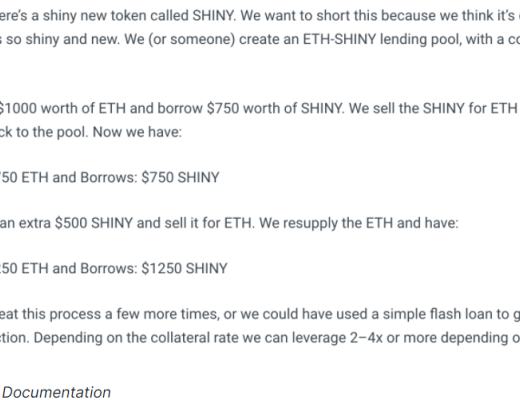

此外,在使用孤立的借貸池和閃電貸款的同時,這些池子可以用來創建鏈上的槓杆空頭,如SushiSwap文件中所述:

最後,Kashi的目標是比其競爭對手更有效率,以提供更好的用戶體驗和更便宜的交易成本。Kashi的合約通過使用獨立的借貸池,再次優化了gas的最小使用量。通常在以太坊上,當合約需要更多的計算量時,執行交易的gas價格會更貴。這意味着發送一個erc-20代幣將比將合同部署到以太坊主網或與已部署的合同互動要便宜得多。由於池子是獨立的,計算要求比在一個池子裏供應和借用多種資產要低得多。該協議還採用了彈性利率,以保持所供應資金的高利用率,這使得收益率保持在一個理想的範圍內。如果資產利用率達到100%或所有資產都被借出,用戶將無法提取資金,直到利用率下降。當更多的貸款人進入市場或債權人重放貸款時,該比率可能會下降,這就是為什么保持高利用率但絕不是最大容量如此重要。通過建立一個系統,根據資金池的過度或不足動態調整激勵措施,可以在借款人的最大收益和利率過低時最大利用率的緩衝之間找到一個健康的平衡。

MISO (IDO Launchpad)

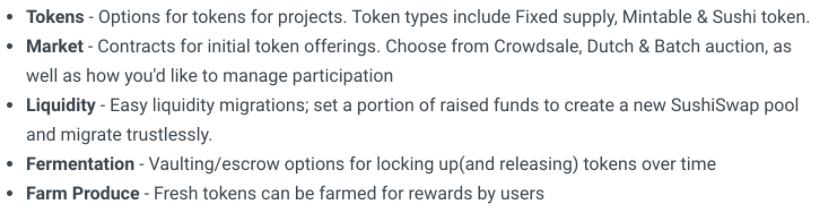

Minimal Initial SushiSwap Offering(MISO)是Sushi團隊對Initial DEX Offering(IDO)平臺的改造,以幫助團隊以去中心化的方式推出代幣和籌集資金。目前,Miso Launch Pad是一組精心策劃的項目,但目標是在未來使該平臺無權限,項目將能夠啓動和衆籌資本,而無需與核心的Sushi團隊進行任何必要的互動。

MISO背後的想法是為項目提供一個直接的途徑來啓動代幣,並為SushiSwap生態系統本身推動更多的配對和流動性。通過提供一個平臺來實現這一點,有利於Sushi提供的整套產品,為代幣的生命周期創造一個完整的生態系統。MISO平臺本身也提供了一套被稱為 "成分(Ingredients) "的开源合同,團隊可以使用這些合同,以安全、經過測試的方式提供一個執行良好的IDO。所提供的工具分為以下幾類:

SushiSwap Documentation

SUSHI團隊將這些 "成分 "合約組織成捆綁的智能合約結構,稱為 "食譜(Recipes)"。然後,團隊可以選擇部署各種預先構建的'食譜',以滿足他們的需求,因為他們知道這些合約是經過战鬥測試的,並將提供與SushiSwap生態系統其他部分的無縫集成。

Trident(下一代AMM)

Trident是Sushi團隊對下一代AMM的看法,專注於資本效率和Sushi其他產品之間的可組合性。這個產品目前正在开發中,是團隊目前的核心重點之一。在Trident宣布之前,人們認為將部署一個名為Mirin的提案,允許中心化的交易所托管SUSHI的staking,以賺取協議的收益,將更多的用戶引入DeFi的好處。這種收益是通過在傳統的SushiSwap V2 AMM和吹噓的V3 AMM上賺取的AMM費用實現的,V3 AMM將通過集中的流動性池提高資本效率。然而,這一提議被廢止了,取而代之的是新宣布的Trident發行,它是在保密的情況下开發的。

該協議在結構上有三個方面/類別,使其與傳統的V2和V3 AMM不同。Trident對AMM採取了獨特的方法,了解不同的交易對都有理想的流動性池結構,以實現效率最大化。

Trident協議的第一個支柱是LP結構。

該協議中使用了四種不同的LP結構:

恆定產品池或傳統V2風格

混合或穩定的互換池

集中的流動性池,如V3

加權池

Trident的第二條支柱是建立在BentoBox金庫之上,這使得資本效率得到提高,並打破了不同協議之間的流動性分割問題,如AMMs、借貸和合成物,即使它們處於同一個第一層。此外,代幣審批只需要做一次就可以為用戶節省費用,並且在與每個對的最佳池子類型相結合時,可以潛在地減少滑點。

Trident的第三個支柱是Tines Routing Engine,它將提高掉期的效率,減少滑點和全面的價格影響。傳統上,如果一個人想從貨幣X到Z,必須按以下方式進行路由:

交易X->Y,然後,交易Y->Z

目前,這是一個可行的解決方案,但效率不高。用戶必須進行多次互換和批准,如果點差不大,或者由於名義規模在X/Y和Y/Z貨幣對之間互換而導致貨幣對稀薄,那么跳轉就會對價格產生巨大影響。

Tines Routing Engine通過尋找其他路线和組合池作為一個整體來執行交易,幫助減少對這些貨幣對的影響。這有助於分解名義規模,並找到為每條路线優化的最佳資金池,即如果在兩者之間進行穩定的互換,則是集中的資金池。通常情況下,這將大大降低成本效益,但由於Trident部署在BentoBox之上,所有的批准只需要對每個資產進行一次,所有的合同都是為了優化以節省gas,這使得這既是Sushi團隊正在尋找的成本和執行效率的解決方案。Trident將在不久的將來發布。

池子類型(來自Trident Documentation)

恆定產品池

在這種池子類型中,由於公式的作用,交換自動進行。x*y=k,也被稱為恆定收益公式。

混合池

混合池的出現是為了讓用戶在降低價格影響的情況下交換同類的資產。在混合池中,用戶可以在一個池中包括多達32種資產。基於一個穩定的互換曲线的想法,這允許類似的資產在一個池子裏相互交易,減少其他市場因素的幹擾或明顯不同的代幣。

集中的流動性池(Concentrated Liquidity Pool)

如圖所示,流動性提供商將能夠選擇他們希望收取平臺費用的代幣價格範圍。這是希望你需要與其他供應商分享的池子的數量能在幾個範圍內更均勻地分布,在你選擇的範圍內為你提供更大的一塊蛋糕,這意味着更高的費用積累。對於集中的流動性池,最終的好處是,它將允許流動性提供者更窄的範圍提供流動性,以最大限度地分享他們從整個SUSHI的平臺互換費用中獲得的收入。

Shoyu(NFT市場)

還有人提到了SushiSwap的NFT市場產品,並部署了一個測試網站,然而目前還沒有提供時間表或深入的細節,除了治理建議授予一個核心貢獻者开始开發Shoyu市場的撥款。

SUSHI代幣經濟學(來自當前SushiSwap的最新文件)

2.5億的$SUSHI上限。

所有排放量的10%將用於Multisig控制的財政/开發基金。

預計達到硬上限的日期是2023年11月。

目前每個區塊鑄造的$SUSHI代幣少於20個

交易所交易費用的0.05%將被授予xSUSHI代幣的持有人。

情緒和推特數量

我們可以看到圍繞Sushi的推特量與該項目情緒之間形成了一種的關聯。Trident協議是在2021年7月下旬宣布的,我們可以看到對推特量和所有情緒的直接影響,我們可以假設這在很大程度上是由於這一宣布以及一系列其他重大事件,如對其他第一層鏈的跨鏈整合。

Coingecko

重要的發展

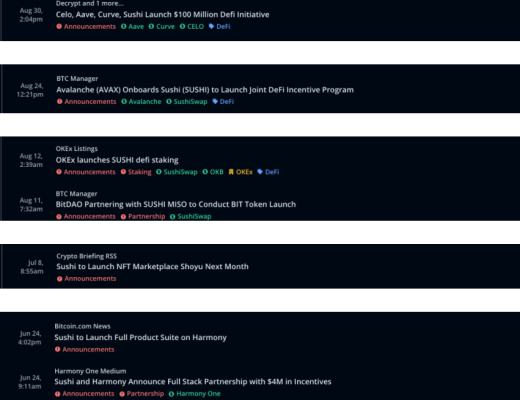

利用The TIE專有的SigDev feed,我們可以看看SushiSwap團隊在過去幾個月中最值得注意的一些事件。伴隨着下一代AMM Trident和NFT市場Shoyu的發布,團隊一直在努力整合並與其他L1解決方案形成合作關系。

在過去的幾個月裏,Sushi已經宣布與Harmony(ONE)和Avalanche整合,以及其他聯合DeFi計劃,以幫助推動該空間達到新的高度。

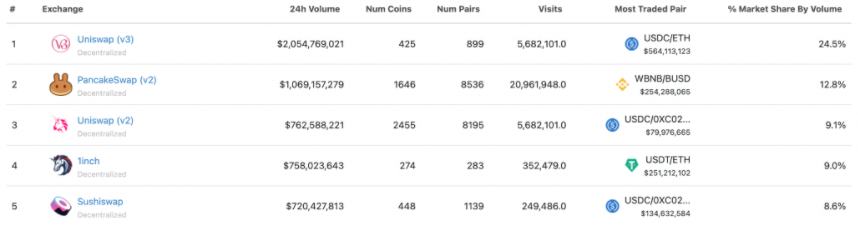

AMM比較

雖然Sushi的AMM不再是唯一的旗艦產品,但它在與其他主要AMM的競爭中仍然佔據優勢,如Uniswap v2、Uniswap v3和PancakeSwap。根據每日交易量,SushiSwap目前佔據了大約8.6%的市場份額。然而,SushiSwap的這個列表只記錄了ETH交易量。考慮到所討論的Sushi在其他鏈的主要存在,如果這些非ETH交易量被匯總,Sushi將坐在接近~10%的位置,僅次於PancakeSwap。

從早期开始,Sushi已經走過了漫長的道路,並克服了許多障礙,這些障礙來自於創新的角度,以及早期與匿名創始人的內部鬥爭。在艱難的道路上,團隊开始使Sushi成為自己獨特的產品,並擺脫了作為Uniswap克隆的說法。在寫這篇文章的時候,Sushi已經成立一年多了,它以驚人的數字和產品在這個以極快速度發展的空間裏脫穎而出。主要的AMM產品目前在14個不同的鏈上得到支持,使其成為最大的跨鏈流動性協議之一,自成立以來提供的流動性剛剛超過14億美元,交易量達到1080億美元。展望未來,邊界將繼續被推動,因為Shoyu NFT市場正在开發中,Trident AMM協議將在今年晚些時候發布,SUSHI的支持者繼續對未來抱有很大希望。

原文鏈接:https://research.thetie.io/a-deep-dive-into-sushiswap/

作者 | Sting

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

加密谷Live

文章數量

46粉絲數

0

評論