首發 | 歐易OKEx研究院:商榷Uniswap V3幾個爭議問題

本文由歐易OKEX研究院原創,授權金色財經首發。

就像被稱為“科技者盛宴”的蘋果發布會一樣,DeFi領域備受矚目的明星項目---Uniswap也在近日發布了新版本方案。不同於經典的V1,V2版本,Uniswap最新的V3版本引入了幾個新特性:流動性聚合、多級費率以及預言機的升級等。

從Uniswap V3發布後的實際情況看,外界褒貶不一,衆說紛紜。有人對其大加贊賞,也有人直言深感失望。在此,我們特意甄選出幾個值得市場關注問題和商榷進行討論。需要強調的是,在很多情況下,由於定義和標准的不同,即便針對同一問題,最後得出的結論也可能不同。因此,我們不妨抱着求同存異的心態,從不同角度來更全面地認識Uniswap V3。

Uniswap V3是訂單薄模式嗎?

在Uniswap V3發布後,很多DeFi社區的意見領袖將其視為訂單薄梯度模式,理由是Uniswap V3引入了“範圍內掛單(Range Orders)”功能,允許流動性提供者(LP)在高於或低於當前價格的自定義價格範圍內存放數字資產。

然而,如果僅憑此就將Uniswap V3視為訂單薄模式的退化,那未免也太小瞧Uniswap V3的創新性了。事實上,如果仔細研究Unsiwap V3的設計理念,可以發現Uniswap V3根本不是訂單薄模式---Uniswap V3 為AMM引入了“價格刻度”(tick),LP可根據市場情況將資產放置在不同的價格範圍內,而這絲毫沒有改變自動做市商(AMM)的運作模式!

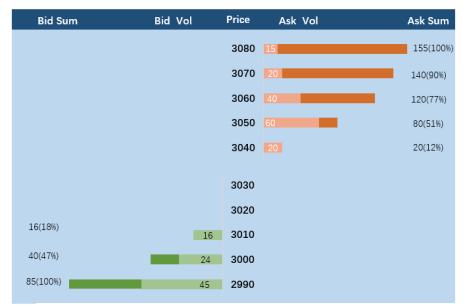

在傳統的訂單薄交易中,無論是競價制度還是做市商制度,雙方需要將訂單(包含價格和標的數量)掛至訂單薄上,以價格作為信號進行交易。其中,在競價制度中的要求撮合是按最有利於交易雙方的價格买賣資產;同樣地,做市商制度中要求做市商必須事先報出买賣價格,而投資人在看到報價後才能下達交易委托。從上我們可以看出,在訂單薄中,流動性提供者都是主動提供報價,市場根據“價格優先”原則進行交易,由此實現了價格發現功能。

圖1. 競價制度下的訂單薄示意圖

但在Uniswap V3中,LP根本沒有主動提供報價,他們僅僅是將流動性放置在不同的價格範圍內!Uniswap V3上的交易價格與Uniswap V2一樣,仍然是依靠流動性(向合約中加入資產x或資產y)而非訂單指令驅動,交易價格由資產池中兩種資產的比例所決定,因此也依然沒有價格發現功能。

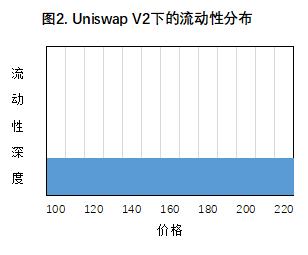

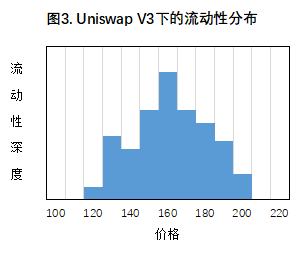

更形象地,如果將Uniswap V2中的流動性設計比作一個水箱,在各價位處所提供的流動性都是一樣的;那么Uniswap V3在設計原理上,更像是在一個水箱中安裝了卡槽,LP可根據市場價格在不同價格範圍的“卡槽”內放置流動性,具體如下圖所示。

因此,Unsiwap V3並沒有退化成訂單薄模式,它僅僅是引入了“價格刻度”,成為一只披着羊皮的狼而已。而對於Range Orders功能,Uniswap V3白皮書中的用詞更准確一些: “範圍內訂單”(Range Orders)更類似於一種限價掛單策略---當價格橫穿給定的限價範圍時,流動性提供者所擁有的頭寸就會由一種資產完全變成另一種資產。

Uniswap V3的資本效率真的提高了嗎?

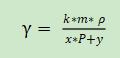

Uniswap V3的一大特性是通過“流動性聚合”來提高資本效率。在經濟學的定義上,衡量資本效率可通過以下公式實現:

資本利用率 = 收入 / 資產

在Uniswap上,資產即LP放置在Uniswap上的流動性,收入來源於交易手續費。其中,交易手續費又與交易筆數、平均每筆交易金額和手續費率有關。在不考慮資產價格變化和LP進入/退出的情況下,在某一段時間內,資本利用率可用如下公式表示:

(1)

其中,k是該時間內的交易筆數,m為平均每筆交易金額,ρ為手續費率,x為資產池中X資產的數量,y為資產池中Y資產的數量,P為X相對於Y的價格。

從公式(1)可以看出,想要提高AMM上的資本利用率,要么提高交易金額或手續費,要么降低資產池中的資產價值。

那么 Uniswap V3是如何提高資本利用率的呢?Uniswap官網上給出了一個案例:

愛麗絲和鮑勃都想在Uniswap v3的ETH / DAI池中提供流動性。他們每個人都有100萬美元。在達到相同流動性深度的情況下,Uniswap V2需要存入500,000 DAI和333.33 ETH(總價值100萬美元);而在Uniswap V3的$ 1,500- $ 1,750價格範圍內,僅僅需要存入91,751 DAI和61.17 ETH(總價值約183,500美元),由此提高了資本效率。

從上可以看出,Uniswap V3提高資本利用率的關鍵在於減少了資本池的總價值(x*P+y)。

然而,當看完上述案例時,我們卻總能隱隱約約地感覺有什么地方不對。Uniswap V3真的提高了AMM的資本利用率嗎?

一個最明顯的案例:假設Uniswap V2和Uniswap V3在一段時間內的交易手續費都為1,000 DAI,同樣地,平臺上所有的LP都為Uniswap V2和Uniswap V3提供了價值 100,000的流動性,那么根據公式(1),Uniswap V2和Uniswap V3的資本利用率是一樣的。

從上可以看出,評判Uniswap V3的資本效率情況,涉及立場和角度問題。

從個體角度出發,如果某一個人將自己的流動性都集中在某一價格範圍內,那么其個人的資本利用率可以提升;然而,市場整體的資本效率卻未因此得到改善。

此外,Uniswap V3在資本效率優化設計方面,僅僅考慮了個體,而忽略了市場上其他人對本人造成的影響,這在經濟學上稱為外部性。

什么是外部性?還是以Uniswap V3官網上的案例為例:設計人員認為在V3版本下,如果一個人有100萬美元的流動性,僅需存入91,751 DAI和61.17 ETH(總價值約183,500美元)即可。但實際情況是,在市場上共有100萬美元流動性的情況下,如果人們認定未來價格只會在$ 1,500- $ 1,750的價格範圍裏變動,那么從理性決策出發,每位LP都會將自己的流動性放置在$ 1,500- $ 1,750的價格範圍裏,因此,Unsiwap V3依然會被存入總價值100萬美元的流動性。此時,Uniswap V2和Uniswap V3並沒有什么本質差別,資本效率仍是一樣的。

更為重要的是,Uniswap V3會引發公平性問題。在Uniswap V2中,所有的LP地位都是平等的,所獲取的手續費也是平均分配。然而,Uniswap V3通過“範圍內掛單(Range Order)”的設置來聚合流動性,以此提高資本效率。同時,Uniswap V3規定,當市場價格在制定的價格範圍內,LP可獲取交易費用;而當市場價格移到價格範圍外,這部分流動性將不再賺取手續費。

這在無形中為Uniswap V3引入了流動性競爭機制---有組織性的、專業的LP將會實時根據市場價格的變動調整自己存放流動性的價格範圍,以此獲取更大的收益;而普通的LP很難及時調整,因此其資本效率和手續費分成也相對更低。

因此,從總體上看,Uniswap V3最為重視的“流動性聚集”,並未從根本上改善平臺整體的資本利用率。相反,由此引發的流動性競爭,還會造成公平性問題以LP調整頭寸帶來的Gas損耗,這一點是得不償失的。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Arthur Hayes 新文聚焦 | 全球貨幣政策的真相,比特幣接下來何去何從?

作為一名宏觀經濟預測者,我試圖基於公开數據和當前事件,作出能夠指導投資組合資產配置的預測。我喜歡“...

Ouroboros DeFi:為什么 Usual Money 被低估了?

前言:Ouroboros DeFi 方法論在Ouroboros DeFi收益基金,我們的投資策略始...

WEEX 唯客交易所贊助臺北區塊鏈周 支持更多全球用戶Onboard Web3

第三屆臺北區塊鏈周(Taipei Blockchain Week, TBW)於 12 月 12-1...