如何理解 DeFi?(下):去中心化交易所和保險

在上周《如何理解 DeFi(上)》我們介紹了什么是 DeFi、去中心化穩定幣和去中心化借貸。今天這篇文章會向大家繼續介紹 DeFi 中的去中心化交易所、去中心化衍生品和去中心化保險。

去中心化交易所

去中心化交易所 DEX ( Decentralized Exchange ) 旨在解決中心化交易所 CEX ( Centralized Exchange ) 固有的問題,如資產的集中保管、地域限制和資產選擇等。

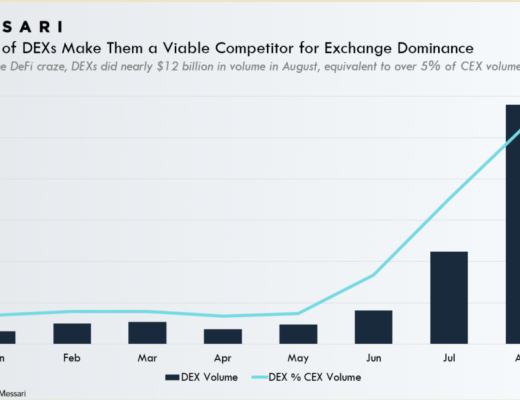

在 2017 年的 1c0 期間,EtherDelta 是最受歡迎的 DEX,用戶可以在這裏自由兌換 ERC-20 代幣,但其所採用的鏈上訂單簿模式,掛單過程繁瑣性能低令用戶體驗不佳。在 2020 年以前,所有 DEX 上的交易量還不足 CEX 的 1%。

2020 年 DEX 迎來了爆發,總交易額在這一年裏增長了 115 倍,達到 192 億美元,DEX 之王 Uniswap 的單日交易額甚至一度擊敗了 Coinbase,其中 Uniswap 採用的 AMM 自動做市商機制功不可沒。

要理解自動做市商這個詞,首先得明白什么是做市商。

這是我們在中心化交易所交易時,常常會看到的一張訂單簿,左邊是賣出的訂單報價,右邊是买入的訂單報價。對一項可交易資產提供流動性,如 BTC 同時報出买入價和賣出價,並從买賣差價中獲利的機構就是做市商。

通過不斷地雙向報價,做市商維持了資產的流動性,因此也叫流動性提供者。在 Uniswap 上,往流動性池中存入代幣,提供資產流動性的人也叫流動性提供者,區別在於這些人不需要手動進行雙向報價。

Uniswap 上每一個流動性池中有兩種代幣,當一個池子被建立後,第一個往裏存入代幣的人,就是為這個池子中代幣兌換定下初始價格的人。接着會陸陸續續有其他人往池子裏存入代幣,所有往 Uniswap 存入代幣的人都可以被稱做流動性提供者 LP(Liquidity Provider)。

這些人存入代幣後會獲得相應的 LP token 作為憑證,其他用戶在 Uniswap 上進行交易支付的手續費會被分配給 LP 作為獎勵。當你在 Uniswap 進行交易時,Uniswap 不是將單個的买單和賣單進行匹配,而是根據池子裏的資產比例來決定價格。

Uniswap 獨特之處在於大大降低了做市商的門檻,任何人都可以成為做市商,將資產存入池子提供流動性並從中賺取手續費。

不過 Uniswap 的誕生其實是個意外。其創始人 Hayden Adams 在大學畢業後的第一份工作,是在西門子做機械工程師。有天他被解僱了,Hayden 非常沮喪地告訴了他的好朋友 Karl Floersch 自己被解僱的消息。Karl 當時在以太坊基金會從事 Casper FFG 的工作。

Hayden:我被解僱了:(

Karl:太棒了!恭喜你哦,這對你來說簡直是人生幸事。機械工程已經是個夕陽行業了,以太坊才是未來,你還很年輕,你的新使命是來寫智能合約!

Hayden:可我不懂怎么寫代碼哇~

Karl:不懂也沒事,寫代碼很簡單的。而且現在也沒人真搞懂了智能合約、以太坊之類的。

Hayden:好吧~

就這樣,Hayden 被 Karl 說服,抱着試試看的心態學習代碼和以太坊,並根據 Vitalik 在 2016 年提出的自動做市商的概念开始學以致用——开發 Uniswap。

去中心化衍生品

衍生品是任何成熟金融系統中的關鍵組成部分。衍生品,顧名思義是從某樣資產衍生而來的商品,這些資產可以是股票、債券、大宗商品、利率、貨幣或加密資產。常見的衍生品有遠期合約、期貨、期權和掉期。

衍生品的使用場景有兩大類:對衝風險和投機买賣

舉個例子,有個農民勤勤懇懇地種小麥。小麥的價格在一年當中是在不斷波動的。小麥的價格像所有商品一樣,受到供需關系的影響,當豐收季到來時,小麥的價格有可能會下跌。為了對衝小麥價格下跌的風險,農民可以买入看跌的期權。

如果小麥價格確實如農民所預料的下跌了,那么這份期權就能給農民帶來收益,對衝小麥價格下跌造成的損失。如果小麥價格上漲,那么這份期權就會給農民造成損失,但由於小麥價格上漲使得農民可以獲得更多的收入,因期權造成的損失也被對衝掉了。

所以,無論小麥價格在豐收季來臨時是上漲還是下跌,農民都能對衝部分風險。當這個現實生活中的場景挪到區塊鏈上時,流動性提供者為了對衝無常損失,也可以做空或做多他所在流動性池的代幣。

以數字化形式表示的金融衍生品被稱為合成資產。在《看懂 DeFi 合成資產,這篇就夠了》中,我們詳細介紹過合成資產。簡單來說,合成資產是通過代幣模擬另一種資產價值的金融工具,例如 USDT、Dai 是模擬美元的合成資產,wBTC、imBTC 是模擬 BTC 的合成資產。

在加密領域,當我們提到合成資產時,第一個想到的就是 Synthetix。Synthetix 是以太坊上用於生成合成資產的協議,將傳統市場的衍生品模型應用到了法幣、指數、商品和數字資產上。通過 Synthetix,用戶無需注冊,不必通過第三方中心化平臺而直接進入市場,購买並交易各類合成資產,不受國籍、地域和時間限制。

傳統行業中的衍生品市場價值一千萬億美元,債券和股票市場都相形見絀,更不用說總市值剛剛達到 2 萬億美元的加密市場。然而隨着數字經濟的成熟,很多人非常期待加密資產衍生品市場的未來。與傳統衍生品相比,加密資產衍生品的價值在於提升了流動性低的資產的流動性,並且通過組合各種資產豐富了投資選擇。

去中心化保險

日常生活中,我們通過購买意外險、醫療險等方式來轉移不可預測的風險。在區塊鏈使用各種 DeFi 產品,遇到意外事件時,我們又該如何轉移風險呢?

大多數智能合約在被正式部署到主網之前都會經過代碼審計,還會通過 bug bounty 等方式獎勵找出代碼漏洞的开發者,從而提升合約安全性。但即便如此,仍沒有人能保證一份智能合約是絕對安全的,黑客入侵的可能性一直存在。

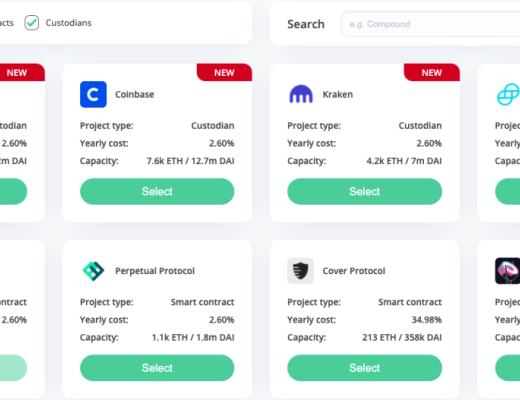

Nexus Mutual 是區塊鏈世界裏的保險公司,它的第一份產品就是智能合約保險。Uniswap、Curve、Synthetix、Compound、MakerDAO 等均在其保險範圍內。另外 Nexus Mutual 最近剛推出了托管人保險,如果用戶將資產托管在中心化交易所,因黑客攻擊導致了他的資產損失,也可以獲得 Nexus Mutual 的保障。

2020 年的情人節,DeFi 貸款協議 bZx 的一個安全檢查未成功啓動,黑客利用這一漏洞對 bZx 進行了閃電貸攻擊。在攻擊發生前,通過 Nexus Mutual 購买了相應保險服務的投資者都獲得了賠償。

當智能合約的風險得以轉移給保險公司時,整個 DeFi 生態更完整了,對大衆來說使用起來也可以少一些膽战心驚。

DeFi 的未來

比特幣讓世界上任何一個人都可以隨時隨地進行轉账,不受時間和地域的限制。然而,僅有單一資產的金融體系是不健全的,除了轉账和避險,用戶還需要功能更豐富的金融產品,這正是 DeFi 的價值之一。

智能合約交互的風險和復雜性限制了 DeFi 用戶數的增長,動則上千的手續費更是讓不少用戶望而卻步,然而隨着更多的資本和开發者進入 DeFi,隨着更多傳統金融世界中的人們意識到 DeFi,這些問題將會得到最大程度上的資源支持。現在很多解決方案已經被提出及實踐,門檻和安全性只是時間問題,我們期待看到 DeFi 用戶的指數級增長。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

評論