Alpaca槓杆挖礦衝既虧?說說槓杆化流動性挖礦的那些坑

如果要問前段時間 BSC 上什么項目最 IN,那非羊駝(Alpaca)不可。

羊駝全稱 Alpaca Finance,是基於幣安鏈的槓杆挖礦項目。

都說 DeFi 帶來了一個“撿錢時代”,但對於小資金量用戶來說,挖礦收益低一直是個痛點。

為了解決這個痛點,槓杆挖礦問世。

槓杆挖礦,顧名思義就是在流動性挖礦上加槓杆。槓杆挖礦最早是由 Alpha Finance 提出的,沒錯你沒看錯,Alphca 可以說是 ETH 生態 Alpha 的仿盤。

Alphca Finance

Alphca 的槓杆挖礦上线之前,先开了 BNB、BUSD 單幣質押挖礦池(lending 池),雖然有鎖倉 (30% 的收益立即解鎖,70% 需要等 1 個月後解鎖),但風險低收益高,成績非常耀眼,這讓羊駝的槓杆挖礦還沒正式上线,就受到了不少人的關注。

在沒審計的情況下,早期羊駝 TVL 衝到過 15 億刀(很高了)。

而第二階段,就是這個項目的重頭,槓杆挖礦(farming 池)。

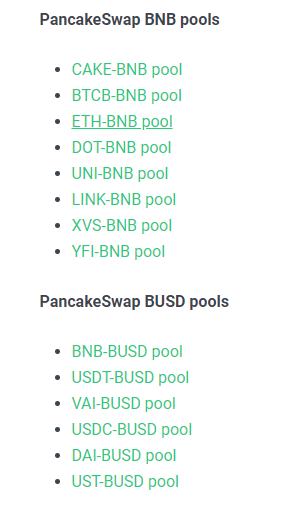

羊駝的槓杆挖礦上线時有 5 個 LP 池 CAKE/BNB、ETH/BNB、USDT/BUSD、BNB/BUSD、BTC/BNB(目前已經有 10+個池了),各個池可开的槓杆倍數不同,最高的是穩定幣池 USDT/BUSD,最大可开到 6 倍。

槓杆挖礦上线後,因為顯示的收益非常強悍(年化幾百到上千),不少用戶衝衝衝,衝完之後才發現,不僅沒賺,還虧了不少。

就連神魚也在微博公开叫停。

接下來小編就借羊駝和大家聊一聊,槓杆挖礦的原理,說一說槓杆挖礦的那些必須要注意的坑。

槓杆挖礦

實際上,槓杆挖礦是借貸+槓杆+流動性挖礦的結合體。

什么意思呢?

簡單說,是用本金作為抵押,借幣放大本金,再去流動性挖礦,讓小資金也能獲得理想的挖礦收益。

你想想,挖礦收益放上槓杆,不是又穩定又香嗎?但事實是這樣嗎?

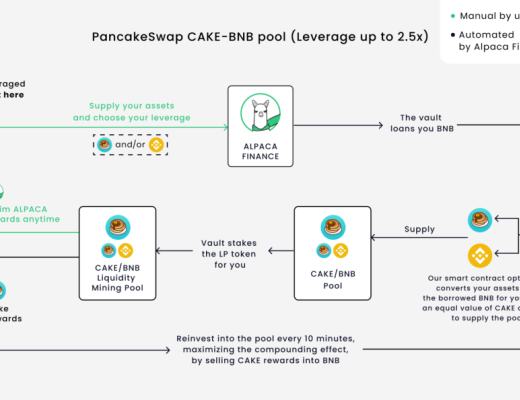

先看看羊駝具體是怎么加槓杆去挖礦的:

羊駝有兩個池子,一個是單幣挖礦的池子,抵押型用戶可以往池子裏抵押 BNB 和 BUSD 來賺取收益,注意,羊駝的抵押池子裏只有 BNB 和 BUSD,這個池子是用來給槓杆挖礦的用戶借幣放槓杆的。

另外一個池子就是槓杆流動性挖礦池,這個是重點,我們以 CAKE/BNB 池來和大家舉例。

假設目前 BNB 市價 300 刀/個,CAKE 15 刀/個

用戶 A 要开 2.5 倍的槓杆挖 CAKE/BNB,抵押了 10BNB (3000 刀)。

抵押好後,羊駝從抵押池再給用戶借了點 BNB 湊了 25BNB(本金的 2.5 倍),再用一半的 BNB 換了 CAKE。

用戶抵押 10BNB (3000 刀),开了 2.5 倍槓杆。

當前頭寸約 25BNB (7500 刀),其中 12.5 個 BNB (3750 刀),250 個 CAKE (3750 刀)。

用戶借款 15BNB

再拿去 Pancake 抵押 LP 开始挖礦,另外,在抵押過程中生成的 CAKE,羊駝會直接賣成 BNB,繼續復投。

槓杆挖礦的問題及風險

發現問題沒有,羊駝的抵押借貸池只有 BNB 和 BUSD,所有的池子都圍繞這兩個幣,用戶如果要組 LP,羊駝就會自動給用戶借 BNB 或是 BUSD 來放大資金的效果,然後再賣一半的幣去組 LP。

整個過程涉及了幣幣交易,用戶加槓杆挖 CAKE/BNB 流動性挖礦時,羊駝沒有 CAKE 的抵押池,所以只借 BNB ,再把借來的 BNB 賣成 CAKE,去組 LP。

平倉時,羊駝會把 CAKE 換回 BNB 來抵債;同理,挖 BTCB/BNB 時,羊駝就會給用戶借 BNB 拿去賣成 BTCB…..諸如此類。

上個挖 CAKE/BNB 的例子中,當 BNB 價格上漲時,用戶 A 就會存在一部分 BNB 上的虧損。

假設 BNB 從 300 刀漲到 350 刀。用戶的借款是 15BNB(價值 5250U),因為羊駝換了 CAKE,借款的當前價值 2.5 BNB 和 250 CAKE (4625U),當然無常損失後這個數字會更低。

不過,當 BNB 價格下降時,情況又恰好相反,用戶因為“做空”能多獲得一部分的收益。

穩定幣池可以挖嗎?

有人可能會問了,那挖穩定幣不就行了?

實際上,羊駝的槓杆穩定幣池也有比較大的風險,主要有兩個原因。

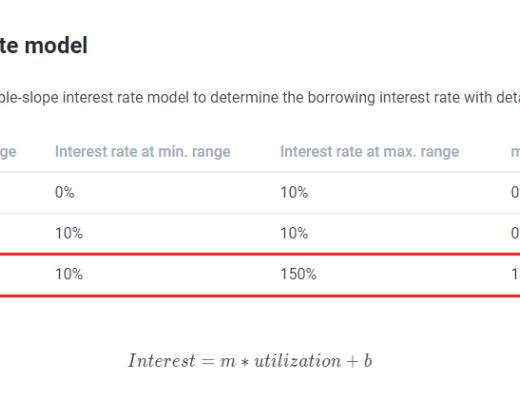

1、根據規則,抵押池的資金利用率一但超過90%,為了刺激用戶還款,利息會大幅提升(利息從最高 10% 提升到最高 150% ),挖礦的收益會銳減。

目前利用率長時間穩定在 90%左右。

2、最重要的一點,滑點過高。不止是穩定幣池,所有池子都存在這個問題。

因為 Pancake 的流動性挖礦池有限,如果大資金挖礦,再加槓杆放大,資金量會比較離譜,在去中心化交易所,大金額的交易多少會對價格有一定的影響。

以下是官方給的數據,66.67W 刀的本金,开 6 倍槓杆,平倉時損失約 2.7W 刀。

按照這個數據,加上進入時的損失,共能有約 6.7W。

也就是說當資金足夠大,流動性差時,6倍槓杆的純交易損失能有 10%。

蒙頭一進一出,挖礦收益還沒覆蓋滑點,就容易有比較大的本金損失。

不過不能忽略的是,目前羊駝官方也在嘗試,在玩法機制內盡可能幫用戶減少這部分的交易損失。

清算風險

除了以上介紹的,還有其他的風險嗎?有。

既然是借貸產品,當然還存在清算風險。

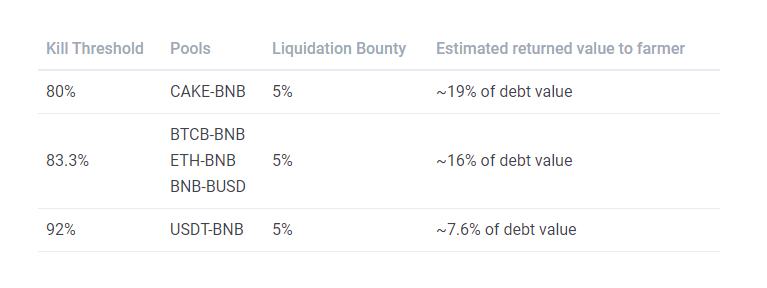

羊駝的清算規則是,當債務比,也就是債務/頭寸價值達到一定值時,會觸發清算。

債務比率=債務/頭寸價值*100%

還是拿上面的案例來說,當 BNB 上漲時,由於無常損失,流動性挖礦池中可拿出的 BNB 減少,CAKE 增多,頭寸價值降低債務增加,抵押率就會升高。

根據羊駝給出的數據,如果觸發清算,最後退還給用戶的 BNB 大約是債務的 19% 左右,也就是,用戶 A 用 10BNB 去參與挖礦,开2.5倍槓杆,BNB 上漲導致清算後,能拿回的 BNB 大約是 4.75BNB。

不過,當價格波動時,LP 的價值也會有所波動,爆倉的概率不算大。

無常損失

既然槓杆挖礦是借貸+槓杆+流動性挖礦,那無常損失是不可忽略的損失之一。

在波動行情,不管幣價上漲還是下跌,而且因為整個過程加了槓杆,收益放大的同時無常損失也會跟着放大。

所以羊駝槓杆挖礦,雖然收益高,但總的來說坑還是不少的,並且因為包含了做多和做空,進場挖礦時一定要明白,接下來什么樣的行情能獲得比較理想的收益,什么樣的行情下槓杆挖礦會帶來更多的損失。

總結

槓杆挖礦實際上是槓杆+借貸+流動性挖礦的結合。

因為機制的問題,大資金進場,交易的滑點偏高,就要看槓杆挖礦的收益是否能支撐住這么高的滑點,要算清楚挖多長時間能回本。

還有,要注意,羊駝的槓杆挖礦收益,不像單幣挖礦,槓杆挖礦會受到行情方向影響,包含了做空及做多。

最後小編也再次提醒大家,槓杆挖礦在放大收益的同時也放大了損失,玩之前,大家對收益和損失一定要有數。

還有挖新礦時,在不清楚原理邏輯的情況下,最好先找找攻略或是小資金先測試一下再衝哦。

風險提示:本文內容僅為作者個人觀點,不代表知礦大學的看法或立場,亦不構成任何投資意見或建議。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

知礦大學

文章數量

3粉絲數

0

評論