DeFi科普第一課:借貸是DeFi的基石

摘要

今日文章內容分為2部分:

1、DeFi世界入門需知;

2、目前市場頭部借貸項目基本介紹及借貸玩法。

Key Take Away:

如果我們想要真的在DeFi行業裏找到致富祕籍,必然要對借貸有所了解。人永遠賺不到認知之外的錢,我們需要多擡頭看路。

正文

數字貨幣行業從比特幣誕生以來,已經發展了十年左右的時間,在十年裏,經歷了騙局-暴漲-破滅-共識建立等一系列的過程,直到今天,衆多傳統金融機構、馬斯克、王興等傳統行業頂尖創業者也开始關注並入場,我們有必要對數字貨幣行業的發展趨勢做一次完整的梳理,來幫助我們更好的理解歷史趨勢。

「先知」一直建議用戶,如果對數字貨幣行業想要做深入了解,首先要閱讀的是比特幣和以太坊的白皮書,在對比特幣和以太坊有了深入了解之後,接下去最需要關注的就是DeFi賽道,因此我們在本篇文章將對DeFi賽道做一個初步的介紹以幫助大家更好的理解。

一、DeFi的特性

DeFi,Decentralized Finance,又叫去中心化金融,是原生於區塊鏈行業的一種金融變革。相比於傳統金融(中心化金融,例如各國央行,他們具備統一的結算、發行貨幣體系以及受制於各國政府金融政策的金融體系),DeFi利用智能合約來制定規則,並通過代碼來嚴格執行規則,本質上是一種用機器治理代替人類治理的金融方式,同時所有的智能合約都是开源的,通過這樣一種方式,實現了:

透明化:一旦代碼部署上线,則沒有一個中心化的機構或主體可以在不通知用戶的情況下進行規則改動;

可獲得性:所有的DeFi應用都是部署在區塊鏈上,只需要一部手機或者一臺電腦即可獲得服務,相比於线下金融服務,可獲得性大大增強;

高效率:區塊鏈上一筆轉账通常只需要幾分鐘甚至幾秒鐘的時間,而傳統金融跨國轉账動輒需要幾天甚至更久,同時還需要中心化機構的審核;

隱私保護:傳統金融服務都需要客戶做KYC(實名認證),而且傳統金融機構掌握了客戶的所有財務信息,但DeFi只需要用戶設置一個錢包即可使用,沒有人知道錢包的使用者是誰,用戶也可以設置多個錢包來分散管理自己的資產;

公平性:傳統金融會根據用戶的多維度信息去進行信用評估,從而人為的對客戶進行區分,這種區分體現在存款利率、貸款利率等各個方面,而DeFi對待所有的用戶都是平等的,例如你在compound上進行貸款,無論你的資產是多少利率都是相同的。

二、DeFi的架構

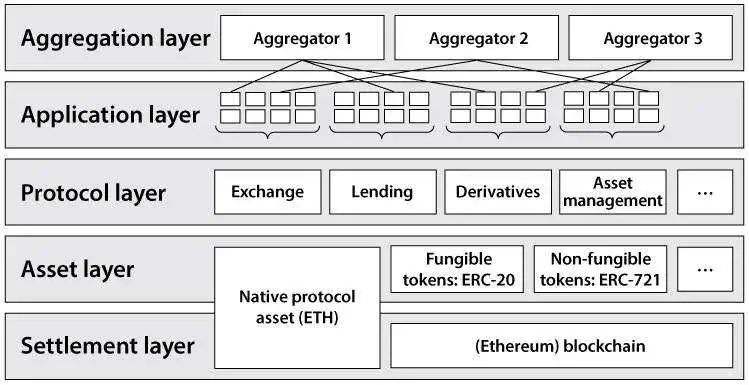

任何體系都猶如一座大廈,有地基,有主體,就像傳統的金融體系,央行負責最終結算以及貨幣政策,商業銀行負責投融資,DeFi也是如此,我們可以把整個DeFi世界抽象成五個層面,如圖1所示,包括:結算層、資產層、協議層、應用層和聚合層。

結算層(第1層):由區塊鏈及其原生協議資產組成(例如,比特幣區塊鏈上的BTC以及以太坊區塊鏈的ETH)。它允許網絡安全地存儲所有權信息,並確保任何狀態更改都符合其規則集。區塊鏈可以看作是去信任執行的基礎,其充當了結算和爭端解決層。

資產層(第2層):由結算層頂部發行的所有資產組成。這包括原生協議資產以及在此區塊鏈上發行的任何其他資產(通常稱為代幣)。

協議層(第3層):為具體的用例提供了標准,比如去中心化的交易所、債務市場、衍生品和鏈上資產管理。這些標准通常作為一組智能合約來實現,任何用戶(或DeFi應用程序)都可以訪問這些標准。因此,這些協議具有高度的互操作性。

應用層(第4層):創建連接到各個協議的面向用戶的應用。智能合約交互,通常由基於web瀏覽器的前端抽象化,這使得協議更易於使用。

聚合層(第5層):是應用層的擴展。聚合器創建以用戶為中心的平臺,連接到多個應用程序和協議。它們通常提供工具來比較和評價服務,允許用戶通過同時連接到多個協議來執行其他復雜的任務,並以清晰簡潔的方式組合相關信息。現在我們已經理解了概念模型,讓我們更仔細地看看代幣化和協議層。在簡要介紹了資產代幣化之後,我們將研究去中心化的交易協議、去中心化的借貸平臺、去中心化的衍生品和鏈上資產管理協議。這使得我們能為我們分析DEFI的潛在風險提供必要的基礎。

目前DeFi已經構建出一個完整生態的雛形,但是依然還有非常多不完備的地方,所以目前开發者仍然在這五個層面做項目开發。只有理解了這五個層面,才能理解某個項目在DeFi世界裏的位置、必要性以及預判合理估值。隨着DeFi的發展,尤其是協議層的完善,將來的开發者將大多在應用層及聚合層進行項目开發,對於普通用戶而言,其主要感知的也是應用層和聚合層的項目。

三、DeFi協議層的基石—借貸

借貸是整個DeFi世界的基石,在理解這個邏輯之前,我們需要對穩定幣有所了解。

數字貨幣行業的原生代幣,例如比特幣、ETH等都有非常大的波動性,這給結算和支付帶來了巨大的風險,因此數字貨幣行業需要像美金這樣相對穩定的貨幣來進行結算,這就是穩定幣出現的理由。

穩定幣有多種類型,主要可以分為鏈下抵押型、鏈上抵押型、無抵押型三大類。無抵押型穩定幣目前沒有大場景的應用,暫時不在此做介紹。鏈下抵押以泰達的USDT為代表,泰達每收到1美金,就會增發1USDT,這種代幣的問題在於需要定期對發行機構進行審計以確保其有足夠的抵押品。鏈上抵押以MakerDao發行的DAI為代表,通過在MakerDao設置的智能合約裏質押ETH來獲得DAI。

USDT最大的問題在於中心化的問題,第一所謂的和美金1:1掛鉤並沒有公布過審計報告,並且這個問題已經被詬病了許久,第二目前SEC還在對USDT進行審查,如果真的發現問題,USDT肯定會有一波閃崩,USDC和USDT差不多,雖然有合規審計,但是始終繞不开中心化的問題;

所以在區塊鏈上,去中心化的穩定幣DAI是最重要最底層的核心組件,而產出DAI的抵押借貸協議自然而然就成為了整個DeFi世界的基石了。

目前在DeFi領域裏使用場景最多的三個借貸項目分別是MakerDao、Compound以及AAVE:

1)MakerDao:其核心功能就是通過其債務抵押頭寸協議(CDP)產出穩定幣DAI,這裏面有一個很重要的參數,就是抵押率,MakerDao的抵押率設置為150%,即價值150DAI的ETH抵押在MakerDao裏只可以借出100DAI。當低於這個抵押率的時候,系統就會开始對CDP進行清算。如果客戶主動結束CDP,那么客戶需要支付一筆費用,這筆費用是通過MakerDao的原生代幣MKR進行支付的,支付的MKR會被智能合約銷毀,變相的實現了MKR的通縮,推動MKR價格升高。因此我們可以看到,在USDT被曝出被SEC調查時,DAI的供給量在加大,等於是更多的CDP被創建出來,更多的CDP創建也意味着更多的客戶會結束CDP(這裏大家要理解CDP的創建和結束是一個動態平衡的過程),因此MKR也被銷毀的越來越多,所以價格也被推動的越來越高。從本質邏輯上理解,就是只要DAI的需求量加大,同時MakerDao的運行保持良性,那么MKR的價格就一定會越來越高。

Maker官網Dai數據發布

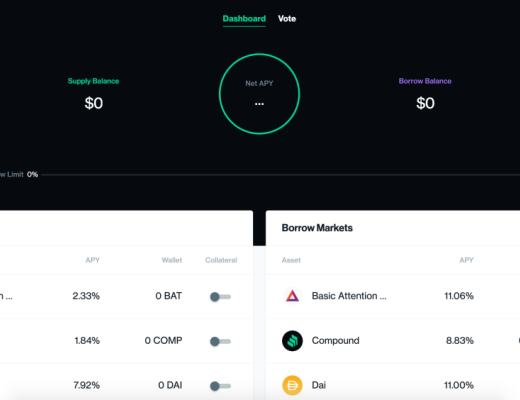

2)Compound:簡單的理解就是Compoud建立了非常多的資金池,每個資金池對應一種代幣,你既可以存入資產賺取利息也可以付出利息來貸出資產,利息由算法來實時調整,也是利率市場化的一種表現。這裏面有個細節是存入的資產價值決定了可以貸出的資產價值,同時存入的不同資產會有不同的貸款系數,系數越高,可以貸出的資產越多。Compound的真正爆發是它第一個在DeFi裏开啓了流動性挖礦的玩法,使得其TVL爆發式增長,而TVL的爆發式增長會讓它的存貸利率越來越趨近於合理水平,因此有資金需求的用戶會來Compound上做交易,進一步推動整個生態發展;

Compound官網主頁

3)AAVE:大致邏輯和Compound類似,其原名叫做ETHLend,也是以太坊上比較早期的一個借貸項目,其最值得關注的是它的閃電貸功能。關於閃電貸,這也是只在區塊鏈上才有的一個極其極客和顛覆的創造,想要理解閃電貸,就要對區塊有所了解,我們知道,區塊鏈上的交易是通過區塊進行打包的,而閃電貸就是在一個區塊裏實現既貸款又還款的過程(如果只貸款而沒有還款,則整個交易都不會被打包進這個區塊,那么自然就是交易失敗了),此時可以不需要提供任何抵押物。閃電貸理論上是擺脫了對資金的依賴,釋放了策略的強大天性,原則上只要策略夠好,將不再需要考慮資金來源的問題,區塊鏈裏將充滿無限量免費的資金。在Aave上有17個代幣可以使用閃電貸功能,費用為0.09%。

AAVE官網主頁

借貸平臺有以下幾種玩法:

第一就是單純存入資產賺取利息,這對於手上有大量闲置資產的用戶非常有吸引力,同時又增加了借貸平臺上資金池的流動性;

第二是加槓杆,假如說看多ETH,那么用戶可以用DAI先去購买ETH,然後再把ETH存入借貸平臺借出DAI,再用借出的DAI去購买ETH,可以反復循環;

第三是做空,用戶可以存入DAI借出ETH,然後把ETH賣出,等到ETH價格下跌以後再买回ETH還回借貸平臺,完成套利。

結語

借貸是DeFi的基石,對於很多普通用戶而言,可能不太需要直接使用借貸的應用,但DeFi這個高樓大廈就是從借貸开始一步一步建造起來的,如果借貸協議出了問題,那么這座大廈也將搖搖欲墜。所以如果我們想要真的在DeFi行業裏找到致富祕籍,必然要對借貸有所了解。人永遠賺不到認知之外的錢,我們需要多擡頭看路。

參考來源

https://docs.aave.com/developers/tutorials/performing-a-flash-loan/...-in-your-project

https://money-legos.studydefi.com/#/aave?id=flashloans

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

評論