一文盘点几个具备代表性的链上合约DEX

目前,链上合约赛道仍旧处于发展早期,其中大部分新入局者的核心机制在本质上仍旧逃不脱目前头部项目制定下的架构,而在此基础上有少部分创新者通过创新机制,与头部协议进行差异化竞争。

目前,dYdX、GMX已经坐稳了头部位置,而在行业早期格局已经形成的前提下,我们看到以合成资产的方式,支持用户交易股票、贵金属等传统金融品的Gains Network正在展露锋芒,所以差异化竞争才是新兴DEX的取胜之匙,除了 Gains Network 外,仍处于早期市场的 MuFex 因抽象账户模型的使用,也有望成为潜在的竞争者。

本文将对上述几个合约DEX进行简要盘点,并对该赛道的发展趋势进行总结。

dYdX

dYdX是链上衍生品赛道的“巨无霸”,虽然此前曾一度被GMX赶超,但dYdX目前仍是独一档的存在(我们更认为对于DEX而言,交易量是最具说明性的指标,即便它并不是很准确)。dYdX在加密行业发展早期就面向了市场,并最早在以太坊上推出早期版本,但受制于Layer1底层的影响,早期的dYdX在交易量上、用户量上基本很低。

dYdX真正迎来爆发我们认为与两个事件有关,一个是在StarkWare 提供的 StarkEX L2 解决方案上推出自己的 V3 版本(2021年3月),一个是推出激励代币DYDX(2021年8月)。前者给用户带来了更好的交易体验,虽然相对于CEX交易体验依旧是没有那么好,但V3 只在存入资金和赎回资金时需要交 gas ,此后的交易过程不需要,整体的交易体验与过程就类似于CEX。与此同时,相对于 V2 版本,V3还支持更高的杠杆率(4x-25x)、支持更多的交易对。

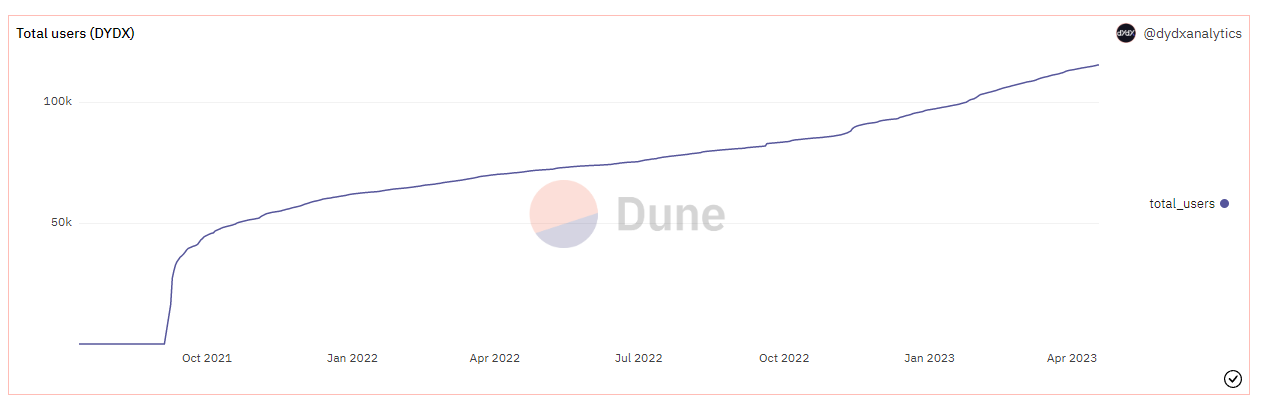

后者则吸收了更多来链上用户与CEX用户(毕竟同样都是交易,在dYdX上还能获得激励),很明显在2021年8月以后,dYdX用户明显增速加快(比较明显的拐点)。

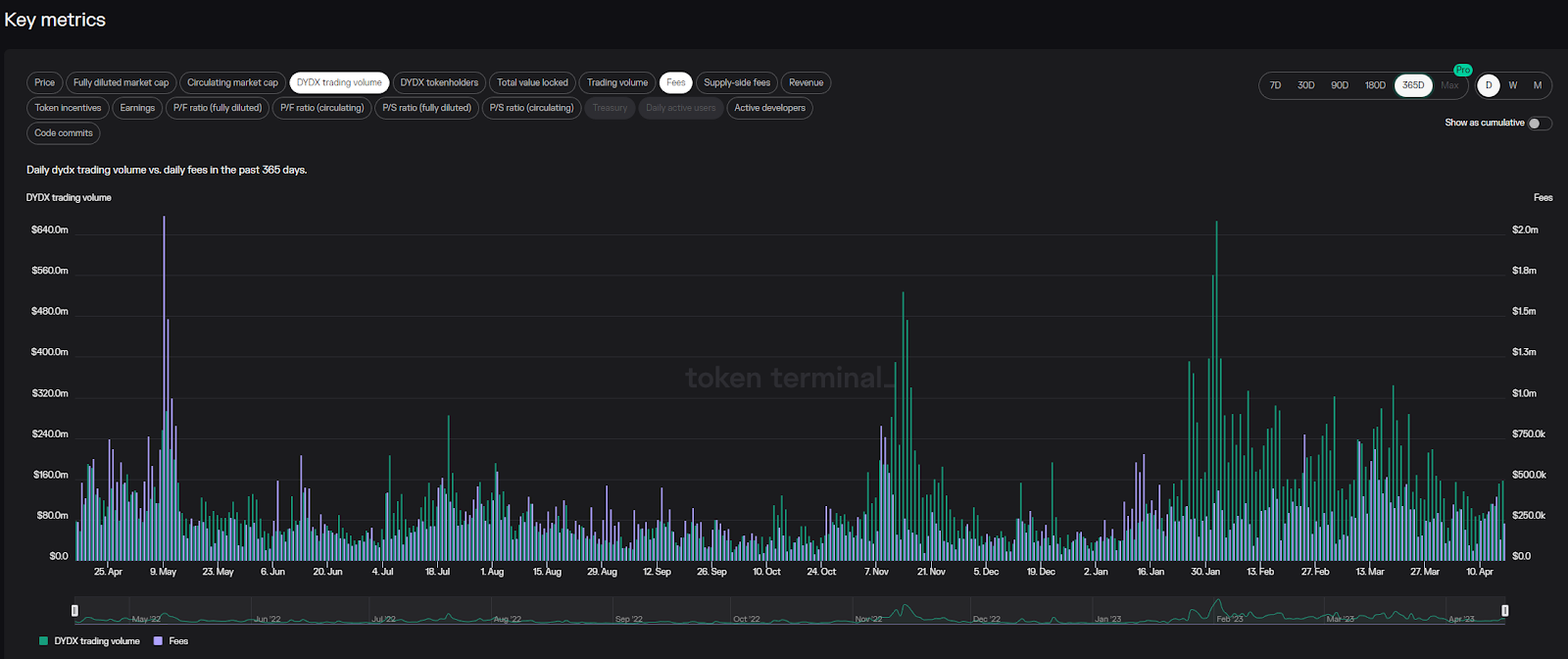

而目前,dYdX的交易量仅次于Uniswap,是目前交易量第二大的协议。

但是在TVL数据上,dYdX并不算突出(甚至还落后于GMX),毕竟dYdX并不吸收用户的流动性,同时也能一定程度上反映出很多交易用户是以获得交易激励作为主要目的的,很难判断出哪些是真实交易用户。

此外,dYdX在经历了一段时间的发展高潮后,目前GMX等新兴衍生品协议的崛起,也不断的被瓜分用户份额,在今年2月后,整体的增长疲软,但作为头部协议仍旧保持着较强的虹吸效应。

V3版本的 dYdX 订单簿模型是将交易放在链下,将结果上链,而这种交易方式意味着dYdX本身获得流动性的方式,只能以中心化的形式获取(专业做市商 Wintermute、Altonomy 等提供)。所以从流动性来源上,dYdX 更加集中,并且相当一部分的 DYDX 代币奖励也流向了做市商。此外,StarkEx本身不开源,这意味着很多dYdX本身建立在一个看起来很“中心化”的链上。

目前,dYdX 正在积极基于Cosmos推出V4版本,以更好的实现去中心化,但即便是迁移到Cosmos,其表示需要引导⾃⼰的唯⼀验证者集,但这种非分散性的验证者集群,以及在迁移过程中跨链资产的映射是否安全不得而知。

GMX

GMX最早叫做Gambit Financial,于2021年9月在Arbitrum上线,后来于2022年4月在Avalanche上线。该协议基于vAMM模型,其设计核心是GLP的共享流动性模型,GLP是一个每周重新平衡的大型加密资产指数( 类似于标准普尔 500 指数 )。

用户可以将资产存入池中铸造GLP,且销毁GLP以赎回池中的任何资产,交易可以在当前预言机价格下使用GLP中的资产进行。GLP主要由ETH、wBTC和稳定币组成,充当DEX上交易者的交易对手方。GLP模型创造了一个简单的机制,如果交易者失败,GLP持有者则获胜;如果交易者获胜,GLP持有者则失败。此外,GMX将交易手续费100%回馈给代币质押者,提升了代币的经济价值。

GLP 赚取 70% 的交易费用,这些费用以 ETH 支付,并且一直是所有 DeFi 中持续收益最高的来源之一,通常净收益在 20-30% 之间。

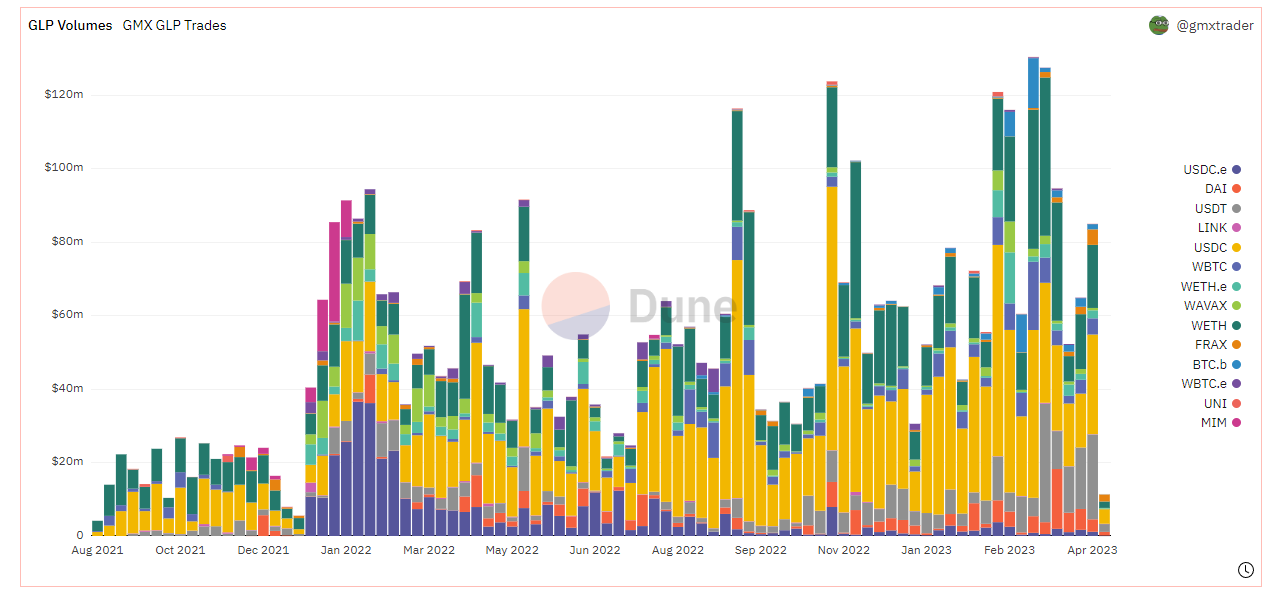

GMX在2022年1月,其代币就曾在dydx和Perptual币价分别遭遇约67%和62%的跌幅时,实现大涨35%。一方面GMX将交易手续费100%回馈给代币质押者,提升了代币的经济价值,同时上线Avalanche,提升了交易量和用户数,在这个系统中LP、GMX持有者都能得到丰厚的奖励,这也让很多人逐渐热衷于铸造GLP并成为GMX持有者(下图反应GLP的铸造趋势)。相对于 dYdX 仅仅为交易者、做市商发放代币激励,GMX的激励范围更分散且更加能产生流动性增益。而在11月,其进一步推出esGMX激励后,再一次推动了 GMX 协议的热度。

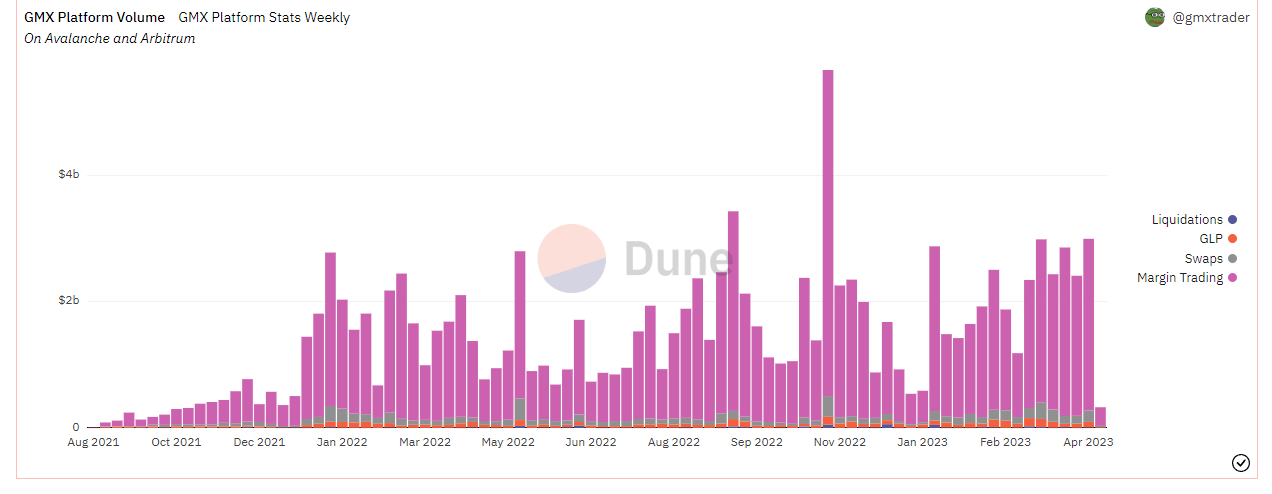

所以在推出手续费分红、进一步部署至Avalanche上、推出esGMX等,屡次推动GMX交易量的飙升,并在去年年末整体数据表现短时赶超dYdX。

虽然近期 GMX 整体表现有所回落,但其在经历了短暂的低谷后,其数据增速是远高于 dYdX。

GMX通过Chainlink使⽤基于预⾔机的定价,为交易者提供了0%的滑点。然⽽,这种依赖性使该协议⾯临价格操纵漏洞的⻛险,因为攻击者可以操纵资产喂价,以在GMX上获利并耗尽GLP。该协议确实有适当的参数来减轻这种⻛险,例如未平仓合约(OI)上限,同时限制其⽀持资产的选择。GMX还⾯临可扩展性问题,因为它对CEX喂价的依赖意味着它只能通过这些场所的流动性进⾏扩展。此外,GMX还可能因交易倾斜导致池子资金被抽干,而陷入流动性枯竭。

创新派别

MuFex

MuFex 是订单簿链上合约协议,它也是少有的使用抽象账户模型的链上合约协议,较为具备代表性的。

该协议目前处于早期阶段,其旨在将中心化交易所的优势与去中心化交易所的优势相结合。MuFex 采用 Layer 2 ZK-rollups 技术来进一步促进链上合约交易效率、来降低燃气费用,并保证所有交易可验证。与此同时,并且基于 ZK-rollups 有望更好的实现链下合约和链上匹配引擎,以推动合约交易的安全性。MuFex 能够支持更多交易对,并基于其订单簿减少滑点,且支持高达150倍杠杆

基于 ZK-rollups ,MuFex 有望进一步向隐私交易过度,虽然链上隐私交易目前正处于早期,但 MuFex 是早期的探索者之一。

此外,MuFex 最重要的特性在于,其使用抽象账户机制为交易用户服务。

Eethermind 以及 opengsn 的研究人员在 Vitalik 的帮助下提出了 EIP-4337,该提案提出了一种解决方法,无需更改任何共识层协议,就能为以太坊带来“帐户抽象”。实际上,以太坊钱包地址分为 EOA 账户(Externally Owned Account)和合约账户(Contract Account),EIP-4337 提案中提出了账户抽象(Account Abstraction)的概念,可以用来管理多个合约账户和外部账户,以改善以太坊账户的安全性和可操作性。

基于抽象账户机制,MuFex 一方面可以更高效的合约部署和维护,由于账户合约只代表一个地址和私钥,可以减少私钥泄露的风险,由于其可以实现可重用的合约代码,可以更容易地实现复杂的合约逻辑,这也为 MuFex 在交易功能、用户体验的拓展上提供了优势。

从更为直观的角度来讲,MuFex 更具备易用性和社交恢复两个方面实现的优势,通过提高加密钱包的 UI 体验而吸引新用户,例如MuFex 新用户在注册时不再需要抄写助记词(可使用邮箱注册),MuFex 用户丢失钱包私钥后也可以通过社交关系找回。而用户进行交易时,也可使用USDT等非Gas资产作为燃料,并有望进一步支持链上出入金,方便用户进出。所以 MuFex 有望成为最友好用户的链上合约协议,而作为最早期的抽象账户应用,也有望占据早期市场。

Gains Network

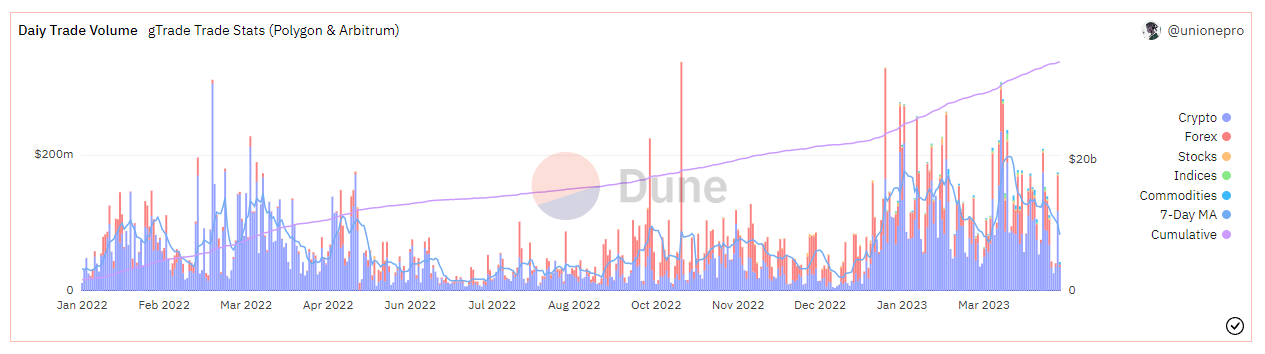

Gains Network 也是一个以 vAMM 为主要机制的链上合约DEX,虽然它于 2021 年 1 月推出,并且在2021年年末迎来爆发。并且它目前的交易量排在dYdX、GMX之后。

Gains Network 的一个主要特点在于,除了加密货币之外,它们允许股票 ( 高达 100 倍 ) 和外汇 ( 高达 1000 倍 ) 的杠杆交易,这使他们能够开发新的用户,所以Gains Network 在投资标的的选择性上,体现出了十足的优势。

该协议的实际功能取决于他们的主要产品 gTrade,该产品的核心是允许平台中的所有杠杆完全合成的 DAI 金库。每个用户都必须存入 DAI 作为抵押品,以开启交易。当头寸平仓时,盈利的交易者会从 DAI 金库中获得资金,而负 PnL 交易者的抵押品会被送入金库。当然,对于 Gains Network 的机制的实现,是极其复杂的,这意味着 Gains Network 本身比较难被模仿。

Gains Network 的另一个值得注意的特性是它使用了 NFT。从最低到最高有 5 个等级。从 -15% 开始,一直到 -35%,你持有的 NFT 级别越高,你在交易时获得的 spread reduction 就越高。另一个好处是,它允许用户运行一个执行清算和限价订单的机器人。这允许用户产生额外的费用,因为此处的费用仅提供给清算或限价订单的处理者。

所以 Gains Network 在通过其复杂的风控机制,提供了一个体验合格的外汇/股票衍生品交易场所,在这些资产上交易体验独占鳌头,让其产品能够立的住。另一方面双向资金费率等又让其和 GMX 实现了差异化竞争,在加密货币方面也成功获取了相当一部分的用户,目前该协议总交易量突破了 $35B。

不过 Gains Network 过度依赖于DAI稳定币与预言机,前者很可能受到DAI的脱锚而造成生态崩塌,比如此前的银行危机中众多稳定币脱锚就有着较大的风险,并且依赖于预言机是其与GMX都有的缺陷。

链上合约赛道的发展趋势浅析

头部协议的持续虹吸

链上衍生品赛道整体发展较为迅速,而几个主要的头部协议比如dYdX、GMX等,基本都是在短期内通过拓展生态与推出激励手段,而实现爆发,这类似于 Uniswap 早期的增长。这意味着在行业整体增量放缓的情况下,市场逐渐趋于饱和,并且市场增量以及存量,基本都被头部协议所瓜分,仅dYdX、GMX以及Gains三个协议的交易量以及TVL数据,就占比超过了95%以上。所以在交易机制、奖励机制类似的情况下,多数中部、长尾类型的链上合约协议机会不大。

头部协议的增速或将持续放缓

而随着赛道的发展,在这些“老牌”巨头协议不做进一步创新的情况下,他们将不断的放缓增速,目前几个头部协议就在呈现该趋势,并且未来也将不断涌现对这些巨头生态产生威胁的头部协议。

Gains Network 距离 dYdX、GMX还有相当大的差距,但是我们看到 Gains Network 俨然已经在这两个巨头手中分得了相当一部分的用户与资金,该协议的最大创新点在于能够以合成资产的形式,交易除了加密货币外的其他标的,所以具备创新性的协议更具备发展机会。

新兴协议,创新是取胜之匙

dYdX 本身作为订单簿协议,其本身交易体验并不好,但作为最早的链上合约DEX并附加DYDX代币激励,是持续维持其交易量名列前茅的关键因素。而在在交易模型没有过大的改观的情况下,更加低门槛、友好用户、安全的 DEX 更有机会。

比如MuFex率先采用的抽象账户模型,就是一个很好的抢占早期市场的方式,虽然其都是以订单簿作为主要交易模型,但抽象账户就是一个很新颖的概念,并且MuFex是少有的采用该模型的 DEX,从侧面与头部协议形成竞争,在此基础上推出一些具备创新性的激励机制,是有一定机会的。

Web2 用户将是各个协议实现增长的目标群体

Web3用户与Web2用户本就存在着相当大的体量差距,在Web3用户存量用户体量较小,增量用户增长缓慢的当下,如何尽可能的吸引 Web2 用户才是未来协议之间竞争的主要目标。

相较于现货类协议,链上衍生品协议产品逻辑本就复杂且使用门槛、认知门槛高,交易机制创新的协议能够在相对短的行业周期内取得明显的优势,但对于 Web2 用户友好的协议从更长的行业周期看是更具备发展潜力的。所以我们更看好一些在降低用户参与门槛上、认知门槛产品,更长远的发展,并且这也将是赛道演化更为长远的趋势。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

7月23:Mt. Gox 比特币钱包在市场紧缩的情况下转移了价值 28.2 亿美元的 BTC

7月23:Mt. Gox 比特币钱包在市场紧缩的情况下转移了价值 28.2 亿美元的 BTC一个引...

悦盈:比特币68000的空完美落地反弹继续看跌 以太坊破前高看回撤

一个人的自律中,藏着无限的可能性,你自律的程度,决定着你人生的高度。 人生没有近路可走,但你走的每...