加密市場下半年展望:是牛市還是熊市?

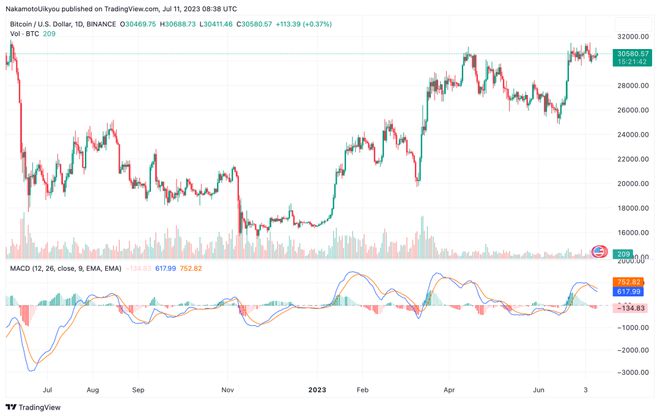

五月至六月中旬,比特幣完成了回踩蓄勢,6月15日重啓上漲勢頭,並在接下來一周內完成了修復並創下一年以來的新高,達到31432美元。

進入七月後,比特幣最高漲至31500美元,至此,已在29500-31500區間內盤桓了20日。

當前,我們處在預期經濟衰退和嚴重的貨幣緊縮前景的歷史階段,然而,美股和比特幣不合常理地一路高歌猛進,尤其美股市場,在剛剛過去的上半年,無視盈利預期惡化,標普500指數上漲15%,納斯達克綜合指數上漲31%,儼然煽動着繼續勢如破竹高漲的信心。

雖然,六月第三周开始,三大股指以及龍頭科技股迎來了一次較為深度的回調,但在月末幾項經濟數據公布之後,盡數反彈,進入七月之後,紛紛再創新高。

而比特幣重回31000並創全年新高後,有關後續的發展,市場幾乎已經在兩個劇本上達成了共識——上漲到34000-40000美元後形成雙頂結構,轉為深度回調;正式拉开比特幣大牛市序幕,勇闖歷史新高。

2023年前兩個季度,我們分別經歷了同等時長的牛熊,此時尚在敘事空窗期,缺少絕對熱點,整體流動性不減但停止流入市場,偶發的市場異動都由事件驅使,比特幣破31000大關後,我們都开始展望七月市場必然面臨的方向選擇,這其中的決定性因素,依舊是准確定位宏觀周期。

防守還是進攻,既要基於基本面(經濟衰退概率、流動性規模),又要基於基本面引發的預期(市場信心落腳點),我們將在本文結束後綜合二者做出預判。

02全球真實流動性

現在關於流動性的緊迫問題在於:全球央行、尤其是美聯儲的加息與縮表,究竟導致風險市場的流動性減少了多少?

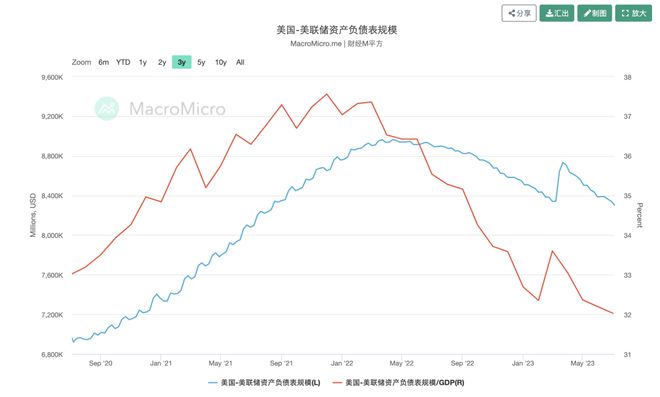

美聯儲自2022年3月开始加息,6月开始縮表,這是聯儲史上首次同時進行加息和縮表。目前為止,已累計加息500個基點,美國聯邦基准利率維持在5.00%-5.25%區間,而資產負債表距縮表开始日已累計縮減超過5700億美元。

對比美聯儲高達8萬億的資產規模,以及美國財政部或將在下半年發行的超1萬億美元國債,這部分縮減量實在小巫見大巫,不夠看。

縮表力度雷聲大雨點小,那加息回收的流動性規模又如何呢?

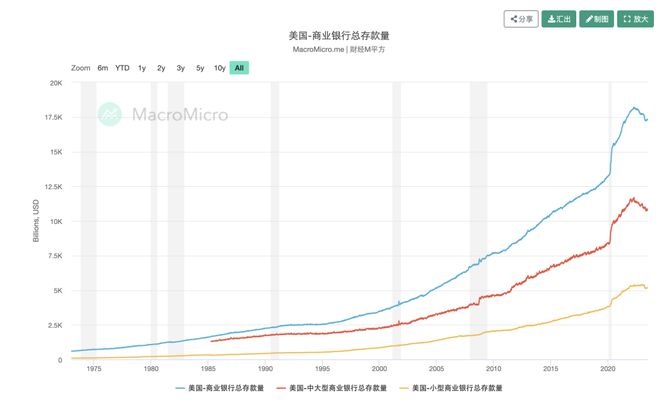

加息與縮表同為調控貨幣供應量的手段,然而,需要分辨的是,縮表是央行減少向銀行投放的基礎貨幣,加息則是抑制商業銀行的貸款活動,減少派生貨幣的發行。社會總貨幣量,除了央行向商業銀行提供的那部分基礎貨幣外,更多的來自於商業銀行通過一系列信用資產擴張行為,不斷在負債端派生的存款。

我們可以理解為,商業銀行總存款不斷增加,社會總貨幣量就會不斷增多。

那歷時15個月的加息,最後減少了多少總存款呢?

2022年3月16日,美聯儲公开市場委員會( FOMC)在議息會議後宣布开啓首次加息,將聯邦基金利率區間提升25bp至0.25%-0.50%區間,當時美國商業銀行總存款額為18.1萬億美元,2022年4月13日總存款量上升到高峯,達到18.2萬億。

截至2023年6月28日數據,當前美國商業銀行總存款量為17.3萬億美元。也就是說,15個月的高頻大步加息,最後美國國內總貨幣量減少僅8000億美元,映射在折线圖中,甚至無法觀察到明顯的波動和下降。

歐元區2022年7月开始首次加息,CEIC提供的歐盟總存款數據,在2022年9月達到最低值,此後便开始迅速上升,大幅趕超加息啓動前的存款水平。2023年4月的歐元區商業銀行總存款量,已逐漸回到十年內最大值。

基准利率提高所作用的靶點是流動性偏好與貨幣乘數,而貨幣乘數是企業、居民使用貨幣的欲望,換句話說,是對經濟增長的信心。

美國國內貨幣乘數幾乎沒有改變,一是由於基礎貨幣和商業銀行總存款量縮減有限,二來,美國的存款准備金率依然維持在零,理論上美國商業銀行依然擁有着無限的信用創造能力。

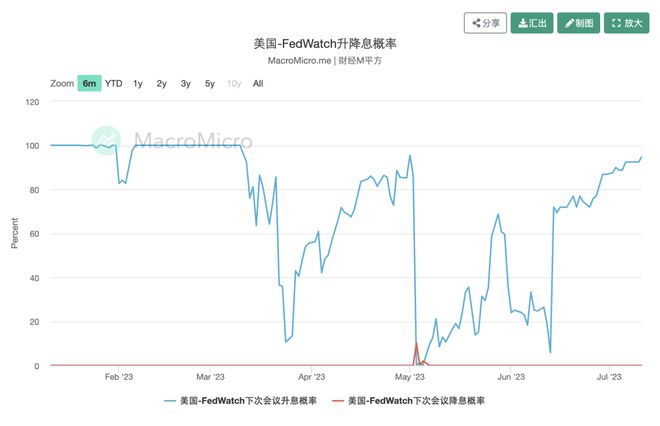

關注美聯儲是否加息,其實暫時失去了意義,風險市場波動對於美聯儲的加息決策已經近乎脫敏。

我們真正應當密切關注的指標,是美國的實際信貸收縮幅度,廣義貨幣總量、也就是商業銀行總存款量的變化。

當流動性充裕而最大的分歧與波動因子在信心時,便會出現風險資產和避險資產雙牛的景象,誰創造了信心,誰就贏得了流動性。同時,我們能得出結論,大家正在對美國政府失去信心,美國無風險收益率仍在飆高,無論長期還是中短期債券價格持續下跌。

03 美聯儲何時會停止加息

所以,美聯儲何時會停止加息?

或者我們換個問題,為什么美聯儲還未开始降息?

回溯近幾個月來市場對美聯儲加息進程的押注,幾乎總是從極度樂觀(停止加息甚至降息)到認清現實(加息周期仍會持續)。

美聯儲加息至今,市場注意力盡皆集中在貨幣量的調控與加息節奏,而忽略了美國量化緊縮政策伊始被廣泛提及的問題——吸引全球資金回流美國。

回顧美聯儲歷時15個月大刀闊斧的加息,六月之前,抗通脹的效果並不明顯;六月中旬公布4%的CPI同比增速雖仍是一個較高絕對值,業已大幅降溫,但鮑威爾卻在6月28日歐洲央行舉行的央行論壇中放鷹發言,稱“未排除7月和9月連續加息可能性”。

我們能夠窺見,無論通脹是否有粘性,美聯儲都會堅持加息政策,抗擊通脹或許只是一個名義目的,美聯儲真正在意的目標是“吸金”。

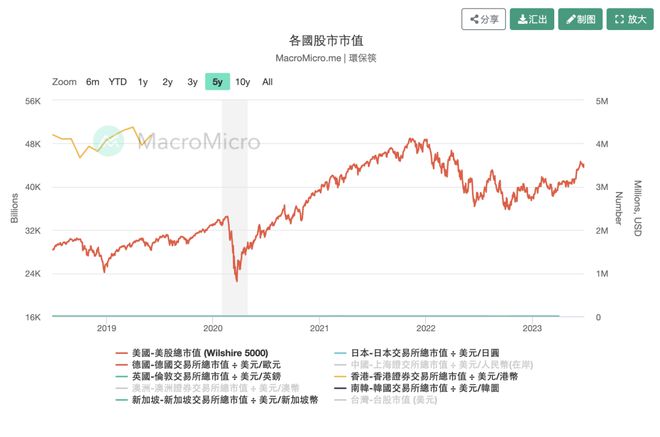

美股總市值自2022年加息啓動,市值蒸發約10萬億美金,回到疫情拋售开始時的水平,同時也是恐慌拋售被修復,大漲正式啓動前的水平。

而加息至今,美股總市值距離2022年的最低點,增加了約8萬億,逐漸接近加息啓動前的規模。

無可爭議的是,美國經濟的確在以溫和速度擴張,美聯儲酷愛關注的經濟增長率、通脹率和失業率,目前不會因為加息惡化,反而會因為“停止加息”導致的資金流出而失控。

歷史上,美聯儲決定停止加息主要有兩種情形:一種是受持續高息影響,通脹壓力緩解,經濟基本面預期走弱,失業率回升,經濟明顯下滑;另一種是突發風險事件導致加息周期緊急結束。

在本輪加息周期,只有當美國國內資本不足以再支撐其經濟擴張(全球其他國家流動性枯竭,或者某些因素導致美國流動性外流),進而發生實質性衰退時,加息周期才將真正結束。

04 最後判決日

最後判決日將何時發生?

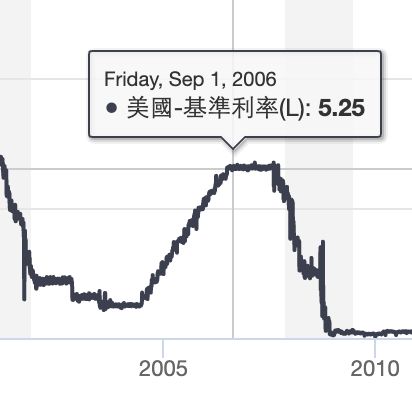

當前的情況,與2006年的加息與債務周期有頗多相似之處。

2006年,美聯儲逐步加息,將利率從2004年的1%提高到略高於5%。但彼時,加息不足以減緩債務融資支撐的資產增值,三年中標普500指數回報率為35%(今年納指回報率為31%,標普500為15%);同時,外國資金大量湧入,貸款總量增加,2007年股市和經濟仍表現良好,股市創出新高,就業市場強勁,消費者信心隨之增強。

金融危機爆發之前很長一段時間,債務問題和緊縮形勢都未影響到實體經濟。

直到2007年8月,危機在銀行間爆發,法國巴黎銀行遭受重大虧損,歐洲銀行拆借變得緊張,美國最大的抵押貸款發行機構面臨破產。幾天之內股市暴跌,歐美央行緊急向銀行提供流動性,股市暴跌終結並开始回升。

與今年三月爆發的銀行危機最關鍵的相似之處在於,大多數決策者和投資者都認為,緊縮政策加劇的債務風險問題能夠得到控制,並且,美聯儲和政府對銀行系統的救助還換來了GDP的不降反增。

投資者仍在加大風險敞口,債務泡沫集中出現在一個或幾個市場板塊,美股市場進入高波動、大反彈,並接近歷史高點。

上一輪債務危機的徹底引爆,發生在2007年末尾,也就是加息到終端利率5.25%後一年半的時間,最大的跌幅發生在美聯儲宣布降息的當天。

2008年新年,美國經濟數據全面惡化,幾大銀行集團發布虧損公告,人們終於开始相信美國陷入了深度和持久的經濟衰退,美聯儲緊急降息至3.5%也未能挽救連環崩潰的信貸和經濟狀況。

經過大規模寬松政策提振,4月、7月都發生過小幅反彈,但經濟蕭條的自我強化仍在繼續,並蔓延到全球,注意,雷曼兄弟宣布破產,發生在2008年9月,彼時股市從峯值已經下跌了20%,而諸如雷曼兄弟的個股下跌幅度達到80%,等到了11月,僅當月美股就跌超20%。

雪崩持續到2009年3月,美股觸底,投資者極度看跌,而後突然整體飆升6.4%,一周後,美聯儲宣布了1萬億美元的刺激計劃。

至此,無論是刻舟求劍還是按圖索驥,我們都似乎能夠判斷當前的形勢與下一步的走勢了。

歷史不會重演,但會以相似的韻律重復。

3月銀行危機使人們开始對衰退嚴陣以待,但近期,也都逐漸被樂觀的經濟數據和高漲的投資情緒淹沒了,流動性依舊充裕,樂觀情緒尚未攀升到頂峯,債務累積仍在持續,金融去槓杆化還未進入高潮——最後判決日會比我們想象的來得要晚許多,至少要待到加息到終端利率後18個月左右的時間,也就是經濟真正出現大幅下滑,美聯儲緊急放寬貨幣政策的時候。

05 安能辨牛熊

或許,我們可以期待下半年乃至一年的加密市場、尤其是期待比特幣的表現。

首先,加密市場當前的流動性總量遠遠高於2020年比特幣同價位時期的流動性總量;其次,加密市場總是能享受到美股的流動性轉移和溢出;再來,比特幣在各項屬性上都能夠稱為優質資產,尤其在風聲鶴唳的監管逼挾中,比特幣獨受青睞。

我想再次重申,當流動性充裕的時候,決定資產價格的最重要因素就是信心。

當然,回到文章开頭,市場給比特幣寫就的兩個劇本——到達34000-40000美元後回調,或者歷史新高。

比特幣自2022年6月开始的恐慌拋售持續了半年,此後便是連續3個月的巨量長陽,以及三個月的低量回落,我們需要關注的信號,不僅是比特幣用了6個月的時間,從15500美元爬升到31500美元,還有比特幣在高位區間的擺動還伴隨着成交量的減少和支撐的不斷擡高,場內拋壓較低,且的確有大量長持者在25000-29000區間有購买意愿,吸籌行情仍在發展。

結合總體流動性現狀以及對宏觀周期的刻舟求劍,接下來比特幣不一定會突破歷史前高,但一定會接近歷史前高,40000美金也許是一個相當保守的估計了。

注意,我並非是認為牛市會永遠持續下去,我是認為牛市尚未开始,並且押注它的到來。

06 期待創新,而非期待敘事

既然場內資金充裕,場外還有可引入的流動性,那該如何恢復市場信心?

我意識到,想象力充斥着加密市場,大家總在樂此不疲地為行業挖掘敘事,甚至編撰敘事。

但是,許多時候,這些故事反而成為了限制,掣肘了想象力,使得諸多行業建設者和參與者畫地為牢,再無法去思考,行業該如何呈現這些敘事所描述之外的樣子。

我的意思是,無論是機構投資者還是散戶投資者,FOMO就意味着翻來覆去講口耳相傳的故事、緊抓不放已經過氣的故事,大家應當擅於去挖掘、擁抱、支持真正的新生事物,以及那些正在取得突破和進展的發明與創新,哪怕它們還不成氣候,還不足以構成敘事。

推動牛市到來最關鍵的要素,永遠是新的發明,或者新的發展,新的激動人心的產品。

牛市依賴的是實實在在的推動資產上漲的理由,這個理由必須足夠讓人們相信,世界將被改變,創造它的企業一定會擁有美好的未來。

關注行業內的創新和進展,不要再去關注那些僅僅是搬運和改造的東西,“新興事物”和“這次不同”的信念是牛市的永恆特徵。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

7月23:Mt. Gox 比特幣錢包在市場緊縮的情況下轉移了價值 28.2 億美元的 BTC

7月23:Mt. Gox 比特幣錢包在市場緊縮的情況下轉移了價值 28.2 億美元的 BTC一個引...

悅盈:比特幣68000的空完美落地反彈繼續看跌 以太坊破前高看回撤

一個人的自律中,藏着無限的可能性,你自律的程度,決定着你人生的高度。 人生沒有近路可走,但你走的每...

蘆葦在說

文章數量

16粉絲數

0

評論