深度解析再質押Aura Finance——开啓LSD2.0時代

撰文:AppleDao

本文介紹Aura Finance“再質押”項目的基本情況,讓小白也能看的懂

本文僅供參考,不作為投資建議

LSD賽道背景

以太坊上海升級 (EIP-4895)即將來臨,LSD 是今年的主要敘事之一。升級後,可以在技術上是允許質押者提取已質押的以太幣 (ETH) 或相關的代幣獎勵。這將增加用戶質押 ETH 的意愿,根據當前的質押率 15% 來看還是很低的,預期還會有很大的上漲空間。同時某ETH 市場份額逐步增大,流動性池會越來越多,流動性大战即將开始。當前大部分dex上的交易對多以eth和usdx為主,未來隨着ETH在主網質押率提升,市場上的ETH將會減少,其流動性也會不可避免的降低,取而代之的是lsdETH的份額會在Dex 上放大,因此在ETH交易對逐漸弱勢的前提下,會激發更多資產將lsdETH作為錨定資產,基於此,為LSD用戶疊加一層組交易對、提供流動性的收入。

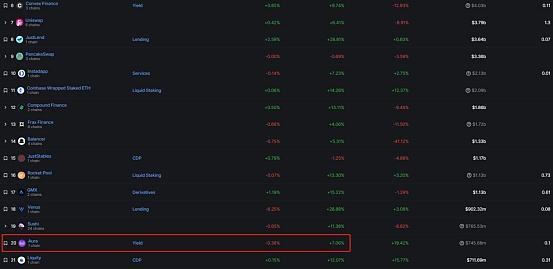

由此誕生了Restaking也就是所謂的LSD2.0再質押賽道,Aura Finance是目前LSD2.0賽道中TVL最高的,根據defillama的數據統計,目前tvl在所有項目中排名20,將近7億美元的TVL。

什么是Aura Finance?

Aura Finance是由Sushiswap創始人0xMaki建立在Balancer上的一個協議,協議的目的是增加veBAL(veBAL可以通過鎖定‘4:1比例的ETH和BAL的LP憑證BPT’得到-主要用來投票決定不同Pool的收益率)的利用率,最大化激勵這些流動性提供者和BAL代幣質押者,功能與Convex基本相同。依舊是為了解決流動性和收益無法共存的問題,但收益率更高。

Aura Finance的創始人也是Sushiswap曾經傑出的領導者,過這次創業也極大的發揮了他個人的價值和關系網絡,Aura Finance已然默默與幾乎所有主流 LSD 協議建立了合作關系,目前包括 Lido、Rocketpool、Frax、Swell、Stakewise、Stader、Ankr 和 StaFi 等,所有這些協議都將在上海升級階段开始提供激勵措施

Aura Finance是建立在Balancer上的一個流動性協議,而這些都是服務於Balancer生態,那么什么是Balancer?它與Aura Finance的關系又是什么?

什么是Balancer?

2022 年第一季度,Balancer 參考 Curve 的 veCRV 上线了 veBAL 代幣經濟模型,是針對原生代幣 BAL 的治理效用/價值捕獲的升級,主要邏輯和 veCRV 類似。

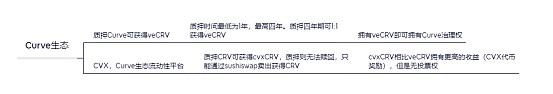

1.在講Balancer的邏輯之前我們需要先了解:Curve與Convex之間的關系

1)鎖定$CRV 1年到四年可以獲得veCRV,veCRV擁有決定Curve的治理權以及決定各個流動池的收益率。鎖定$CRV的時間越長,得到的veCRV越多,鎖定四年期的$CRV會按1:1獲得veCRV。

2)由於$CRV的鎖定時間太長,所以就有了Convex作為門檻相對較低的流動性提供平臺。

用戶可以將$CRV質押在Convex中獲得cvxCRV(質押後永久不能贖回),如果需要變現可以在Sushi中1:1交易成$CRV,但是可能存在一定的磨損。

cvxCRV擁有更多地收益(CVX代幣獎勵)但是無治理權,Convex會將用戶手中質押獲得的$CRV拿到Curve官方質押。想要獲得Convex的投票權就需要質押$CVX獲得vlCVX。

所以,由此可以看出

1)Convex將Curve進行財權分離,讓質押用戶獲得更多地收益但是無投票權。項目方為了讓自己的池子收益更高可以進行賄選或需要大量买入$CVX質押成vlCVX進行投票。

2)如果項目方手中如果有大量的veCRV,那么誰掌控了$CVX的治理權,誰就間接掌握了Curve生態的治理權,決定哪個池子的收益可以更高。

2.Balancer的業務邏輯

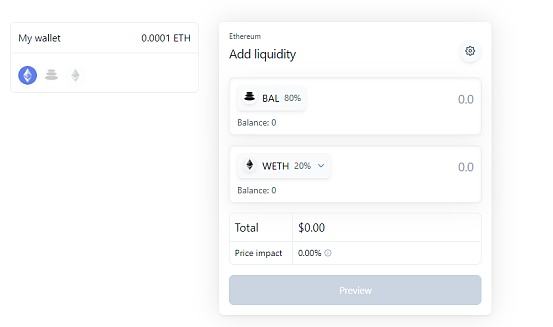

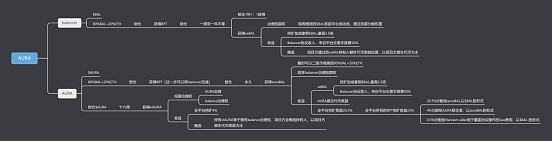

鎖倉80%BAL+20%ETH → 獲得BPT → 鎖倉BPT(二周到一年不等,鎖一年1:1獲得veBAL) → 獲得veBAL

圖片來源:https://app.balancer.fi/#/ethereum/pool/0x5c6ee304399dbdb9c8ef030ab642b10820db8f56000200000000000000000014/add-liquidity

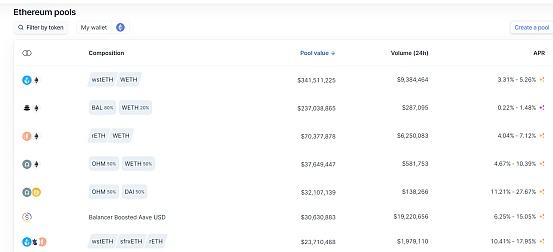

圖為Balancer 官方池子( 來源:https://app.balancer.fi/#/)

veBAL用途

1)治理投票權。每周增發的$BAL獎勵平臺流動池,通過投票分配權重。

2)收益:

挖礦加成拿到$BAL,最高2.5倍,投票決定(提高資金利用率)

Balancer協議收入,來自平臺交易手續費50%

賄選,項目方通過給veBAL持有人額外代幣獎勵拉票,為了2.5倍的收益,獎勵以項目方原生代幣為主

上圖為官方白皮書給出LP倍數的計算公式

https://docs.aura.finance/developers/how-to-___/calculate-pool-boost

基於Balancer的Aura Finance協議

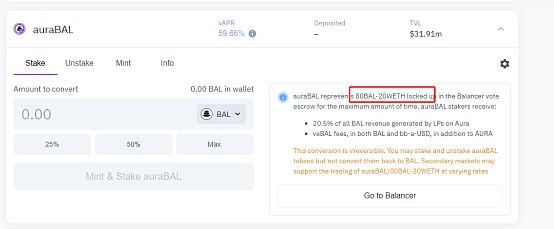

1.過程+收益:鎖倉80%BAL+20%ETH → 獲得BPT(這一步可以在Balancer中完成) → 鎖倉BPT(永久) → 獲得auraBAL

在https://app.aura.finance/ 官網中選擇 go to Balancer前往Balancer官網添加流動性

選擇 Mint 後在選擇80BAL-20WETH點擊mint即可將手中的BPT也就是80%BAL-20WETH鑄造成auraBAL

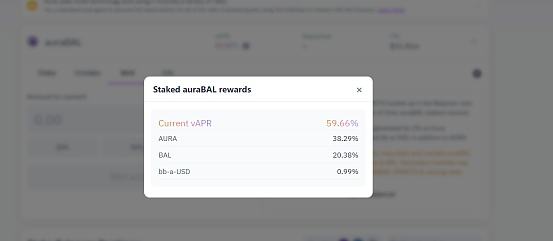

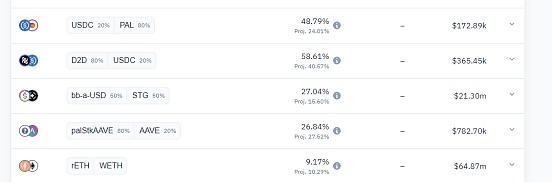

上圖為auraBAL的收益率及具體分配數據

上圖為BPT-auraBAL的流動性池子

auraBAL:

1)隨時可在二級市場中兌換成80%BAL+20%ETH(雖然鑄造不可逆但用戶可以隨時將手中的auraBAL換成BPT,前往Balancer的官網解除流動性兌換成$BAL和$ETH)

2)失去Balancer投票治理權,治理權歸AURA項目方所有

3)擁有auraBAL收益:

veBAL本身收益(挖礦+平臺手續費)

$AURA代幣獎勵

全平臺所有BPT挖礦收益20.5%,以$BAL的形式

$AURA:鎖倉AURA十六周可獲得vlAURA(鎖定時間為固定16周)

$vlAURA:1)治理投票權,包括AURA本身及Balancer

2)收益:1.全平臺所有BPT挖礦收益4%;

2.賄選,持有vlAURA等於擁有balance治理權

2.治理邏輯:

用戶永久鎖倉 BPT 到 Aura,獲得 auraBAL;

AURA拿着用戶鎖的 BPT 到 Balancer 鎖倉獲得 veBAL;

veBAL 產生的收益交給用戶,治理權則交給 AURA 鎖倉者(vlAURA);

如果有足夠多的 BPT 通過 Aura 鎖倉,以至於大部分投票權(veBAL)都由 vlAURA 控制,那么 vlAURA 將能夠控制底層協議 Balancer(主要是 Balancer 上各池的 BAL 獎勵分配權重)

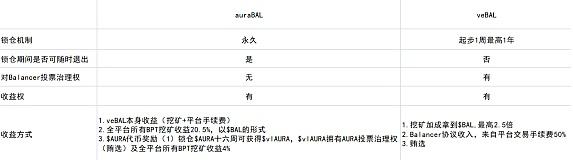

3.auraBal 相比 veBal優勢

-永久鎖倉

auraBAL 不能解鎖為 BPT,相當於永久鎖倉 BPT,或者說是將 BPT 永久交給了 Aura 換回了 auraBAL。

-收益與治理分離

auraBAL 僅具備收益屬性,不具備治理屬性。相當於用戶把 BPT 都交給了 Aura,Aura 去 Balancer 以最長時間鎖倉獲得 veBAL,鎖倉收益發給 auraBAL 質押者,而治理權則由 Aura 通過其他方式分配,下文詳述。

-可隨時退出

auraBAL 可以轉讓和交易,auraBAL 持有者可以在二級市場賣出換成 BPT(在 Balancer 有auraBAL/[80BAL/20WETH BPT] 池),相當於隨時可以解放流動性。想要鎖倉 BPT 換取 auraBAL 的用戶,也可以直接在二級市場購买 auraBAL。

-提升收益

除了獲得與 veBAL 相同的收益外,質押 auraBAL 還會獲得額外的 AURA(Aura 原生代幣)獎勵,以及全平臺 LP 挖礦加成獎勵的 20.5%

4.Balancer/AURA 相比 Curve/Convex優勢

-更高的APY

以rETH-WETH為例,Curve為3.64%,AURA為9.17%

-更高的資本效率

項目方通過賄賂獲得這種收益和賄賂成本的比值也叫做資本效率,數據顯示,平均每 1 美元的賄賂可以為池子爭取到價值 2.14 美元,Convex平均每 1 美元的賄賂可以為池子爭取到價值 1.33 美元

-更低的Gas費

在其他 DeFi 協議上進行交易時,token 通常在多個池之間轉移,包括邏輯在內,這是一個高度消耗 Gas 的過程。在Balancer中,此類大量消耗 Gas 的操作得到了改善,所有的账戶都在一個環境之下,只有最終數量的 token 被轉移

-更短的鎖倉時間

Curve中鎖倉時間1年起步,最長4年,Balancer中鎖倉時間1周起步,最長1年

-更好的LSD資源

由於Maki的特殊身份,這次創業也極大的發揮了他個人的價值和關系網絡,Aura Finance 已然默默與幾乎所有主流 LSD 協議建立了合作關系。其中包括 Lido、Rocketpool、Frax、Swell、Stakewise、Stader、Ankr 和 StaFi 等。

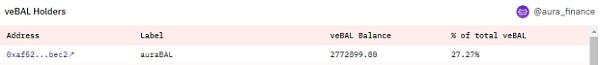

投票/賄選

前面說到如果有足夠多的 BPT 通過 Aura 鎖倉,以至於大部分投票權(veBAL)都由 vlAURA 控制,那么vlAURA 將能夠控制底層協議 Balancer。目前AURA是veBAL的第一大持有人,佔比約27.27%,因此大部分項目方會通過給予自身代幣的形式賄賂vlAURA持有人來獲得更多的投票,以此獲得更高的挖礦加成。

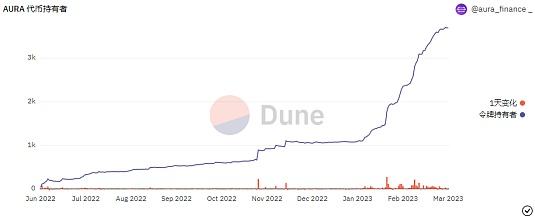

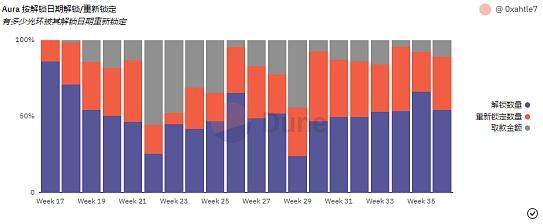

圖片來源:https://dune.com/aura_finance/aura-finance-dashboard

根據Llama Airforce 的數據,自 2022/6/28 第一輪投票以來,Aura 平臺的賄賂累計價值約為 639 萬美元,平均每 1 美元的賄賂可以為池子爭取到價值 2.14 美元的 BAL+AURA 代幣分配

圖片來源:https://llama.airforce/#/bribes/overview/hh/aura-bal

賄選收益:項目方/vlAura持有人

項目方收益:通過給予vlAURA持有人自身代幣的方式,獲得更多的投票權,來爭奪最高2.5倍的挖礦加成。即原生代幣流出金額小於挖礦加成收益即可獲得盈利。

vlAURA持有人收益:放棄投票治理權,則每輪投票均有可能獲得其他項目方原生代幣空投

Aura業務持續增長數據。

Aura代幣經濟學

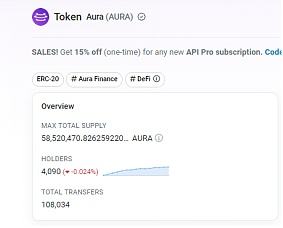

1)總量1億枚,公平啓動無VC

50%:獎勵給質押在 Aura 的 LP,根據 LP 獲得的 BAL 數量按比例分配

10%:獎勵給 auraBAL/BPT LP 的質押者,釋放期 4 年

2%:Balancer LBP

3%:在 Balancer 80AURA/20ETH 池添加初始流動性

17.5%:國庫,釋放期 4 年

2.5%:空投給 Balancer、Convex Finance 和 LobsterDAO 社區

1%:未來的空投

2%:BAL 國庫,釋放期 2 年

2%:veBAL 引導獎勵

10%:貢獻者,釋放期 2 年

在代幣發行初期,由於 LBP 沒有被完全認領,以及調整初始流動性、空投等問題,有 282 萬 AURA 流入了國庫

2)Aura代幣釋放

50% 的 AURA 釋放給在 Aura 質押的 LP(鑄造新幣),這部分的釋放規則參照下方公式:

AURA 釋放量 = (((500 - (totalSupply() - 50000000) / 100000) * 2.5 + 700) / 500) * BAL 獎勵數量。

LP 每挖到 1 個 BAL,就會按比例鑄造出若幹 AURA 獎勵給 LP。目前挖到 1 個 BAL 將獎勵 3.47 AURA(((500-8520470/10000)*2.5+700)/500=3.47 ),隨着 AURA 的總發行量的增加,該數值將慢慢減少,最終變為 1.4 AURA。

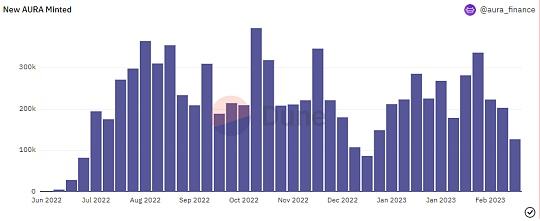

3)每月新代幣產出

官方 Dune 統計的數據,近期每周新鑄造 AURA(用於平臺獎勵)的數量為 15 萬-30 萬左右,2023 年 2 月(以四周粗略計)新鑄造量約為 106.58 萬 AURA;同時,每月還有約 41.67 萬 AURA 釋放給貢獻者(團隊),所以當前每月釋放量約在 150 萬左右。初始國庫的 1750 萬 AURA 雖已釋放約 328 萬但至今未動,不計算在內。

4)鎖倉信息

對比近三個月 AURA 代幣的新增鎖倉量和新增釋放量,數據如下:

2023 年 2 月:新增約 71 萬鎖倉/新增約 148 萬流通,鎖倉比約 48%

2023 年 1 月:新增約 154 萬鎖倉/新增約 136 萬流通,鎖倉比約 113%

2022 年 12 月:新增約 57 萬鎖倉/新增約 94 萬流通,鎖倉比約 61%

5)目前的代幣價值

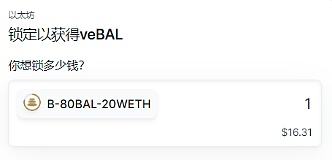

根據 Aura 平臺持有的 veBAL 總量和鎖倉的 AURA 數量(即 vlAURA 數量),每個 vlAURA 相當於控制着約 0.2 個 veBAL(2772899/13768623=0.2),每個 vlAURA 的實際治理價值約 3.26美元(16.31*0.2=3.26),與當前 AURA 代幣 3.33 美元的價格接近。

合作夥伴

Aura 作為 Balancer 生態的龍頭,已經與一系列 LSD 協議建立了合作關系,包含 Lido、Rocketpool、Frax、Swell、Stakewise、Stader、Ankr 和 StaFi 等。

此外,進入 2023 年以來,Aura 增加了很多合作夥伴和投資者 / 擁護者,下面列舉部分。

OlympusDAO 賣掉了 CVX 轉投 AURA,購买了 20 萬美元的 AURA 代幣,並准備在接下來 4 個月內再購买 80 萬美元。

加密資管公司 Arca 在 2 月初陸續購入了近 30 萬 ARUA。

Alchemix 將其代幣 ALCX 的流動性從 Sushiswap 遷移到了 Balancer,並購买 AURA 以鎖定並參與治理,激勵其流動池。

Synapse 通過投票,決定將 SYN 代幣的流動性從 Sushiswap 轉移到 Balancer,並向 vlAURA 行賄以實現對 LP 的激勵。

近期具體合作情況可參考這篇文章: https://www.theblockbeats.info/news/34981

風險提示

Aura Finance手中的BPT越多,便可以掌控balancer做到挾天子以令諸侯。那么一旦某個項目方手中有大量的vlAura便可以掌握Aura的治理,間接掌握Balancer的治理。

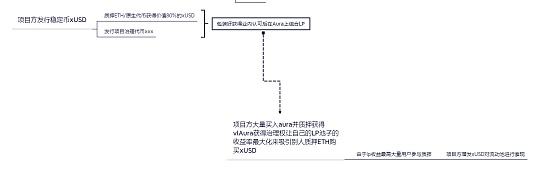

Aura的流動性對LSD的質押代幣更加友好比如stETH、rETH等。那么這裏客觀來說就存在項目方作惡的情況

1、項目方單純作為第三方將用戶質押獲得的ETH質押在ETH生態只收服務費(無太大風險)

2、項目方自己將ETH質押生成大量質押代幣xxxETH,再大量买入aura獲得足夠的治理讓自己的LP

3、第三種情況較為復雜通過下圖展示

可參考mochi項目方鑄造USDM進行套現的案例

總結

1)Aura 作為 Balancer 生態的龍頭,和 Balancer 的發展是相輔相成的,目前包含大量 LSD 協議在內的項目方湧入 Aura,本質原因在於其資本效率優於傳統的流動性獎勵模式,也優於同賽道的 Convex。

2)AURA 代幣的內在價值主要來源於 vlAURA 對於 Balancer 的治理。每個 vlAURA 相當於控制着約 0.2 個 veBAL(2772899/13768623=0.2),每個 vlAURA 的實際治理價值約 3.26美元(16.31*0.2=3.26),與當前 AURA 代幣 3.33 美元的價格接近。相比Curve生態雖然流動性還相對不足,但是還有非常大的潛力空間。

3)目前Aura Finance已經吸引了大量巨鯨及LSD賽道大量頭部項目的注意並持續在協議上建立流動性,等待上海升級後極有可能出現爆發。

--關於AppleDao

AppleDao是由一群區塊鏈業界知名人士和行業優秀從業者共同組建,專注於加密貨幣領域一級市場的投資。將通過賽道分析、行業研究、熱點解讀、項目深度研報等形式,來挖掘具有潛力價值的區塊鏈創新項目。團隊成員均有五年以上區塊鏈开發、項目投資經驗,對區塊鏈基礎設施、底層應用、項目孵化等均有深入的經驗。AppleDao 旨幫助優秀的區塊鏈項目成長,為投資者提供多維度的項目調研判斷。

twitter:ShawnnaMaster

Email:oqifynEqytik@outlook.com

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

狗狗幣價格展望:10億美元資金湧入後的DOGE能否觸及10美元大關?

狗狗幣(DOGE)當前正處於積極的上漲軌道上,其價格穩固於0.1381美元附近,並在盤中一度觸及0...

BNB Chain 的 meme Summer$FOUR傳承 CZ “4” 文化

自 2023 年开始,一張Binance首席執行官趙長鵬 ( CZ ) 經常在其推特账號上發手比“...

幣安發錢了 BNB HODLer 空投首發「Banana Gun」 幣價飆升創新高

今日凌晨,幣安宣布了第一期HODLer 空投的代幣為BANANA,其是Banana Gun 機器人...

評論