波哥說九頭蛇(5)定位篇

《波哥說九頭蛇》系列文章已經出了四篇,波哥相信老鐵們應該了解 HydraDX 是什么了吧。有老鐵可能會問:在 DEX 市場中,HydraDX 處於什么位置啊?這么多 DEX,為什么要關 注HydraDX?—— 這就牽涉到了一個話題:如何定位 HydraDX。本篇,波哥將從 DEX 發展歷程、集中流動性探索、功能創新,並通過 多維度對比,說說九頭蛇的定位問題。

DEX 發展歷程

DEX 的發展過程,是一個不斷回應市場需求的過程,也是一個理念不斷創新、技術不斷升級的過程。從 2014 年到 2023 年,去中心化交易所(DEX)經歷了多個發展階段,概括如下:

1. 早期萌芽時期(2014-2017):

DEX 起源於 Counterparty 協議,但早期並未引起市場的廣泛關注。2017 年 ICO 泡沫破滅,IDEX 成為首個以太坊 DEX,但市場份額仍然有限。“V 神”提出了 XYK 算法,鏈上去中心化交易所的基本實現思路形成。這個時期 DEX 的交易量很低,處於萌芽階段。

2. 市場接受階段(2018-2019):

作為使用 XYK 算法構建 AMM 的鼻祖 Bancor 推出,但很低的交易量,使得它對用戶的吸引力大打折扣。2018 年 11 月 Uniswap 上线,因其設計更高效且用戶友好,很快超越了 Bancor,並开始長期霸榜 DEX。這個時期,DEX 的交易量出現歷史上的第一次躍升,2018 年達到了 27 億美元,2019 年略有下降仍超 25 億美元。

3. 井噴式爆發階段(2020):

Aave、Curve、Balancer、Uniswap V2 漸次上线,DeFi 項目出現大爆發。Compound 开啓流動性挖礦,並與借貸相結合,开啓了 DeFi Summer。這一年,DEX 交易量相較 2019 年翻了 10 倍多,年底達到了 290 億美元,DeFi 總市值達到了 2100 億美元。但 XYK 算法下流動性碎片化造成的以太坊高 GAS 費用,成為了新挑战。在此背景下,HydraDX 提出了解決流動性碎片化的全新思路,Omnipool 的概念首次出現。

4. 非以太坊公鏈及 L2 崛起(2021):

DEX 市場頭部效應明顯(niswap、Sushiswap 和 Curve 佔以太坊 DEX 交易量 8 成),但因以太坊鏈擁堵和高 GAS 問題,非以太坊公鏈及 Layer 2 等新生態 DEX 崛起,代表有 HECO 鏈上的 MDEX、BSC 上的 PancakeSwap、Solana 上的 Serum、Fantom 上的 Kyber DMM,但算法上仍然延續了 XYK 隔離池的思路。這一年,HydraDX 开始按最初的想法,構建 Omnipool,並在年底對模型進行了調整。

5. 熊市期間的探索(2022):

Luna 暴雷導致 Terra 系 DEX 消亡,市場走熊。DEX 市場集中程度進一步提高,TOP20 DEX 佔 DEX 市場總份額達到 85%。老牌 DEX 紛紛通過多鏈部署,擴大市場份額,新興 DEX 在多鏈部署和算法升級上也進行了積極探索。更多地融入聚合器,引入專業做市商,提供 RFQ 功能,改進做市算法和體驗,逐漸成為了發展趨勢。這一年,HydraDX 的核心產品 Omnipool 構建完成,並進入代碼審計。

6. 一超多強形成(2023):

DEX 市場份額 TOP20 佔 89%,市場开始復蘇,非以太坊公鏈 DEX 交易量,首次超越以太坊公鏈,市場格局由 Uniswap“一家獨大”,過渡為“一超多強”。各大 DEX 繼續向 EVM 兼容的公鏈和 Layer2 部署。MEV 和大規模採用依然是擺在 DEX 面前的難題。允許线下籤署訂單,求解器荷蘭拍式競價執行,單向或雙向調整流動性,成為探索方向。這一年的 1 月 6 日,HydraDX Omnipool 上线並开始交易。

9 年來,通過不斷創新,DEX 展現了強勁的競爭力,同時,各個階段又面臨了不同的挑战,如初期的市場接受度低、DeFi Summer 時的高 GAS 等。HydraDX Omnipool 的誕生,無疑為解決 DEX 的現有根本性問題提供了新思路,它的設計跳出了 XYK 模型的固有範式,具有革命性意義。

二、集中流動性探索

集中流動性是人們一直在思考解決的問題。XYK 算法下,隔離池造成的流動性碎片化問題,似乎無法避免。有沒有辦法將流動性真正集中起來,從而提升 DEX 系統的整體效率?

1. Uniswap 的集中流動性方案

Uniswap V3 使用了新的做市算法 CLMM 以集中流動性。這是一種區別於“標准常數乘積”CPMM(即XYK)的做市算法。在此算法下,每個池仍由兩種代幣構成,LP 們必須選擇合適的價格範圍提供流動性。如果一筆交易導致的價格變動(即:價格影響),超出了池的價格範圍,池的流動性將變為“非活躍”狀態。此時,交易將按照順序,跨越一個個池進行交易(即:池間跳躍),每到一池就會執行交換動作,直至訂單完成。當價格變動處於池的價格範圍內時, CLMM 遵循常數乘積公式,因此 CLMM 可被看做是常數乘積算法的變體。在 CLMM 算法中,池子會跟蹤價格的平方根和池中的流動性,不再用池中代幣數量來計算兌換結果,與標准 CPMM 算法“將流動性分布在 0 到無窮大之間”相比,CLMM 的“集中流動性”程度得到了一定的更高。

Uniswap 的集中流動性解決方案,是基於隔離池的現狀採取的一種比較務實的做法,“集中流動性”效率雖然有所提高(對 DEX 而言資本效率提高了),但對用戶來說,仍沒有從根本上解決池間跳躍造成的高 GAS 高交易成本的問題。

研究表明,Uniswap V3 中對交易消耗的 GAS 有最大影響的,是執行交換所必須進行的“跳躍”次數。另外,根據交易規模,影響交換成本的其他因素,如 LP 費用或滑點,也會對交易總成本產生更顯着影響。

有沒有更好的解決辦法呢?

2. Omnipool 的集中流動性方案

2021 年,HydraDX 在它的博客中提出了 Omnipool 的概念:HydraDX 只設一個池子 Omnipool,在這個大池子中,中心代幣 LRNA 把其它所有代幣連接起來,任何交易過程,都被統一到兩步交易,即:“支付代幣 - LRNA”及“LRNA - 獲得代幣”之間的交易。

我們知道,滑點與流動性深度有直接的關系。Omnipool 將所有代幣匯集在一個池子,所有資金的流動性屬性都發揮到了極致,真正實現了流動性集中。在這樣一個大的流動性海洋中,任何訂單帶來的價格影響,都會被降低到最低;同時,Omnipool 將交易過程進行了最大程度的簡化,徹底消除了多次“池間跳躍”發生的條件,流動性碎片化不復存在,轉账GAS發生的機會大大降低;另外,Omnipool 選擇在轉账費用極低的 Polkadot 上構建。以上這些,都為從根本上消除高 GAS、降低交易成本提供了基礎。可以說,Omnipool 概念的提出,為徹底解決 XYK 及其變體算法下交易成本居高不下的頑疾,提供了全新的思路(關於 Omnipool 的工作原理,老鐵們可閱讀本系列文章的《波哥說九頭蛇(4)原理篇》)。

2023 年初,經過嚴格的代碼及算法審計的 Omnipool,上线了。使用過 Omnipool 的朋友,都對其絲滑的交易體驗,頗有印象。目前,相比 Uniswap 這些大牌 DEX,Omnipool 的池子深度還不夠,在降低滑點和價格影響上,還沒有展現出明顯的優勢。隨着池子深度的快速增加,用 DEX 進行超低成本交易的目標,應該很快會實現。

3. 其它探索

在 HydraDX 提出 Omnipool 概念並對設計思路做出重大調整的半年後,2022 年 6 月,作為 XYK 池鼻祖的 Bancor,緊跟 HydraDX 步伐突然宣布採用 Omnipool,Bancor 也因此成為迄今為止唯一模仿 HydraDX 的 DEX 項目。衆所周知,Bancor 是一個 2017 年就开始的在以太坊鏈上構建的 DdFi 項目,使用協議代幣 BNT 作為配對幣創建池,LP 們也要用一半 BNT 和一半其它的代幣提供流動性,池架構是 XYK 隔離池。作為一個老牌 DEX,Bancor 能跟隨後起之秀 HydraDX 採用 Omnipool,足見其對 HydraDX 設計思路的認可。

與 Omnipool 集中流動性方式相似的,還有 Balancer。我們知道,代幣之間的風險是不同的。Uniswap V3 版本前,只允許兩種價值相等的代幣提供流動性,但 50/50 的流動性池,並不適用所有流動性提供者和所有的資產,有時需要將多種資產放入同一個流動性池中。Balancer 於是對 Uniswap XYK 池進行了改進,允許構建存在兩種以上代幣可自定義權重的流動性池,如 60/20/20 權重的“三幣池”等。盡管增加了代幣數,但從本質上來說,Balancer 的權重池仍是隔離池。

Uniswap、Balancer 等,基於隔離池的現實條件,在集中流動性上做出了有益的探索,提升了資本效率,一定程度上減少了交易成本。Omnipool 的出現,跳脫出隔離池的框架,構建了一個新的集中流動性體系。人們在追求“極致的 DEX 交易體驗”的道路上從沒有停止腳步,Omnipool 的出現,是一種必然。

三、其它功能上的創新

除了打造可有效降低交易成本的 Omnipool 外,HdyraDX 在其它功能开發上,也敢為人先、勇於創新。下面幾個功能,頗具代表性。

1. DCA 及拆分交易功能

在池子深度還不夠的情況下,HydraDX 如何解決這個階段大訂單價格影響大的缺陷?DCA 和拆分交易。

DCA,“平均美元成本”的簡稱。DCA 交易功能,適用於大訂單的交易。具體的做法,是將大訂單拆分成小訂單,根據 EMA 預言機給出的美元成本平均價,將交易時間從原本的瞬間(短時間)拉長到較長一段時間(比如幾個小時或幾天)完成,最大限度降低了價格影響,進而達到降低滑點的目的。DCA 的出現,彌補了 Omnipool 發展初期深度不夠的缺陷,是一個功能創新。DCA 以及其簡化版“拆分交易”,目前已深度融合在 Omnipool 中,方便交易者根據訂單大小選擇使用。

DCA 功能類似於我們熟悉的網格交易,在 DEX 領域是 HydraDX 的獨創。Polkadot 官方 目前已 使用 HydraDX 的 DCA 功能,定期將國庫中的部分 DOT 轉換為 USDT,用於技術協會會員工資的發放。

2. EMA 預言機

預言機幾乎所有的 DEX 都在做,但基礎不同。HydraDX 的 EMA 預言機,基於完全不同的 Omnipool 模型設計,使用了先進的算法構建。DCA 這一獨特功能,就是以 EMA 預言機為基礎進行構建的。

3. 穩定互換池

目前,Omnipool 有一個由四種穩定幣構成的“四幣互換池”,可實現市場上常見穩定幣的自由互換。這就相當於把 Curve 整合了進來,滿足了用戶不用交易場所就可以進行穩定幣互換的需求。據了解,後期還會增加 BTC 的“兩幣池”。

4. 其它功能亮點

除了上面的三個功能,還有保障 Omnipool 安全的關鍵措施 —— XCM 速率限制器,以及為聚合器整合提供優勢條件的 清算引擎,還有為年輕項目的代幣初始分配提供渠道的 LBP,以及方便年輕資產進入市場交易的傳統 XYK 池 及 無許可資產注冊,目前都已經上线。

以上所有這些,無不在向我們透露了一個信號:HydarDX 團隊在功能开發、生態搭建的道路上,會如九頭蛇那般執着潛行,永無止境。

三、HydraDX 的市場表現

2023 年 1 月 6 日上线後,HydraDX 的市場表現如何?在 DEX 的賽道上,HydraDX 又是處於什么水平呢?

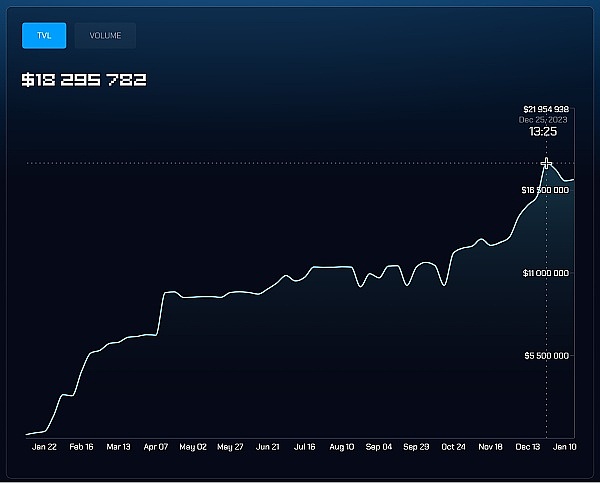

1. TVL

2023 年聖誕節這一天,Omnipool 的 TVL 達到了頂峯:2195 萬美元

(圖1)

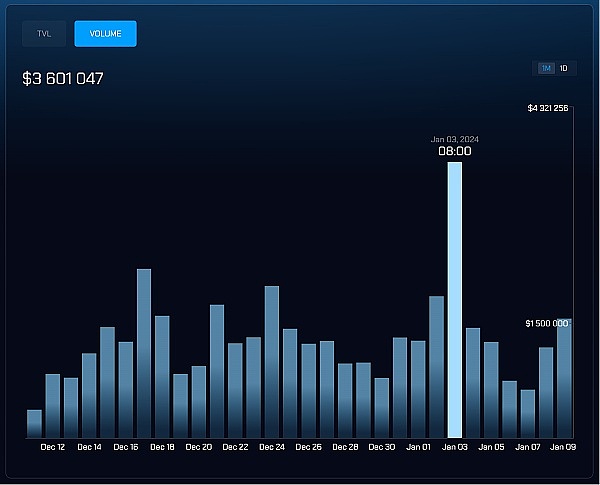

2. 24 小時交易量

今年(2024 年)的 1 月 3 日,24 小時交易量達到了最高:360萬美元

(圖2)

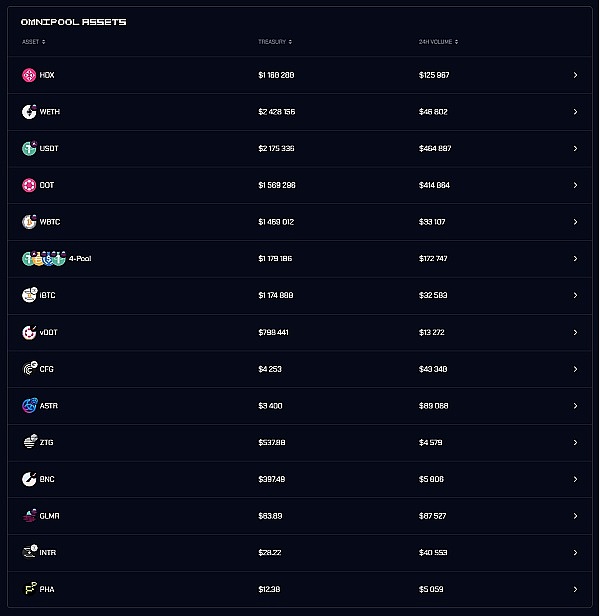

3. 池內幣種數量

目前,Omnipool 內的幣種數量已達到 17 個:

(圖3)

4. 市場排名

2024 年 1 月 10 日,HydraDX 在 Coingecko DEX 中按“24 小時交易量”的排名為:111 名。

(圖4)

當天下午 5:30 左右,波哥對 Coingecko 的 DEX 數據進行了完整抓取,將多鏈數據合並後重新排名,形成如下三個對比。請注意:表中 HydraDX 幣種數量數據與實際不符,可能是 Coingecko 數據採集不及時造成的;統計包含聚合器。

(1)HydraDX 和 TOP20 DEX 的對比

(圖5)

(2)HydraDX 與競爭者(類似)對比表

(圖6)

(3)HydraDX 與其它跨鏈公鏈頭部 DEX 對比表

(圖7)

(4)HydraDX 與 Polkadot 生態內 DEX 對比表

(圖8)

5. 協議代幣 HDX 的價格走勢

(圖9 )

6. 全賽道參與

縱觀 DEX 的 5 個賽道:AMM、跨鏈交易、衍生品交易、穩定幣交易和聚合器,HydraDX 已參與或正在部署的有 4 個賽道:AMM、跨鏈交易、穩定幣交易和聚合器。衍生品交易 —— 借貸,目前正在开發中,預計會在不久的將來上线,未來不排除會开發 NFT 交易模塊。

好了,定位篇到此為止。讀完後,老鐵對 HydraDX 的定位有清晰的認識了嗎?九頭蛇在你心中的定位,又是如何呢?歡迎留言告訴波哥。 由於波哥對 DEX 的理解不深刻不全面,文中難免出現表達不准確甚至是錯誤的地方,歡迎 DEX 技術大牛們留言,提出寶貴意見!

下一篇,波哥將帶你走進本系列的終結篇《安全篇》,敬請期待!

參考文獻:

https://mp.weixin.qq.com/s/FIzdmwLU8kePhSVzlI_MoQ

https://mp.weixin.qq.com/s/FNtimlcSlDe-YZ8UVky8tw

https://blog.dodoex.io/dodo-research-dex-的演變-進擊與未來-68ab954a309

https://assets.coingecko.com/reports/2021-Year-End-Report/CoinGecko-2021-Report-CN.pdf?utm_source=web&utm_medium=display

作者:波哥

HydraDX 中文社區 X:https://twitter.com/hydradx_cn

HydraDX 中文社區 TG:https://t.me/HydraDX_China

HydraDX 國際社區 TG:https://t.me/hydradx

更多資訊,請關注微信公衆號:蛇粉家園

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

XRP 漲至 7.5 美元?分析師告訴 XRP 大軍為純粹的煙火做好准備!

加密貨幣分析師 EGRAG 表示,XRP 即將迎來關鍵時刻,價格可能大幅上漲,這取決於能否突破關鍵...

今晚ETH迎來暴漲時代 op、arb、metis等以太坊二層項目能否跑出百倍幣?

北京時間7月23日晚上美股开盤後 ETH 的ETF开始交易。ETH的裏程碑啊,新的時代开啓。突破前...

Mt Gox 轉移 28 億美元比特幣 加密貨幣下跌 ETH ETF 提前發行

2014 年倒閉的臭名昭著的比特幣交易所 Mt Gox 已向債權人轉移了大量比特幣 (BTC),作...

評論