RWA:2023年夏季加密领域的热议焦点

在2023年夏季,RWA成为加密领域的主要热议话题之一。特别是MakerDAO,通过引入现实世界的资产,尤其是美国国债,成功实现了从传统DeFi到RWA的转变。

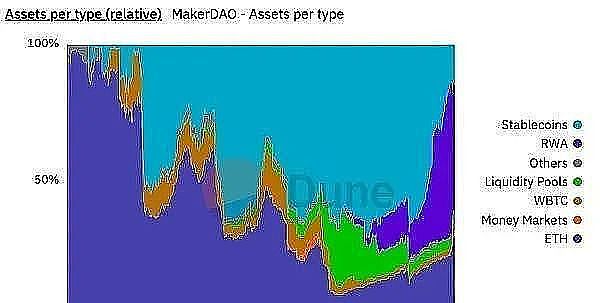

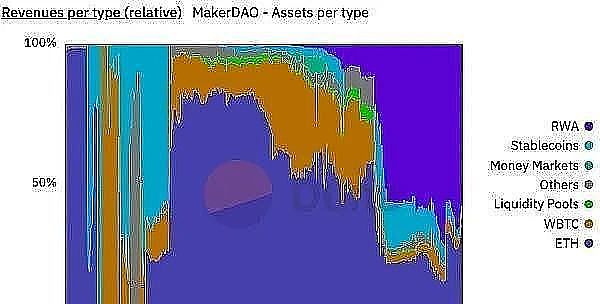

根据Dune上MakerDAO仪表板的数据显示,当前MakerDAO上RWA资产占比达到47%,而RWA资产所带来的收益更占MakerDAO总收益的60%。

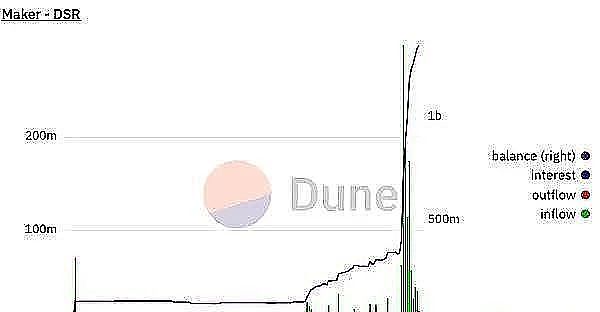

MakerDAO在八月初的投票中将DSR利率提升至8%,仅仅在十天内,存入MakerDAO DSR的DAI数量就增加了10亿枚。

RWA的兴起也推动了RWA TVL(总锁仓价值)的增长。根据Defillama的数据,RWA赛道的TVL已经提升至第9位。

然而,RWA资产也存在一把双刃剑。例如,RWA借贷协议Goldfinch最近面临了贷款违约的风险。Goldfinch在2021年10月向肯尼亚摩托车出租公司Tugende发放了一笔500万美元的贷款,由于Tugende涉及关联交易,这笔贷款面临着违约风险,违约金额占Goldfinch总TVL的约4%。

RWA大爆发的主要原因是什么?什么样的RWA资产易于引入链上?大规模引入链上的RWA资产面临哪些监管和技术上的挑战?

近日,金色财经专访了Hashkey Tokenisation的崔晨,探讨了这些问题。

金色财经:最近加密领域的RWA赛道非常火爆,许多传统DeFi项目也涉足RWA领域,比如MakerDAO,目前近一半的收入来自RWA。您认为RWA大爆发的主要原因是什么?

崔晨:在宏观经济的影响下,我们可以观察到美国国债收益率上升,甚至超过了DeFi中的稳定收益,比如借贷利率或Curve上的稳定币交易费用收益。因此,将美国国债收益带入链上成为了备受关注的话题。当然,美国国债只是RWA资产的一种,但相比其他资产,美国国债的收益更为稳定,恰好可以与链上高波动资产形成投资组合的互补。

以MakerDAO为例,最初其储备资产主要是ETH等加密资产,为了避免黑天鹅事件对协议的冲击,逐渐引入了USDC等稳定币作为储备资产。然而,持有USDC并不能带来收入,而美国国债的收益上升则使得USDC的发行方Circle获得了更多收益。因此,MakerDAO考虑用储备的稳定币换成美元,以购买现实中的资产。未来,我们可能会看到越来越多的链上协议国库购买RWA资产。

金色财经:实际上,早在之前就有大规模的RWA存在,比如中心化稳定币,而近期的RWA主要来源于高收益的美国国债,可以说是将美元利率代币化。在您看来,RWA资产的种类非常重要吗?哪些资产更容易被引入链上?

崔晨:代币化的RWA资产类别将决定其本质,影响着持有者的人群。例如,美国国债RWA本身就是一个低风险、安全的投资选择,特别适合那些寻求稳定收益的投资者。

将美国国债引入链上的方式也多种多样。由于目前美国财政部尚未在链上发行过代表美债的Token,我们讨论的美国国债RWA主要有三种方式:第一,将共同基金份额进行代币化,共同基金持有美国国债,投资者可以投资基金。第二,投资者将稳定币借出给主体(例如SPV),主体购买美国国债,然后通过利息的方式将美国国债收益返还给贷款人。第三,类似于MakerDAO的模式,协议使用国库购买美国国债,通过存款利率返还给持有DAI的人。从理论上说,各种类型的RWA资产都可以通过以上方式将收益带入链上,与资产种类无关,但这些方式的风险和收益会有所不同,需要谨慎评估。

以上是间接将RWA资产收益引入链上的方式,如果直接将RWA资产打包成Token,那些虚拟、易于标准化的资产更容易在链上引入。然而,代币化RWA的价值和内容仍然来自于资产本身。

金色财经:将各类RWA资产大规模引入链上,您认为监管和技术上的主要挑战是什么?

崔晨:从监管的角度来看,代币化的RWA和非代币化的RWA应当受到一致的监管要求,代币化不应降低其监管标准。例如,某种债券可能只能向合格投资者发行,代币化不应使其门槛降低至普通投资者。因此,合规的RWA代币化将受到许多限制,为了满足反洗钱和反恐融资的要求,投资者首先需要进行KYC。如果某投资品对投资者身份有要求,链上持有者也应满足相应要求。

在资产发行方面,技术可以实现对代币持有者的白名单管理,以满足监管要求。然而,对于投资人资产被黑客攻击、链上应用遭受攻击等问题,技术难以完全解决,尤其是公链上的活动。这时可以考虑配合一些管理制度。

金色财经:在资产代币化方面,Hashkey有何思考和行动?

崔晨:Hashkey于今年4月发布了《Web3新经济和代币化白皮书》,详细探讨了这一主题。

我们关注功能型代币、权益型代币和非同质化代币(NFT)等代表使用权、股权和数字通证的资产。在分布式网络的Web3中,价值将逐渐集聚到代币中,功能型代币有助于捕获网络效应的价值。

代币经济学是Hashkey Tokenisation团队的研究重点,其中货币政策、机制设计和金融工程构成“三位一体”的关系。货币政策的目标是调控Token的供需关系,机制设计旨在激励相容,金融工程则关注风险与回报的平衡。代币经济学的研究目标是通过合理的Token供应机制、应用场景以及相关的金融产品和市场,激励利益相关者积极参与Web3新经济活动,从而推动Token价值的增长。

金色财经:随着新周期的到来,除了RWA,您认为还有哪些领域或叙事值得关注?

崔晨:我认为Web3的大规模应用离不开基础设施,此前公链之间的竞争已逐渐演变为公链之上Layer2之间的竞争,Layer2的技术进步以及与Layer2相关的AppChain解决方案值得密切关注。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

XRP 涨至 7.5 美元?分析师告诉 XRP 大军为纯粹的烟火做好准备!

加密货币分析师 EGRAG 表示,XRP 即将迎来关键时刻,价格可能大幅上涨,这取决于能否突破关键...

今晚ETH迎来暴涨时代 op、arb、metis等以太坊二层项目能否跑出百倍币?

北京时间7月23日晚上美股开盘后 ETH 的ETF开始交易。ETH的里程碑啊,新的时代开启。突破前...

Mt Gox 转移 28 亿美元比特币 加密货币下跌 ETH ETF 提前发行

2014 年倒闭的臭名昭著的比特币交易所 Mt Gox 已向债权人转移了大量比特币 (BTC),作...