ARB申領盛況空前 Arbitrum生態中的下一個"GMX"花落誰家

這是白話區塊鏈的第1893期原創 作者 | Mike出品|白話區塊鏈(ID:hellobtc)

伴隨着3月23日晚擠爆 Arbitrum 基金會官網的 ARB 申領盛況,加密市場的流動性與關注度都在加速湧入 Arbitrum 生態,大家望眼欲穿的「Arbitrum Summer」似乎就在眼前,所以接下來如何尋找其中的 Alpha 密碼就成了關鍵。

官方其實已經為我們縮小了選擇範圍——前兩天 Arbitrum 剛剛官宣了 137 家獲得Token Airdrop 的 DAO,幾乎包含了顯露出了苗頭的各賽道用例,其中衍生品賽道裏除了意料之中的 GMX 之外,Deri Protocol 也獲得近 39 萬枚 ARB 分配。

01 Deri Protocol:低調潛行的衍生品「老兵」

Deri Protocol 作為一個去中心化衍生品協議,支持用戶在鏈上進行對衝、投機、套利操作,其中交易在 AMM 範例下執行,頭寸以 NFT 形式標記,與其他 DeFi 項目高度可組合。

其實 Deri Protocol 最早是深耕 BNB Chain 生態,還曾入選「2023 年 40 個最佳 BNB Chain DApp」,也是當中唯一一個受 BNB Chain 認可的衍生品龍頭,與此同時 Binance Labs 也是 Deri Protocol 早期投資方之一。

不過去年以來,Deri Protocol 开始在 BNB Chain 和 Arbitrum 上進行雙鏈部署,低調拓展 Arbitrum 生態,所以此次獲得了 Arbitrum 官方的生態Token獎勵也是意料之中。

從這個角度看,其實 Deri Protocol 算得上是 DeFi 衍生品領域經過時間和市場考驗的「老兵」了——早在 2021 年初,業內對鏈上衍生品到底應該以哪種範式進行還一頭霧水的時候,它就推出了鏈上衍生品解決方案,採用 LP 作為對手的模型,現在這種模型也已經成為鏈上衍生品的普遍標准。

截至目前, Deri Protocol 已經平穩運行 2 年多的時間,累計成交量超過 1406 億美元,推出了涵蓋永續合約(Perpetual Futures)、永續期權(Everlasting Options)、Power Perpetuals 的衍生品類型,產品矩陣初具規模。

這意味着 Deri Protocol 支持用戶使用各種類型的衍生品服務來獲取流動性,用戶可以根據自己的需求選擇合適的衍生品參與,並可將它們自由且高效地組合在一起,以實現某些特定的風險目標:

-對衝:在 Deri Protocol 上,用戶可以通過衍生品參與對衝現有資產的風險,降低市場波動對投資組合的影響;

-配置:用戶可以利用 Deri Protocol 上的衍生品進行資產配置,預測市場走勢,從而在不直接持有相關資產的情況下獲取收益;

-套利:Deri Protocol 提供了鏈上套利機會,用戶可以利用市場上的價格差異進行套利,從而獲取低風險收益;

02 Gamma Swap:漲跌皆可盈利的衍生品

在傳統金融衍生品中,Gamma 是一個衡量衍生品價格變化率的指標,例如,可以表示期權價格對標的資產價格變化的二階敏感度。

譬如對於購买比特幣看漲期權的投資者,他們希望比特幣價格上漲,因為這將導致期權價格上漲,在這種情況下,Gamma 是正的,意味着 Delta 將增加,從而使期權價格上漲更多;(Delta值代表期權價格或期權費因為標的期貨價格的變動而產生的波動,以百分比表示。)

相反,對於購买比特幣看跌期權的投資者,他們希望比特幣價格下跌,因為這將導致期權價格上漲,在這種情況下,Gamma 是負的,意味着 Delta 將減少,從而使期權價格上漲更多;

也即 Gamma 是衍生品中一個重要的指標,可以幫助投資者了解期權價格對標的資產價格變化的敏感度,並幫助他們制定更好的投資策略。

而「Gamma Swap」則是 Deri Protocol 在 DeFi 領域獨一家推出的新型衍生品,簡單理解的話它能讓用戶直接持有比特幣等基礎資產的 Gamma 敞口:

多頭(买方)可以獲得比特幣等基礎資產的 Gamma 敞口來獲利,賣方(持空頭)則通過提供該 Gamma 敞口賺取資金費用,买賣雙方各有不同的盈利方式。

傳統上,如果一個人要交易Gamma,通常通過期權來完成。但期權又同時包含了許多其他的風險敞口,所以要獲取純粹的Gamma,通常需要構造復雜的頭寸組合,且需要不斷動態調整倉位。這是一個非常復雜的過程,即使對專業人員來說也讓人非常頭疼。而Deri的Gamma Swap是歷史上第一款讓人可以直接交易純粹的Gamma的衍生品。簡單理解的話,任何人都可以直接參與,而不必擔心期權策略的復雜性,更好地滿足市場參與者對於更高波動率或風險對衝等進階資產配置的需求。

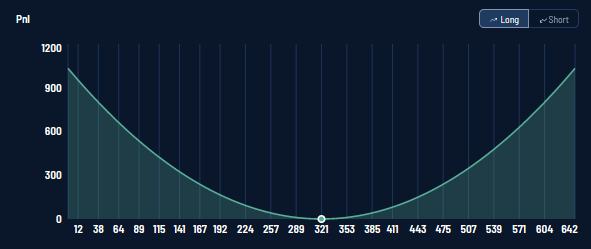

具體來說,當一個人做多Gamma Swap的時候,它的漲跌如下圖所示:圖中展示的是BNB的Gamma Swap,BNB當前價格為321,接下來不管BNB是上漲還是下跌,該倉位都將獲取正收益。

因為衆所周知,加密市場的熊市特徵往往很明顯——行情要么靜如止水,要么上躥下跳。這樣就導致現貨很難盈利,因為往往是一买就被套,然後在跌跌不休的日子裏要么割肉止損,要么遙遙無期地等待解套,忍受資產縮水和身心煎熬的雙重打擊。

但「Gamma Swap」就提供了全新的可能,因為用戶既可以做多頭(买方),也可以做空頭(賣方),這樣無論市場漲跌都有賺錢機會,甚至如果操作得當,構建成熟的 Gamma 策略,還是可以穩定盈利,且收益來自波段,與市場牛熊關系不大。

從這個角度看,「Gamma Swap」為普通加密用戶尤其是小白用戶直接進行可靠的熊市資產配置,提供了完全不同於現貨、合約的結構化收益新選擇,這其實也是一衆衍生品在熊市時面對增量用戶的必然課題,

而 Deri Protocol 之所以能交出「Gamma Swap」這張優異的答卷,不得不提一下它的技術實力,就像上文提到它率先採用 LP 作為對手模型,「Gamma Swap」也是目前整個 DeFi 領域獨一家的類型產品,也從側面進一步凸顯了 Deri Protocol 「專精 DeFi 衍生品賽道」的專業定位。

03 「Arbitrum Summer」裏的潛在種子選手?

在 2020 年我們親歷了 DeFi 世界的爆炸式增長,2021 年伴隨着 DeFi 概念的快速推進,衍生品賽道(期貨、期權、合成資產等)就一度被視為最有希望接棒 DeFi 與整個行業熱點的版塊,但令人大跌眼鏡的是,差強人意以太坊性能限制等並未給衍生品賽道帶來預料之中的東風。

對如今的 Arbitrum 生態來說,GMX 作為最好的先行例證,已經說明借助 Layer2 的性能和成本優勢,衍生品本身很多受限於以太坊主鏈的諸多用例,都可以逐步落地實現。

因此現下借由 ARB 空投的東風,無論是 DEX、借代、穩定幣等常見的 DeFi 產品,還是能夠提供更多元化收益選擇的衍生品服務,更是迎來了適逢其時的發展機遇期,而在其中,如何先手布局這波「Arbitrum Summer」中可能的種子選手?

從產品層面看,像 Deri Protocol 這樣搭建起產品矩陣的 DeFi 協議最具優勢:

一方面,能夠實現流動性和不同類型產品之間的協同效應,伴隨着 ARB 空投後 Arbitrum 生態 TVL 的上漲,更容易吸納湧入的資金;

另一方面,像合約、期權等多種 DeFi 金融工具可以像樂高一樣組合起來,可以為用戶提供更強大的結構化產品來提高回報或降低風險,從而為 Arbitrum 生態一同帶來增量價值,共享賽道做大紅利的可能;

而從數據層面看,Deri Protocol 近 30 天的平均日成交量約 300 萬美元,累計超過 1406 億美元,但流通市值僅有 524 萬美元(CoinGecko 的 3 月 24 日數據),可以說是 Arbitrum 鏈上最被低估的項目之一——相比 GMX、GNS 數億美元的市值簡直是最具性價比的種子選手。

伴隨着 Arbitrum 資金的流入和市場關注度的提升,如果能夠從衍生品賽道為 Arbitrum 生態帶來增量價值,共享賽道做大紅利,那其距離「寒武紀大爆發」只差一個情緒奇點。

所以 2023 年借由 Arbitrum 生態加持的 Deri Protocol,無論是疊加其初具規模的衍生品矩陣,還是Binance Labs 等一线機構投資背景,都在逐步積蓄勢能。

此外在 ARB 空投的催動下,zkSync 等 ZK 賽道开始再度回到大家的視野中心,也有望接棒 OP 成為新一屆 L2 扛把子,而 Deri Protocol 目前已經完成在 zkSync 上的合約部署,並且即將與 zkSync 進行生態合作。

相信 Arbitrum 生態的魅力和想象空間不小,類似 Deri Protocol 這樣的種子選手將會如何,我們拭目以待。

END

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

XRP 漲至 7.5 美元?分析師告訴 XRP 大軍為純粹的煙火做好准備!

加密貨幣分析師 EGRAG 表示,XRP 即將迎來關鍵時刻,價格可能大幅上漲,這取決於能否突破關鍵...

今晚ETH迎來暴漲時代 op、arb、metis等以太坊二層項目能否跑出百倍幣?

北京時間7月23日晚上美股开盤後 ETH 的ETF开始交易。ETH的裏程碑啊,新的時代开啓。突破前...

Mt Gox 轉移 28 億美元比特幣 加密貨幣下跌 ETH ETF 提前發行

2014 年倒閉的臭名昭著的比特幣交易所 Mt Gox 已向債權人轉移了大量比特幣 (BTC),作...

評論