數據透視:加密市場融資為何表現不佳?

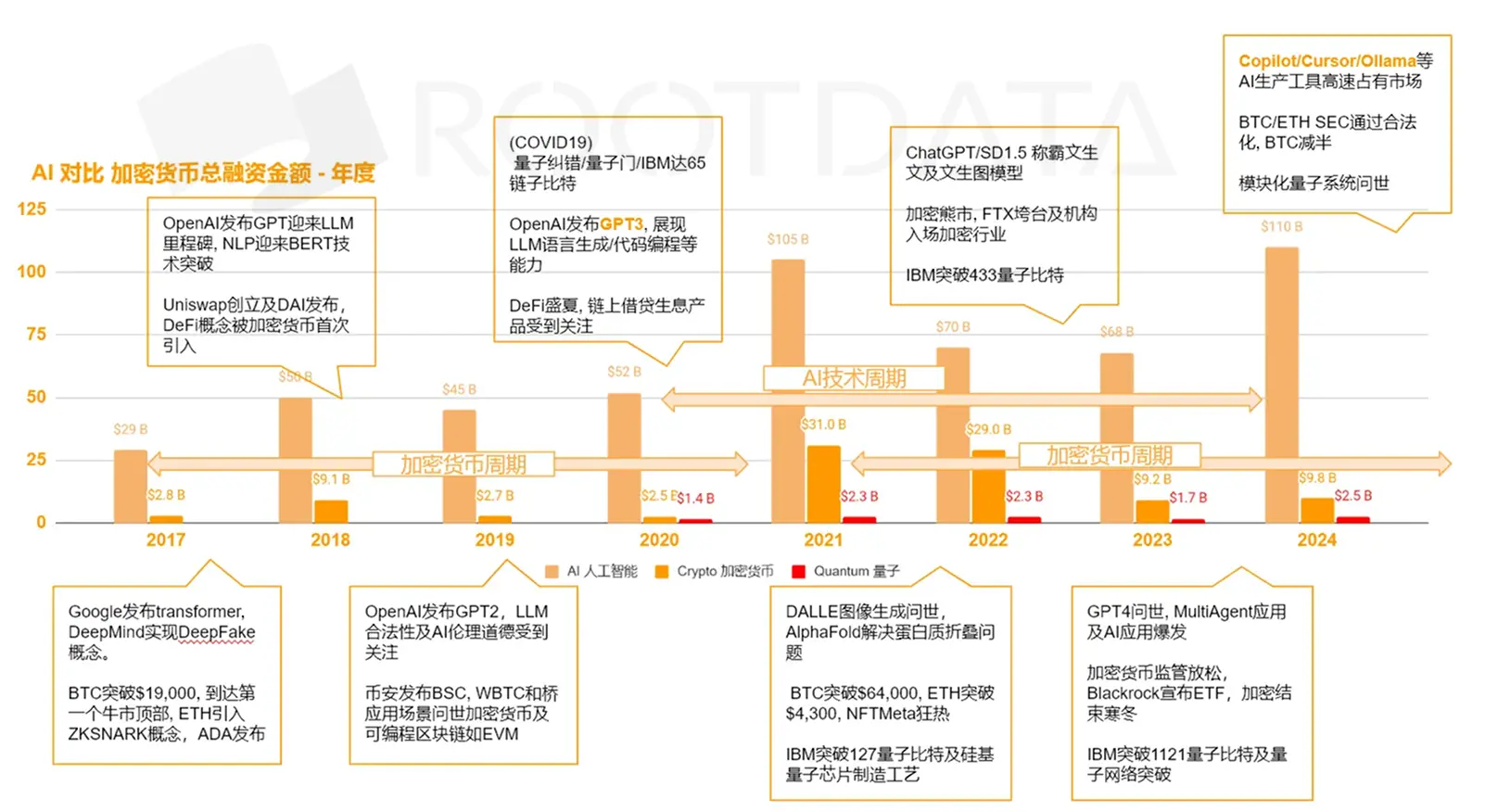

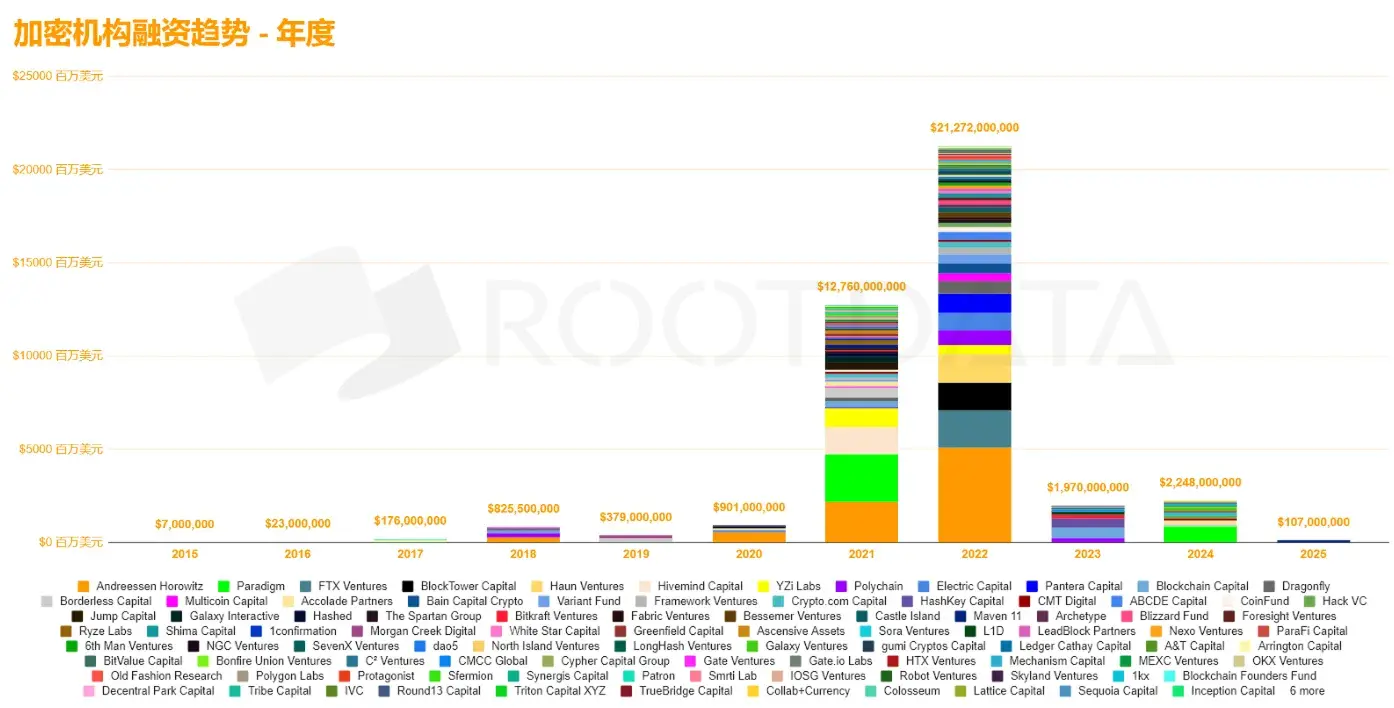

加密貨幣市場正經歷自2017年ICO浪潮以來的第二個4年技術周期轉型,而AI行業則憑借GPT-3到LLM的技術突破進入第10個發展周期。根據摩爾定律的技術迭代規律,加密行業在2025年面臨周期性考驗——融資總額從2021年的310億美元峯值驟降至2024年的98億美元,降幅達68%。與此同時,AI領域融資規模在2024年突破1100億美元,形成鮮明的資本虹吸效應。

這種結構性轉變的背後,是技術成熟度曲线的分野。加密行業自2020年DeFi盛夏後,尚未出現突破性的技術敘事,而AI通過Transformer架構的進化持續釋放生產力紅利。二者融資規模的分化本質上反映了資本對技術應用潛力的投票——當加密項目仍在重復"發幣-交易所"的傳統路徑時,AI已在醫療、制造、教育等領域實現商業閉環。

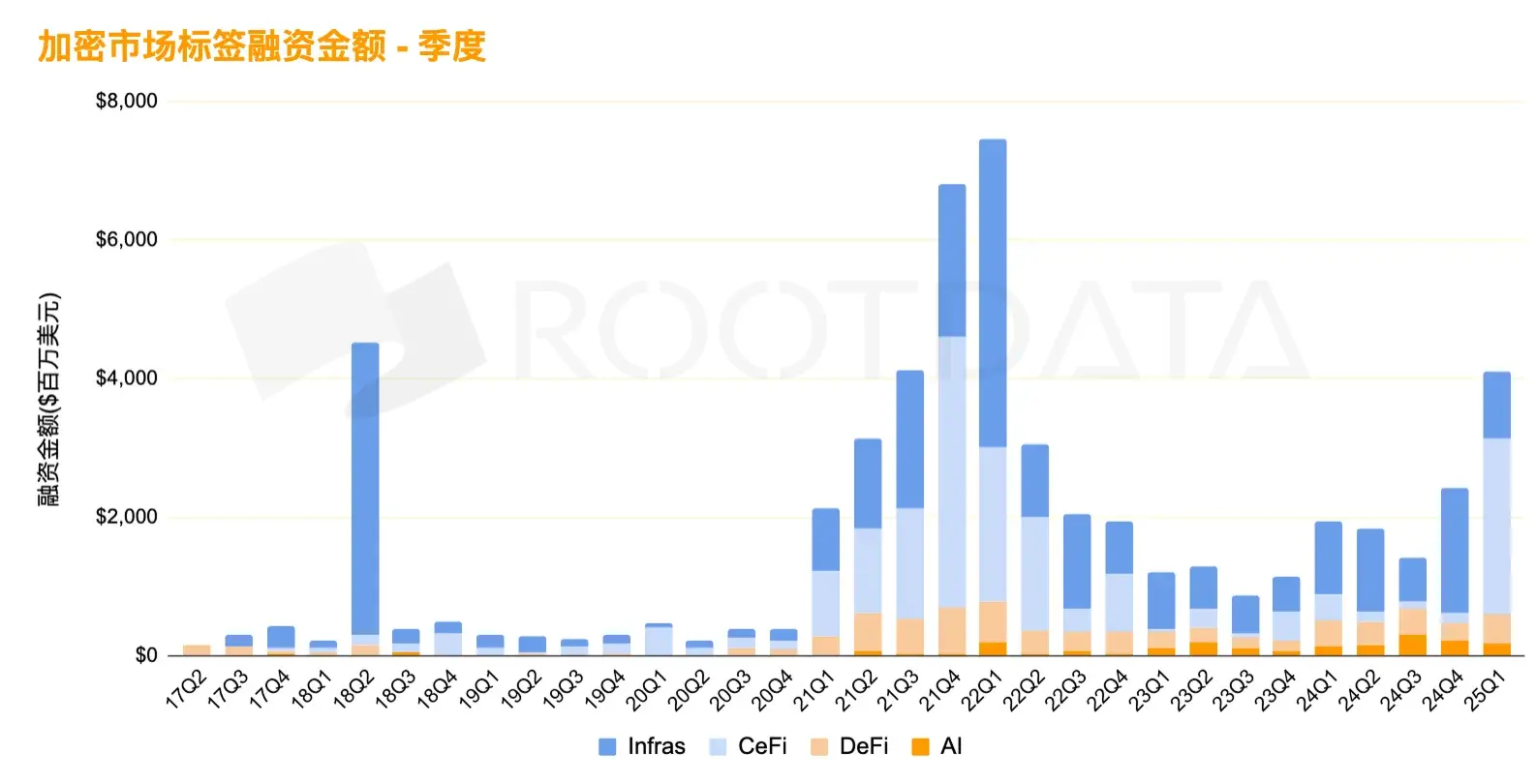

2025年Q1數據顯示,當加密社區仍然沉迷在AI MEMES的神話中,踊躍效仿AI史上第一個聊天機器人ELIZA,成為加密史上的去中心化ELIZA時。 加密領域機構投資呈現明顯分化:CEX與托管類項目融資佔比自DeFi盛夏及FTX垮臺後巔峯期的90%萎縮至45%,而AI、DeFi與基礎設施項目逆勢增長,佔據當期融資總額的58%。

與此同時,AI相關加密項目的融資規模呈現戲劇性波動。盡管2024年Q3曾出現單季度23億美元的投資熱潮,但至2025年Q1該數字回落至7.8億美元,降幅達66%。這暴露出"AI+區塊鏈"敘事的內在矛盾:當前大多數項目僅停留在概念嫁接層面,未能解決AI模型訓練、數據確權等核心痛點。而傳統AI一級投資規模從GPT3問世後進入其行業的4年技術周期,其投資總金額相較於2017至2020年的年均$4000億,提升至年均$8000億+。相較而下,AI相關加密融資增長量與上述傳統AI資金量增長未至1%。區塊鏈如何巧妙結合AI技術保證加密信徒能從AI資金溢出中分羹值得讓人深思,而AI加密融資總額的加速度也表明原生加密資金愿意加碼尋找這只萬中無一下金蛋的母雞。總而言之,加密項目創始人應當思考如何結合AI和基礎設施方案,解決目前CeFi或傳統AI難以解決的確權和可信問題。

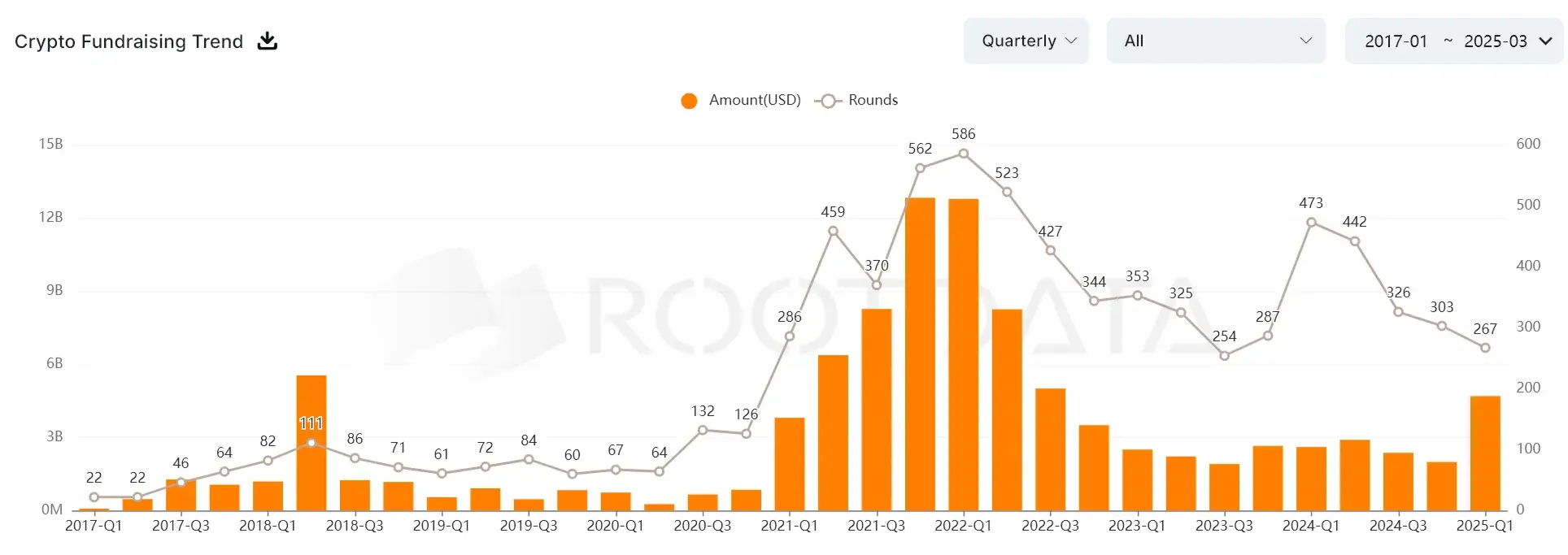

量化緊縮政策與鏈上穩定幣發行量的背離加劇了市場扭曲。2025年3月,USDC鏈上流通量突破980億美元新高,但同期加密風險投資僅吸納46億美元。這種流動性堰塞湖現象揭示出更深層的矛盾——機構資金更傾向通過ETF等合規渠道配置BTC現貨,而非支持早期創新項目。 實際上,加密貨幣一級市場融資金額從2021年高峯$310億融資高點回落至2024年$98億總融資金額,相較回落68%,而融資數量從2021和2022年1880次融資回落至2024年1544次,平均融資金額則從2022年15.7M降至6.4M,相較回落59%。加密機構投資加密初創公司資金流動性因可編程區塊鏈技術爆發及2020年疫情及量化寬松背景下的帶來的紅利將近消失。

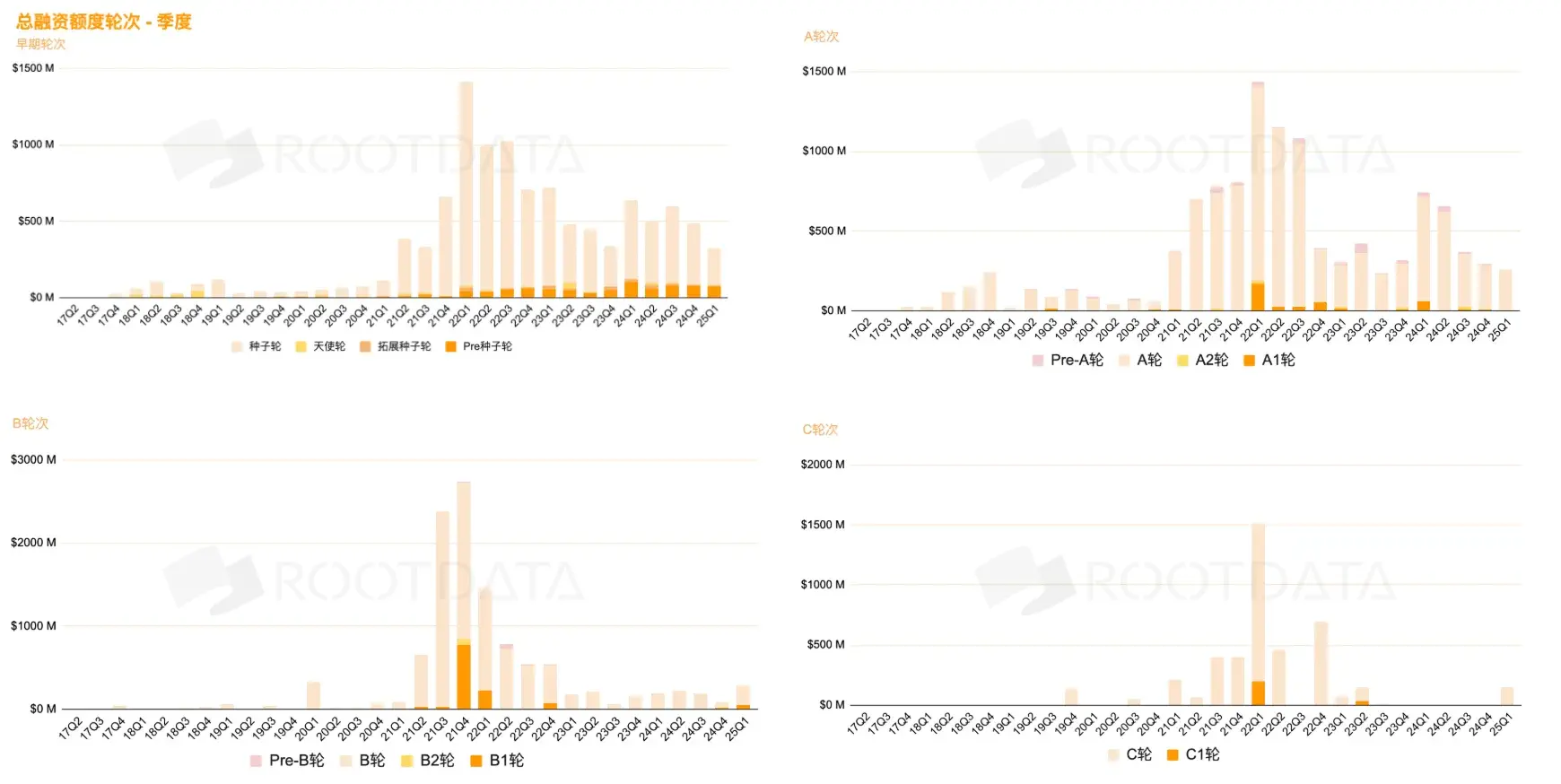

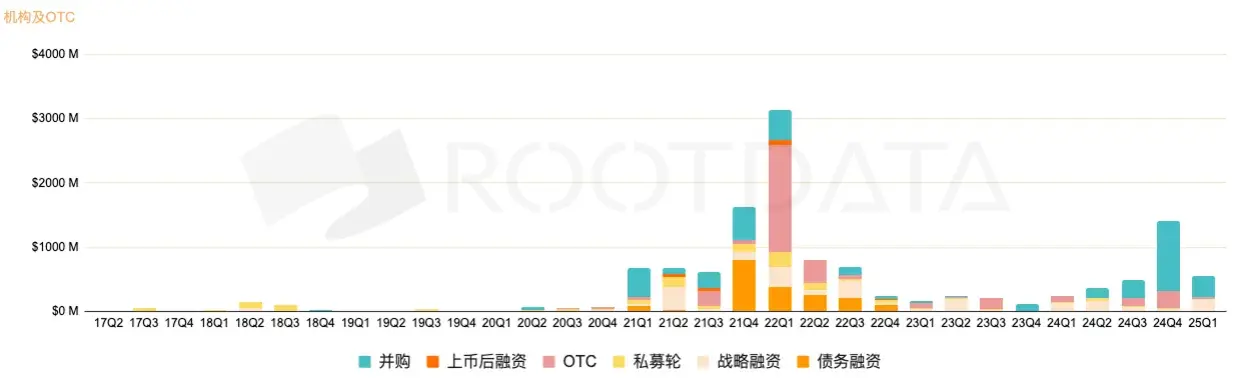

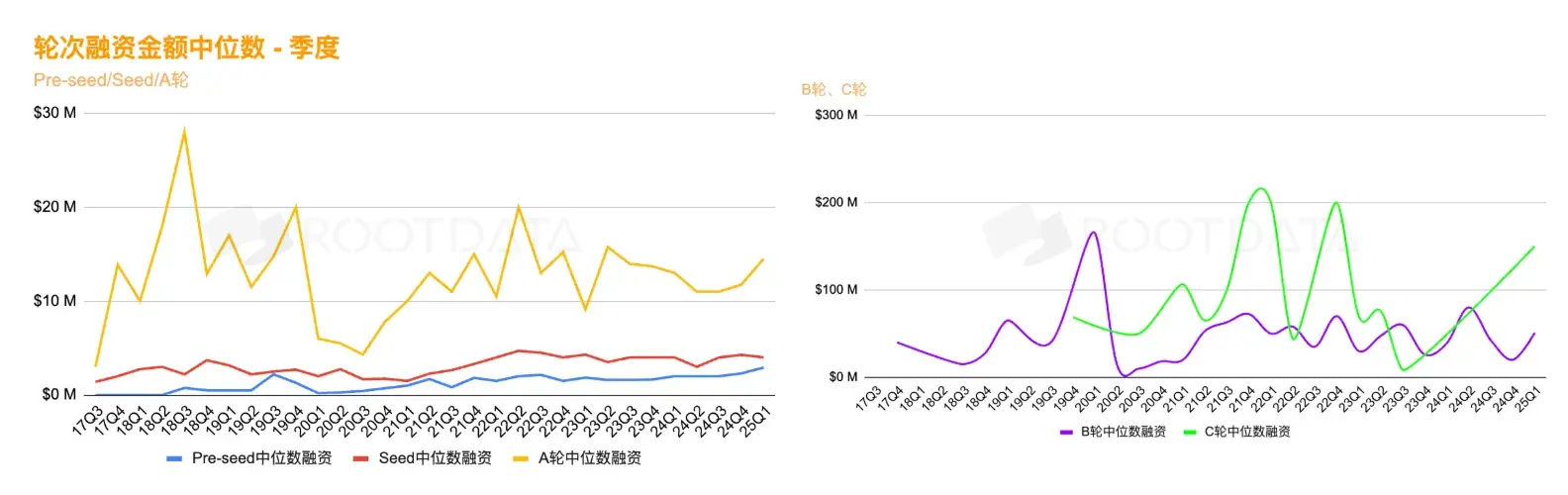

RootData數據顯示,加密融資越後期項目融資金額收縮約明顯,2021年周期紅利期導致估值過高,現今創始人項目估值在A輪甚至種子輪被榨幹,C輪自2023年Q3至2024年Q4無機構愿意公开投資。战略融資依舊維持平穩,而並購及OTC交易表現出機構資金在流動性匱乏的市場情況下,更愿意場外達成桌底協議。

值得留意的是,所有輪次的融資中位數均平穩上升,在融資總金額下降的情景下,這說明資金更愿意降低投資頻次和加大投資金額。如同大逃殺遊戲,優良的資金儲備和子彈全面押注到基本面和現金流更好的創始人項目上。在AI技術與加密技術爆發性增長的時刻,目前早期加密創始人和初創項目在爭取投資人手中的金幣的比賽已白熱化。2017年至今獲得種子輪融資的2681個項目中,僅281家進入A輪(晉級率10.5%),最終抵達C輪的項目不足30個。這種”十裏挑一"的生存遊戲,折射出行業早期項目的系統性缺陷:

從估值泡沫到價值回歸:

代幣經濟學失效:

B輪項目面臨代幣解鎖流動性壓力,二級市場承接能力不足引發惡性循環。根據RootData數據,大部分項目解鎖代幣資金在沒有新流動性注入下,每次解鎖都會帶來百萬級別的拋壓

技術迭代斷層:

2021年融資泡沫造成失敗項目集中在跨鏈橋、NFT平臺等上一周期熱門賽道,未能跟上ZK-Rollup、模塊化區塊鏈和AI等新趨勢。LP在基金架構並未獲得正盈利以致尋求斷臂求生,機構活動(如OTC和並購等)總額節節攀升。

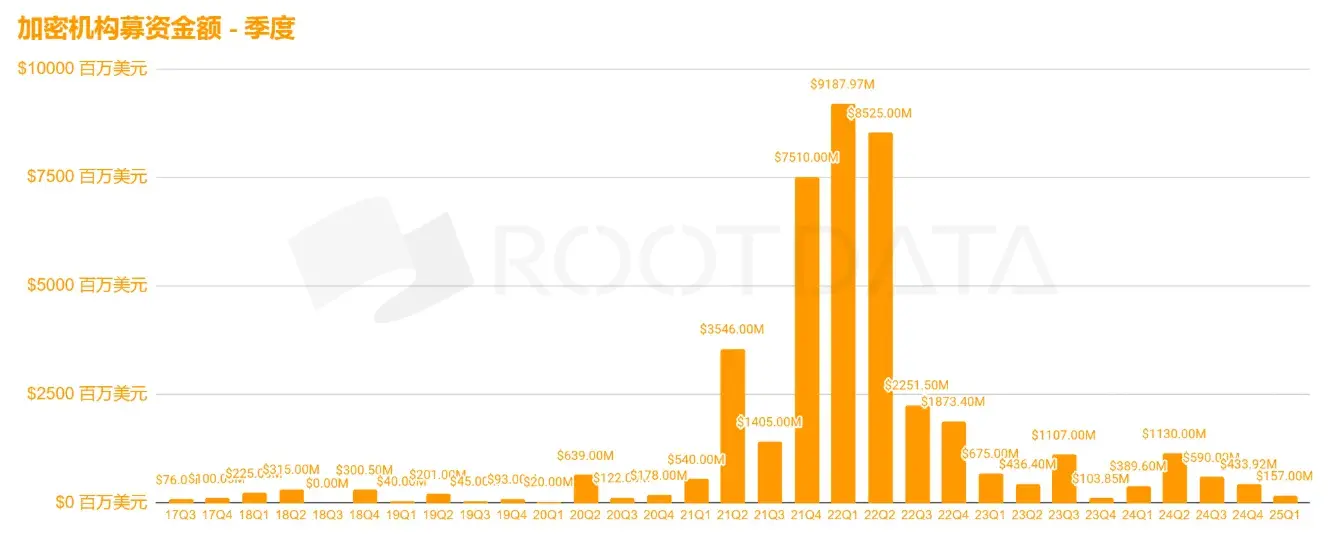

根據RootData數據,加密機構募資總額從2022年220億美元峯值暴跌至2024年20億美元,跌幅高達91%。這一萎縮速度遠超同期納斯達克科技股融資規模降幅(35%)。宏觀流動性不足,“百年如一”加密行代幣發行及機構IRR下降,導致機構LP及獨立投資人對加密項目融資的興趣急劇下降。這或許從側面反應出加密行業本周期的AI創新不足並未吸引到行業外增量資金的關注。

季度數據印證頹勢: 2024年Q2後(BTC減半周期)募資金額回落至4.2億美元,與2020年DeFi崛起前水平相當,本周期牛市並未給加密機構募資帶來增量資金

頭部機構遇挫: A16Z自2020至2022年連續三年募資成功後遭遇滑鐵盧,Paradigm 2024年新基金規模較2021年歷史高點縮水72%

加密公共融資市場遇冷後,私募輪與OTC交易量逆勢增長35%。2024年Q4和2025年Q1通過場外完成的融資達19億美元,並購和OTC佔當期總額的75%。這種"桌下交易"的盛行,反映出機構投資者對流動性的焦慮——通過定制化的代幣解鎖條款和回購協議,盡可能降低市場波動對投資組合的衝擊。

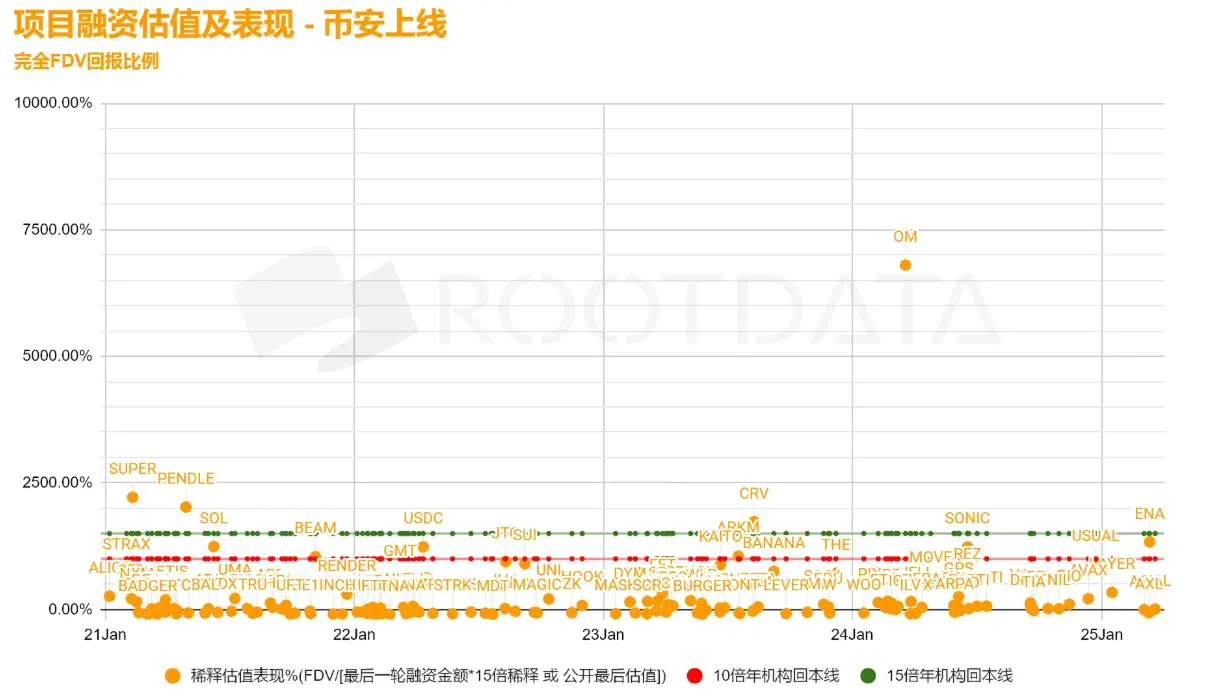

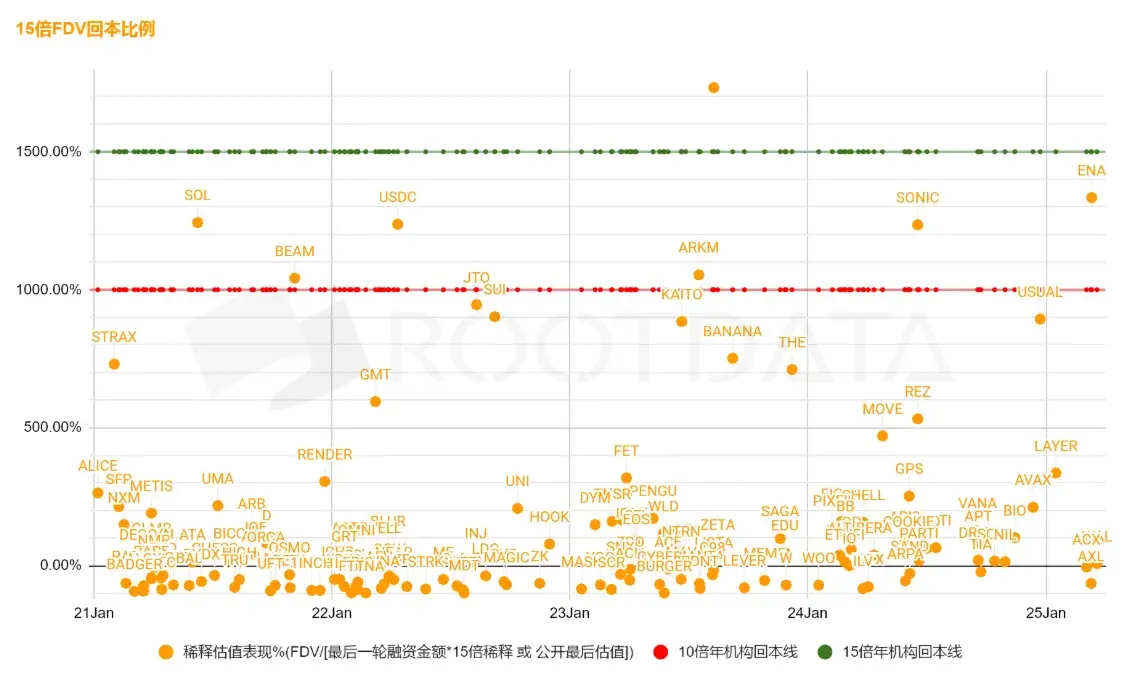

本周期加密社區盛行”代幣上线即做空”的口號,這從側面反映了加密獨立投資者對機構項目消極反應及排斥。根據RootData收集幣安上线加密機構代幣及項目最後融資表現狀況,在"3+1"解鎖普遍YC規則下,機構面臨嚴苛的退出壓力:

a. 需首期解鎖實現5-10倍收益方可在第一期解鎖覆蓋整體成本

b. 數據顯示,自2021年Arbitrum後,融資輪次靠後的機構在無任何對衝策略下有望收回成本的項目寥寥無幾

c. 2024年新發行代幣中,超出一半項目FDV低於5倍最後一輪融資,直接導致:

這也從側面印證了上述機構交易崛起的隱藏原因 — 代幣投資組合回報下滑。簡而言之,幣安上线的代幣已然如此,機構對於那些只能在流動性枯竭的T1及T2交易所上线的代幣更是苦不堪言。

基於RootData的加密融資市場中從種子輪至A輪融資天數及其平方方差數據。我們發現,2017年到2020年,平均下一輪融資天數逐漸上升,2018年Q4達到峯值(1087.75天)。反映了加密行業早期項目融資節奏緩慢,資金流動性較低。方差在2017年至2020年間較高,峯值出現在2017年Q4(578.63天),表明項目融資時間的不確定性較大。在2017年至2019年的ICO與DeFi浪潮期間,加密行業處於探索階段,項目質量參差不齊。部分項目因代幣經濟模型不成熟導致融資周期拉長

2021年後,下一輪融資天數顯著下降,2023年Q1降至317.7天,2024年Q3進一步縮短至133天。這表明隨着市場成熟,優質項目的融資效率提升,資本配置更為集中。自2021年起,方差逐步下降。這說明市場進入理性發展階段,項目間的融資周期更加趨於一致。自2021年以來,機構投資者更傾向於支持頭部項目。種子輪和A輪的資金集中度提升,使得優質項目能夠更快完成下一輪融資。同時,資本逐漸拋棄缺乏創新和盈利能力的項目,加速了行業的優勝劣汰。

加密行業正在經歷從早期混亂到理性發展的轉變。從2021年开始,兩條曲线均呈現持續下降趨勢,下一輪融資天數和方差的下降不僅反映了資本配置效率的提升,也凸顯了行業對優質項目的偏好。在未來幾年內,那些能夠快速適應市場需求、結合AI等新興技術並實現商業閉環的項目,將成為資本追逐的焦點

總而言之,當前市場對盈利能力和產品市場契合度(PMF)的要求更高。創始人需在種子輪階段快速驗證商業模式,以縮短後續融資周期。機構投資者應關注那些能夠在短時間內完成多輪融資的高潛力項目。這類項目通常具備清晰的增長路徑和強大的執行力。

筆者認為,加密社區普遍認為的流動性緊縮並非加密融資市場乃至加密價格表現不佳的主要原因。2024屬於加密行業合規化的元年,也是更成熟的機構正規入場的轉折點。而加密創始人並未完美地提交AI和加密技術閉環的答卷給加密原生投資者,乃是本輪AI和加密交錯的技術周期中加密貨幣表現不佳,或從AI應用爆發獲得流動性溢出的主要原因。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

評論