Arthur Hayes更新預測:市場將於三月末見頂

原文作者 | Arthur Hayes (BitMEX 聯合創始人)

編譯|Odaily星球日報( @ Od a ilyCh in a )

譯者|Azuma( @azuma _ eth )

編者按:本文系 BitMEX 聯合創始人 Arthur Hayes 今晨所發布的新文《Sasa》。在文中,Arthur 剖析了美聯儲以及財政部後續可能進行的動作,以及相關動作對市場整體的美元流動性狀況會造成何種影響。Arthur 整體上看好一季度行情,認為市場對於特朗普團隊政策轉向效果的失望情緒,可以被極為積極的美元流動性環境所掩蓋,但同時 Arthur 也預測市場將於一季度末見頂,直到下半年才會有所好轉。Arthur 同時還提到旗下基金 Maelstrom 已买入 BIO、VITA、ATH、GROW、PSY、CRYO 和 NEURON 等多個 DeSci 概念幣,認為市場很快就將對 DeSci 進行重新定價。

以下為 Arthur 原文內容,由 Odaily 星球日報編譯。由於 Arthur 行文風格太過灑脫,文中會存在較大篇幅與主幹內容無關的自由發揮,為了方便讀者理解,Odaily 在編譯時會對原文進行一定刪減。

北海道的滑雪場附近生長着一種名為“筱”(Sasa)的竹子,這種竹子的莖稈很細,像蘆葦一樣,但卻長着鋒利的綠葉,一不小心就會割傷皮膚。因此,如果沒有足夠的積雪覆蓋雪道,滑雪就會非常危險。

今年 北海道的降雪量創下了七十年來的記錄,因此滑雪場的大門在 12 月底就开放了,而非像往年那樣直到 1 月的第一或第二周才开放。

-

Odaily 注:這兩段並不全是廢話,看到結尾你就會知道 Arthur 想表達什么。

在上一篇文章《 Trump Truth 》中,我曾預測市場對於特朗普上臺後的政策轉變期望過高,進而會滋生失望情緒。我仍然認為這是一個潛在的負面因素,可能會在短期內拖累市場,但與此同時,我必須平衡美元流動性的推動作用。就目前而言,比特幣隨着美元供應節奏的變化而起伏不定。美聯儲和美國財政部的掌權者們決定着世界金融市場的美元供應量。

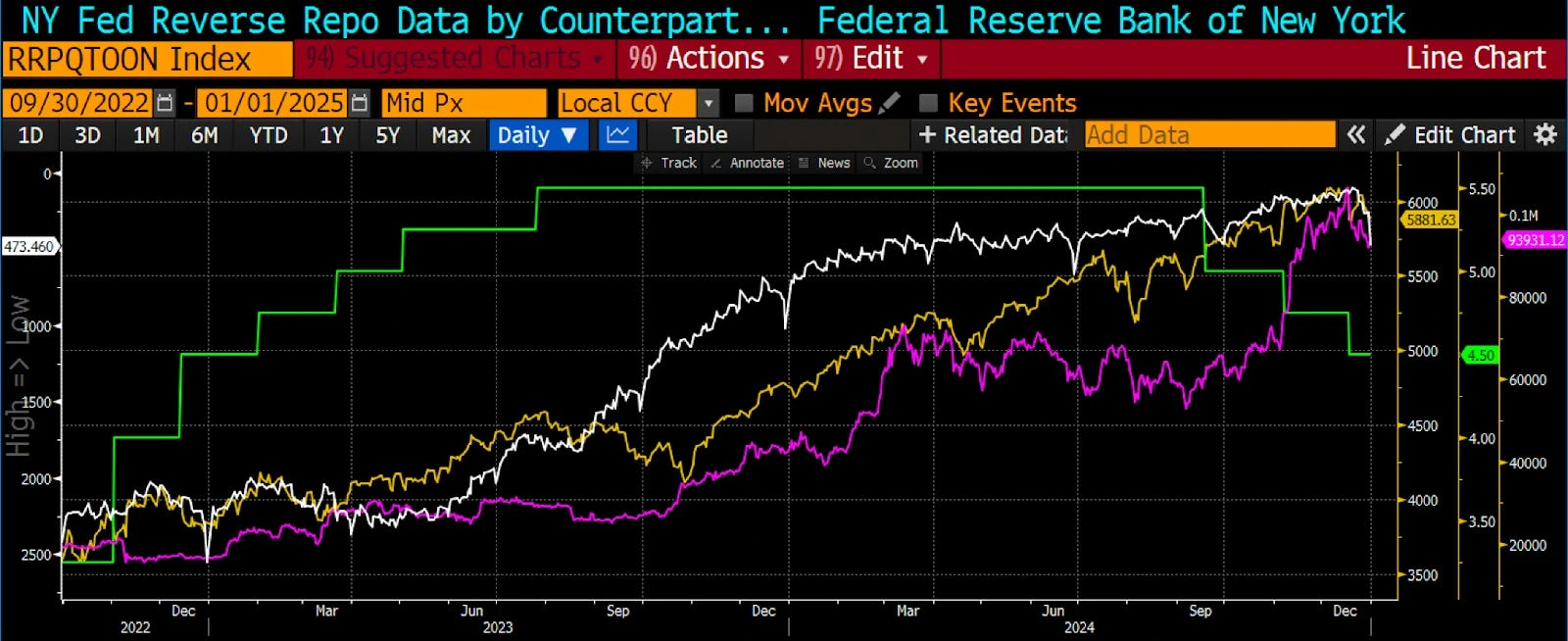

比特幣在 2022 年第三季度觸底,當時美聯儲的逆回購機制(RRP)達到了頂峯。在美國財長“壞女孩”耶倫(Bad Gurl 是 Arthur 給耶倫起的綽號)的授意下,財政部發行了更少的長期附息債券和更多的短期零息票據,這從 RRP 中抽走了超過 2 萬億美元。這是在向全球金融市場注入流動性。加密貨幣和股票(尤其那些是在美國上市的大型科技股)因此而暴跌。上圖顯示的是比特幣(左側,黃色)與 RRP(右側,白色,倒置)的對比 —— 可以看出隨着 RRP 的下跌,比特幣幾乎同步上漲。

我想要解答的問題是,至少在 2025 年第一季度,積極的美元流動性供應能否抵消市場對於特朗普政策轉向力度的失望情緒。如果答案是 yes,那么當下就可以放心地進行交易,Maelstrom 也應該在账面上放大風險。

我會先討論美聯儲的問題,但這在我的分析中只是一個次要因素。之後,我將討論美國財政部將如何應對債務上限的問題。如果政客們在提高債務上限上猶豫不決,財政部將耗盡其在美聯儲的一般账戶(TGA),將流動性注入系統,並為加密貨幣創造積極的勢頭。

出於篇幅考慮,我不會解釋 RRP 和 TGA 的借方和貸方為什么分別對美元流動性存在負面和正面的影響。如果你沒看過我之前的文章,請參考《 Teach Me Daddy 》來了解詳細機制。

美聯儲

美聯儲量化緊縮(QT)政策的步伐仍保持在每月 600 億美元的水平上,這意味着其資產負債表規模有所縮減。美聯儲關於量化緊縮政策步伐的前瞻性指導沒有變化。我將在本文後面解釋原因,但我的預測是,市場將在 3 月中下旬達到頂峯,因此從 1 月到 3 月,QT 將導致 1800 億美元的流動性被移除。

RRP 已降至幾乎為零。為了徹底耗盡該機制,美聯儲姍姍來遲地改變了存款准備金的政策利率。在 2024 年 12 月 18 日的會議上,美聯儲將 RRP 利率下調了 0.3% ,比政策利率的下調幅度高出 0.05% 。這是為了將 RRP 利率與聯邦基金利率(FFR)下限拴在一起。

如果你好奇為什么美聯儲要等到 RRP 幾乎耗盡時才將利率與 FFR 的下限對齊,並降低在該機制中存款的吸引力,我強烈建議你閱讀 Zoltan Pozar 的文章《 Cheating on Cinderella 》。我從他的文章中得到的啓示是,美聯儲正在用盡一切手段來刺激對美國國債發行的需求,然後才會停止 QE,再次給予美國商業銀行分支機構補充槓杆率豁免,並可能恢復量化寬松(QE),也就是所謂的“印鈔機开工”。

目前,有兩個資金池將有助於控制債券收益率。對美聯儲來說,不能讓 10 年期美國國債收益率超過 5% ,因為這是債券市場波動性爆發的水平(MOVE 指數)。只要 RRP 和 TGA 中存在流動性,美聯儲就不必大幅改變貨幣政策,並承認財政主導地位正在發揮作用。財政主導地位實際上確認了鮑威爾對耶倫及其繼任者斯科特(Scott Bessent,特朗普提名的新任財長)的從屬地位。我遲早也會給斯科特那小子起一個綽號,但現在還沒想出一個夠絕的。 如果這影響了他的決策,通過選擇美元貶值(相較於黃金)讓我看起來像是現代版 Scrooge McDuck(經典動畫角色,設定為全世界最有錢的鴨子)的話, 我就會給他取一個更諂媚的綽號。

一旦 TGA 消耗殆盡(美元流動性為正),隨後又因債務上限被觸及和提高而得到補充(美元流動性為負),美聯儲將沒有權宜之計來阻止收益率自去年 9 月決定开始寬松周期後不可阻擋地走高。不過這對第一季度的美元流動性狀況其實並不重要,只是順便想了想如果收益率繼續上升,美聯儲的政策在今年晚些時候可能會如何演變。

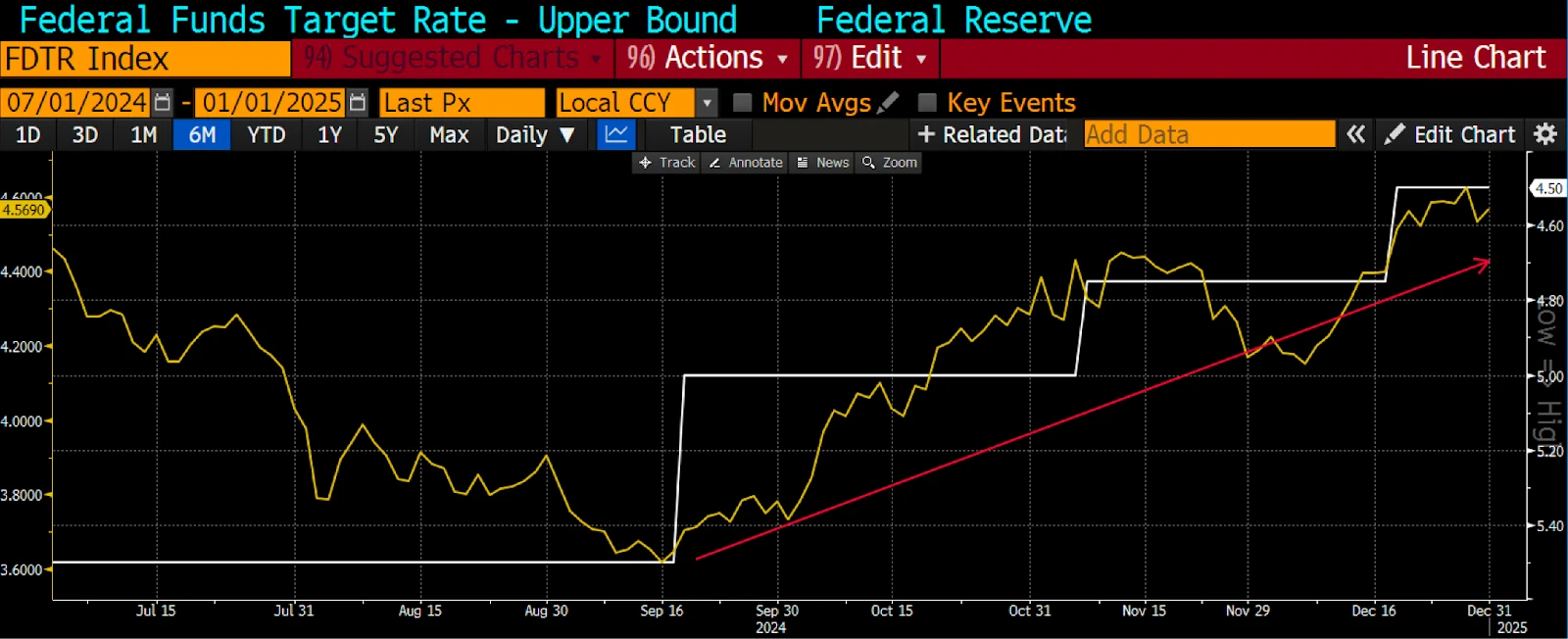

FFR 上限(右側,白色,倒置)與美國 10 年期收益率(左側,黃色)的對比清楚地表明,隨着美聯儲在通脹率高於其 2% 的目標時降低利率,債券收益率已經上升。

真正的問題是 RRP 從大約 2370 億美元降至零的速度。我預計,隨着貨幣市場基金(MMF)通過提取資金和購买收益率更高的國庫券(T-bill)來最大化其收益率,它將在第一季度的某個時候接近零。換句話說,這意味着第一季度將有 2, 370 億美元的美元流動性注入。

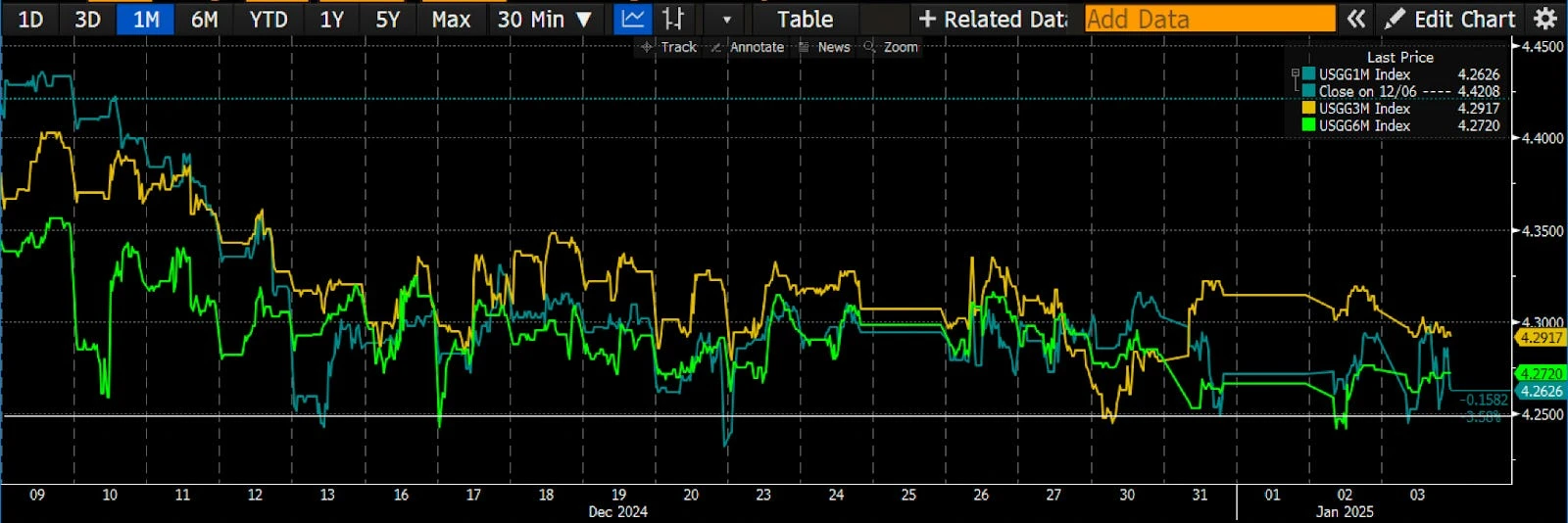

在 12 月 18 日 RRP 利率調整之後,期限少於十二個月的國庫券的收益率高於 4.25% (白色),這是聯邦基金利率的下限。

由於量化寬松政策,美聯儲將移除 1, 800 億美元的流動性,同時由於其調整獎勵利率而導致的 RRP 余額減少,美聯儲將鼓勵額外 注入 2, 370 億美元的流動性。總計淨注入 570 億美元流動性。

財政部

耶倫告訴市場,她預計財政部將在 1 月 14 日至 23 日期間採取 “非常措施 ”為美國政府提供資金。財政部在支付政府账單方面有兩種選擇。他們既可以發行債務(美元流動性為負),也可以從美聯儲的支票账戶中支出資金(美元流動性為正)。由於在美國國會提高債務上限之前,債務總額不會增加,因此財政部只能從其支票账戶(TGA)中支出資金。目前,TGA 余額為 7220 億美元。

第一個重大假設是政客們何時同意提高債務上限。這將是對特朗普在共和黨議員中的支持是否穩如磐石的首次考驗。需要注意的是,特朗普的執政優勢 —— 即共和黨人在衆議院和參議院中對民主黨人的人數優勢 —— 非常微薄。共和黨內有一派人喜歡挺胸擡頭、趾高氣揚,每次辯論債務上限問題時都聲稱他們關心縮小臃腫的政府規模。他們會堅持投票支持提高上限,直到為自己的選區爭取到一些好處。特朗普已經無法說服他們在不提高債務上限的情況下否決 2024 年的年終支出法案;民主黨人在上屆大選中已挨了一頓毒打,也沒有心情幫助特朗普釋放政府資金以實現其政策目標。哈裏斯 2028 卷土重來?有人想看這個劇情嗎?事實上,下一屆民主黨總統提名人將會變成銀狐紐森(Gavin Newsom)。因此,為了完成任務,特朗普會明智地將債務上限問題排除在任何立法提案之外,直到萬不得已。

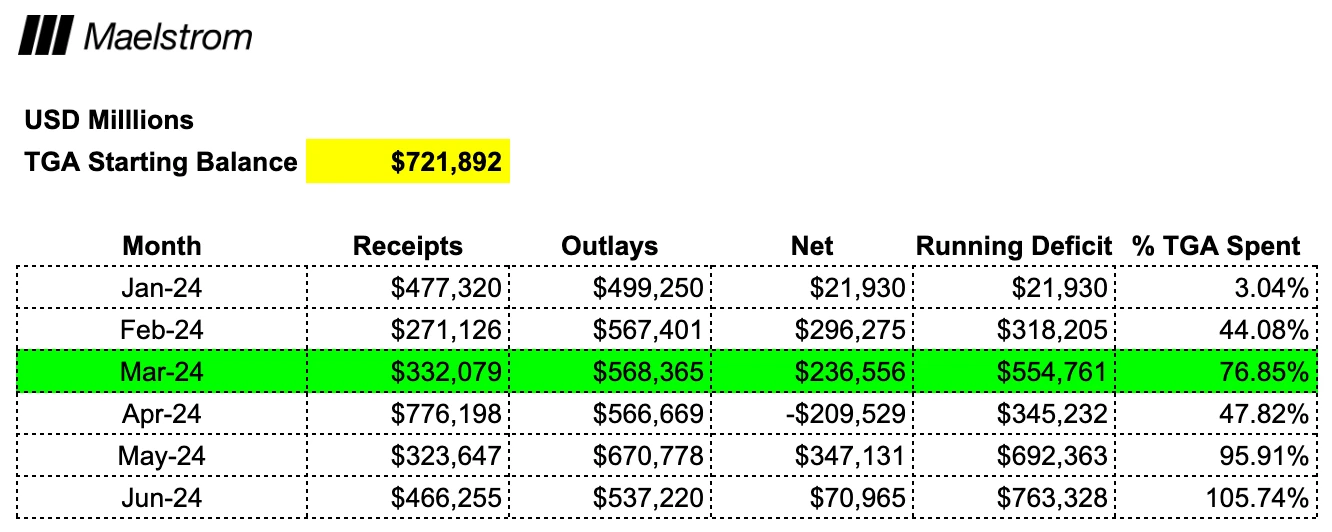

當不提高債務上限會導致到期國債出現技術性違約或政府全面停擺時,就有必要提高債務上限。根據財政部公布的 2024 年收支情況 ,我估計這種情況將在今年 5 月至 6 月間發生,屆時 TGA 余額將完全耗盡。

了解 TGA 為政府提供資金的速度和強度有助於預測何時縮減資金會產生最大效果。市場具有前瞻性,鑑於這些都是公开數據,且我們知道財政部在账戶接近枯竭且無法增加美債總額的情況下將如何運作,因此市場會尋找新的來源以獲得美元流動性。在耗盡 76% 的情況下, 3 月似乎是一個市場會开始詢問“接下來會發生什么”的時候。

如果我們把美聯儲和財政部截至第一季度末的美元流動性加在一起,總額將達到 6120 億美元。

接下來會發生什么?

一旦違約和停擺迫在眉睫,就會在最後一刻達成協議,提高債務上限。屆時,財政部將再次自由地進行淨借款,且必須重新填滿 TGA。這對於美元流動性是負面影響。

第二季度的另一個重要日期是 4 月 15 日,這一天是納稅到期日。從上面的表格中可以清楚地看出,政府的財政狀況在 4 月份顯著改善,這同樣對美元流動性是負面的。

如果影響 TGA 余額的因素是決定加密貨幣價格的唯一因素,那么我預計第一季度末會出現一個局部高點。2024 年,比特幣在 3 月中旬達到了約 73000 美元的局部高點,然後开始橫盤,並在 4 月 15 日繳稅截止日期前开始了多個月的下跌。

交易策略

這種分析的問題在於,它假定美元流動性是全球法幣總流動性最關鍵的邊際驅動因素。以下是其他一些影響因素:

-

中國會加快還是放慢創造人民幣信貸的速度?

-

日本央行是否會开始提高其政策利率,從而使美元對日元升值並解除槓杆套利交易?

-

特朗普和斯科特是否會在一夜之間讓美元相對於黃金或其他主要法幣大幅貶值?

-

特朗普團隊在快速減少政府支出和將法案變成法律方面的效率如何?

這些重大宏觀經濟問題無法事先知曉,但我對 RRP 和 TGA 余額隨時間變化的數學計算有信心。我的信心進一步得到了市場從 2022 年 9 月至今的表現的支持:由於 RRP 余額的下降導致的美元流動性增加,直接導致了加密貨幣和股票的上漲,盡管美聯儲和其他央行在以自 1980 以來最快的速度加息。

FFR 上限(右側,綠色)vs 比特幣(右側,洋紅色)vs 標准普爾 500 指數(右側,黃色)vs RRP(左側,白色,倒置)。比特幣和股票在 2022 年 9 月觸底反彈,RRP 的下跌為全球市場注入了超過 2 萬億美元的流動性。這是耶倫故意做出的政策選擇,發行更多的國債來消耗存款准備金。鮑威爾和他為對抗通脹而收緊金融條件的行動效果完全被抵消。

考慮到所有注意事項,我相信我已經回答了一开始提出的問題。也就是說,市場對於特朗普團隊政策轉向效果的失望情緒,可以被極為積極的美元流動性環境所掩蓋,第一季度最多可增加高達 6120 億美元的流動性。就像往年一樣,在第一季度的末期,我們將如期賣出,在沙灘、海邊或南半球的滑雪勝地放松身心,等待第三季度積極的法幣流動性環境重新出現。

作為 Maelstrom 的首席投資官,我將鼓勵本基金的冒險者將風險調至 DEGEN(極端)。在這方面邁出的第一步是我們決定進入蓬勃發展的 DeSci 領域。我們喜歡被低估的 shitcoin,並購买了 BIO、VITA、ATH、GROW、PSY、CRYO 和 NEURON。關於為什么 Maelstrom 認為 DeSci 敘事有望獲得更高的再次估值,請閱讀《 Degen DeSci 》。如果事情如我所描述的那樣順利發展,我將在 3 月的某個時候減倉,然後开始嗨起來。

當然了,任何事情都可能發生,但總體上我是看漲的。這是否意味着我在上一篇文章中的觀點改變了?有一些。也許那些因對特朗普政策轉向效果失望而產生的拋售已發生在 2024 年底,而非 2025 年 1 月中旬。這是否意味着我有時是一個糟糕的預測者?是的,但至少我會吸收新的信息和觀點,並在出現重大損失或錯失機會之前及時調整。

這就是為什么投資遊戲如此吸引人。想象一下,如果你每次打高爾夫都能一杆進洞,每次打籃球都能從中場命中三分,每次打臺球都能一杆清臺。那生活還有個鳥意思?QTMD,失敗和成功都是必要的,這樣你才能從成功中收獲快樂,但我希望整體上成功可以比失敗多一些。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

解析Swarms等6大AI Agent籌碼:1647大戶持倉15.8億美元代幣,底部分散購买,高位歸集的操盤陽謀

作者:Frank,PANews AI Agent已經成為當前鏈上交易繞不過去的熱點,從ai16z到...

星球日報

文章數量

7900粉絲數

0