SOL的紙牌屋:多數交易量源自刷量與資金盤,真有很多人在 Solana 上賺大錢?

最 近,我的社群媒體時間線充斥著關於 $SOL 的牛市論調,以及一些山寨幣的宣傳。我開始相信,山寨幣超級週期真的存在,而 Solana 將超越以太坊,成為主要的第一層(L1)區塊鏈。

然而,當我深入研究資料時,結果令人不安…… 在這篇文章中,我將分享我的發現,以及為什麼 Solana 可能是一座紙牌屋。首先,讓我們來看看由 @alphawifhat 清晰闡述的牛市論點:

使用者基數對比

關於與 ETH 及 L2 的四個關鍵資料比較:

- 高使用者佔比

- 相對更高的手續費

- 較高的去中心化交易所(DEX)交易量

- 顯著更高的穩定幣交易佔比

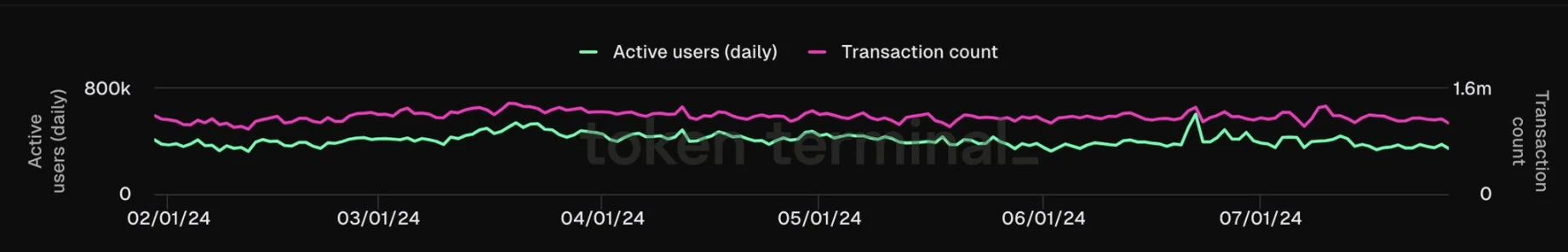

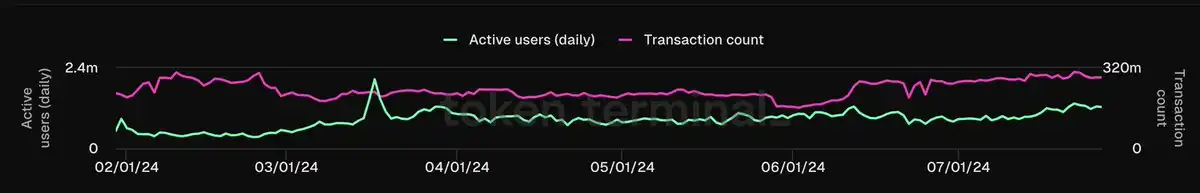

以下是 ETH 主網與 SOL 的使用者基數比較(僅比較主網資料,因為在 Dencun 升級後,ETH 大部分手續費來自主網,資料來源:@tokenterminal):

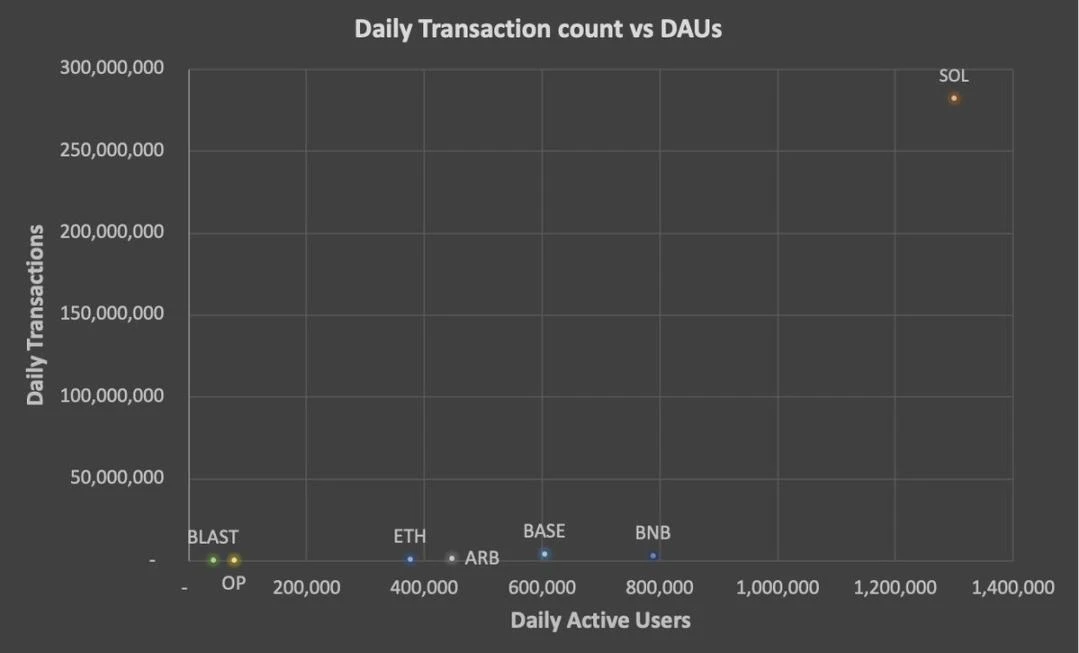

從表面上看,SOL 的數據非常亮眼,每日活躍使用者(DAUs)超過 130 萬,而 ETH 僅為 376,300。然而,當我將交易數量納入考量時,發現了一些奇怪的現象。

例如,7 月 26 日星期五,ETH 有 110 萬筆交易,對應 376,300 DAUs,每個使用者大約進行 2.92 筆日均交易。然而,SOL 的資料則是 2.822 億筆交易,對應 130 萬 DAUs,意味著每個使用者每天平均進行 217 筆交易。

我以為這可能是由於 SOL 的低手續費,使得使用者可以進行更多的交易、更頻繁地調整倉位,增加套利機器人活動等。但當我對比另一個熱門鏈 Arbitrum 時,發現同一天 Arbitrum 的每使用者交易量僅 4.46 筆。看其他鏈的資料也得到了類似的結果:

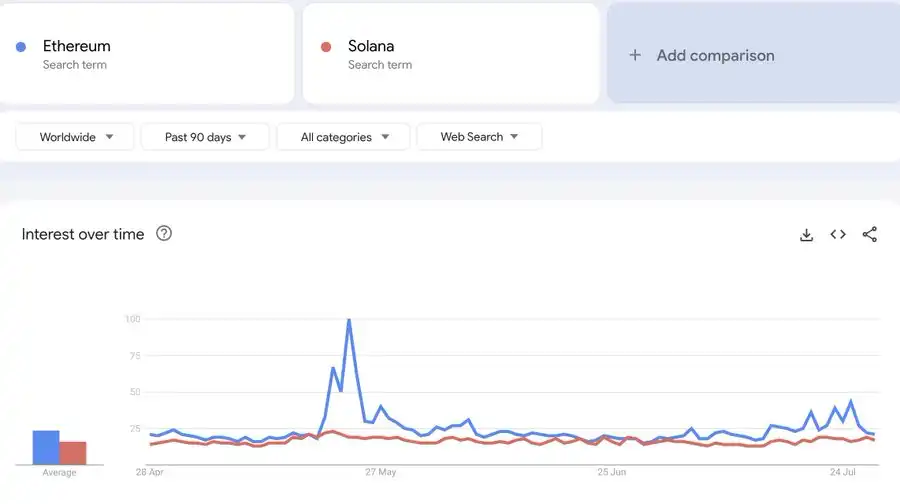

鑑於 SOL 的使用者數比 ETH 高,我查閱了 Google 趨勢,這應該對每個使用者的價值相對中立。

結果發現,ETH 在趨勢上要麼與 SOL 持平,要麼領先。這與我預期的不符,畢竟 SOL 的日活躍使用者差距如此大,再加上最近圍繞 SOL 山寨幣熱潮的炒作,所以究竟發生了什麼?

去中心化交易所交易量分析

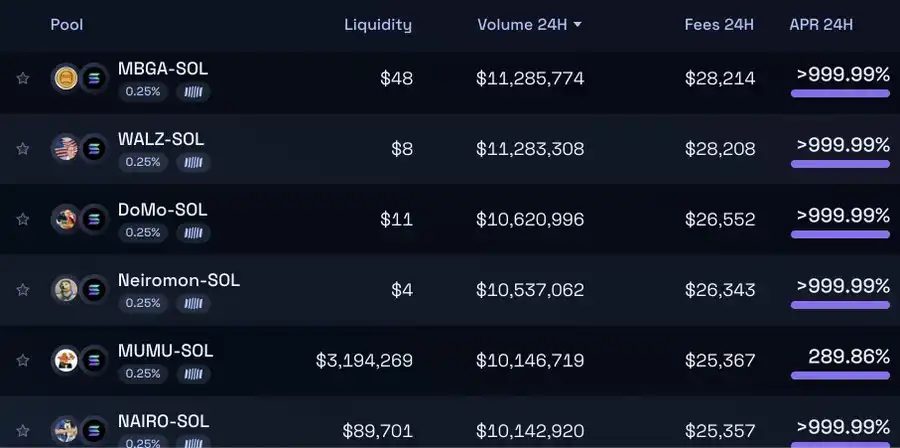

為了理解交易數量的差異,分析 Raydium 的流動性池(LPs)是很有啟發性的。即便是初步觀察,也能明顯看出有些不對勁:

起初,我以為這只是透過低流動性的「蜜罐」流動性池(LPs)進行刷量交易,以吸引偶爾的山寨幣投機者,但仔細檢視圖表後,情況遠比我想像的糟糕。

每一個低流動性的資金池專案,都在過去 24 小時內出現了跑路現象。以 MBGA 為例,在過去的 24 小時裡,共有 46,000 筆交易,交易量達到 1,080 萬美元,2,845 個獨立錢包參與買賣,並在 Raydium 上生成了超過 28,000 美元的手續費。 (作為對比,一個類似規模的合法流動性池 $MEW,只產生了 11,200 筆交易)

檢視參與的這些錢包後發現,絕大多數似乎是屬於同一網路的機器人,進行數以萬計的交易。它們透過隨機的 SOL 數量和隨機的交易次數獨立產生虛假交易量,直到專案跑路,然後再轉向下一個目標。

在 Raydium 的標準流動性池中,光是過去 24 小時內就有超過 50 個專案跑路,交易量超過 250 萬美元,總共產生了超過 2 億美元的交易量,並產生了超過 50 萬美元的手續費。 Orca 和 Meteora 的跑路專案數量明顯較少,而在 Uniswap(ETH)上幾乎沒有任何有實質交易量的跑路專案。

很明顯,Solana 上的跑路現象非常嚴重,帶來了多方面的影響:

1. 考慮到異常高的交易使用者比例,以及鏈上刷量交易和跑路專案的數量,絕大多數交易都不是有機的。在主要的 ETH L2 上,每日交易使用者比最高的是 Blast(手續費同樣較低,使用者也在農業 Blast S2),交易使用者比例為 15.0x。粗略對比,如果假設真實的 SOL 交易使用者比例與 Blast 相似,這意味著 Solana 上超過 93% 的交易(及相應手續費)都是非有機的。

2. 這些騙局之所以存在,唯一的原因是它們能獲利。因此,使用者每天至少會損失與手續費和交易成本相等的金額,累計達到數百萬美元。

3. 一旦這些騙局無法繼續獲利(例如,當實際使用者厭倦了虧錢時),大部分交易量和手續費收入預計將大幅減少。

4. 看來使用者、真實手續費收入和 DEX 交易量都被大幅誇大了。

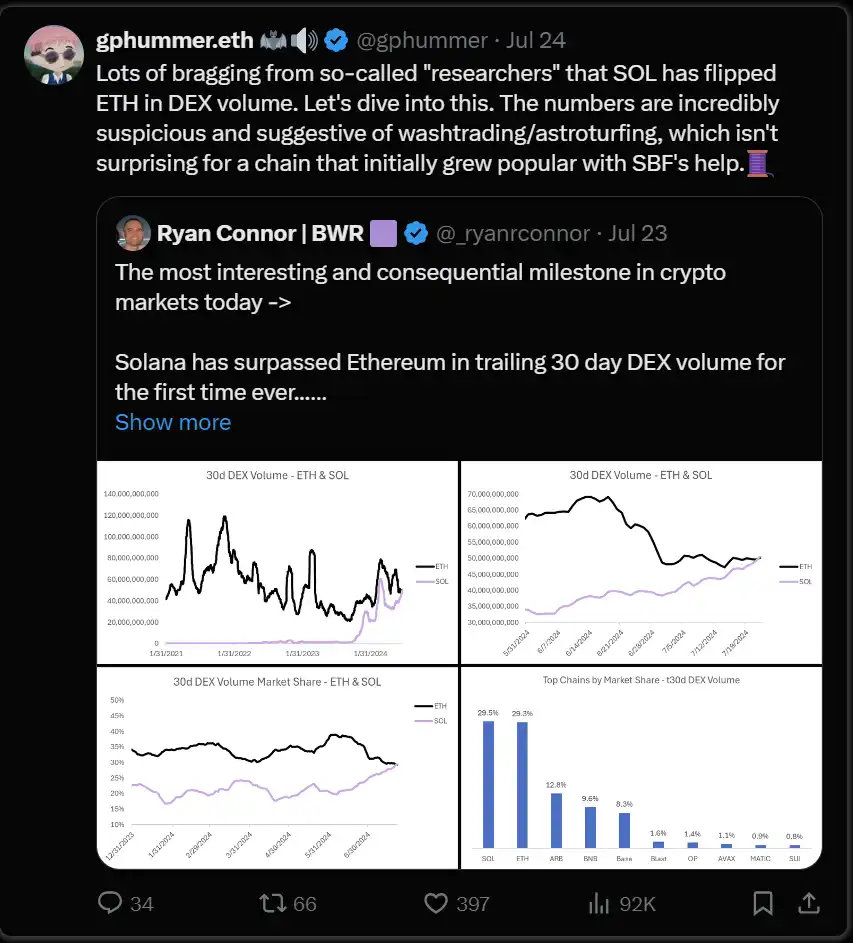

我並不是唯一得出這個結論的人,@gphummer 最近也發表了類似的看法:

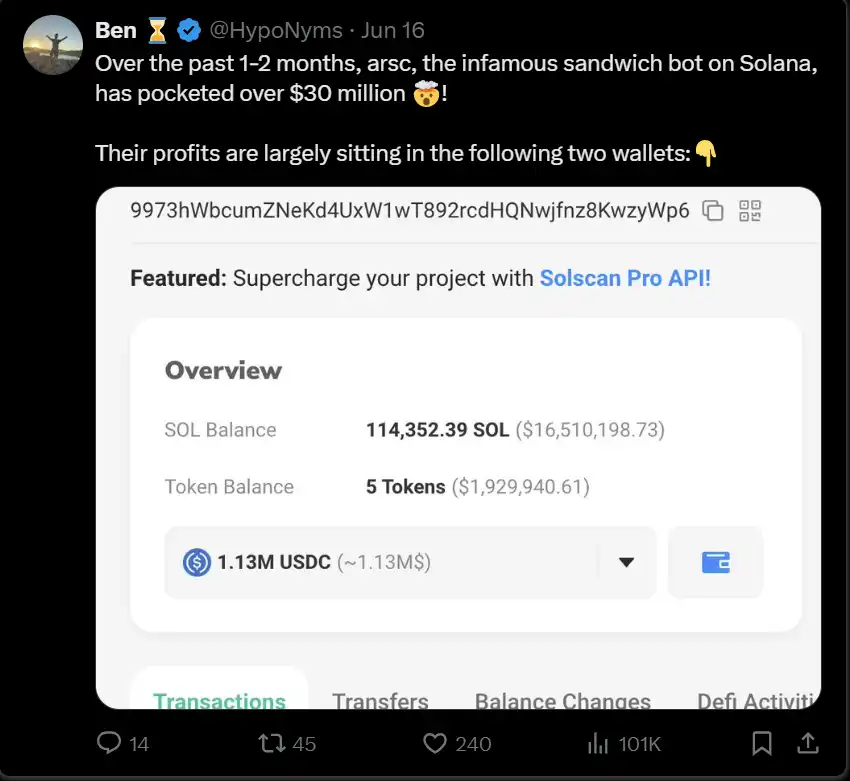

Solana 上的 MEV

Solana 的 MEV 處於一個獨特的位置,與以太坊不同,Solana 沒有內建的交易池(mempool);相反,像 @jito_sol 這樣的專案曾經(現已被棄用)建立了協議外的基礎設施,來模擬交易池功能,從而為 MEV 提供機會,如搶跑、三明治攻擊等。 Helius Labs 寫了一篇有見地的文章, 詳細介紹了 Solana 的 MEV 。

Solana 面臨的問題是,大多數交易的代幣是超高波動性、低流動性的山寨幣,交易者通常會設定超過 10% 的滑點以確保交易順利執行。這為 MEV 提供了一個極具吸引力的攻擊面,從中提取價值:

如果我們看看區塊空間的獲利能力,很明顯,目前大部分價值來自於 MEV 小費:

儘管從嚴格意義上講,這被視為「真實」價值,但 MEV 只有在盈利時才會被執行,即只要散戶投資者持續參與(並淨虧損)山寨幣交易。一旦山寨幣熱潮開始降溫,MEV 費用收入也會跟著崩潰。

我看到許多關於 SOL 的論點提到,最終將會轉向基礎設施類專案,如 $JUP、$JTO 等。雖然這種轉變可能確實存在,但值得注意的是,這些代幣的波動性較低、流動性較高,顯然不會提供相同的 MEV 機會。

成熟的參與者被激勵去建造最佳的基礎設施,以利用這一局面。在我的深入研究中,有幾個來源提到這些參與者投資控制交易池空間,並隨後向第三方出售訪問許可權的傳言。

然而,我無法驗證這些資訊。

不過,確實存在一些明顯的扭曲激勵機制 —— 透過盡可能地將山寨幣活動引流到 SOL,這使得某些成熟的個體能夠繼續從 MEV 中獲利,以及在這些山寨幣上進行內幕交易,並從 SOL 的價格上漲中受益。

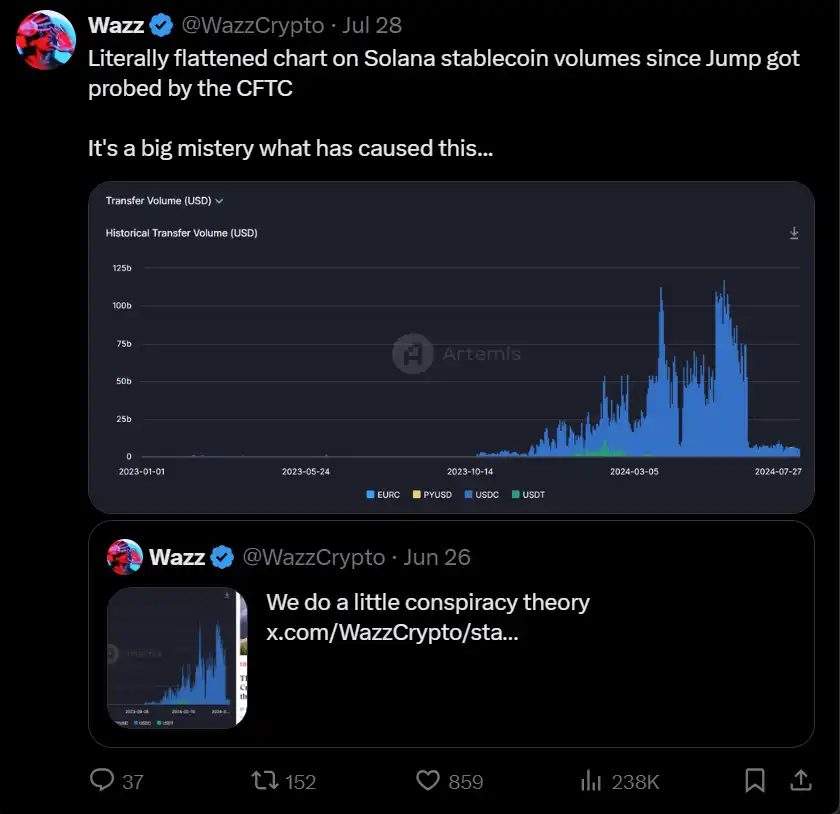

穩定幣

談到穩定幣的交易量和總鎖倉價值(TVL)時,又出現了另一個奇怪現象。穩定幣的交易量顯著高於 ETH,但當我們檢視 @DefiLlama 的穩定幣資料時,ETH 的穩定 TVL 達到 800 億美元,而 SOL 僅為 32 億美元。我認為,相較於低手續費平臺的交易量和手續費,穩定幣(以及更廣泛的)TVL 是一個更不容易被操控的指標,它顯示了參與者在其中的風險倉位。

穩定幣交易量的動態進一步強調了這一點 ——@WazzCrypto 指出,當 CFTC 宣佈正在調查 Jump 時,交易量突然下降。

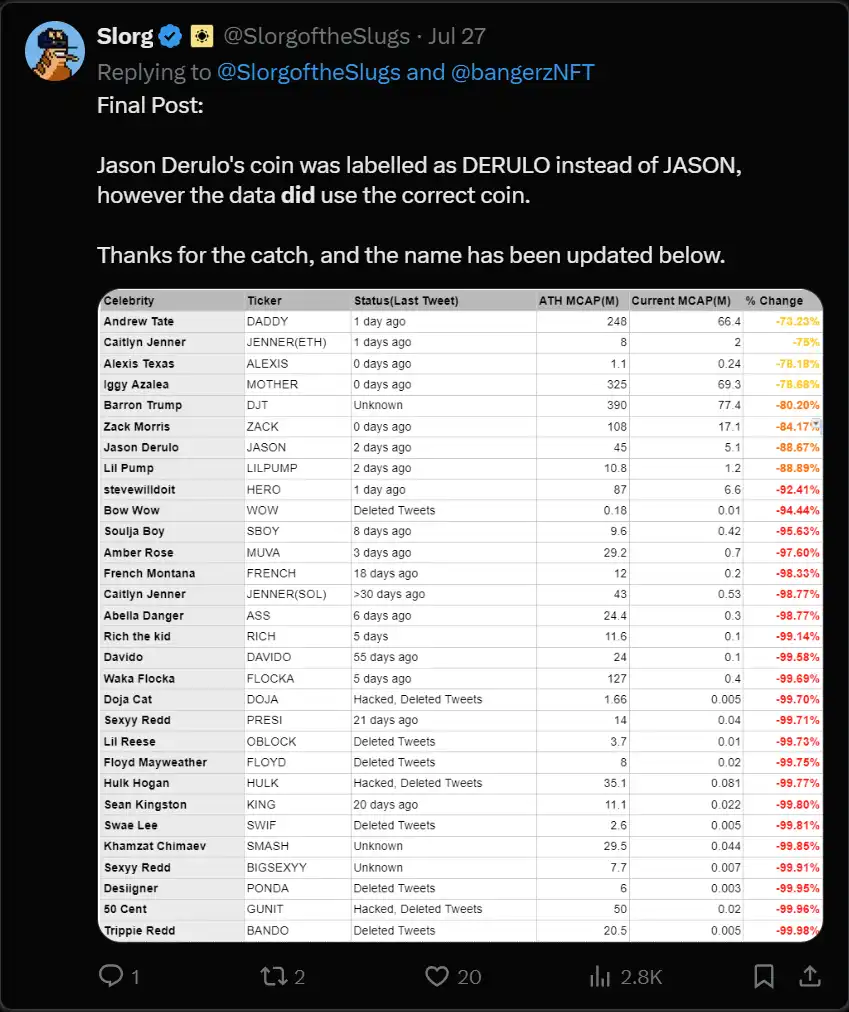

零售價值提取

除了跑路和 MEV,零售市場的前景仍然黯淡。名人們選擇了 Solana 作為他們的首選鏈,但結果並不理想:

安德魯・塔特(Andrew Tate)的 DADDY 是表現最好的名人代幣,但回報率仍然高達 – 73%,在拳擊技能水平的另一端,情況同樣糟糕:

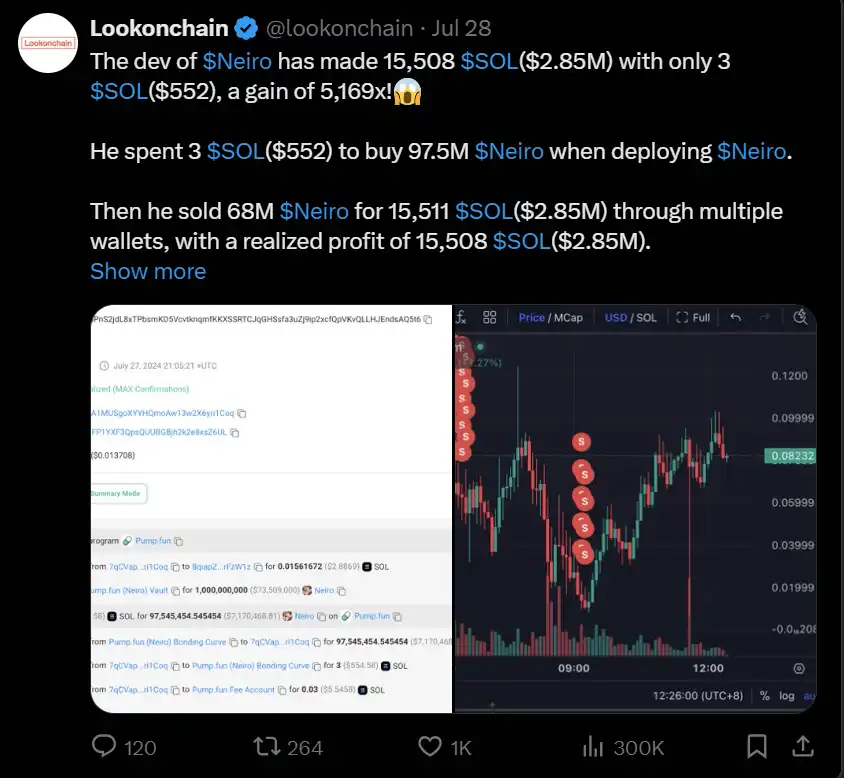

在 X 上進行快速搜尋也顯示出猖獗的內線交易以及開發者在買家身上拋售代幣的證據:

我的時間線上滿是透過在 Solana 上交易山寨幣而賺取數百萬的人。

我並不認為 KOL 在 X 上的貼文能代表更廣泛的使用者基礎,在當前的狂熱中他們很容易進入一個部位,宣傳他們的代幣,利用追隨者獲利,不斷重複這個過程。這裡絕對存在生存者偏見 —— 贏家的聲音遠大於輸家的聲音,從而創造出扭曲的現實感知。

客觀而言,零售投資者每天都在數百萬的損失中遭受損失,受害者包括騙子、開發者、內幕交易者、MEV、KOL 等,這還不包括他們在 Solana 上交易的大多數代幣只是沒有實際支援的山寨幣。很難否認,大多數山寨幣最終會走上 $boden 的老路。

其他考慮因素

市場變化無常,當情緒轉向時,買家曾經視而不見的因素就會顯現:

- 鏈穩定性差,頻繁出現故障。

- 交易失敗率高。

- 區塊瀏覽器難以讀取。

- 開發方面的高門檻,Rust 的使用者友善性遠低於 Solidity。

- 與 EVM 的互通性差。我認為多個互通的鏈相互競爭會更健康,而不是被限制在單一(相對集中)鏈上。

- ETF 的可能性低,無論是從監管角度或需求角度。 @malekanoms 也指出了一些我認為在傳統金融角度上相關的觀點(加上來自 @0xmert 的反駁):

- 每天高達 67,000 SOL 的高排放量(約 1,240 萬美元)。

- 仍有 4,100 萬 SOL(約 76 億美元)被鎖定在 FTX 遺產出售中。到 2025 年 3 月,將解鎖 750 萬(約 14 億美元),直到 2028 年,每月再解鎖 609,000(約 1.13 億美元)。大多數代幣的購買價格約為每個 64 美元。

結論

和往常一樣,賣鏟子和錘子的人在 Solana 山寨幣熱潮中獲利,而投機者則往往不知不覺中遭受損失,常被引用的 SOL 指標顯著被誇大。此外絕大多數有機使用者受到不法分子的影響正迅速地在鏈上虧損。

我們目前正處於狂熱階段,零售流入仍然超過這些成熟玩家的流出,形成了積極的光環。一旦使用者因持續虧損感到疲憊,這些指標將迅速崩潰。

如上所述,SOL 還面臨多種基本阻力,一旦情緒轉向,這些問題將會凸顯,任何價格的上漲都會加劇通貨膨脹壓力和解鎖。最終,從基本面角度來看,SOL 是被高估的,儘管現有的情緒和動量可能會在短期內推動價格上漲,但長期前景則要不確定得多。

?相關報導?

Solana繁榮只是假象? 70%交易來自機器人、迷因幣降溫,錢都被誰賺走了

Solana Breakpoint 重頭戲 PayFi:揭露了哪些應用場景和機會?

新加坡Solana峯會Breakpoint落幕!迷因幣BONK暗示將推出現貨ETF?

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Endless聯合總裁熊榆教授研究登上國際頂級期刊:揭祕90%區塊鏈創業公司失敗原因

Endless Web3 Genesis Cloud聯席總裁、英國薩裏大學教授熊榆,近日在全球頂級...

Endless CTO Amit於2025香港Web3嘉年華介紹Endless Web3創世雲 推動去中心化技術未來

香港,2025年4月7日——在全球區塊鏈與Web3創新領域的頂級盛會——2025香港Web3嘉年華...

Block Beats

文章數量

55粉絲數

0

評論