深入ETH質押經濟學:質押收益率曲线該如何設計?

本文來自於 Ansgar Dietrichs 和 Casparschwa 在 eth research 論壇上針對以太坊質押機制與 ETH 增發模型的討論。極客 Web3 對此進行了整理和刪改。這些觀點在 2024 年 2 月提出,部分數據可能存在偏差,但其關於以太坊質押經濟模型的分析仍值得參考,且其中部分結論仍未過時。

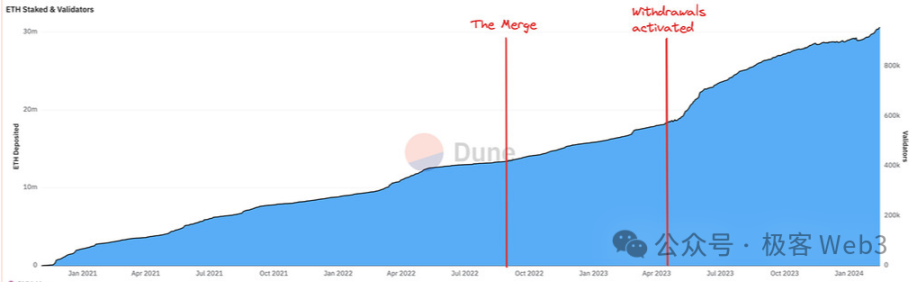

正文:目前以太坊上質押的 ETH 已達 3000 萬枚,佔總量的 1/4 (這是今年 2 月的數據)這個比例相當可觀,而且還在上升,沒有任何放緩跡象。下圖顯示了 ETH 質押量隨時間的變化,可以明顯看出呈持續增長趨勢,而這種趨勢會長期持續下去。

未來,ETH 的新增質押中將有很大部分受 LST(流動性質押代幣)影響,如 stETH 等。這會讓 LST 的使用率和貨幣屬性逐漸增強,但這可能帶來負面效應。

首先,LST 具備網絡效應,規模較大的 LST 項目會蠶食該賽道中所有的流動性,最終形成贏家通喫,這會加劇 LST 賽道的競爭格局。此外,如果 LST 超越 ETH,成為以太坊上除 Gas Token 的主流貨幣,屆時用戶將面臨 LST 帶來的對手方風險。以太坊上的貨幣應盡可能免信任,才能真正實現經濟上的可擴展性。

(「對手方風險」指對方可能違約 / 無法履行義務。LST 場景中「對手方風險」主要包括用戶資產被盜、LST 價格滑點、貶值)

目前,ETH 質押沒有硬性的上限規定,理論上所有 ETH 都可被質押以獲得收益。而 LST 顯著改變了質押的成本結構,幾乎所有的 ETH 都可能被質押。因此我們認為,以太坊的經濟模型與質押模式應當包含動態的調節政策,讓質押比例在一定範圍內調整,這樣一來以太坊就能在可控的成本規模下確保安全,避免負外部性的產生。

在本文中,我們針對以太坊的經濟模型提出了一些亟需解決的問題。

ETH 代幣發行策略的現狀與未來趨勢

在展开討論前,我們先探討當前的 ETH 代幣發行政策下,哪些長期的質押模式是可行的。以太坊的安全依賴於一定比例的代幣質押,可以概括為 POS 以太坊本身有「吸引質押的需求」。而對質押的需求在以太坊的貨幣政策中有明確規定,根據實際的質押權重,協議會相應調整 ETH 增發量,提高單個節點的質押獎勵。

然而,ETH 持有者的質押意愿是多樣且復雜的,我們只能基於現有信息進行合理推測,粗略估計質押意愿變化對質押者參與情況的長期影響。

ETH 質押的供需關系曲线:用增發的 ETH 換取安全保障

Validator 節點質押 ETH 會讓協議獲得安全保障,協議再向 ETH 質押者分發代幣獎勵,這是一個雙贏機制。(限於篇幅,本文對「安全性需要達到什么程度」等具體問題不加討論,想要了解詳情可以參考文章 Paths toward single-slot finality)而 Validator 的收益主要來自兩部分:

第一部分:協議根據固定的收益曲线發放的獎勵;(就是以太坊每年通過增發 ETH,分配給質押參與者的獎勵)

第二部分:Validator 在出塊過程中獲得的 MEV 收益。

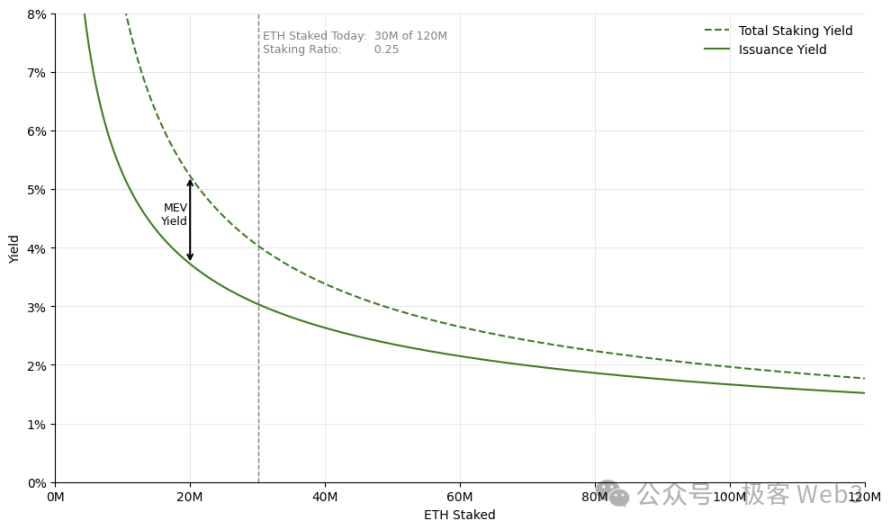

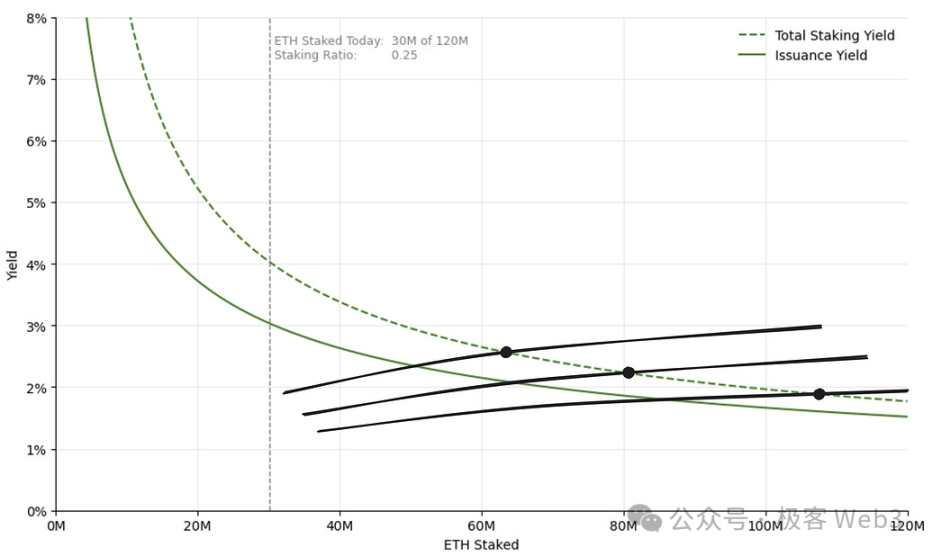

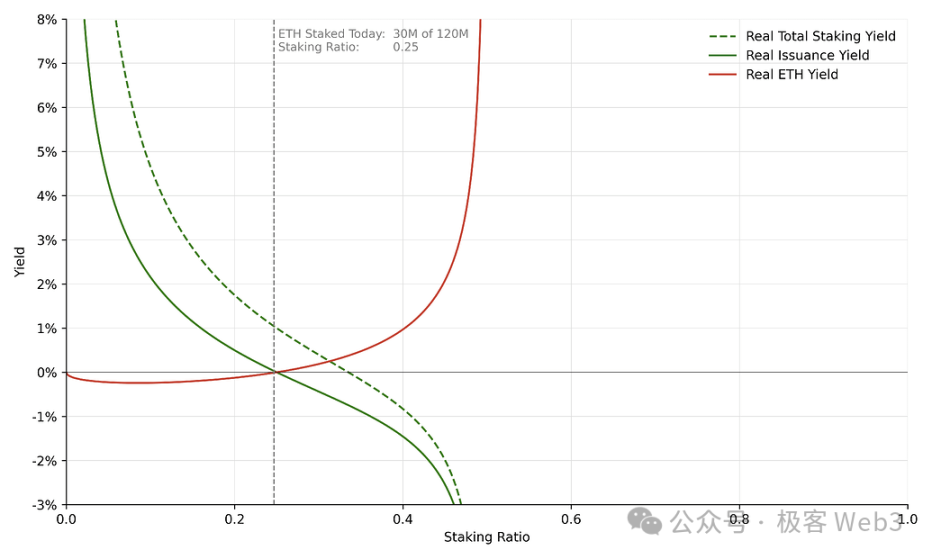

(本圖橫軸為 ETH 的質押參與度,縱軸為質押收益率,描述了以太坊協議為滿足不同的質押率,所愿意提供的質押收益 我們可以將以太坊協議視為买家 質押者視為賣家)

注:要理解下面的內容,可能需要讀者對經濟學中的供需關系曲线有簡單的認知。

ETH 增發收益曲线(綠色實线):從該曲线中可以看出,隨着質押者增加,以太坊提供給單個節點的質押獎勵將逐步減少。ETH 質押參與度較低時,系統需要更多獎勵驗證者,以鼓勵更多人質押 ETH;當越來越多人參與質押時,單個驗證者對網絡安全的邊際貢獻會降低,對質押獎勵的需求也隨之減少。

總質押收益曲线(綠色虛线):ETH 的固定增發收益加上 MEV 收益,構成了質押者的總質押收益。這裏要注意,MEV 收益率的計算方式為:MEV 收益總量(去年約為 30 萬個 ETH)除以被質押的 ETH 總量。

由於 MEV 收益總量基本是固定的,所以隨着驗證者增多,MEV 收益率會快速下降,最終使得質押收益率趨近於單純的 ETH 增發率。值得注意的是,以太坊的 MEV 收益在過去一段時間內相當穩定(參考 MEV-Boost Dashboard),雖然這在未來可能變化,但為了簡化我們的討論場景,暫時將其視為固定不變的。

從上述曲线中,我們可以讀到兩條關鍵信息:

-

為了避免質押參與度過低,以太坊在質押參與度較低時設置了高回報來吸引更多質押者。

-

每個質押者的邊際效用遞減,即隨着質押參與度增加,ETH 代幣的增發率逐漸減少。

然而,上述質押收益率曲线未能理想的調節質押參與度。首先,該曲线無法有效限制質押比例的閾值,即使所有的 ETH 都被質押,質押激勵仍會保持在約 2% 左右。換句話說,在激勵設計層面,以太坊沒有對最終實現的質押比例進行精准控制。總體而言,除了在初始階段通過高激勵來確保系統有最低的安全保障外,協議沒有引導質押水平達到某個具體範圍。

需要注意,上面提到的只是名義收益,未考慮增發 ETH 本身帶來的稀釋效應。隨着更多 ETH 被增發,稀釋效應將愈發顯著。對此我們暫時忽略稀釋效應的影響,放到後文詳細討論。

ETH 質押的供給側分析

上文討論了質押的需求曲线,也就是以太坊協議為滿足不同的質押比例,所愿意提供的質押收益。現在我們將目光轉向供給曲线。質押供給曲线展示了 ETH 持有者在不同收益率下的質押意愿,揭示了不同質押參與度所需的條件。

一般情況下,該曲线會呈右上傾斜,這意味着網絡要達到更高的質押參與度,需要更高的激勵。然而,由於質押意愿無法被直接觀測或准確測量,供給曲线的形狀無法具體描繪,我們只能通過定性分析來推測。

此外,供給曲线並非一成不變,我們將探討質押成本隨時間的變化,以及這種變化如何影響 ETH 持有者的質押決策。換句話說,質押成本的變化將導致供給曲线的位移,使得 ETH 持有者對質押激勵的需求發生變化。

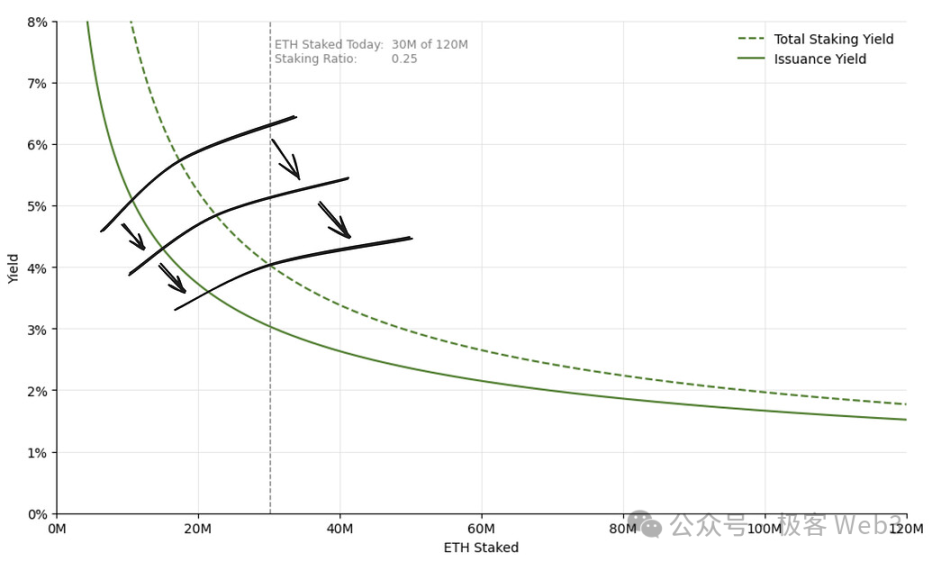

我們只能將歷史上可觀察到的質押水平擬合成近似的的質押供應曲线,每個特定時間點上需求曲线和供應曲线的交匯點反映了歷史上真實達成的質押參與率。

本圖橫軸仍為 ETH 質押參與度,縱軸為質押收益率。如圖所示,自以太坊信標鏈啓動以來,質押的 ETH 總量持續增加,質押量的供應曲线是向下移動的。即使在較低的質押收益下,ETH 持有者的質押意愿依然會增加。從歷史趨勢看,短期內供應曲线持續下移屬於合理預期。然而值得深入探討的是長期質押平衡的問題,我們需要仔細分析供給端的構成。

任何 ETH 持有者在決定是否質押時,通常會考慮兩個主要因素:質押收益以及所需成本。總體來看,驗證者手中單位資產的質押收益是相同的,但不同類型的質押者卻在成本結構上存在顯著差異。下文將深入對比獨立質押者和質押服務提供商(SSPs)之間的差異。

獨立質押者 vs 質押服務提供商

SSPs 接受用戶的 ETH,並代用戶完成質押操作,收取一定的服務費用。通常情況下,他們會為用戶提供 LST 作為質押憑證,用戶可以把 LST 用於二級市場交易(比如 stETH)。對於 LST 持有者而言,這些代幣的流動性取決於 LST 的整體使用率,以及第三方協議對其的支持率。

我們要重點分析的,是 Lido 這類發行 LST 的 SSPs。至於那些不發行 LST 的 SSPs,可以將其視作 LST 流動性價值為零的特殊情況,不在本文討論。

對於大多數人而言,單獨質押不需要信任第三方,但參與門檻較高,操作繁瑣;相比之下,LST 需要一定程度的信任,但卻具有顯著的簡易性和流動性優勢。

在比較這兩種質押方式後,我們可以得出兩個重要結論:

1. 在不同的 ETH 持有者之間,獨立質押的成本結構存在明顯差異,技術含量的高低、硬件條件及運維成本的不同,以及對托管安全的信心,都使得獨立質押者的供應曲线更為陡峭。這意味着,如果要讓獨立質押者的數量顯著增加,要么大幅增加質押收益,要么改善質押操作的 UX。

2. 相比之下,利用 SSPs 質押的用戶成本結構基本相同,主要差異僅體現在對 SSP 運營風險的評估以及對 LST 與 ETH 之間兌換滑點的顧慮。因此,SSP 的供應曲线較為平緩。這意味着,要吸引更多的 ETH 持有者進行 LSD 流動性質押,所需的收益率增幅相對較小,可以較為平滑地擴大質押參與率。

此外,獨立質押的成本不受質押參與度的影響,而持有 LST 的成本則可能隨着時間的推移以及 SSPs 使用率的提升逐漸降低,原因如下:

1. LST 的「貨幣屬性」增強:當某種 LST 的受歡迎程度提升時,我們可以預期其將得到越來越多項目的支持,超越原生 ETH 的使用場景,例如更多的 DeFi 協議集成 LST,二層網絡默認對橋接的 ETH 進行流動性質押等。當 ETH 質押比例足夠高時,LST 甚至可能在流動性方面超越未質押的 ETH,反轉二者的流動性差距。

2. 智能合約風險降低:隨着時間的推移,LST 的智能合約會經過大量的實踐檢驗,並且通過形式化驗證等方式進一步降低風險。

3. 治理系統穩健性的提升:隨着使用率的增加,LST 相關的治理機制也會變得更加成熟和穩健,例如 LDO + stETH dual governance 提案就反映了 LST 治理體系的進步。

4. 對大規模風險預期的降低:當某種 LST 佔據整體市場足夠大的比例時,它可能會被視為「太大而不能倒」的存在。所以用戶相信市場上的各種力量會在 SPPs 出現問題時及時補救。

5. LSD 服務提供商的盈利平衡:當 LST 的使用率足夠高使其流動性足夠好,SSPs 可以降低單位服務費用來維持盈利,吸引更多用戶參與。

整體來看,SSPs 和 LST 的存在使得質押供應曲线被顯著拉平,這意味着不需要繼續提高質押激勵,就可以推動以太坊質押總量的增加。由此可以推測,LSD 將繼續在推動質押量增長方面發揮重要作用。然而這樣一來,長期的時間維度中,質押激勵並不是 ETH 質押增長的桎梏,那么 ETH 質押究竟能達到多大規模呢?

質押率的長期均衡點

綜合考慮需求和供應等因素,我們可以推測出 ETH 質押能維持的長期均衡狀態。前面我們提到,當質押參與率較低時,需求曲线表現出明顯的傾向性,但對於長期內可能達到的具體質押比例沒有明確結論。

隨後我們說明了隨着質押成本和風險的降低,供應曲线會隨時間逐漸下移,使得越來越多人愿意參與質押,其中起到主要推動作用的正是 LST。然而,供應曲线本身的形狀無法定量分析,其是否足夠陡峭、能對質押參與度形成合理調節,目前並不明確。

因此,總體質押比例的均衡點並不能准確計算出來,存在廣泛的可能性,甚至可能接近 100% 。下圖反映了即使長期內的供應曲线差異很小,也可能導致質押比例的均衡點出現位移。

其實最關鍵的不在於質押參與率會達到多高,而是這種高質押率一旦出現,會帶來一系列隱患。本文提出了一些政策上的調整建議,以防止這種情況發生。

質押比例分析:什么情況下質押率少反而更好

質押率可以定義為 ETH 質押量與 ETH 總供應量的比值,ETH 當前總供應量約為 1.2 億枚,其中大約有 3000 萬枚被質押,質押率約為 25% 。在探討高質押率可能帶來的潛在問題之前,我們要先搞清楚一個標准:

到底質押率達到何種水平,就可以保證以太坊的安全性。根據此前以太坊基金會的一次討論記錄,我們可以知道當前的質押水平足夠確保以太坊的經濟安全了。

這就引出了一個問題——如果當前的質押率已經能夠保障網絡安全,是否有必要追求更高的質押率,達到「過度安全」?在我們看來,高質押率雖然能增強網絡的安全,但可能帶來一些負外部性,影響到 ETH 持有者、獨立質押者,甚至整個以太坊協議的運行。

LST 貨幣屬性的網絡效應(LST):拒絕承擔風險

LSTs 在爭奪貨幣屬性這個問題上競爭很激烈。由於網絡效應的存在,這種競爭往往呈現出「贏家通喫」的局面。隨着 LST 的應用領域不斷擴大,實用性隨之提高,市佔率也會逐步上升,LST 的貨幣屬性在多個方面都將得到加強,例如鏈上和鏈下的集成度、流動性、抵御治理攻擊的能力等。

在高質押率的環境中,如果某單一 SSP 控制了大部分的質押比例,很可能會被視為「大而不倒」。如果大多數 ETH 都質押在該 SSP 處,很難有辦法對其進行有效懲罰。如果一個佔據主導地位的 SSP 滲透進以太坊協議治理的核心,但卻不必對用戶擔負相應的責任,這種集中化的治理風險,無疑會對以太坊的去中心化產生深遠影響。

如果大部分 ETH 都參與了流動性質押,實際上在除 Gas Token 之外的多數場景中,真正作為貨幣的將會是 LST。然而,無論是由 ETF、CEX 還是鏈上質押池發行的 LSTs,都伴隨着不同的信任假設,具有顯著風險。最終,用戶將不可避免地承受來自運營商、治理、法律以及智能合約等方面的額外風險,這顯然不是理想狀態。

此外,LST 雖然自誇可以還原被質押 ETH 的流動性,但其在 DeFi 中作為抵押物的效果肯定不如原生 ETH。以太坊網絡想要實現真正的經濟可擴展性,其貨幣必須盡可能去信任化,最好是使用 ETH 本身。

最小可行發行量——服務於用戶體驗

以太坊的最小可發行量 MVI 是以太坊網絡在維護其安全性和功能性前提下,所需的最低發行量,旨在平衡網絡的安全性和 ETH 通脹率。根據 MVI 原則,必須確保有足夠的質押參與來保障協議的安全性,但質押量不宜過多。

當質押水平達到某個臨界點時,協議的安全性已經足夠穩固,此時額外質押帶來的邊際效用會逐漸遞減,甚至可能出現負面效應(例如,增加網絡負載、稀釋 ETH 持有者的權益等)。此外,質押是一項協議所需的基礎服務,協議應為質押支付合理的報酬吸引用戶參與,而不是因資產稀釋壓力使用戶被迫參與。

若 ETH 發行量繼續增加,會導致所有 ETH 持有者和質押者面臨更大的稀釋風險,然而 SSP 卻不會受到負面影響。因為代質押 ETH 的所有權並不屬於 SSP,SSP 只是通過收取服務費來獲取收入,ETH 價值稀釋與其無關。不但如此,如果更多人為了對衝通脹而參與 LSD 質押,SSP 收的服務費用能水漲船高。

假設一個情境:以太坊質押參與率為 90% ,質押年收益率 2% ,流動性質押佔總質押價值的 90% ,且平均 SSP 費率為 10% ,換算下來每年將有相當於以太坊市值 0.16% 的費用支付給 SSP,約為 20 萬 ETH,按當前價格計算,約合 5.3 億美元。這 5.3 億美元,實際上相當於是對所有 ETH 持有者的一種隱形稅收。

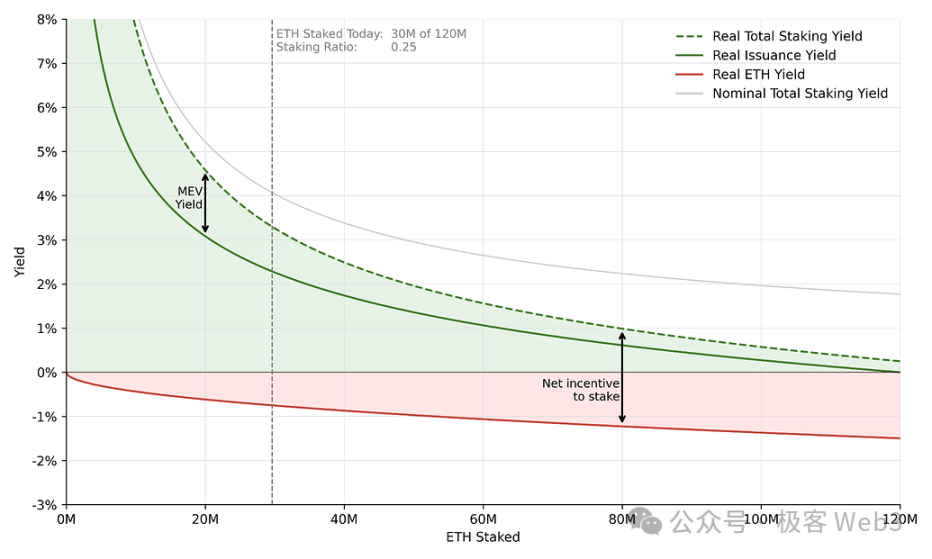

實際收益率:名義收益率 — 稀釋效應

類似於金融學中的名義利率與實際利率,實際收益率為剔除 ETH 名義質押收益中的稀釋效應後得來的真實收益率。隨着越來越多的人參與質押,以及以太坊的通脹,由 ETH 質押帶來的名義收益將逐漸被稀釋,實際收益能更清晰地反映出質押的真實激勵,而我們之前討論的質押收益曲线,均為名義收益曲线。

上圖分別反映了稀釋效應對質押者和非質押 ETH 持有者收益的影響。對於不進行質押的 ETH 持有者(圖中紅线所示),由於他們的名義余額保持不變,但承受了通脹帶來的稀釋效應,所以他們的實際收益顯然是負的。為了清晰地描述這種影響,我們可以將質押比例「S」分為兩種情況進行分析。

當質押比例較低時(曲线左側部分),實際收益曲线(綠色實线)與名義收益曲线(灰色實线)較為接近,這是因為質押者數量較少,協議通過增發 ETH 而分配的獎勵也少,所以 ETH 通脹率很低,稀釋效應較輕。在這種情況下,質押的主要激勵來自於正收益,即圖中綠色區域。

當質押比例較高時(曲线右側部分),實際收益與名義收益曲线之間的差距漸漸增大。隨着越來越多的質押者參與,ETH 的增發量增加,稀釋效應更明顯。除了實際收益的減少外,質押者的一部分激勵來源於「稀釋保護」,即通過質押對衝通脹。極端情況下,當質押比例接近 100% 時,質押的實際收益將僅由 MEV 收益構成,此時以太坊的通脹率將非常高,因為要不斷的增發代幣獎勵質押者。

總結下來就是,質押比例高與低的最大區別,是質押收益的構成不同。低質押比例下,用戶會獲得實際的正向收益,質押比例提高後,由於通脹率較高,用戶最後只能獲得較少的收益用來抵消稀釋效應,即「稀釋保護」。以太坊質押比例越高,新發行的 ETH 就越多,質押用戶的名義收益就越高,然而名義收益高並不意味着實際收益高。

需要強調的是,這種收益構成的變化並不會降低質押的激勵作用。如果只看結果,稀釋保護和真金白銀的正收益,對於用戶來說同樣具有吸引力。然而,兩種不同性質的收益對用戶的意義截然不同:當質押比例較低時,質押是一項由以太坊協議為之买單的、有利可圖的服務;相反,當質押比例升高時,質押變成了一種對衝通脹的無奈之舉。

因此,如果質押比例向右移動到最高,我們可能會陷入一種最差的局面:質押提供的實際收益極為有限,還對那些不愿接受 LST 的人構成資產稀釋的威脅。

任何質押者在同一質押政策下,一定會選擇對自己來說實際收益更高的策略。但在以太坊的協議設計中,用戶根本無法選擇,因為協議的發行曲线決定了質押的最終均衡狀態(長期質押供給曲线固定的情況下),出於收益考慮,任何用戶只能選擇參與質押這一種策略。

獨立質押的可行性較差

SSP 成本固定,質押越多單位成本就越低,天生具備規模經濟優勢。隨着 SSPs 管理的 ETH 數量增加,其邊際效率也會提升,能壓低成本收取更低的服務費用,吸引更多用戶,並實現更高的利潤。基於這些優勢,成功的 SSP 可能被視為「大而不倒」的存在,這降低了其面臨的尾部風險,並進一步強化了規模效應。

(尾部風險:極端事件的發生風險,這些事件概率極低,但一旦發生往往會導致極大損失)

相反,獨立質押者需要自行承擔所有成本,成本不會因質押量的增加而減少,反而會因網絡負載的增加而有所上升,這正是以太坊通過 EIP-7514 提案的原因之一。

按照前面的分析,隨着越來越多的質押收益被用於對衝通脹,而非獲取實際收益,質押者的實際收益越來越依賴於 MEV,而 MEV 收益具有高波動性,會讓獨立質押者的總收益產生波動。相比之下,SSP 能夠將總的 MEV 收入按比例分配給其管理的所有 Validator 驗證節點,有效降低了質押收益波動對其整體運營效果的影響。

隨着 LST 的使用率上升及其貨幣屬性的增強,獨立質押和 LSD 質押間的差距將進一步拉开。換句話說,隨着質押率上升,獨立質押相較於 LSD 質押的競爭劣勢愈加顯著。

在許多司法管轄區,政府對質押收入徵稅時以名義收入為基礎,而不是經過稀釋效應調整後的實際收入。通過某些結構設計,LST 能夠為持有人提供一定的保護,避免這種稅收影響,而獨立質押通常無法做到這一點。隨着名義收益與實際收益之間差距越來越大,獨立質押者的收益水平也進一步被 LSD 質押者甩开。

基於此,我們提出以下觀點:

1. 持有原生 ETH 應具備經濟可行性,確保良好的用戶體驗,並避免因安全風險導致的價值稀釋問題,從而更好地保護 ETH 持有者的利益。

2. 為了實現真正的經濟可擴展性,以太坊的通用貨幣應盡可能免信任 / 無需信任。只有這樣,才能確保整個系統的穩健和廣泛的適用性。

3. 資產價值的稀釋保護成為質押的主要激勵構成,對質押者和 ETH 持有者來說都是不理想的結果。依賴稀釋保護作為激勵可能會帶來不必要的市場波動,削弱了質押機制的初衷。

4. 高質押參與率會進一步加劇獨立質押者在市場中的競爭劣勢,可能讓更多用戶傾向於利用 SSP 進行質押,導致質押的集中化,不利於網絡的去中心化和安全。

以太坊未來能達到的質押比例仍不確定,我們需要主動採取措施,確定一個最優的質押比例,防止比例過高產生負面影響。即使高質押比例對某些人來說可能是有利的,這個選擇也應當是經過充分考量後做出的,而非受到市場外部因素的隨機影響。

質押參與比例的最終目標

我認為,以太坊的質押政策應當以質押比例為基准,而非 ETH 的質押量。ETH 的供應量受到 EIP-1559 和發行機制的影響而波動,以質押比例為標准能夠適應這種供應變化。雖然目前 ETH 的供應變化非常緩慢,自 The Merge 以來每年下降約 0.3% ,但其長期影響不可忽視。設立以質押比例為基准的政策,能夠在更長時間範圍內保持穩定,無需頻繁調整。

如前文所說,當前的發行曲线雖然確保了最低的質押水平,但缺乏限制質押比例上限的機制,這可能會導致質押比例過高。我們認為,一個完善的代幣發行政策應當設定質押比例的上下限,來確保網絡安全,並維持合理的參與度。具體而言,該政策應努力將質押比例保持在一個「既能確保網絡安全,又能避免負面外部效應的最佳範圍」內。

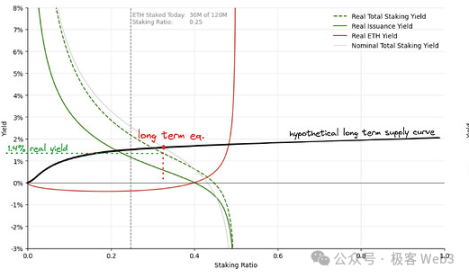

為此,以太坊可以對過低的質押比例設置超高獎勵,對過高的質押比例設置超低獎勵、甚至是負獎勵,來調節質押比例。通過這種方式,以太坊可以調控質押參與度。這種政策設計的曲线可以參考 Vitalik 所提出的示例,該曲线展示了如何在不同質押比例下調節獎勵,以引導質押行為。

如圖中的發行曲线所示,質押參與度較低時獎勵豐厚,與當前的政策一致。隨着質押參與度的提高,質押收益逐漸減少,直至轉為負值。換句話說,質押的收益最終將減少到不再具有任何吸引力,從而抑制質押行為。然而,這種負收益狀態不會長期持續,質押參與度會因為這種機制的調節逐漸降低,並在某個合適的水平達到均衡。因此,呈現出這種收益曲线規律的模型,能夠確保質押比例維持在合理範圍內。

事實上,要達到合理的質押比例範圍,並不需要選擇一條收益迅速轉為負值的曲线,那些在某個臨界點之後僅將質押獎勵控制在零或接近零的曲线,可能已經足夠達到同樣效果,既能抑制過度質押,又能維持系統的穩定性。

確定合理質押比例範圍帶來的影響

確定合理的質押比例的優勢在於,能有效避免高質押率帶來的各種負面影響。不過,這種策略並非沒有缺點,一個明顯的例子是,獨立質押者在此情況下面臨的獎勵具有波動性。與高質押率的環境類似,在確定合理質押比例的策略下,激勵來源有很大一部分是 MEV 收益,這會加強其波動性。

因此,盡管確定質押比例範圍的優點很多,但也可能加劇本就存在的收益波動性。MEV 風險可以通過引入 Execution Tickets 或 MEV Burn 等機制來解決,或設置質押費用的方式來緩解,在一定程度上平衡收益的波動性。也有一些人反對將質押比例確定在某一範圍內,其中一個具有代表性的觀點是,這樣做可能會降低整體的均衡收益,從而加劇獨立質押者與 SSPs 的競爭,以及不同 SSPs 之間的競爭。

反對者的邏輯是,整體均衡收益降低導致資金供應不充足,一些 SPPs 採用的質押形式可能對以太坊協議更有益,但由於其項目競爭力不足,難以持續盈利而存活下去,導致以太坊的整體效用更低。要應對這一問題,仍然要分清名義收益和實際收益。

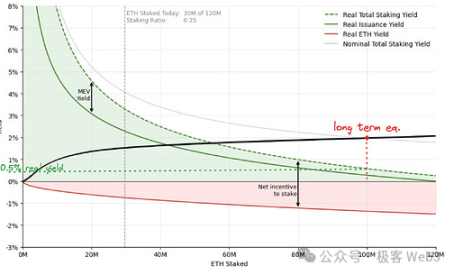

雖然確定質押比例範圍的策略可能降低名義收益,但實際收益未必會受到影響,。以下示意圖進一步了說明這一點。

上圖表示採用確定的質押比例範圍時,系統達到長期均衡的情景,下圖則大致展示了當前以太坊代幣發行曲线下的情景。這兩個例子都基於相同的假設:約 1 億 ETH 參與了質押,即長期質押供給保持一致,這樣的對比才有意義。

下圖中,大部分質押激勵用於稀釋保護,因此實際收益率僅維持在約 0.5% 左右。而在左圖情境中,系統會達到一個較低的名義收益率均衡點,但由於通脹率較低,實際收益率會提高至約 1.4% 。

這一例子清楚地說明了,確定質押比例範圍會合理地提升實際收益率,可以緩解質押者之間的競爭壓力。此外,這也有利於不參與質押的 ETH 持有者,因為能最大限度地減少稀釋風險。

开放性問題

本文提出的策略是確定合理的質押比例。然而,這存在一些亟待解決的問題。

1. 質押比例的理想範圍是多少?

對於質押比例,我們已經討論了不理想的範圍,但並未明確提出理想化的質押比例區間。其實這個問題相當復雜,需要在社區內進行深入討論,並會參考 Vitalik 和 Justin 的一些意見。

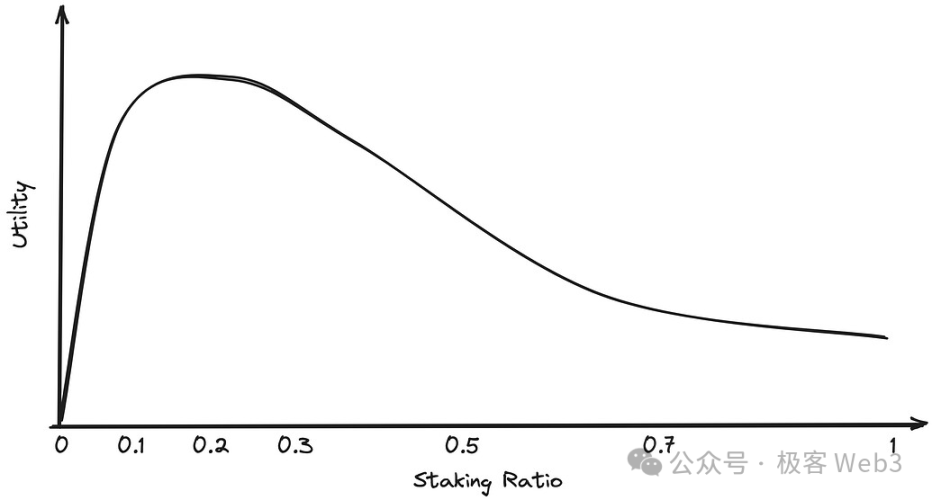

該問題的核心在於權衡——較低的質押參與度會增加協議受到攻擊的風險,而過高的質押參與度則可能帶來負外部效應。為了更好地確定質押區間,我們可以對不同質押比例下的效用進行建模。一種可能的效用曲线如下所示:

2.如何選擇合適的質押收益曲线以達成目標範圍?

確定合理的質押比例後,設計者還要選擇合適的質押曲线,來實現以太坊質押參與度的均衡。設計者要仔細評估不同曲线的優缺點,挑出最合適的方案。同時,設計者可以繼續探索其他機制,例如類似於 EIP-1559 的反饋控制系統,根據網絡狀況動態調整質押發行曲线,以確保曲线與網絡需求間的匹配度達到最優。

3.如何確保在近零或負發行情況下的激勵相容?

激勵相容由諾獎得主利 Leonid Hurwicz 提出,是機制設計的重要原則,具體是說如果某種機制可以將系統內的個人利益與系統整體利益統一起來,該系統就是激勵相容的。

以太坊 PoS 發行的初衷是通過經濟激勵吸引驗證者參與共識,然而在某些質押參與率下,發行收益可能趨近於零,甚至出現負值。盡管在這種情況下,驗證者可能為了 MEV 收益繼續質押,但如果缺乏常規的質押獎勵,驗證節點可能在出塊和驗證時缺乏足夠動力,也就是說當質押發行量過低時,共識機制可能面臨失效的風險。

為了解決這一問題,以太坊協議可以對所有驗證者收取一定費用,並根據驗證者是否稱職進行再分配,重新建立激勵相容性。然而,這種方案的實施將增加協議的復雜性,因此需要進一步探討其可行性和有效性。

4.如何以相對(質押比例)而非絕對(固定 ETH 數量)方式來設定目標範圍?

其實也可以將質押發行水平設置為某一絕對的 ETH 數量,比如 3000 萬枚,或 4000 萬枚 ETH,然而為了讓發行政策更具前瞻性和適應性,最好直接把質押比例作為考核參數。為了讓發行政策以某一特定的質押比例為目標,協議需要掌控 ETH 質押量和供應量。

5.當質押參與率超出目標區間,如何使其恢復到目標值?

如果當前的質押參與率就在目標區間內,當然是最理想的情況,但如果超出該區間,就必須採取一定措施降低質押參與度,使一部分質押者收益不足進而退出質押。即使我們用最溫和的手段降低參與度,這個過程也會對一些質押者產生不利影響。如何盡量降低這種影響仍然是一個需要解決的問題。

結論

我們討論了當前的以太坊質押激勵政策與代幣發行方案,詳細解釋了該發行方案存在的負外部性,探討了一種可以解決問題的新政策,就是將質押比例設定在一個目標範圍內。

然而,鑑於一些尚未解決的問題,尤其是在驗證者費用機制和鏈上 MEV 捕獲機制上的缺失,實現該政策還需要一段時間的過渡。我們提議在這段時間內,對現行的 ETH 質押與代幣發行政策進行革新,作為邁向目標政策的關鍵一步。

為此,我們在即將到來的 Electra 升級中,提出了一項關於改革質押發行政策的提案(相關內容可以參考文章 Electra:Issuance Curve Adjustment Proposal)。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Endless聯合總裁熊榆教授研究登上國際頂級期刊:揭祕90%區塊鏈創業公司失敗原因

Endless Web3 Genesis Cloud聯席總裁、英國薩裏大學教授熊榆,近日在全球頂級...

Endless CTO Amit於2025香港Web3嘉年華介紹Endless Web3創世雲 推動去中心化技術未來

香港,2025年4月7日——在全球區塊鏈與Web3創新領域的頂級盛會——2025香港Web3嘉年華...

星球日報

文章數量

8827粉絲數

0

評論