解碼比特幣MEV:以太坊黑暗森林外的另一個世界

原文作者: Jeffrey Hu

原文編譯:深潮 TechFlow

本文由以下人員合著:來自 HashKey Capital 的 Jeffrey HU , Jinming NEO ,來自 Flashbots 的 George ZHANG 。

引言

比特幣 MEV(礦工可提取價值)的概念早在 2013 年 就出現。盡管與以太坊的 MEV 相比仍然相對新興,但隨着 BRC-20、Ordinals 和 Runes 等元協議的引入,蓬勃發展的比特幣生態系統承諾將在未來帶來更多的可編程性、表達能力和 MEV 機會。

本報告將分析比特幣上 MEV 復雜性的增加,並評估其對更廣泛生態系統的影響。

為什么越來越關注比特幣 MEV?

在 Ordinals 引入之前,比特幣上的 MEV 並不被廣泛認可且並不重要,關注點主要集中在 Lightning Network 和側鏈挖礦攻擊上。然而,Taproot 升級為比特幣帶來了更多的表達能力和可編程性,促進了 Ordinals 和 Runes 等元協議的推出,使得 MEV 的問題浮出水面。比特幣的 10 分鐘區塊時間也加劇了這一問題,使得經驗不足的用戶更容易成為各種 MEV 攻擊的受害者,例如在銘刻市場競標時遭遇費用搶奪。隨着區塊獎勵的下降,礦工的盈利能力受到影響,促使礦工專注於最大化交易費用,這可能解釋了 MEV 活動的上升。

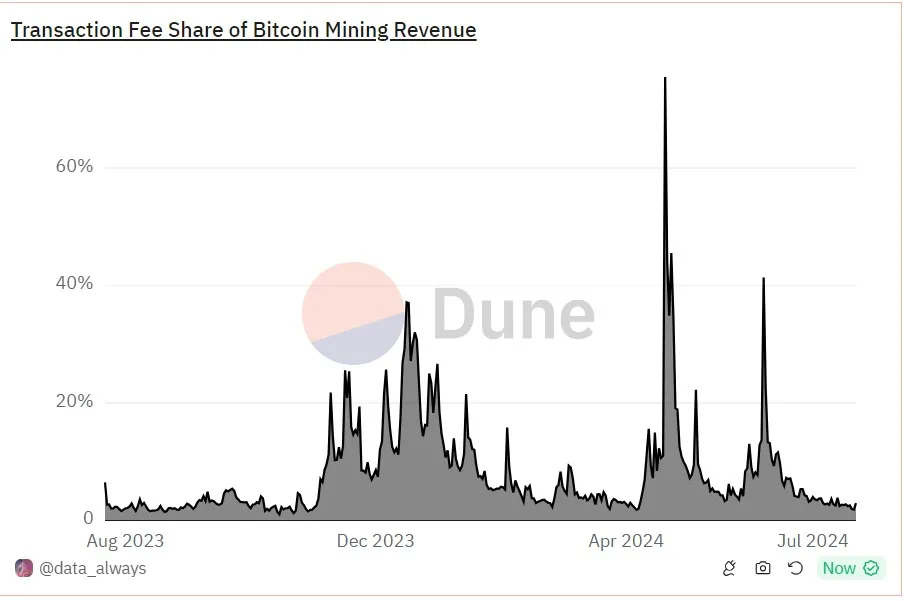

下圖展示了圍繞備受期待的 Ordinals 和 Runes 啓動期間,費用相對於區塊獎勵的上升,曾一度佔據比特幣挖礦收入總額的 60% 以上。

來源:Dune analytics (@data_always),交易費用佔挖礦獎勵的比例,截至 2024 年 7 月 22 日。

迄今為止,我們看到越來越多的 BTCFi 應用和开發,轉變了比特幣僅作為數字黃金/支付網絡的地位,發展為一個快速增長的生態系統,具有不斷擴展的實用性。這可能會為比特幣帶來更多的 MEV 機會。

比特幣與以太坊 MEV 的不同之處

關於比特幣 MEV 的討論較少,這可以歸因於比特幣和以太坊之間截然不同的架構設計。

架構設計

以太坊在以太坊虛擬機(EVM)上運行,執行智能合約,通過維護一個全球狀態機實現可編程性。

以太坊採用基於账戶的模型,通過管理交易的交易序號順序運行交易。這意味着交易的順序會影響其結果,造成搜索者能夠輕松識別 MEV 機會,並在用戶交易之前或之後直接添加他們的交易。例如,如果 Alice 和 Bob 都向 Uniswap 提交交易以交換 1 ETH 為 USDT,那么在區塊中首先執行的交易將獲得更多的 USDT。

相比之下,比特幣使用的腳本語言並不像以太坊那樣具有狀態性,採用的是 UTXO 模型。如果只是標准的比特幣轉账,只有預定的接收者可以通過有效的籤名支出比特幣,這不會導致其他用戶爭奪使用這些資金。然而,在比特幣上,也可以創建可以通過多個方使用腳本或 SIGHASH 解鎖的 UTXO。首先確認的交易是可以支出該 UTXO 的交易。盡管如此,由於每個 UTXO 的解鎖條件僅與該 UTXO 本身相關,而不依賴於其他 UTXO,因此競爭情況僅限於該 UTXO。

比特幣上的山寨幣

除了上述設計上的根本差異,引入 BTC 以外的有價值資產也為礦工可提取價值(MEV)帶來了激勵。這些場景中產生的 MEV 本質上是協議設計者在試圖使用腳本+UTXO(比特幣特有的數據結構)構建新的資產類別和鏈上行為時,指定資產所有權和鏈上行為有效性的順序。由於事件是基於順序定義的,因此存在競爭順序的動力,從而產生 MEV。

如果不考慮其他資產,理性的礦工只會根據交易費用打包合法交易,並根據交易規模收費。然而,如果比特幣交易不僅限於標准轉账,例如鑄造新有價值資產(如 Runes 等),礦工可以採用多種策略,而不只是考慮比特幣交易費用: 1)審查交易並用自己的鑄造交易替代;2)向用戶索要更高的費用(鏈上、鏈下或側鏈支付);3)讓多個用戶相互競標,導致費用战爭。

鑄造

一個直接的例子是 Runes 或 BRC 20 等資產的鑄造過程,通常會設定鑄造資產的最大限額。第一個確認的鑄造交易被認為是成功,而其他交易則被視為無效。因此,在這種情況下,交易的順序變得非常重要,並通過交易排序帶來了 MEV 的機會。

此外,Ordinals 引入的稀有比特幣(satoshis)概念甚至引發了擔憂,礦工可能 在減半期間引發區塊重組 ,以爭奪高價值的稀有比特幣。

質押

除了鑄造,像 Babylon 這樣的質押協議在每個質押階段也設定了可以質押的資產上限。即使用戶超過了上限,他們仍然可以構建並轉入比特幣到質押鎖定腳本,但這將不再被視為成功的質押,也不符合未來獎勵的資格。 換句話說,質押交易的排序同樣至關重要。

例如,在 Babylon 主網啓動後不久,第一階段的質押上限達到 1, 000 BTC,導致約 300 BTC 溢出,需要解除綁定。

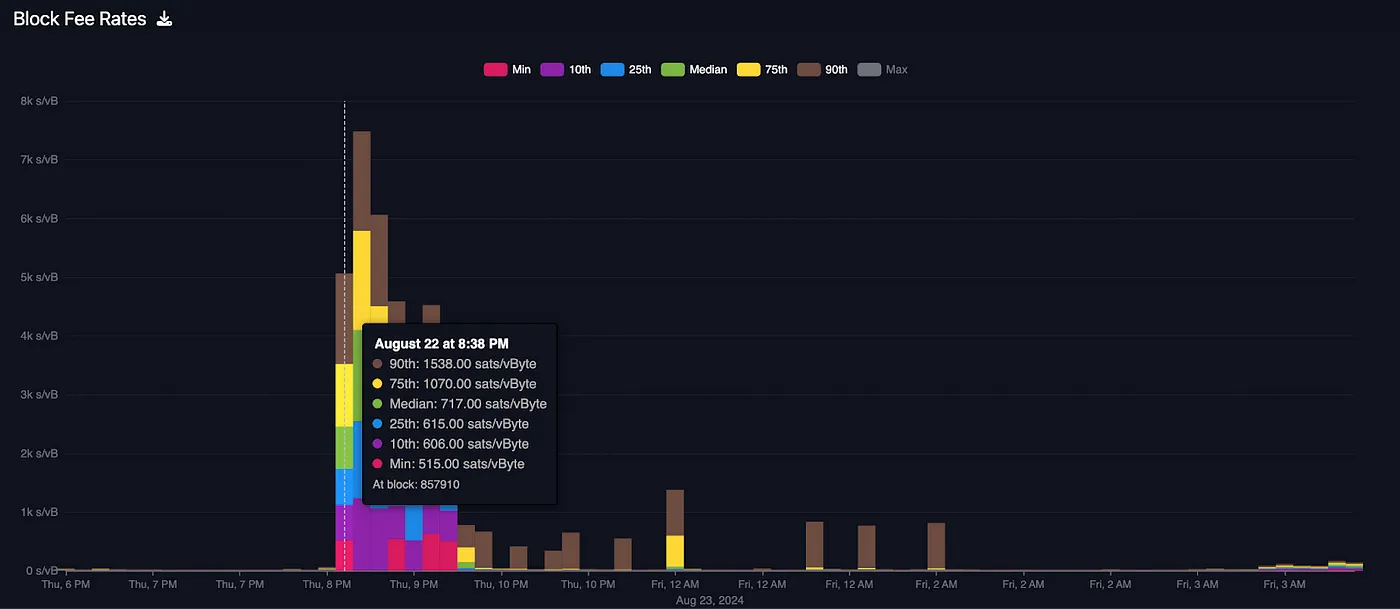

在 Babylon 主網啓動時,費用率上漲至 1, 000 sats/vBytes,來源:Mempool.space

除了鏈上鑄造/刻印資產和質押外,某些在側鏈或匯總鏈上的活動也受到 MEV 的影響。我們將在“比特幣上的 MEV 事件”部分提供更多示例。

什么被視為比特幣 MEV?

那么,什么算作比特幣上的 MEV 呢?畢竟,MEV 的 定義 在不同情況下會有所 變化 。

一般來說,比特幣上的 MEV 指的是礦工通過操控區塊創建過程來提取最大利潤的方式。我們可以大致將其歸類如下:

-

用戶支付額外費用 :希望加快交易的用戶通常通過鏈下交易加速服務來實現,這通常是昂貴的,因為用戶需要支付更高的費用以便優先處理他們的交易。交易者還可以通過 RBF(費用替換)和 CPFP(子交易為父交易支付)等機制向礦工支付更高的費用,以優先處理交易並實現更快的確認時間。低費用交易通常面臨更長的確認時間,因為以利潤為驅動的礦工會優先選擇盈利更高的交易進行區塊打包。

-

用戶與礦工的勾結 :用戶與礦工勾結,以審查、包含某些具有特定重要性的交易。例如,惡意用戶和礦工勾結,審查並排除 Lightning Network 上的懲罰交易,以非法獲得通道內的資產。其他新系統如 BitVM 及其懲罰交易同樣面臨類似風險。

-

比特幣礦工在側鏈/L2 上挖礦 :這包括各種早期的 合並挖礦 方案,礦工利用比特幣的計算能力保障另一個網絡的安全。通過合並挖礦,可能導致礦工集中化,因為大型礦工可能利用他們在主鏈上的計算能力來影響 L2 上的區塊生產、排序等操作,從而獲得過多的 L2 挖礦獎勵,並可能對 L2 網絡的安全性造成影響。

一種傾向於公共市場的費用競標方法(如 RBF)在整體經濟系統中起着相對積極的作用,促進了自由市場經濟。然而,當用戶與礦池進行帶外支付時,這無疑對網絡的去中心化和抗審查性造成威脅,這通常被稱為“MEVil”。

比特幣 MEV 的例子

根據上述分類,我們可以看到幾個 MEV 的案例。

非標准交易

比特幣核心軟件僅允許節點處理標准交易,大小限制為 100 kvB 。然而,礦池仍然在區塊中包含高費用的非標准交易,通常排除其他低費用交易。

一些典型案例包括:

-

區塊 776, 884 :由 Terra 礦池挖掘,該區塊包含一個大小為 849.93 kvB 的銘刻交易。該銘刻是一段 1 分鐘的 MP 4 視頻,內容為一只拿着飲料的青蛙,為礦工帶來了 0.5 BTC 的費用。

-

區塊 777, 945 :包含一個大小為 975.44 kvB 的 4000 x 5999 像素的 WEBP 圖像,為礦工帶來了 0.75 BTC 的費用。

-

區塊 786, 501 ,因銘刻一幅朱利安·阿桑奇在比特幣雜志封面上的 JPEG 圖像而為礦工帶來了約 0.5 BTC 的費用,大小為 992.44 kvB。

默認情況下,比特幣核心節點僅允許轉發標准交易。因此,非標准交易必須通過私有內存池直接發送到礦池。私有內存池允許礦池接受非標准交易並優先處理用戶交易。雖然這可以加快交易處理速度,但更多交易轉向私有內存池可能導致礦池的集中化和審查風險增加。顯然,一些礦池已經在利用私有內存池的盈利能力。

例如,Marathon Digital 推出了“Slipstream”,這是一種直接交易提交服務,允許客戶提交復雜和非標准交易。

側鏈 / L2 上的 MEV 事件

Stacks 側鏈使用一種獨特的共識機制——轉移證明機制(Proof of Transfer,PoX),允許比特幣礦工挖掘 Stacks 區塊並在比特幣區塊鏈上結算交易,同時獲得 STX 獎勵。

在過去,Stacks 採用了一種簡單的礦工選舉機制,其中高算力的比特幣礦工更有可能挖掘 Stacks 區塊,審查其他礦工的承諾交易,獨佔所有獎勵。如果更多礦工採用這種策略,未來的 Stacker 可能會面臨 收益降低 的情況。

對生態系統的影響:

-

通過排除其他誠實礦工的承諾,最終傳遞給 Stacker 的獎勵將減少。

-

如果大型礦工繼續濫用他們的計算能力並排除誠實礦工的承諾,可能導致集中化風險,使少數礦工獨佔所有 Stacks 獎勵。

然而,這個問題將通過 Stacks 的中本聰升級得到解決,該升級將使這種策略失去盈利性。該升級將從簡單的礦工選舉轉向使用抽籤算法,並採用假定總承諾及遞延(Assumed Total Commitment with Carryforward,ATC-C)技術,以降低 MEV 挖礦的盈利能力。礦工預計需要在最近的 10 個區塊中持續參與才能獲得抽籤資格。未能在最近 10 個區塊中的至少 5 個區塊中挖礦的礦工將失去獲得 Stacks 獎勵的資格。通過 ATC-C,礦工贏得 Stacks 區塊的概率現在等於礦工的 BTC 支出與最近 10 個區塊的中位數總 BTC 承諾之比。這減少了礦工通過排除其他礦工的區塊承諾而獲得不成比例利益的可能性。

對替代資產交易的競標

與 Ordinals 和 Runes 等替代資產相關的 MEV 可以分為之前提到的兩種類型:

-

礦池提取額外價值 :礦池可以通過在區塊和交易中包含比特幣 Ordinals 或稀有 Satoshi 等資產來獲取額外價值。

-

費用搶奪交易 :交易者可能會競標將與這些替代資產相關的交易打包進區塊。

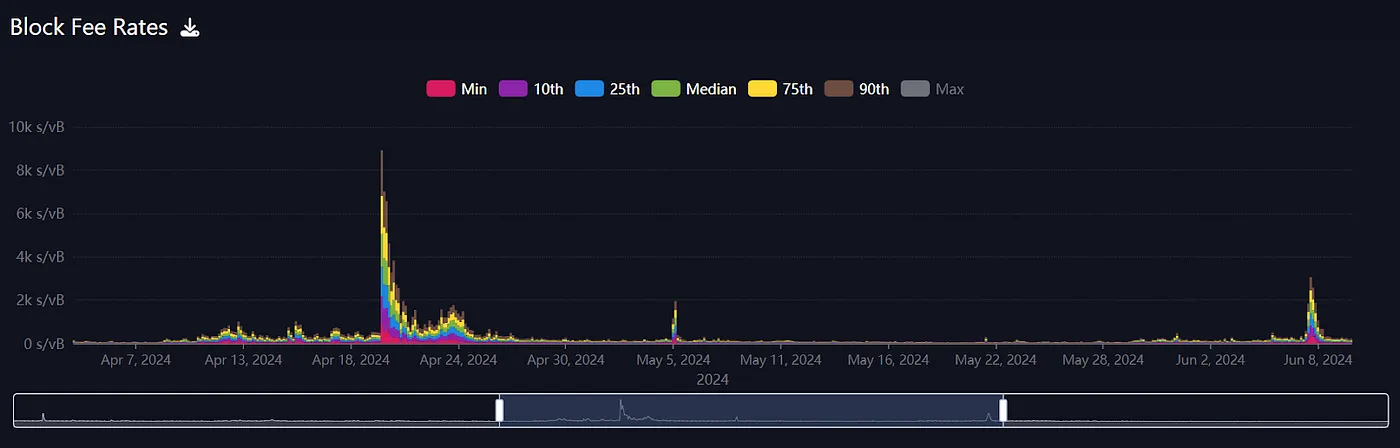

對於礦池而言,Runes 的初步成功帶來了額外的利潤來源。例如,在減半事件期間,Runes 的高度期待推出導致網絡交易量和費用達到了新高,許多用戶爭相將其交易打包進歷史性的比特幣減半區塊中。減半後的交易費用上漲至超過 1, 500 sats/vByte(減半前不到 100 sats/vByte)。ViaBTC 利用這一激增,挖掘了與 Runes 發布同時的減半區塊,獲得了 40.75 BTC 的利潤,其中 37.6 BTC 來自 Runes 相關的交易費用。由於區塊獎勵現在減半,Runes 的交易費用已成為礦工的盈利來源。

來源:Mempool.space

來源:Mempool.space

對於交易者來說,使用 Runes 和 Ordinals 的比特幣交易採用 SIGHASH_SINGLE|SIGHASH_ANYONECANPAY 作為部分籤名交易 (PSBTs),這允許只有一個籤名輸入與一個輸出對應。結合內存池(mempool)的透明性,這使得許多买家能夠發現潛在的盈利交易。因此,交易者經常使用 RBF 和 CPFP,導致競爭性的手續費战爭,使礦工能夠從這種需求中捕獲 MEV。例如,當賣家將其資產掛牌出售時,买家可以進行出價競標,並在有競爭對手時使用 RBF 來提高他們的交易費用,希望他們的交易能夠被確認。

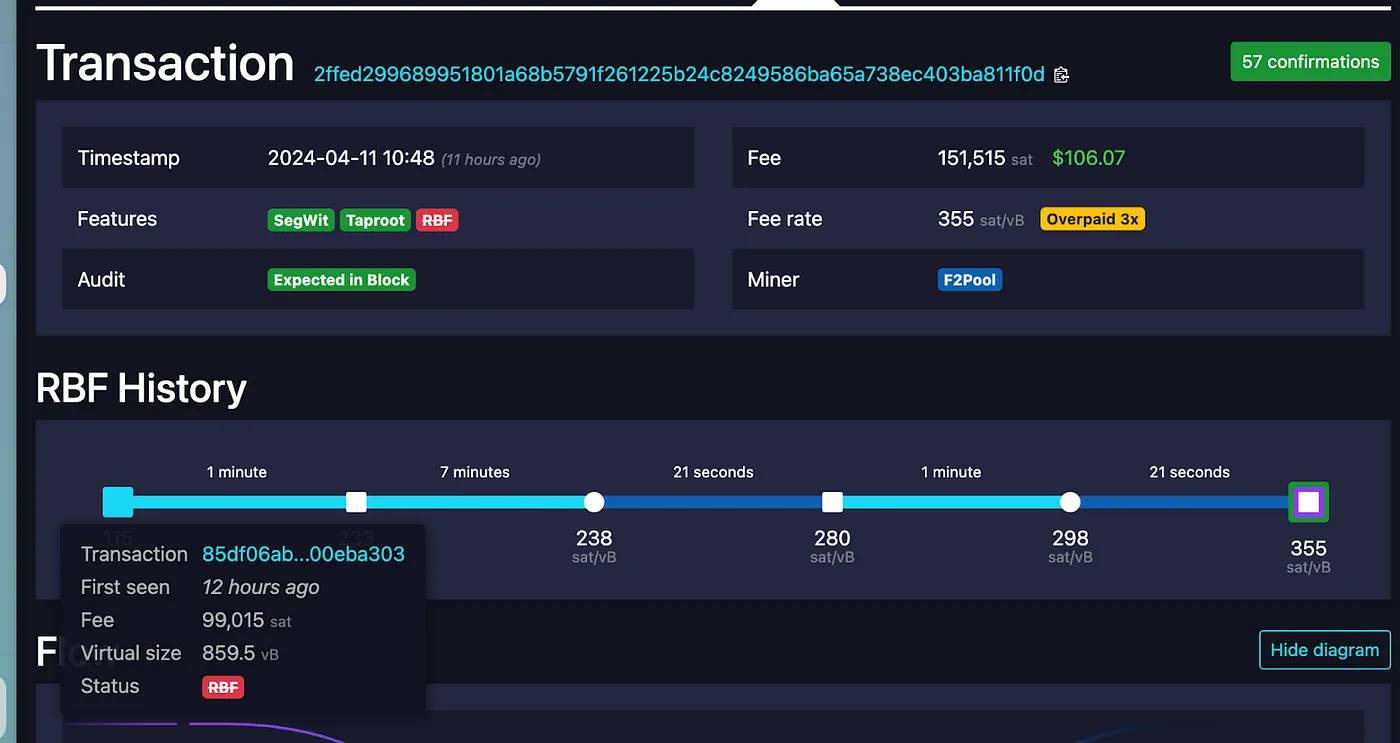

交易者之間競爭的一個典型例子是交易 ID 為 2ffed299689951801a68b5791f261225b24c8249586ba65a738ec403ba811f0d 的交易。在賣家列出其資產後,該交易使用 RBF 進行了多次替換,費用率分別為 238、 280、 298 和 355 sat/vB。

來源:Mempool.space

另一個例子涉及 Magic Eden 平臺上的 OrdiBots 鑄造過程。多個用戶成為交易池前置運行攻擊的受害者。OrdiBots 在 Magic Eden 上的鑄造銘文使用了 PSBTs。PSBT 的存在和比特幣每 10 分鐘生成一個區塊的間隔允許任何潛在买家通過引入不同的地址、籤名,僅通過支付更高的費用來競爭同一交易。這導致一些白名單用戶因前置運行機器人幹擾而無法鑄造。(團隊後來對此表示歉意,並承諾以定制的 OrdiBots 補償受影響的用戶。)

然而,並非所有與 MEV 相關的技術或事件對用戶都是有害的。在某些情況下,MEV 技術也可以保護用戶資產免受損失。例如,如果沒有 RBF,錯誤的交易將無法 挽救 ,未確認的交易可能會長時間處於未確認狀態,導致機會成本。此外,運行 RBF 有助於比特幣網絡的安全性。隨着區塊補貼預計相對於交易費用在未來減少,交易費用將在激勵礦工繼續參與比特幣網絡中發揮至關重要的作用。比特幣开發者 Peter Todd 也積極倡導 RBF 的好處 ,並建議礦工運行完整的 RBF。

支持比特幣上 MEV 的關鍵技術組件

那么,支持這些 MEV 機會的比特幣上的關鍵技術組件或方法是什么呢?常涉及的技術領域包括內存池(mempools)、RBF(替換費用)、CPFP(子交易支付父交易)、礦池加速服務和礦池協議。

內存池

與以太坊和其他典型區塊鏈網絡類似,比特幣也有一個交易池結構,用於存儲已被 P2P 節點接收但未包含在區塊中的交易。內存池的透明和去中心化特性創造了有利於 MEV 機會的環境,使所有交易能夠傳播給礦工。

然而,與以太坊的 gas 機制不同,比特幣的費用僅與交易大小有關。因此,比特幣的交易池可以被視為一個更直接的區塊空間拍賣市場,在這裏可以看到哪些用戶在競標下一個區塊以及他們的出價。

由於不同節點從 P2P 傳播中接收到不同的交易,每個節點都有不同的內存池。此外,每個節點可以主動自定義自己的轉發策略(內存池政策),定義它希望接收和中繼哪些交易。礦池也可以根據其偏好選擇將哪些交易包括在區塊中(盡管從經濟角度來看,他們會優先考慮高手續費交易)。例如,比特幣 Knots 節點過濾掉任何 Ordinals 交易,而 Marathon Mining 則在區塊瀏覽器中創建了一個像素風格的徽標。

區塊 836361 (像素的顏色顯示費用率),來源:mempool.space

因此,用戶可能會考慮直接向特定礦工或礦池發送交易,以加速交易的納入,但這種方法可能會影響比特幣社區高度重視的兩個關鍵特性:隱私和抗審查性。

通過 P2P 節點傳播的交易,而不是直接(例如,通過 RPC 端點)發送給礦工或礦池,有助於模糊交易的來源,使礦工和礦池更難基於已識別的信息審查交易。

除了利用交易加速服務外,用戶還可以選擇通過 RBF 和 CPFP 加速他們的交易。

RBF 和 CPFP

替換支付 (RBF) 和子交易支付父交易 (CPFP) 是用戶常用來提高交易優先級的方法。

RBF(替換支付) 允許交易池中的未確認交易被另一筆與之衝突的交易替代(也引用至少一個相同的輸入),但支付更高的費用率和總體更高的費用。與之前討論的交易池策略類似,RBF 可以通過多種方式實現。最常見的實現是可選 RBF(opt-in RBF),由 BIP 125 設計,其中只有特別標記的交易可以被替代。另一種方法是完全 RBF,在這種情況下,交易可以被替代,無論它們是否被標記。

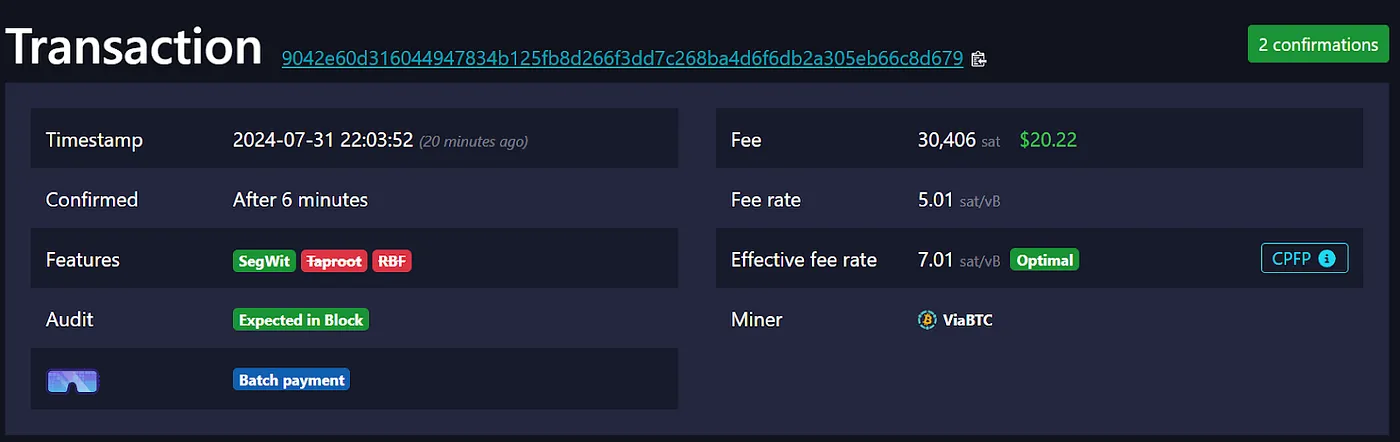

CPFP(子交易支付父交易) 使用不同的方法來加速交易確認。與 RBF 中替代卡在內存池中的交易不同,接收者可以通過發送一筆子交易,使用待處理交易的 UTXO,並支付更高的費用率,來加速待處理的父交易。這可能激勵礦工將這些交易一起打包到下一個區塊中。因此,有時你可能會看到手續費非常低的交易被包含在一個區塊中,盡管在某個時刻費用率較高;這些交易很可能使用了 CPFP(因為後續交易支付了費用)。

使用 CPFP 讓手續費低的父交易(7.01 sat/VB)被確認的交易,來源:mempool.space

RBF 和 CPFP 之間的關鍵區別在於,RBF 允許發送方用一筆費用率更高的交易替代待處理交易,而 CPFP 則允許接收方通過發送一筆費用率更高的子交易來加速待處理交易。CPFP 對於需要從 Lightning Network 退出的交易(例如,錨定 輸出 )也很有用。在費用方面,RBF 相對更具成本優勢,因為它不需要額外的區塊空間。

外部費用支付和礦池加速服務

除了 RBF(替換支付)和 CPFP(子交易支付父交易)等方法,用戶還可以選擇使用 外部費用支付 來加速他們的交易。例如,許多礦池提供免費的和付費的 交易加速服務 ,通過提交他們的 txID 來加速交易的打包。如果是付費服務,用戶需要支付服務費用以支持礦池。由於這種服務涉及通過非比特幣網絡的系統支付費用(例如,通過網站、信用卡支付等),因此被稱為外部費用支付。

雖然外部費用支付為無法使用 RBF 或 CPFP 的交易提供了補救措施,但長期廣泛使用可能對比特幣的抗審查性產生影響。

礦池協議

在之前的討論中,我們將礦池和礦工視為一個整體,但實際上,它們之間需要分工和合作。礦池聚合礦工的計算能力進行挖礦,並根據計算能力的貢獻分配獎勵。這個合作過程需要某些協議來進行協調。

在常見的礦池協議中,例如 Stratum v1,礦池只需向礦工提供一個區塊模板(包括區塊頭和 coinbase 交易信息),礦工根據這個模板進行哈希計算。還有一些工具,如 stratum.work ,可以可視化來自各種礦池的 Stratum 信息。

在這個過程中,礦工不能選擇要打包哪些交易;相反,礦池選擇交易並構建模板,分配任務給礦工。

因此,在 Stratum v1 協議中,我們可以大致將角色對應於以太坊生態系統如下:

-

礦工 :承擔部分提議者的職責(進行哈希計算)。

-

礦池 :既充當構建者,使用礦工計算的哈希,又充當區塊的提議者。

未來會怎樣?

一些有前景的解決方案正在开發中,以減輕 MEV(礦工可提取價值)對比特幣的負面影響。

新協議

在一些新的礦池協議中,例如 Stratum v2 和 BraidPool ,礦工可以自主選擇要打包的交易。Stratum v2 已經被一些礦池(例如 DEMAND)和挖礦固件(例如 Braiins)採用,允許個別礦工構建自己的區塊模板。這提高了數據傳輸的安全性、去中心化和效率,同時降低了比特幣上交易審查和 MEV 的風險。

因此,順應這一趨勢,未來礦池和礦工的角色可能不會以與以太坊的 PBS(提議者/構建者分離)模型相同的方式演變。

此外,比特幣核心中與交易池相關的新設計可能會帶來變化,主要包括備受討論的 v3 交易中繼策略和集群內存池的增強。然而,這些新設計對 Lightning Network 通道退出的實施等方面的 影響 仍在 討論 中。

減少挖礦獎勵的影響

挖礦獎勵的減少是一個重要的挑战。隨着區塊獎勵在未來進一步減少,可能會對網絡產生多方面的影響。

一些問題早期就被比特幣开發者認識並討論,例如 費用狙擊問題 ,礦池可能故意重新挖掘之前的區塊以獲取費用。比特幣核心已經實施了一些措施來應對費用狙擊,但目前的方法仍需改進。

除了原生交易費用外,替代資產在未來也可能成為持續的收入來源。因此,一些項目正在嘗試構建基礎設施,以更有效地識別涉及替代資產的有價值交易。例如, Rebar 正在开發一個替代公共內存池,以更好地識別與有價值替代資產相關的交易。

然而,正如在“外部費用支付”部分討論的那樣,這些鏈下比特幣經濟激勵對比特幣自我調節激勵兼容系統的影響尚待驗證。

無論如何,比特幣上的 MEV 與以太坊有相似之處,但由於架構和設計理念的不同也有所不同。比特幣的實用性不斷增加,區塊補貼獎勵逐漸減少,以及不斷發展的 BTCFi 生態系統將使 MEV 相關因素受到更多關注。

原文鏈接

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Endless聯合總裁熊榆教授研究登上國際頂級期刊:揭祕90%區塊鏈創業公司失敗原因

Endless Web3 Genesis Cloud聯席總裁、英國薩裏大學教授熊榆,近日在全球頂級...

Endless CTO Amit於2025香港Web3嘉年華介紹Endless Web3創世雲 推動去中心化技術未來

香港,2025年4月7日——在全球區塊鏈與Web3創新領域的頂級盛會——2025香港Web3嘉年華...

星球日報

文章數量

8827粉絲數

0

評論