減半後必橫盤已成歷史規律,這次會不同嗎?

原文作者: Flossy

原文編譯:深潮 TechFlow

引言

比特幣市場在 2024 年 4 月完成了第四次減半後,正進入一個引人關注的階段。這個周期對分析提出了獨特的挑战,新因素如 ETF 批准正在影響傳統的減半後模式。

在這篇文章中,我們將回顧以往減半的歷史數據,評估當前市場狀況,並探討我的一個想法——一個可能定義這個周期的長期整合期。雖然我並不是說這個想法完全新穎,但有趣的是,最近我幾乎沒有看到關於這一觀點的討論。當我提到這個想法時,常見的反應是“這個周期是不同的”。

比特幣減半:歷史不會完全重演,但總會有相似之處

首先,我們來談談這個想法的主要角色:比特幣減半。我們剛在 2024 年 4 月 19 日完成了第四次減半。以下是過去減半的回顧及其發生後的情況:

-

2012 年 11 月 28 日:獎勵降至 25 個比特幣

-

2016 年 7 月 9 日:降至 12.5 個比特幣

-

2020 年 5 月 11 日:削減至 6.25 個比特幣

-

2024 年 4 月 19 日:現在降至 3.125 個比特幣

現在,情況變得更加引人入勝。讓我們看看以前減半時的價格走勢:

第一次減半 - 2012 年 11 月 28 日

-

減半時價格:約 $ 12

-

橫盤期:大約 1 年

-

橫盤結束時價格:約 $ 100

-

隨後的牛市高點:約 $ 1, 100 (2013 年 11 月)

-

從減半到高峯的百分比增長:約 9, 000%

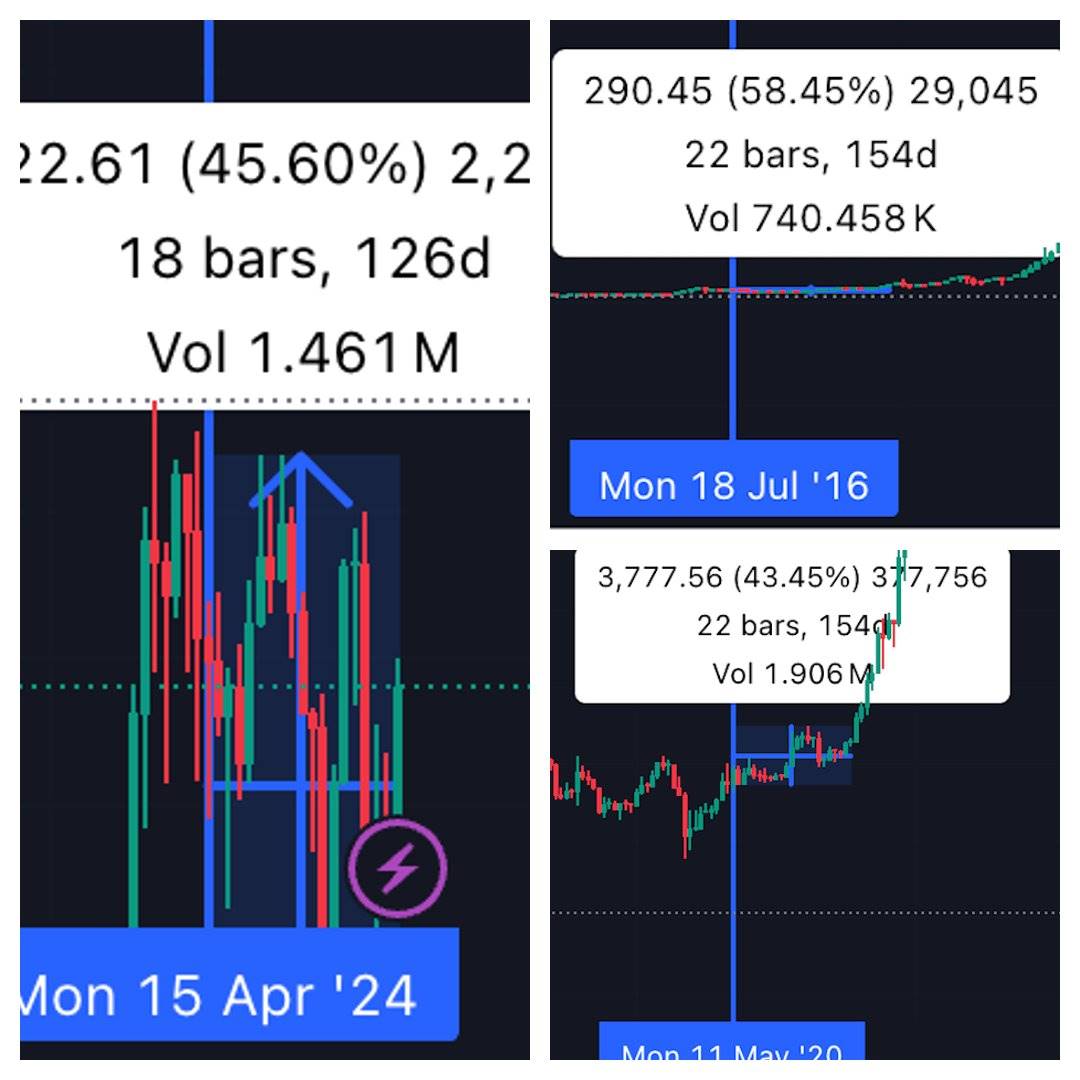

第二次減半 - 2016 年 7 月 9 日

-

減半時價格:約 $ 650

-

橫盤期:大約 0.5 - 1.5 年(取決於你如何看待牛市)

-

橫盤結束時價格:約 $ 1, 000

-

隨後的牛市高點:約 $ 19, 700 (2017 年 12 月)

-

從減半到高峯的百分比增長:約 2, 930%

第三次減半 - 2020 年 5 月 11 日

-

減半時價格:約 $ 8, 600

-

橫盤期:大約 6 個月

-

橫盤結束時價格:約 $ 10, 000

-

隨後的牛市高點:約 $ 69, 000 (2021 年 11 月)

-

從減半到高峯的百分比增長:約 702%

當前減半 - 2024 年 4 月 19 日

-

減半時價格:約 $ 64, 000

-

橫盤期:截至目前為止 5 個月

偉大的橫盤理論:我們正處於其中

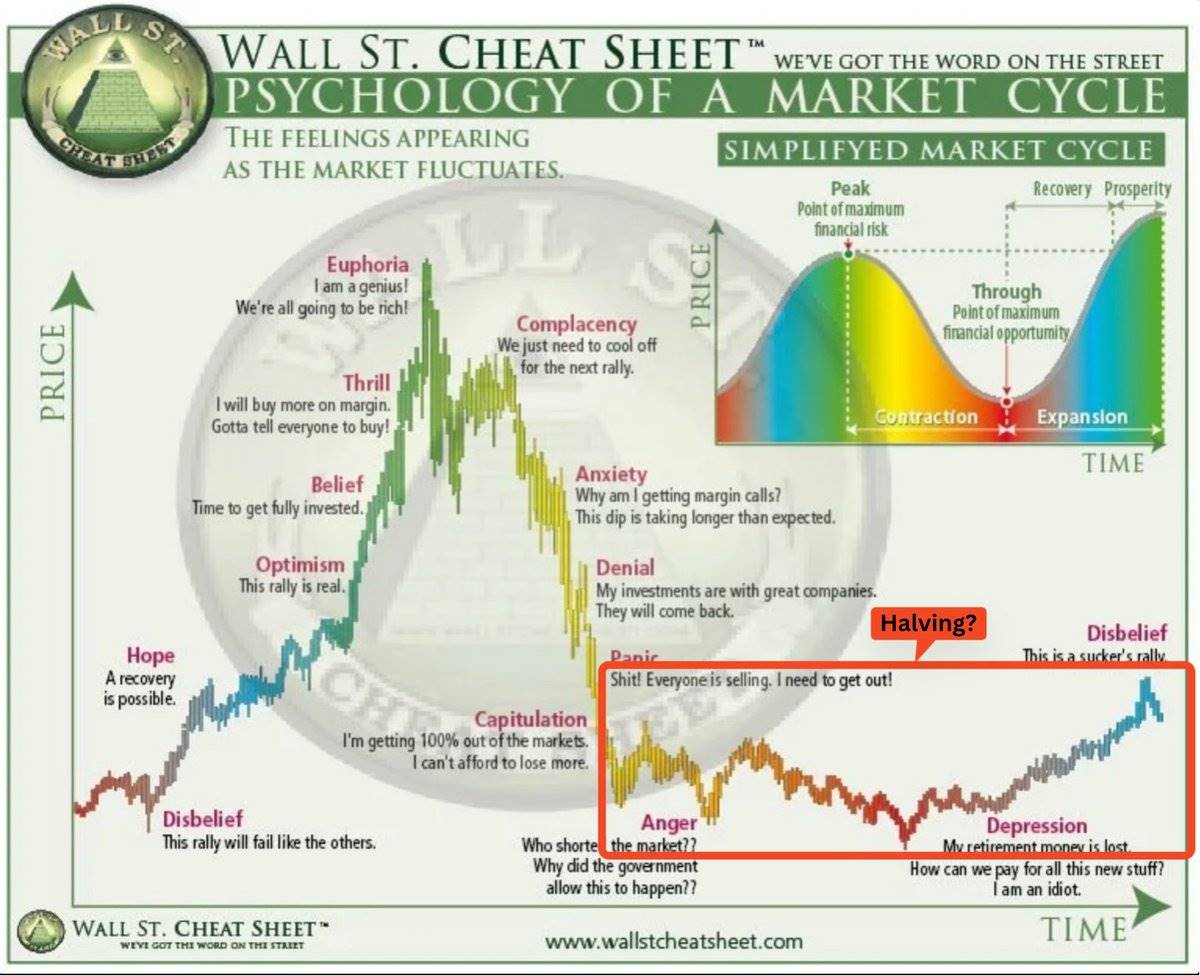

這就是我的理論出現的地方。因為這正是我們現在所看到的:一種橫盤的價格走勢,這對許多投資者來說在心理上都是一種挑战。

看看這些數字,模式似乎很清晰:

-

初始上漲:我們通常會看到減半前價格的上漲。

-

偉大的橫盤:減半後,我們進入一個大約 6 個月的整合期。

-

突破:在橫盤之後,真正的牛市开始,導致新的歷史高點。

圖:這可能就是我們所處的狀態嗎?

這個減半周期:相似卻又不同

現在,你可能會問,“等等,我們在這次減半之前達到了歷史新高!”你說得對。2024 年 1 月的 ETF 批准改變了典型的減半後市場格局,導致價格提前上漲。

ETF 效應:新的市場動態

比特幣和以太坊現貨 ETF 的批准和推出為加密市場帶來了新的動態。讓我們分析一下:

1. 比特幣 ETF 批准(2024 年 1 月): 這導致價格和交易量顯著增加。我們看到比特幣在減半前達到了新的歷史高點,這與以往周期有所不同。

2. 以太坊 ETF 批准(2024 年 5 月): 緊隨比特幣之後,以太坊 ETF 也獲得批准並推出。這帶來了新的機構投資者興趣,並且可以說更多的資金流入了加密領域。

雖然這些發展為市場帶來了新的流動性和關注,但它們並不一定否定潛在的周期性模式。“橫盤市場”可能仍在發揮作用,但它在新的規模和變量下運作。

數據支持的橫盤:這不僅僅是一個理論

圖:以前減半的時間框架和範圍

即使在這次減半前的上漲中,我們仍然看到橫盤市場的跡象:

1. 波動性下降: 盡管價格較高,但比特幣的波動性自減半以來一直在下降。

2. 交易區間: 自減半以來,我們一直在相對狹窄的區間內交易,經典的橫盤行為是雙向約 25% 的波動。

3. 交易量減少: 整體交易量一直在下降,這也是橫盤市場的標志。

理論的起源

值得注意的是,這不是我隨便想出來的理論。我在我的 Telegram 頻道 上分享這個觀點的元素已經有一段時間了。早在 4 月 9 日,減半前不久,我就开始討論。 這些早期的帖子觸及了理論背後的核心思想——認識到減半後市場模式的重要性、過度思考短期波動的風險,以及在這些時期專注於積累的價值。

機構橫盤:遊戲中的新參與者

現在,這個周期變得更加有趣了。我們有一個新玩家:通過 ETF 進入市場的機構投資者。這些不是典型的“高买低賣”的散戶投資者。他們的動作緩慢而穩定,在橫盤期間進行積累。

ETF 的數據顯示,即使在價格停滯期間,資金流入也保持穩定。這就是機構橫盤在發揮作用,它正在改變遊戲規則。

這對當前周期意味着什么

圖:歷史月度價格走勢(比特幣)

根據歷史數據和當前市場狀況,我們可能會期待以下情況:

1. 積累階段: 聰明的資金(通過 ETF 的機構、大戶和精明的散戶投資者)很可能會在這個階段繼續積累。

2. 潛在突破時間框架: 如果歷史規律依然成立(在加密市場中通常如此),我們可能會在 2024 年第四季度或 2025 年第一季度看到真正的牛市啓動。

3. 短期歷史模式: 歷史數據強烈支持我們處於關鍵時刻的觀點。看一看過去十年比特幣的月度回報:

九月和十月的表現對比幾乎與減半後“橫盤/熊市”到“牛市”階段的典型過渡完美契合。如果這個模式在今年成立,我們可能會看到當前的整合階段在九月結束,隨後在十月出現顯著的上漲。

-

九月的平均回報為 -4.78% ,中位數為 -5.58% ,使其歷史上成為表現最差的月份之一。

-

相比之下,十月的平均回報為 22.90% ,中位數為 27.70% ,始終是表現最好的月份之一。

模式的一致性: 特別引人注目的是這種模式的一致性。在所示數據中,十月在 12 年中有 9 年表現為正,其中一些年份的漲幅非常驚人(如 2013 年的 60.79% 和 2021 年的 39.93% )。這種一致性為我們即將迎來潛在市場轉變的觀點增添了可信度。

結論:耐心依然是遊戲的核心

以前的減半

數據是不會騙人的。每個減半周期都有其橫盤階段,沒有理由認為這次會不同。是的,ETF 增加了新的因素,但基本的市場動態依然相同。

那么,像你這樣的聰明加密參與者該怎么做呢?很簡單:

-

積累: 利用這個橫盤市場來建立你的倉位(但永遠不要投資超過你能承受的損失)。

-

保持耐心: 記住,最大的收益來自於那些能夠耐心等待的人。

耐心不僅僅是加密市場中的一種美德——它是強大的武器。當其他人對橫盤價格動作感到沮喪時,你將會在積累,因為你知道真正的變動尚未到來。

不過,我只是個普通的網絡用戶。這不是財務建議。始終進行自己的研究並管理風險。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

16小時消耗超400萬美元ETH,BitmapPunks的“圖幣結合”敘事能成嗎?

原創 | Odaily星球日報 作者|Golem 幣圈沒有真正的休息日,這句話不僅體現在7*24H...

Matrixport投研:DeSci引領鏈上生態,2025年多元敘事共塑市場格局

2025 年初,加密市場的多元化敘事已顯現雛形。從 DeSci 的快速崛起到 AI Meme 板塊...

星球日報

文章數量

7851粉絲數

0