200 萬個空投地址分析報告:僅 25% 代幣空投後上漲,廣泛空投導致賣家增加 2 倍

編譯:深潮 TechFlow

空投作為代幣生成事件(TGE)的一部分已經非常常見,但研究卻相對較少。其機制很簡單——向合適的錢包分發新鑄造的代幣,以幫助建立初始流通量,啓用鏈上治理,推動交易,獎勵早期貢獻者,並可能吸引新用戶。

我們認為,這樣一個普遍存在的代幣設計元素應進行定量研究,以確定最佳實踐。我們收集了超過 200 萬個空投事件的數據,涵蓋 40 種協議,並分析了代幣設計者面臨的兩個最重要的選擇: 應該空投多少供應量的代幣? 誰應該有資格參與我的空投?

我們使用多種方法來回答這些問題,包括價格表現、波動性和錢包活動。我們的分析和數據集將公开(即將發布),我們鼓勵貢獻者幫助擴大數據集和分析。

數據集

我們的最終數據集包括 40 種協議中的 40 次空投事件,以及 2,098,698 個獨特錢包的活動。需要注意的是,我們只使用了 2023 年及之前的空投。

分析了以下 40 種代幣的事件:

對於這些協議中的每一個協議,我們的分析都集中在前面提到的指標上: 資格類型和空投大小。 資格類型

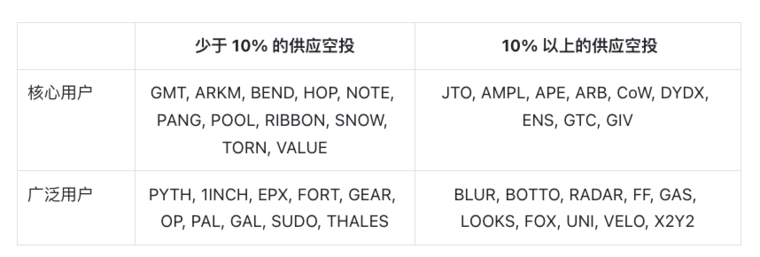

「資格類型」分為「廣泛用戶」和「核心用戶」。在前者中,協議向普通生態系統用戶空投代幣,例如,新的 DePIN 協議向在固定時間內參與過其他 DePIN 協議的錢包空投代幣,或向特定的鏈上社區(如 NFT)空投代幣。在後一種情況下,協議只獎勵直接參與協議前代幣的用戶。從根本上說,這些方法區分了兩種選擇:空投應該主要作為營銷和增長工具,還是應該重點獎勵那些在協議啓動過程中最活躍的用戶?

空投規模

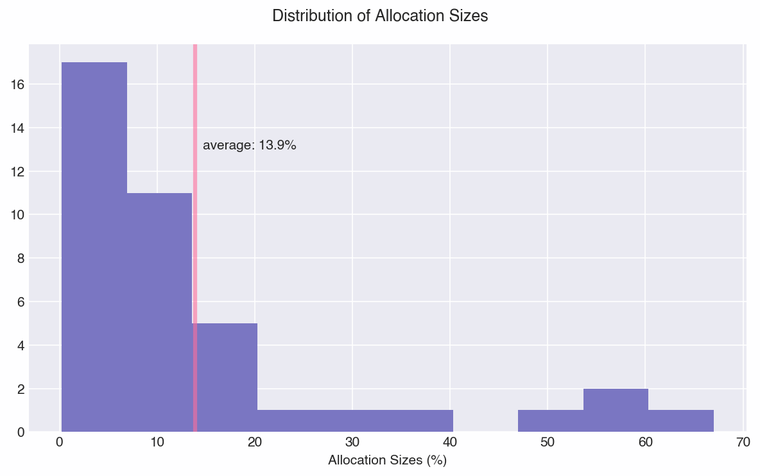

另一個關鍵要素是「空投規模」,即分配給空投的總供應量百分比。這裏的動機很簡單:是否存在某種「最佳」空投規模範圍?我們數據集中的分配規模如下所示:

中位數分配規模約為 10%,這使我們得到了相對均勻的 19 個小空投和 21 個大空投。

分類

分類事件的目標是比較整體設計選擇。為此,我們將事件組織成四種不同的組合:

分析和見解

首先要說明的是,我們的分析旨在兼顧嚴謹性和洞察力 -- 僅使用價格數據或錢包數據很難證明因果關系,尤其是在代幣市場這樣的多因素環境中。我們可以觀察到某些設計組合比其他設計組合表現得更好,但我們並不聲稱能嚴格證明這些設計組合表現得更好是這些設計選擇的結果。我們認為,一些因素的組合,尤其是空投,可能導致各類別之間平均價格表現的差異。 價格和波動性效應

衡量空投效果的一個重要指標是價格影響。我們旨在測量空投可能影響的時間窗口內的價格效應。由於大多數空投發生在 TGE 時,分析價格數據時存在一些混雜因素。我們收集了空投後兩個月的價格數據,按加密指數標准化(見附錄),並計算價格變化百分比。注意,我們的起始價格基於空投後 24 小時,因此允許一些初始價格發現(即立即賣出者)。

空投後價格變化

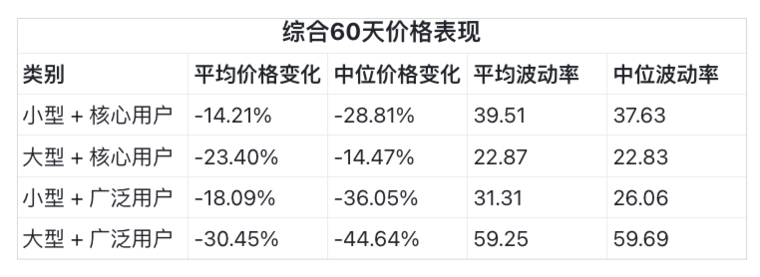

在 40 次空投中,只有 10 次在空投兩個月後價格上漲。盡管我們看到表現範圍廣泛,但當我們衡量四個類別(如下圖)時,它們在 60 天後價格都趨向於下降 10-40%。這與我們在代幣解鎖文章中觀察到的大量崖式分配相一致。大規模的預期代幣分配事件(超過代幣供應量的 1%)通常會產生賣壓,並在一段時間後穩定在較低水平。這種效應在空投事件的積累中最有可能被放大。

我們可以得出一些有趣的見解: 大型 + 廣泛用戶組在價格表現和波動性方面表現最差。 總體上,核心用戶組在價格表現和波動性方面優於廣泛用戶組。 空投規模對價格表現或波動性沒有決定性影響。

此外,四個協議空投了其大部分供應量。它們的代號是 DYDX(50%)、GAS(55%)、VELO(60%)和 AMPL(67%)。我們預計空投規模與價格之間存在相關性,但未觀察到,無論是在這一組中,還是在所有代幣中(未顯示)。不過,缺乏相關性表明團隊可以空投其大部分代幣,兩個月後仍然有積極的價格變化(VELO +105%)。 錢包行為

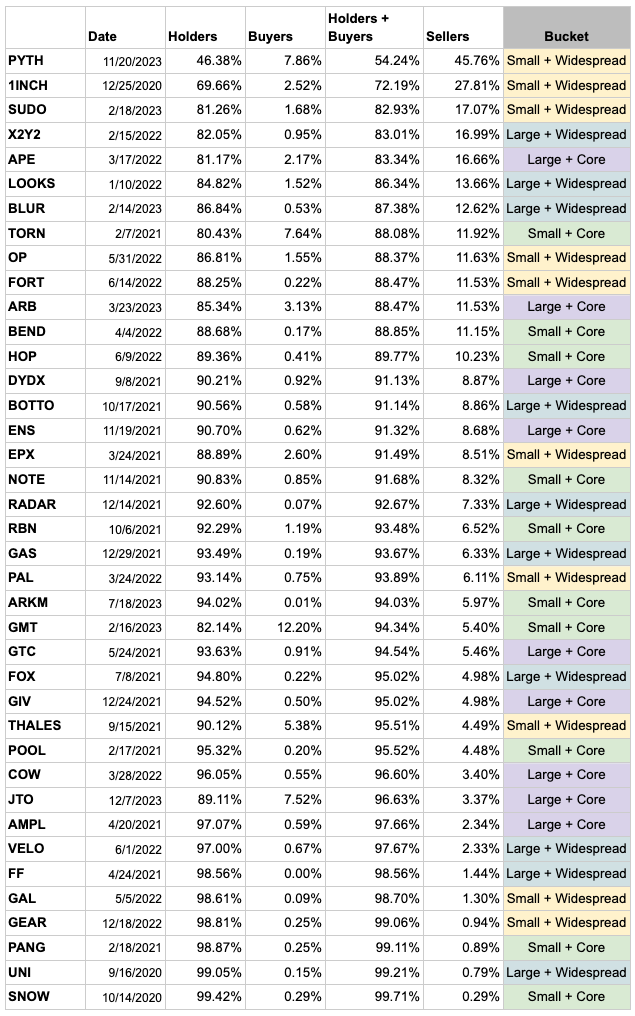

衡量空投成功的另一個有價值的啓發是了解用戶如何處理收到的代幣。對於每個協議,我們分析了空投後 60 天內領取者的錢包。注意,出於復雜性考慮,我們沒有考慮用戶將代幣轉移到其他錢包或在 DEX 之外交換的情況(例如發送到中心化交易所)。在規模上跟蹤中心化交易所的存款變得不可行,我們提出僅使用 DEX 數據作為比較分析的有用代理,很可能作為賣家的最低標准。

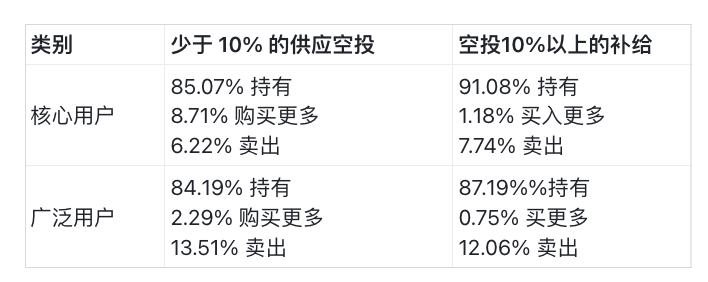

通常,我們將用戶分為三種類型:賣家、持有者和买家。為了進行這種分類,我們計算了 60 天內的淨變化——無變化的用戶為持有者,持倉增加的用戶為买家,持倉減少的用戶為賣家。 60 天錢包行為空投分析

我們可以得出兩個見解:

廣泛空投導致賣家數量增加兩倍。 平均數據顯示,廣泛空投的接受者比核心用戶更有可能賣出其代幣。這是直觀的。如果用戶因之前未使用過的事物收到代幣,甚至可能只是聽說過,他們更有可能將其交換成他們關心的資產。更有說服力的是,賣家比例最高的 10 個協議中,有 8 個進行了「廣泛」分發。

小空投給核心用戶導致买家數量增加 4-8 倍。 數據顯示,當空投規模較小(<10%)並針對核心用戶時,买家的比例最高。這也是直觀的,因為他們是最活躍的用戶,最有可能購买代幣以參與治理或流動性投票。 建議

我們的分析揭示了四個主要見解: 空投給核心用戶在空投後兩個月內表現出更高的價格。 空投規模對價格表現或波動性沒有顯著影響,這意味着「低流通量」可能對價格波動的影響不如其他因素。 廣泛空投組的賣家數量是核心組的兩倍。 小型空投 + 核心用戶組的买家數量增加了 4-8 倍(增加持倉)。

我們從數據中得出一些普遍性的空投設計偏見,但必須注意的是,協議的具體背景和目標必須始終被考慮在內。 建議#1:偏向核心用戶而非廣泛受衆的空投

考慮到空投給更有可能賣出的用戶的機會成本,我們的第一個總體看法是,空投應主要面向幫助引導流動性和 / 或推動使用的核心用戶,而不是更廣泛的受衆。我們的直覺認為,獎勵核心用戶將導致更高的持有者保留率,這在數據中得到了驗證。通過空投將非用戶轉化為用戶的可能性不大,通常更好地將注意力和資金集中在激勵核心社區上。空投給核心用戶還可能促進購买勢頭和相對較高的價格。 建議#2:偏向較小的空投

鑑於空投規模對價格和波動性沒有顯著影響,我們傾向於保持較小的空投而不是較大。代幣有助於引導使用和流動性,特別是如果團隊計劃繼續迭代其產品(而不是計劃將其固化),保持更多的儲備有助於為未來吸引用戶和流動性的獎勵提供資金。需要注意的是,空投仍應足夠大,以有意義地獎勵早期風險資本,並作為社區的激勵時刻。

在某些情況下,可能更傾向於較大型的空投。例如,較大型的空投可以防止投票集中化,並使惡意行為者更難以影響網絡。然而,允許團隊和投資者對其鎖定的代幣進行投票可能會減少這一風險因素。 觀察:「低流通量」可能不是價格波動的主要驅動因素

最後,作為觀察而不是建議,數據不支持「低流通量」理論是價格大幅波動的主要原因。從邏輯上講,低流通量限制了供應,因此應該推動價格上漲。然而,我們沒有觀察到大和小空投組之間的顯著關系,所有組在發行 60 天後價格均較低。此外,分析相對波動性未揭示空投規模的顯著差異,盡管我們預計低流通量會導致更高的波動性。事實上,大型 + 廣泛用戶組的波動性遠遠最高!

如果我們有無限的資源和知識,我們將擴展我們的研究,包括評估 TGE 前 / 後的協議 TVL,以評估空投規模是否影響 TVL 粘性,以及分析 TGE 價格與最後一輪重大投資之間的比率。

附錄

Crypto Index Correction 加密指數修正

為了對不同的宏觀條件進行平衡分析,我們使用貝塔歸一化來消除代幣價格變化中的宏觀價格變化。這是使用 BTC 和 ETH 的多元回歸完成的,其中我們刪除了每種資產相對於宏觀的貝塔系數,並在調整後重建價格。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

以太坊信仰者三理由看好 ETH 2025 年大爆發:漲幅料超過比特幣

年 初至今,以太坊的表現相較多數主流幣種遜色,僅上漲 52.8%,低於比特幣的 127.7%、SO...

Glassnode 研究:比特幣每輪週期回撤幅度正在減弱,或已進入牛市後期

比 特幣(BTC)在 17 日刷新 108,365 美元歷史高點後,隨後出現最高近 15% 的大型...

Aave 與 Lido 總 TVL 首突破 700 億美元,霸佔 DeFi 世界半邊天

根 據 DeFi 分析工具 TokenTerminal 的最新數據,去中心化金融(DeFi)市場中...

深潮TechFlow

文章數量

193粉絲數

0