Glassnode鏈上週報:GBTC持續比特幣賣壓,但資本流入正加速

Glassnode 的鏈上週報顯示,比特幣的價格從 2022 年低點以來的表現和過去的週期相似度極高,雖然價格恢復的速度較慢,但比起過去更有彈性。而在 ETF 獲批後,大多數比特幣長期投資者仍選擇持有比特幣。本文源自《

消化 GBTC 超額供給的影響

》,由

Foresight News

整理、編譯及撰稿。

(前情提要:

歷史教訓!美國聯準會若開啟「貨幣大寬鬆政策」股市通常會暴跌

)

(背景補充:

美國政府再扣押8100枚比特幣,BTC持倉量僅次於中本聰!

)

本文目錄

就 實體而言,網路活動仍然較少,但鏈上轉移的貨幣量,特別是轉移到交易所的貨幣量仍然強勁,與之前的牛市週期相似。

週期定位

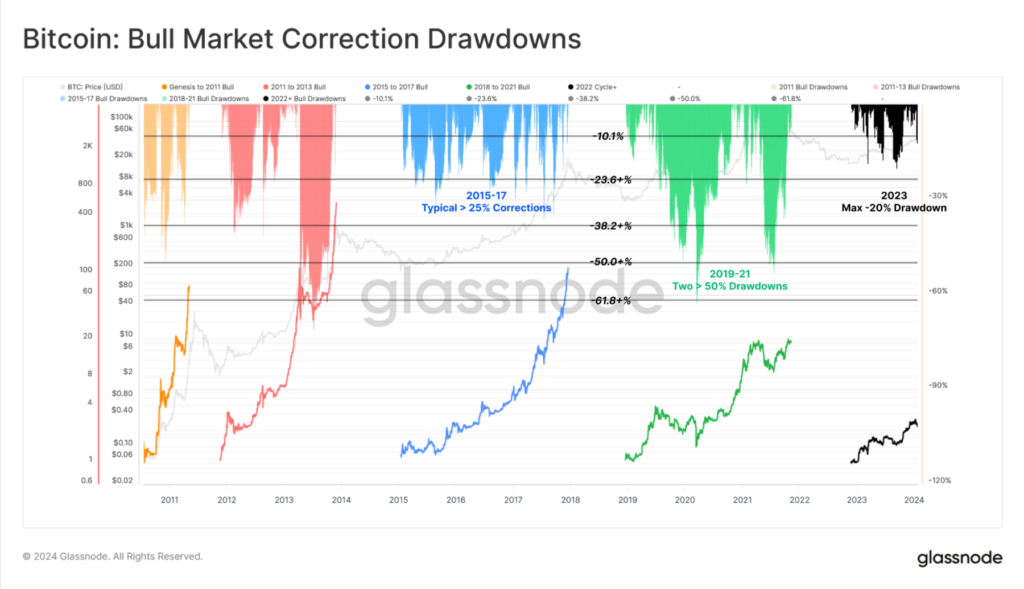

第一張圖表評估的是自上一次歷史高點以來 BTC 的價格表現。在這種情況下,我們將 2021 年 4 月(Coinbase 直接上市)視為歷史最高點,以便更好地解讀持續時間,因為我們認為那是投資者情緒的頂峯。

歷史是驚人的押韻,比特幣在過去 3 個週期的表現極為相似。我們當前的週期仍略微領先於 2016-17 年和 2019-20 年,部分原因是 2023 年是極為強勁的一年。

? 週期 2:低於歷史前高 45.7%

? 週期 3:低於歷史前高 43.6%

⚫當前週期:低於歷史前高 37.3%

然而,在我們當前的週期中,可以注意到一種更高水平的彈性,從當地高點的修正仍然相對較淺。迄今為止最大的回撤幅度為 2023 年 8 月的 -20.1%。

如果我們比較一下在深度調整時進行交易的天數比例,就會發現這種見解越來越明顯:

? 創世至 2011 年:164–294 天 (55.7%)

? 2011 年至 2013 年: 352–741 天 (47.5%)

? 2015 年至 2017 年: 222–1066 天 (20.8%)

?2018 年至 2021 年: 514–1056 天 (48.7%)

儘管如此,由於市場正在消化現貨 ETF 的新動態,最近幾周的價格勢頭一直在下跌。

在此,我們諮詢兩個關鍵的鏈上價位:

? 短期持有者成本基礎(3.83 萬美元),描述新需求的平均收購價格。

? 真實市場平均價格(3.33 萬美元),活躍投資者的成本基礎模型。

在市場上升趨勢中,通常會重新測試短期持有者成本基礎作為支撐,但是,如果果斷跌破這一價位,則需要考慮真實市場均價。真實市場均價在很大程度上是比特幣市場的「中心點」,通常可以區分牛市和熊市。

復甦遭遇 GBTC 的超額供應

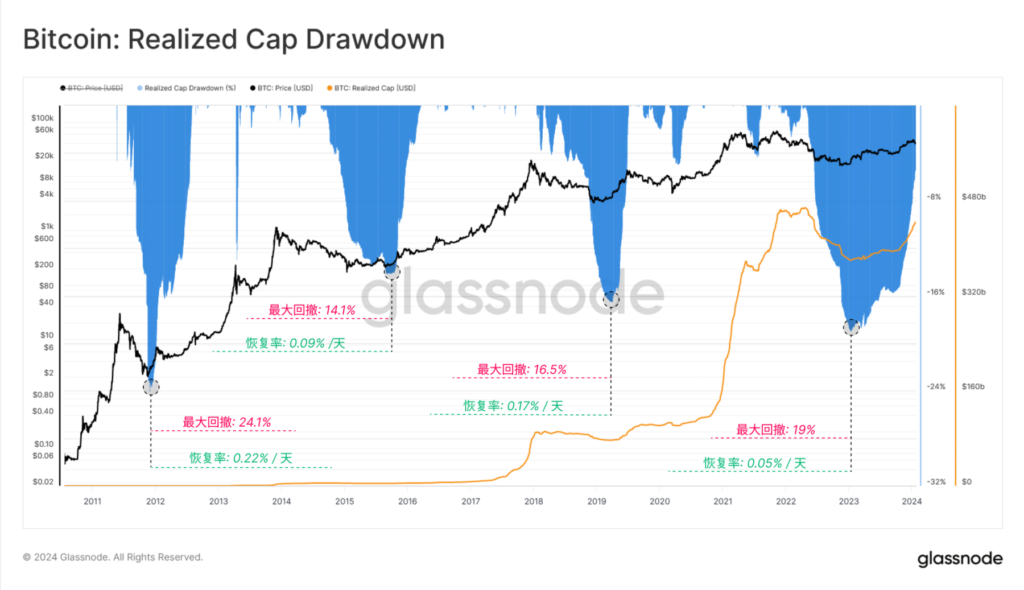

我們可以利用基本的「已實現市值」指標來評估各週期資本外流的嚴重程度以及復甦的持續時間。

實現市值與之前的最高市值 4670 億美元相比,僅相差 5.4%,目前正經歷著強勁的資本流入。儘管如此,與之前的週期相比,本輪復甦加速的時間明顯較慢,這可能是由於 GBTC 套利等具有挑戰性的交易造成了大量供應過剩。

在本輪週期中,已實現市值的恢復速度是有記錄以來最慢的

? 2012-13 年週期 每天恢復 0.22%

? 2015-16 週期:每天 0.09%

? 2019-20 週期:每天 0.17%

?2023-24 週期:每天 0.05%

這一現象部分歸因於灰度 GBTC 產品的大量贖回。作為一個封閉式信託基金,GBTC 在 2021 年初積累了超乎尋常的 66.17 萬枚 BTC,因為交易者試圖關閉資產淨值溢價套利。

經過多年的嚴重淨值折價交易(2% 的手續費非常高),轉換為現貨 ETF 引發了重大的再平衡事件。自 ETF 通過以來,已有約 11.56 萬枚 BTC 從 GBTC ETF 中贖回,這給市場帶來了重大不利因素。

ETF 囤幣黨不願鬆懈

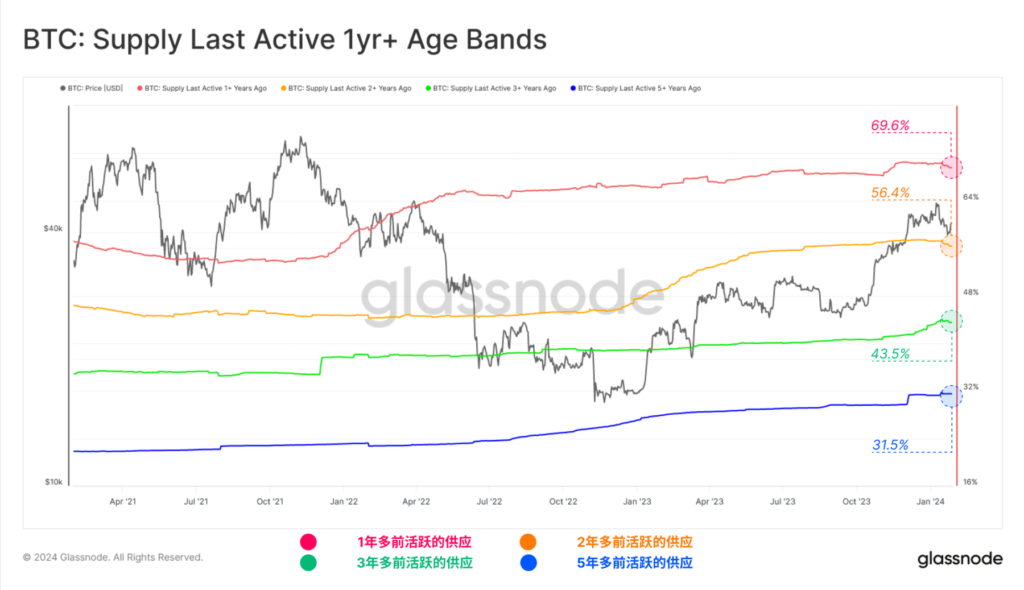

在強勁的反彈、拋售新聞事件和動態市場中,絕大多數囤幣黨似乎都在平靜地乘風破浪。這組「最後活躍供應量」指標衡量的是已持有多年的流通供應量比例。

我們可以看到,1 年期和 2 年期的交易量略有下降,其中許多交易量與 GBTC 有關,但並非所有交易量都與 GBTC 有關。這表明,最近幾周有相當數量的舊供應在流動。

然而,從絕對數量上看,絕大多數 BTC 持有者仍然保持穩定,多個持幣年齡段的持有量比例僅略低於歷史前高值:

? 1 年多前 69.9%

? 2 年多前:56.7%

? 3 年多前:43.8%

? 5 年多前:31.5%

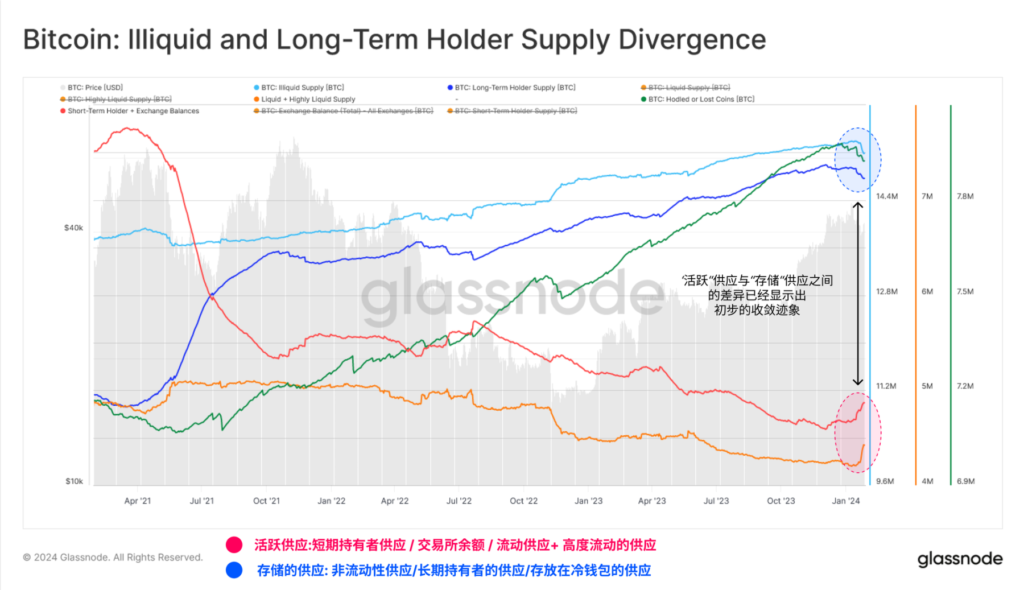

在 2023 年第 46 週週報中,我們介紹並比較了「儲存供應」和「活躍供應」的幾種衡量標準。當時,我們注意到二者之間存在巨大差異,休眠、不活躍和流動性差的比特幣佔主導地位。

今年,我們看到了這一分歧可能縮小的初步跡象,「活躍供應」的所有指標都顯著增加。這與前文提到的舊幣賣出的上升相吻合。

這引發了自 2022 年 12 月投降事件以來最大的活躍度增長。這再次支援了上述分析,表明隨著一些投資者放棄部分長期持有的比特幣,幣天銷燬量有所增加。

然而,從巨集觀背景來看,活躍度仍然接近多年來的低點,這表明絕大多數供應量仍然被嚴格控制,可以說是在等待更高的現貨價格,或者是以波動性的增加作為消費的動力。

鏈上和交易所活動

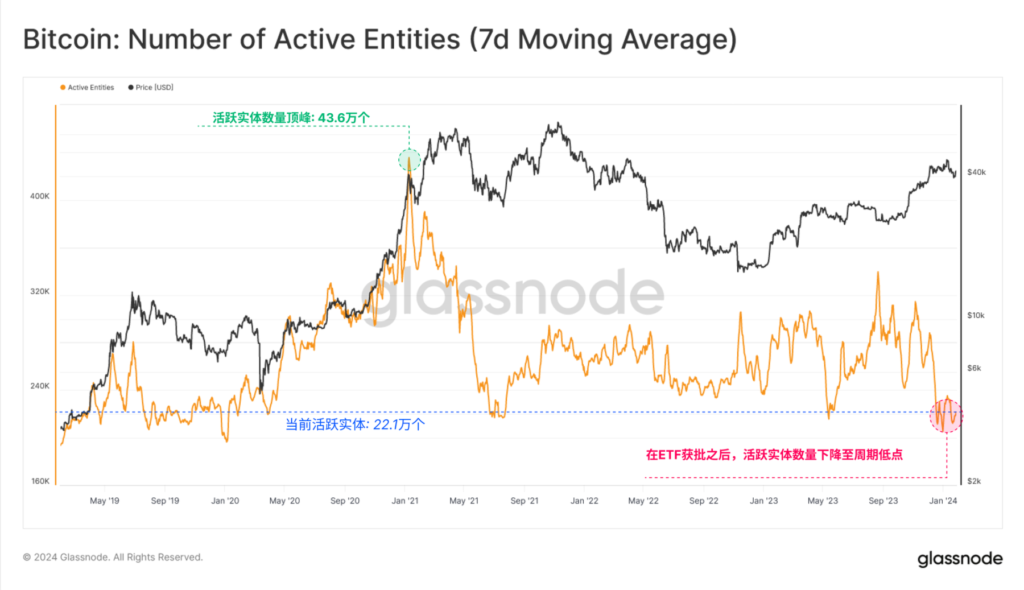

評估比特幣的鏈上活動可以為了解網路的健康狀況、採用情況和增長情況提供重要資訊。然而,儘管價格表現強勁,卻出現了一個與直覺相反的現象,即活躍實體的數量下降到了每天 21.9 萬的週期低點。

從表面上看,這可能表明儘管比特幣價格大幅上漲,但比特幣使用者的增長並沒有跟上。

這主要是由於與序數和銘文相關的活動增加,許多參與者都在重複使用比特幣地址,從而減少了「活躍實體」的數量(不重複計算)。

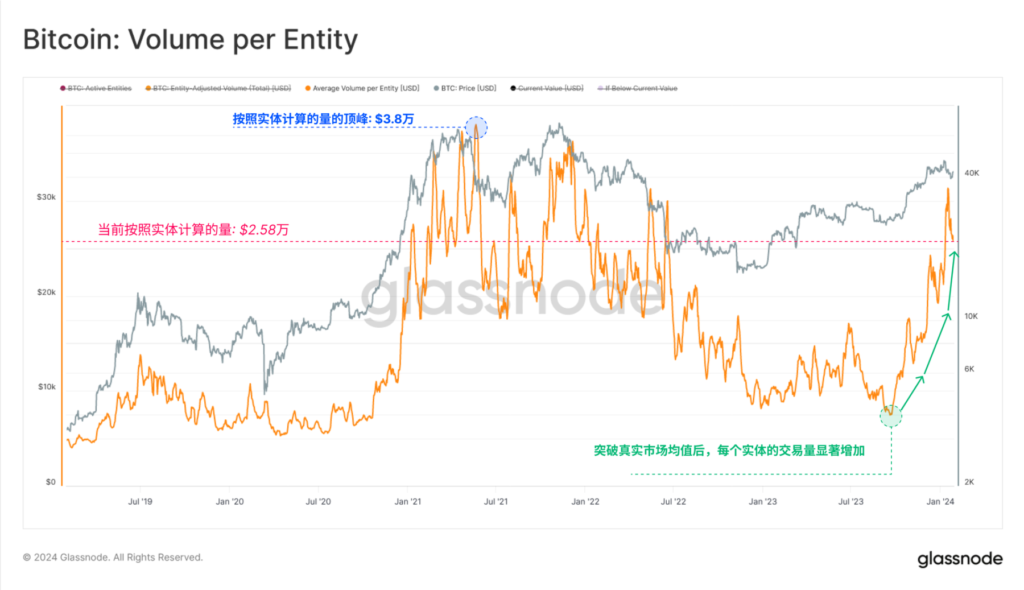

另一方面,轉帳量仍然非常強勁,每天處理的經濟交易量約為 77 億美元。活躍實體與不斷增長的轉帳量之間的差異凸顯了市場上活躍的大型實體的增多,每個實體的平均交易量飆升至 26.3 萬美元 / 筆。

這表明機構投資者和資本流動在不斷增加。

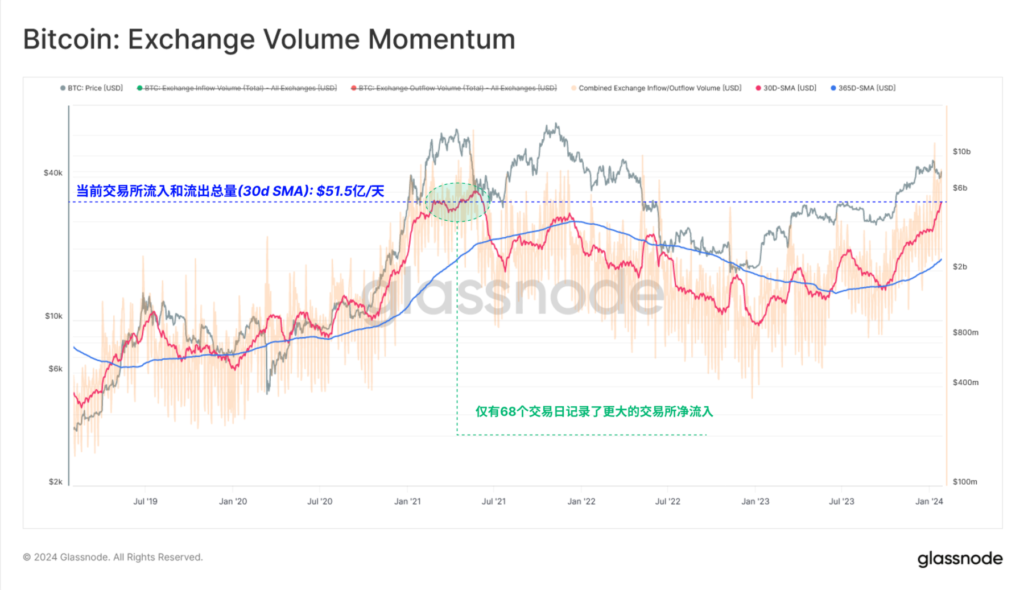

交易所仍然是交易活動的主要場所,存取款交易量大幅增長,達到每天 68 億美元。目前,與交易所相關的存取款活動約佔所有鏈上交易量的 88%。

目前進出交易所的交易量可與 2021 年牛市期間的峯值相媲美,僅有 68 個交易日(1.5%)的交易量高於峯值(基於 30D-SMA 法)。

這再次凸顯了市場參與者對比特幣的興趣在不斷擴大。

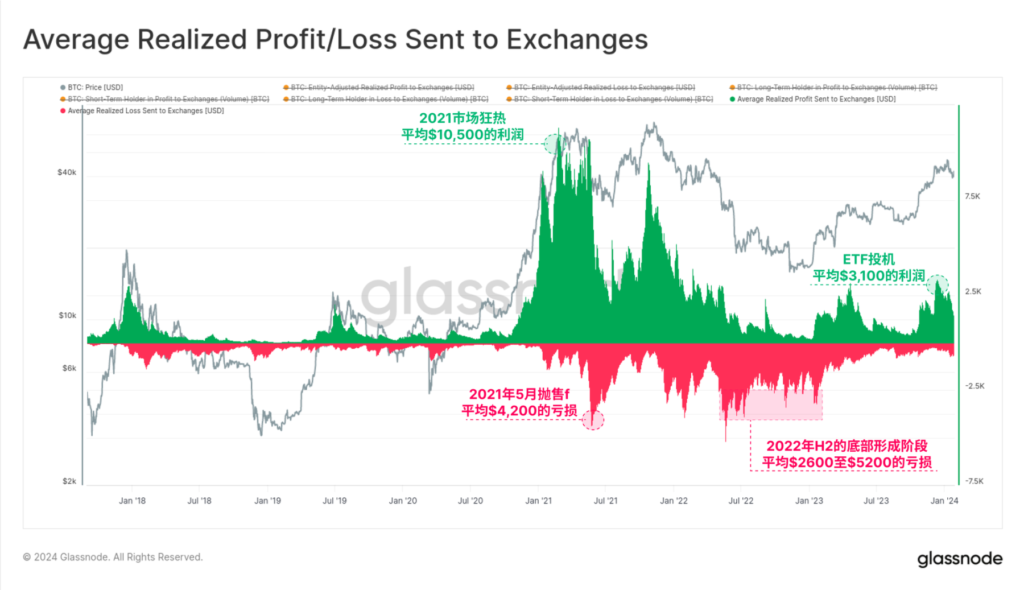

在交易所流量增加的同時,也出現了獲利回吐現象。下圖顯示了每個幣種在交易所的平均利潤(或虧損)。

在 ETF 投機的高峯期,這一指標達到了 3100 美元的平均利潤,這是在 2023 年 4 月反彈高峯期達到的水平。這與 2021 年牛市頂峯時 10500 美元的平均利潤相比仍然相去甚遠,而且開始有意義地降溫。

結論

九隻現貨比特幣 ETF 的獲批是數位資產的一個裏程碑事件,機構資金正公開流向該資產類別。隨著投資者對長期受到質疑的 GBTC ETF 產品進行再平衡,儘管存在嚴重的供應過剩問題,但資本流入目前正在加速。

鏈上交易所流量的價值也已達到 2021 年牛市的頂峯,而轉移價值的平均規模正顯示出越來越多的機構和大型資本投資者的存在。

?相關報導?

Google放行「比特幣現貨ETF廣告」!貝萊德、富達、灰度已投放,臺灣不在範圍內

比特幣現貨ETF即時現況》灰度GBTC持倉跌破50萬枚、總交易量達259億鎂、7家發行商0費率搶市

美債殖利率倒掛即將「翻正」,經濟必衰退劇本是否重演?

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

以太坊信仰者三理由看好 ETH 2025 年大爆發:漲幅料超過比特幣

年 初至今,以太坊的表現相較多數主流幣種遜色,僅上漲 52.8%,低於比特幣的 127.7%、SO...

Glassnode 研究:比特幣每輪週期回撤幅度正在減弱,或已進入牛市後期

比 特幣(BTC)在 17 日刷新 108,365 美元歷史高點後,隨後出現最高近 15% 的大型...

Aave 與 Lido 總 TVL 首突破 700 億美元,霸佔 DeFi 世界半邊天

根 據 DeFi 分析工具 TokenTerminal 的最新數據,去中心化金融(DeFi)市場中...