比特幣現貨ETF若獲批,對Coinbase和MicroStrategy有何影響?

原文作者:Daniel Ramirez-Escudero

原文編譯:松雪,金色財經

比特幣可能迎來歷史性的一周,加密貨幣市場因美國批准現貨比特幣交易所交易基金(ETF)而屏息以待。 許多人認為,批准將促進下一個加密貨幣牛市和加密貨幣採用浪潮。

有希望獲批的現貨比特幣 ETF 發行人名單不斷增加,相關公司已於 1 月 8 日提交了最新的 S-1 表格修訂案。

分析師和觀察人士預測,美國證券交易委員會 (SEC) 最終將在 1 月 9 日或 10 日批准第一個現貨比特幣 ETF。彭博社高級 ETF 分析師 Eric Balchunas 相信「有 90% 的機會」推出現貨比特幣 ETF 將獲得批准。

無論決定如何,無論是批准還是拒絕,加密貨幣市場無疑都會受到震動。

加密行業可能正在准備开香檳慶祝,但它的連鎖反應又如何呢? 對於比特幣 ETF 市場來說,貝萊德和富達等管理着數萬億美元資產的巨頭的到來可能會改變 Coinbase 或 MicroStrategy 等公司的基本面。 兩者都在公开市場上進行交易,但他們將如何應對現貨比特幣 ETF 的批准?

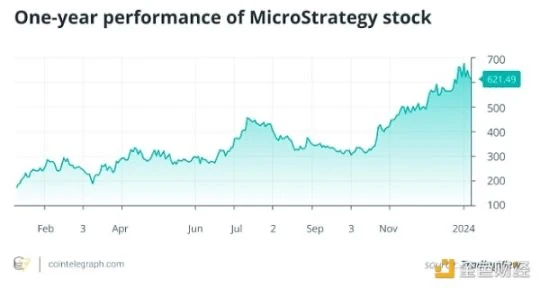

MicroStrategy 的保費可能會受到負面影響

現貨比特幣 ETF 可能會為傳統投資者進入加密貨幣市場打开大門,從而給 MSTR 等比特幣代理帶來負面壓力。

自從其聯合創始人、執行主席兼前首席執行官 Micheal Saylor 決定收購 BTC 作為通脹對衝和在資產負債表上持有現金的替代方案以來,MicroStrategy 一直在購买比特幣。

在 2023 年 12 月 27 日的最近一次購买中,MicroStrategy 目前擁有 189, 150 BTC,購买平均價格為 31, 168 美元。 這家科技公司是持有 BTC 最多的上市公司,其次是加密貨幣挖礦公司 Marathon,持有 15, 174 BTC,特斯拉則持有 10, 725 BTC。 MicroStrategy 的 BTC 購买狂潮使該公司持有現有比特幣總供應量的近 1% 。

MicroStrategy 對比特幣的廣泛投資使該公司通過將其股票轉換為比特幣代理而處於獨特的地位。

由於 MicroStrategy 在納斯達克上市,傳統投資者擁有了間接投資比特幣的投資工具。

然而,如果現貨比特幣 ETF 獲得批准,MicroStrategy 可能會面臨激烈的競爭,並失去作為傳統市場比特幣代理的地位。

正如加密貨幣風險投資 Blockchain Capital 的基本分析師兼普通合夥人 Spencer Bogart 在 Unchained 播客中所說,比特幣 ETF 現貨的假設批准對於 Saylor 的公司來說顯然是「逆風」。

Bogart 表示,由於 MicroStrategy 大量持有比特幣,因此獲得批准可能會提高其股價,從而使 MicroStrategy 受益。 然而,MicroStrategy 投資者應該質疑現貨比特幣 ETF 如何影響與其持有的 BTC 相關的股票溢價。

當股票或股份的發行價格高於其票面價值時,就會產生溢價。 任何股票的溢價都是抽象分析; 因此,每個發行商的費率都不同。 私人銀行 Julius Baer 的一位代表指出,其 MicroStrategy 溢價為 9% 。

Bogart 將 MicroStrategy 的實際溢價評為 30% ,這意味着如果投資者用它來追蹤比特幣的價格,他們將支付 30% 的溢價。

Bogart 表示:「一定有相當大比例的 MicroStrategy 持有者將其用作比特幣敞口的最佳代理。」

如果某些投資者購买 MicroStrategy 股票的唯一目的是在不購买資產本身的情況下獲得盡可能接近的 BTC 敞口,那么現貨比特幣 ETF 的批准可能意味着這些投資者決定出售該股票以支持 ETF。 Bogart 解釋道:

「一旦比特幣 ETF 獲得批准,[MicrStrategy] 的部分投資者可能會轉向該 ETF 產品。」

由於傳統市場的這種轉變,Bogart 認為 MicroStrategy 股票相對於他們所擁有的比特幣實際價值的額外價值(也稱為「溢價」)可能會下降。

截至 2023 年 4 月 11 日,隨着比特幣價格上漲,MicroStrategy 持有的 BTC 變成綠色。 Bogart 表示,即使 MicroStrategy 面臨拋售壓力,該科技公司仍然可以從比特幣採用的增長中受益。

現貨比特幣 ETF 可以促進加密貨幣的採用,作為加密貨幣和傳統市場之間的完美交叉投資工具。 現貨比特幣 ETF 的存在將為華爾街資本進入比特幣生態系統提供一個入口,從長遠來看推動比特幣的採用,並可能轉化為 MicroStrategy 股票的購买壓力。

持有 MicroStrategy 而不是現貨比特幣 ETF 的另一個積極因素是,投資者無需支付管理費,根據最新文件,管理費在 Bitwise 的 0.24% 和 Grayscale 的 1.5% 之間變化。 Saylor 在 2023 年 12 月接受彭博社採訪時強調了這一點:

「ETF 是無槓杆的,並且收取費用 [...] 我們為您提供槓杆,但我們不收取費用。 我們為比特幣多頭投資者提供高性能工具。」

另一個積極因素是 MicroStrategy 是一家蓬勃發展的企業,提供商業智能 (BI)、移動軟件和基於雲的服務。 此外,該公司在比特幣投資方面財務狀況良好,平均購买價格為 31, 168 美元。

MicroStrategy 的股價在 2023 年飆升了 300% 以上,表現優於比特幣,同期比特幣上漲了約 150% 。

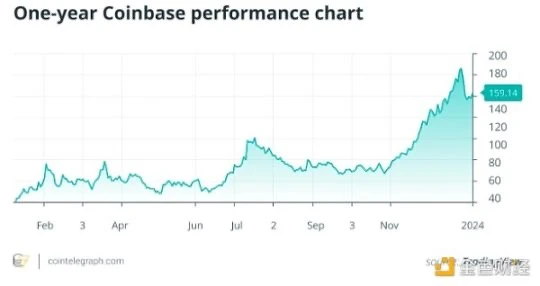

Coinbase:All-in 作為現貨比特幣 ETF 的托管人

美國加密貨幣交易所 Coinbase 已與 BlackRock 、 VanEck 和 Grayscale 等全球最大的資產管理公司達成交易,擔任其擬議的比特幣 ETF 的托管人。

Grayscale、 Fidelity 、 ARK Invest 、 Franklin Templeton 等公司之間的競爭將非常激烈,他們將爭奪成為流動性最強的 ETF。

盡管不同的公司可能會通過調整收費結構或其他技術細節來吸引客戶,但成為第一個在公开市場上推出的公司是一個重大突破。

許多人將貝萊德視為最著名的候選者之一,但 ARK Invest、Bitwise、 WisdomTree 或 Valkyrie 等其他公司都擁有比特幣期貨經驗和精通加密貨幣的方法。

Coinbase 在比特幣 ETF 現貨競賽中全力以赴,將自己定位為值得信賴的托管服務。 隨着交易所成為 ETF 基金持有的比特幣的首選托管人,該交易所將獲得更多收入,並可能產生傳統投資領域其他大型參與者的更多需求。

Coinbase 可以成功擴展其現有模式,除了通過內部交易量獲得收入外,還可以通過各種訂閱和服務賺取現金流。 這些因素為 Coinbase 股票吸引投資者提供了堅實的基礎,根據 TradingView 的數據, 2023 年其價值飆升了 370% 。

還有其他因素可能會給 Coinbase 股價帶來壓力。 目前,美國證券交易委員會 (SEC) 有一起針對 Coinbase 的未決案件,原因是 Coinbase 未能注冊其質押即服務計劃。 當 SEC 於 2023 年 6 月 6 日首次宣布對 Coinbase 提起訴訟時,該公司股價下跌了 15% 。

比特幣波動的一周

BTC 價格對 SEC 批准或拒絕現貨比特幣 ETF 的決定高度敏感。

1 月 2 日,加密平臺 Matrixport 研究主管 Markus Thielen 表示,他認為 SEC 會拒絕當前的比特幣 ETF 申請,因為該機構認為它們「未達到關鍵要求」。

SEC 拒絕的這一建議以及加密貨幣社區在 X(以前的 Twitter )上的反應足以使比特幣的價格在 1 月 3 日下跌 7% 。

1 月 2 日至 9 日的比特幣價格。 資料來源:Cointelegraph

價格的快速下跌凸顯了比特幣價格的波動性,以及許多賣家在觀望美國證券交易委員會 (SEC) 決定的消息。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。