比特幣現貨 ETF 運作機制指南

撰文:StratusCrypto

編譯:xiaozou,金色財經

在距離 2023 年 1 月 10 日 SEC(美國證券交易委員)會就 Ark21 的 ETF 申請作出裁決的最後期限不遠了,基金發行商們爭相修改自己的 S-1 文件,以確定費用和授權參與人身份。

加密貨幣領域的大多數人認為,SEC 將批准所有 13 項申請,以免造成一家獨大的局面。

ETF 獲准後,隨着 ETF 發行商競爭市場份額,預計比特幣的營銷战即將打響。

在 2023 年的聖誕節早上,SEC 前互聯網執法負責人 John Reed Stark 在 Twitter 上發文表示,「根據我在美國證券交易委員會 20 年的經驗判斷,美國證券交易委員會似乎有可能批准幾種比特幣現貨 ETF」,最近申請人與 SEC 之間進行了一系列會議談判。就在幾周前,他還評論說 90% 的通過幾率「絕對是無稽之談」。

如果 ETF 獲得批准,屆時是否會如預期那樣將有 10 億至 24 億美元資金流入 ETF,只有時間才能作答。

1、比特幣 ETF 的運作原理?

ETF(交易所交易基金)持有股票、債券、大宗商品以及即將持有比特幣等「一籃子」資產。

早在 2013 年,Winklevoss 比特幣信托基金就提交了首個比特幣 ETF 申請,但多年來,與該申請一起被否決的還有數十個其他申請。

SEC 正在「重新審視」比特幣 ETF,此前 2023 年 8 月的一項裁決稱 SEC 拒絕 Grayscale 的首次申請是不公平的。

提交的十幾個申請無一例外都提議設立一個授予人信托(Grantor Trust),比特幣將由 Coinbase 等托管人存儲,類似於黃金 ETF 對應的黃金等實物資產存儲在金庫裏。信托將發行股票,代表托管人所保護的資產(比特幣 BTC)的「受益權」。

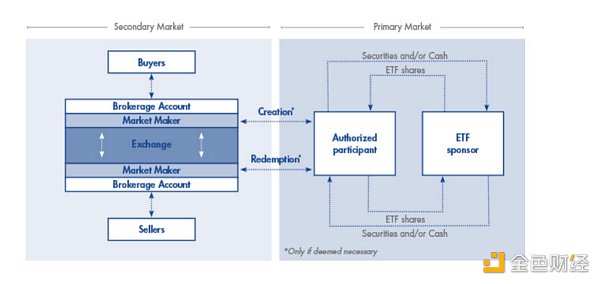

根據合約規定,授權參與人是唯一可以在通過一個「創建和贖回」過程創建和贖回股票時直接與 ETF 發行商互動的一方。

例如……

散戶投資者(就如你我)使用我們的經紀账戶下購买訂單,通過上市交易所(納斯達克)在二級市場上購买指定金額的特定比特幣 ETF(IBIT、HODL)。經紀商(JP Morgan、Robinhood)將在一級市場上向授權參與人(AP,也稱為機構投資人或做市商,例如 Jane Street、Wintermute、BlueSky 等)下贖回訂單,這些參與人獲「批准」(授權並籤約)交易預定資產(比特幣實物交割)或「現金流創造」(現金交割)以換取直接來自發行方(Blackrock、Ark21、Grayscale)的一定數量的 ETF 股票。

2、授權參與人如何賺錢?

授權參與人(AP)是 ETF 發行商(BlackRock、Ark21 等)批准的做市商,其在投資過程中的作用是創建和贖回 ETF 股票。

AP 賺錢的方式有兩種:一種是做市商將產品賣給經紀商(JaneStreet)銷售產品,另一種是賣給代表散戶客戶的經紀商(Morgan Stanley)。

AP 可以執行交易(即使在閉市後),通過买賣訂單創建 / 贖回 ETF 股票,以彌平 ETF 價格和資產淨值(NAV)之間的交易價差,以及提供市場上的流動性。

由於是由 AP 來創建和贖回股份,所以公衆可獲取的 ETF 股票數量是不定的。

AP 監控你我購买 ETF 股票的交易所,AP 部署套利策略,向 ETF 發行商 / 提供商購买(創建)或出售(贖回)ETF 股份。

(1)如果比特幣 ETF 溢價交易

如果市場價格(MP)高於資產淨值(NAV),那么 AP 可以在一級市場(以折扣價)從 ETF 發行商那裏購入新股。通常,AP 會賣空 ETF 股票,並從交易所購买比特幣(BTC)。AP 將向 ETF 發行商執行「創建」交易,按照較低的資產淨值購买新「創建」的股票。這些價格較低的(新創建的)股票在二級市場上賣給你我時實際上就是一種補倉。新股帶來的供應衝擊通常會導致 ETF 股價下跌,更接近 ETF 的資產淨值,從而為 AP 帶來有利可圖的做空交易 / 套利空間。

AP 和 ETF 發行商之間最常見的兩種交割方式是:

- 實物交割:AP 購买比特幣(BTC),或使用自己持有的 BTC,與 ETF 發行商進行標的資產(BTC)交易,以創建新股。股票交易不徵收資本利得稅,因為交易過程中不涉及現金。

- 現金交割:AP 出售 BTC/ 其他資產換取現金,或使用手頭的現金與 ETF 發行商進行交易以創建新股。在使用現金結算方式买賣資產或股票時將徵收資本利得稅。

(2)如果比特幣 ETF 折價交易

如果市場價格(MP)低於資產淨值,AP 可以在二級市場上購买 ETF 股票,然後在一級市場上與 ETF 發行商進行股票交易,以換取 ETF 的標的資產(比特幣),這個過程被稱為贖回。

由於贖回導致二級市場上的股票供應量減少,折扣將變小,股價走勢將更符合其資產淨值。

- 實物交割:當 AP 贖回「實物」(ETF 股票換取比特幣)時,ETF 發行商不需要繳納資本利得稅,因為沒有涉及到出售(而是交換)。這種成本節省可以幫助散戶投資者保持較低的費用成本,因為 ETF 發行商實現了低成本,進而轉嫁給了散戶投資者。

- 現金交割:當 AP 將股票贖回為現金時,AP 的現金交換通常需要支付交易費,以抵消 ETF 發行商從其投資組合中清算資產(BTC)的成本。由於贖回將導致二級市場上的股票供應量減少,相應地折扣也將變小,股價走勢將更加貼近資產淨值。

以下是兩個更加具體的例子,可以說明 AP 在 ETF 投資中的作用。

例一:比特幣 ETF 股票創建(投資 ETF):

散戶投資者希望投資(購买)價值 1 萬美元的特定比特幣 ETF,比如 IBIT。如果 BTC:USD 的現貨價格為 40,000 美元,而比特幣 ETF IBIT 市場上的交易價格為 40,010 美元,AP 收到來自投資者經紀商的訂單,將以 ETF 的公允價值(40,010 美元)交易(購买)價值 10,000 美元的 IBIT。IBIT 的交易價格比其資產淨值溢價 10 美元,那么 AP 利潤為 2.50 美元,因為鑑於我們例子中的比特幣(標的資產)交易價格為 40,000 美元(BTC:USD),而 10,000 美元相當於 0.25 枚比特幣。

AP 的利潤並非 ETF 現貨和 BTC 現貨之間的全部 10 美元差價,而是(0.25 x 10 美元)= 2.50 美元。

例二:比特幣 ETF 股票贖回(ETF 平倉):

當 ETF 的交易價格為 39,990 美元,ETF 的資產淨值為 40,000 美元(現貨價格為 BTC:USD 40,000 美元)時,散戶投資者希望出售其 10,000 美元的頭寸。

在這個例子中,ETF 以折扣價交易。AP(做市商)將开啓交易,同時購买價值 10,000 美元的比特幣 ETF 股票(IBIT),並在 BTC:USD 交易價格為 40,000 美元的交易所出售價值 10,000 美元的 BTC(0.025 BTC),從而淨賺 2.50 美元(0.025 x 10 美元= 2.50 美元)。

這些數字聽起來不大,但你必須考慮到交易量。AP 是經紀商和 ETF 發行商之間的中間人,正如經紀商是散戶投資者(你我)和 AP 之間的中間人一樣。

- ETF 發行商從 AP 支付的費用中獲利,這些費用通過鏈傳遞給經紀商,最終傳遞給像你我這樣的散戶投資者。

- AP 通過套利以及向經紀商徵收費用來獲利。

- 經紀商通過收取費用或傭金獲利,如果 AP 要收取 7 美元的費用 / 傭金才能進行交易,那么 1,000 美元的交易只能購买價值 993 美元的 ETF。

3、現金交割與實物交割

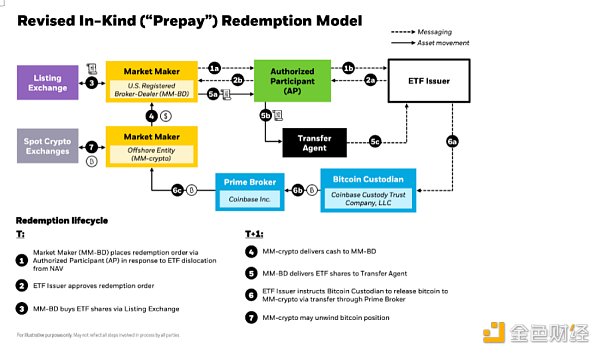

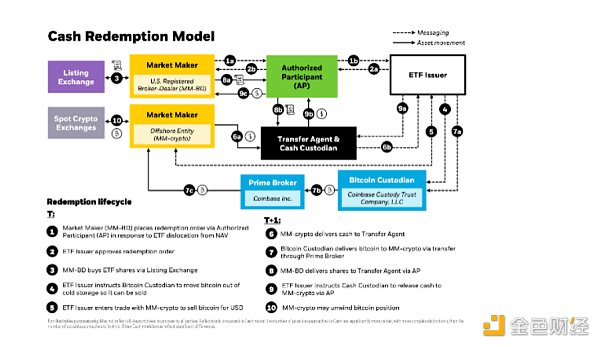

實物贖回是 ETF 的標准程序。SEC(美國證券交易委員會)傾向於比特幣 ETF 現金交割,這在一定程度上引起了 Ark21 和 Black Rock 等發行商趨之若鶩。

Black Rock 最近修改了其 S-1 文件,優先考慮現金交割方式,同時保留了在持續的創建 / 贖回過程中進行實物交割的選項。

AP 與 ETF 發行商交割來創建新股,涉及到兩種交割方式:

- 實物交割:AP 將標的資產(比特幣)交付給 ETF 發行商。比特幣可以在市場上購买,也可以來自 AP 當前持有的比特幣持倉。反過來,當 AP 向 ETF 發行商(BlackRock、Ark21 等)贖回股票時,發行商也可以使用比特幣向 AP 進行支付。實物交割讓具有战略性比特幣儲備的 AP 受益,這些儲備的成本通常低於當前的 BTC:USD 現貨價格。

- 現金交割(「現金流創造」):現金交割就像「預付」一樣,增加了成本(費用和稅),這種成本的增加將轉嫁給散戶投資者,使購买比特幣比購买 ETF 更具吸引力。這些成本包括买賣價差、計算、執行和核算比特幣市場交易所涉及的運營成本。這可能會讓小型 AP 顧慮重重,並使他們的投資天平向資產負債表上擁有數萬億美元的大銀行傾斜。下面的流程圖來自於 Blackrock 最近的一個文件。

由於存款限制,銀行在 2025 年之前是不能持有比特幣的,那時,巴塞爾銀行監管委員會(BCBS)的指導方針可能會允許持有不超過 2% 的加密貨幣儲備。

現金贖回要求 AP 出售其 ETF 股票,這將產生資本利得稅,並將現金價值返還給 ETF 發行商,而不是免稅將 ETF 股票兌換成比特幣(BTC)。

SEC 決定採用現金交割的動機可能是迫於銀行壓力,或者他們並不希望由經紀商來處理比特幣交易,因為並沒有 FDIC 或 SIPC 保險來賠償因熱錢包或冷錢包托管的存款被盜或管理不善而造成的損失。

4、現金流創造和比特幣的大問題

讓我們假設 1 枚比特幣(BTC)= 1000 股 ETF。如果比特幣的現貨價格為 45,000 美元,那么散戶投資者購买 1 股 ETF(在納斯達克上市)的現貨價格將為每股 45 美元。

當授權參與人(AP)想要購买(創建)ETF 新股以履行交易訂單時,現金流創造要求發行商從授權參與人(AP)那裏接收現金。請注意,AP 是代表經紀商(BD)的散戶投資者(你我)執行交易的經紀商,SEC 和 FINRA 都沒有批准這些經紀商交易現貨比特幣資產。

在現金流創造模式中,發行商將維護 AP 需要支付的實時價格報價,以創建 1000 股 ETF。然後,AP 與發行商進行交易,以發行商的報價創建 1000 新股。

接收現金和比特幣交易之間存在時間延遲,會相應產生價差。延遲的時間越長,發行商面臨的風險就越大。

如果比特幣價格在該延遲期間上漲,發行商將不得不花費比從 AP 那裏收到的更多的錢來購买比特幣。發行商的現金結余為負,直接降低了基金的資產淨值,從而降低業績,而投資者可能會根據業績來選擇 ETF。

如果發行商能夠以比從 AP 那裏接收的更低的價格購买比特幣,他們將擁有正現金結余和更高的資產淨值。

這種情況將激勵 ETF(基金)發行商以高於市場價的價格標價和報價,通過保持中性或正現金結余來創造更好的業績。

ETF 發行商的交易員將負責使用多個交易所(例如:Coinbase、Kraken)和 / 或做市商(例如:Jane Street、Wintermute)以盡可能低的平均價格購买比特幣,以降低其費用比率。

不同的 ETF 可能採用不同的交易策略和流動性來源,從而影響 ETF 價格和費用。

例如:ARK21 正免除流入的前 10 億美元 0.25% 的費用,為期六個月。BlackRock 正為首批 50 億美元的新資金提供為期 6 個月的 0.2% 的費用優待。

散戶投資者將密切關注這一點,交易效率更高的發行商可能最終成為大贏家。

5、關於比特幣 ETF 的幾個問題

過去幾個月,ETF 發行商可能一直都在積累比特幣,因為他們預計會採用實物交割方式。不管是不是巧合,ArkInvest 最近一直在平倉,可能是在為現金交割做准備。Blackrock 在 2024 年 1 月 3 日承諾向其 Ishares 比特幣信托注資 1000 萬美元。

如果比特幣 ETF 申請(S-1 &19b-4)再次被拒絕,我們可能會看到漫長的法庭訴訟。同樣令人擔憂的是,Blackrock 警告稱:「SEC 或國家證券監管機構進行的任何聲稱比特幣是一種證券的執法行動,或法院就此作出的裁決,預計都會對比特幣的交易價值以及(現貨比特幣 ETF)股票產生直接且重大的不利影響。」(還記得 Ripple 嗎?)

2023 年 12 月 29 日星期五是 SEC 接受申請修訂進行第一輪決策考量的最後期限。BlackRock 在其最近的修訂中詳細闡述了現金與實物贖回的問題。

我預計,如果需要(僅)現金贖回模式,我們起碼還需要更多信息,了解為什么 SEC 更喜歡「現金」。僅僅是為了保護投資者嗎?

如果申請人必須平倉他們多年來一直在以極低成本默默積累的比特幣,那么稅收收入將是多少?那些「身份不明」的鯨魚現在還在吸收流動性嗎?

交易員是會「販賣消息」,還是 ETF 已經被消化在 2023 年結束的牛市中?

金融顧問通過 ETF 配置比特幣的資產比例將是多少?

隨着時間的推移,ETF 的領先會降低波動性嗎?

以 ETF 持有比特幣與交易所持有比特幣相比,哪種方式更便宜?

何時才會出現通過 ETF 大舉持有比特幣的首只主權財富基金?

(1)我可以做空比特幣 ETF 嗎?

做空比特幣 ETF 與反向比特幣 ETF 不同。根據你的投資決策,你可以在你的經紀账戶中开立多頭或空頭頭寸。比特幣現貨 ETF 的價格將與比特幣現貨價格密切相關,因為 AP 可以通過 ETF 發行商創建和贖回股份。如果你認為比特幣(BTC)的價格會下跌,你可以在你的經紀账戶中為 ETF 股票建立空頭頭寸。如果比特幣價格上漲,ETF 股票的價格也會上漲,從而造成交易虧損。一種對衝方法是,如果你在一個單獨的交易所账戶(或冷存儲)中持有比特幣(BTC),你可能會被迫賣出比特幣以彌補虧損。

(2)我應該購买比特幣現貨 ETF 還是直接從交易所購买比特幣?

關於比特幣 ETF 對加密貨幣來說是利是弊,有許多不同的觀點。

我們無法預測未來或准確把握市場時機,我也無法提供金融建議。找專業人士談談,做好自己的研究。

Coinbase 被任命為 BlackRock iShare 比特幣信托的托管人後,我對 Coinbase 的信心更大了。BlackRock 選擇的一定是最好的。

比特幣還有很長的路要走。根據個人偏好,你可以建立一個平均成本策略,反復購买 ETF 股票或比特幣(BTC)。

就我個人而言,我將與我們的 DCA bot 一起低點买入,以確保最大限度地減少場外交易,以限制 UTXO 數量,特別是在高費用環境中。此外,創建 / 贖回 ETF 股份所需的各方數量似乎比將比特幣存儲在冷錢包甚至交易所要復雜得多。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Uniswap公告Unichain主網明年初上線!首測路線圖兩功能,UNI強彈17%

去 中心化交易所(DEX)龍頭 Uniswap 於 10 月宣佈推出專為 DeFi 設計的 Lay...

下周必關注|LayerZero決定是否开啓“費用开關”;Aligned空投注冊結束(12.23-12.29)

下周重點預告 12 月 23 日 Aligned 將向 891322 個地址空投 26% 的 AL...

空投周報 | OpenSea基金會官推上线;Azuki、Doodles疑似即將發幣(12.16-12.22)

@OdailyChina @web3_golem Odaily星球日報盤點了 12 月 16 日至...

資金費率的演變:從2021年黃金時代,到2024-2025年套利復興

資金費率起源 資金費率起源於加密貨幣衍生品市場,特別是從永續期貨合約中發展而來。它作為一種機制,用...

金色財經

文章數量

107粉絲數

0