2023四季度Web3投融資復盤:拐點顯現,比特幣生態備受矚目

原創 | Odaily星球日報

作者 | 夫如何

2023 年第四季度會是新牛市开始的時間點嗎?

宏觀層面,美聯儲的利率維持穩定,並時有 2024 年降息的消息傳出,為市場提振;美 SEC 對比特幣現貨 ETF 批准預期不斷加持投資者的信心,讓 2023 年Q4的加密市值不斷走高。

從加密市場內部來看,美 SEC 和幣安的和解,為整個加密市場走向主流提供一定的基礎;比特幣生態的崛起,頭部生態銘文 ORDI 不斷突破新高;銘文浪潮接二連三的到來,逐漸從 MEME 性質走向功能性,同時各大公鏈的打銘文熱度居高不下,銘文成為檢驗公鏈知名度的標的之一。

從數據上來看,比特幣突破 42500 大關,ETH 和 BTC 的匯率也有一定的提升。

可以說, 2023 年第四季度為新一年打下一個良好的基礎。

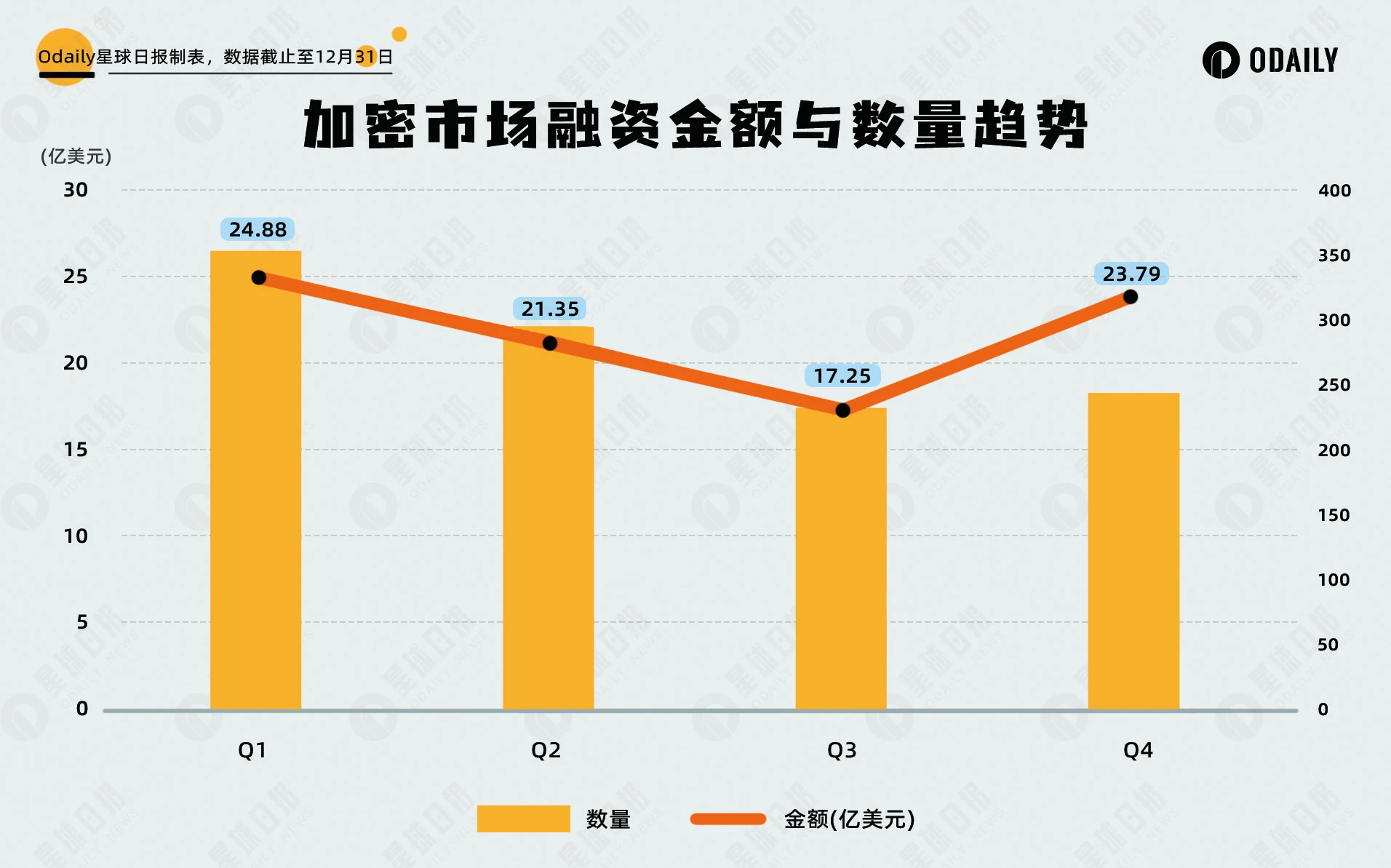

綜合因素影響下,一級市場也迎來了拐點,Q4的投融資從數量和金額上都有一定幅度的上漲。但正逢年尾,各大知名機構出手減少。

回看 Q4 一級市場投融資活動,Odaily星球日報發現:

● 加密市場融資情況走好,拐點顯現;

● Q4 融資數量為 243 筆,已披露融資總金額為 23.79 億美元;

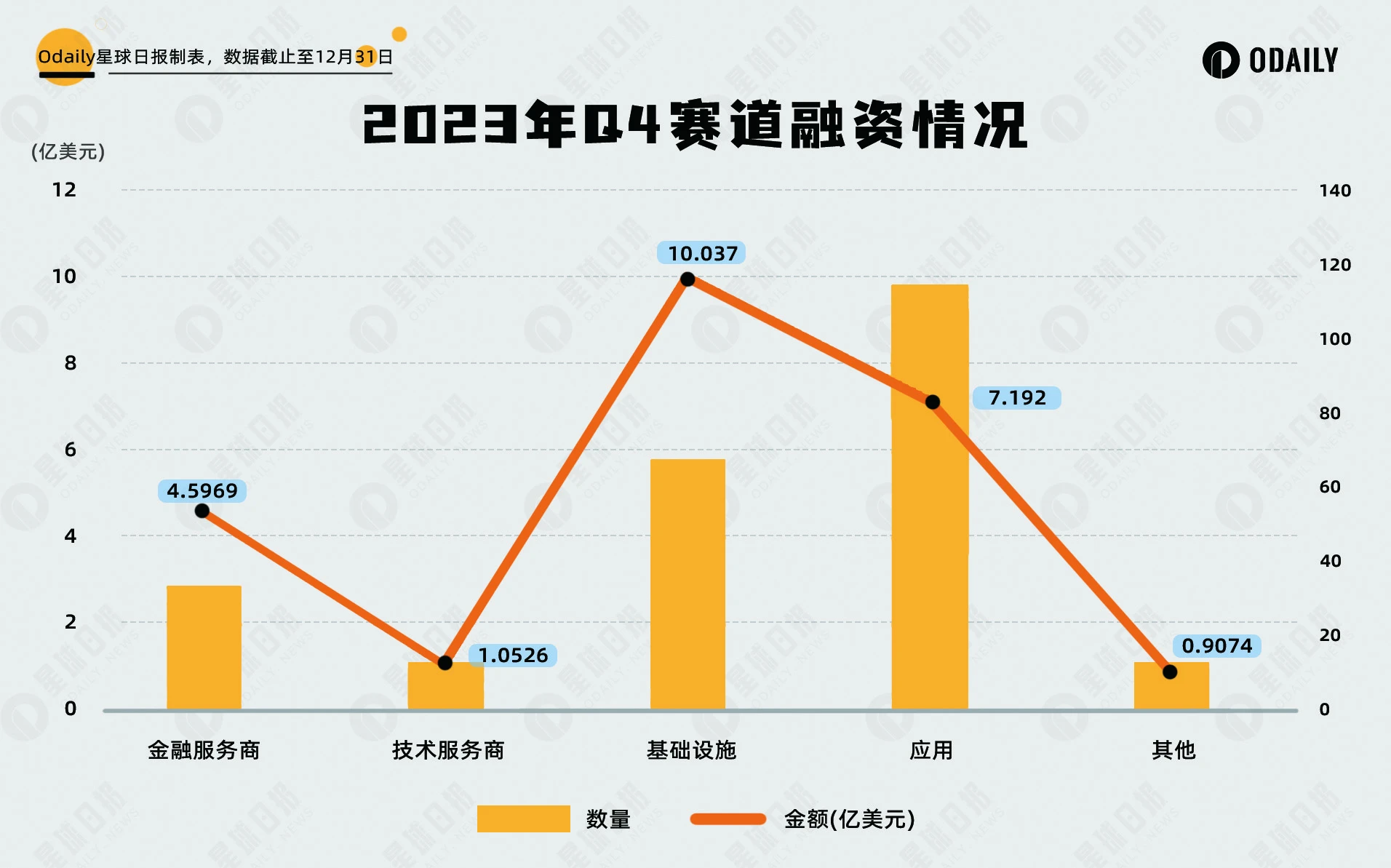

● 底層設施受 DePIN 板塊的熱度成為Q4投融資的贏家 ;

● 10 次以上投資為 OKX Ventures、 Hashkey Capital 和 Waterdrip Capital 。

注:Odaily星球日報根據各個項目的業務類型、服務對象、商業模式等維度將 Q2 披露融資(實際 close 時間往往早於消息宣發)的所有項目劃進 5 大賽道:基礎設施、應用、技術服務商、金融服務商和其他服務商。每個賽道下又分為不同的子板塊包括 GameFi、DeFi、NFT、支付、錢包、DAO、Layer 1、跨鏈以及其他等。

加密市場融資情況走好,拐點顯現

如 上季度報告 所述,從 2022 年 1 季度到 2023 年 3 季度,全球加密市場融資事件及融資金額總體成下降趨勢(不含基金募資及並購),但 2023 年Q4將整體趨勢改變,環比 2023 年Q3融資金額增幅近 37.91% ,融資數量也有一定的提升。加密一級市場的融資情況的拐點似乎已經顯現。

Q4 融資數量為 243 筆,已披露總金額為 23.79 億美元

據 Odaily星球日報不完全統計, 2023 年 10 月至 12 月全球加密市場共發生 243 起投融資事件(不含基金募資及並購),已披露總金額為 23.79 億美元,分布在基礎設施、技術服務商、金融服務商、應用和其他服務商賽道,其中基礎設施賽道獲得的融資金額最多,約為 10.04 億美元;應用賽道融資筆數最多,為 115 筆。

從上圖來看,基礎設施和應用依舊是機構投資最重要的板塊,同時也為Web3提供多樣化的選擇;基礎設施吸金能力顯著提高,應用賽道的融資次數較上季度也有一定的上漲。

底層設施受 DePIN 板塊的熱度成為Q4投融資的贏家

據 Odaily星球日報不完全統計,Q4 細分賽道中融資事件集中在底層設施、DeFi 和 C eFi,佔據總融資事件近乎一半比重,其中底層設施賽道為 43 筆,DeFi 賽道為 42 筆,CeFi 賽道為 33 筆。

從子賽道融資數量分布來看,投資風向趨於多元化,但

DeFi 和底層設施依舊是資本布局的重要地帶

。

從子賽道融資數量分布來看,投資風向趨於多元化,但

DeFi 和底層設施依舊是資本布局的重要地帶

。

Q4投融資從數量和金額兩個角度來看,底層設施無疑是最大贏家,隨着 DePIN 板塊走入大衆視野,機構也將重點放在底層設施賽道,據了解, 機構和做市商將在明年重點關注 DePIN 賽道,將虛擬現實結合,才更符合Web2的用戶習慣 。

其次 DeFi 賽道,隨着新鏈以及二層的不斷推出,DeFi 的配套數量不斷增多;launchpad 項目收到大多數機構的關注;銘文生態的 DEX 數量增長,預示着銘文作為新型資產模式正逐漸走向大衆視野。

DeFi 賽道在Q4投融資數量增加,歸功於比特幣生態和二層生態的發展。

此外,CeFi 賽道的融資消息也很活躍,共有 33 筆,位列第三。CeFi 賽道的項目融資增多在一定程度上反應,傳統市場的老錢正在加密世界布局,最適合他們的投資標的無疑是 CeFi。

單筆獲投金額最大為 2.25 億美元( Wormhole )

據 Odaily星球日報不完全統計,Q4細分賽道融資金額以底層設施為首,CeFi 為輔,其他賽道趨於平緩。底層設施賽道融資金額為 6.75 億美元。

現階段,總體融資量相對較低時,單一項目的融資金額對細分賽道的融資趨勢產生較大影響,為了避免產生較大誤差分析,Q4 融資金額分析將重點放在 TOP 10 項目介紹。下圖各項目依照細分賽道劃分,也囊括涉及加密業務的傳統公司。

-

Wormhole 是一個去中心化的通用消息傳遞協議,使跨鏈應用的开發者和用戶能夠利用多個生態系統的優勢。

-

LINE NEXT 由兩家公司組成,韓國的 LINE NEXT Corporation 專注於全球 NFT 平臺的战略規劃,而美國的 LINE NEXT Inc.則負責开發和運營 NFT 平臺業務。

-

Arkon Energy 是一家數據中心基礎設施公司,使用過剩的可再生能源來運行比特幣挖礦業務。

-

Blockchain.com 是一個數字資產平臺,提供加密貨幣交易、區塊鏈瀏覽器和加密貨幣錢包服務。Blockchain.com 還為機構提供一系列解決方案,如資產托管和貸款服務。

-

MapleStory(冒險島)是一款免費、2D、橫向卷軸大型多人在线角色扮演遊戲,由韓國遊戲巨頭 Nexon 开發,該遊戲 IP 已經擁有超過 38 萬的穩定在线玩家群。

-

Fnality 成立於 2019 年,但起源於瑞銀領導的區塊鏈項目。它正在構建主要貨幣的數字版本,用於涉及數字證券的批量支付和交易。

-

YouTrip 主要為消費者提供多幣種數字化錢包,為中小企業提供支持公司卡的商業账戶服務。

-

Andalusia Labs 是數字資產風險基礎設施提供商。它擁有三個主要的數字資產技術解決方案,其中包括一個名為 Karak 的第二層區塊鏈、一個名為 Subsea 的加密風險管理市場和一個以安全為中心的機構平臺 Watchtower。

-

Prove 是一家全球數字身份解決方案提供商,提供了一個身份驗證和身份驗證平臺,致力於為用戶提供商業支持和反欺詐相關服務。

-

Blockaid 是一個Web3安全工具,可以在惡意交易發生之前停止它們,保護Web3用戶免受詐騙、釣魚和黑客攻擊。

OKX Ventures 、Hashkey Capital 和 Waterdrip Capital 成為Q4出手最多的機構

在整體市場走好的環境下,知名機構的出手次數似乎並沒有增多,或受年尾的原因,上季度出手較多的 Binance Labs 和a16z僅有 5 次左右的出手,反觀 OKX Ventures、Hashkey Capital 和 Waterdrip Capital 出手達到 10 次。

縱觀知名機構在Q4投融資的項目中着重偏向於底層設施和 DeFi 賽道。雖然佔比有些許不同,但總體上和上文描述的情況一致。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Hack VC:模塊化是個錯誤嗎?以數據為依據審視以太坊的這一战略

撰文:Alex Pack 及 Alex Botte,Hack VC 合夥人 編譯:Yangz,Te...

除了 TON, 哪些公鏈在爭奪 Telegram 用戶?數據表現如何?

作者:Stella L ( [email protected] ) 在 2024 年...

從 Beacon Chain 到 Beam Chain,速讀 Justin 的以太坊共識層新提案

撰文:Tia,Techub News 在昨日泰國 Devcon 的 Mainstage 中,以太坊...

星球日報

文章數量

7104粉絲數

0