E2M Research:Aave為首的去中心化借貸是個好商業模式么?

原文作者:Steven E2MResearch

本文對於一些介紹和觀點有引用他人文章和觀點,本文更偏向文獻綜述,以及對根據一些現狀產生的思考。

數據層面及業務部分放與 Compound 進行對比,從而對 Aave 目前市場地位有更好的理解。

Compound 和 Aave 有太多相似之處,然而一些細節上的區分能夠看到兩邊團隊不同的战略,因此不放在一起比較實在是有一些可惜。

近期 CZ 辭職,幣安受罰以後,是否能夠進一步促進用戶去親近以 Defi 為主的去中心化產品?也是值得觀察的一個問題。

一些仍在思考的問題:

去中心化借貸的吸引力?

-

槓杆是否是去中心化借貸賽道現階段相對比較熱門原因?熊市下對於看多Web3.0 的用戶非常適合給主流資產加槓杆持有。

-

能否看出來有多少是加了槓杆的(主要是請教默哥)?例:看多 ETH,那就超額抵押 ETH、換出美元購买 ETH、然後繼續超額抵押 ETH。或者 A token 質押換出美元後再到

-

借貸短期比拼槓杆、資金量,但長期是否應該和 Uni 一樣回歸產品比拼安全性風控\監管認證\用戶體驗等,Aave 作為借貸龍頭在這些方面比 Compound 和 MakerDAO 更有優勢。

-

接着上面的觀點,Aave 已經开始與傳統銀行進行合作,個人認為這是比 RWA 更正確發展思路

-

Aave 在代幣賦能上不會像 Balancer 、 Curve 和 GMX 那樣將其創造的大部分價值重新分配給用戶。然而,協議產生的費用進入金庫,代幣持有者可以控制它們。個人感覺安全模塊這些其實都是噱頭。

與傳統銀行對比

-

為什么傳統銀行借錢一般喜歡用流動性差的房地產?數字資產借貸是否屬於一個革命性創新?比特幣、ETH、DAI 等流動性強的抵押資產有什么優勢和劣勢?未來去中心化借貸是否能泛地產也

-

超額抵押使得去中心化借貸可以不需要有一個借貸還款期限;Defi 在清算機制上也有足夠的優勢使得壞账的概率遠遠低於中心化借貸

Defi 樂高模型

-

Defi 的拼接是借貸、穩定幣和去中虛擬化,最終形態應該如何展望?

Aave 的護城河

-

Sushi 吸血鬼攻擊 Uniswap, Blur 攻擊 Opensea,Aave 和 Compound 之間的競爭,最後結果都各不相同。

-

Aave 展示的東西是非常多且清晰的,換句話說开源做的很好

-

TVL 很高

其他

-

雖然實現起來難度遠遠大於 Dex 聚合器,也會有聚合器(像1inch的 Routing 功能)或者綜合性 Dashboard 的需求。用戶對於 LTV、借方/貸方利率、質押收益、質押條件、風險/收益等會有自己的偏好,更接近於理財產品。和做 DEX 聚合器不同,Swap 是一次性的,只需要考慮磨損度的問題,而借貸的因素就比較難以量化。在去中心化借貸的 TVL 已經超過去中心化交易所的 TVL 的當下,這個賽道值得關注一下。

背景介紹

在閱讀本文前可以閱讀的一些文章:

相關閱讀:關於更多借貸的發展歷史可以閱讀 2023 全球 DeFi 借貸賽道全覽:金融科技發展的新機遇

相關閱讀:有些概念性質的介紹以及圖片引自菠菜菠菜撰寫的科普性較強的 一文讀懂 Aave—”去中心化銀行“

1. 去中心化借貸賽道數據情況

1.1 Defi 整體情況

-

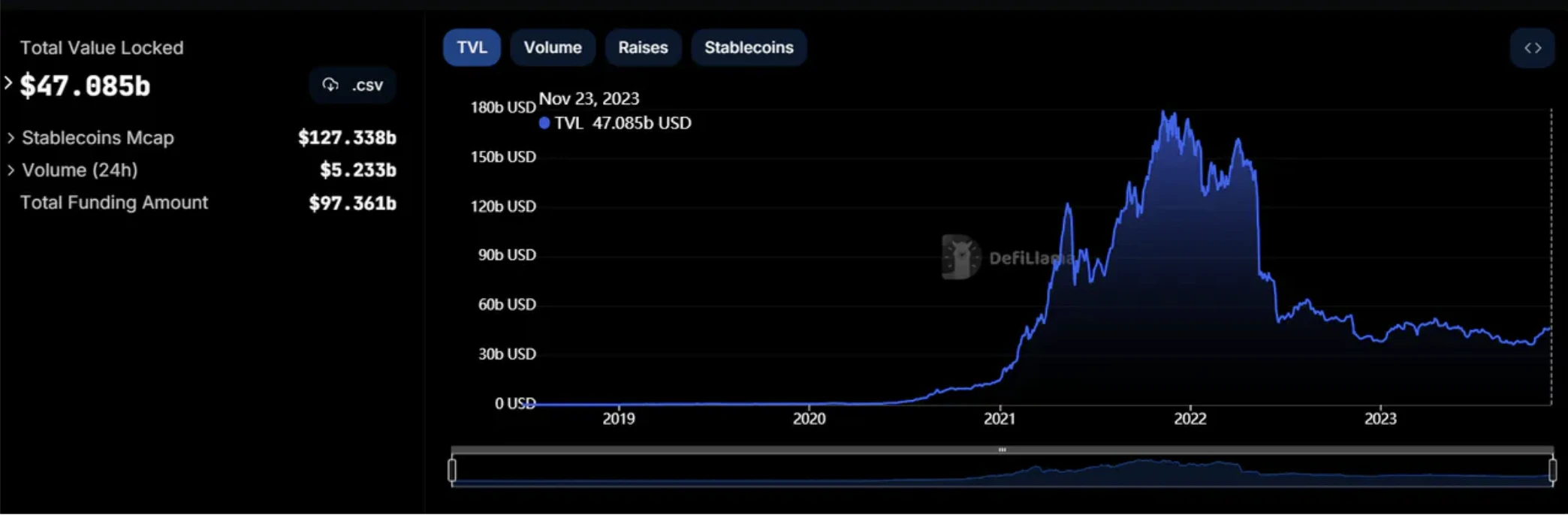

整體 TVL

最低在 10 月 13 日 Defi TVL 不到 36 b,在貝萊德的 Ishares 比特幣現貨 ETF 經過 10 月 16 日和 10 月 24 日的兩次鬧劇之後,前幾天又貝萊德又注冊了以太坊現貨 ETF,市場對於比特幣和以太坊現貨 ETF 通過的信心十足。最直接的就是比特幣和以太坊價格上升。CZ 和幣安與司法部和解的事情也使得一部分錢流入 Defi,Defi TVL 的回暖,來到了$ 47.085 b。

數據來源: https://defillama.com/

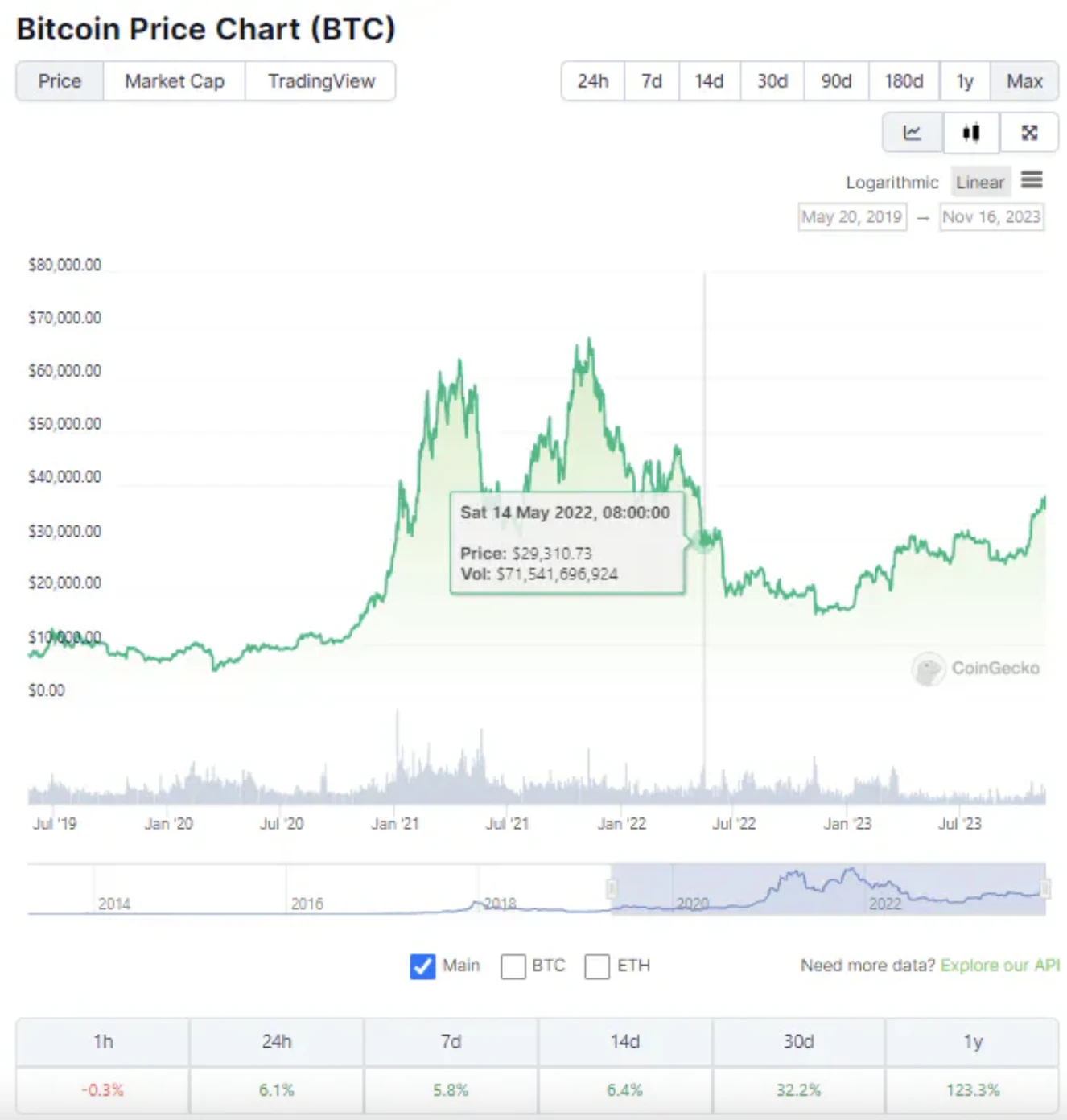

穩定幣的市值在 11 月後有所上升到$ 126 b,但其實也僅僅是回暖到了今年 7 月 24 日的情況。有趣的是,在 22 年 5 月份那會兒,穩定幣仍然有$ 160 b,而對應的當時比特幣價格已經跌下$ 30, 000 ,仍然有很大的距離。

數據來源:https://defillama.com/

數據來源: https://www.coingecko.com/en/coins/bitcoin

-

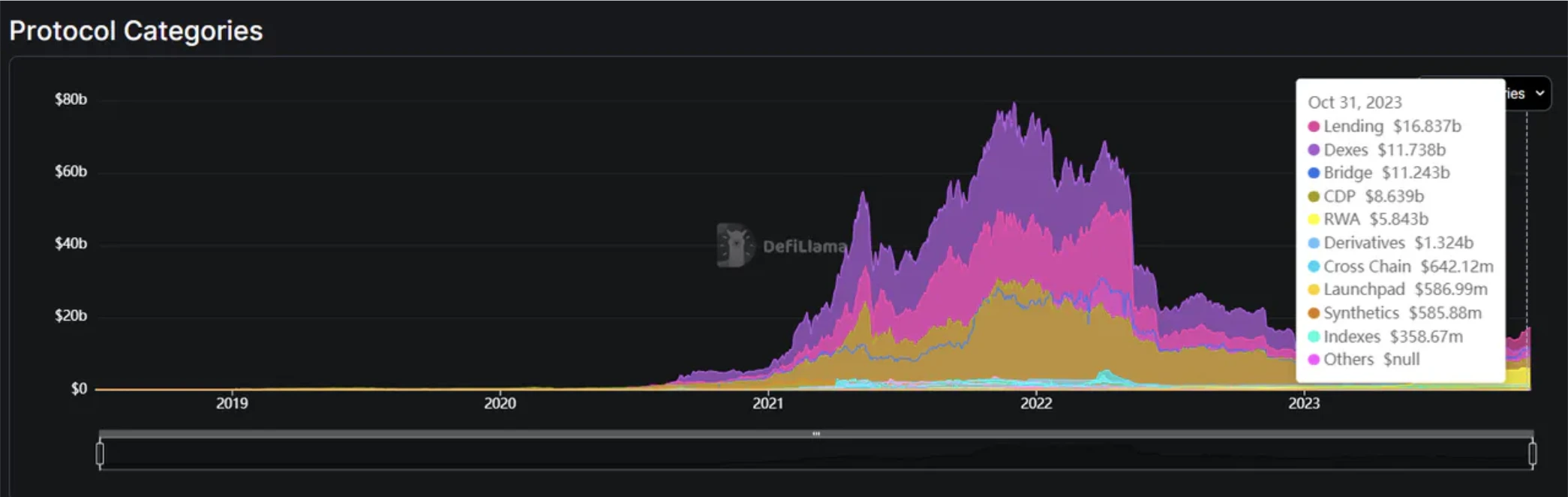

賽道 TVL 對比

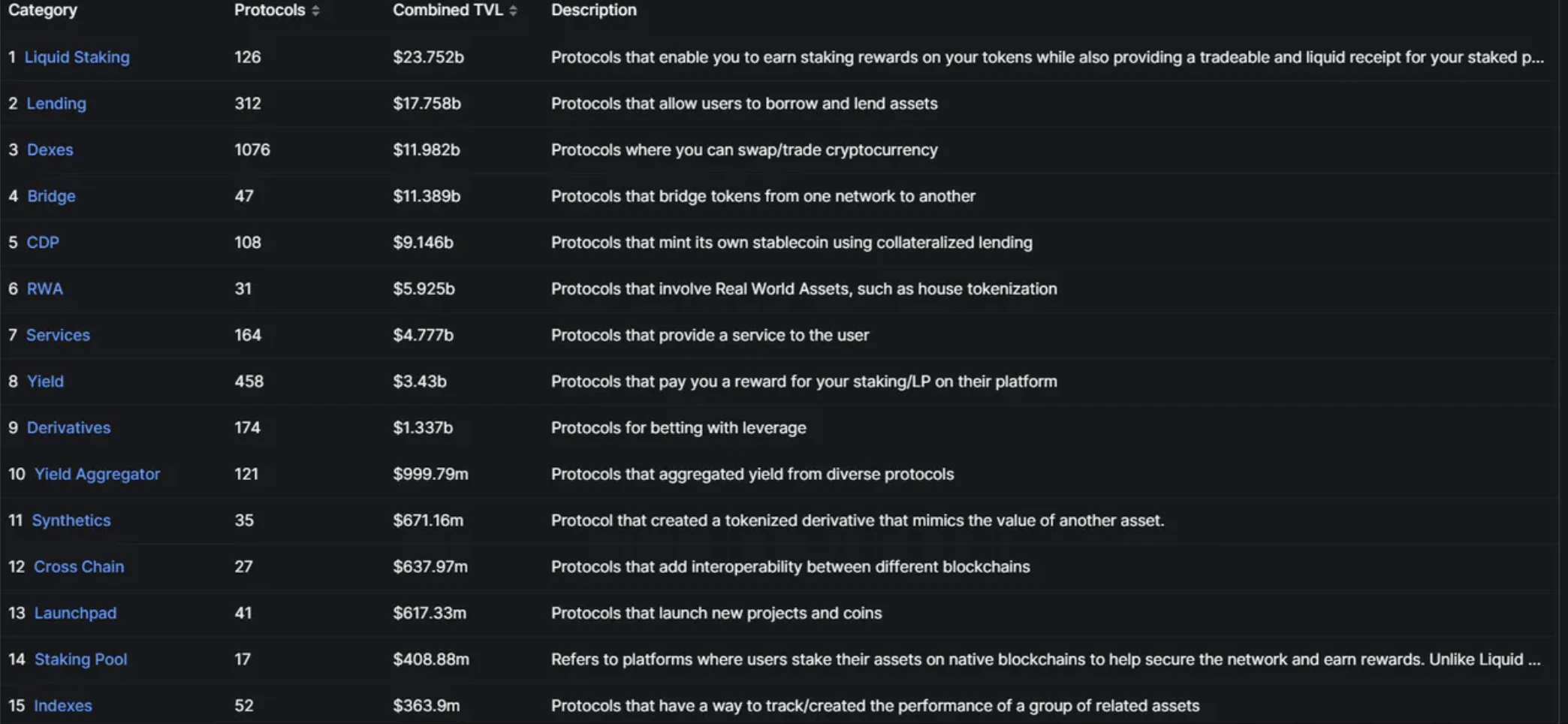

2023 年 7 月 30 日(Curve 暴雷),自 2020 年 9 月以來 Lending 賽道的總 TVL 首次超過 Dexes 的 TVL,並且之後的日子兩者的差距越來越大。 拋开 LSD 賽道不談截至 11 月 5 日 TVL 前五的賽道是分別是:

-

借貸(Lending):$ 16.837 b;頭部項目:JustLend($ 5.773 b)、Aave($ 5.647 b)、Compound($ 2.229 b)

-

去中心化交易所(Dexes):$ 11.738 b;頭部項目:Uniswap($ 3.408 b)、Curve($ 1.689 b)、Pancake($ 1.45 b)

-

橋接(Bridge):$ 11.243 b;頭部項目:WBTC($ 5.748 b)、JustCryptos($ 3.991 b)

-

CDP:$ 8.639 b;頭部項目;頭部項目:MakerDAO($ 5.119 b)、JustStables($ 1.709 b)

-

RWA:$ 5.843 b;頭部項目: Maker RWA($ 2.97 b)、stUSDT($ 2.294 b)

波場生態除了去中心化交易所其他頭部 Defi 賽道均有一席之地,與市場討論度並不匹配。暫時沒有新項目的 TVL 顛覆傳統老牌 Defi。

數據來源:https://defillama.com/categories

數據來源: https://defillama.com/categories

1.2 借貸賽道情況

借貸賽道雖然 JustLend TVL 是最高的,但是 JustLend TVL 中有多少是孫割的資產,多少是真實資產有待考證。

數據來源: https://defillama.com/protocols/Lending

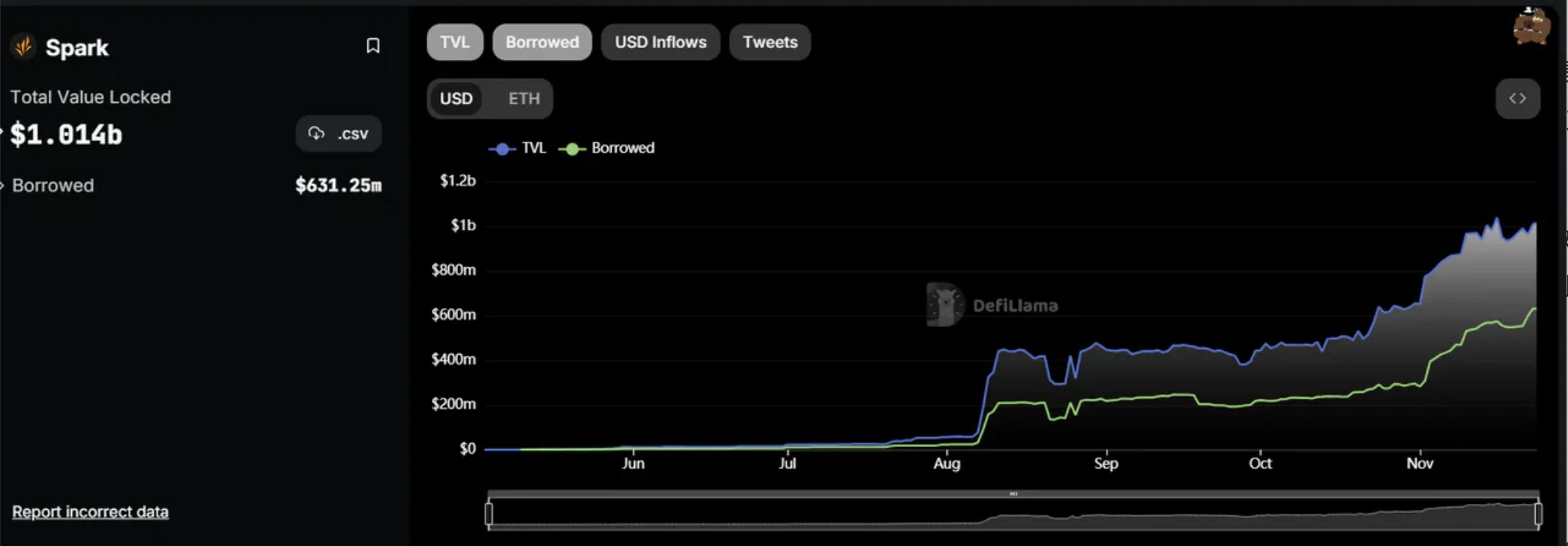

第四名是 Maker DAO 推出的 Spark 明確表明是 Fork 的 Aave V3(也就是要給 Aave 付 10% 的協議費用), 8 月 7 日調整 8% 利率以來一直 TVL 一直在穩定上漲,哪怕在調回 5% 以後仍然增幅很快,TVL 為 10 億美元。

(Fork:分叉,對一個區塊鏈的協議的改變。當這些變化較小時,這將導致軟分叉。當這些變化是更根本的,這可能會導致硬分叉,導致形成一個具有不同規則的獨立鏈。另見:hard-fork 硬分叉、soft-fork 軟分叉。)

數據來源: https://defillama.com/protocol/spark?borrowed=true

這裏不出意外是因為 MakerDAO End Game 中,市場認為 Spark 作為 End Game 早期生態之一,會有空投預期,也變相算是一種挖礦。

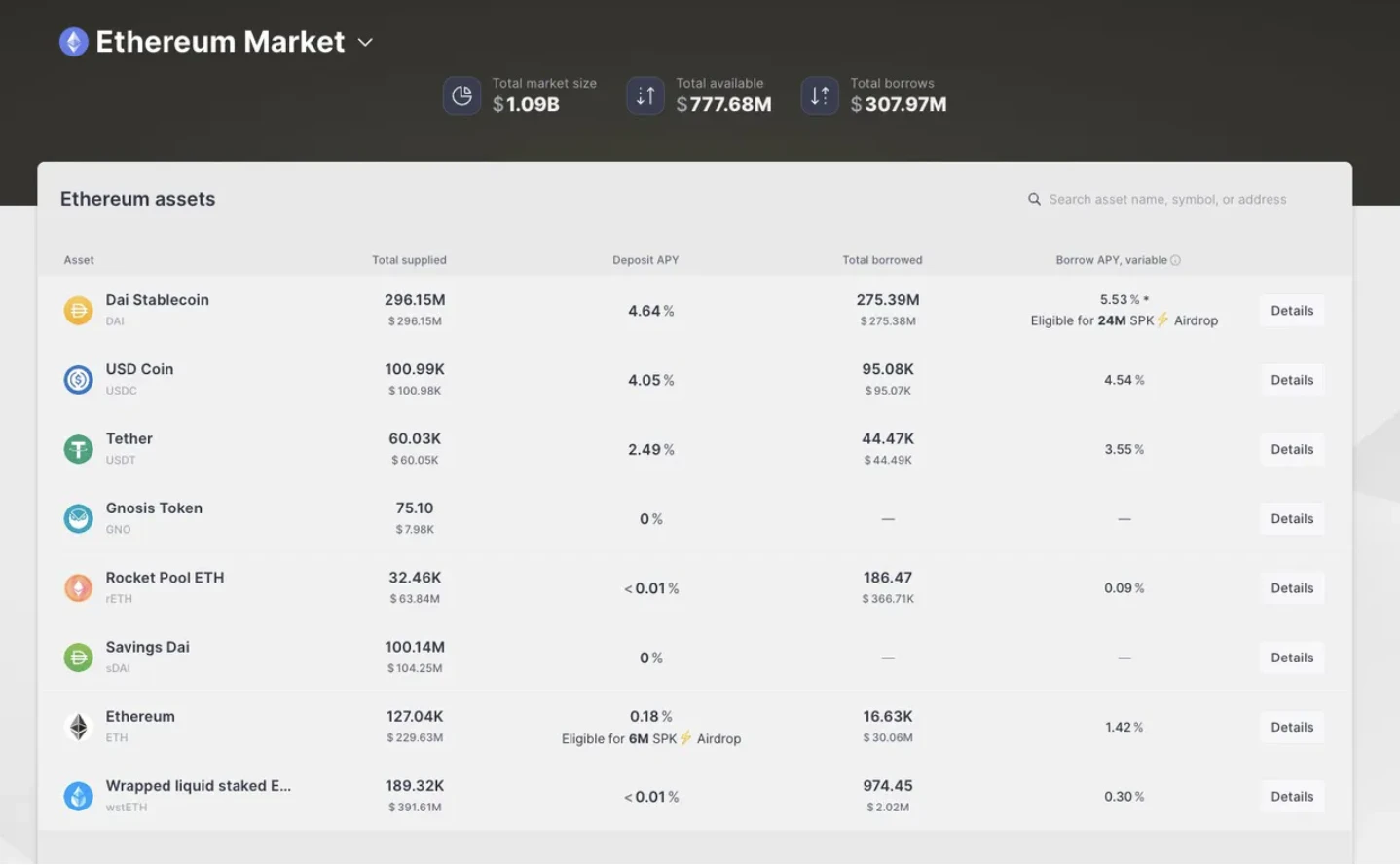

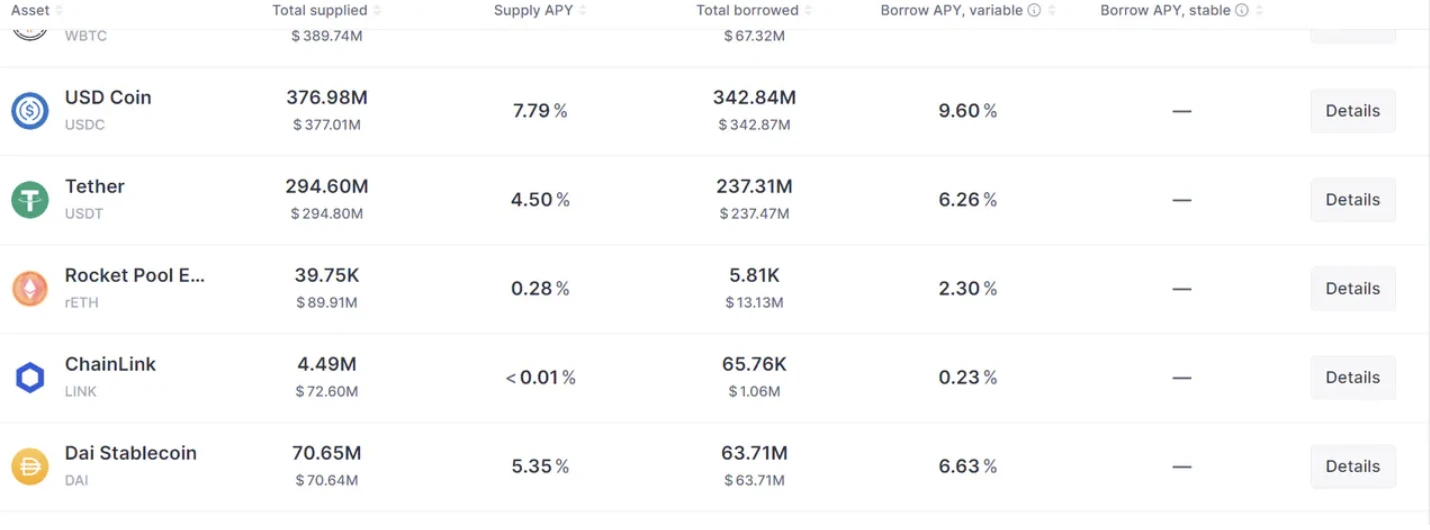

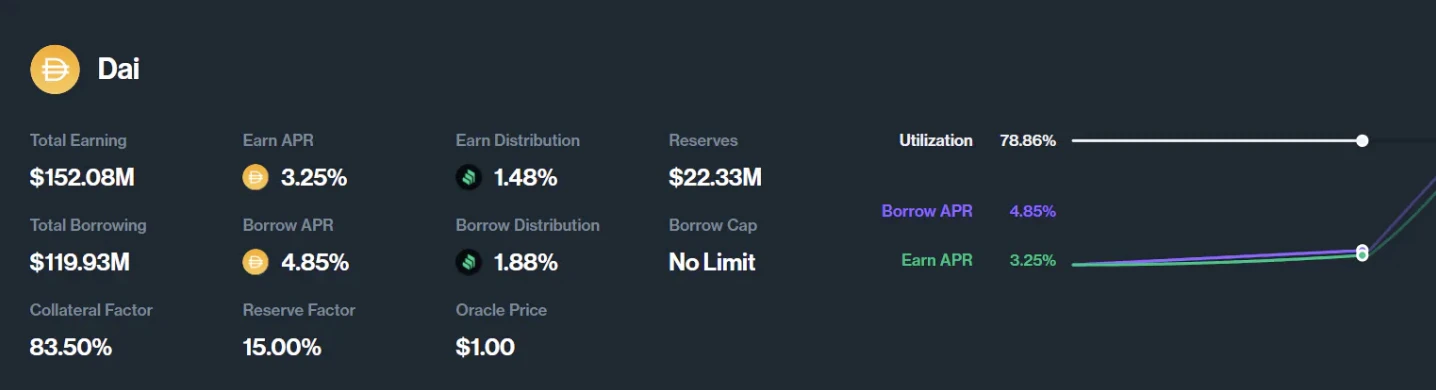

對比下來看單從 MakerDAO、Aave、Compound 的存儲(Deposit) Dai 帶來的收益率而言,Aave( 5.35% )>MakerDAO( 5.00% )>Compound( 3.25% ),不得不感慨當時 MakerDAO 的 8% 是一個非常具有誘惑力得數字。

數據來源:https://app.Aave.com/markets/

數據來源:https://app.compound.finance/markets/v2

數據來源:https://spark.fi/,新網站屏蔽了 VPN 引發了一小波爭議

Spark 的借貸/抵押資產都是屬於傳統主流資產,並沒有太多創新,主要是在不比其他借貸平臺利率低的情況下還有空投預期。此外 Maker DAO 8 月的提案中將 DAI 的 LTV 和清算率都變成 0.01% ,從而減少以 DAI 作為抵押物進行借款,提高 DAI 的流動性。

數據來源: https://twitter.com/sparkdotfi/status/1719769678837416325/photo/1

2. 關於 Aave

2.1 去中心化借貸與傳統借貸的區別

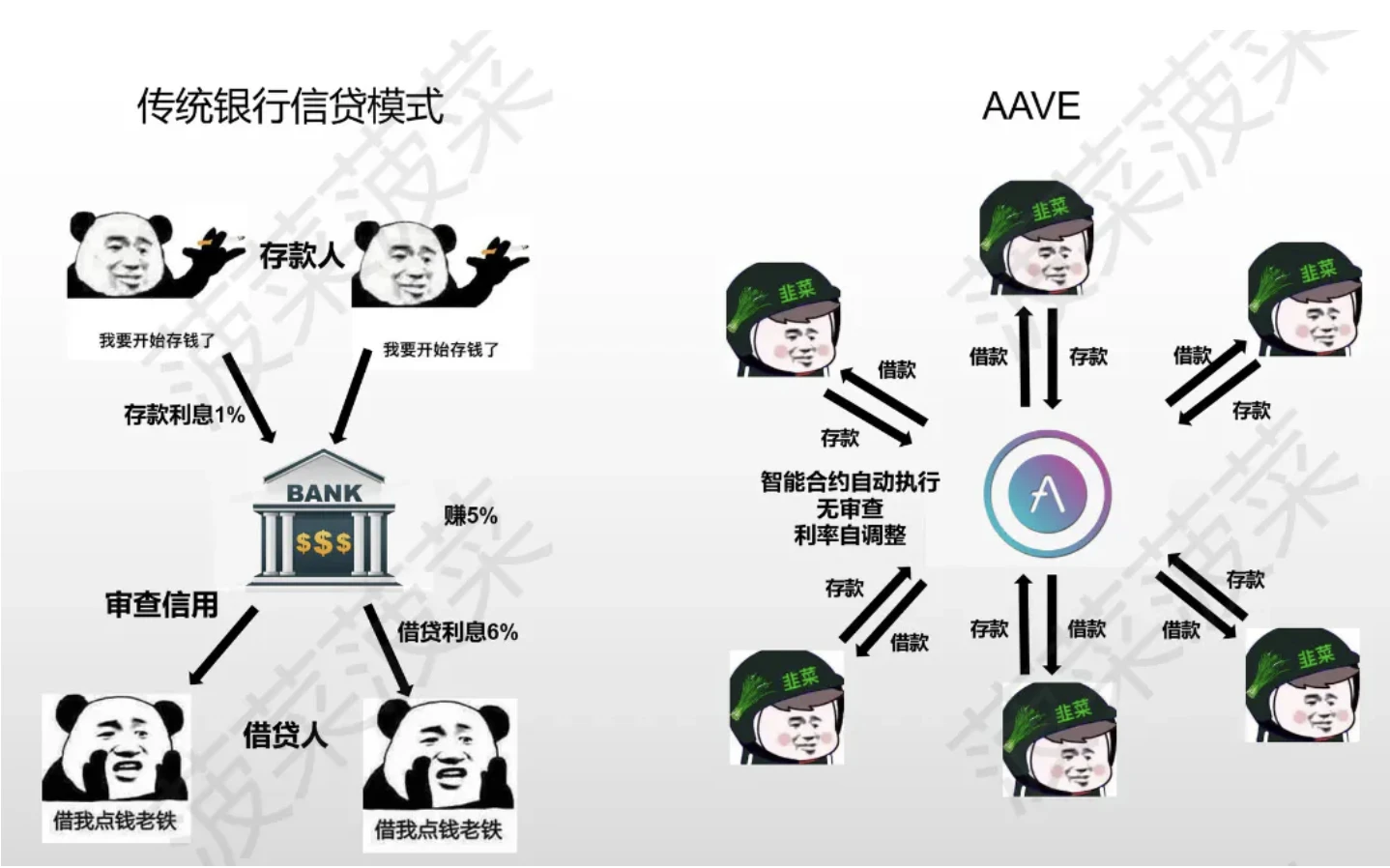

銀行的借貸業務和 Aave、Compound 結構上很像,都是點對池借貸,由貸款人、借款人、中間商(撮合商)、清算商等幾個核心部分組成。最大的變化就是在銀行人工審查信用的這個環節,被智能合約所取代。

銀行的抵押物主要為信用和房地產等流動性差且具有保值、高價值的抵押物。Web3.0 的抵押物為鏈上流動性好的主流加密資產且無需信任,而為了能夠達成這兩個特質得代價就是超額抵押。

此外去中心化借貸將借款期限變為了無限,只要借方資產沒有被清算完,就可以一直借貸,直到永遠。

傳統銀行清算抵押物效率低、抵押物的價值時效性差。極端情況下,例如金融危機,就會導致壞账率過高(銀行一般是 1-2.5% ),從而銀行資不抵債倒閉。

“Aave”在芬蘭語中是“幽靈”的意思(他們的 Logo 也是個小幽靈)。表達了他們希望通過區塊鏈技術將借貸雙方的中間商能夠像“幽靈”一樣的愿景。

2.2 ETHLend 和 Aave v1

Aave 的創始人兼首席執行官是 Stani Kulechov ,他是該公司的主要公衆形象。當 Stani 發現以太坊及其功能時,他正在赫爾辛基大學學習法律。他开始探索它如何影響 TeFi 系統,並提出了 Aave 以前的名稱 ETHLend。

ETHLend 提供完全去中心化的點對點借貸智能合約,該合約在以太坊區塊鏈上運行並使用數字代幣作為抵押品。

其實換個角度想,傳統銀行本身就是“點對池”的一個借貸方式,銀行作為“池”。ETHLend 本身點對點的借貸無法像 Dydx 那種或者衍生品交易所 失敗也就不足為奇。

推出時最初被稱為 ETHLend,在 2017 年 11 月獲得 1, 650 美元的 ICO 投資,代幣名稱為 LEND,專案內容是做加密貨幣的點對點借貸。幣價在 2018 年 1 月到達高點後,就一路下墜,在 2018 年下旬到 2020 年 5 月為止,幣價一直十分低迷。ETHLend 是一個點對點借貸系統。在 2018 年大量致力於 ETHLend 的同時,Aave 團隊意識到點對點借貸效率低下,並決定放棄它。 於 2018 年轉向點對合約借貸平臺,並一直這樣做至今。

創始人在訪談中表示,改名是為了突破 ETH ( 以太坊 )和 LEND(借貸)的想象束縛。

Aave 於 2020 年 7 月從 Framework Ventures 和 Three Arrows Capital 籌集到 300 萬美元,也發布了經濟提案(Aavenomics),內容包括將原有代幣 Lend 轉換為 Aave 並增發 300 萬代幣、安全模塊、借貸激勵等。

根據領英上顯示的員工有 95 位,實際情況應該更多。

圖片來源: https://uk.linkedin.com/company/avaraxyz

對比 Compound 在領英上只有 19 位員工,正好 5 倍的關系,所以 Aave 人力支出上要遠遠高於 Compound(尤其是Web3.0 工程師本身就是高薪崗位)。

圖片來源: https://www.linkedin.com/company/compound-labs?trk=similar-pages

簡單來講 Aave V1就是學習 Compound 做了一個“點對池”的借貸,但是當時還沒有 aToken 的概念。

2.3 Aave v2

2020 年 12 月份推出有以下的一些的更新。

參考文章: The Aave Protocol V2

-

收益率和抵押品掉期

在 DeFi 中,用作抵押品的資產被捆綁,但現在有了 V2,它們可以自由交易。**用戶可以在 Aave 協議支持的所有貨幣之間交易其存入的資產,即使它們被用作抵押品。抵押品交換是避免清算的有用工具。**例如,如果抵押品價格开始下跌,您可以簡單地將其交易為穩定幣,這樣您就不必擔心價格波動和潛在的清算。此功能還允許您交換資產以獲得市場上最好的收益率,本質上是為 DeFi 中的抵押品和收益交易創建了第一個市場。

-

閃電貸升級

閃電貸是第一個撼動 DeFi 領域的抵押不足貸款選項,從而催生了許多創新工具和“貨幣樂高”。 Flash Loans 繼續激發創意,使 Aave V2 中的新功能成為可能。

-

抵押還款

在V2之前,如果用戶想要使用部分抵押品償還貸款,他們必須先提取抵押品,用抵押品購买借入的資產,然後最終償還債務並解鎖存入的抵押品。這需要跨多個協議進行至少 4 筆交易,這會耗費時間和金錢,並且整體體驗並不是那么無縫。這項新功能允許用戶通過直接使用抵押品在一筆交易中支付來平倉貸款頭寸——流暢而簡單。

-

閃電清算

以前,清算人需要在自己的錢包中有資金或從其他地方獲取資金,才能清算頭寸並獲得清算獎金。閃電貸是一個很好的均衡器,它使每個人都能獲得流動性,從而利用 DeFi 提供的金融工具。借助 Aave V2,清算人可以利用閃電貸款從 Aave 協議本身借入資金以執行清算。

-

批量閃電貸

閃電貸變得越來越強大。使用 V1,閃電借款人一次只能借入一種貨幣。批量閃電貸款讓开發人員可以在同一個交易中使用多個資產執行閃電貸款。這意味着閃電借款人幾乎可以使用協議的所有流動性。

-

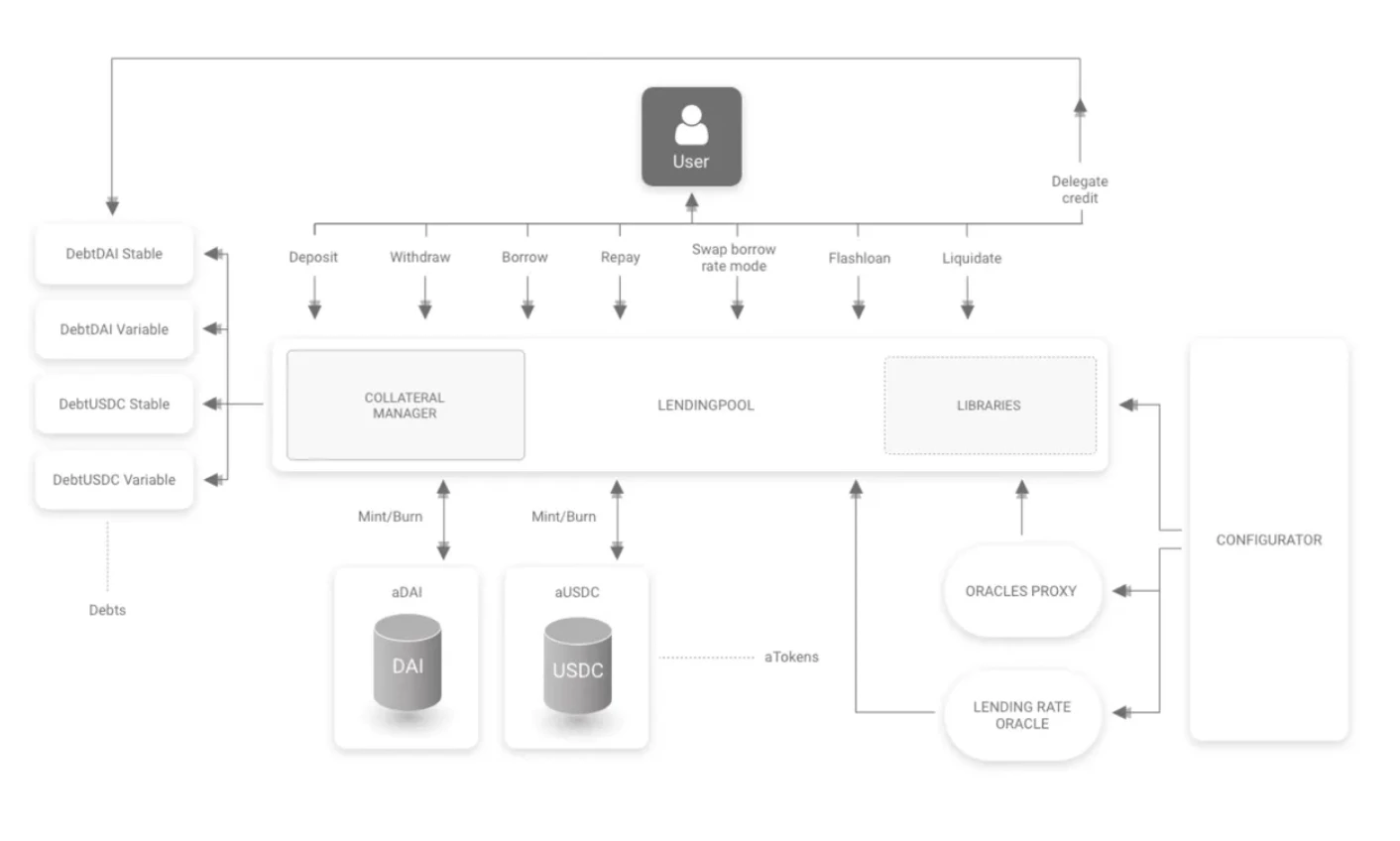

債務代幣化

在 V2 中,債務頭寸被代幣化,因此借款人將收到代表其債務的代幣。這種債務代幣化使得 Aave 協議中的原生信用委托成為可能,並允許借款人通過冷錢包管理其債務頭寸。

-

本地信用委托

DeFi 中的抵押不足貸款已成為一種越來越流行的無需現有資本即可獲得流動性的方式, Native Credit Commission 將通過 V2 擴展這一點。

Aave v2最重要的改變其實是底層邏輯的一個變化,原本由 LendingPoolCore 持有協議所有資產的合約,在 Aave v2變為記錄在 aTokens(這個創意應該是抄 Compound 的 cToken 的)上,官方稱之為“債務代幣化(Debt Tokenization)”

aToken 是在和上鑄造和燃燒的產生收益的代幣。aTokens 的價值與相應存入資產的價值以 1: 1 的比例掛鉤,可以安全地存儲、轉移或交易。aTokens 儲備金收取的所有利息將通過不斷增加 aTokens 持有者的錢包余額直接分配給 aTokens 持有者。

aToken 的好處是它是通用的 ERC 20 標准代幣,可以理解為存款的一張生息存款憑證。因為是 ERC-20 ,所以意味着它可以支持自由地交易或再抵押自己存在 Aave 中的資產。

換句話說由智能合約集中化控制,將票據的控制權交給了用戶,進一步提高了流動性,和 Lido 有異曲同工。將安全性和流動性的取舍問題交給了用戶自己來決定。

閃電貸(Flash Loan)也是在 Aave 提出來的概念,但目前純粹是一個套利手段並沒有實用價值,因此不多贅述,在此引用一下陳默老師寫過的一篇文章中的內容,以供參考。

以下引自: Aave V3:借貸王者之師的多鏈擴張主義

Aave 閃電貸 - DeFi 達摩克利斯之劍

Aave 是第一個在 DeFi 領域提出和實現「 閃電貸 」的協議。這項極具爭議性的創新也為後來 DeFi 世界中的諸多大事件埋下伏筆。

要了解什么是閃電貸,首先需要普及一個概念叫做: 原子性 。通常來講如果一個交易過程的動作是連貫的,不可分割且不可消減,它就是原子的。簡單來說就是:要么交易內的所有動作都執行,要么什么都沒有發生。沒有中間狀態。

閃電貸利用原子性,允許用戶在不提交抵押品的情況下進行借款。那么如何解決借款人違約不還款的問題?首先閃電貸嚴格來說是一筆包含多個連續動作的交易。比如最簡單的在閃電貸借入資金後,在 A 平臺买入然後在 B 平臺賣出存在價差的資產,最後把借款資金歸還留下套利利潤,這樣一筆最簡單的閃電貸無成本套利就完成了,當然這裏你需要支付借款金額的 0.09% 的費用。所有的交易都必須在一個區塊內完成,如果在一個區塊內最終沒有歸還借款,所有交易將會回滾,就像什么也沒發生一樣。比如剛才的例子套利失敗了導致在最終無法償還借款,那么你所損失的僅僅是手續費而已。但是相同的情況如果你使用自己的資金去套利,那么一旦套利失敗則有可能受到本金的損失。所以閃電貸的出現極大的提高了套利效率,降低了套利的資金門檻,同時還為借貸市場輸送了一定的手續費收入。

相應的其副作用的威力也極大,大到可以摧毀整個協議。隨着 DeFi 的發展,閃電貸也變成了黑客的圓月彎刀,因為只要編寫好一整套交易執行邏輯,閃電貸在一個區塊內可以賦予借款人巨額資產完成 N 筆鏈上操作,黑客在獲取天然的免費資金後开始無限“測試”市場上的項目。比如當一筆巨額資金進入一個交易池後可導致短暫的價格失真,如果於此同時其他協議引用了這個報價,再或者這個報價用於鑄造某種資產,那么就會產生被攻擊的漏洞,毫不誇張的說據不完整統計,閃電貸攻擊事件造成的資金損失已經超過上億美元。後來有部分協議被迫犧牲用戶體驗和性能,把關鍵部分的功能通過 2 個區塊來完成。總之閃電貸在極大地推進了 DeFi 發展的同時,也在鏈上給金融市場籠罩了一片黑雲,有人說閃電貸就像懸在 DeFi 頭上的達摩克利斯之劍,DeFi 成熟之時或許才是撥雲見日。

2.4 Aave v3

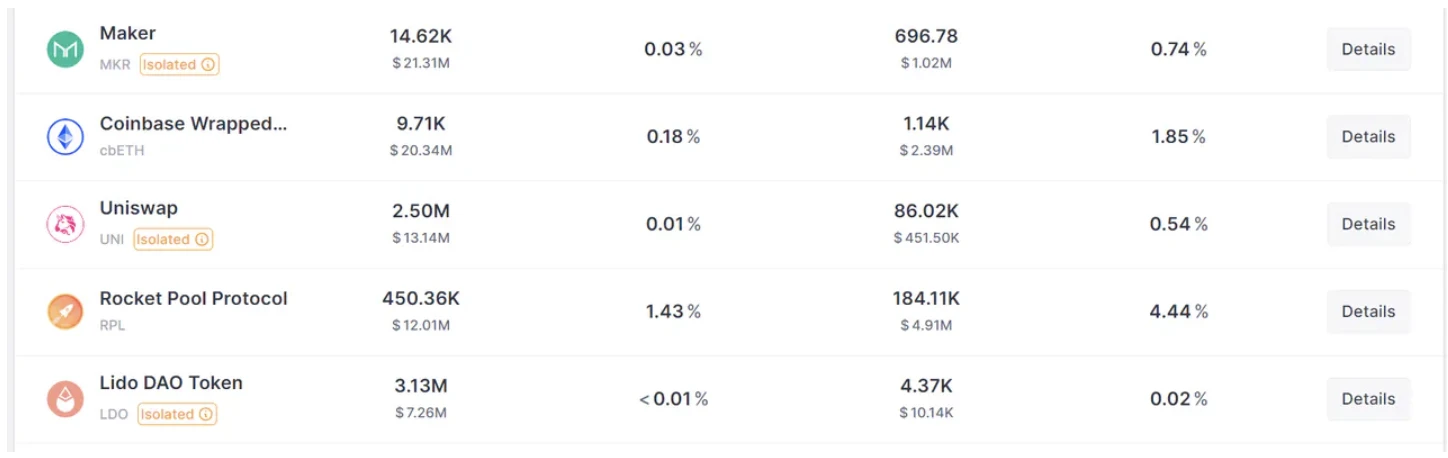

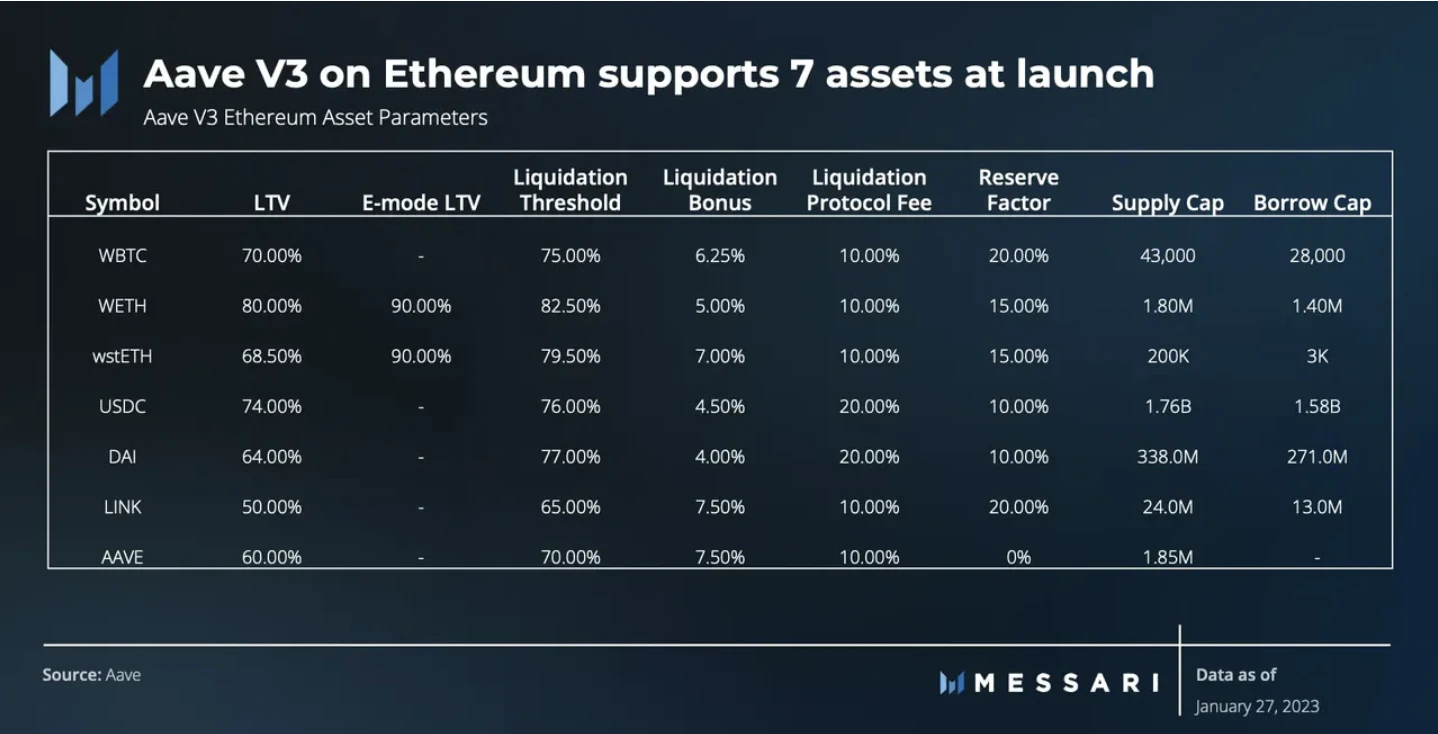

2023 年 1 月 27 日,Aave V3 上线以太坊。V2總共提供 12 種資產,而V3目前已經提供了 25 種資產,這其中有 12 個是 Isolated 的,作為高風險資產被隔離。

最備受期待的就是有多鏈支持功能,此次更新還改進了風險管理和提高了 Gas 效率。

以下內容部分來源於: Aave V3 Technical Paper

-

高效模式-eMode

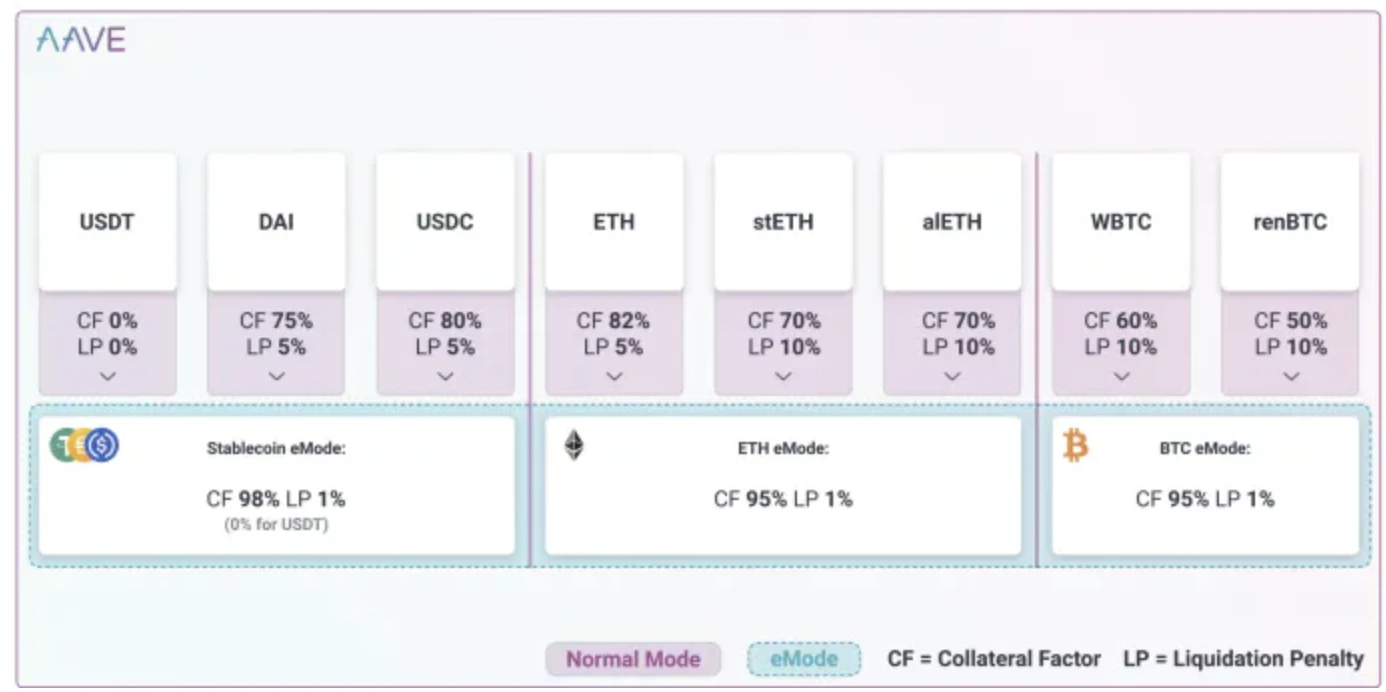

高效模式簡單來講就是可以對資產進行分類,例如:穩定幣。如果借方提供某一分類的資產作為抵押物的時候,將會有更加高的資產效率。每個類別都有 4 個可修改的風險參數.

-

LTV(其實就是借款能力,有些合約稱為質押系數)

-

清算閾值

-

清算激勵系數

-

定制價格預言機(可選)

白皮書中的舉例:

-

用戶選擇 E-Mode 類別 1 (穩定幣)

-

用戶提供 DAI(通常具有 75% LTV)

-

用戶現在可以借入其他穩定幣(包括 DAI),其借貸能力由 E-Mode 類別定義(97% )。 用戶的資金效率因此提高了 22% 。 請注意,用戶仍然可以提供其他資產並將其用作抵押品,但只有屬於用戶選擇的同一 E 模式類別的抵押品才會具有增強的風險參數。

-

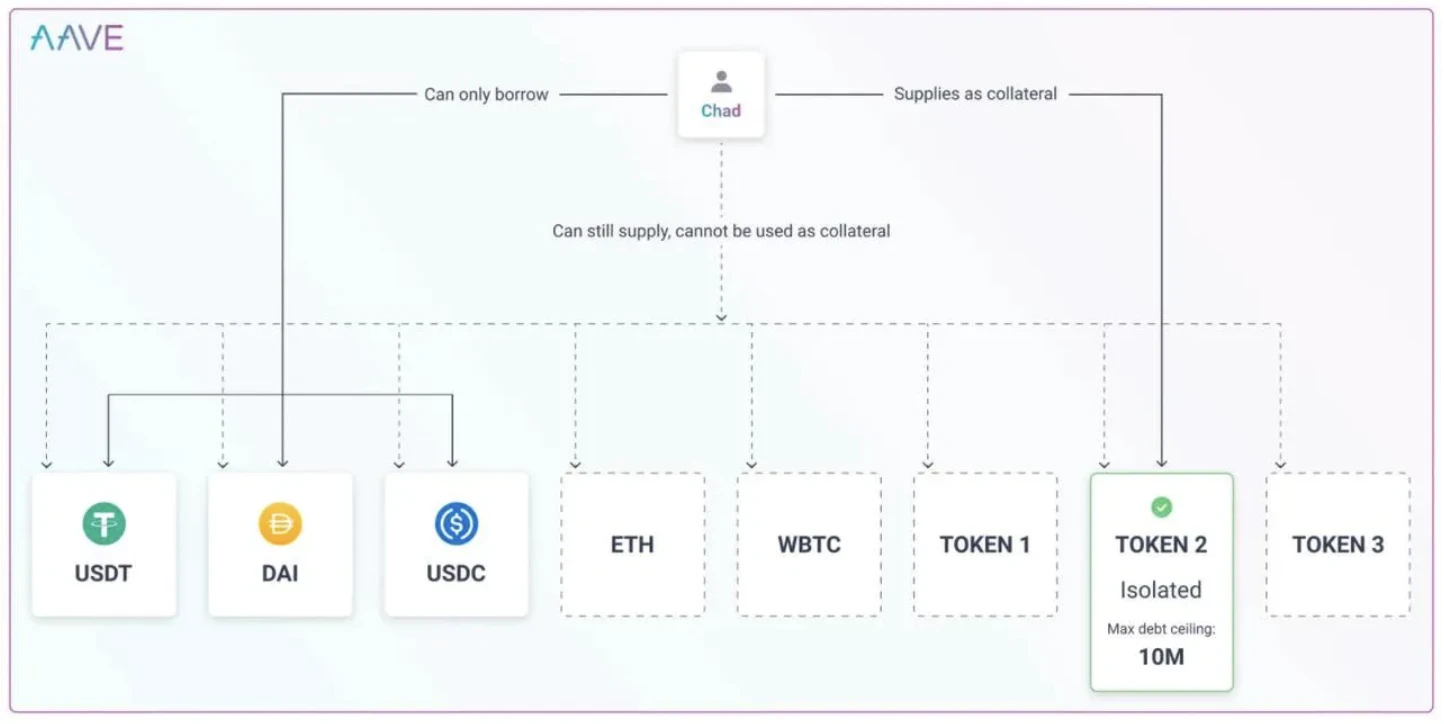

隔離模式

隔離模式也是 Compound 先推出的,借款人一次只能借用一種具有特定抵押品的資產。簡單理解就是高風險資產或者是 DAO 投票後決定的單個資產獨立作為一個池子

官方說法就是:“Isolated assets have limited borrowing power and other assets cannot be used as collateral.”(隔離資產的借貸有上限,其他資產不能用作抵押品。)

圖片來源: https://app.Aave.com/markets/

比如 Chad 提供 TOKEN 2 作為抵押品。TOKEN 2 是一種隔離資產,最高債務上限為 1000 萬美元,USDT、DAI 和 USDC 作為通過了治理許可的可借用資產。在提供 TOKEN 2 作為抵押品後,Chad 將能夠借入最多 1000 萬美元的 USDT、DAI 和 USDC。即使 Chad 提供另一種資產,比如 ETH、WBTC,由於隔離模式的存在系統不會允許 Chad 以這些資產為抵押借款。但 Chad 仍將通過提供的 ETH 和 WBTC 賺取收益。另外一方面,Chad 在禁用 TOKEN 2 作為抵押品後,可退出隔離模式,Chad 仍然可以繼續使用其他資產作為抵押品進行借貸。

隔離模式算是 Aave 在平衡長尾資產和主流資產的一個很重要的突破,降低主流資產被清算的風險,同時沒有完全拒絕市場對於山寨幣借貸的強烈需求。

-

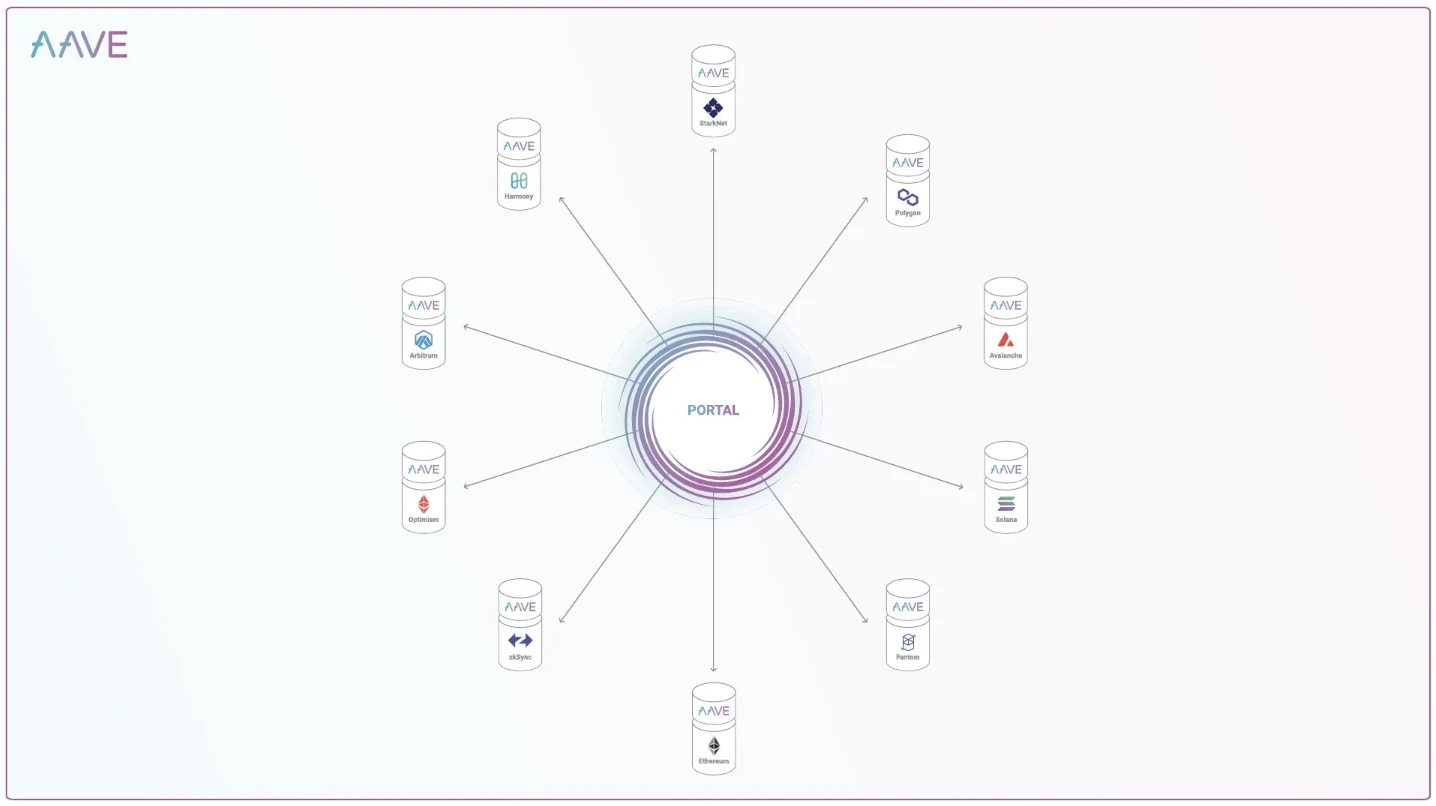

傳送門——多鏈支持——跨鏈借貸(尚未上线)

Aave 協議 V3 允許經過批准的網橋在源網絡上銷毀 aToken ,同時立即在目標網絡上鑄造它們。然後,基礎資產可以通過橋接器轉移到池中,以延遲的方式提供給目標網絡上的 Aave。 為了達成這個目標需要在協議加上三個特性:

-

鑄造 “無擔保(unbacked)”aToken

-

“無擔保(unbacked)”aToken 扶正為正常 aToken

-

為想要使用這些特性的合同提供白名單機制。

跨鏈借貸( Portal )功能早在 2022 年 3 月V3版本推出之時就已達到可部署狀態,但是出於安全考慮,團隊對此功能的推出比較慎重,至今未正式部署。因為 Aave 的跨鏈借貸並非由 Aave 協議自己掌控,而是引入了第三方的跨鏈橋協議。

簡單來說,就是用 aToken 作為流通於各個鏈上的憑證,用戶選擇在一條鏈上做抵押,然後通過門戶可以隨意在 Aave 部署的鏈上將資產提出。

和 aToken 的設計邏輯類似,Aave 希望用戶具有更多的決定權,能夠為了獲得更多利益而決定用戶在哪條鏈上提供流動性。

如果 aToken 轉移過去的話,最後銷毀 aToken 並提出抵押物的時候等於是從持有 aToken 的那條公鏈?

3. 利率策略

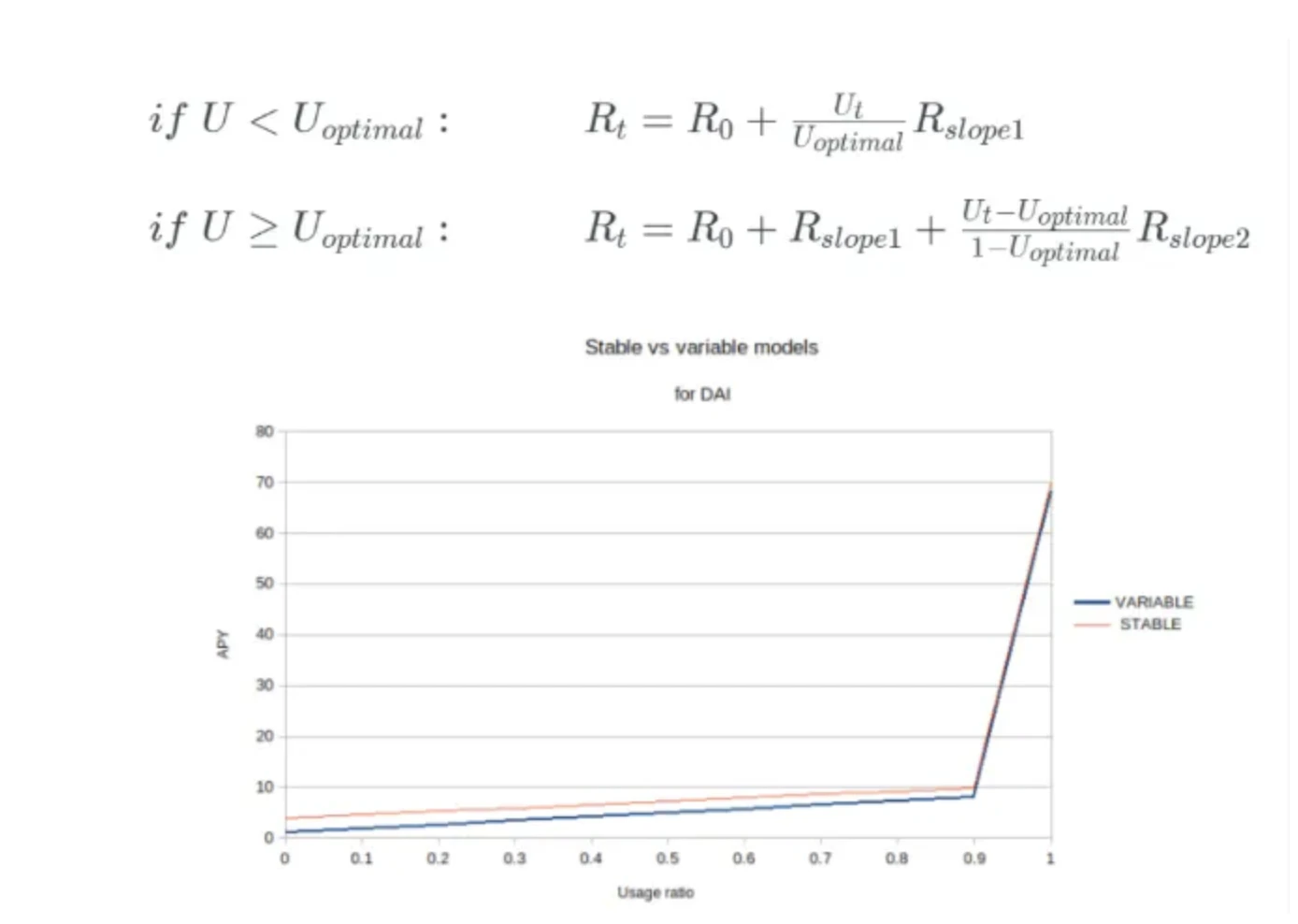

Aave 的流動性利率還是比較容易理解的:簡單來講就是利率會线性增加,但是斜率會有一次變動。在資金池達到最佳資金使用率之前,利率會相對較慢的速度线性增加;超過最佳資金使用率之後,斜率陡然上升,利率會飛速线性上漲。

圖片來源:https://medium.com/Aave/Aave-borrowing-rates-upgraded-f6c8b27973a 7

拓展閱讀: Borrow Interest Rate

Aave 有三種不同的利率模型策略,第一種策略主要是針對波動資產,對於波動資產來說在任何時候流動性的需求都是很重要的,所以波動資產的最佳資金使用率為 45% ,當資產流動性池中 45% 的資產被借出時,存款以及貸款利率就會使用十分高的 300% 斜率 Rslope 2 來增長。

數據來源: https://docs.Aave.com/risk/liquidity-risk/borrow-interest-rate

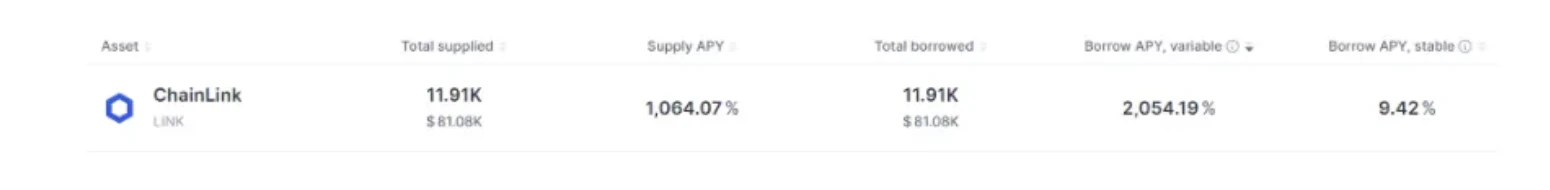

案例:在 Harmony 鏈上由於出現跨鏈橋問題,ChainLink 的流動性池子全部被借空(原因未知),此時我們可以觀察到利率的變化十分巨大,存入 ChainLink 的收益為 1064% ,而借 ChainLink 的利息為 2054% ,由此可見波動資產在資產使用率超過最佳比率的時候利率增長是十分大的。

第二種以及第三種策略都是針對穩定幣,在最佳資金使用率上略有不同,由於穩定幣價格錨定法幣波動十分低,所以對於穩定幣來說最佳資金使用率的比率十分高,且超過最佳資金使用率時的斜率 Rslope 2 也遠遠低於波動資產。

數據來源: https://docs.Aave.com/risk/liquidity-risk/borrow-interest-rate

案例:當穩定幣被借超過最佳使用率時,利率的增長明顯低於波動資產,但高利率的穩定幣相比於波動資產更能吸引更多的人存款以及還貸,所以幾乎不用擔心出現流動性問題。

部分引自: 一文讀懂 AAVE—”去中心化銀行“

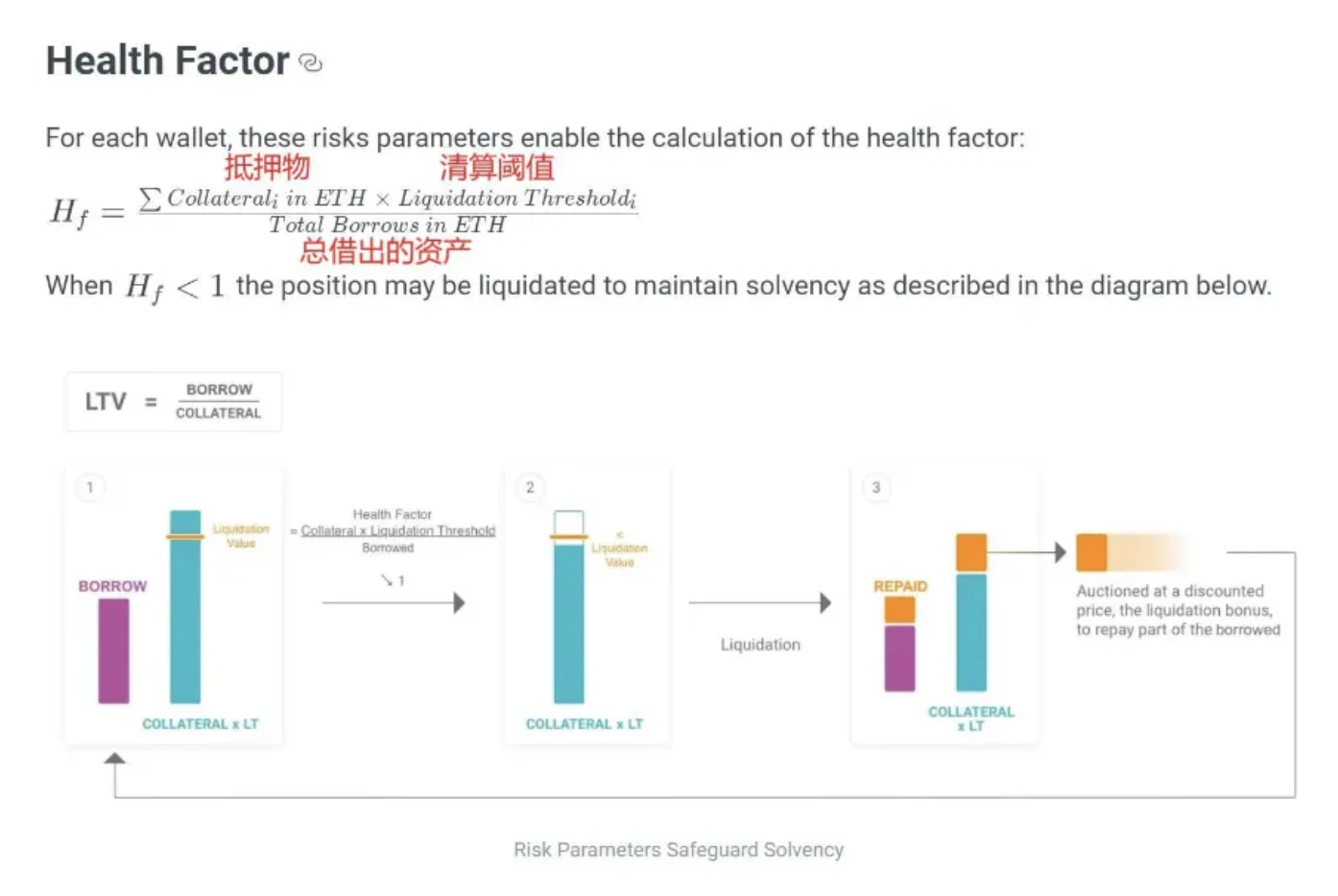

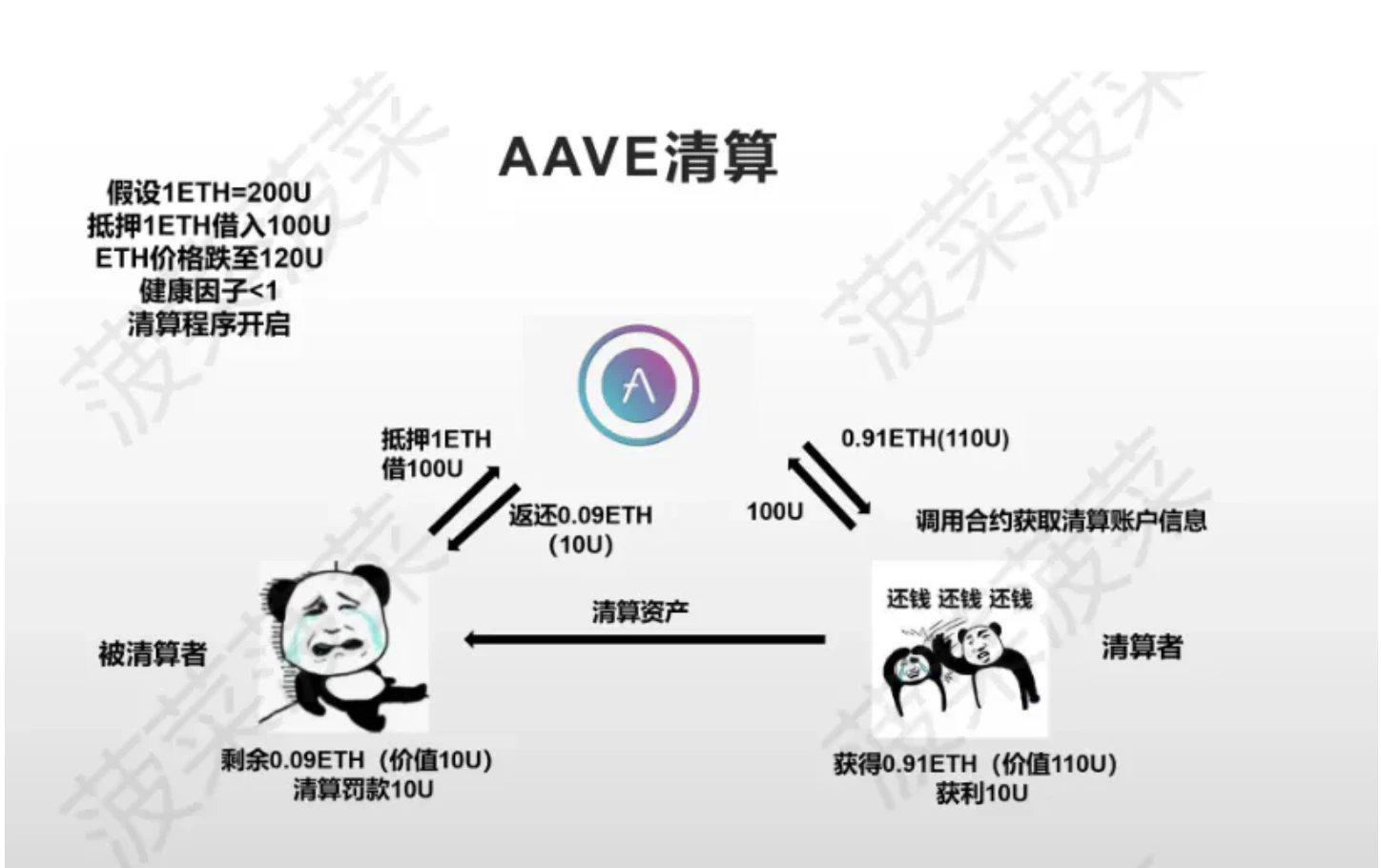

通常判斷用戶是否面臨清算的一個重要指標為健康因子(health factor),即借出資產的價值與抵押資產的價值的比值,由抵押物×清算閾值再÷總借出的資產可以得出,當健康因子小於 1 時,AAVE 協議就會面臨壞账,於是用戶就會進入清算程序。

AAVE 協議的智能合約本身並不能自動完成清算的操作,所以 AAVE 的清算程序是需要有第三方來完成的,清算人需要調用 AAVE 的清算智能合約獲取面臨清算的账戶的信息並執行清算操作,被清算者需要支付一筆額外的清算罰款獎勵給清算者以此來鼓勵更多人參與清算。

雖然任何人都可以調用清算合約來充當清算人的角色,但目前清算人的門檻極高,通常由專業的清算機器人來執行且需要龐大的資金量,一般人基本無法參與,並且頭部的清算機器人有着絕對的優勢,我們可以觀察到近期排名前十中排名第一清算者的參與清算的金額份量是比其他所有清算者的金額總量還要多。

數據來源: https://eigenphi.io/mev/ethereum/liquidation

4. Aave 與 Compound 業務數據情況對比

Aave 和 Compound 作為兩個去中心化借貸的龍頭,一些核心理念所決定的取舍也奠定了兩者發展速度不同,從數據層面可以反應出來二者在不同战略側重點後的發展狀況。

作為項目方,有個數據在 Defi 項目中往往不會被披露,就是人力資本。前面提到 Compound 有 19 個員工、Aave 有 95 個員工,那這一部分的开支也是幾倍的量級?

粗淺按照人均 15 萬美元的年薪來看,那也是 300 萬美元的支出對比 1500 萬美元的支出,這對於一個月收入可以只有 100-200 萬美元的協議來說會是的負擔。

所以在業務數據對比的過程中,應該是實時帶着一個因素去思考,一個是 20 人團隊做出來的,一個是 100 人團隊做出來的,Aave 可能支出比 Compound 也多個小 1000 萬美元。

和 Uniswap 以及很多 Web 3.0 項目一樣,推測 Aave 一定是需要賣代幣來維持的。

4.1 TVL

近一年的 TVL 對比,Aave 在$ 4 b 到$ 6 b 之間波動,而 Compound 在$ 1.5 b 到$ 2.2b之間波動。

數據來源: https://tokenterminal.com/terminal/projects/Aave/competitive-landscape

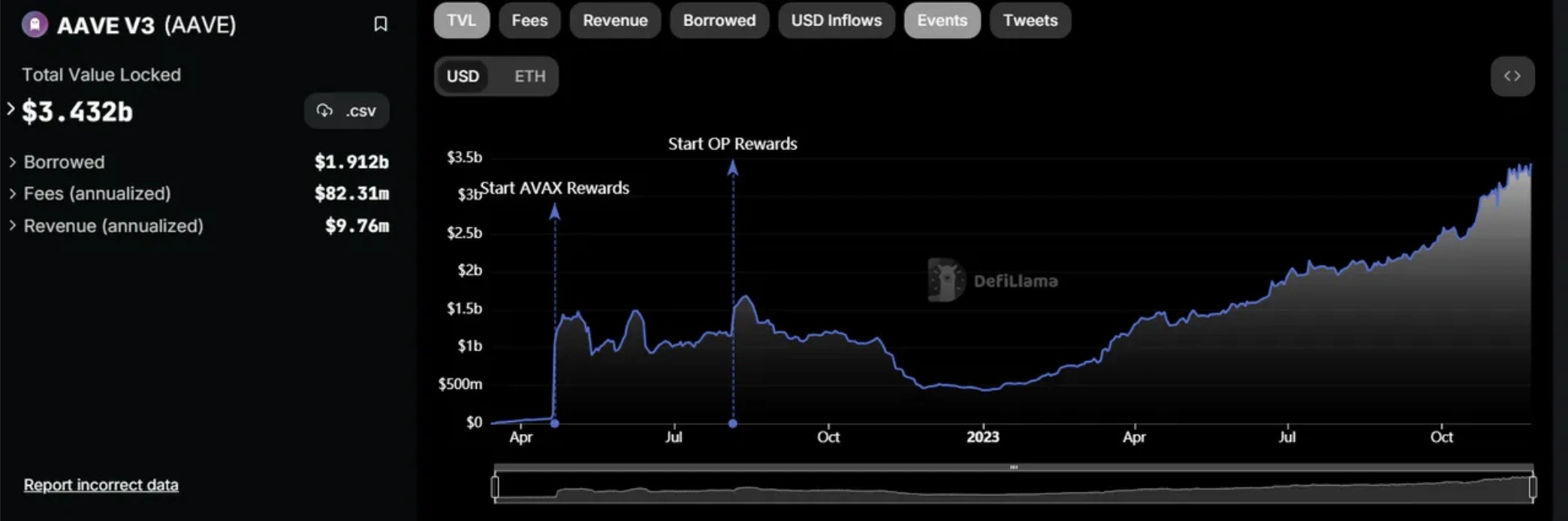

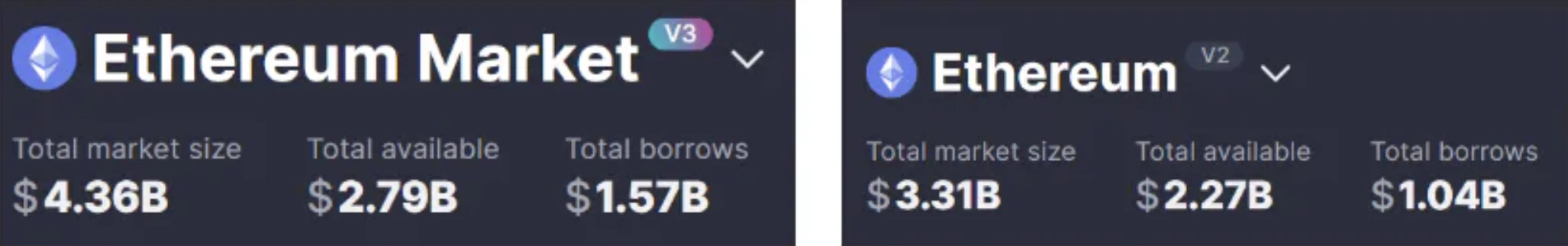

Aave V2已經從$ 4 b 左右下降到了$2b出頭,反過來 Aave V3推出以後,從 22 年底最低不到$ 500 m 現在已經來到了$ 3.42 b。

數據來源: https://defillama.com/protocol/Aave-v2

數據來源: https://defillama.com/protocol/Aave-v3

4.2 Treasury 國庫

高點的時候國庫到過$ 5.74 億美金,目前在$ 1.21 億美金,Aave 佔比 70% ,不算 Aave 的話$ 0.35 億美金。所以其實在國庫價值最高的時候,幣本位來看可能沒有那么誇張,更多是因為當時幣價較高所導致的。

數據來源: https://community.llama.xyz/Aave

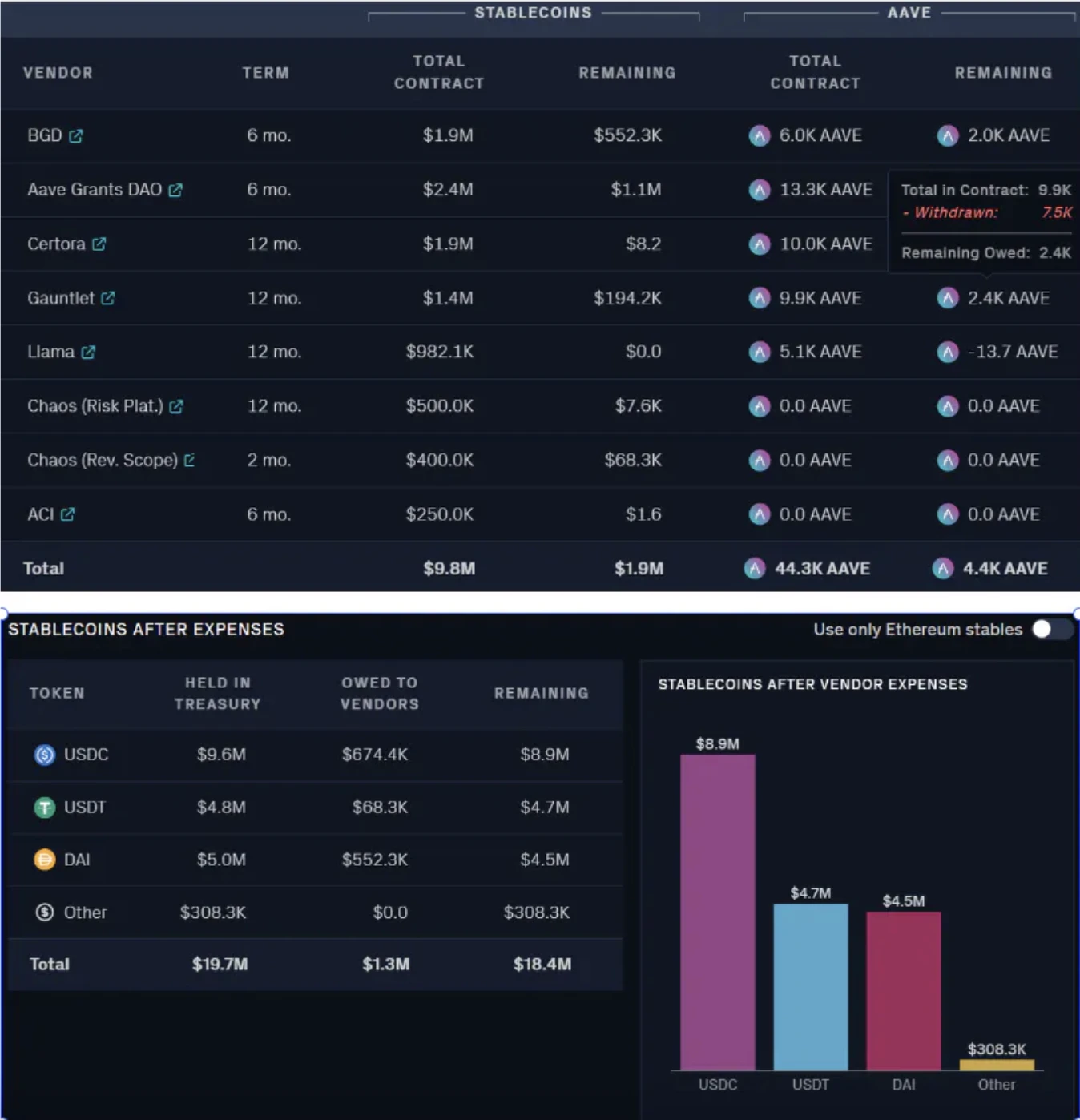

Aave 團隊很依賴 Token 的市值,他們很多 Contract 都是穩定幣和 Aave 混合支付的。

4.3 Runway

目前穩定幣的支出和收入基本打平。然後由於質押提供的用戶獎勵以及一些用 Aave 支付的一些服務,大概夠堅持 2.2 年,當然在用戶獎勵減少以後(550 變成 385)這個周期應該會變長(後面會繼續講)。

數據來源: https://community.llama.xyz/Aave/runway

Aave每一筆支出都可以找到對應的 Proposal,而且付款進度也都標明的非常清晰。可以理解為每一次股東大會的決策都公开透明,感覺社區歸屬感、去中心化程度極高(後面會繼續講)。

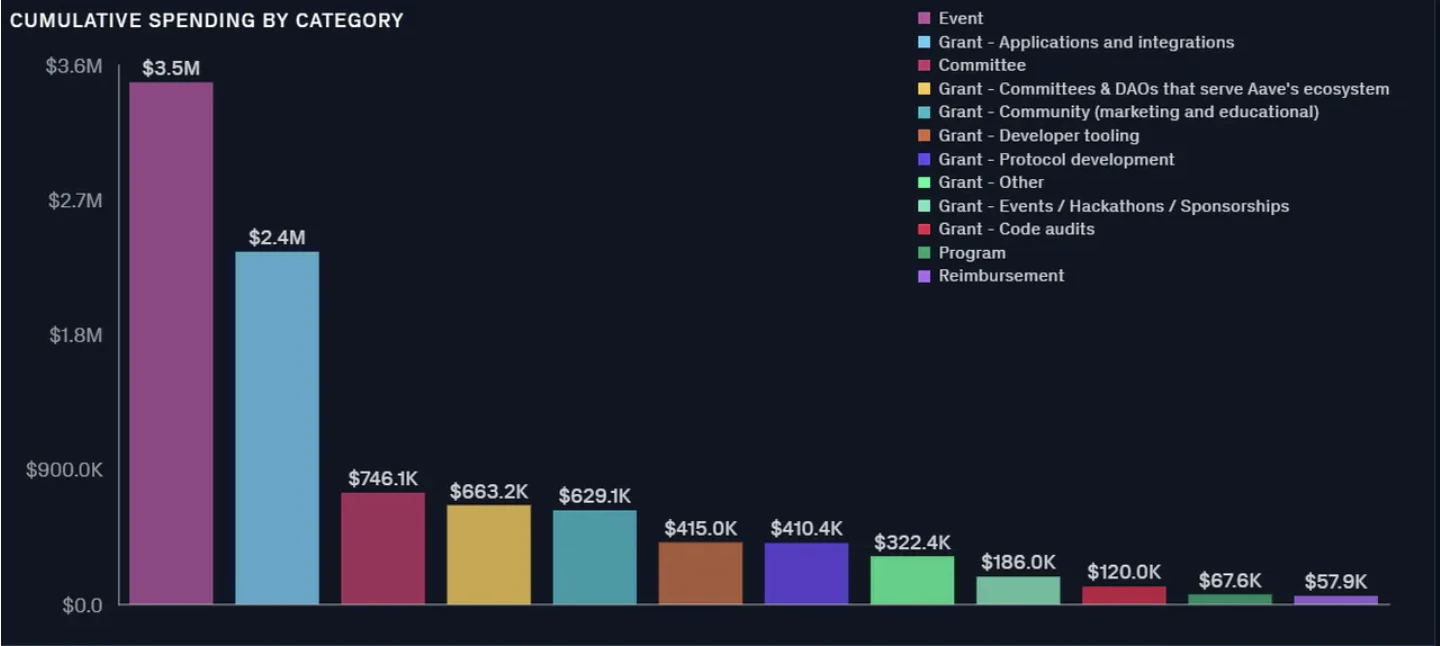

支出這塊兒缺乏最大頭的人員工資。Grant 這一欄雖然有 Protocol Development 和 Code audits 這種欄目,但是通過量級判斷明顯對應的不是員工工資。

數據來源: https://community.llama.xyz/Aave/grants

根據他們發布的招聘帖的公司,員工平均年薪就按照啊 10 萬美元算, 100 個員工年开支$ 10 m。

數據來源: https://www.google.com.hk/search?q=Aave+salary&rlz=1C1CHWL_zh-CNFR957FR957&oq=Aave+salary&gs_lcrp= EgZjaHJvbWUyBggAEEUYOTIGCAEQIxgnMgYIAhAjGCcyBwgDEAAYgAQyBwgEEAAYgAQyBwgFEAAYgAQyBwgGEAAYgAQyBwgHEAAYgAQyBwgIEAAYgAQyBwgJEAAYgATSAQg 3 MTc 2 ajBqN 6 gCALACAA &sourceid=chrome&ie=UTF-8

先粗淺按照 Aave $ 95 的價格來計算,每年不算人力成本 u 本位开銷就是:

[(5, 300+ 33, 000)* 95+ 1, 300, 000)]* 12 =$ 59, 262, 000

加上$ 10 m 的人力成本

$ 59, 262, 000+$ 10, 000, 000

收入大概是:

1, 200, 000* 12 =$ 14, 400, 000

這$ 69-$ 14 = $ 55 m 的錢從哪裏出?Aave 20 年後就沒有融資。

$ 55, 000, 000/100 = 550, 000 ,需要賣 550 k 的 Aave 代幣?目前一年釋放的質押獎勵是 12* 33 k= 396 k。

(計算存在的問題就是收入預估是按照月份的,如果收入能夠到$ 5 m,也就是現在的月收入番 3 倍,才能打平)

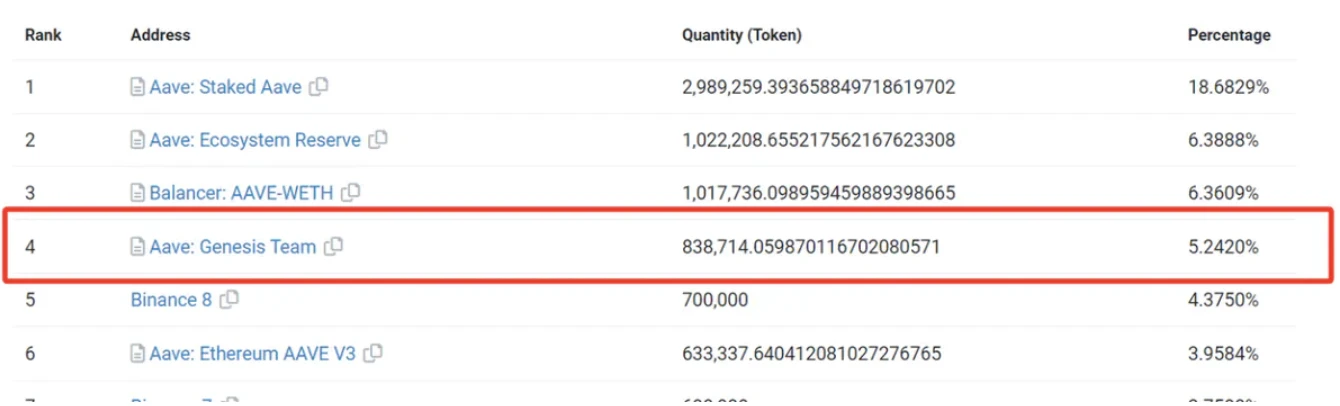

後來看 Token Holder 部分,Aave: Genesis Team 應該是給員工發工資的,還有 80 多萬的 Aave,按照$ 100 來算的話還有$ 80 m 可以用來發工資,再加上他們自己也可以做質押的收益,短期內現金流比想象的要健康。

數據來源: https://etherscan.io/token/tokenholderchart/0x7fc66500c84a76ad7e9c93437bfc5ac33e2ddae9

4.4 主流資產借貸利率和借貸情況

4.4.1 指標解釋

-

LTV:Aave 通過貸款價值(Loan to Value,LTV)比來衡量每 1 單位的抵押品可以借入的其它資產的價值。

-

E-mode LTV:同一類別的借貸能夠提高 LTV

-

Liquidation Treshold:清算閾值

-

Liquidation Bonus:給清算人的獎勵

-

Liquidation Protocol Fee:清算給協議的費用

-

Reseve Factor :儲備系數,即上交給國庫的利息比例

-

Supply Cap :供應上限

-

Borrow Cap:借貸上限

對於指標的概念可以配合該圖看

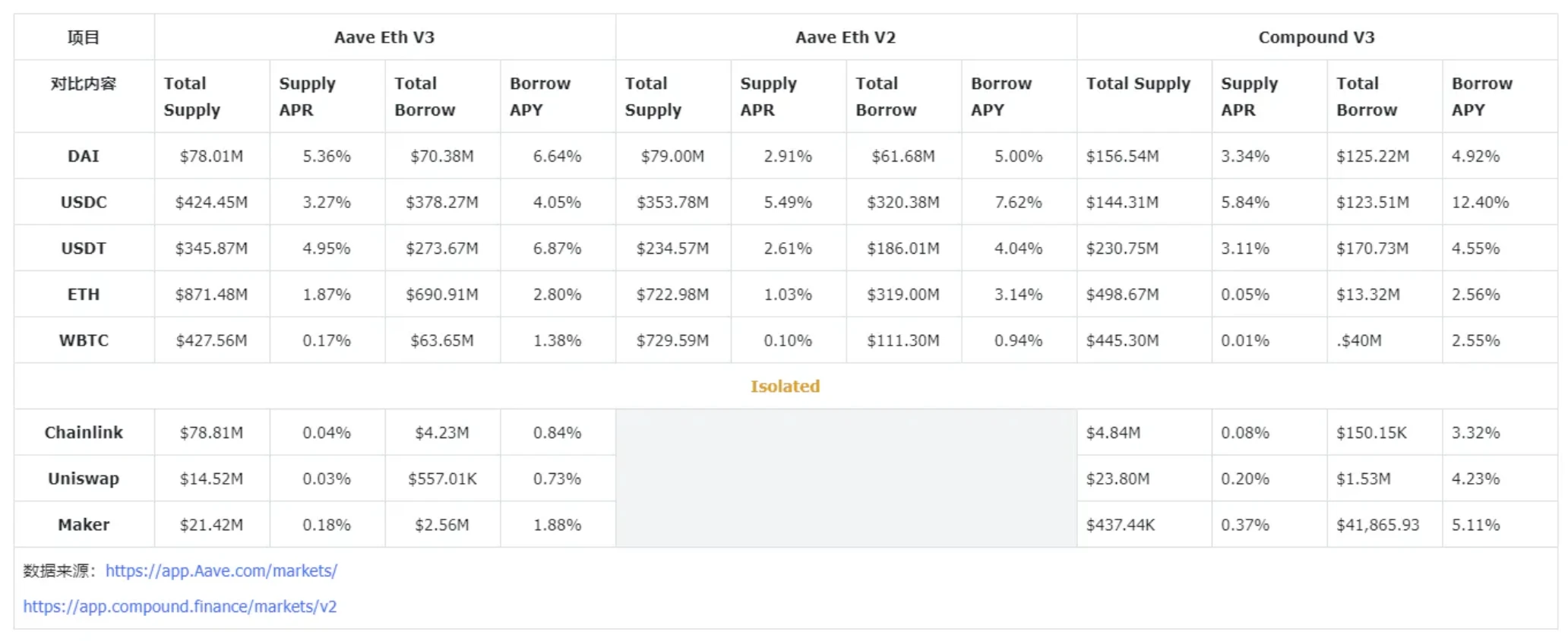

4.4.2 對比 Market

-

Aave: Ethereum V3/V2

-

Compound:Ethereum V2

為什么還會有人用 Aave V2版本?這裏潛在推測是V3中的池子如果對應資產達到最優了,那么實際上V2的流動性池性價比會更高。

這裏沒有放 Compound V3,主要是 Compound V3一個非常返璞歸真的操作,簡單來講就是舍棄掉了 cToken。

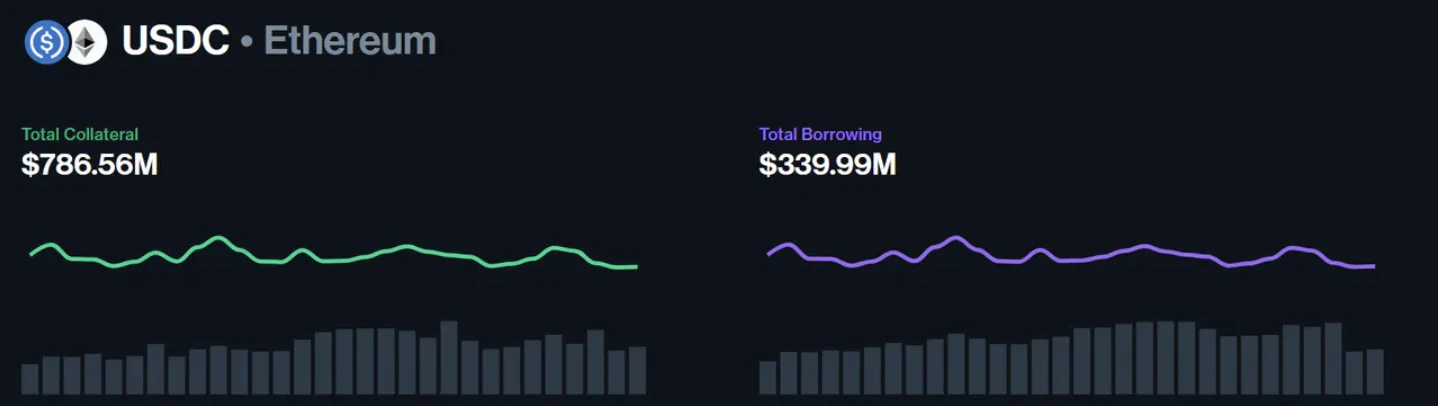

以 USDC 為例,整體情況如下:

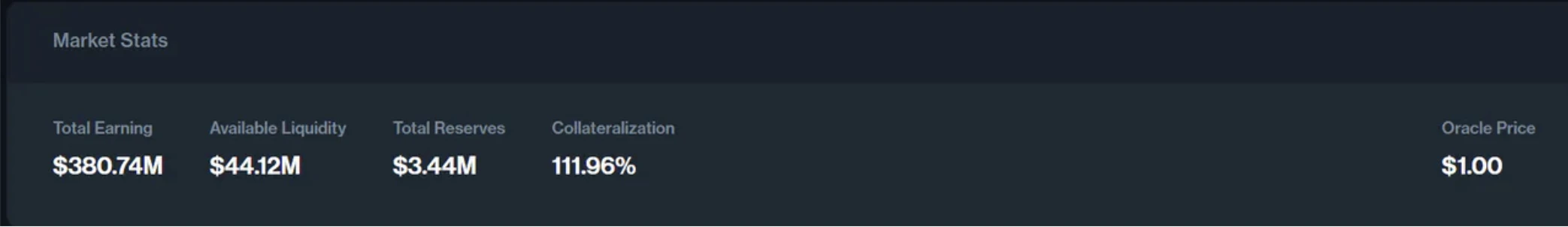

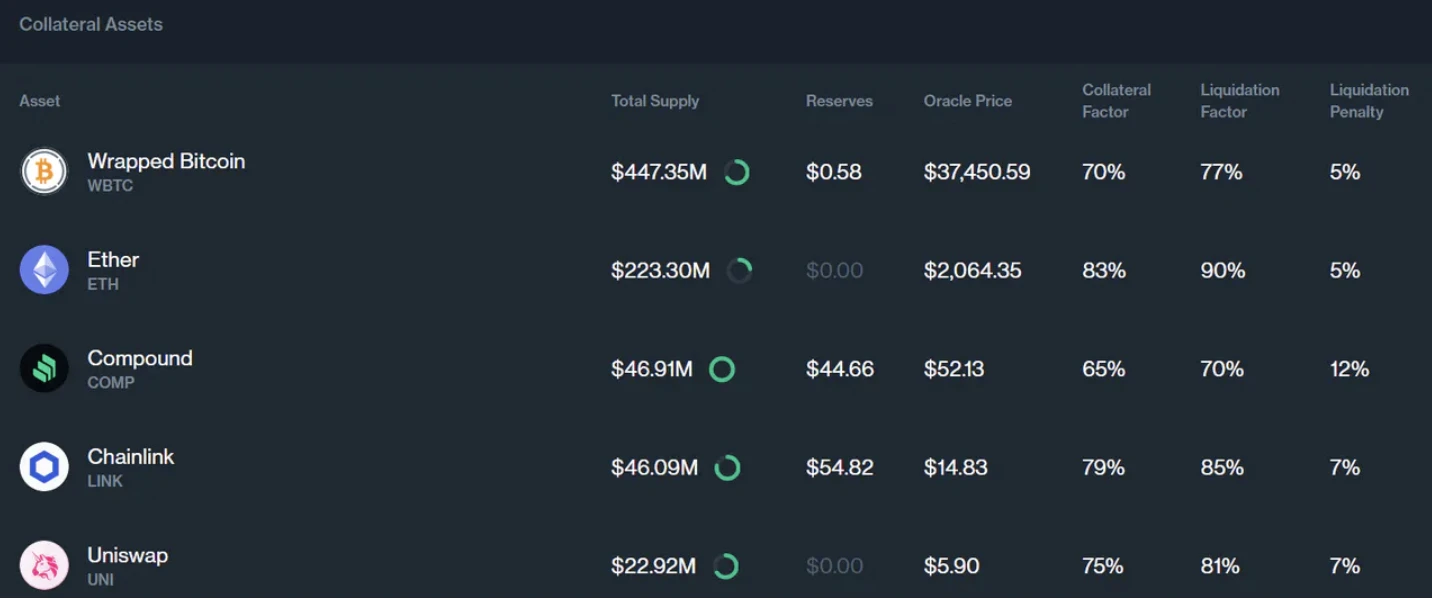

貸款人提供 USDC,獲取利息。這裏為什么 Totak Earning 只有$ 380.74 m,而不是 Total Collateral 的$ 786.56 ?

因為借款人只能夠存入要求的抵押物,然後進行借貸,這部分抵押物不再會生息,這裏抵押物會存入對應的合約,且不會被借貸出去。借款人的抵押物和貸款人提供的流動性是分开的。

所以 Compound V3更像是 DAI,只不過 Compound 沒有屬於自己的穩定幣。

數據來源: https://app.compound.finance/markets/usdc-mainnet

4.5 收入情況

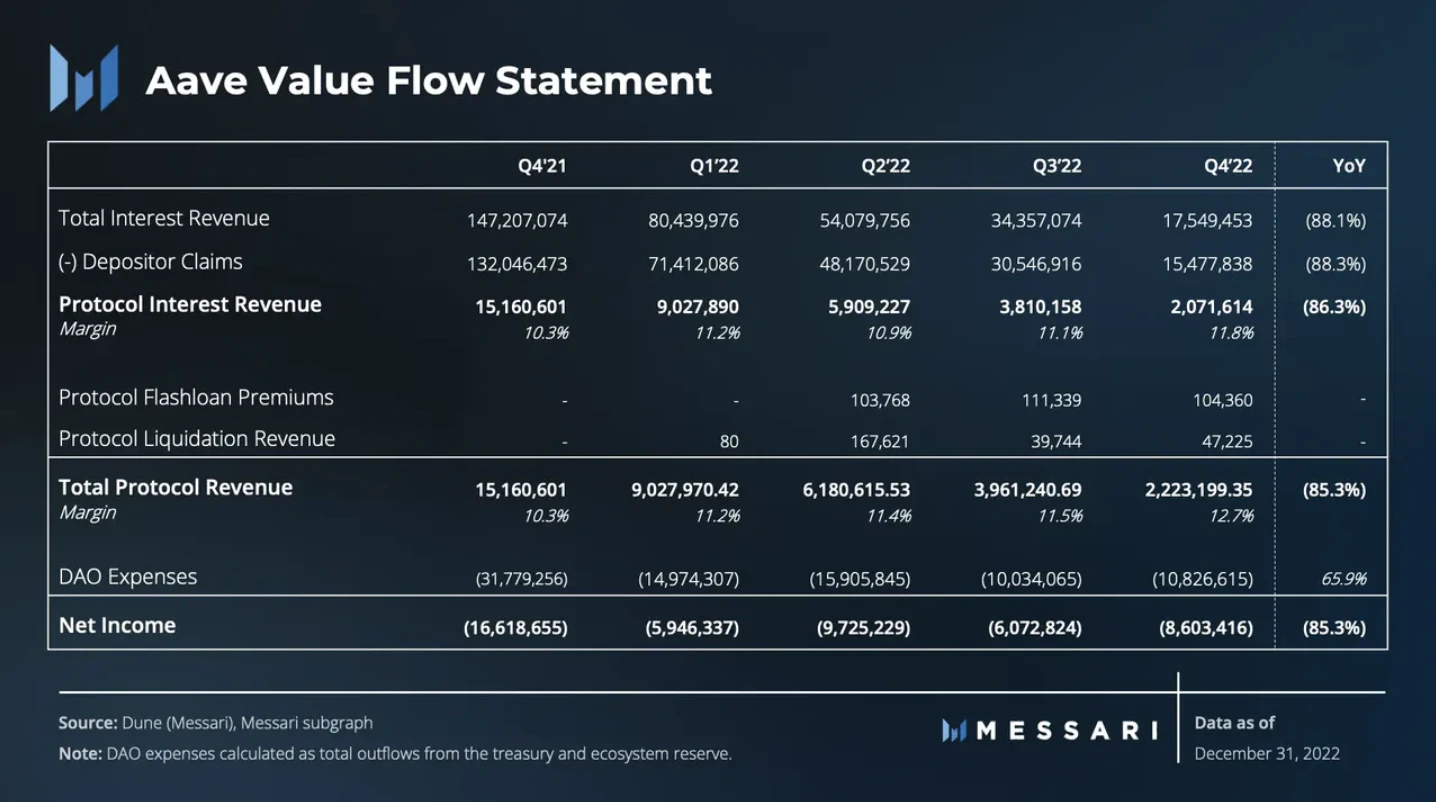

以下內容引自: State of Aave Q4 2022

-

收入構成

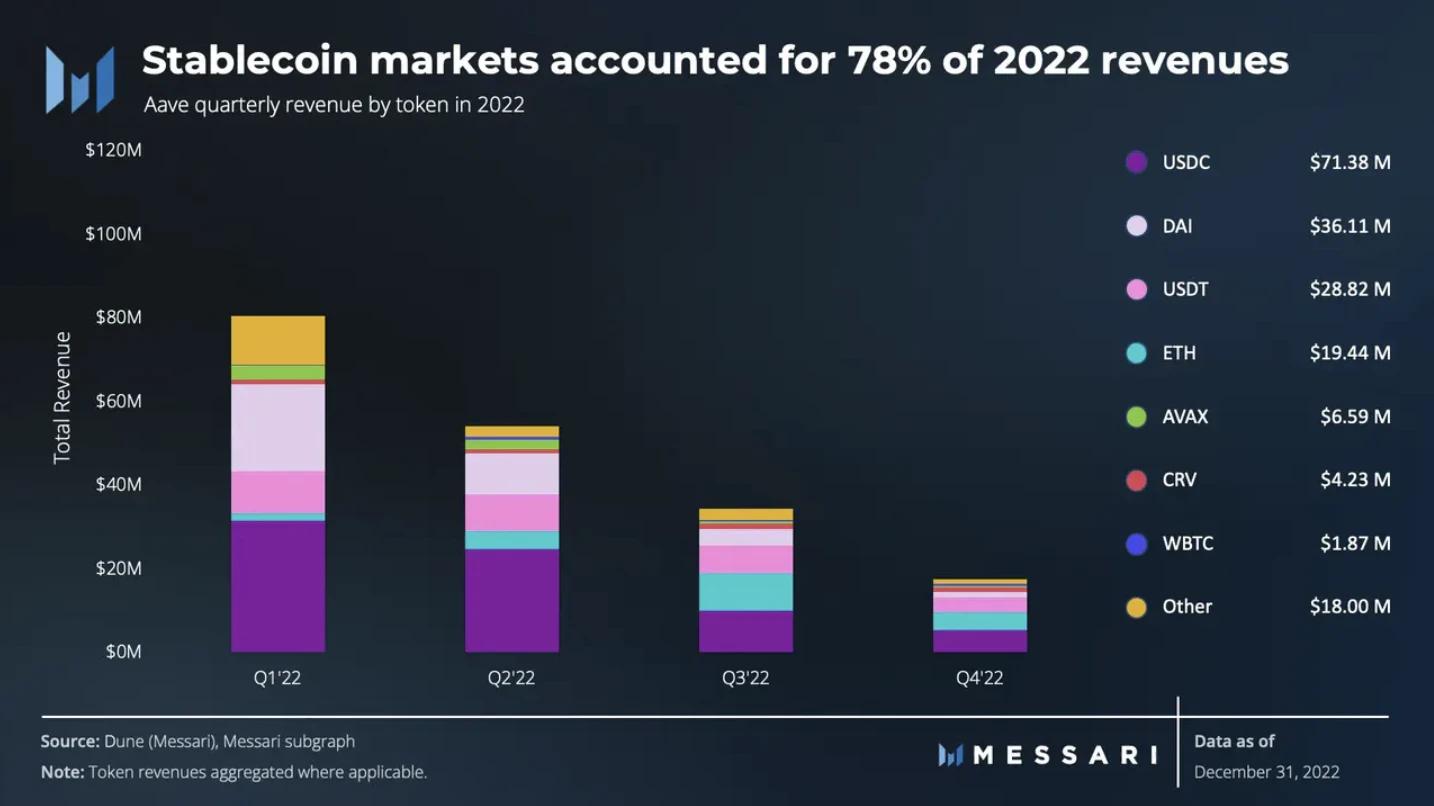

可以看到閃電貸的手續費以及清算收入為協議帶來的收入相比於利息來說非常少,只有零頭。

而這其中穩定幣為收入做出了最多的貢獻。

4.6 估值對比

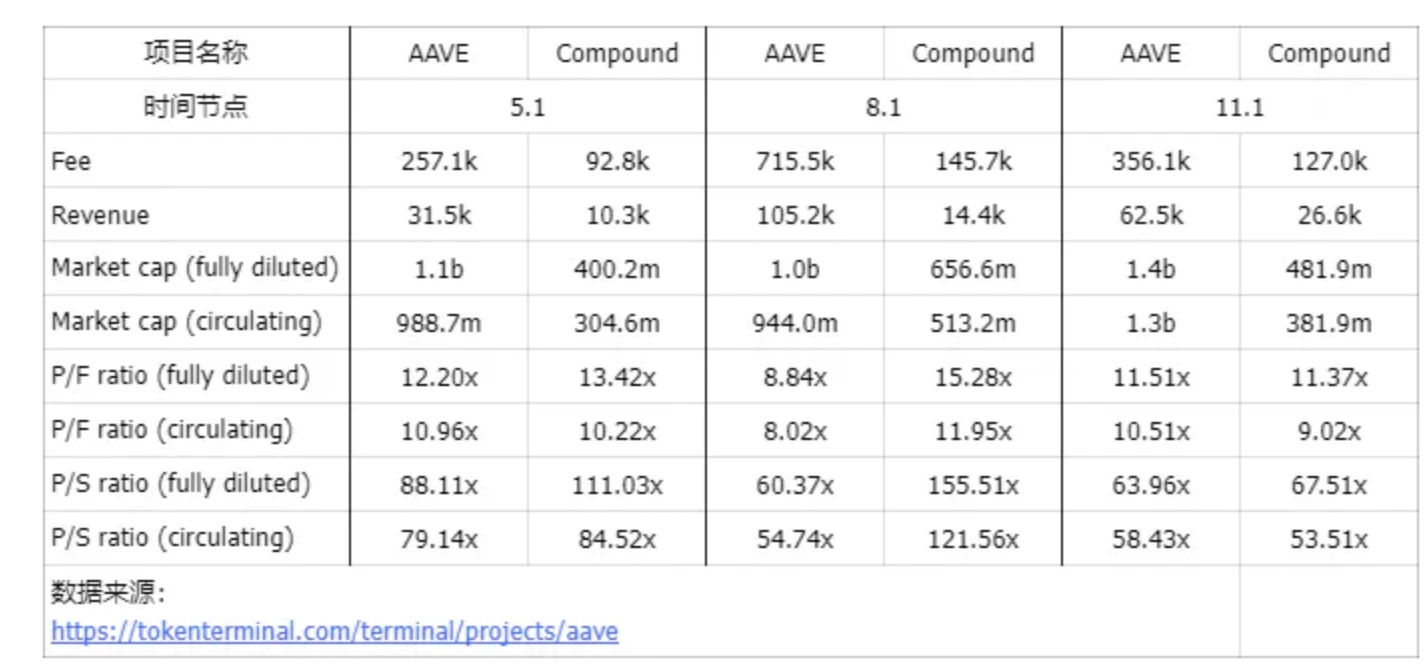

雖然 Aave 的 MC、Revenue、Fee 都比 Compound 高出很多,但是 P/F、P/S 兩者比較接近,市場對於去中心化借貸的估值還算理性。

5. 穩定幣 GHO

討論問題:為什么大家都要做穩定幣?

從 MakerDAO-DAI、Curve-CrvUSD、Aave-GHO,不同的 Defi 協議為什么要拓展相同 Defi 的這塊兒業務?

GHO 是可以給 Aave DAO 帶來的直接的收益,且隨着規模做大會而线性增加。

從過往提案當中,經過時間的驗證,更多的問題是因為 GHO 的鑄造者多數用途為套利,導致的持續脫鉤;而刺激需求的方案都是更好的利率、更多的賦能,並沒有所謂的“真實應用場景”。

所以換個角度想,現在可能更多是屬於營銷的階段?最重要的是做量。

dongzhen:給私人機構發幣的權利,和 BTC 一樣,貨幣的非國家化的雛形;穩定幣誰做的好,誰能做好的應用場景,誰就能走出來。

5.1 基本情況

Aave 公司於 2022 年 7 月 7 日 將 GHO 引入 Aave DAO。

經過一段時間的討論,社區投票通過 Snapshot 為 GHO 开綠燈。

第一個 GHO 开發更新 於 2022 年 10 月 14 日發布。

第二個 GHO 开發更新(測試網版本) 於 2023 年 2 月 9 日發布。

GHO 是一種使用像 Aave 存款 作為抵押品鑄造的超額抵押的 Stablecoin,也就是進一步賦能 Aave 的存款人。**因此,在某種意義上它類似於 MakerDAO,但更有效率,因為所有的抵押品都將是產生一些利息的生產性資產——這取決於它們的借款需求。GHO 作為一種新資產本身就適合現有的 Aave 協議,這意味着與借用 GHO 的協議進行交互類似於與 Aave 池中的其他資產進行交互。

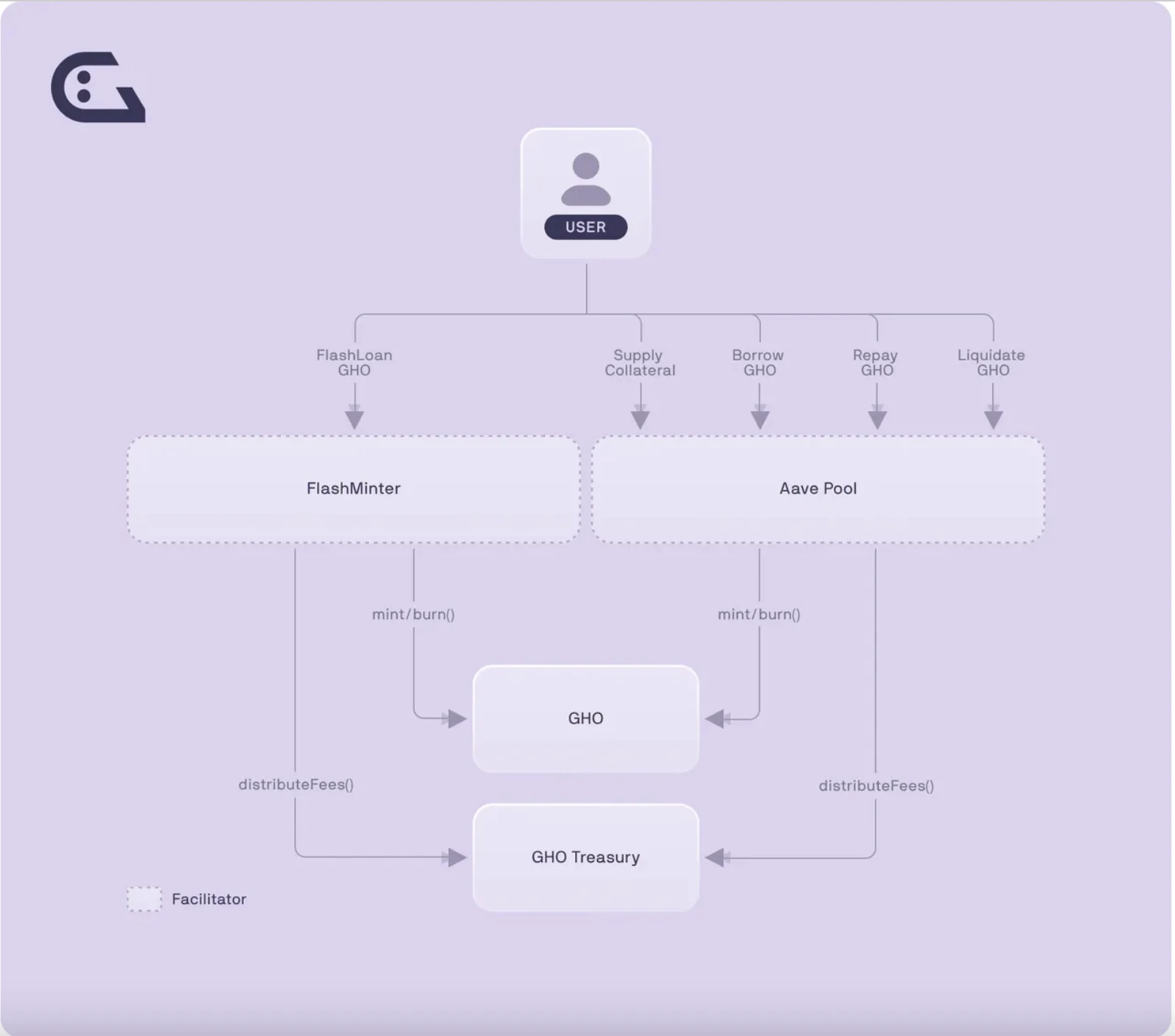

在 GHO 模型中,借用的 GHO 所支付的利息 100% 都歸 Aave DAO 所有。根據 GHO 的需求,這可能會給 Aave DAO 帶來可觀的收入。除此之外, FlashMint 模塊還通過交易費用產生收入。

一些基本信息:

-

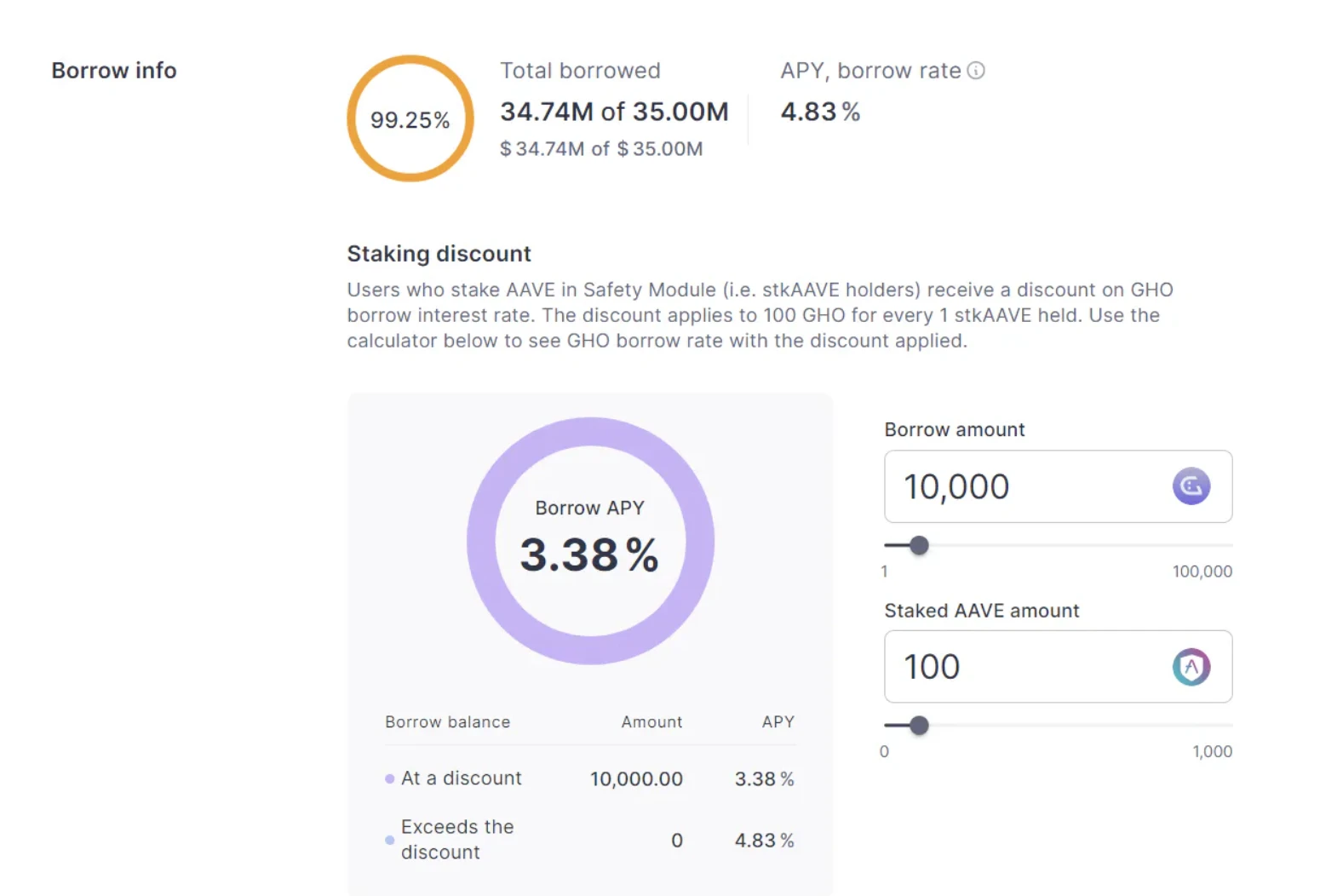

如果質押 Aave,每 1 stkAave 對應 100 GHO 的折扣,APY 由 4.83% 變為 3.38% ,有一個 30% 折扣。

-

目前發行總量為 3500 萬枚,借出去了 34.74 M。

-

值得注意的是,目前 GHO 的利率策略是由 DAO 投票決定的,而不是擁有一個穩定的流動性利率。

數據來源: https://app.Aave.com/reserve-overview/?underlyingAsset=0x40d16fc0246ad3160ccc09b8d0d3a2cd28ae6c2f&marketName=proto_mainnet_v3

GHO 一直處於穩定脫鉤的狀態。

圖片來源: https://www.coingecko.com/en/coins/gho

供應抵押品 –> 借入 GHO –> 償還 GHO 債務

GHO 由協調人創建(“鑄造”)或償還(“銷毀”)。GHO 的鑄造是在資產供應量超過要鑄造的 GHO 價值的情況下進行的。GHO 的設計是借款時產生利息,這個利率由 Aave Governance 決定。

關於 Flash Minting 的一點補充:

FlashMinting 對於 GHO 來說尤其重要,因為它將有助於促進套利、提供即時流動性並具有清算用戶的能力。

由於 FlashMinting 提供與當前 閃貸 標准相同的功能,因此其工作原理非常相似(例如,所有交易都必須在一個區塊內完成,並且需要支付手續費)。

圖片來源: https://docs.gho.xyz/concepts/how-gho-works/

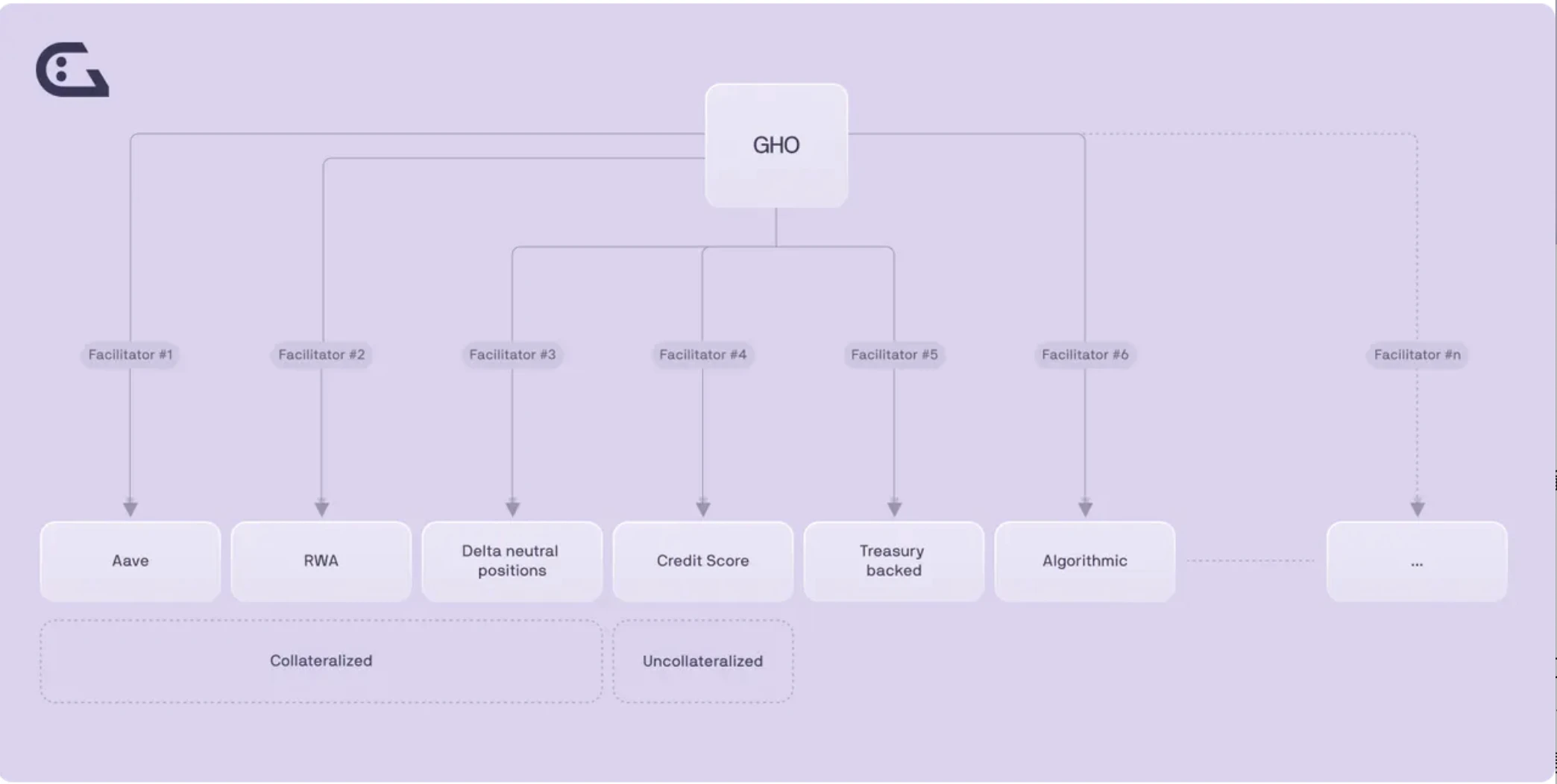

GHO 中引入了一個很重要的角色“Facilitator”(協調員、促進者),將 GHO 背後的抵押物變的多元化。新的抵押物包括 Aave、RWA、信譽積分、 Delta 中性等等。

服務商可以通過各種策略以無需信任的方式鑄造和銷毀 GHO 代幣。這些策略可以由不同的實體制定,這些實體可以採用不同的策略來整合 GHO(每個實體都是一個協調者)。**Aave DAO 為每個 Facilitator 分配一個具有指定容量的 Bucket,這是特定 Facilitator 可以鑄造的 GHO 的上限。**此限制由 Aave DAO 定義並可以更改。

5.2 利率策略

與 Aave 協議中的其他資產相比,GHO 智能合約不遵循通常會影響利率的供需動態。

對於 GHO,Aave 協議集成要求利率由協調實體(特別是 Aave 治理) 確定。利率由 Aave Governance 設定,Aave Governance 根據 GHO 供應收縮或擴張的需要靜態調整利率。這是一種效率很低下,主觀性極強的方案,也側面證明 GHO 還處於早期階段,且體量和流動性還沒有到需要動態利率的階段。

利率的任何變化都需要治理提案。這種設計起到了穩定機制的作用,並保留了 Aave 協議借入利率模型的靈活性。未來將有可能實施 Aave 治理社區認為合適的任何利率策略。

-

GHO 價格超過 1 美元

如果 GHO 的市場價格高於 1 美元,Aave Governance 可以降低利率,因為較低的利率可能會鼓勵更多用戶訪問 GHO。

-

GHO 價格低於 1 美元

如果 GHO 的市場價格低於 1 美元,Aave Governance 可以提高利率。這會鼓勵更多用戶償還其 GHO 頭寸,從而減少未償 GHO 供應。

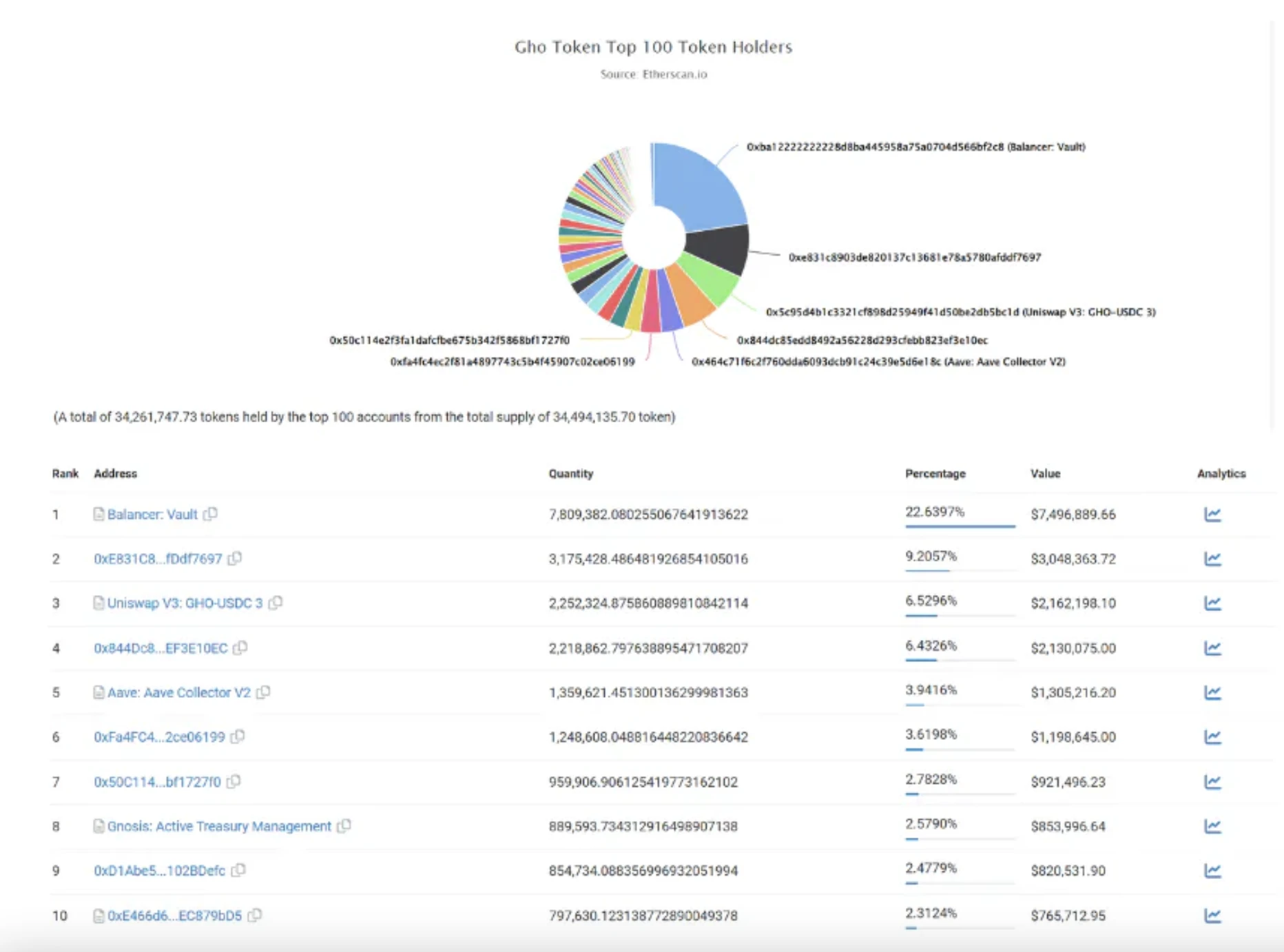

5.3 籌碼分布情況

根據 Etherscan 顯示,GHO 主要分布於 Balancer 和 Uniswap。

數據來源:https://etherscan.io/token/tokenholderchart/0x40D16FC0246aD3160Ccc09B8D0D3A2cD28aE6C2f

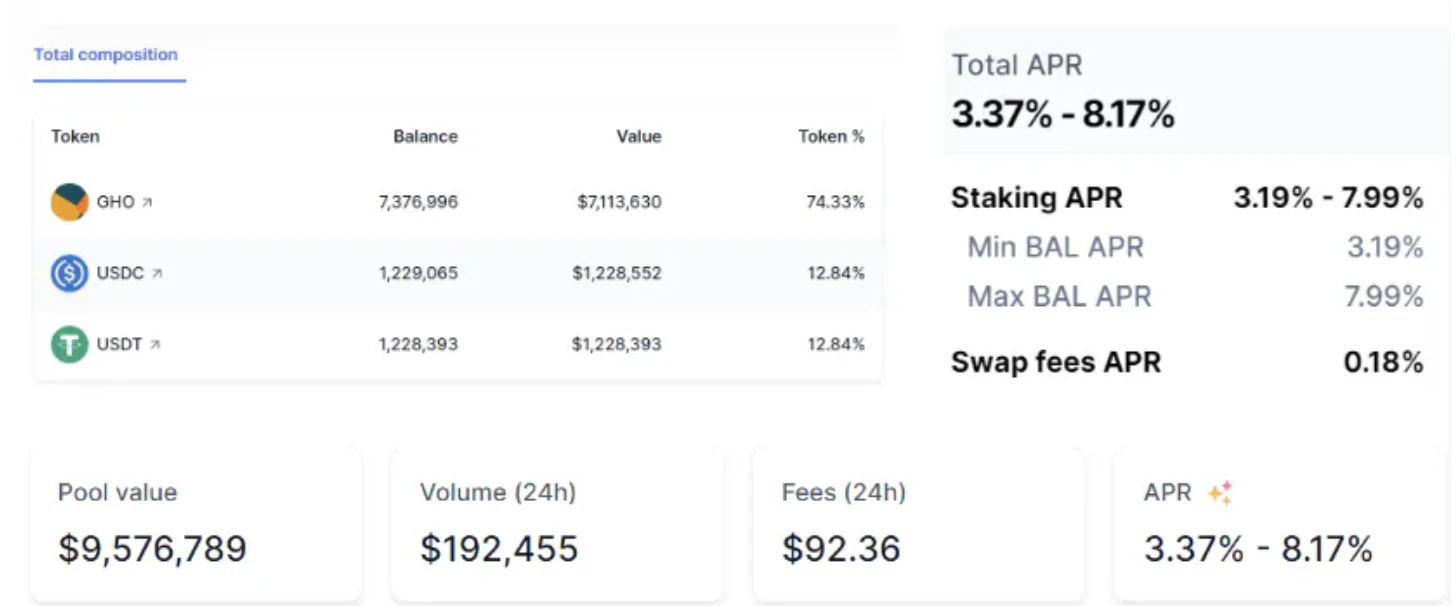

GHO 持有量最多的地址對應的 Balancer 的一個穩定幣流動性池, 24 h 交易量$ 192, 455 ,交易手續費$ 92.36 。這裏 GHO 的比例高達 74.33% ,說明用戶對於 GHO 基本沒有需求。

數據來源: https://app.balancer.fi/#/ethereum/pool/0x8353157092ed8be69a9df8f95af097bbf33cb2af0000000000000000000005d9

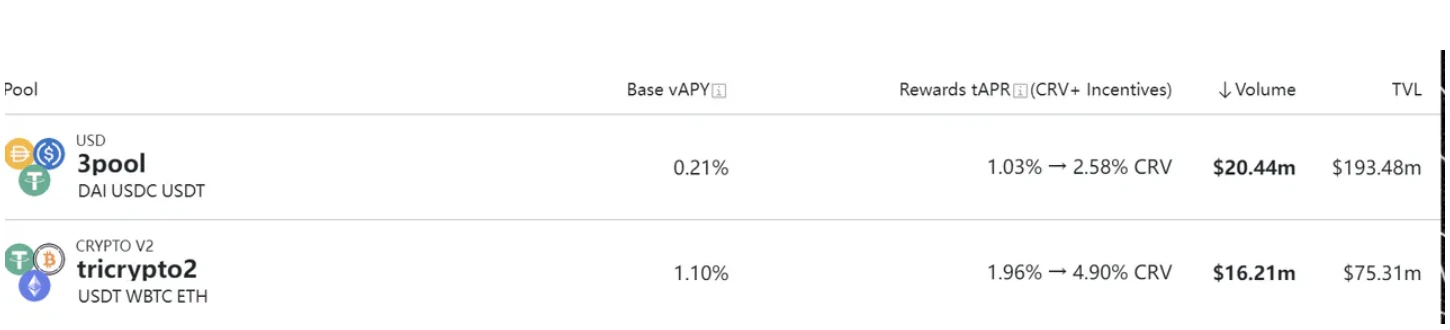

和 Curve 穩定幣流動性池的日交易量對比一下,目前只有 3 pool 的 1% 。

數據來源: https://curve.fi/#/ethereum/pools

另外對比下 3 pool 和 tricrypto 2 的一個比率。

-

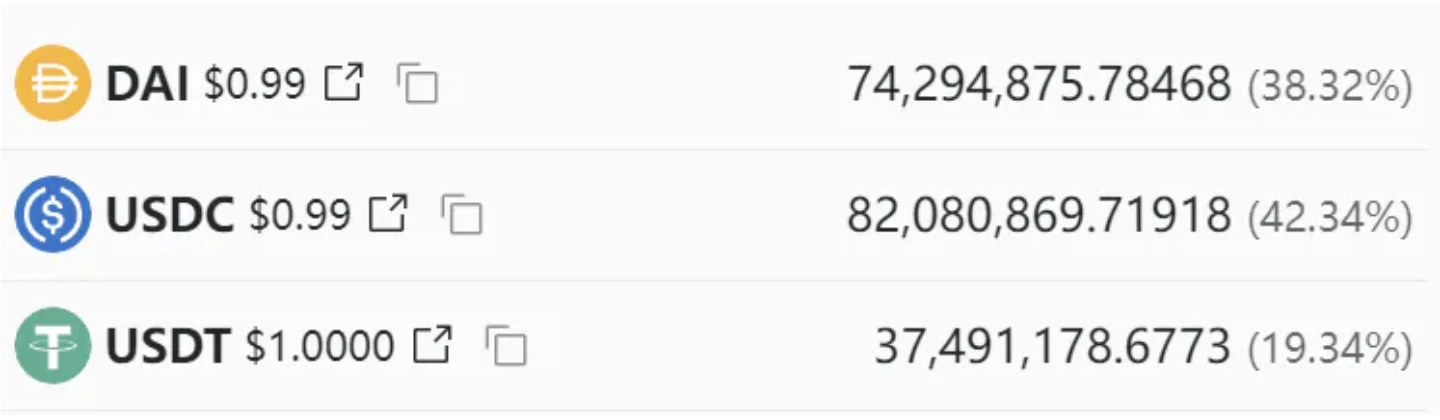

3 pool:

數據來源: https://curve.fi/#/ethereum/pools/3pool/deposit

-

tricrypto 2 :

數據來源: https://curve.fi/#/ethereum/pools/tricrypto2/deposit

5.4 AIP——GHO 穩定性和錨定的社區計劃

提案詳情: https://governance.Aave.com/t/temp-check-community-plan-for-gho-stability-and-peg/15252

自成立以來,GHO 的交易價格低於 1 美元,表現出普遍的負漂移,並出現一些價格飆升,這可能是由於涉及 GHO 債務和/或 GHO 償還的清算所致。

GHO 一直致力於解決脫鉤的問題,提出了多種潛在的解決方案:

-

GHO 違約借款利率從 1.5% 提高至 2.5%

-

調高借貸利率

-

啓用 wGHO 作為抵押品

-

創建 GHO 穩定性模塊

然而在《 Community Plan for GHO Stability and Peg 》這個 Proposal 中提出了反對意見:

大量早期鑄幣者償還了債務,並因 GHO 價格下跌(2023-08 年末)獲利。

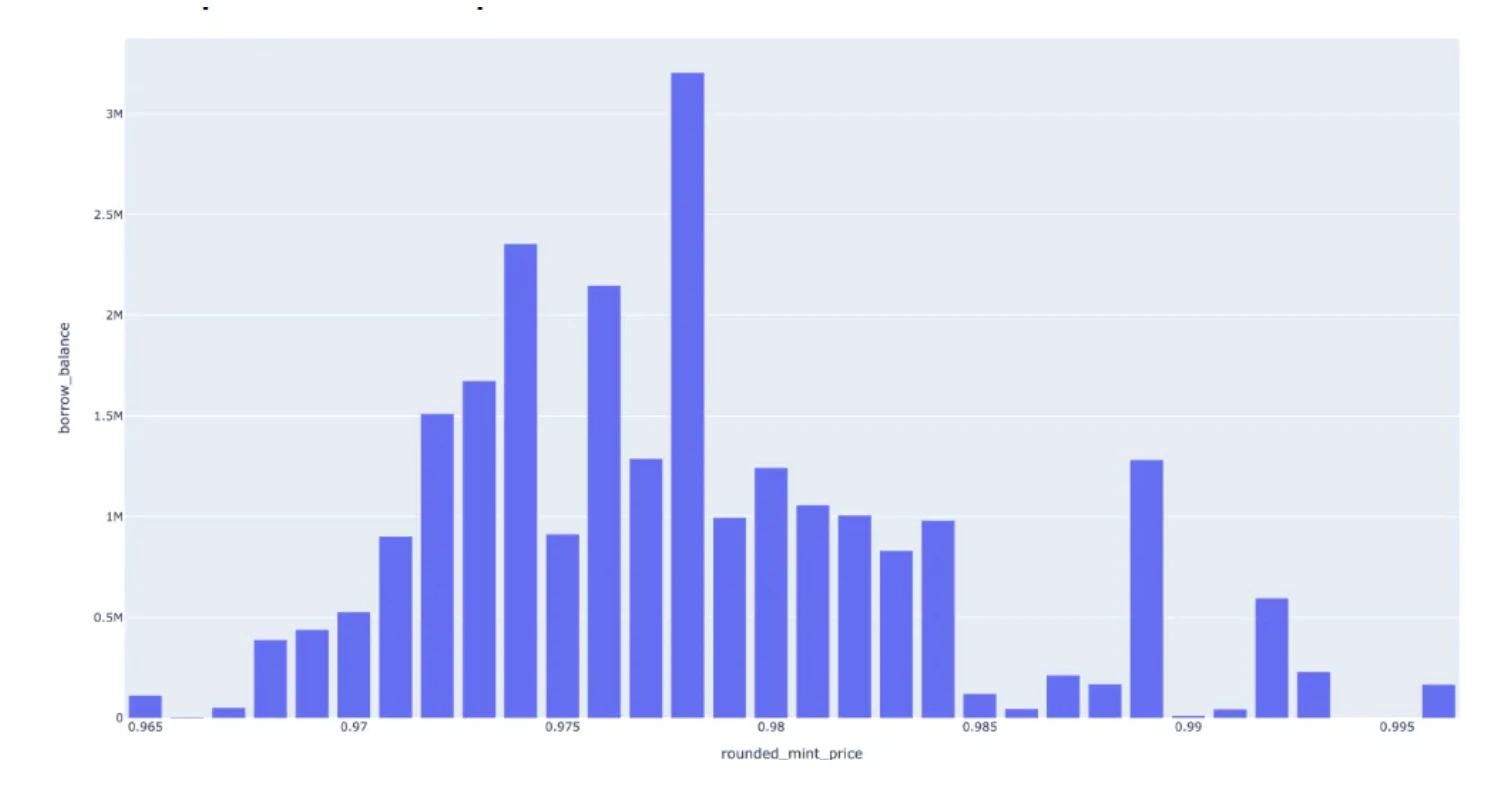

截至 2023 年 8 月 11 日,大約有一半的 GHO 鑄造(約 2500 萬),當時 GHO 價格為 0.981 。

2023 年 8 月 11 日,鑄造了 1500 萬枚 GHO,平均價格高於 0.981 。

截至 2023 年 10 月 21 日,仍有約 600 萬枚 GHO 被鑄造,平均價格高於 0.981 ,表明大量頭寸已被償還。

GHO 現狀的結論

鑑於 GHO 需求向量的現狀,GHO 鑄幣者可以分為兩類用戶:當未來 GHO 價格 < 鑄幣價格時尋求盈利的 GHO 空頭,以及在 DEX 上將 GHO 鑄成 LP 的 GHO LPers。兩者都會造成 GHO 拋售壓力

GHO 空頭市場出售他們鑄造的 GHO。

LP 可以通過鑄造 GHO 並出售一半 GHO 換取 USDC 來獲得雙向流動性頭寸,從而產生 GHO 拋售壓力。

這表明以下情況可能正在發生。

按計劃增加 50 個基點的借貸利率會鼓勵一部分用戶償還他們的 GHO、一些被動的 LPers 和一些空頭

GHO 償還短暫觸發 GHO 價格回升

新的 GHO 空頭在這個更高的價格點進入並鑄造 GHO 進行市場銷售,新的 GHO LP 由於交易量增加和更高費用的機會鑄造 GHO

來自(3)的用戶湧入可能會重新啓動價格衰退。

GHO 價格仍超出每個借款計劃的 ( 0.995, 1.005),導致提出加息建議。

因此,如果沒有有機需求和購买壓力來應對(4),**上述序列可能會循環和重復,可能導致 GHO 供應減少(來自鑄幣廠的額外成本)而無需重新掛鉤。**最終,一旦借款利率超過基准利率(例如 Maker DSR)或借款利率超過流動性提供的預期費用收入,鑄幣商的行為可能會發生變化。

-

解決方案

-

與 PSM 類似,質押 GHO 獲得利息,利息的費用由部分清算費用來提供——將闲置資產能夠變成生息資產

-

質押 GHO 以降低 WETH/USDC/USDT/等借款利率

5.5 為什么要推出自己的穩定幣?和傳統穩定幣相比有什么優勢?

目前 GHO 雖然與 CrvUSD 推出時間類似,但是發展策略上還是比較僵硬的。

Aave 理論上講,是可以將 Aave V3和V2裏所有的功能同樣運用到自己的穩定幣借貸當中。

和 Dai 類似,能夠將 Defi 樂高融入到穩定幣系統當中,想象空間大,增加槓杆和資金效率。但反過來也要承擔對應的風險。

-

收益率和抵押物掉期,保護抵押物

-

Flash Mint 套利

-

stkAave Holder 更好的利率

-

利息的收入全都直接給 DAO,提供額外的收益,這部分未來可以分給 Aave holder

Curve 當時推出了 Llama 的清算算法,也是未來 GHO 值得學習的:

crvUSD 與競爭對手的區別在於其名為 LLAMA 的借貸清算算法。正如該項目白皮書中所述,這項創新不斷地重新平衡用戶抵押品,以應對加密貨幣價格波動。

Lending-Liquidating AMM Algorithm (LLAMMA) 來進行清算。相比傳統的穩定幣清算方式,**LLAMMA 採用固定價格區間進行部分清算,避免了完全清算的風險。**這減少了用戶因價格波動而面臨的風險,並為用戶提供更好的資產保護。

簡單來說,傳統的抵押債務頭寸(CDP)以明確的清算價格運行,如果抵押品的價值低於該閾值,則抵押品將被清算。與此形成鮮明對比的是,LLAMA 算法是一個動態系統,會不斷調整抵押品。實際上,如果抵押品價格下跌,算法會自動將部分抵押品換成借入的資產,即使在波動的市場條件下也能確保平衡的頭寸。這代表了穩定幣領域抵押品管理方式的根本性轉變。

這種算法能夠為用戶抵押物帶來持續的額外流動性,產生更多費用。

6.Aave Arc

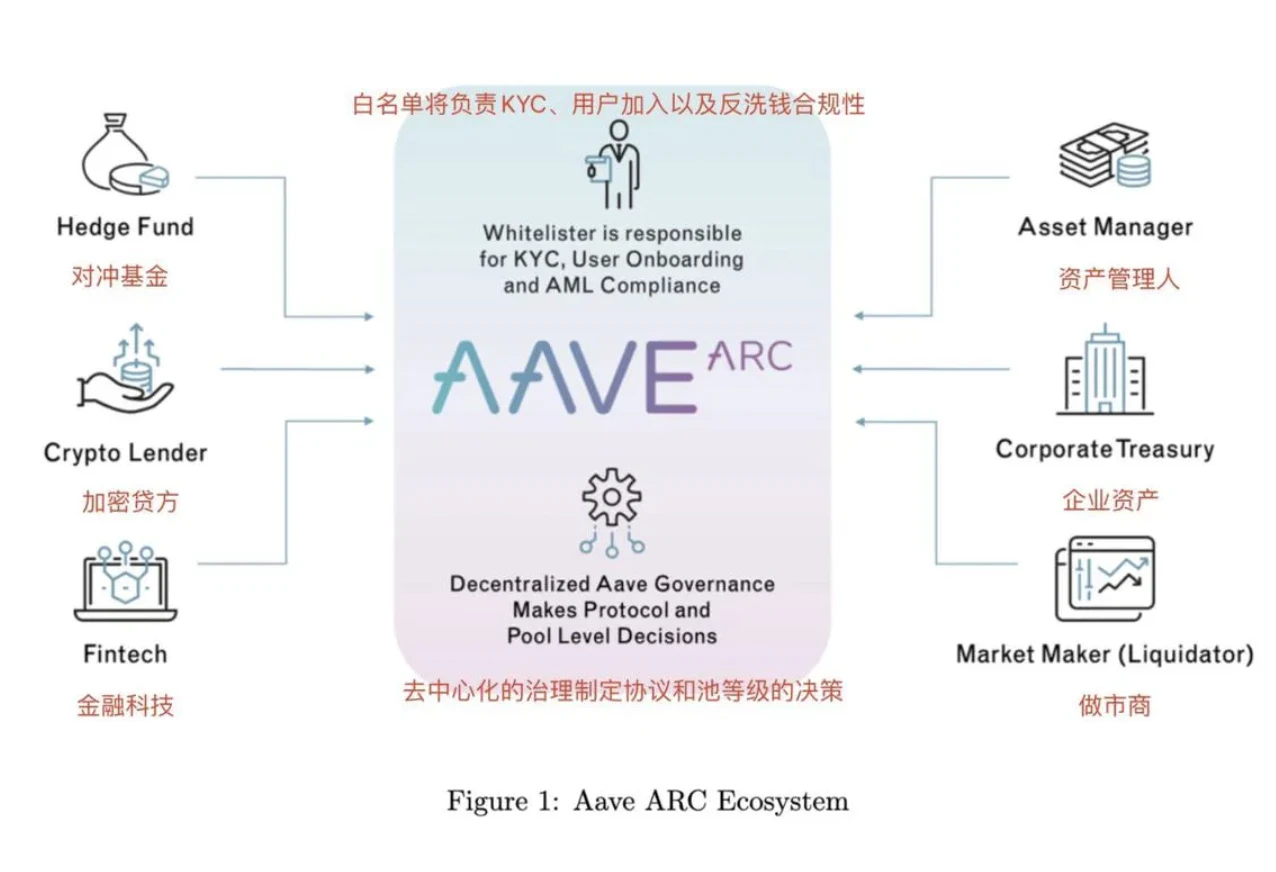

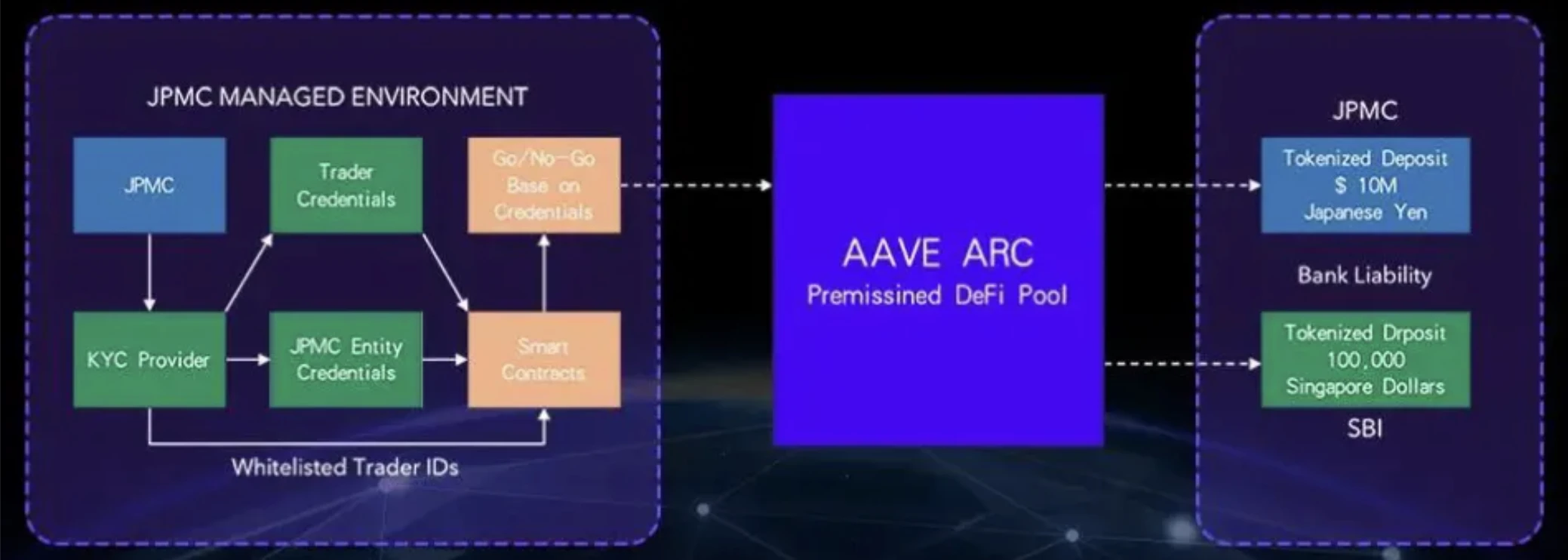

Aave Arc 的目標是為面臨嚴格監管要求的機構投資者提供有限能力的此類 DeFi 協議。Arc 將提供私人資金池,只有通過 KYC 程序的參與者才能進入借貸雙方。

以下是 Aave ARC 經濟系統的展示圖,Aave Arc 旨在完全去中心化並由 Aave Governance 管理。Aave 協議治理可以任命或刪除 KYC 以及 Aave Arc 上的機構和公司的“白名單”。

Aave 在擁抱監管這塊兒做的比想象中的要差很多。看起來像是有一兩家公司嘗試了(摩根大通?),然後很快就清空。

數據來源:https://defillama.com/protocol/aave-arc

這塊兒的進展完全是一個黑盒子,且由於是與第三方機構合作,因此很多地方都不公开透明,也不涉及散戶利益。更多是為了蹭 RWA 熱度,拉升幣價。

7. Aave Token 情況

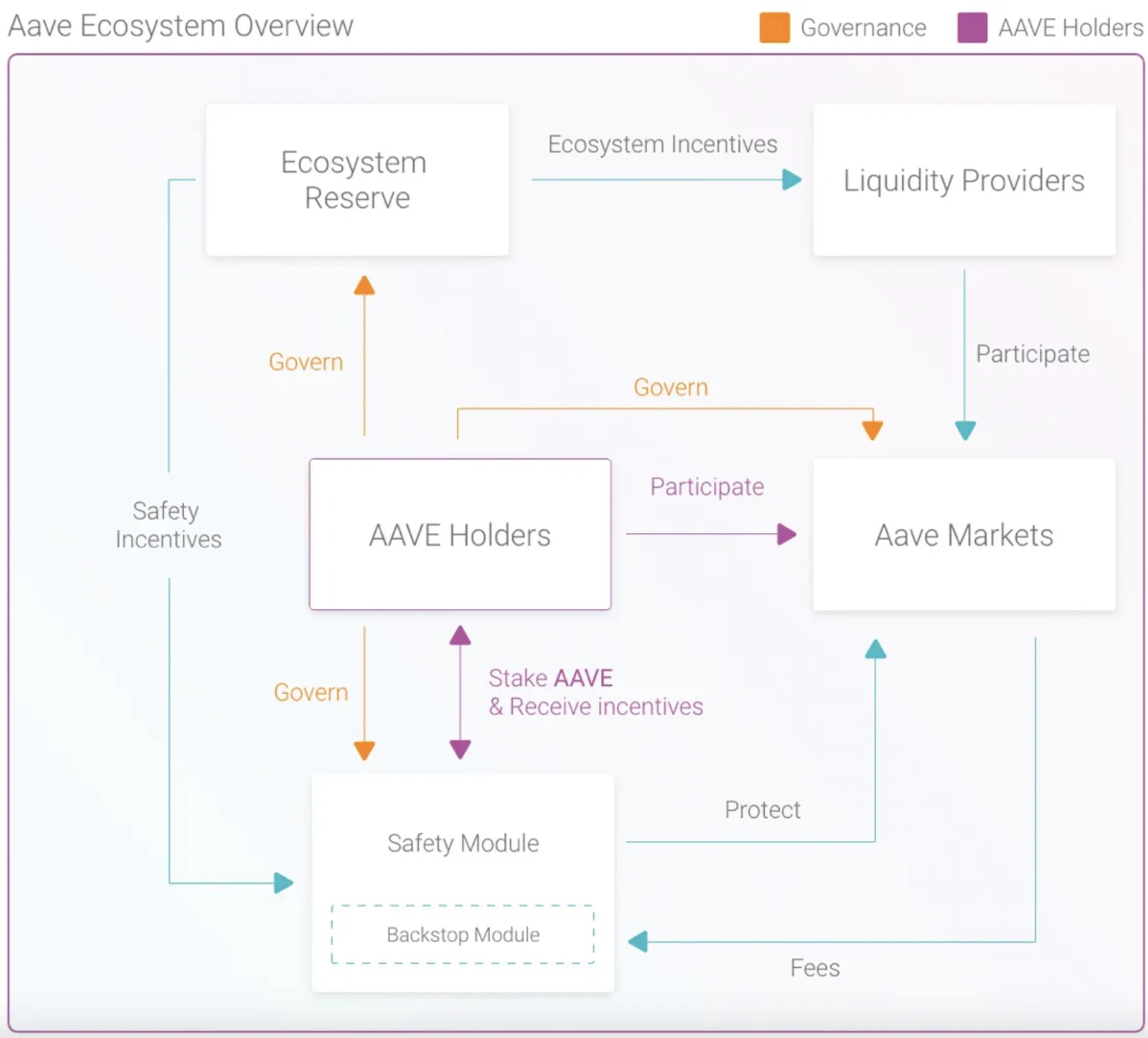

Aave 代幣與多數 Defi 類似,主要功能還是質押、治理,並沒有像 VeCurve 那樣有比較復雜的激勵機制,也沒有像 Uniswap 那樣完全沒有激勵,選擇了一種折中的方案。

7.1 基本面

引自: Tokenomics 101: Aave

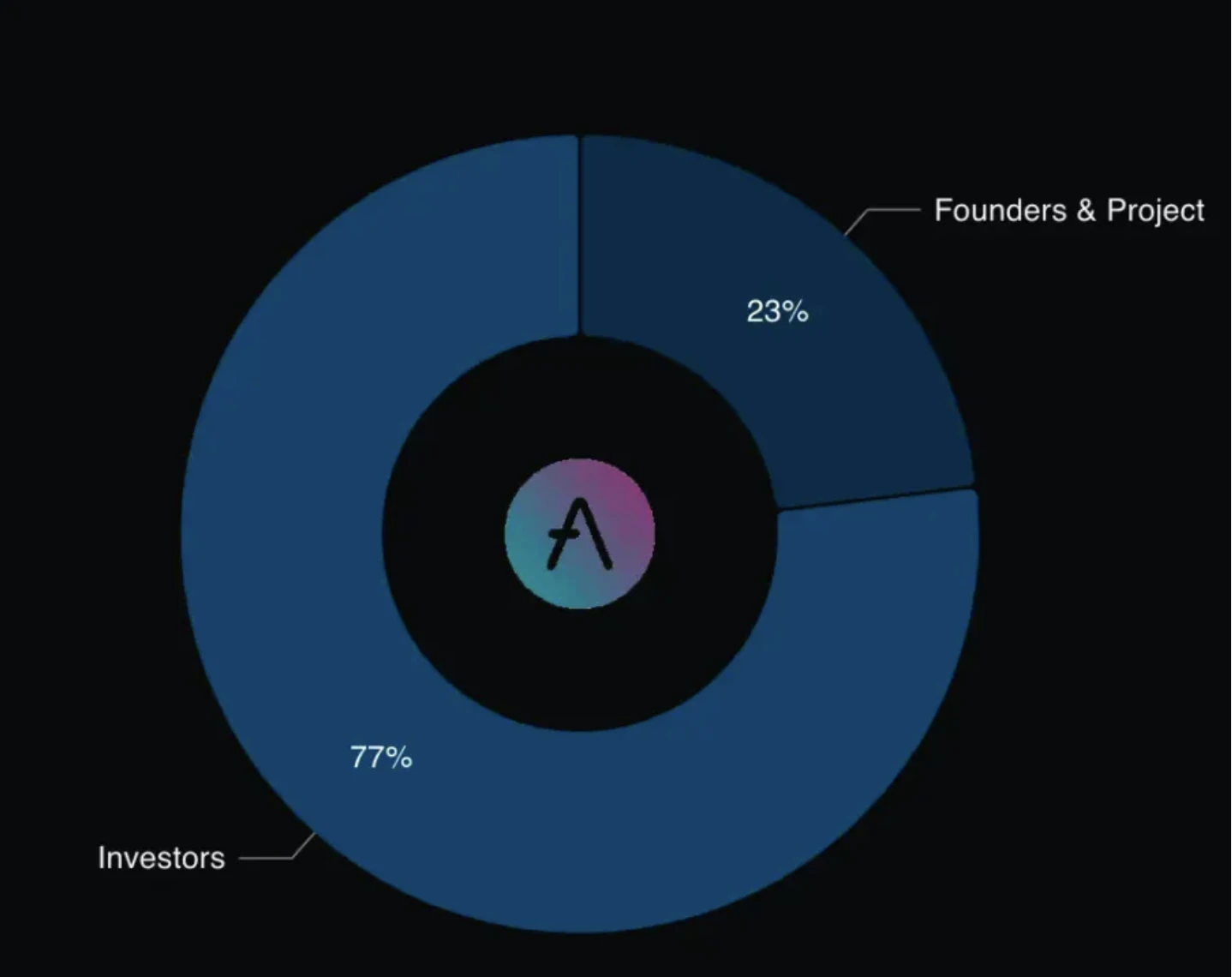

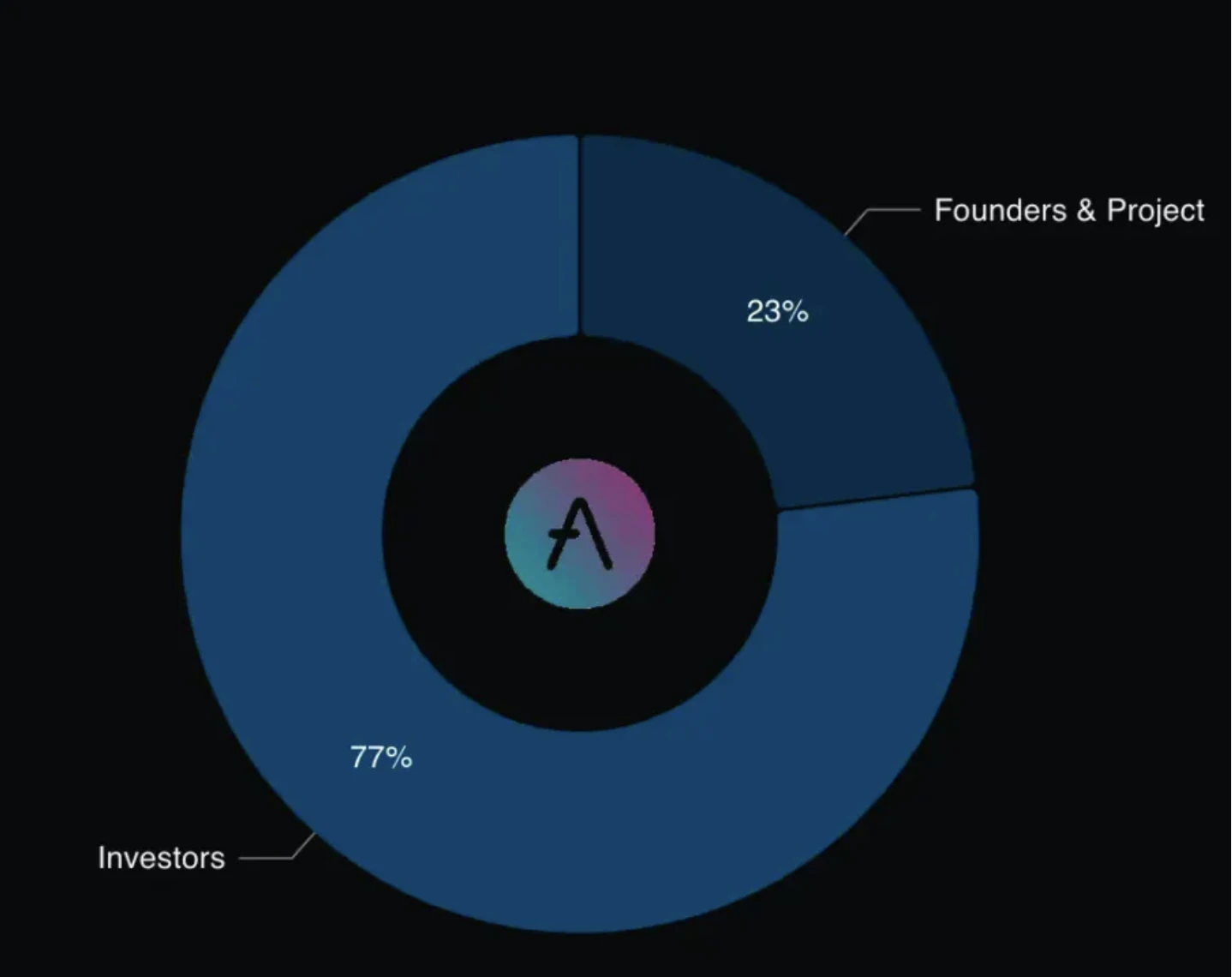

Aave 代幣總供應量為 1600 萬。代幣全部解鎖,當前流通量為 1390 萬,剩余的 210 萬存入生態基金。Aave 代幣的分發展現了 Aave 真正去中心化的一面。大多數加密項目都會為創始團隊、顧問和投資者預留總供應量中很大比例的代幣。而 Aave 代幣是完全分散的,沒有任何中心化的實體或團體持有大量的代幣。但是,需要注意的是 Aave 曾經是以中心化的方式分發代幣進而運作起來的,協議在經過幾年的過渡後才達到了目前的去中心化狀態。2020 年,協議正式將治理密鑰交給了社區(Aave 正式向 DeFi 社區移交治理密鑰)。以下幫助了解 Aave 去中心化過程的各個階段:

當協議以 LEND 的名義啓動時

初始代幣分配

-

價格

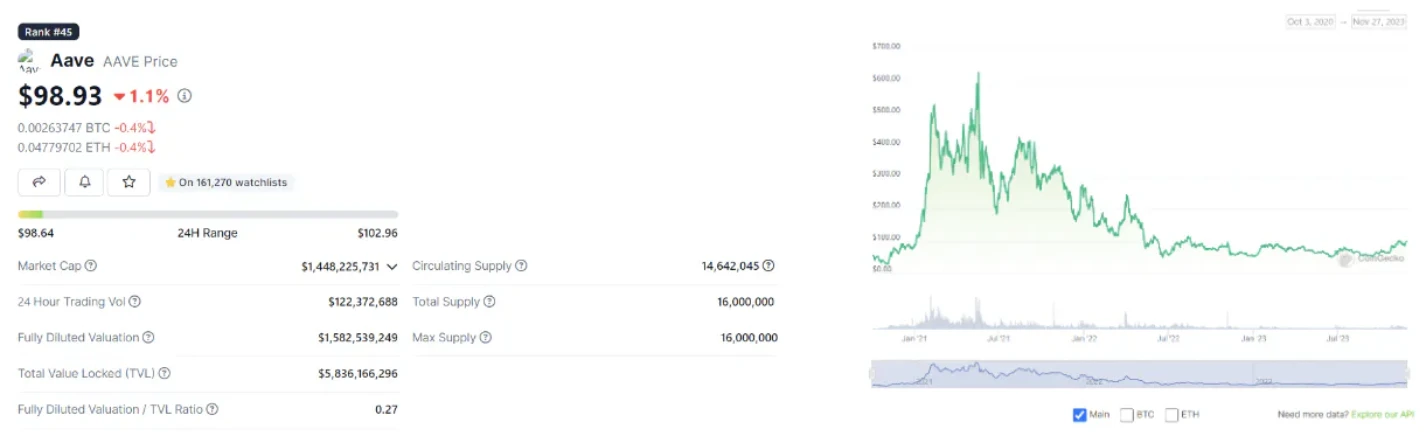

數據來源: https://www.coingecko.com/en/coins/aave

-

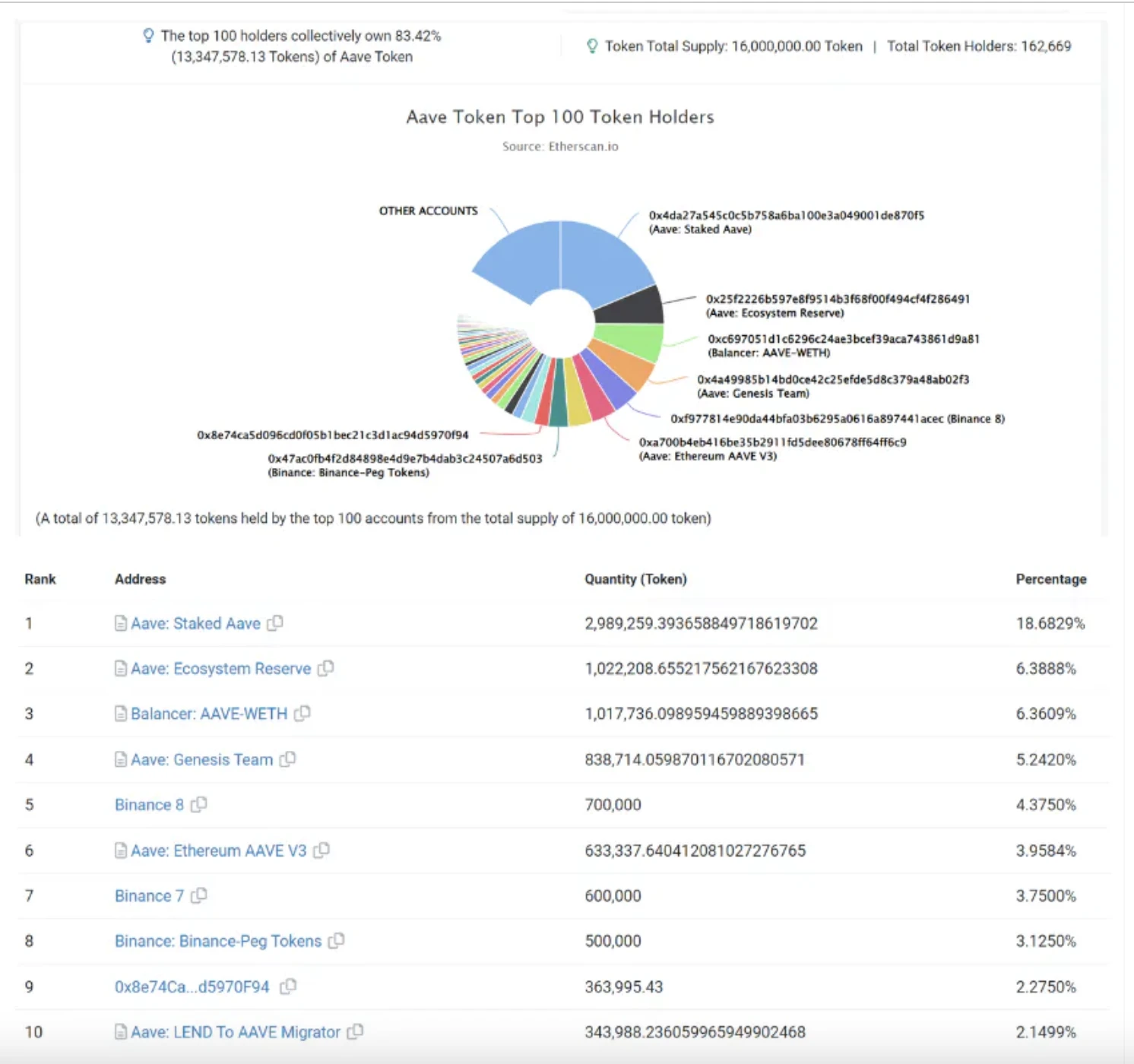

持有情況

前 10 位中,直到第 9 位才應該是持幣大戶,只有 2.275% 。因此從標的的角度來看,比較難出現被資方砸盤的情況,價格操縱的成本比較高。

數據來源: https://etherscan.io/token/tokenholderchart/0x7fc66500c84a76ad7e9c93437bfc5ac33e2ddae9

7.2 治理

7.2.1 簡介

Aavenomics 引入了 Aave 協議的去中心化和自治的正式路徑。它涵蓋治理機制和財務激勵措施,旨在分享 Aave 生態系統內的各個利益相關者、協議功能和 AAVE 代幣作為 Aave 協議的核心安全元素之間的一致性愿景。

圖片來源: https://docs.aave.com/aavenomics/ecosystem-overview

7.2.2 Aave 治理v2 - AIP 4

相關閱讀:部分內容引自 Winter

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

美股驚現「黑色星期五」加密概念股成重災區、MicroStrategy暴跌10%;比特幣恐下探7.2萬鎂?

美 股 28 日上演「黑色星期五」慘劇,四大股指全數收黑。昨日美國公佈 2 月個人消費支出物價指數...

幣安何一公開「迷因幣學習手記」揭密投資心法:Meme注意力成信念和產品才有下個DOGE

近 期,加密貨幣交易所幣安創辦人趙長鵬(CZ)與共同創辦人何一,對迷因幣(Meme Coins)表...

12.6萬枚ETH面臨清算!以太坊巨鯨投降時刻來臨、Pectra升級能成轉折點?

以 太坊(ETH)市場近期面臨劇烈波動,昨日跌破 2000 美元大關後,週六(29 日)下午進一步...

Hyperliquid上線「鏈上投票下幣」功能,能挽回去中心化聲譽?$HYPE一週暴跌20%

去 中心化交易所 Hyperliquid 在 3 月 26 日,再度因交易員 主動爆倉 $JELL...

Walrus空投爆金!工作室刷數千帳號「收益15倍」:存0.1 SUI就有

近 期,由熱門公鏈 Sui 開發商 Mysten Labs 推出的去中心化儲存和資料可用性協議 W...

星球日報

文章數量

8752粉絲數

0

評論