SignalPlus宏觀研報(20230925):美股面臨回調風險

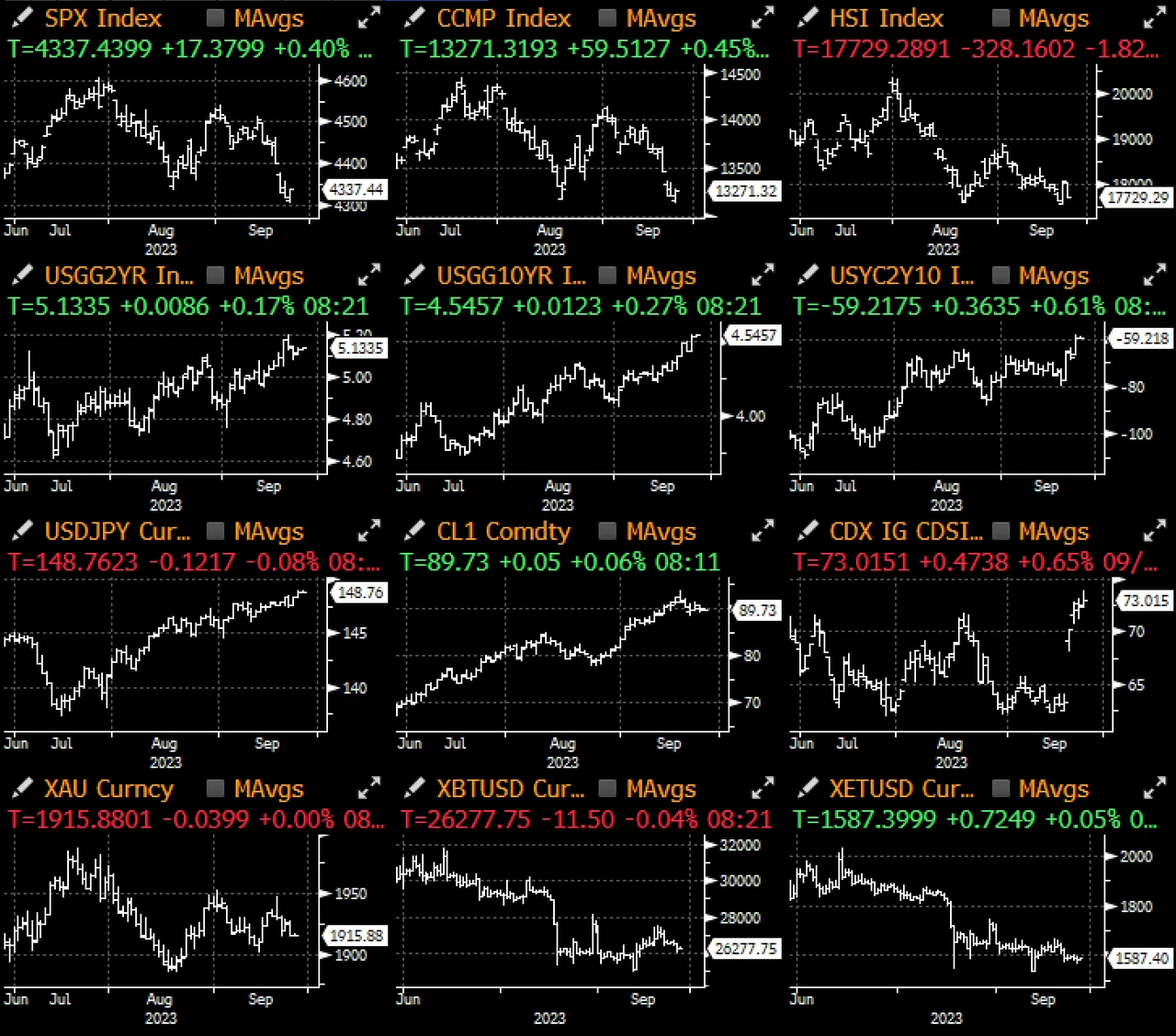

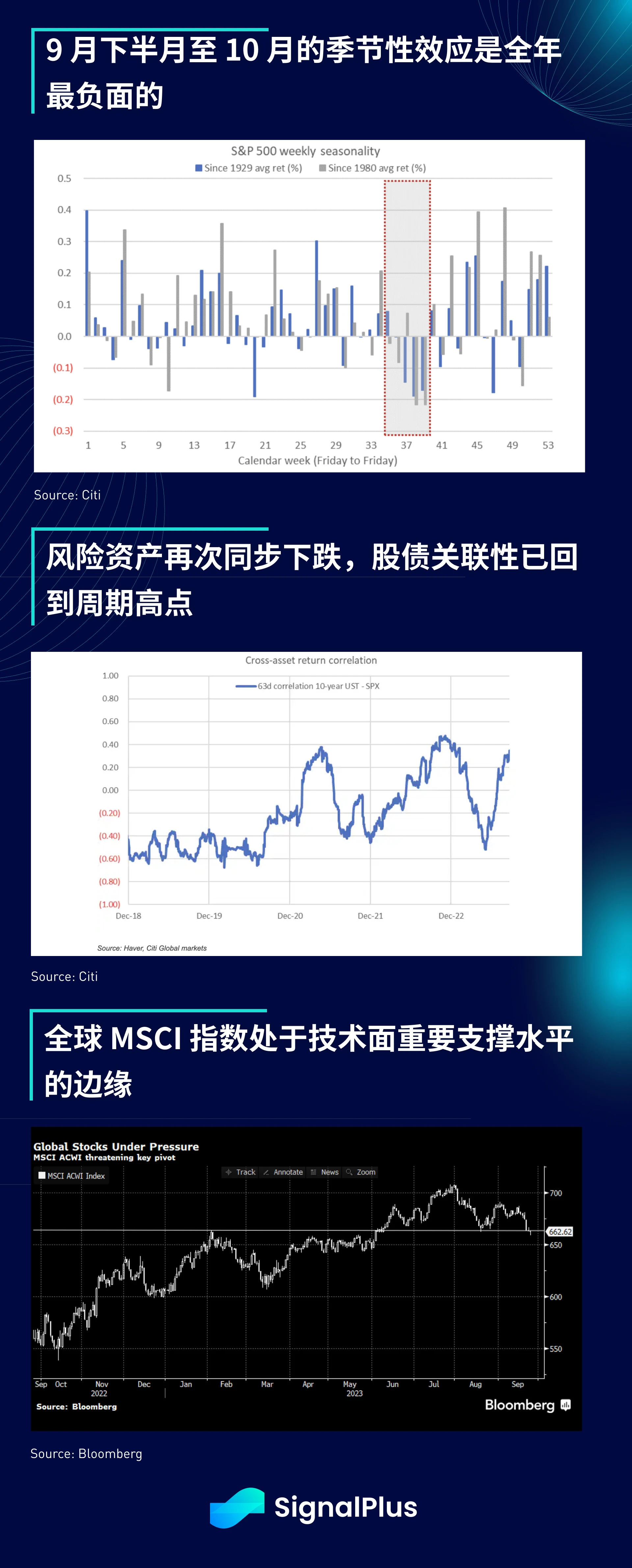

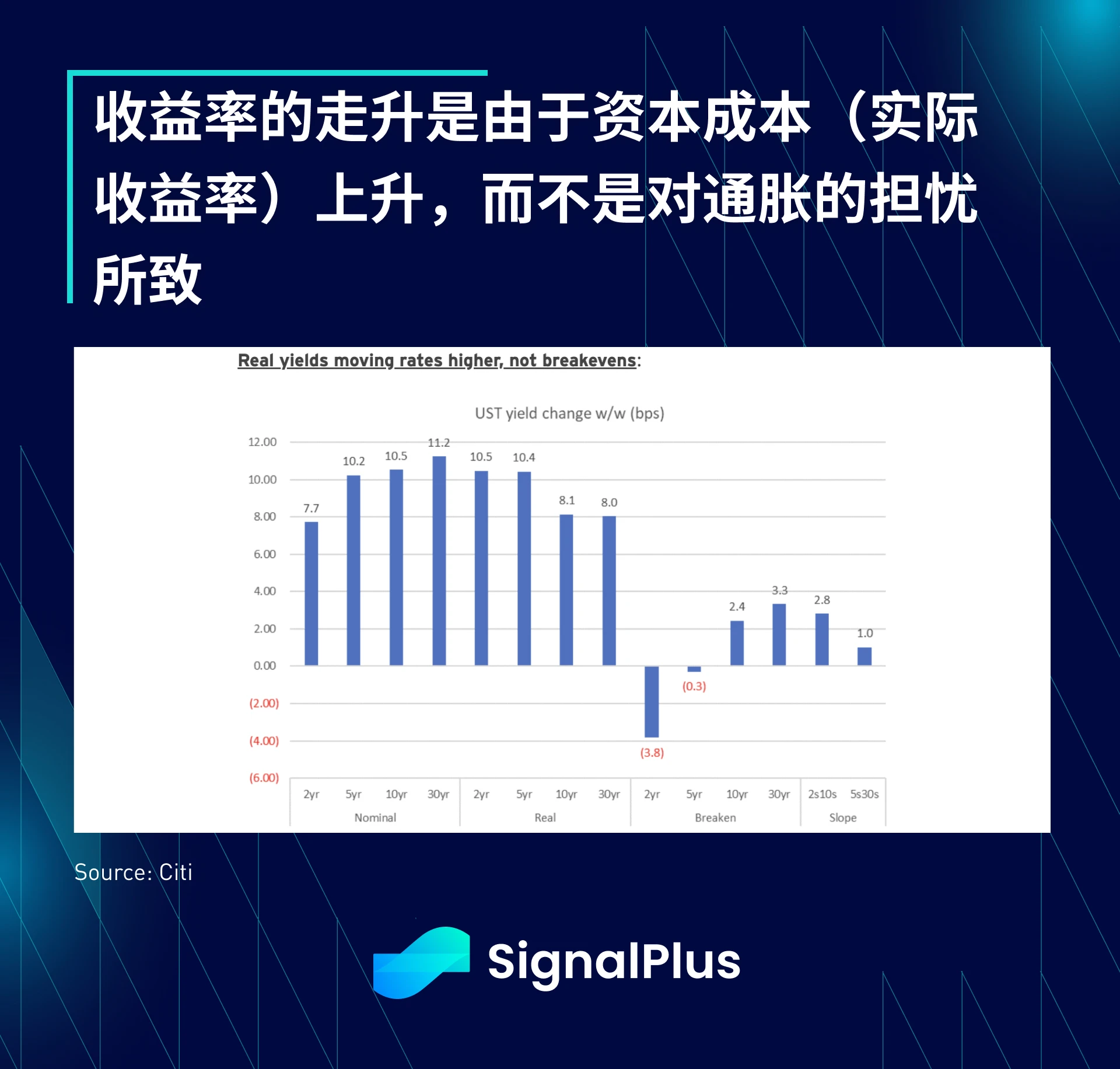

9 月下旬負面的季節性效應再次得到驗證,隨著跨資產關聯性上升,債券和股票在本月都出現較大幅度的下跌,這波由實際利率驅動的風險資產走弱使全球股市處於技術面重要水平的邊緣,從技術面來看,今年為止的漲幅在股市明顯向下方跌破後面臨著回吐的風險。

昨天並沒有太多美國經濟數據發布,不過 Dallas 聯儲的調查顯示就業指數回升至 13.6 ,其中 91% 的公司表示就業水平與之前相同或更高,同時工作時間指數也出現類似的增長;從下周开始,我們將看到一系列美聯儲調查結果以及 PMI 數據發布,我們會密切關注 9 月非農就業數據是否會在政府停擺的陰影籠罩下延續這種強勁反彈。

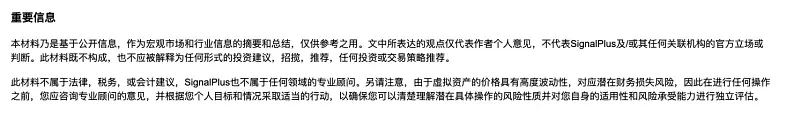

此外,當前收益率的走高是由實際收益率而非平衡通脹率所帶動,也就是說,這種走勢是因為市場在要求更高的實際利率作為更高的資本回報,而不是因為市場擔憂通脹預期上升(這種擔憂可以通過 CPI / PCE 等實際數據的下滑趨勢來緩解),資金成本的上升對不同資產的價格都有明顯的負面影響,這有助於解釋為什么債券和股票在過去一個月同時遭遇下跌。

美元收益率的上升導致美元匯率相應上漲,為金融形勢以及特別是擁有美元計價債務的新興市場經濟體造成進一步的阻力,說到亞洲,昨天中國恆大集團的危機再次惡化,該开發商未能兌付規模 40 億人民幣的境內債券,為其債務重組計劃增添了不確定性,這個消息使得在美國上市的金龍中國指數隔夜下跌 1% ,且走勢的疲軟也蔓延到了亞洲交易時段。

在央行方面,政策制定者繼續施加壓力,歐洲央行行長 Lagarde 最近發表相當鷹派的觀點,她在一份聲明中表示“未來的決策將確保歐洲央行的關鍵利率在必要的時間內都維持在足夠的限制性水平”,同時,美聯儲 Goolsbee 在接受 CNBC 採訪時重申,通脹仍是當前最大的風險,美聯儲需要“ 100% 的承諾”去實現 2% 的目標,而美聯儲將必須“隨機應變”來決定還需要多少的政策限縮。

而當前的環境是市值加權 SPX 比等權重指數表現更為強勁,這表示普通股票投資人的表現比指數本身要差得多,實際上,許多受歡迎的動量和波動率策略在今年的表現均不如 SPX,這也顯示了對大多數主動型基金經理人而言,今年是多么令人沮喪的一年。

在 9 月中旬大規模期權到期後,當前 SPX 的下跌已將市場推入負 gamma 區域,波動率控制基金在近乎整年大量增持風險敞口後,在此情況下似乎很容易被迫拋售;另外,從估值角度來看,實際利率的走升使其與 SPX 遠期市盈率的差距擴大至今年以來的最寬水平,對於風險資產,我們仍維持自夏末以來的謹慎(負面)看法。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

8908粉絲數

0

評論