LD Capital:萬字長文解析大宗商品之王-原油

原文作者:Lisa, LD Capital

近期國際原油持續走強,原油價格較 7 月初已上漲近 30% ,布油價衝擊 100 美元關口。原油作為商品之王和工業之母兼具商品、金融、政治三大屬性,價格影響因素錯綜復雜,本文將嘗試從發展歷史、供需關系和地緣政治等方面對原油市場展开分析。

一、原油市場的發展歷史

1、洛克菲勒時代

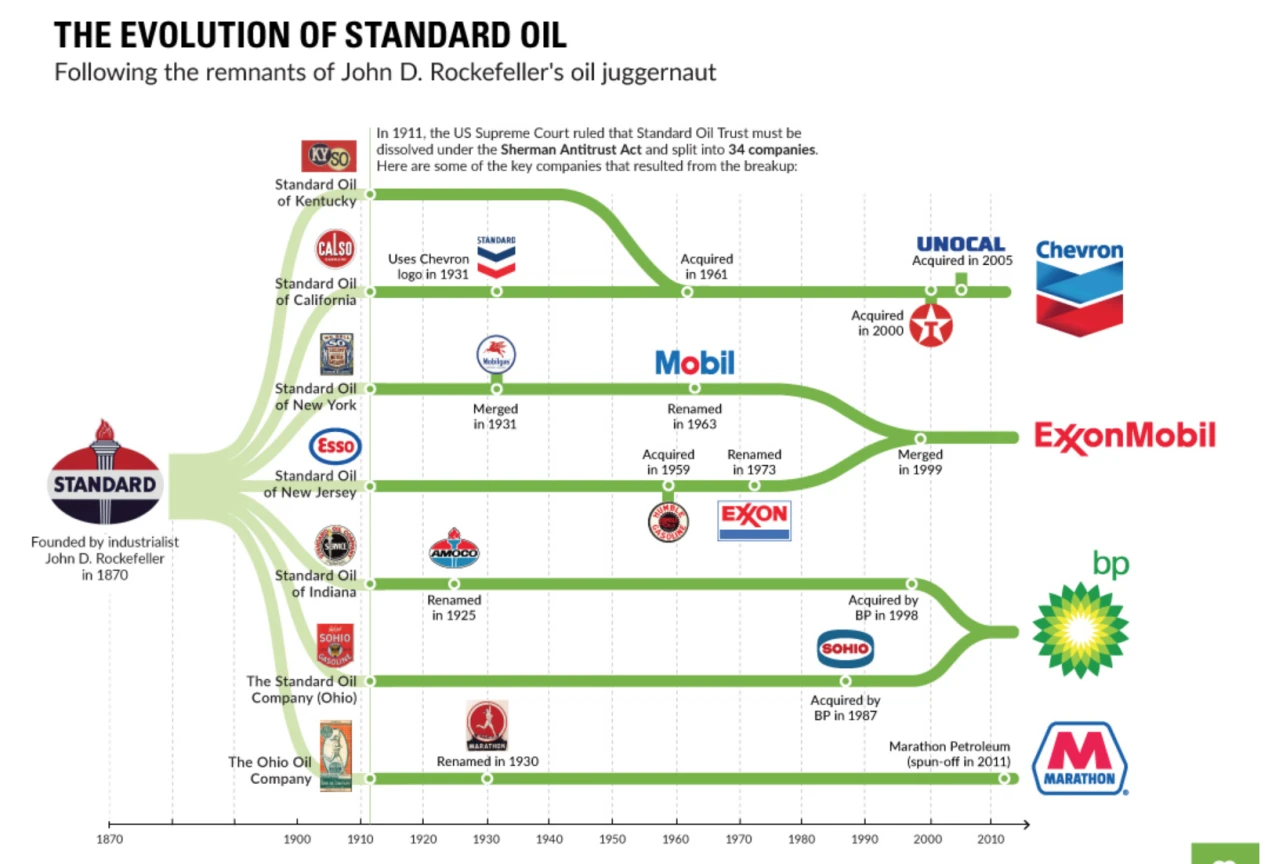

1870 年洛克菲勒創辦標准石油公司,成為著名的“石油大王”,壟斷了美國超過 90% 的煉油能力。而後 1911 年美國最高聯邦法院勒令標准石油公司解體,成為世界商業史上的“反壟斷第一案”。標准石油公司共被拆解為 34 家公司,其中最主要的為以下 7 家公司。標准石油拆分之後的幾年裏,各大石油公司大量开採石油同時打價格战,價格相對平穩。

來源:visualcapitalist.com

2、七姐妹時代

第一次世界大战(1914 – 1918)結束後,英法兩國於 1920 年 4 月 25 日籤署了瓜分中東石油資源的《聖莫雷協定》,雙方決定共同壟斷該地區的石油开採並限制美國進入美索不達米亞石油領域。這無疑引起了美國的不滿,在美國的努力下, 1928 年英法荷美籤訂新的《紅线協議》替代《聖莫雷協定》,規定了美、英、法、荷在埃及以協議範圍內的海灣地區具有平等的石油开採權。自《紅线協定》籤訂以來,美國對中東石油的拓展取得了長足進展。

為了控制價格,在 1928 年之後各大石油公司形成了被稱為“七姐妹”的卡特爾,包括埃克森(Exxon)、美孚(Mobil)、雪佛龍(Chevron)、德士古(Texaco)、海灣(Gulf),英國石油公司(BP)和英荷皇家殼牌石油公司( Royal Dutch Shell ),其中的前三家就是標准石油繼承公司。“七姐妹”壟斷了中東的油氣資源,在當時擁有海灣國家幾乎所有的石油开採權,控制着國際油價以及石油的生產和貿易。而石油資源的所在國既沒有生產技術、也沒有貿易渠道,只能被歐美牢牢把控。

來源:twitter@Kah 11 Hau 11

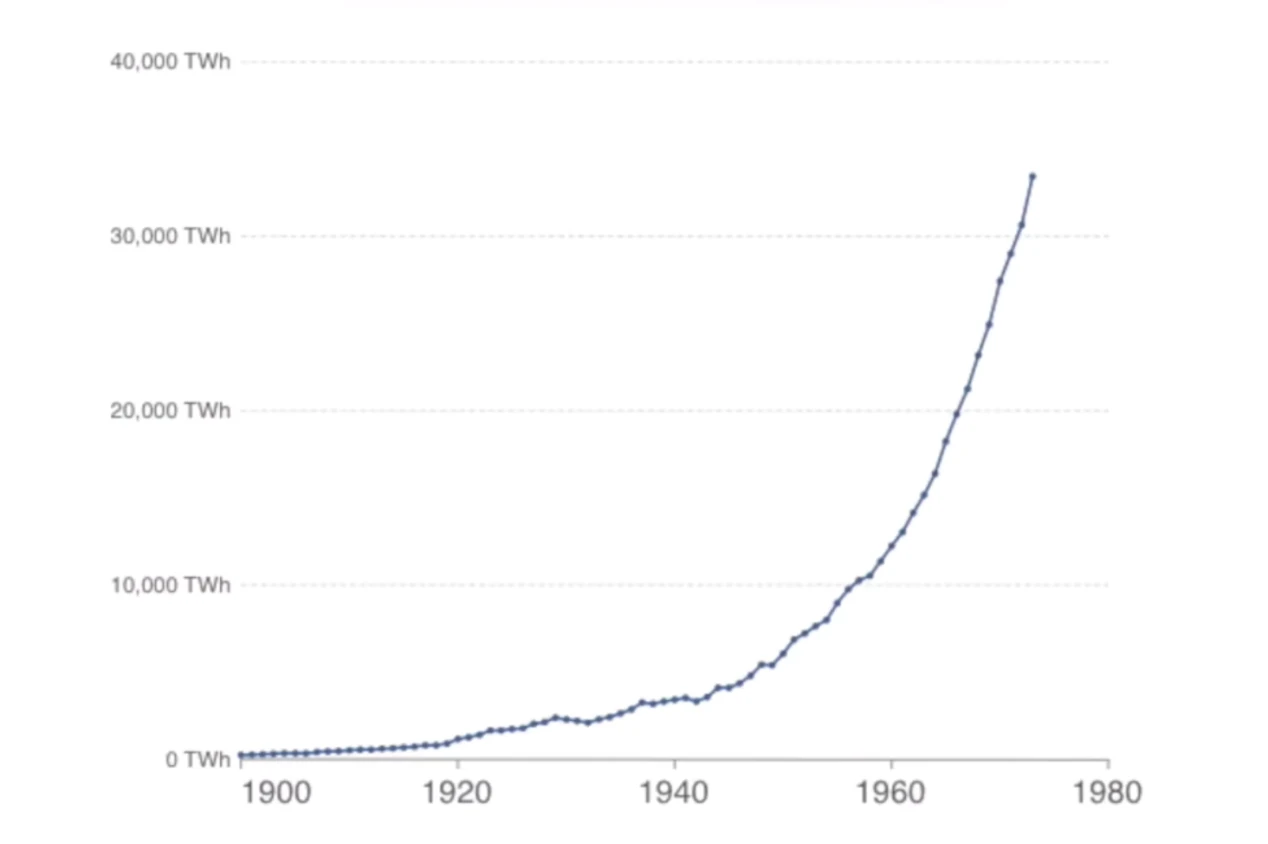

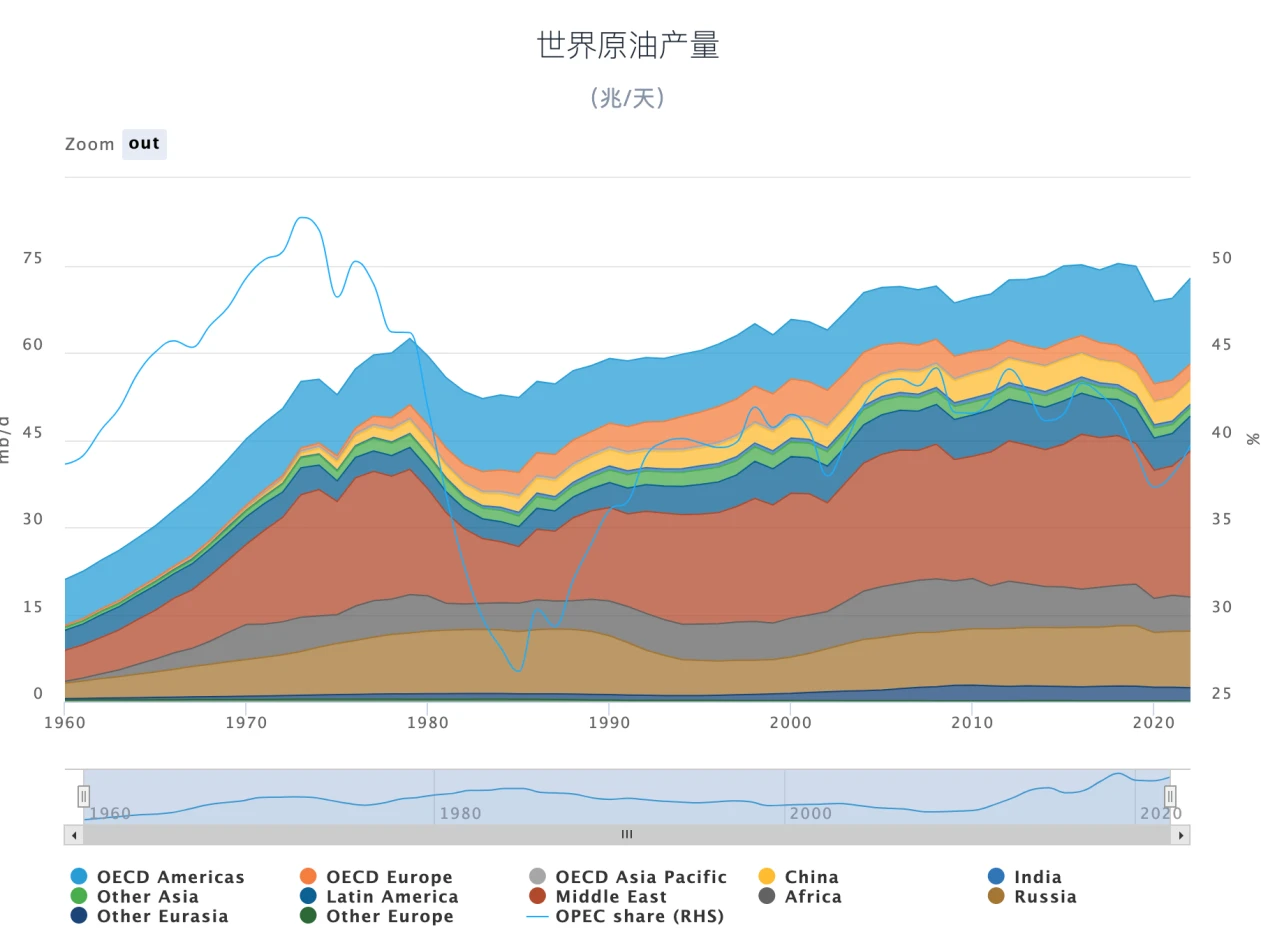

1939 至 1945 年,第二次世界大战爆發,石油需求量大增成為最重要的战略能源。二战之後各國普遍意識到石油开採的重要性,大量的國家和企業都加入了石油市場競爭, 50 年代开始石油开採量开啓指數級增長。

世界石油總產量

來源:小 lin 說

3、OPEC 時代

在被西方國家鉗制了二十幾年之後,石油生產國為了反對西方石油壟斷資本的控制和剝削, 1960 年在伊拉克首都巴格達成立了石油輸出國組織(Organization of the Petroleum Exporting Countries,OPEC),其宗旨是協調和統一成員國石油政策,維持國際石油市場價格穩定,確保石油生產國獲得穩定收入。1961 年到 1975 年,歐佩克的成員國從最初的 5 個(伊朗,伊拉克,科威特,沙特和委內瑞拉)擴大到了目前的 13 個,包括阿爾及利亞、安哥拉、剛果共和國、赤道幾內亞、加蓬、伊朗、伊拉克、科威特、利比亞、尼日利亞、沙特阿拉伯、阿拉伯聯合酋長國、委內瑞拉。在此期間中東國家也掀起將油田資產收歸國有的浪潮,很大程度上奪回了對石油生產的控制權。

1971 年布雷頓森林體系落幕, 1974 年美國與沙特籤訂協議,自此美元綁定石油,全球石油美元結算體系形成。

4、三次石油危機

世界最主要的石油資源大多地處政治敏感地區,因此石油價格受地緣政治影響較大。一旦這些地區發生战爭而導致供應中斷,很容易引起原油價格飆升。

第一次石油危機 (1973 ~ 1975)

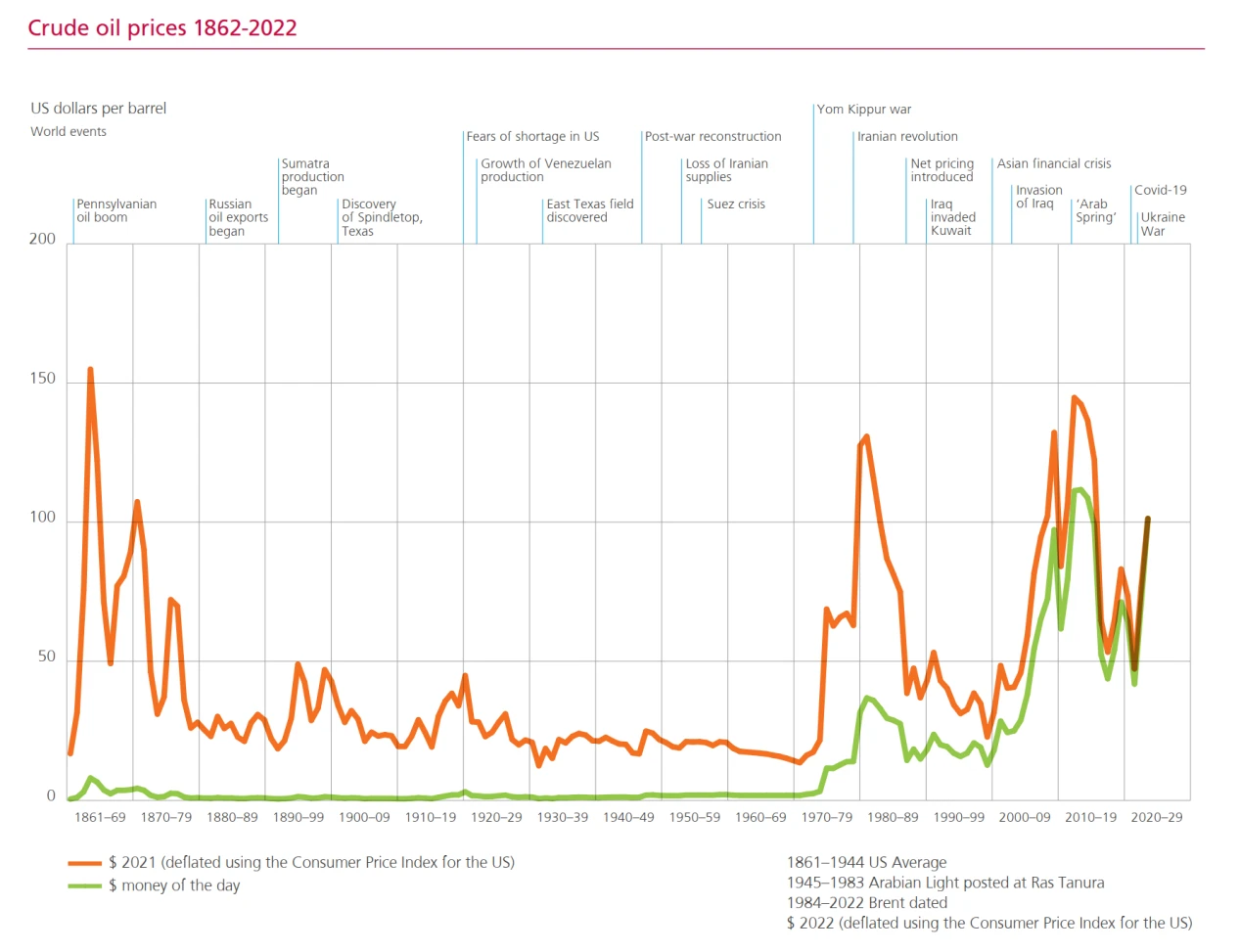

1973 年 10 月第四次中東战爭爆發,美國公开向以色列空運武器和提供大額的軍事援助。OPEC 為了打擊以色列及其支持者,決定利用石油武器,宣布提高石油價格,減少石油生產,並對西方發達資本主義國家實行石油禁運,油價大幅上漲,第一次石油危機爆發。

當時原油價格上漲近 4 倍,西方國家經濟出現一片混亂,最終引發了經濟危機。

第二次石油危機 (1979 – 1980)

1978 年底,伊朗爆發“伊斯蘭革命”,最後推翻了親美的巴列維王朝,社會和經濟出現劇烈動蕩。從 1978 年底至 1979 年 3 月初,伊朗停止輸出石油 60 天,石油市場每天短缺石油 500 萬桶,約佔世界總消費量的 1/10 。在隨後的 1980 年,兩伊战爭又導致石油產量急劇下降,再次引發了全球經濟衰退。

第三次石油危機 (1990 – 1992)

1990 年,伊拉克對科威特發動海灣战爭,兩國石油設施遭到嚴重破壞,石油產量驟降。國際油價從 14 美元/桶攀升至 42 美元/桶,石油危機爆發。相比於前兩次石油危機,這次石油危機時間較短,影響相對較小。

5、 21 世紀以來

中國於 2001 年加入世界貿易組織,以中國為代表的新興經濟體在 21 世紀進入高速增長期,原油等大宗商品的需求快速膨脹。疊加伊拉克战爭的影響,原油在 21 世紀初开啓了超級牛市,從 2000 年至 2008 年油價漲了近 5 倍, 2008 年油價突破 100 美元,同年全球金融危機爆發,油價又瀑布式下跌至 40 美元附近。

2009 至 2014 年,金融危機後全球大放水,加上“阿拉伯之春”大規模社會騷亂嚴重影響了中東地區的原油出口,國際原油價格再次進入了上行的通道。

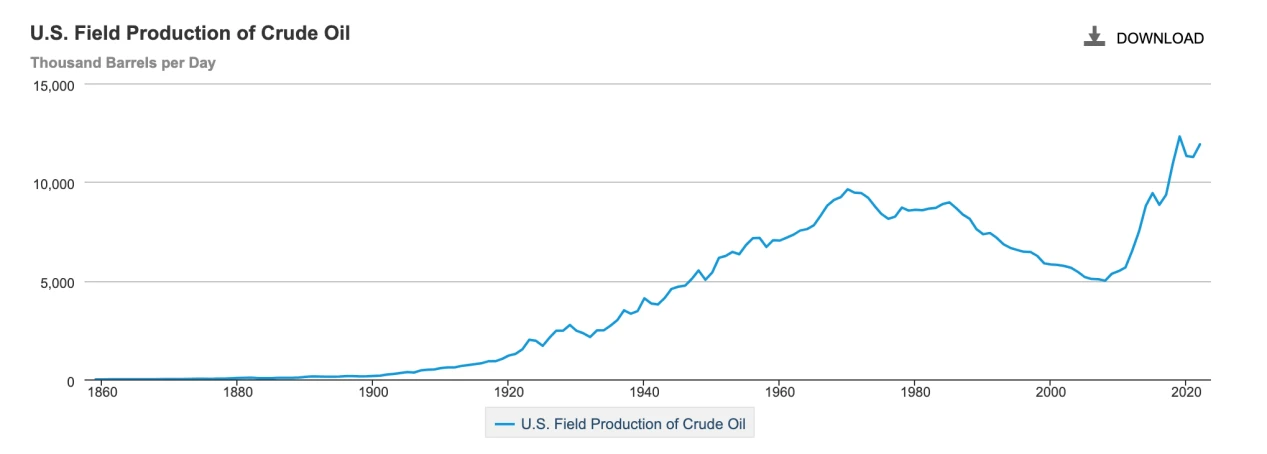

此時又有一股新的力量改變了全球能源供應格局 — — 頁巖油。美國頁巖油的开發始於 20 世紀 90 年代,隨着水力壓裂和水平井技術的發展, 2007 年左右开始進入規模化商業开發階段,頁巖油的开發周期相對於傳統油井短很多, 2010 年後進入快速增長階段,美國頁巖革命增加了全球石油供應量,打破了 OPEC 對全球石油市場的主導地位,原油價格從 2014 年开始大幅下跌。

2016 年初,國際油價跌至 30 美元/桶附近。為了提升油價, 12 月歐佩克成員國和以俄羅斯為首的 10 個非歐佩克產油國在奧地利首都維也納達成限產協議。2019 年 7 月 2 日,歐佩克與非歐佩克產油國籤署《合作憲章》,“歐佩克+”的合作機制實現長期化,主要通過召开會議商議並協定產量影響油價。減產推動下原油價格有所回升。

2020 年新冠疫情爆發,全球生產消費需求驟降,原油市場再次進入暴跌,最低至僅 20 美元左右。後又因 OPEC+減產、疫情好轉、需求回暖等原因油價逐步回升。

2021 年九十月市場出現能源危機擔憂,油價進一步上漲。11 月拜登當局宣布釋放 5000 萬桶美國战略石油儲備(實際依法銷售額為 1800 萬桶, 3200 萬桶是為了幫助有關煉油企業解決原油供應問題,需要返還战略石油儲備),疊加歐洲疫情反彈,壓制了油價。

*以英美軍隊為主的聯合部隊在 2003 年 3 月 20 日對 伊拉克 發動的 軍事行動 , 美國 以伊拉克藏有大規模殺傷性武器並暗中支持 恐怖分子 為由對伊拉克實施軍事打擊。到 2010 年 8 月美國战鬥部隊撤出伊拉克為止,歷時 7 年多。

指從 2010 年阿拉伯世界的一次革命浪潮,阿拉伯國家的人民走上街頭,要求推翻專制政權,建立民主制度,引發多國內战。

2022 年總體油價呈現倒“V”走勢,上半年俄烏衝突爆發以及西方國家對俄羅斯石油禁運等經濟制裁推動油價飆升,布油主力合約最高漲至 137 美元/桶,打破了 2008 年金融危機以來歷史最高價。下半年美聯儲持續加息,經濟衰退預期增強,宏觀面利空打壓需求預期,大宗商品共振下跌,原油價格回落。

來源:《世界能源統計年鑑 2023 》

二、原油概述

1、原油的定義

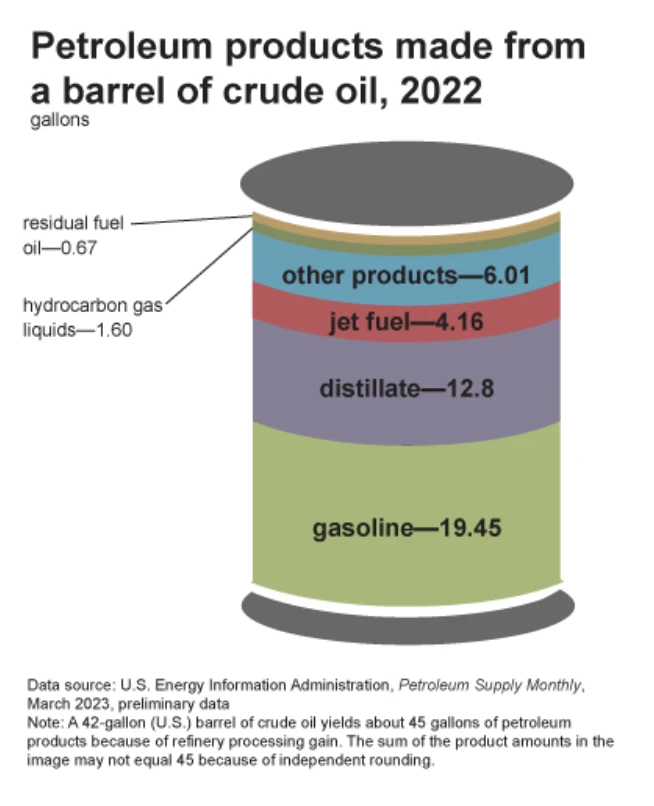

未經加工處理的石油(petroleum)被稱為原油(crude oil),是烷烴、環烷烴、芳香烴和烯烴等多種液態烴的混合物。原油經煉制加工可以獲得燃料、潤滑劑、瀝青、石油蠟、石油焦、溶劑和其他化工原料。其中的燃料產量最大,主要包括汽油、柴油和航空煤油等發動機燃料以及燈用煤油、燃料油等。

美國煉油廠從一桶原油中大致可以生產出 19.45 加侖汽油, 12.8 加侖餾分油(其中大部分作為柴油出售), 4.16 加侖噴氣燃料和其他。

來源:EIA

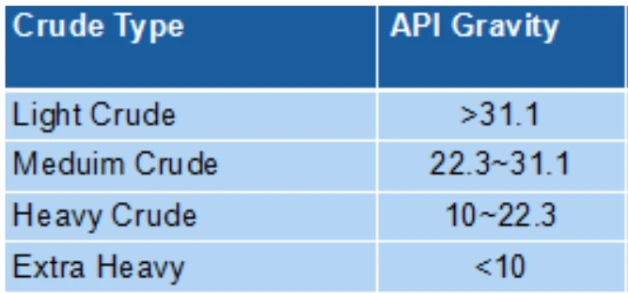

原油按組成成分不同,可以分為石蠟基原油、環烷原油和中間基原油;按硫含量可分為超低硫原油、低硫原油、含硫原油和高硫原油;按相對密度可以分為輕質原油、中質原油和重質原油三類。API 度是美國石油學會制訂的用以表示石油及石油產品密度的一種量度。國際上把 API 度作為決定原油價格的主要標准之一,與通常密度的概念相反,API 度數值愈大表示密度愈小。

來源:thepetrosolutions.com

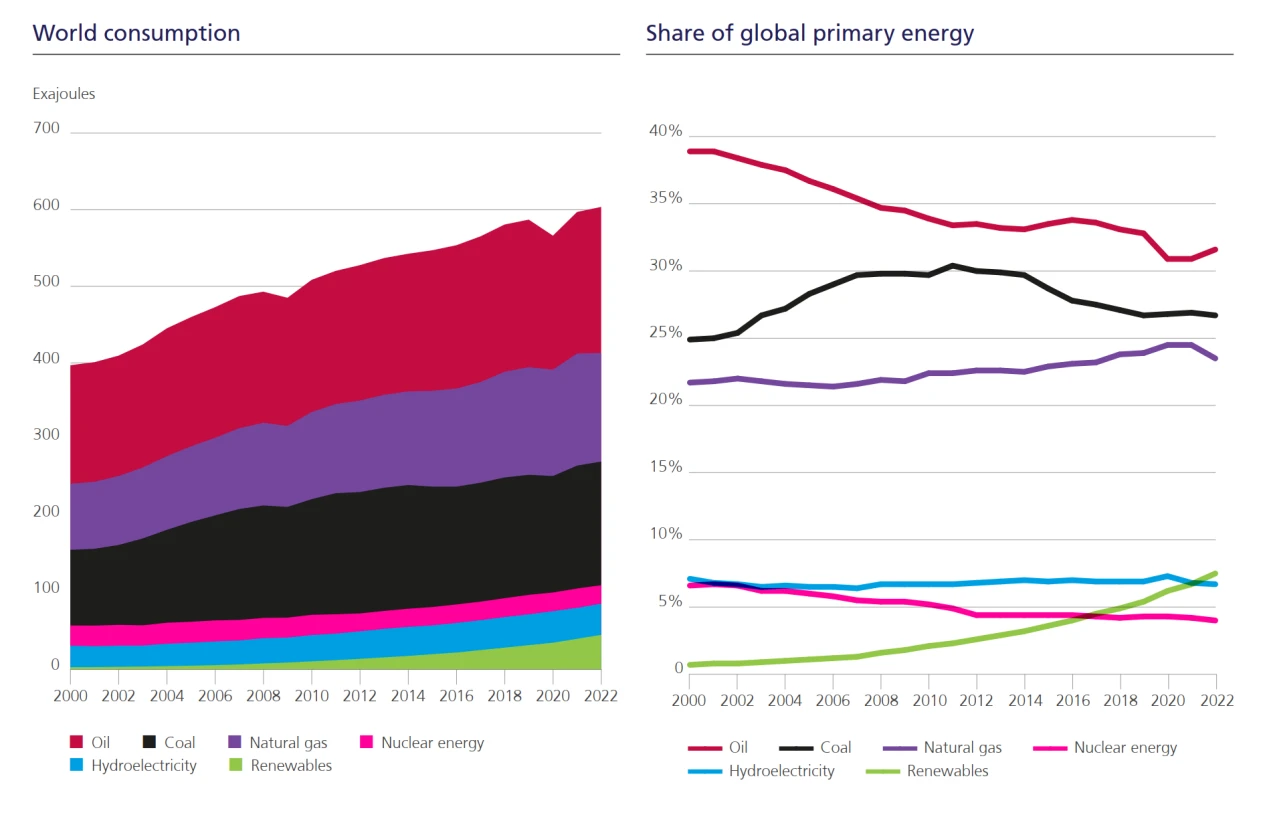

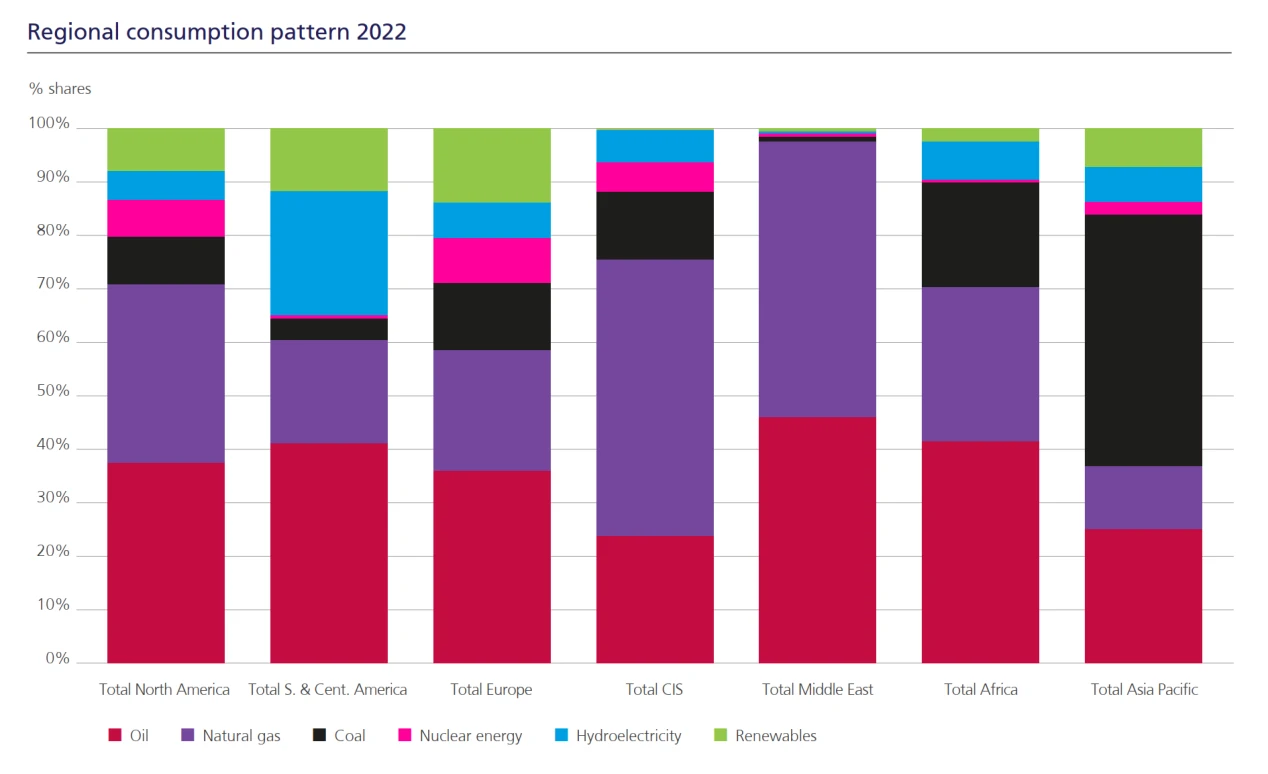

2、全球能源消耗格局

全球能源主要分為化石能源(如石油、天然氣、煤炭)和可再生能源兩大類。根據《Statistical Review of World Energy》,自 2000 年以來石油在整個能源消費結構當中的比例呈下降趨勢,已從初期的將近 40% 降至 30% 多,可再生能源和天然氣則呈上升趨勢,符合全球能源結構調整的大趨勢。

分地區看,中東地區天然氣和石油消費量佔比最高接近 100% ;北美天然氣和石油消費量佔能源消費總量的約 70% ;歐洲天然氣和石油消費量佔能源消費總量的約 60% ;亞太地區石油消費量約佔整體消費量的四分之一,煤炭需求佔比最高,約 50% (黑色部分),天然氣消費佔比較小。

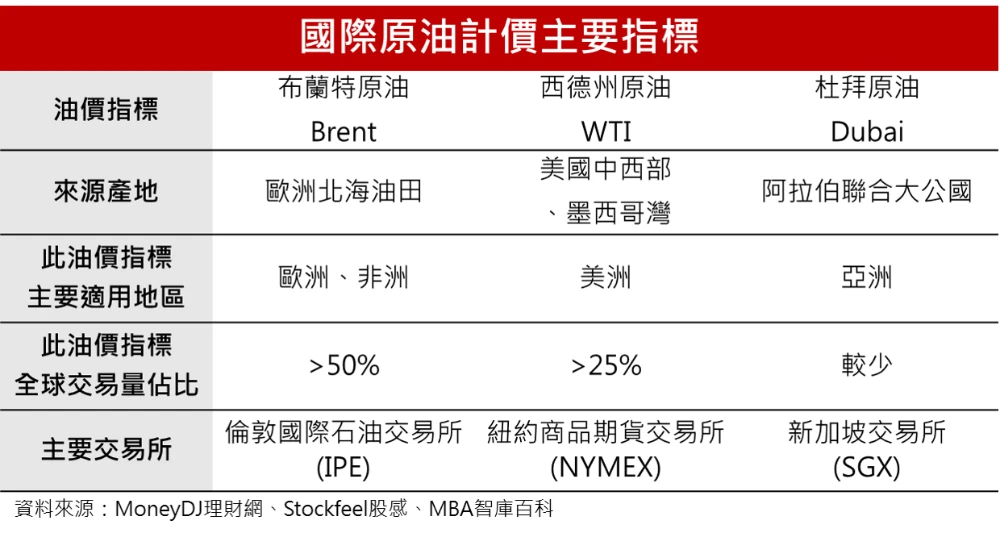

3、國際原油計價主要指標

石油通常會因开採成本、產出品質等差異而有不同定價,為了便於交易,國際市場原油交易形成了幾種基准價格。原油的計量單位通常為美元/桶,一桶為 42 加侖,約 159 升。

紐約商品交易所的輕質低硫原油品質較好,又被稱為“西得克薩斯中質油”或“得克薩斯輕質甜油”,是北美地區原油的基准價格;倫敦國際石油交易所的北海布倫特原油也是一種輕質油,品質低於紐約商品交易所輕質低硫原油;迪拜原油是一種輕質酸性原油,產自阿聯酋迪拜,使用範圍不及前兩者。

三、石油的供需關系

1、供給

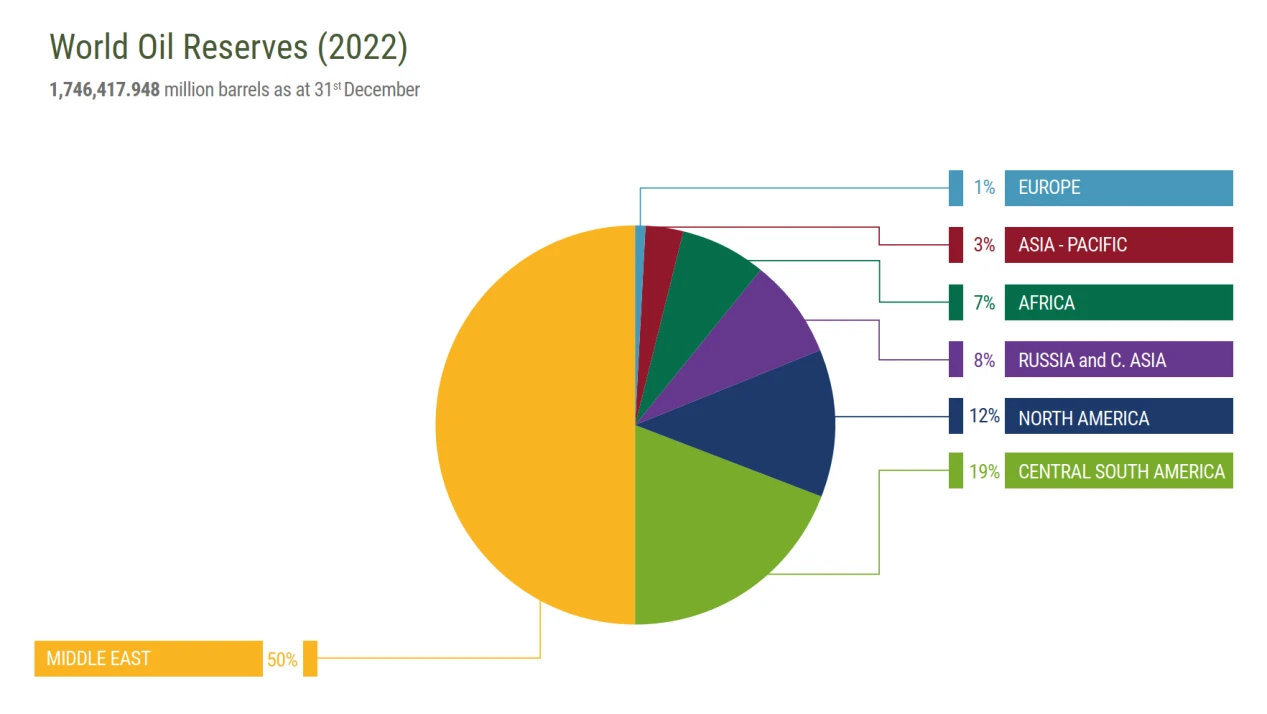

(1)已探明儲量

來源:OPEC

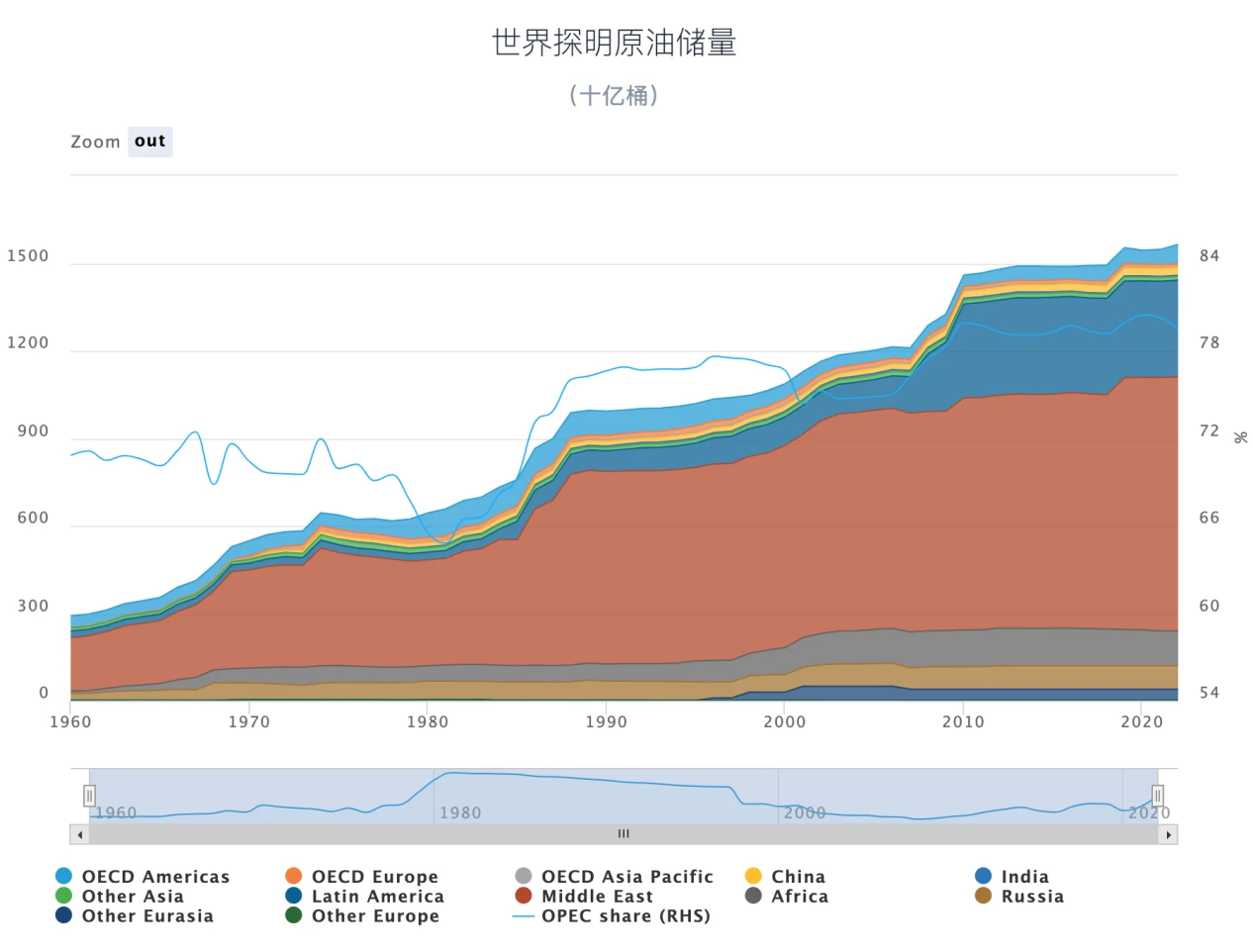

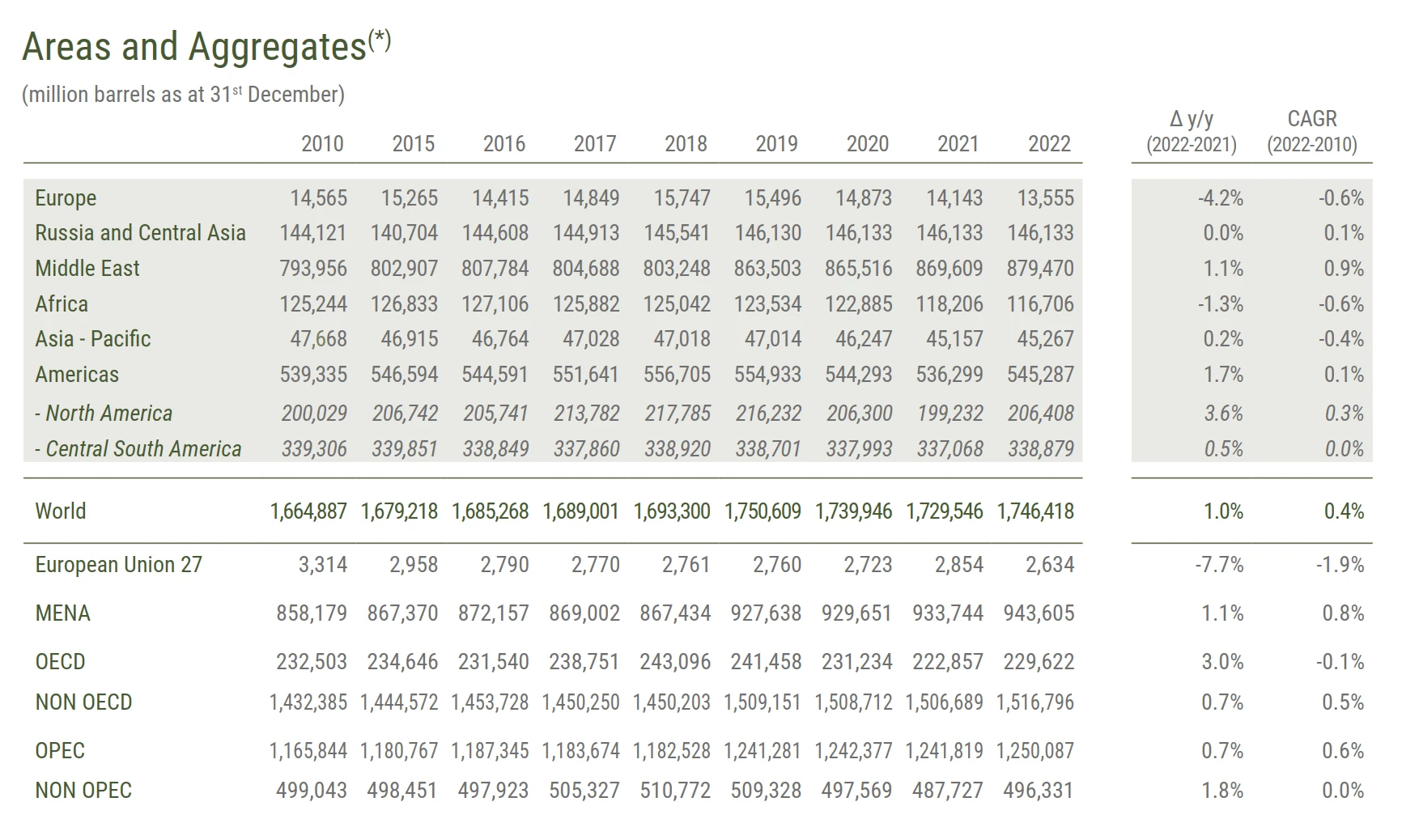

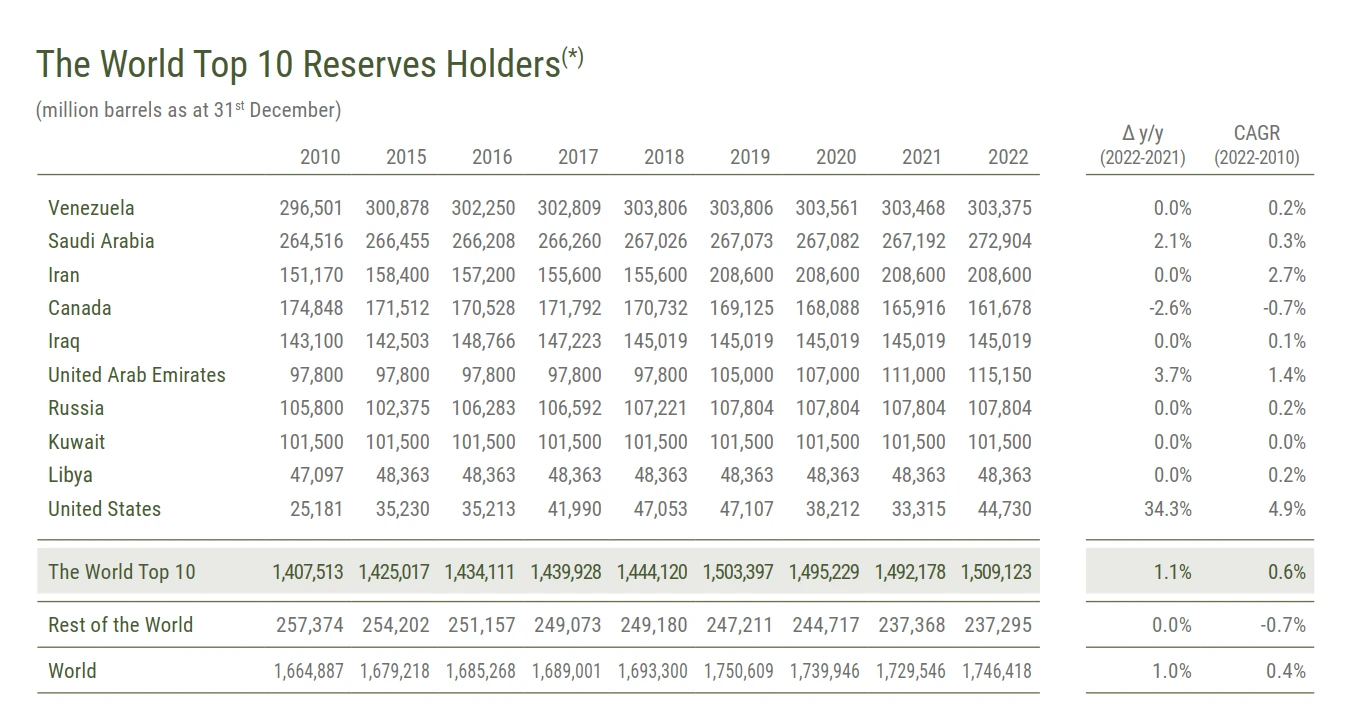

全球探明的原油儲量逐年上升。截至 2022 年末,全球探明的原油儲量達到 1.74 萬億桶,年增長率 1% 。分地區看,佔比最大的是中東各國有約 50% ,總量達 8795 千億桶,佔比最小的是歐洲約 1% ,總量 135.6 億桶。OPEC 擁有全世界超過 70% 的探明石油儲量,其產量和價格政策對世界石油供給和價格具有重大影響;分國家看,全球原油儲量最豐富的三個國家是委內瑞拉、沙特和伊朗,儲量分別為 3033 億桶、 2729 億桶和 2086 億桶,佔全球原油儲量的比例分別為 17.4% 、 15.6% 和 11.9% 。

全球各地區和部分國家已探明原油儲量

來源:《eni world oild review》

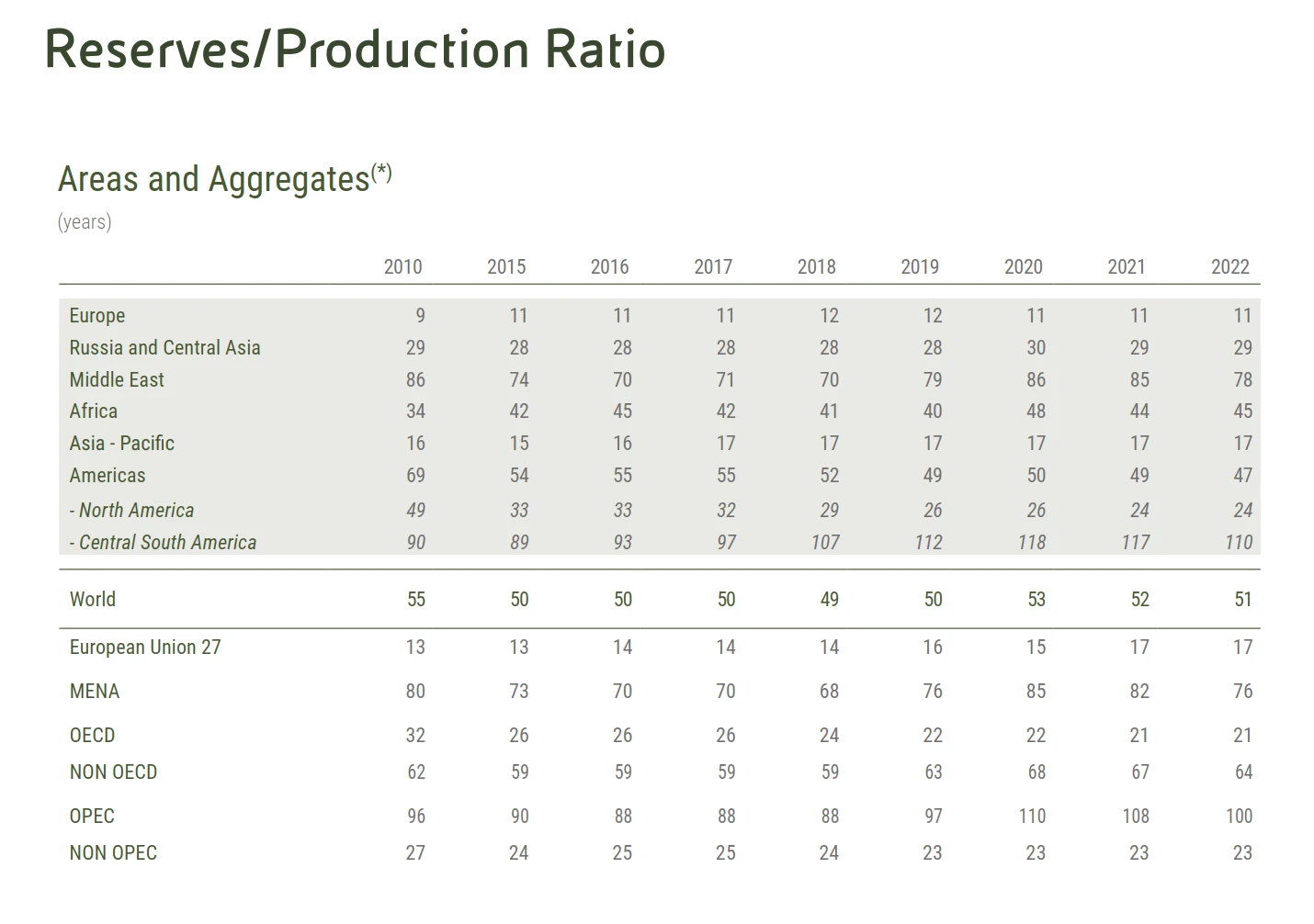

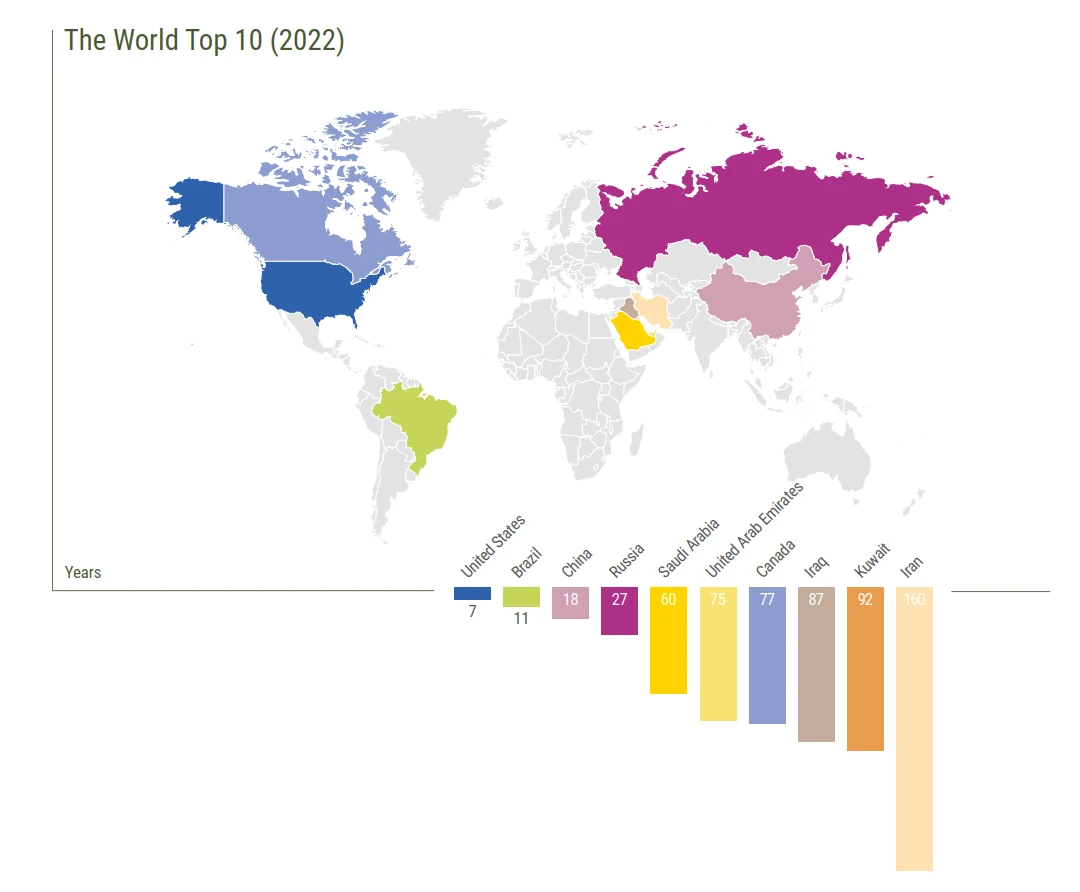

(2)儲產比

儲產比=儲量/產量,表示當年的探明儲量和產量的比值,代表在探明儲量和產量不變條件下,石油开採完需要幾年。由於探明儲量和开採量都會隨着時間變化的,儲產比也不固定,過去幾年全球的儲產比基本穩定在 50 年左右, 2022 年的全球儲產比為 51 年。分地區看,中南美洲儲產比高達 110 年,北美儲產比為 24 年,歐洲儲產比僅為 11 年,OPEC 的儲產比數值為 100 年;分國家看,儲產比最高的為伊朗有 160 年,其次是科威特、伊朗和加拿大,分別為 160、 92 和 87 年,中美兩國的出產比分別為 18 年和 7 年。

全球各地區和部分國家原油儲產比

來源:eni world oild review

(3)產量

來源:OPEC

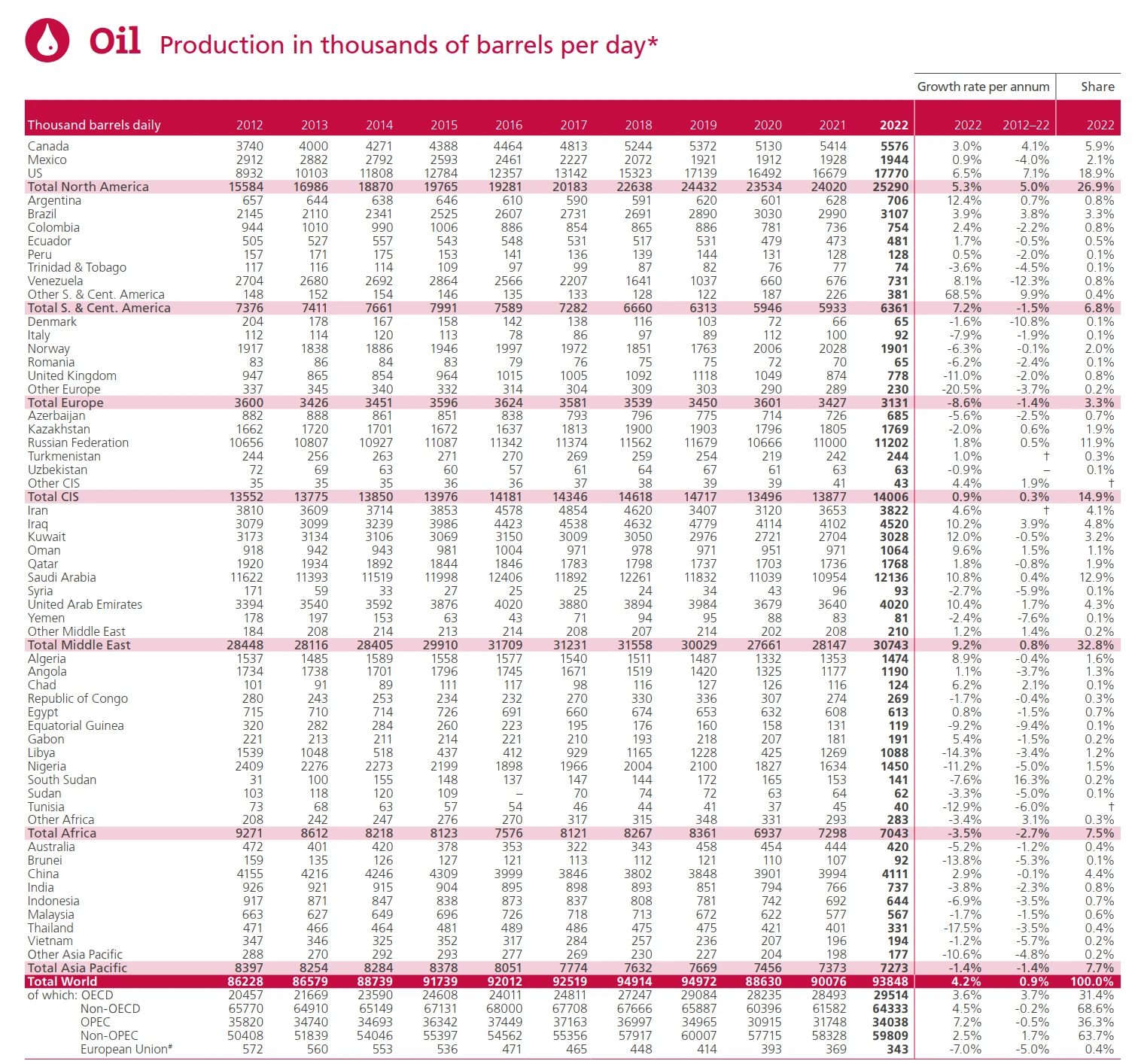

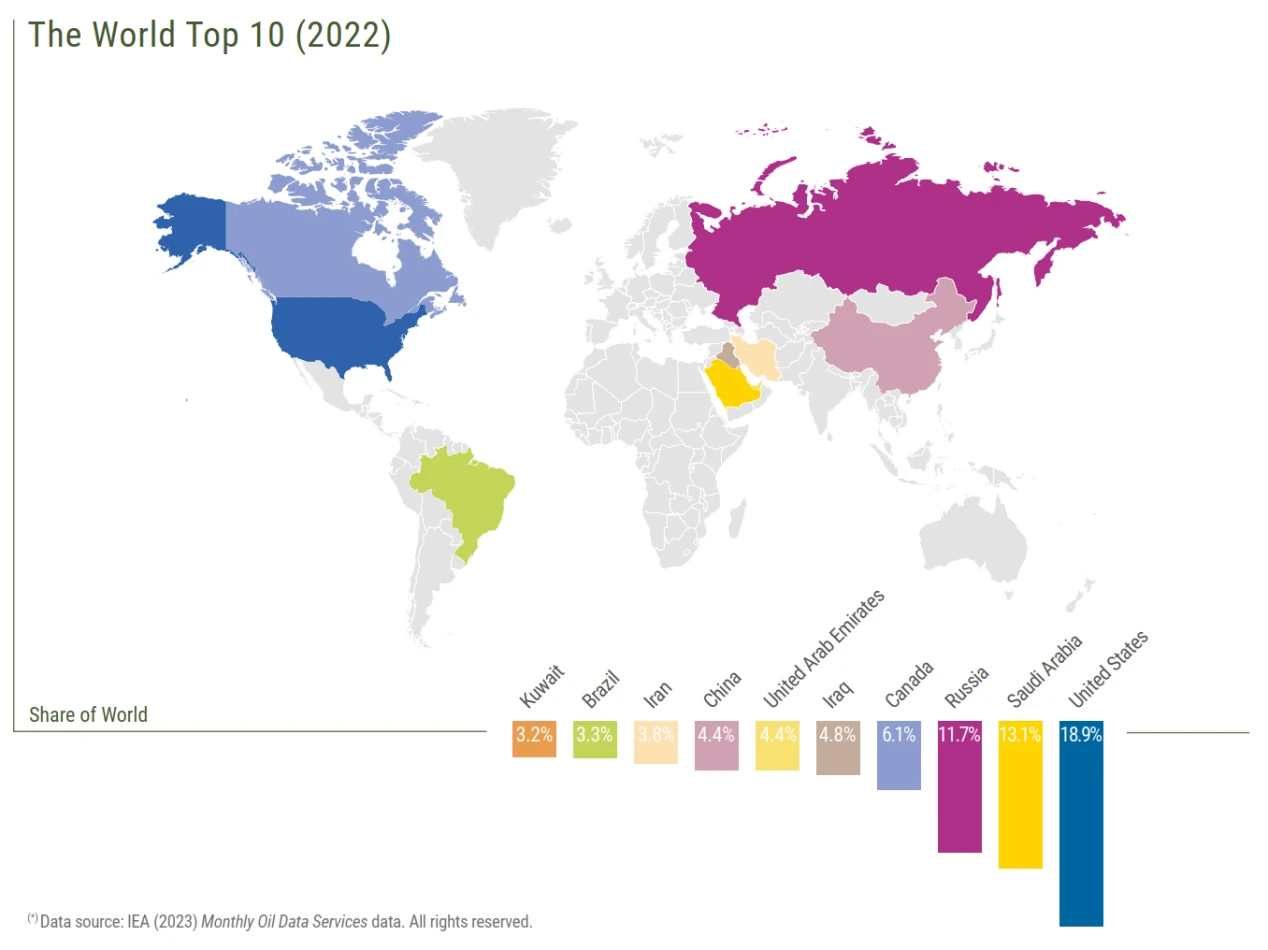

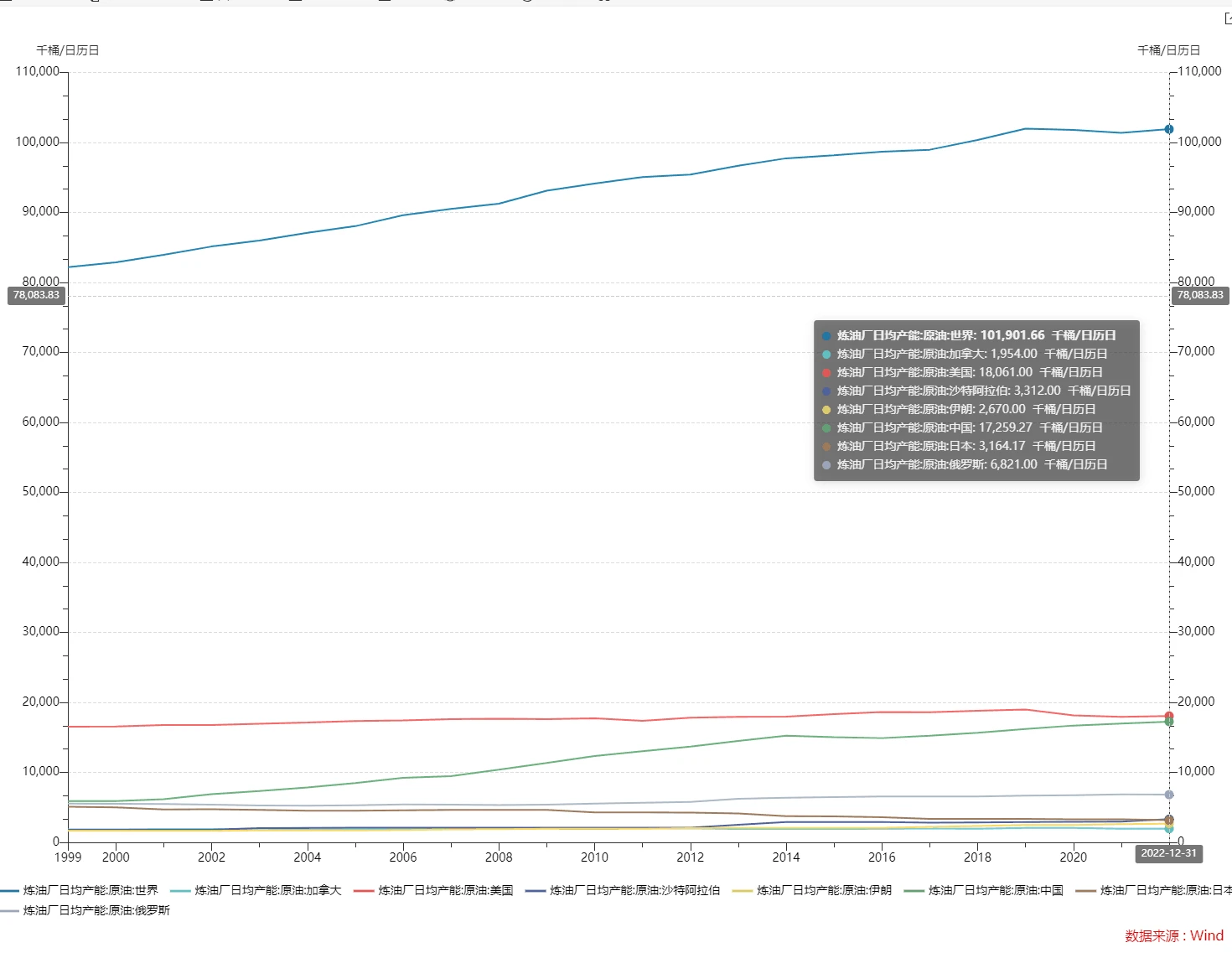

根據《世界能源統計年鑑 2023 》, 2022 年全球石油產量 9384.8 萬桶/天,全年總量 44.07 億噸,其中排名前三的美國產量 1777.0 萬桶/天,全年總量 7.60 億噸、沙特阿拉伯 1213.6 萬桶/天,全年總量 5.73 億噸、俄羅斯 1120.2 萬桶/天,全年總量 5.46 億噸,這 3 個國家在 2022 年佔據了世界石油產量的 42.68% 。OPEC 成員國 2022 年佔全球石油供給的 36.4% 。歐洲(不包括俄羅斯)國家中只有挪威排產量稍大, 2022 年產 8900 萬噸,佔全球產量的 2% 。中國, 2022 年日產 411.1 萬桶/天,全年總產量 2.04 億噸,為世界第六大產油國。

來源:Statistical Review of World Energy

注:以上數據包括原油、頁巖油、油砂、凝析油(伴生氣凝析油或需進一步精煉的凝析油)與天然氣凝析液(從天然氣制品中分離出的乙烷、液化石油氣和石腦油)。

來源:eni world oild review

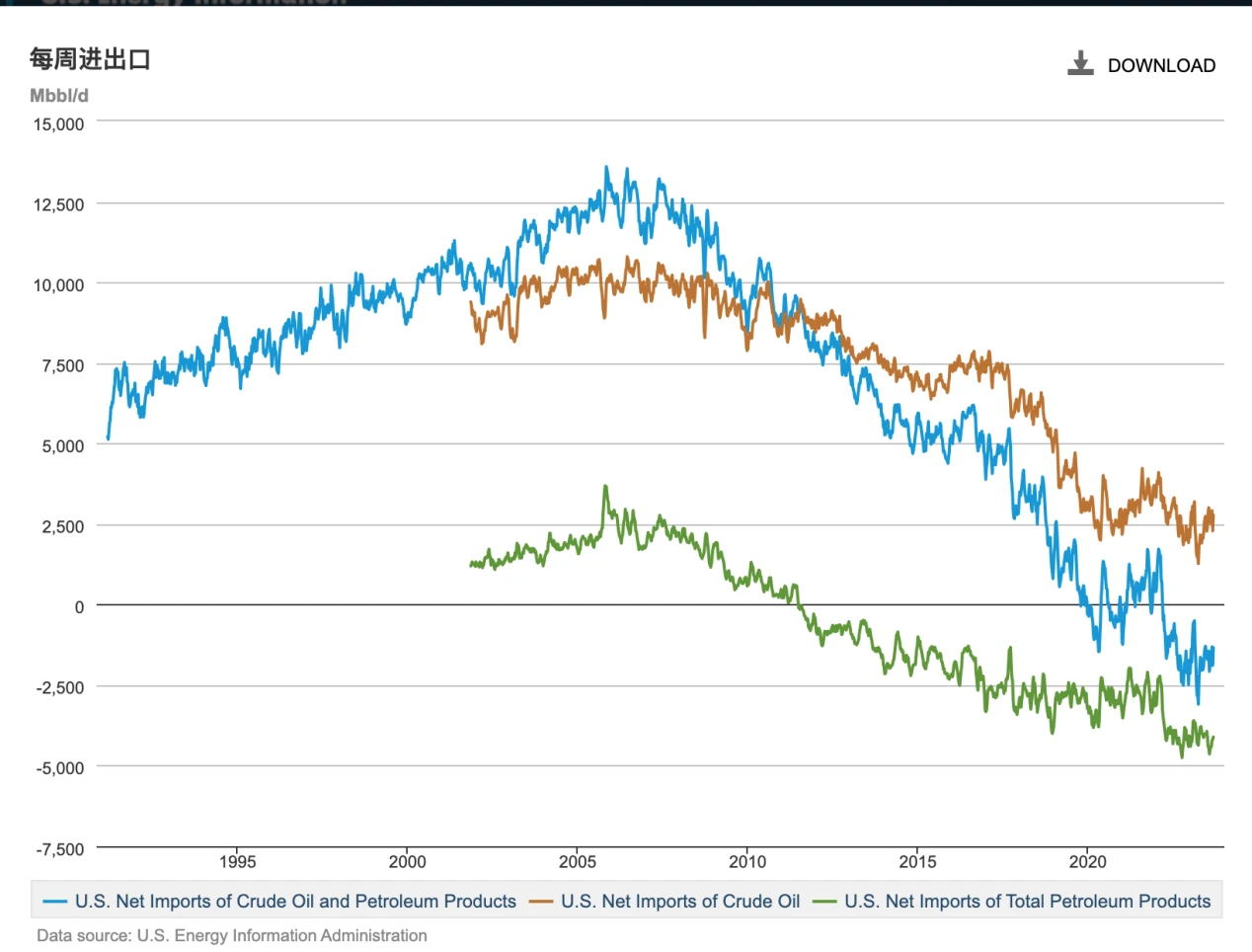

通過頁巖革命,美國原油產量自 2014 年起超過沙特和俄羅斯,成為全球第一大原油產量國。2018 年美國從曾經的全球第一大能源進口國一躍成為能源出口國。根據 EIA 數據,美國目前依然是原油(棕色)的淨進口國,是石油產品(綠色)的淨出口國,兩者合計(藍色)後 2022 年以來保持為淨出口國。

美國歷史原油產量

*EIA 官方定義:石油產品是通過原油(包括租賃凝析油)、天然氣和其他碳氫化合物的加工獲得的。石油產品包括未成品油、液化石油氣、戊烷加、航空汽油、車用汽油、石腦油型航空燃油、煤油型航空燃油、煤油、餾分燃料油、渣油燃料油、石化原料、特種石腦油、潤滑油、蠟、石油焦、瀝青、道路油、蒸餾氣和其他產品。

來源:EIA

(4)煉油廠產能

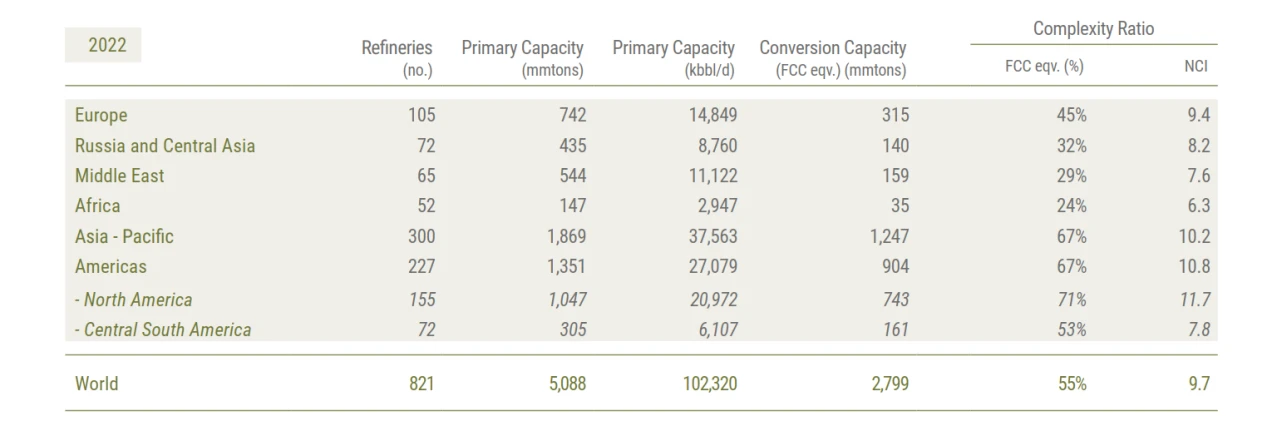

煉油廠通過將進行蒸餾、催化、裂化、裂解、加氫精制等工藝過程,生產出柴油、汽油、煤油、潤滑油、石油焦、瀝青、乙烯等產品。尼爾森系數(Nelson Complexity Index,NCI)是石化行業衡量煉油裝置復雜程度的重要指標,尼爾森系數越高,煉廠競爭力越強。2022 年北美 NCI 值最高 11.7 ,非洲 NCI 值最低 6.3 ,歐洲 NCI 為 9.4 ,亞洲為 8.2 。北美煉油廠特別是美國墨西哥灣沿岸地區的煉油廠 NCI 範圍普遍較高,中位數在 10 左右,是世界上最復雜的煉油中心。

來源:eni world oild review

從數值上看,全球的產能達 1 億桶/天,美國的煉油廠產能最高, 1806 萬桶/天,佔到世界總產能的 18% ,其次是中國,達 1726 萬桶/天,原油產量排名世界第二的沙特煉油廠產能則為 331.2 萬桶/天。

(5)不同國家產油成本

全球原油生產成本地區差異明顯,除了生產成本外還有運輸成本、稅費支出等費用,從以下表格可以發現,按一桶油成本計算,原油生產成本最低的國家是伊朗和伊拉克,不到 3 美元/桶,而從總費用上看,沙特阿拉伯的成本最有優勢,僅 3 美元。

各國產油成本(2016 年數據)

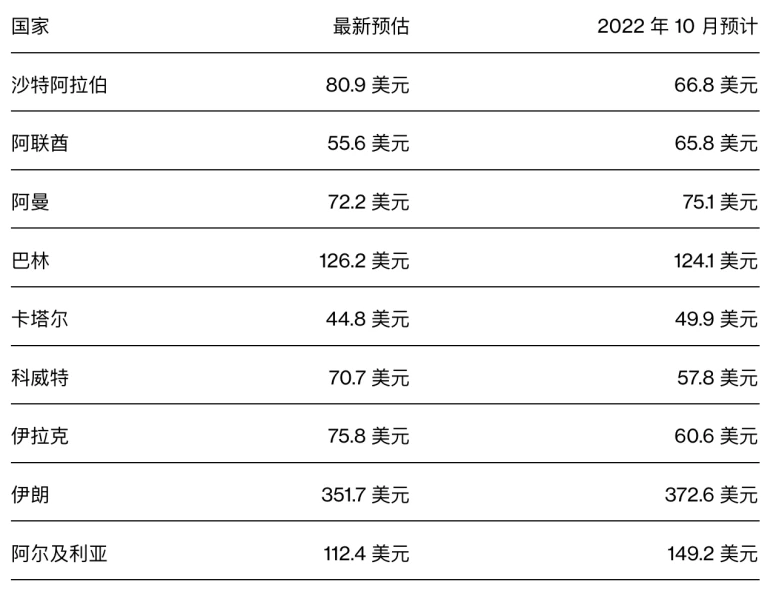

雖然中東國家的桶油完全成本相對較低,但由於政府缺少其他方面的財政收入來源,還需要從財政平衡油價的角度考慮。財政平衡油價(fiscal breakeven oil price)是指以石油為支柱產業、高度依賴石油收入的產油國政府能夠實現財政預算平衡的原油價格。若國際石油價格高於財政平衡油價,該國政府將可能會出現財政盈余;當國際石油價格低於財政平衡油價,則該國政府將可能出現財政赤字。

IMF 對海灣地區各國石油價格原油財政平衡價格的估計

2、需求

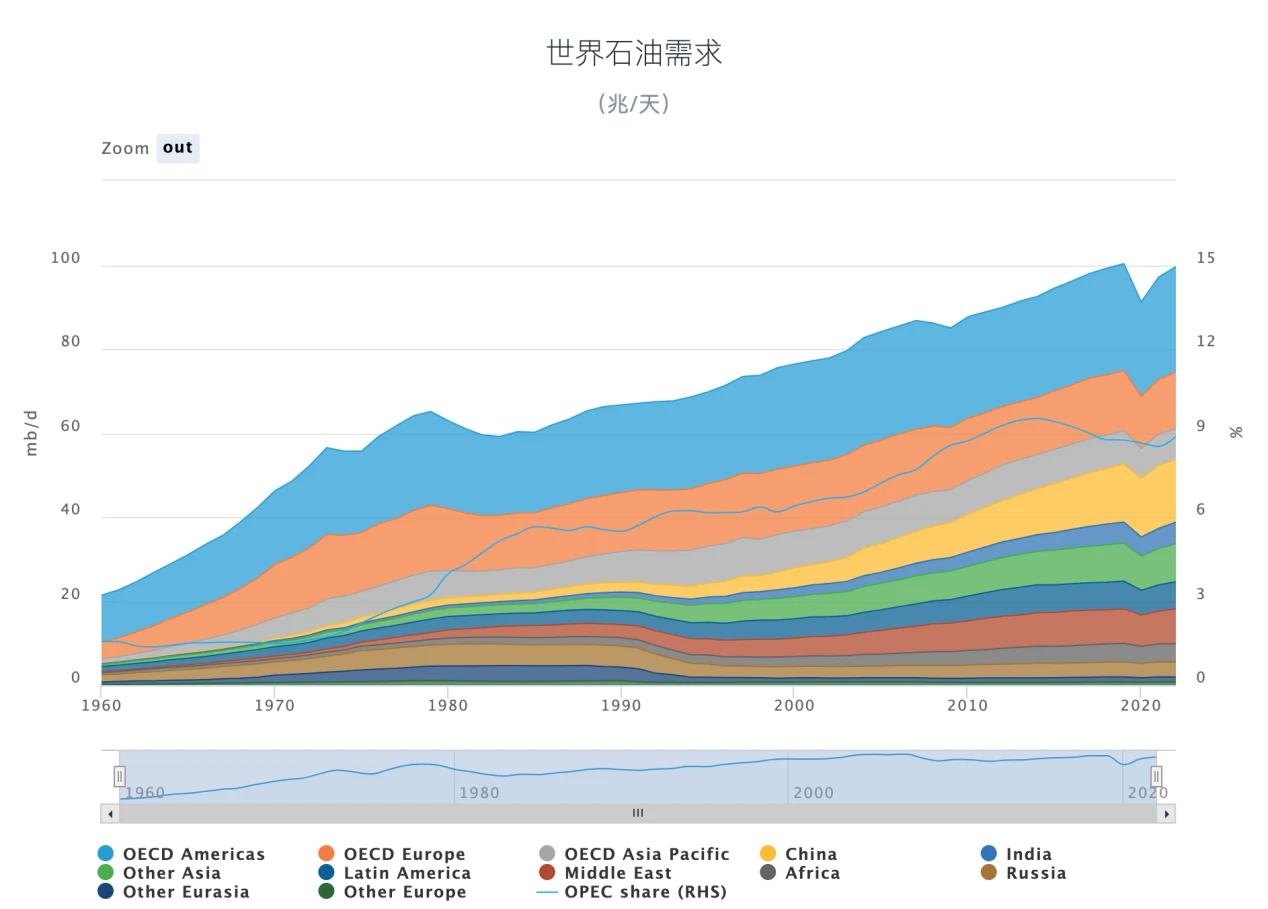

來源:OPEC

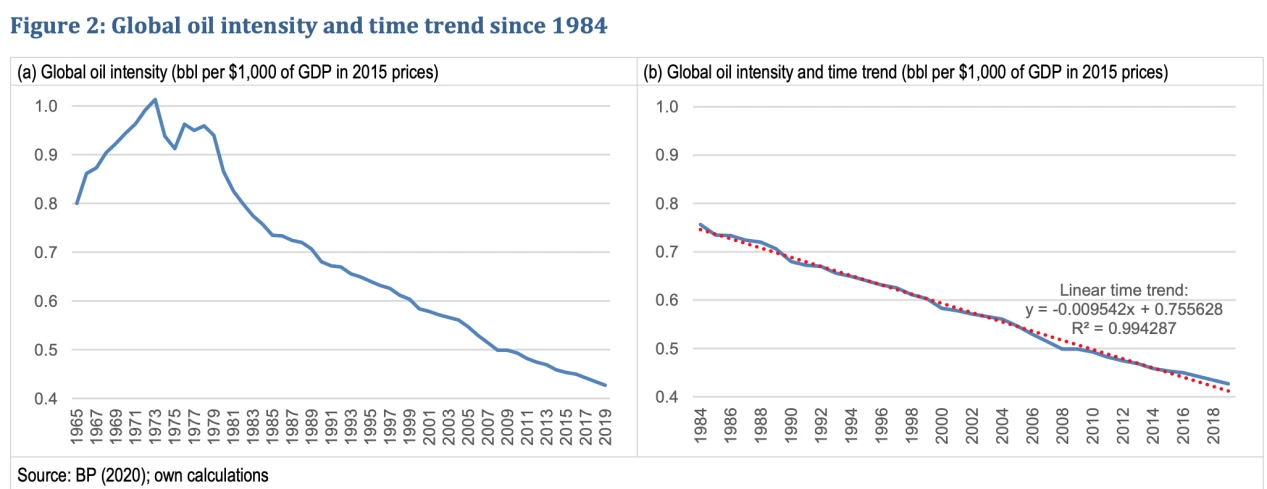

石油是相對剛性的需求,全球石油消費增長與經濟增長速度具有正相關性,一定程度上可以使用消費國的國民生產總值的增長比率預測其對原油需求的增長。不同國家和地區的原油消增長比率不同,發展中國家單位經濟活動的耗油水平較高。根據哈佛大學的一項研究,全球 GDP 每增長 1000 美元,需要消耗約 0.4 桶石油(oil intensity),這個數值在上世紀 70 年代曾經高達 1 桶/1000 美元,GDP 對石油的依賴程度隨着時間在不斷降低,但目前石油依舊是經濟發展的重要依賴。

《Oil Intensity: The curious relationship between oil and GDP》

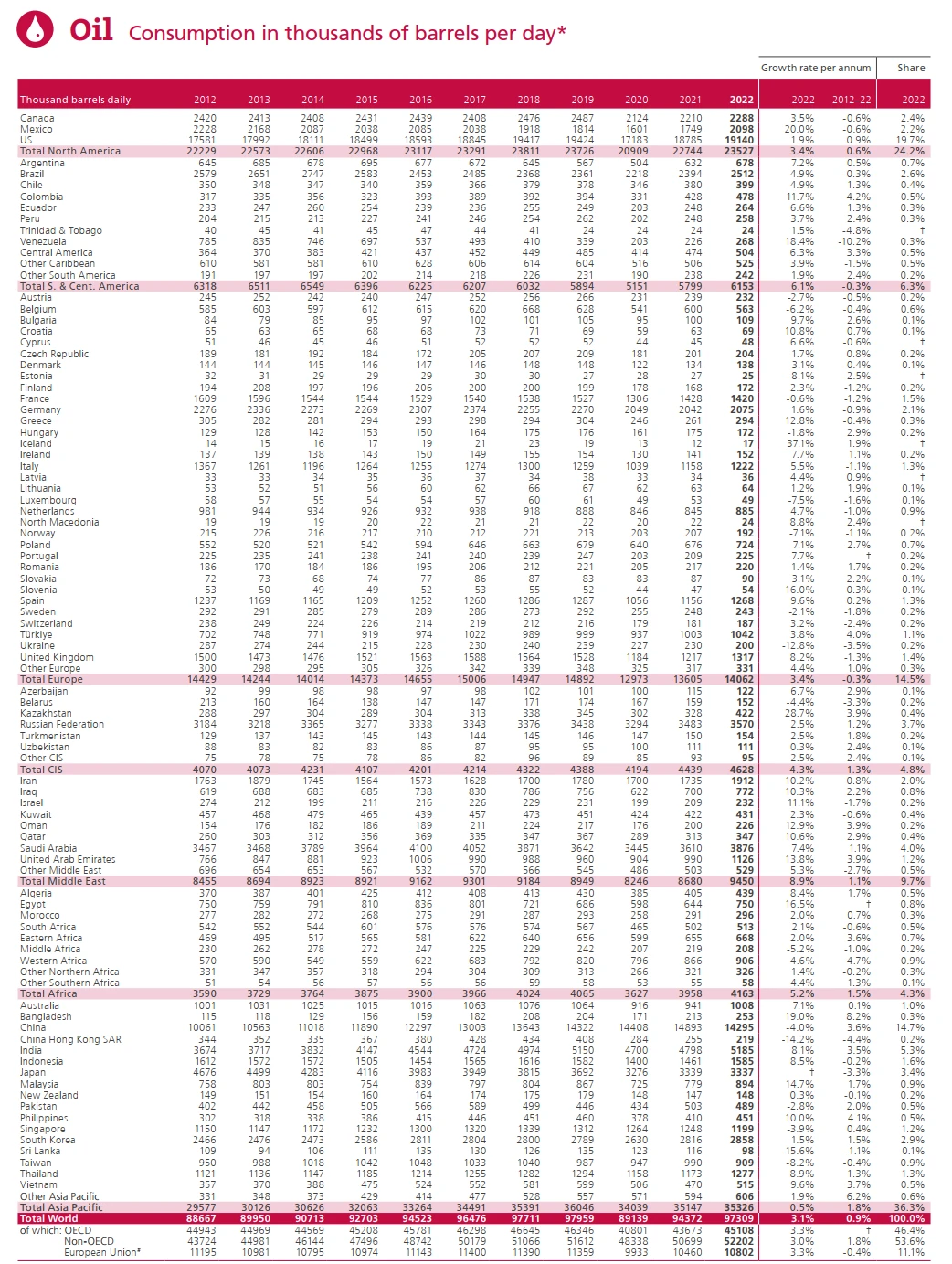

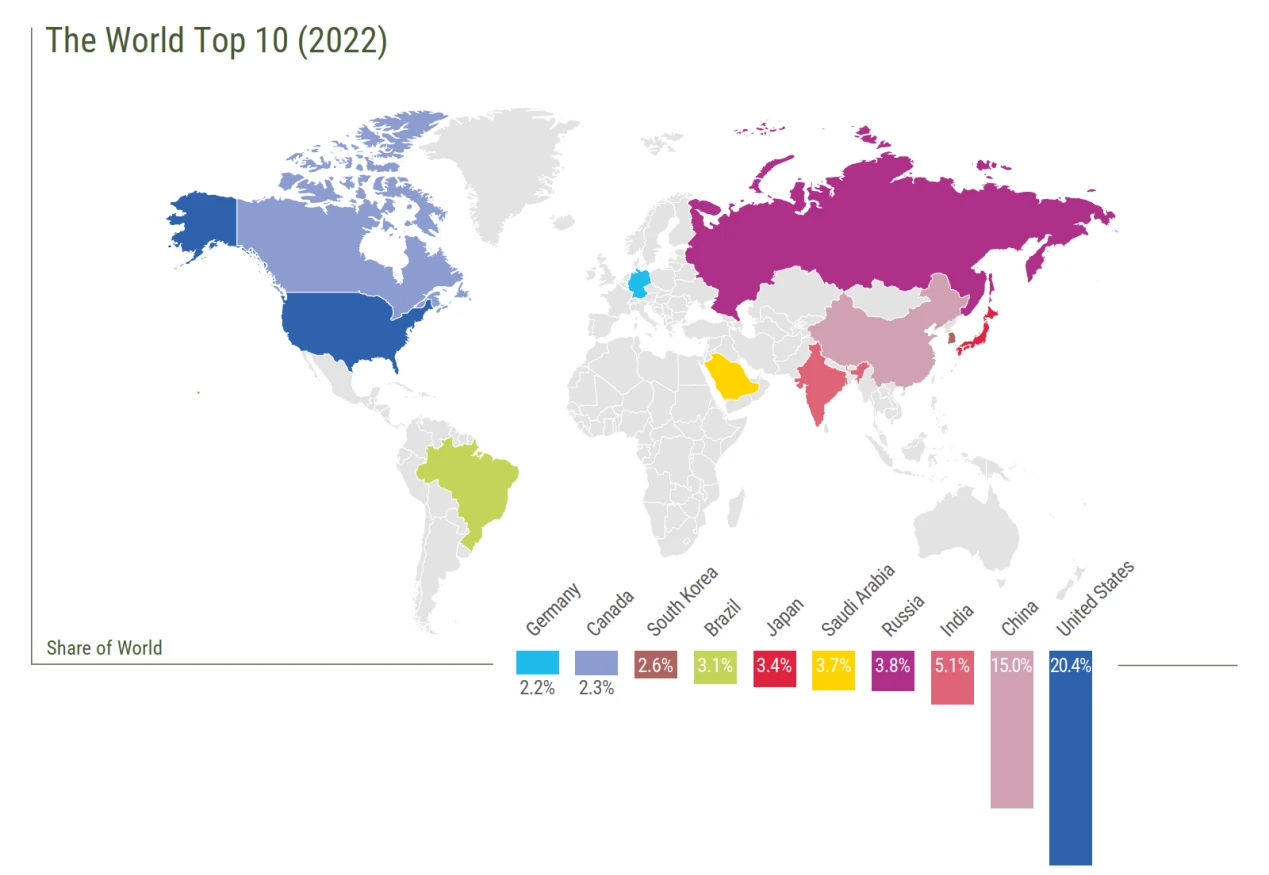

根據《世界能源統計年鑑 2023 》, 2022 年全球石油消費 9730.9 萬桶/天,其中排名前三的美國消費 1914 萬桶/天、中國大陸 1429.5 萬桶/天、印度 518.5 萬桶/天,這 3 個國家在 2022 年佔據了世界石油消費量的 35.8% 。整個歐洲消耗 1406 萬桶/天,接近中國的水平。

原油消費量(單位:千桶每天 )

來源:Statistical Review of World Energy

來源:eni world oild review

3、庫存

供應量和需求量之間的差異會產生庫存。庫存量對於原油的價格發現非常重要,理論上原油和成品油庫存與原油價格呈負相關。石油庫存分為战略儲備和商業庫存。石油战略儲備由國家政府直接把控;商業石油庫存則是油田企業、進出口貿易商、煉油企業和消費者為了保證正常生產自行儲備的。

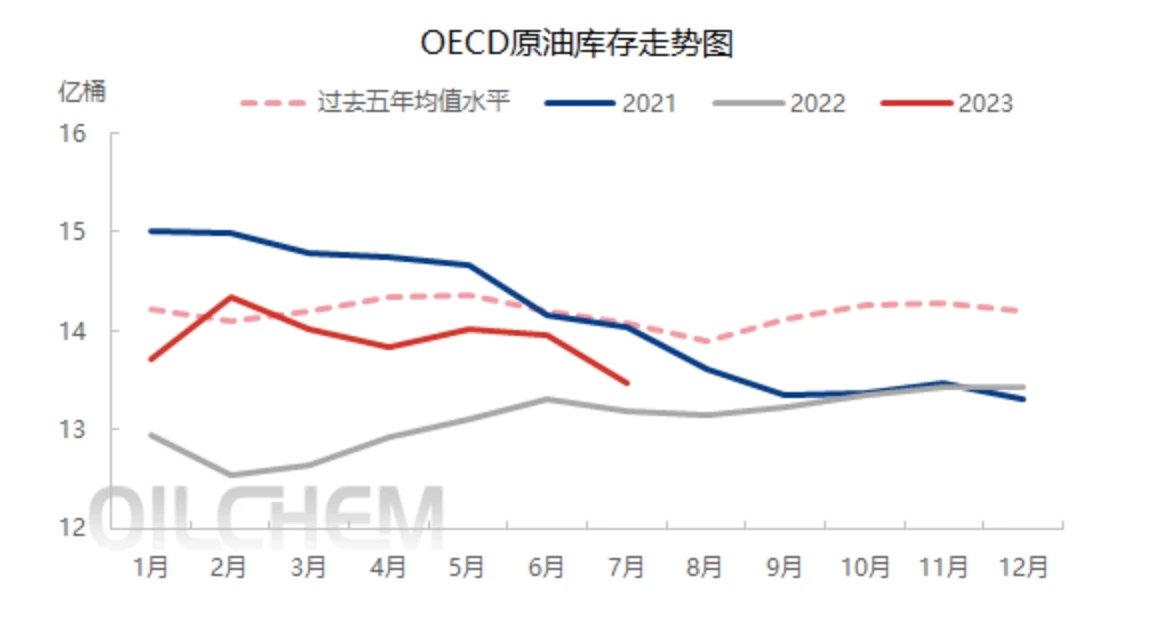

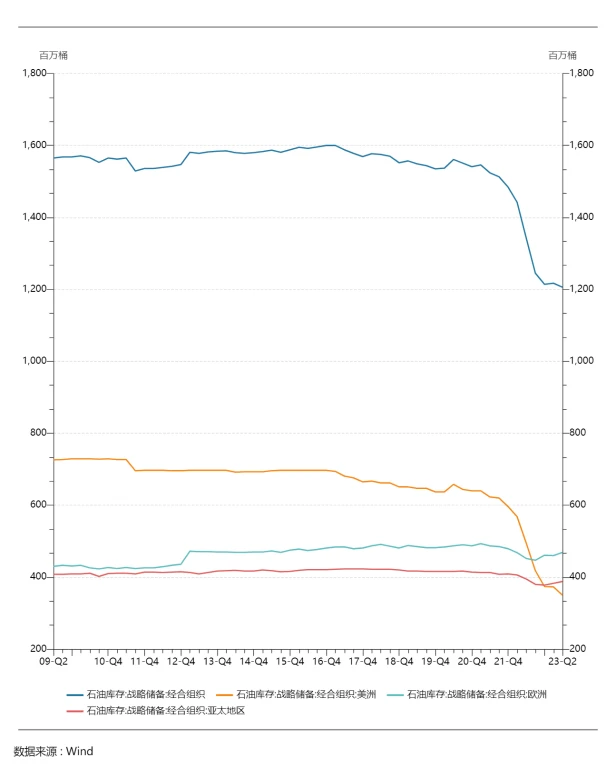

OECD 战略庫存

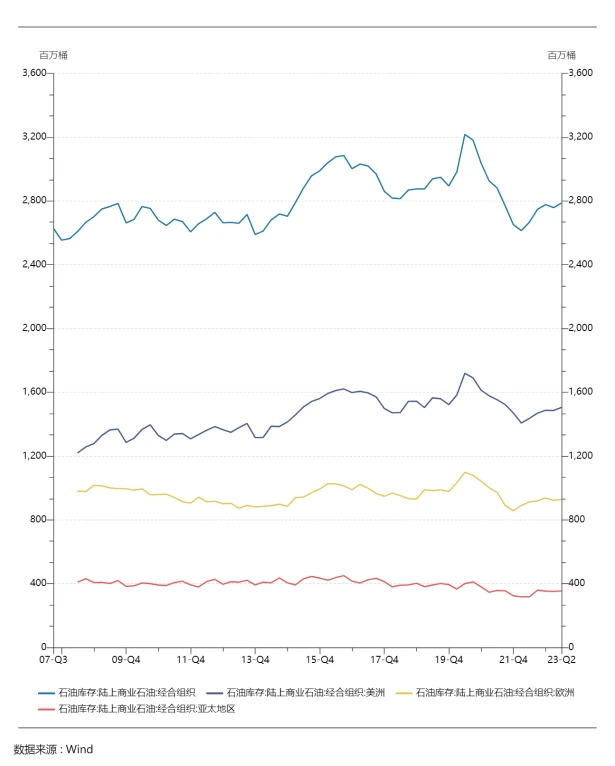

OECD 商業庫存

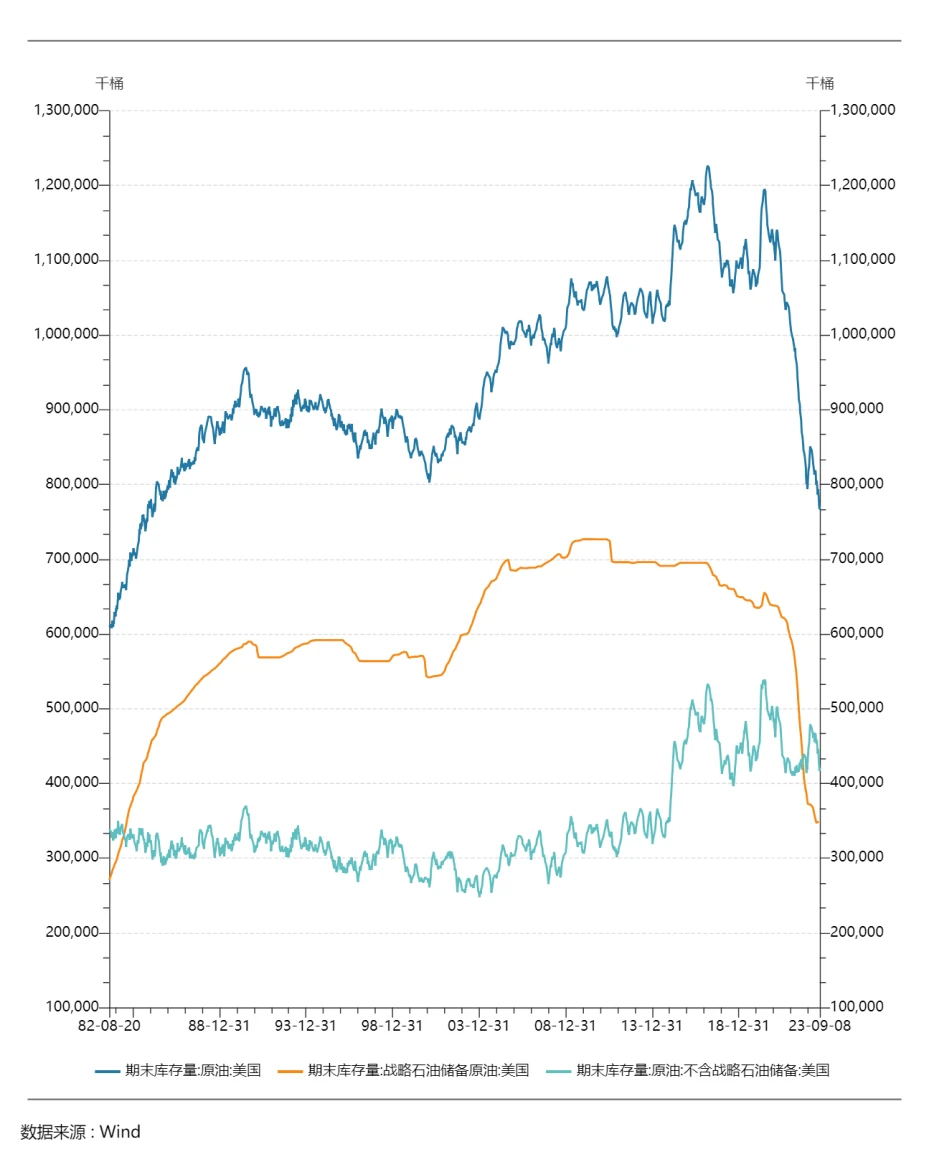

美國商業庫存與战略庫存歷史數據

*經濟合作與發展組織(Organization for Economic Co-operation and Development),簡稱經合組織(OECD),是由 38 個市場經濟國家組成的政府間國際經濟組織,旨在共同應對全球化帶來的經濟、社會和政府治理等方面的挑战,並把握全球化帶來的機遇。成立於 1961 年,成員國總數 38 個,總部設在法國巴黎。20 個 1961 年的創始成員國,它們是:美國、英國、法國、德國、意大利、加拿大、愛爾蘭、荷蘭、比利時、盧森堡、奧地利、瑞士、挪威、冰島、丹麥、瑞典、西班牙、葡萄牙、希臘、土耳其。18 個後來加入的成員,它們是(括號內為入會年份):日本(1964 年)、芬蘭(1969 年)、澳大利亞(1971 年)、新西蘭(1973 年)、墨西哥(1994 年)、捷克(1995 年)、匈牙利(1996 年)、波蘭(1996 年)、韓國(1996 年)、斯洛伐克(2000 年)、智利(2010 年)、斯洛文尼亞(2010 年)、愛沙尼亞(2010 年)、以色列(2010 年)、拉脫維亞(2016 年)、立陶宛(2018 年)、哥倫比亞(2020 年)、哥斯達黎加(2021 年)。

2020 年以來美國石油總庫存(藍色)持續下降,主要由战略儲備減少導致。短期來看,今年年初美國總庫存和商業庫存曾分別回升至 8.5 億和 4.8 億桶,但從今年 3 月份以來持續去化,總庫存和商業庫存曾分別下降至 7.7 億和 4.2 億桶,為今年以來的最低水平。

美國在 20 世紀 70 年代阿拉伯國家石油禁運行動之後建立了战略石油儲備 SPR(Strategic Petroleum Reserve )。2015 年後,美國國會通過了多個法律,要求出售战略石油儲備,減少儲備規模,銷售所得列為當年年度的財政收入,用於國會指定的有關財政支出。2021 年起美國的石油战略庫存不斷下降,當前庫存量 3.5 億桶,為近 40 年以來的最低值。3.5 億桶大概是什么水平呢,美國 2022 年平均原油消耗量為 1914 萬桶/天, 3.5 億桶的战略儲備約等於美國 18 天的原油消耗量。

2022 年 3 月 1 日,為應對俄羅斯與烏克蘭战爭爆發後國際石油價格的大幅度上漲,國際能源署宣布 31 個成員國共同向市場釋放 6000 萬桶石油儲備,其中美國釋放的數量為 3000 萬桶,佔國際能源署成員國的 50% 。2022 年 3 月 31 日,拜登宣布未來 6 個月每天向市場釋放 100 萬桶战略石油儲備。2022 年美國總計釋放了 2.18 億桶,是史上最大規模的釋儲行為,導致战略儲備的大幅減少。

2023 年 2 月 13 日,美國战略石油儲備又有 2600 萬桶战略儲備原油招標並於 3 月 9 日授予合同。有消息人士稱拜登政府曾嘗試阻止該銷售但最終失敗了。

2023 年 5 月 15 日,美國國會同意了拜登政府取消 2024 ~ 2027 財年 1.4 億桶战略石油儲備的依法銷售的建議。美國的战略油儲繼續釋放有可能會威脅到美國的能源安全,因而目前美國政府正致力於補充儲備,今年已進行了三次招標採購活動。第一次招標和第二次招標分別於今年 5 月、 6 月發起,原油購买量分別為 300 和 320 萬桶,原油的平均價格分別為每桶 73 美元和每桶 71.98 美元。2023 年 7 月,美國能源部石油儲備辦公室宣布第三次招標,為战略石油儲備購买約 600 萬桶原油,預計於今年 10 至 11 月交付,但因油價過高撤回了這一採購計劃。美國战略庫存的收儲安排是影響原油價格的重要因素。

4、貿易流向

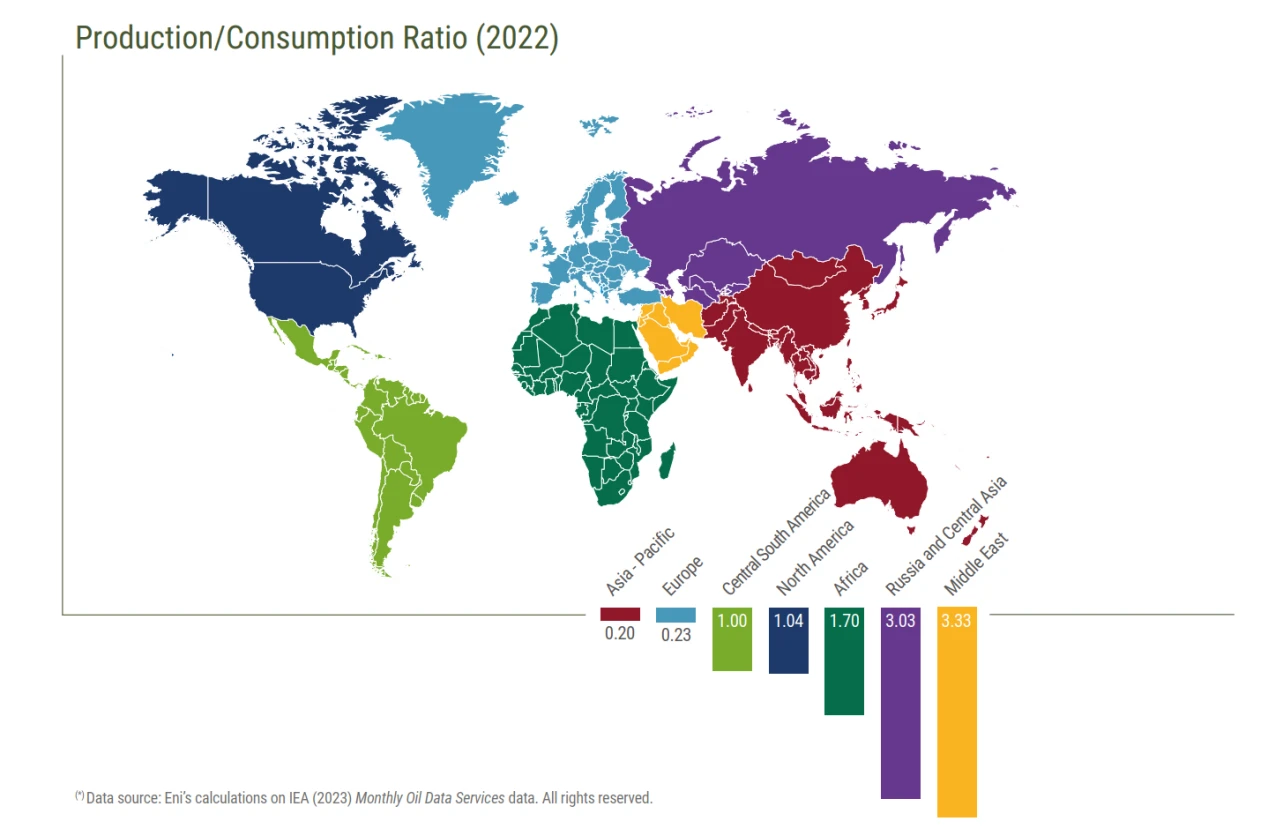

原油產量與消費量間的錯配形成了石油貿易流向,從下圖可以看出世界各地的產量/消費量比值差異較大,中東的產量/消費量比值高達 3.33 而亞太地區僅為 0.2 。

來源:eni world oild review

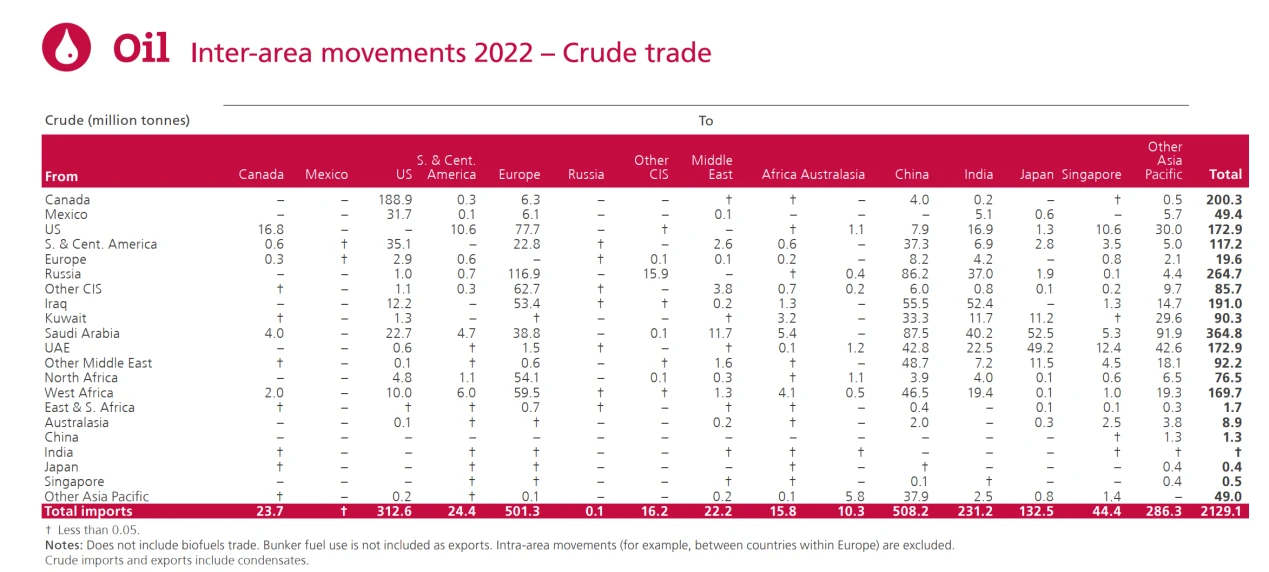

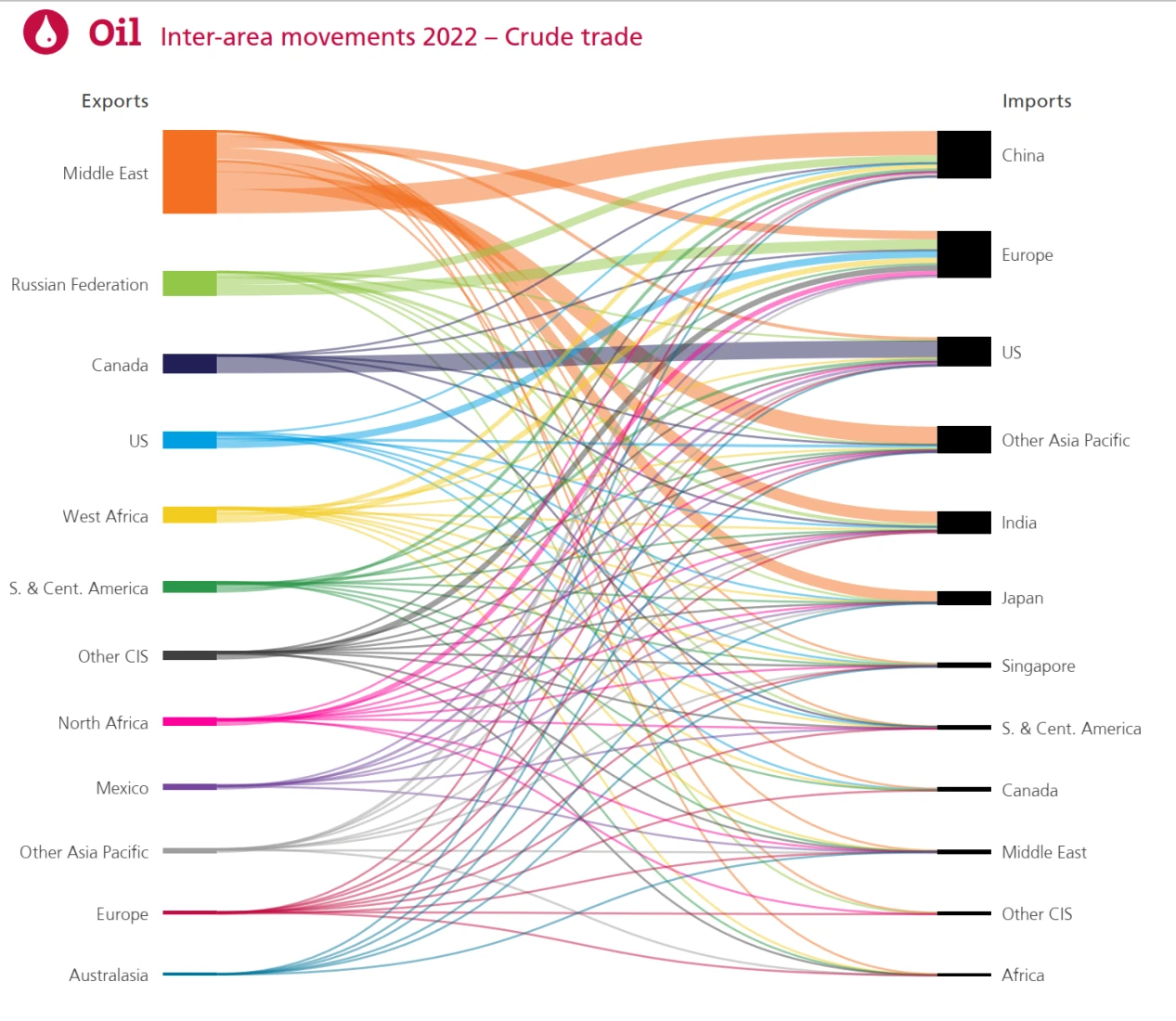

目前主要原油出口地區是中東、獨聯體、美國、加拿大和非洲,主要原油進口地區是歐洲、美國、亞太地區和印度。美國同時進出口原油的原因在於原油品質的差異。原油的密度不同煉制所需的設備和流程也有所不同,重油需要額外的煉油工藝例如裂化或焦化,所需投資更高,故重油的價格通常低於輕油。美國煉油廠尼爾森系數普遍較高,配置適用於加工重質原油,煉油廠需要與其加工能力相匹配的原油類型以實現收益最大化,因此美國傾向於進口較重等級的原油同時出口輕質油。

2022 年,國際原油貿易總量 21.29 億桶,目前中國是全球第一大原油進口國,佔全球原油總進口量的 23.9% ,同時是在美國之後的世界第二大石油消費國。2022 年中國共進口原油 5.08 億桶,進口主要來自俄羅斯和中東地區,原油出口額最高的沙特出口總量 3.65 億桶,主要出口至亞太地區。

*獨立國家聯合體,簡稱“獨聯體”,是前蘇聯解體時由多個前蘇聯加盟共和國組成的一個地區性組織。現有 9 個成員,分別是阿塞拜疆、亞美尼亞、白俄羅斯、吉爾吉斯斯坦、摩爾多瓦、哈薩克斯坦、俄羅斯、烏茲別克斯坦、塔吉克斯坦

來源:Statistical Review of World Energy

四、原油與美元指數

總體上美元持續上漲利空以美元計價的大宗商品。國際原油交易通常以美元計價,當美元升值時,各國購买原油的本地貨幣數量相對增加導致購买成本上升,對原油價格形成下跌壓力;反之當美元貶值時,各國購买原油的本地貨幣數量相對減少導致購买成本下降,對原油價格形成上漲壓力;石油需求增加可能推動美元走強,由於石油交易以美元計價,當全球經濟增長導致石油需求增加時,購买石油所需的美元供應也會增加,形成對美元的需求,推動美元走強。從國際貿易的角度,當前美國整體是石油產品的出口國,石油價格上漲會導致美國貿易逆差減少,離岸美元走強。

然而從歷史數據看,二者並未長期保持負相關關系,負相關性比較明顯的階段也並不完全是由美元和原油的相互關系推動。原油受到供需關系、大國博弈、地緣政治、宏觀經濟等復雜因素影響,美元匯率僅是影響原油價格的其中一個方面。

原油價格與美元指數歷史相關性

今年的 7 月份以來,美元、原油出現同漲,主要反映出了供給端而非需求端因素帶來的擾動。

五、原油與通脹

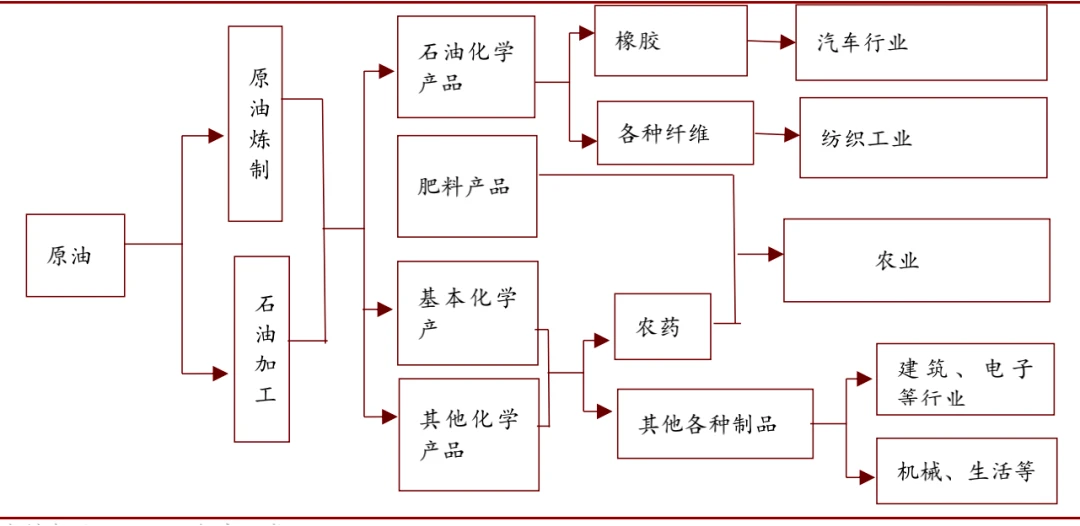

通脹預期上升可能推動原油價格上漲。通脹預期上升時,貨幣的預期購买力會下降。投資者可能會將資金從貨幣轉移到實物資產,如原油、黃金和大宗商品,導致原油需求增加,推動原油價格上漲。原油是重要生產要素,企業和消費者可能預期未來成本會增加,從而提前購买和儲備原油等原材料,以避免未來價格上漲的風險;原油價格上漲加劇通脹壓力。一方面,由於原油在 CPI 中佔有重要權重,原油價格上漲直接直接作用於一籃子商品,導致油價及相關石油化工產品成本增加。另一方面,油價通過產業鏈向下傳導,柴油、煤油、燃料油等工業制品成本增加會引起金屬制品、塑料等價格也會因此上漲,從工業領域生產勞動成本到商品服務業領域消費價格最終都會上漲。

原油化工產業鏈

來源:招商證券

美國 CPI 指標反映了與居民生活有關的商品與服務價格水平的變動,由各分項數據加權平均計算得出。根據 2023 年美國勞工部公布的 CPI 權重計算規則,其中住房價格佔比最高,約為 34% ;食品飲料和交通運輸價格佔比居其次,均在 13% 左右;醫療價格佔比為 8.1% ,能源價格佔比為 6.9% 。美聯儲主席傑羅姆·鮑威爾 2022 年 3 月在美國參議院銀行委員會的半年度證詞中表示,粗略的經驗法則是,每桶石油價格上漲 10 美元,會導致通脹上升 0.2% ,對經濟增長造成 0.1% 的打擊。

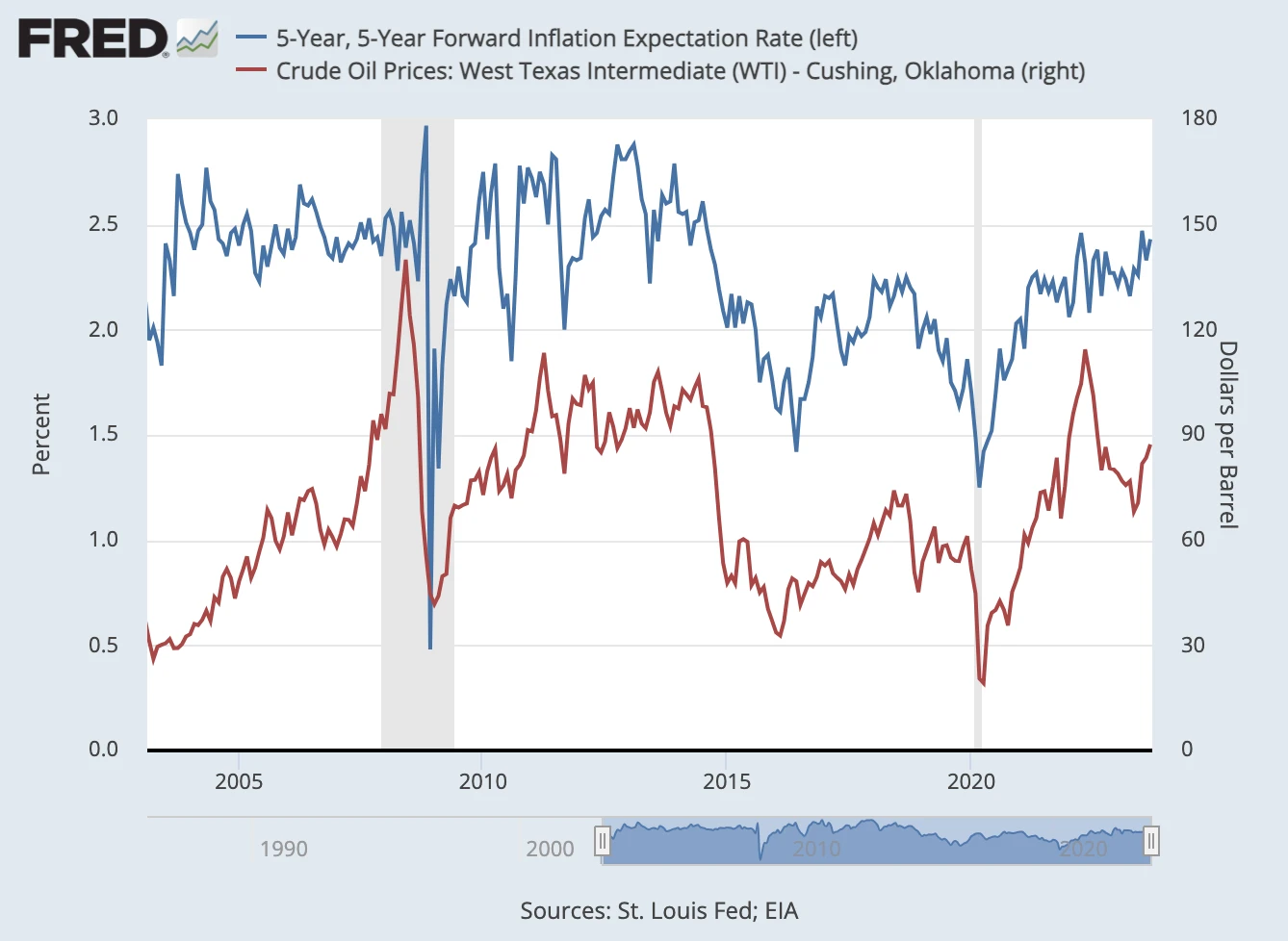

數據顯示現貨油價與長期通脹預期的市場指標保持着很強的相關性。

美國 8 月 CPI 同比漲幅從 7 月的 3.2% 反彈至 3.7% ,超過預期的 3.6% 。核心 CPI 同比增速從 4.7% 回落至 4.3% ,環比漲幅從上月的 0.2% 小幅擴大至 0.3% ,超預期的 0.2% 。油價上漲成為推動 8 月 CPI 最大推動,佔 CPI 漲幅的一半以上。隨着油價進一步向 100 美元攀升,或令美聯儲更長時間維持利率於高位以控制通脹。

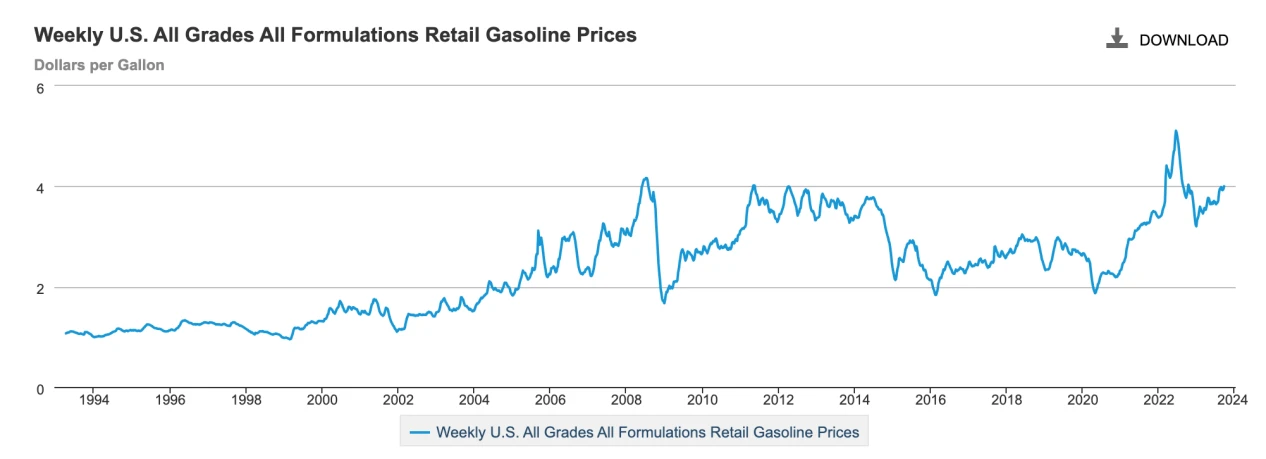

原油價格上漲除了經濟影響,還可能帶來政治影響。美國汽油零售價在原油價格上漲的帶動下快速升至接近 4 美元。美國汽車協會 AAA 的數據顯示,目前美國加油站普通汽油的平均售價為 3.88 美元/加侖,整體油價水平處於相對歷史高位。曾有美國社會調查機構將汽油零售價升至 4 美元視為民衆不可接受的‘高油價’。歷史上每桶原油價格每變動 10 美元,汽油價格就會變動 25 – 30 美分,如果布油價格到達 100 美金,美國汽油價格就很有可能到達 4 美元的位置。明年就是美國大選年,這可能會成為一個政治問題。

六、今年以來原油市場情況

1、原油價格走勢

(1) 3 月美國銀行破產風波

3 月 8 日 Silvergate Bank 宣布破產, 3 月 10 日美國硅谷銀行( Silicon Valley Bank )破產, 3 月 13 日,Signature Bank 關閉,疊加歐洲瑞士信貸銀行危機,國際油價大幅受挫,轉向交易全球宏觀衰退邏輯,布倫特(Brent)原油價格下跌約 10 美元/桶,跌幅超過 10% 。

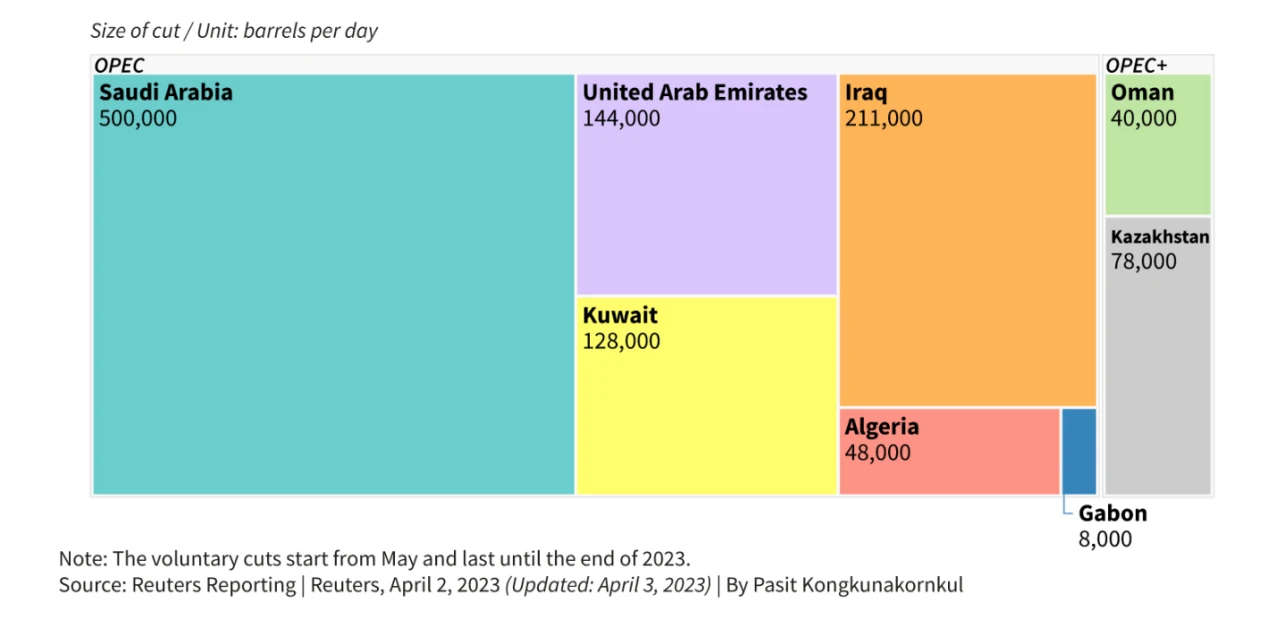

(2) 4 月 OPEC+宣布減產

為了維護油價,OPEC+在 2023 年 4 月的產量會議上超預期宣布減產計劃,減產約 116 萬桶/日。

①沙特將從 5 月起實施自愿減產 50 萬桶/日的計劃,直到 2023 年底;

②伊拉克自愿從 5 月开始削減 21.1 萬桶/日的石油產量至 2023 年底;

③阿聯酋將從 5 月到 2023 年底自愿將石油產量降低 14.4 萬桶/日;

④科威特將自愿從 5 月开始削減 12.8 萬桶/日的石油產量至 2023 年底;⑤哈薩克斯坦將為 OPEC+減產貢獻 7.8 萬桶/日;

⑥阿爾及利亞將從 5 月起至 2023 年底削減 4.8 萬桶/日的石油產量;

⑦阿曼能源和礦產部稱將自愿從 5 月开始減少 4 萬桶/日的石油產量,持續到 2023 年底;

⑧俄羅斯將自愿減產 50 萬桶/日的石油產量,直到 2023 年底,此前在 2 月份,俄羅斯已經宣布在 3 月份將其原油日產量減少 50 萬桶,後又宣布將此次減產延長到今年 6 月。

油價觸底反彈, 4 月中旬布倫特原油一度回到危機前的價格水平。

(3) 5 月債務危機影響

5 月初美歐銀行業危機和美國債務違約風險加劇使得原油價格大幅下挫,而後原油價格經過了一個半月的區間震蕩。

(4) 6 月起沙特額外減產

6 月 5 日,沙特在宣布從 7 月起額外執行 100 萬桶/天的自愿減產,將自愿減產的數量從 50 萬桶/日提升至 150 萬桶/日,為期一個月,超出市場預期。

7 月 5 日沙特宣布自愿將每日石油減產 100 萬桶的計劃延長一個月,並表示該減產計劃可能會延長到 8 月以後。俄羅斯表示將在 8 月減少 50 萬桶/天的石油出口。

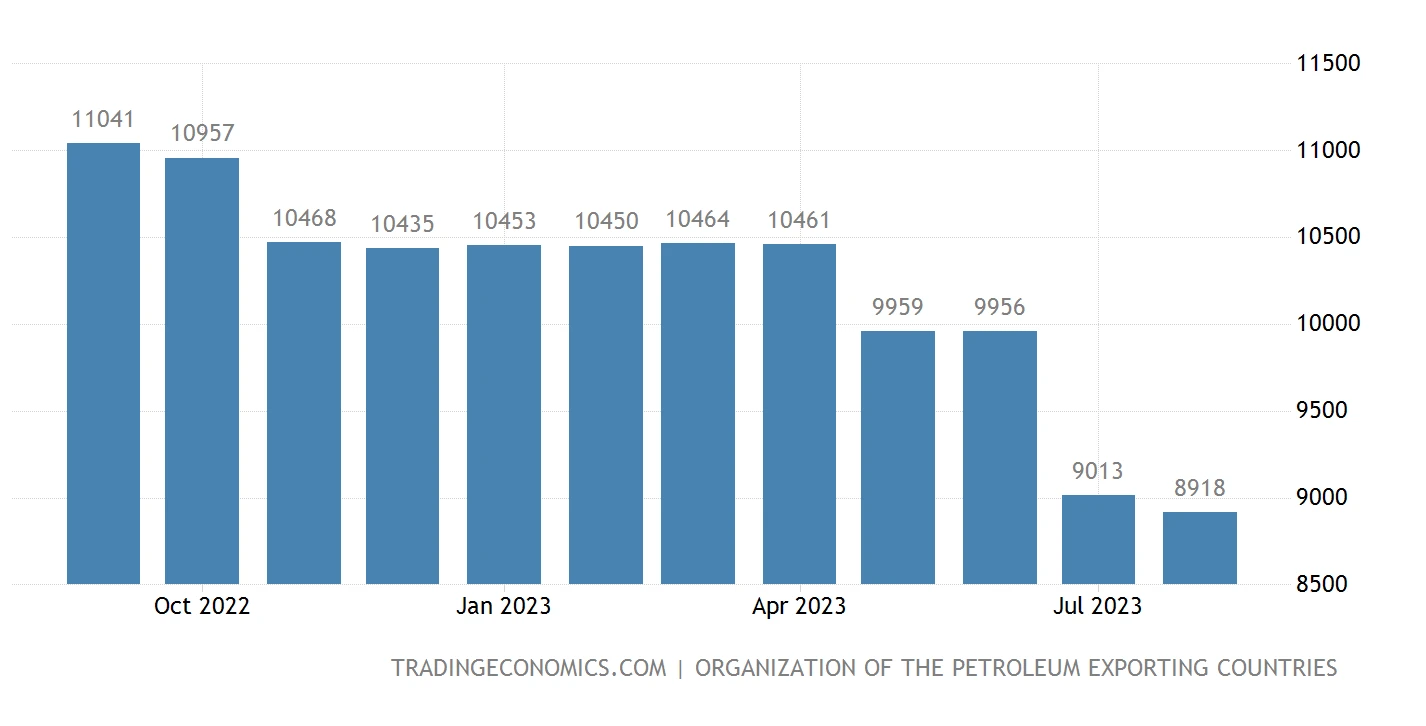

8 月 3 日沙特和俄羅斯宣布各自將延長供應削減至少到 9 月份。沙特將繼續自愿削減每日 100 萬桶的原油產量,使原油日產量保持在 900 萬桶的低位。俄羅斯表示將在 9 月份減少 30 萬桶/天的石油出口。加之進入美國夏季出行高峯需求的季節性增量全球石油市場庫存开啓去化周期, 7、 8 兩月油價進入的上漲通道。

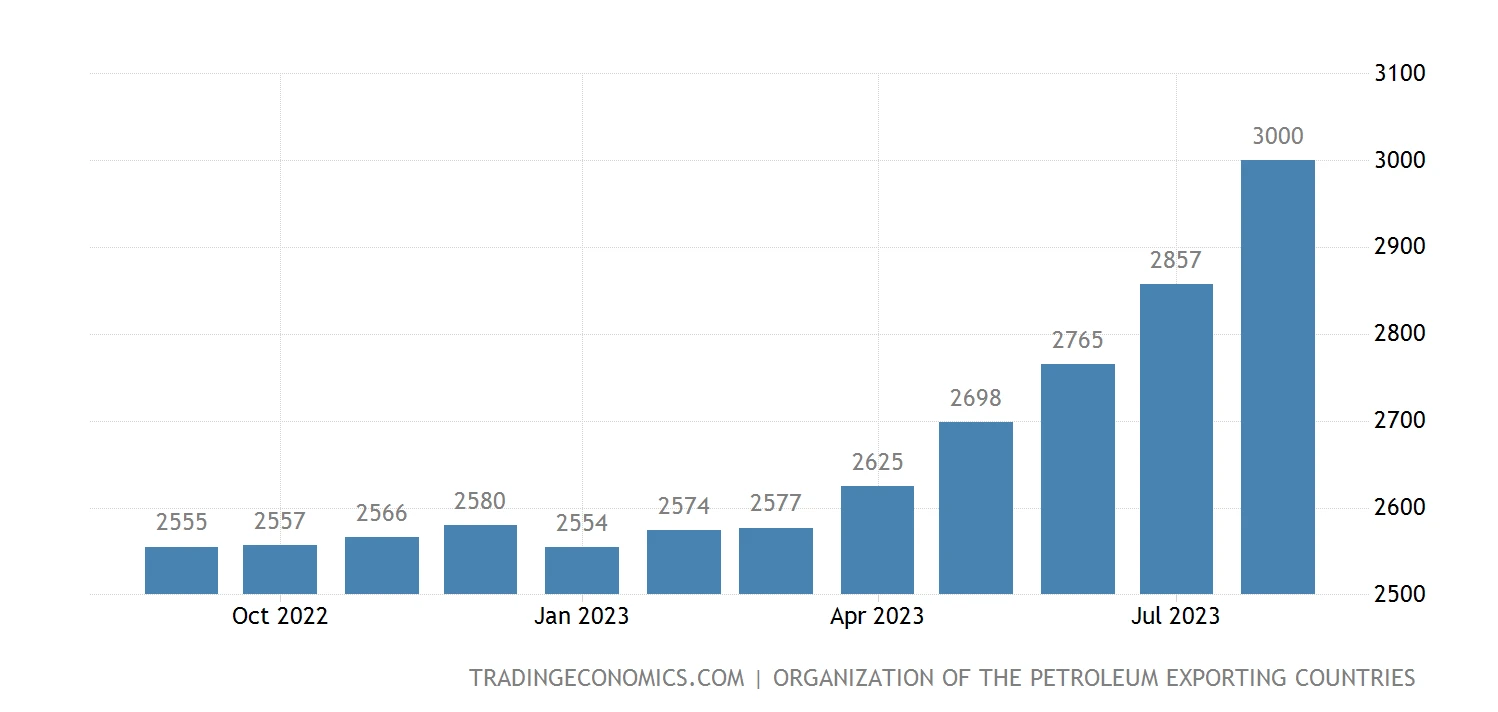

近 1 年以來沙特阿拉伯原油產量(單位:BBL/D/1 K)

(5) 9 月沙特與俄羅斯延長減產計劃至年底

9 月 5 日,沙特將 100 萬桶/天的自愿額外減產一次性延長 3 個月至 23 年第四季度,俄羅斯也決定將 9 月執行的 30 萬桶/天的石油出口減量延長至年底,推升石油市場短缺擔憂,油價進一步攀升。

2、原油供需情況

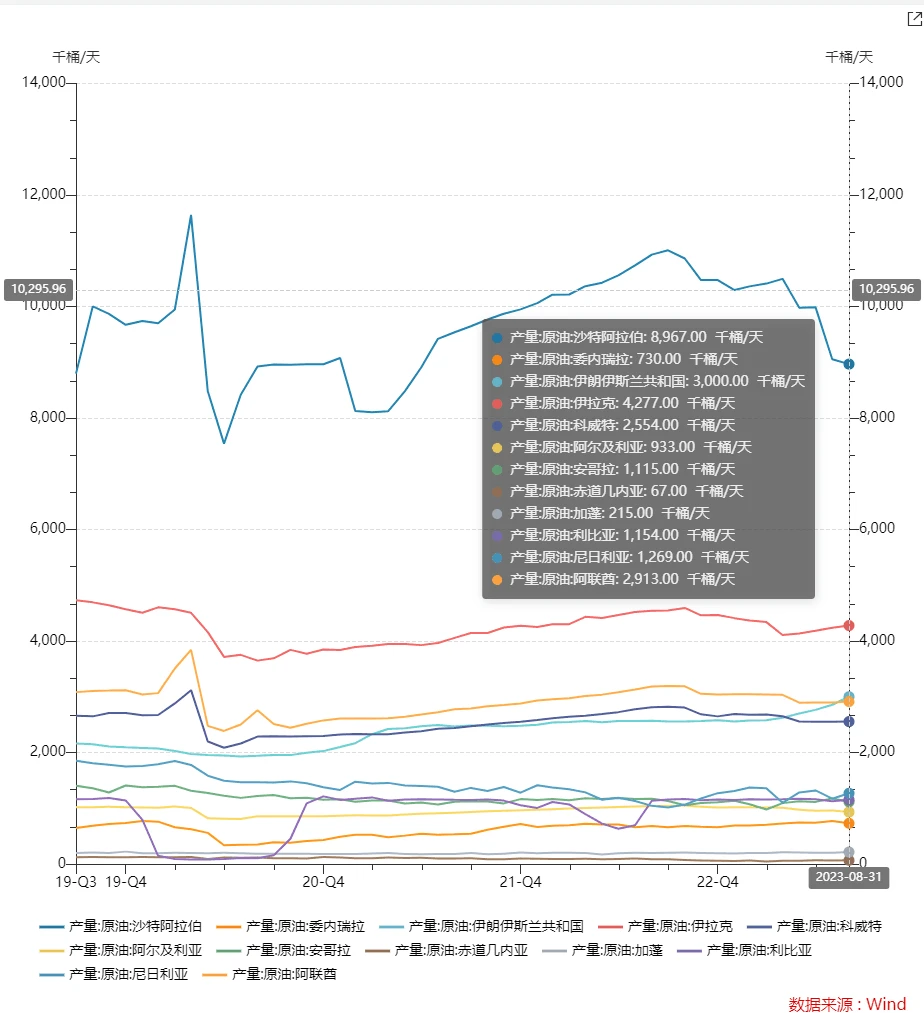

伊朗原油產量持續提升

與沙特和俄羅斯減產相反,伊朗原油產量今年以來持續提升,截至 8 月,產量約 300 萬桶/天,較年初 250 萬桶/天的產出水平增加近 50 萬桶/天。伊朗在 8 月初曾表示計劃在 9 月將原油產出進一步提升至 350 萬桶/天,

*指美國民衆夏天駕車出行旅遊所帶來的汽油及原油旺盛消耗期,起始於每年 5 月底的美國陣亡將士紀念日,結束於每年 9 月初的美國勞動節,主要集中在 7、 8 兩月。

若其增產目標如期兌現,對於三季度的供需平衡而言,將能夠對大幅衝沙特每日 100 萬桶的額外減產計劃。

今年以來伊朗原油供應持續增加

今年下半年以來,美國針對伊朗執行多年的制裁不斷出現松綁跡象。8 月 10 日,美伊達成一項“換囚協議”, 9 月 18 伊朗外交部發言人表示, 5 名被關押在美國監獄中的伊朗公民和 5 名被關押在伊朗的美國囚犯將被釋放,以及伊朗在韓國兩家銀行被凍結的 60 億美元完成解凍並轉入卡塔爾境內的銀行账戶。伊美關系的緩和與伊朗近期原油持續增產或存在關系,美國政府可能選擇通過緩和與伊朗之間的關系促使伊朗的增產。

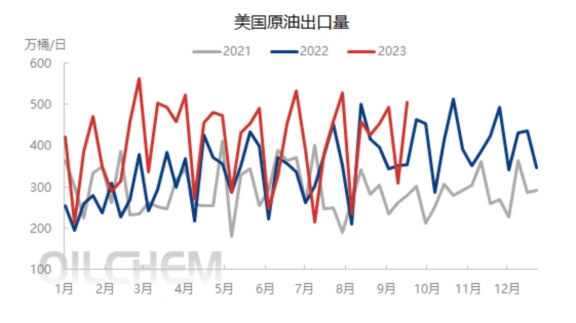

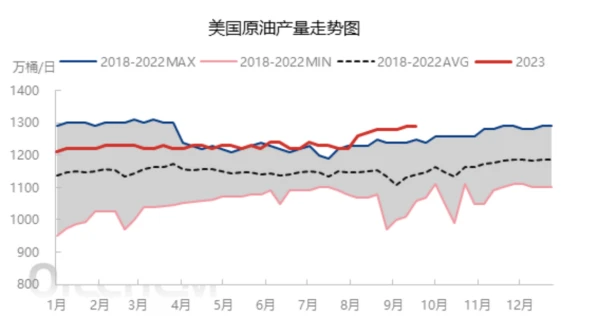

美國近期原油產量上升

截至 9 月 15 日當周,美國原油產量 1290 萬桶/日,較前一周持平,較 7 月底上漲 70 萬桶/日。美國原油進口量 651.7 萬桶/日,較前一周減少 107 萬桶/日。美國原油出口量 506.7 萬桶/日,較前一周增加 198 萬桶/日。美國原油加工量 1630.4 萬桶/日,較前一周減少 50 萬桶/日;煉油廠开工率 91.9% ,較上周下降 1.8 個百分點。

數據來源:隆衆資訊

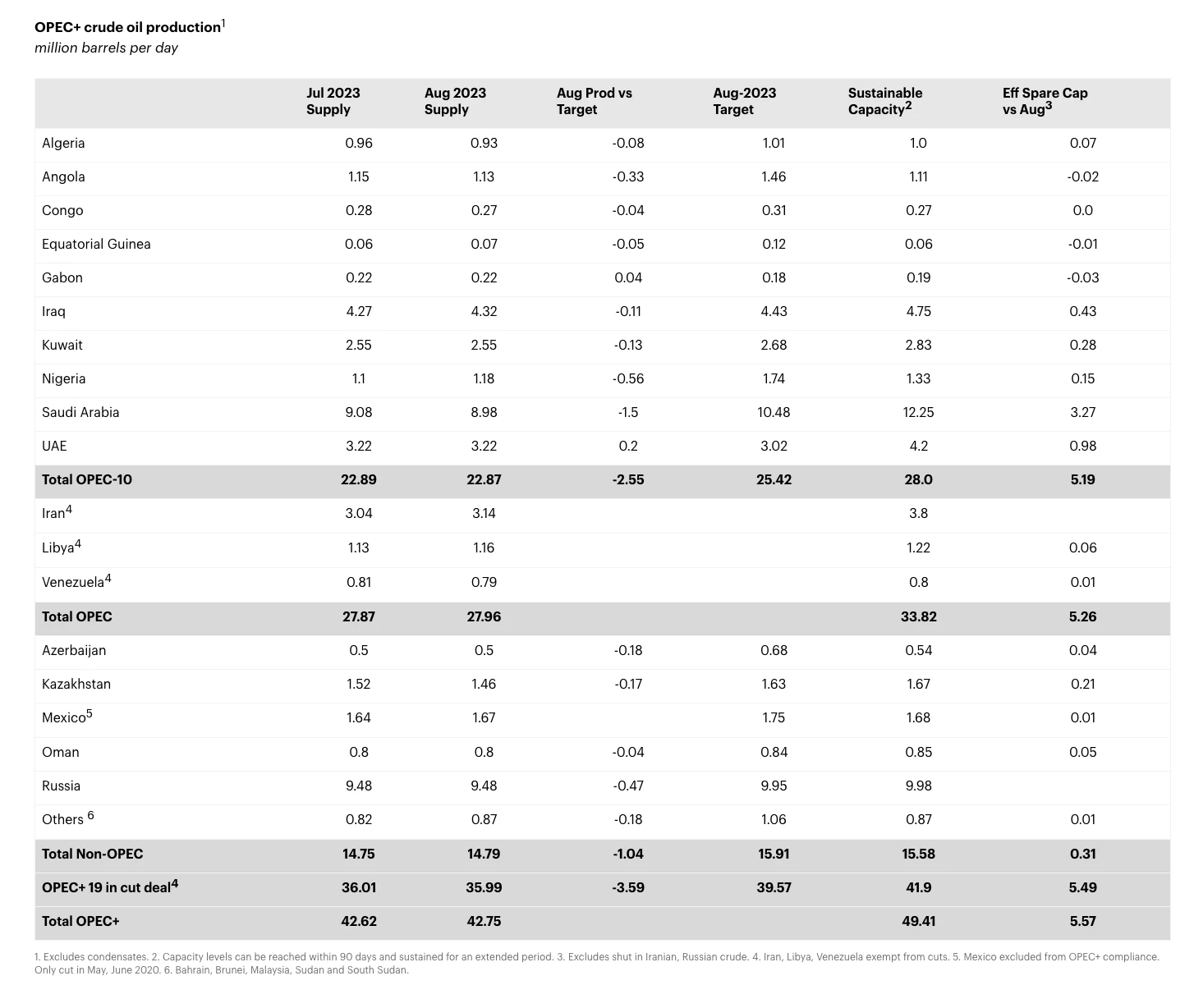

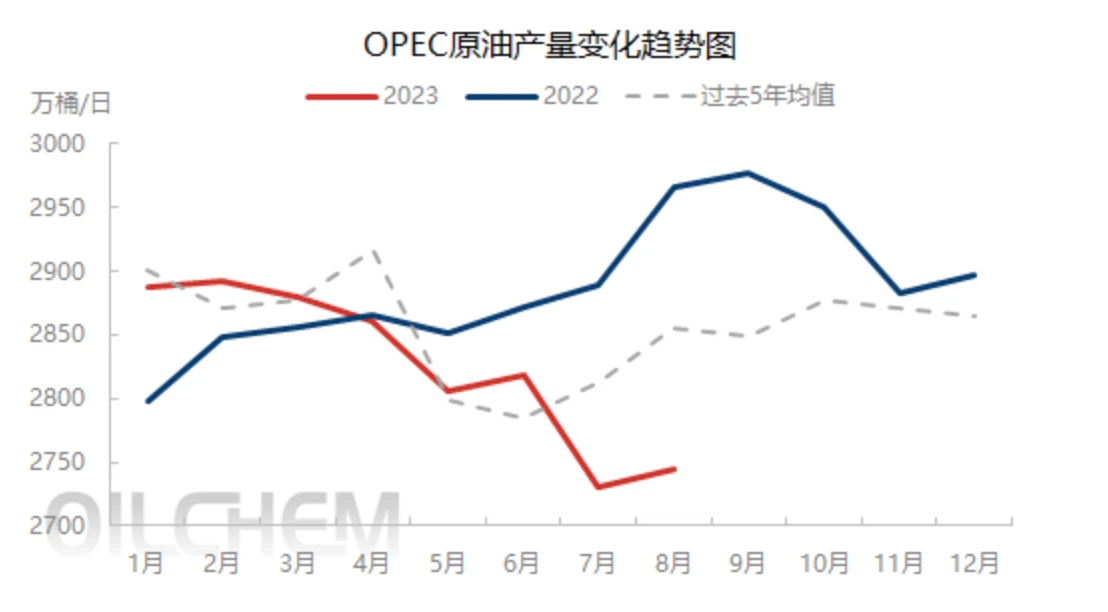

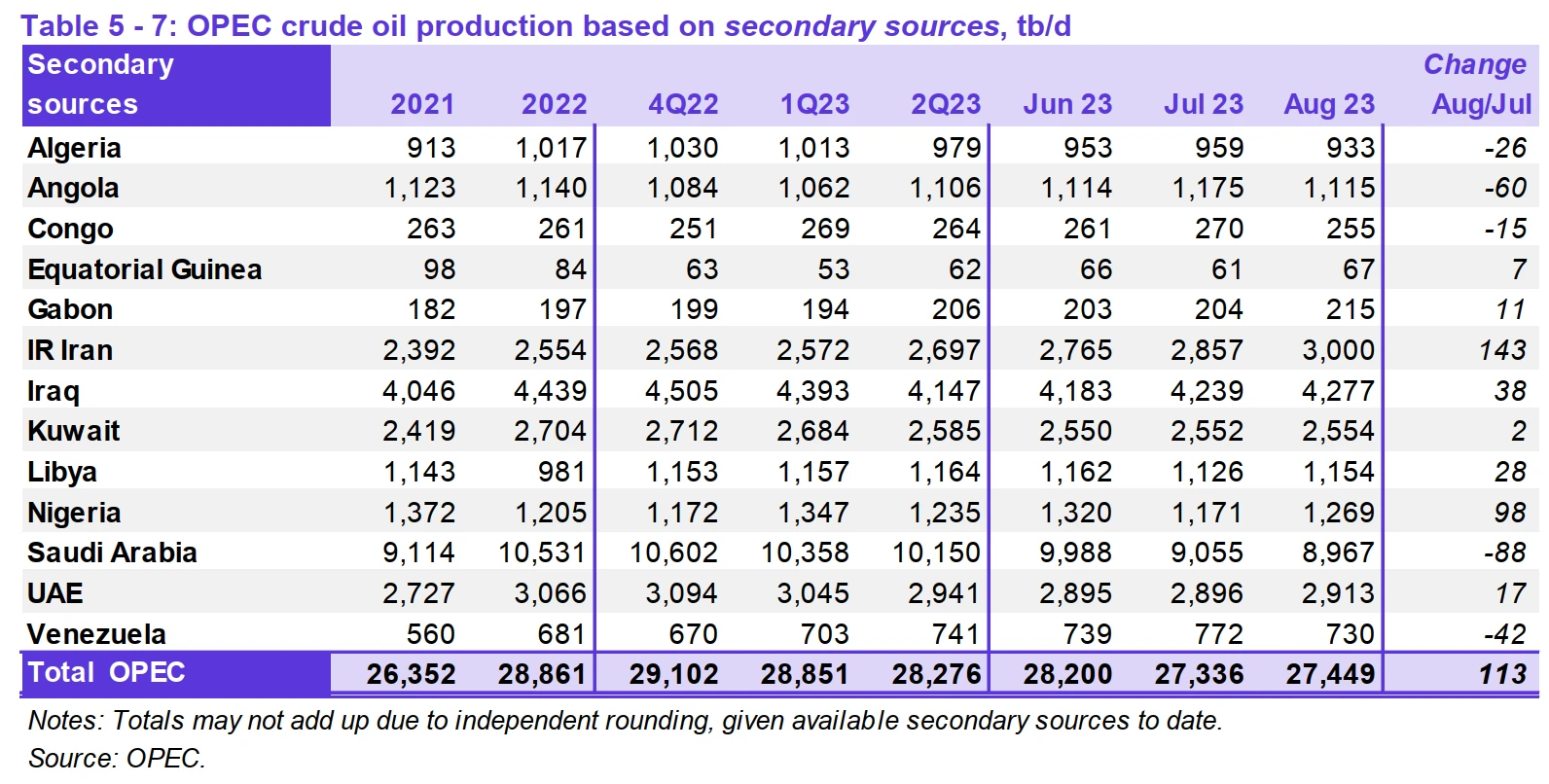

OPEC+減產整體得以落實

三季度以來,OPEC+供應主動調節在貿易市場中得以落實。2023 年 8 月 OPEC+中的減產協議國原油總產量為 3599 萬桶/天,低於 3957 萬桶/天的產量配額。

來源:IEA

數據來源:隆衆資訊

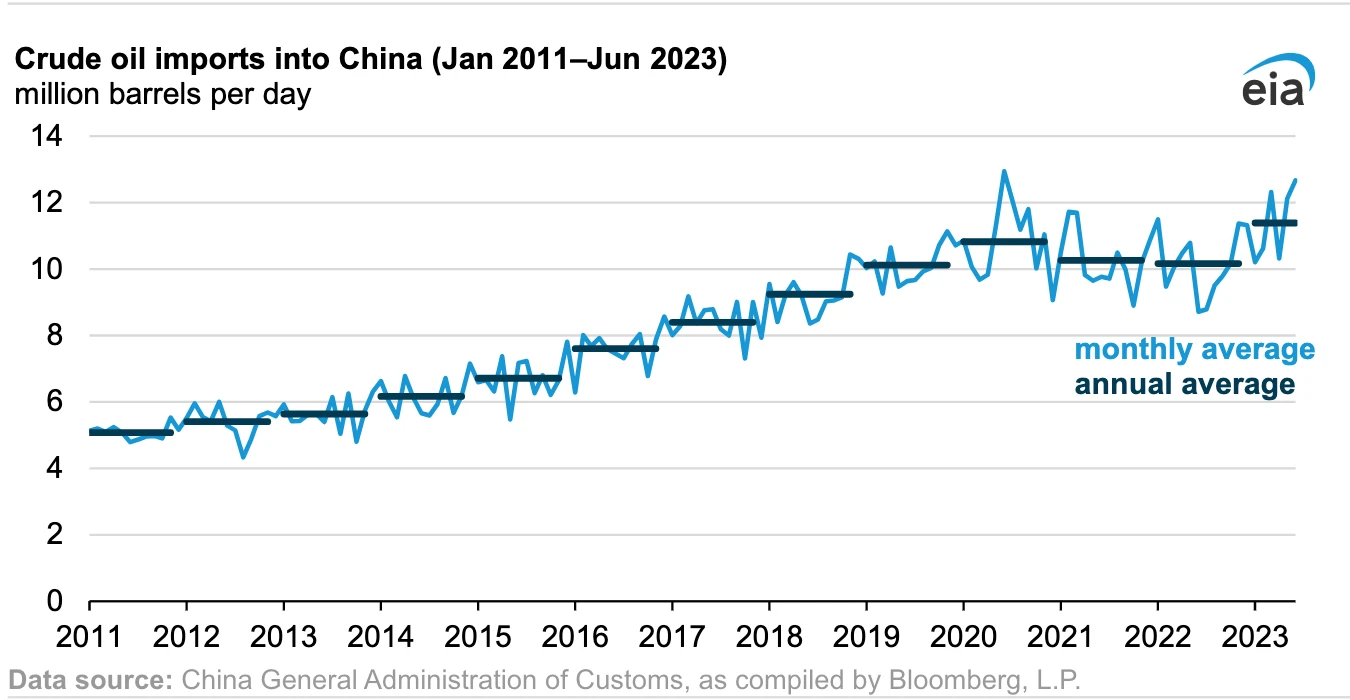

上半年中國進口原油量創歷史新高

由於中國煉油廠擴建以及政府放松 COVID-19 流動限制後重新开放經濟的舉措, 2023 年上半年中國進口原油量創歷史新高。2023 年上半年,中國平均每天進口原油 1140 萬桶,比 2022 年平均每天 1020 萬桶增長 12% 。2023 年上半年,中國新增的原油進口大部分來自俄羅斯、伊朗、巴西和美國。

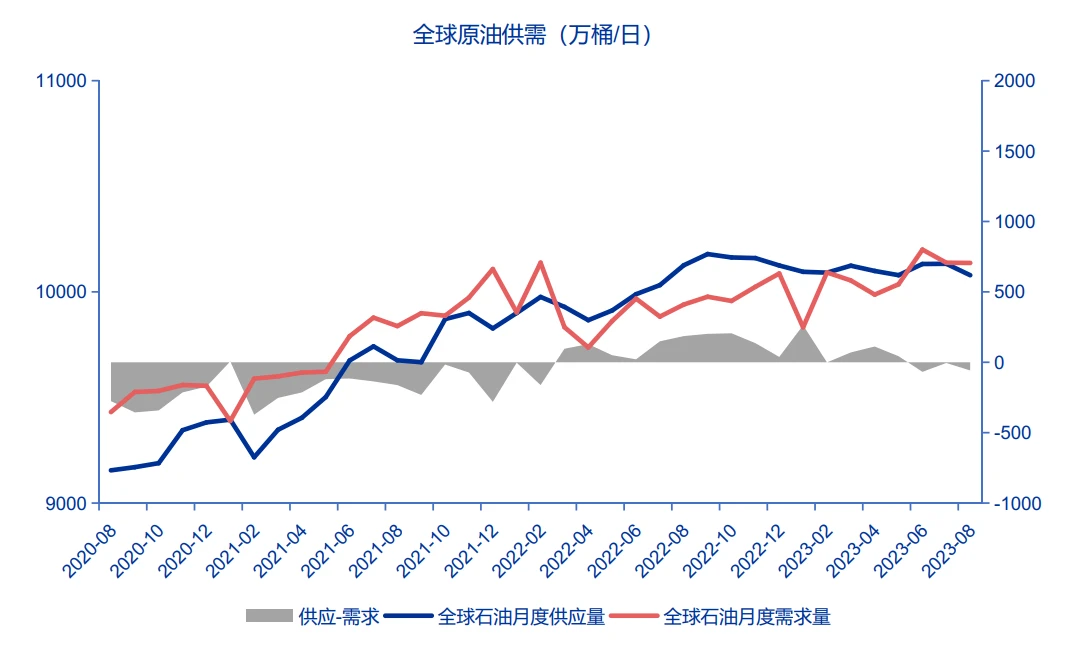

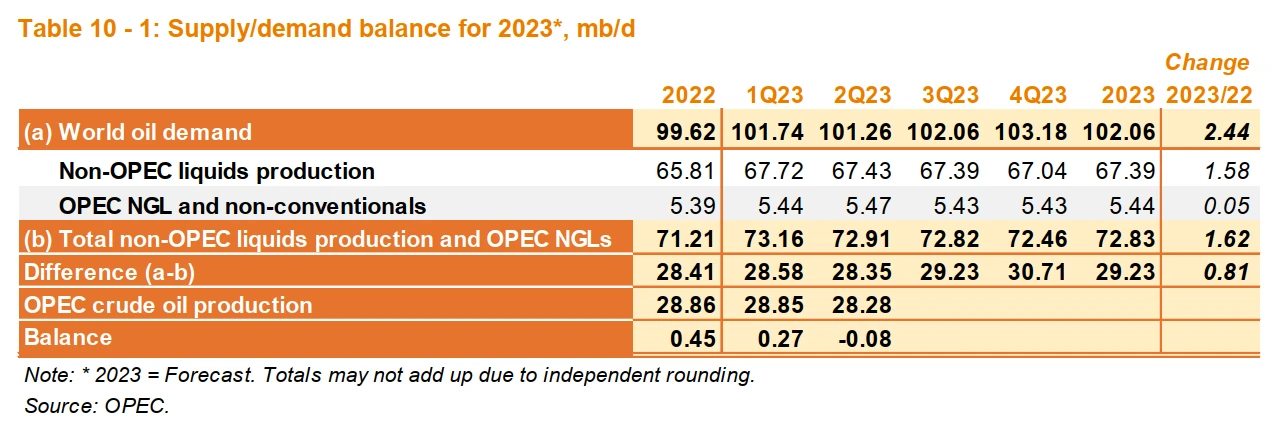

整體供需情況

2023 年 8 月全球原油供應為 10079 萬桶/日,全球原油需求為 10137 萬桶/日, 8 月當月全球原油市場供需格局為供應小於需求。

七、三大機構對原油市場行情的展望

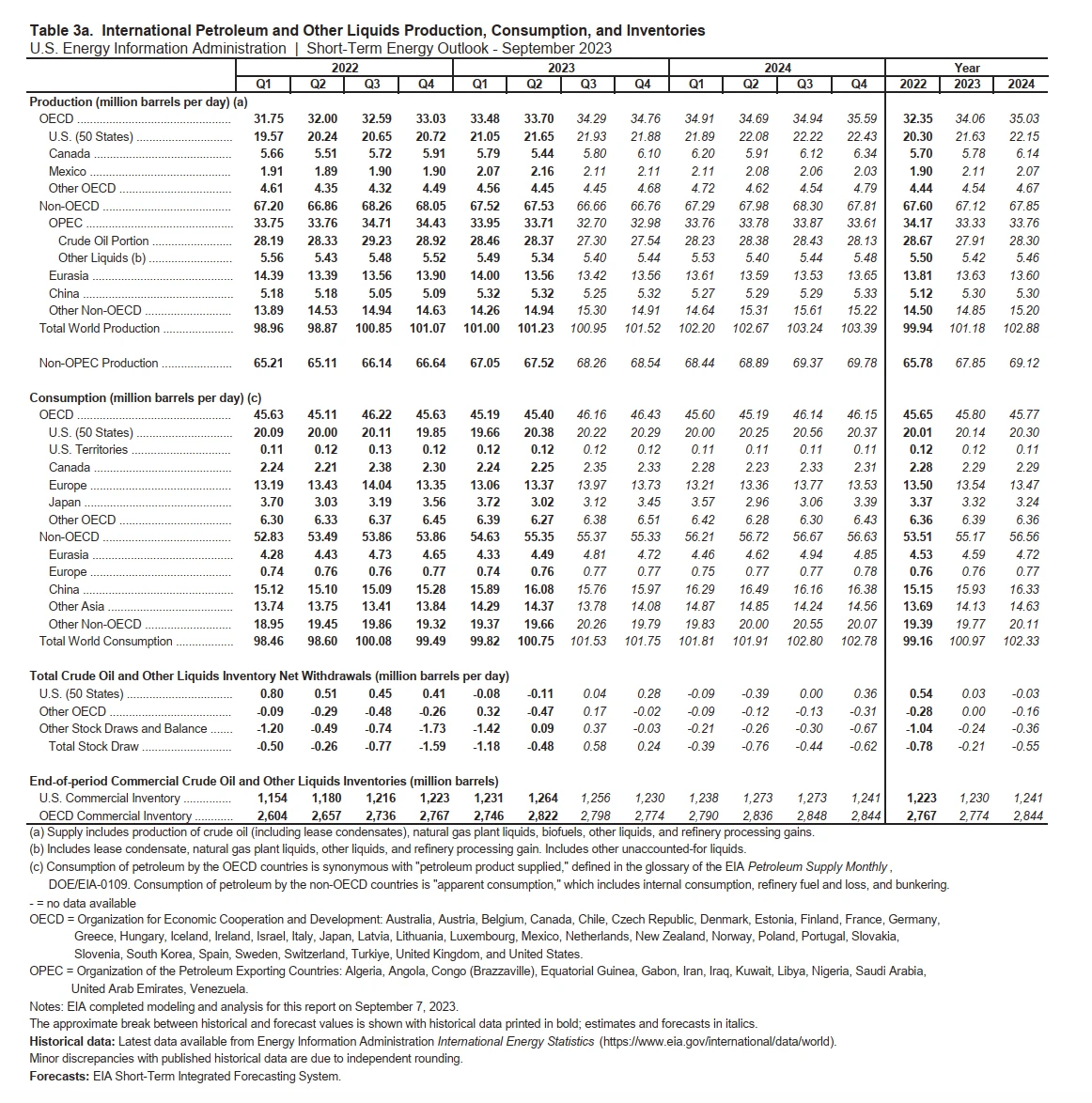

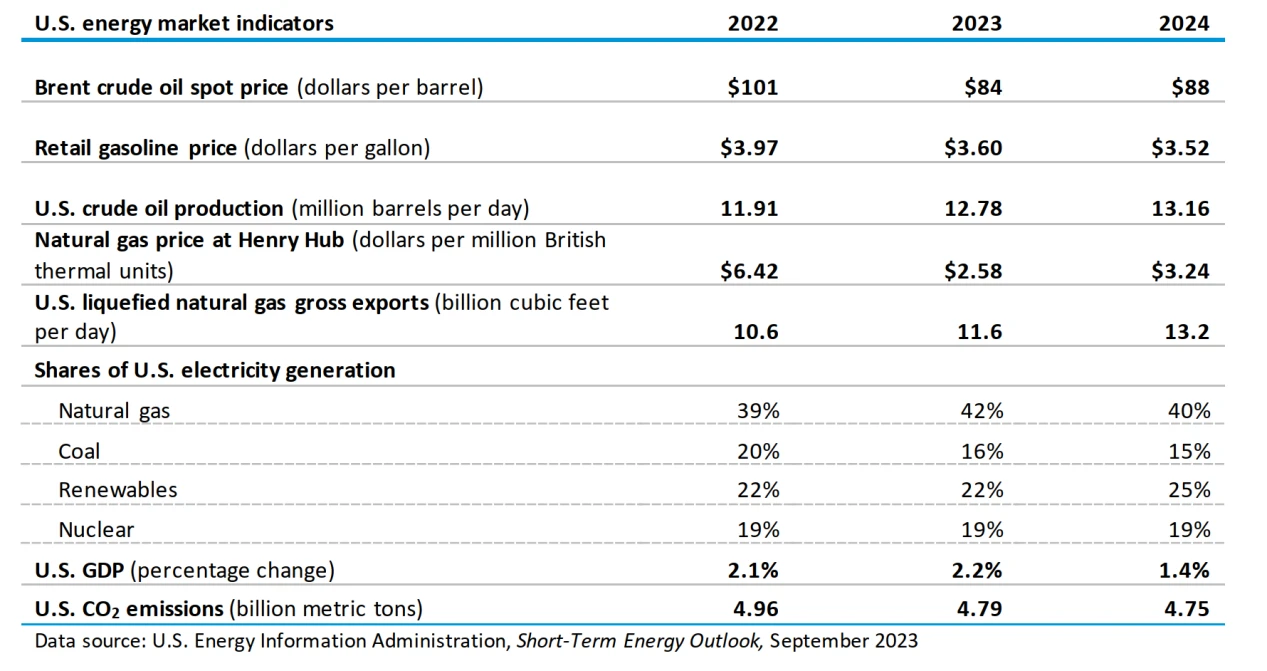

美國能源情報署(US Energy Information Administration, EIA)

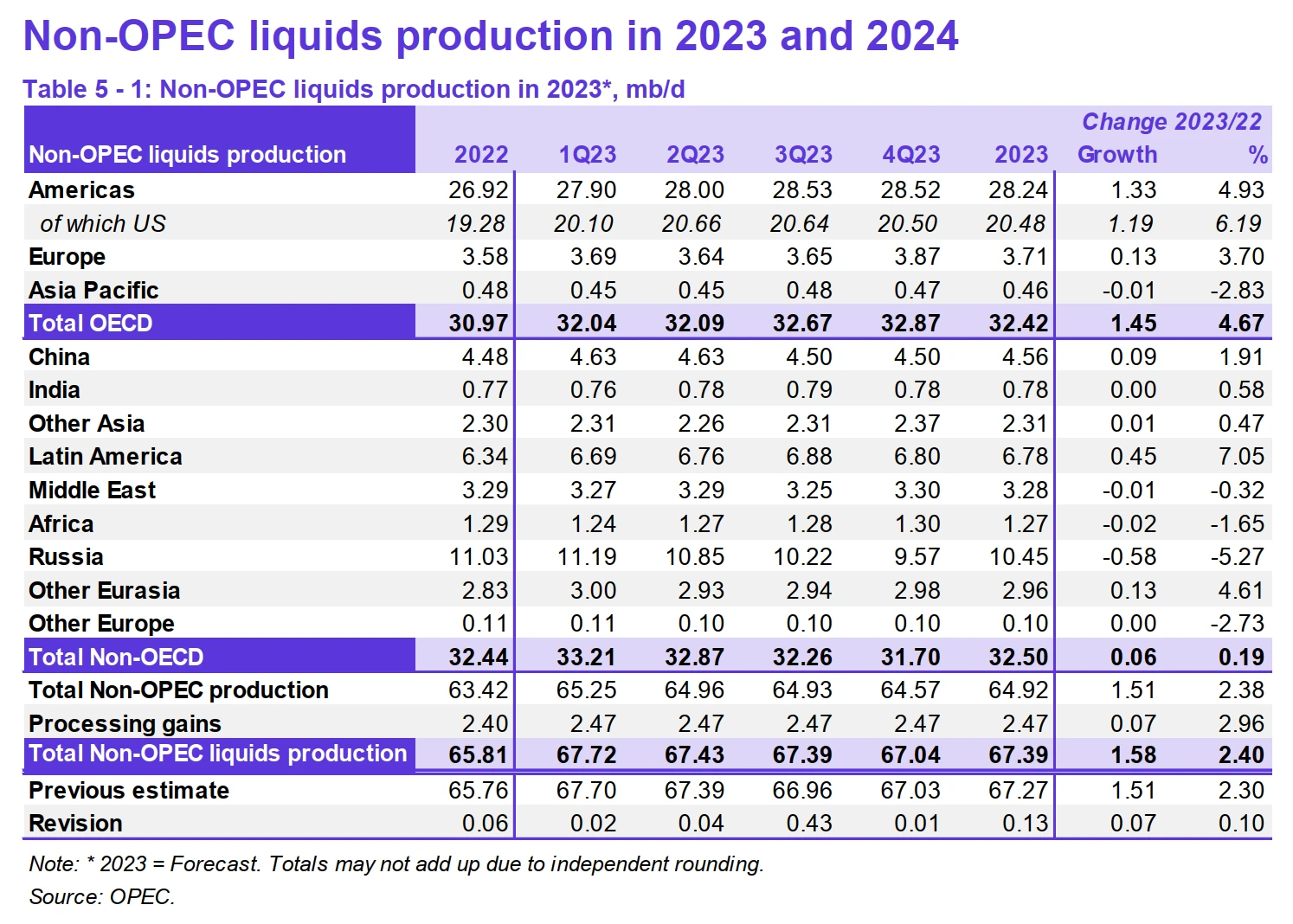

供給方面,盡管 OPEC+進行自愿減產,但非 OPEC 國家石油增產將會支撐 2023 年產量增加 124 萬桶/天,達到 10118 萬桶/天。2023 年美國原油產量預計 1278 萬桶/日,較去年增加 87 萬桶/日。OPEC 原油產量 2791 萬桶/日,較去年減少 76 萬桶每日。

需求方面,預計 2023 年全球石油消費將比去年增長 181 萬桶/天至 100.98 百萬桶/天,其中中國的需求增量為 78 萬桶/天,增量佔比 43% 。

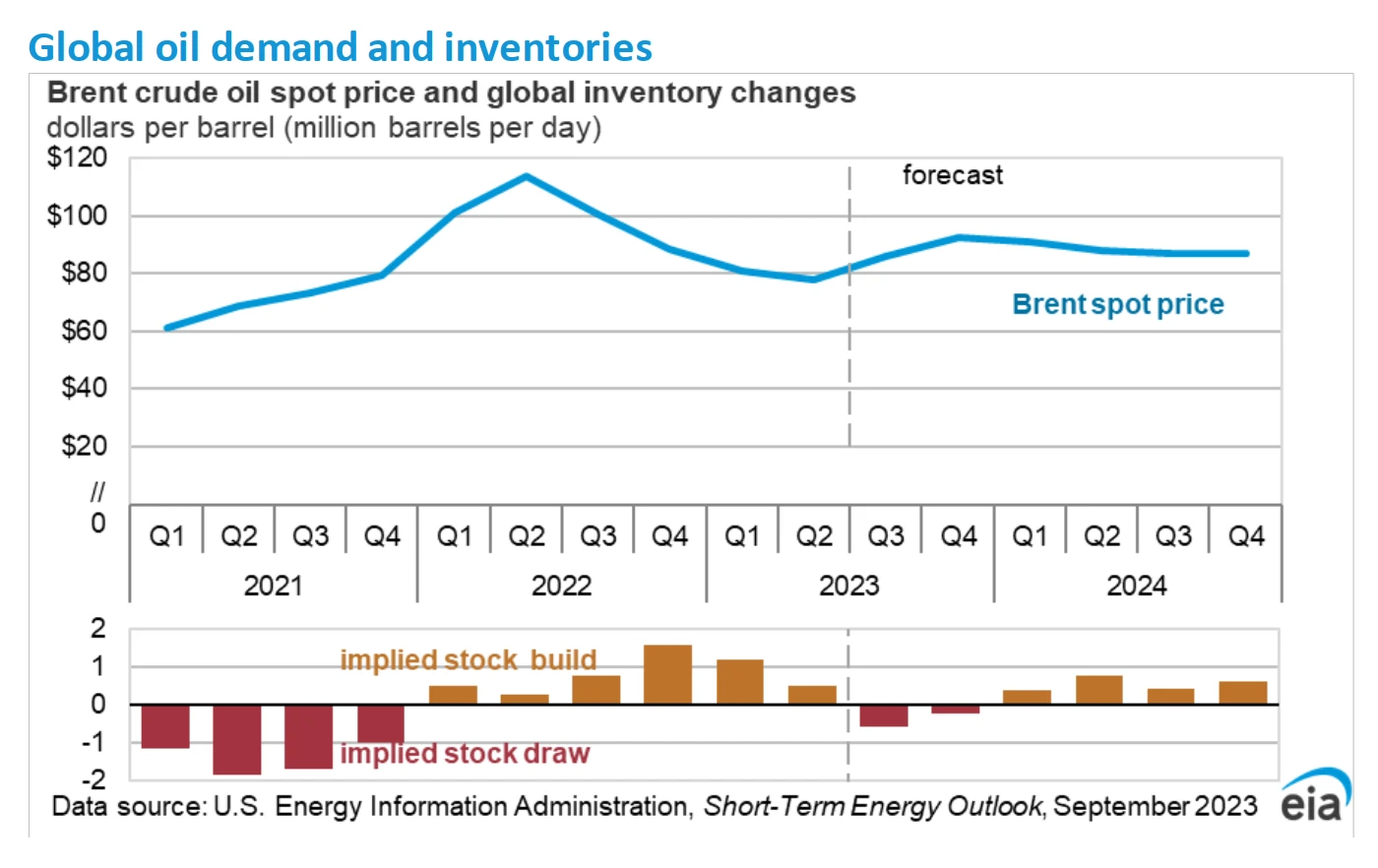

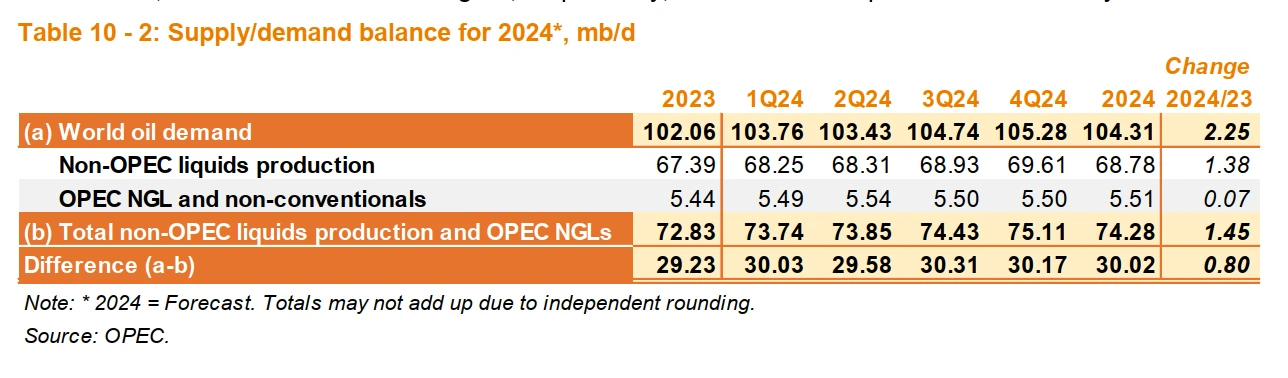

庫存方面,預計今年三季度全球石油庫存將減少 60 萬桶/日,預計該數值四季度降低至 20 萬桶/日。未來幾個月全球石油庫存將對油價形成上行壓力,預計布倫特原油現貨價格 2023 年第四季度為每桶 93 美元,高於 8 月份的每桶 86 美元, 2024 年均價 88 美元/桶。

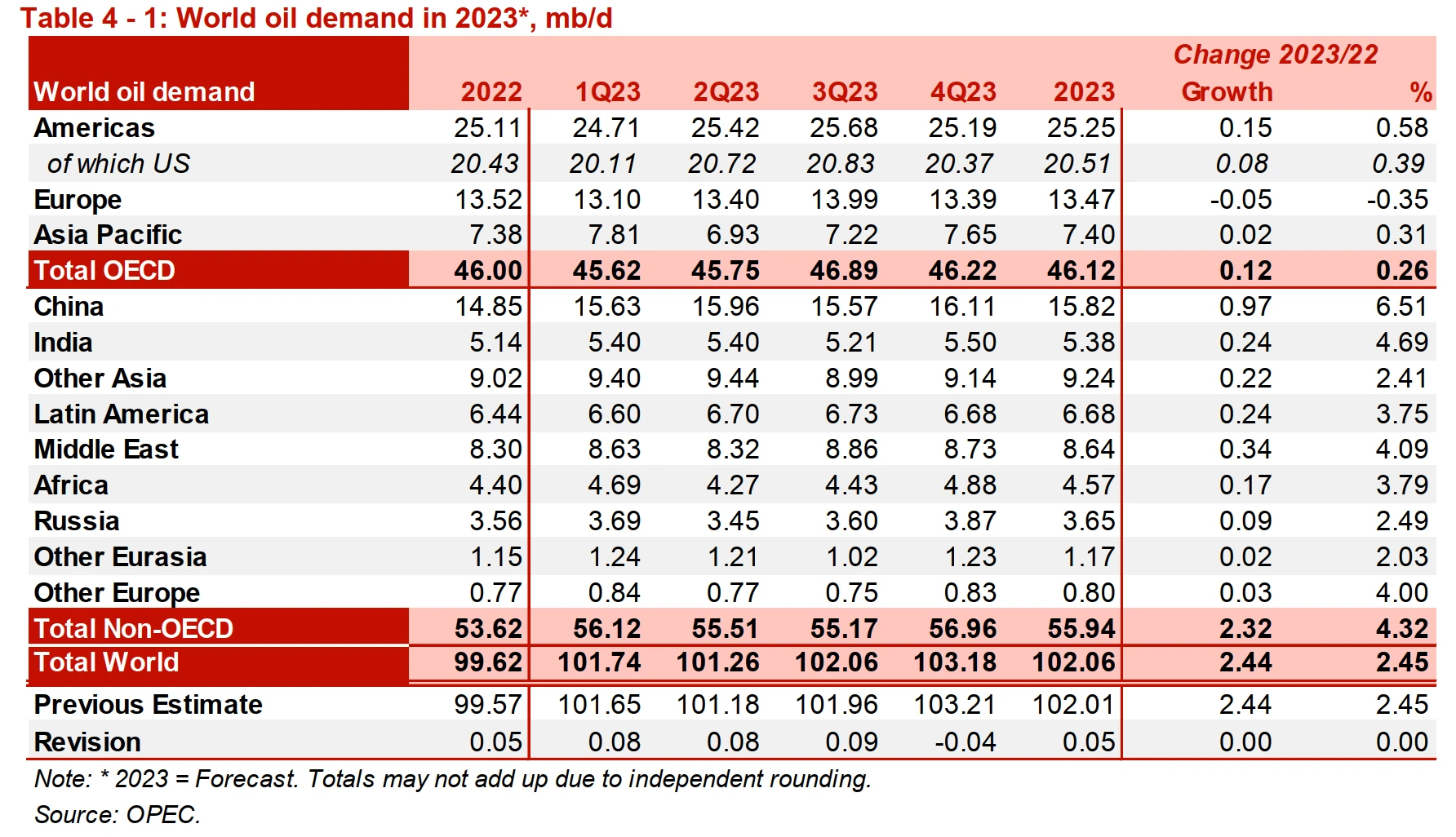

石油輸出國組織(Organization of the Petroleum Exporting Countries,OPEC)

歐佩克石油市場月度報告顯示在需求方面, 2023 年世界石油需求將增加 244 萬桶/天,平均需求達 1.02 億桶/天較 2022 年增長 2.45% ,預測結果與上月持平。其中增長最多的是中國,預計 2023 年需求量增長 6.51% 。

供給方面,盡管沙特自愿減產,但主要受伊朗和尼日利亞增產的影響, 8 月份歐佩克 13 個成員國本季度平均每天生產 2745 萬桶原油,環比不降反增 11.3 萬桶/日。

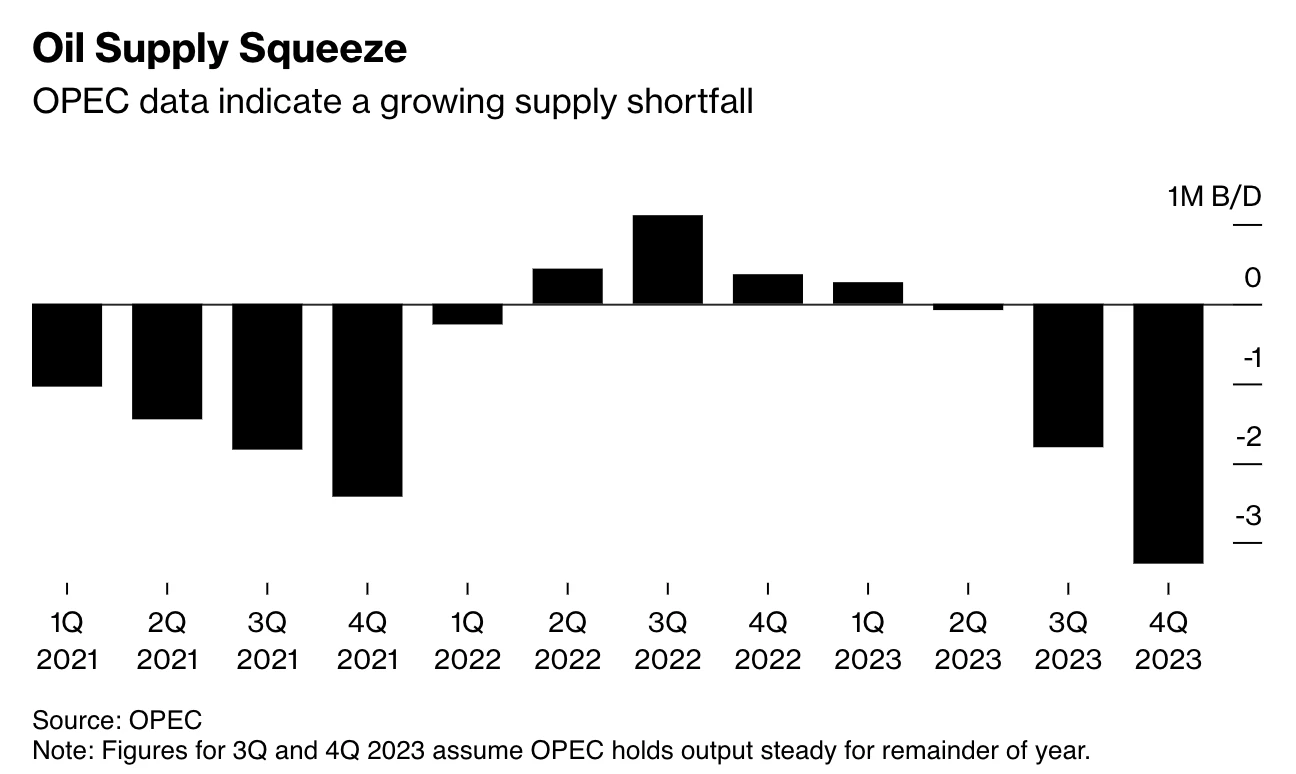

預計 2023 年非 OPEC 液體石油產量將同比增長 158 萬桶/天,主要增產來自美國、巴西、挪威和中國等國家,同比增長 2.4% 。整體上預測 2023 年對 OPEC 的原油需求量平均為 2923 萬桶/天,今年第 1、 2 季度 OPEC 原油產量分別為 2885 和 2828 萬桶/天,將形成一定量的供給缺口。根據 Bloomberg 測算,假設 OPEC 在今年剩余時間內保持產量穩定,則估計第四季度需要每天供應 3070 萬桶才能滿足消費,可能造成自 2007 年以來最大的庫存下降。

國際能源署(International Energy Agency,IEA)

IEA 9 月份《石油市場報告》預計,在中國消費、航空燃油和石化原料復蘇的帶動下,世界石油需求將在 2023 年增長 220 萬桶/天,達到 10180 萬桶/天。截至今年 8 月份,OPEC+的產量已下降 20 萬桶/天,總體損失因伊朗產量大幅增加而有所緩解,非 OPEC+供應量增加 190 萬桶/天,達到創紀錄的 5050 萬桶/天。2023 年全球供應量將增加 150 萬桶/天,其中美國、伊朗和巴西是主要增長來源。8 月份全球石油庫存驟降 7630 萬桶,降至 13 個月低點。非經合組織國家的石油庫存下降了 2080 萬桶,其中中國的跌幅最大,經合組織國家的庫存則減少了 320 萬桶。

八、總結

各國之間的產量博弈和預期影響是油價的主要影響因素。當前原油價格依然受到供應端減產的支撐,但 OPEC 內部此消彼長使得實際減產結果變動相對有限,總體而言供應緊張的狀態對油價的影響更多的是在情緒面。需求方面,中國的原油需求維持較強態勢,同時美國未來一段時間內存在補庫需求,預期石油基本面短缺格局將於年內延續,但四季度原油供需缺口較三季度可能有所收窄。同時考慮到對美國 CPI 和政府貨幣政策執行的影響,預計油價有望保持震蕩偏強態勢,但布油 100 美元/桶形成強阻力位,整體上行空間有限,認為今年 4 季度布倫特油價中樞在 90 美元/桶附近。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

美股暴跌近熔斷!非農激增22.8萬人超預期,比特幣漲破8.4萬鎂成資金避風港?

美 國勞工部昨(4)晚公布最新就業數據,顯示 3 月非農新增就業人數達 22.8 萬人,不僅遠高於...

SEC發佈穩定幣新指引!「符合五大條件」不算證券,免註冊與申報交易

在 美國總統川普日前 敦促 立法者在 8 月前完成穩定幣相關立法之際,美國證券交易委員會(SEC)...

星球日報

文章數量

8825粉絲數

0

評論