2023 上半年全球 Web3 虛擬資產行業監管政策、事件觀察

在前兩篇文章裏,我們圍繞2023年上半年全球區塊鏈安全態勢進行了總結,對2023 年上半年加密市場事件進行了盤點, 今天,和我們一起來看看上半年全球 Web3 虛擬資產行業監管政策都發生了什么?

本文覆蓋了 2023 年上半年香港、歐盟、英國、阿聯酋、日本、韓國、美國這些主要 Web3 虛擬資產司法轄區的監管動態,以及熱點事件觀察。我們看到經過前期的迷茫和陣痛之後,全球監管部門趨於協同,逐步建立起規範自身的 Web3 虛擬資產監管框架,以落實金融行動特別工作組(FATF)層面的 KYC/AML/CTF,同時重點保護投資者並規範市場良性發展。

反觀美國 SEC 在對 Coinbase 的訴訟中,直接一步到位直搗監管的底线,即“什么樣的虛擬資產是證券?”。一旦這個問題得到明確,那么目前一切所面臨的監管不確定,不透明問題將迎刃而解,包括 Security Token 的注冊,交易所、托管、經紀、清算業務的注冊,以及可能將監管直接覆蓋到 DEX 以及 DeFi。市場的不斷規範也進一步推動了華爾街資本的入場,待監管進一步明確之後,美國亦或是全球,將可能形成一個大一統的 Web3 虛擬資產市場。當然,目前來自美國行政、司法、立法層面的撕裂和陣痛是必然的,答案很可能在 2024 年的大選之年揭曉,讓我們拭目以待。

1. 香港推出全新的虛擬資產服務提供商制度(VASP)

隨着去年10 月《關於香港虛擬資產發展的政策宣言》的提出,香港全新的虛擬資產 VASP 制度 [1] 已於 2023 年 6 月 1 日正式施行,這是有史以來中國香港虛擬資產行業的重大利好。

香港證監會早在 2018 年便逐步建立了一套針對證券型代幣虛擬資產的“自愿發牌”制度,明確規定香港證監會無權監管僅买賣非證券型代幣的虛擬資產交易平臺。在“自愿發牌”制度下,如果是從事非證券型代幣的虛擬資產交易平臺,是不需要持牌的。

時至今日,虛擬資產行業已經發生了巨大的轉變,原有的“自愿發牌”制度已經不能覆蓋如今以零售投資者為主,以非證券型代幣為主要交易對象的市場。為了全面監管香港所有的中心化虛擬資產交易平臺,並落實金融行動特別工作組(FATF)的最新標准,港府通過修訂了《打擊洗錢條例》,並建立全新的 VASP“強制發牌”制度,以期在投資者保護與市場發展之間達到更適宜的平衡。

待 VASP 制度正式實施後,所有在香港經營業務或向香港投資者積極推廣其服務的中心化虛擬資產交易所,不論它們有否提供證券型代幣交易服務,將需獲香港證監會發牌並受其監管。

香港證監會將於下半年落實允許持牌虛擬資產交易所向零售投資者提供服務的事宜,但只有非證券且在傳統金融指數之一中具有高流動性的代幣可以向零售投資者提供。

對於穩定幣,將在 2023/24 年落實穩定幣的監管安排,並建立針對穩定幣相關的活動持牌、許可制度。在穩定幣受到規管前,香港證監會認為穩定幣不應納入以供零售买賣。

Web3小律 Comments:

VASP 制度通過合規持牌交易所“引水入渠”,在這個背景下 KYC 以及反洗錢合規是重中之重。在第一步“引水入渠”之後,關於开放零售投資者的投資以及如何保護投資者的問題,我們將會在下半年看到一系列細則規定出臺。欲戴王冠,必承其重,只有在滿足監管要求的基礎上,交易所們才能參與這塊巨大蛋糕的分配,才能推動市場的長遠發展。香港能否夠依托自身傳統金融的基礎和完善的法治體系以及前店後廠背靠大陸的夯實資源,重拾曾經“加密中心”的輝煌,我們拭目以待。

2. 歐盟頒布加密資產市場監管法案(MiCA)

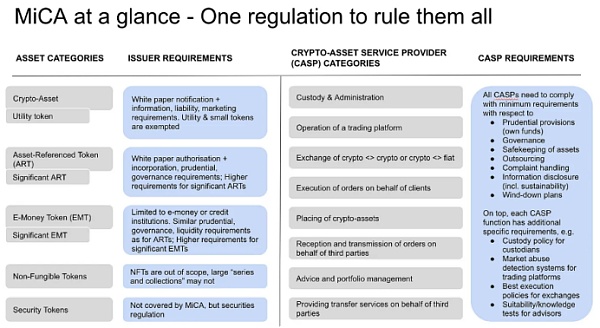

歐盟於 5 月 31 日頒布了加密資產市場監管法案 (The Markets in Crypto-assets Regulation,MiCA),並於6 月 9 日在歐盟官方公報 (OJEU) 上發表 [2]。這標志着全球首個監管最為完整、框架最為清晰的統一性虛擬資產監管框架已經出現, 由此將形成一個覆蓋 5 億消費者和 27 個歐盟成員國的統一虛擬資產市場。MiCA 經過 18 個月的過渡期後,將於 2024 年 12 月 30 日正式實施。

MiCA 是歐盟宏觀層面上數字金融战略(Digital Finance Strategy)一攬子計劃的一部分,將統一歐盟成員國的以下規則:加密資產發行和交易准入的透明度和披露要求;加密資產服務提供商和發行方的授權和監管;資產參考代幣(Asset-Referenced Tokens)、電子貨幣代幣(Electronic-Money Tokens)和其它加密資產服務提供商的運營、組織和治理規則;加密資產消費者保護規則;防止市場濫用和確保加密資產市場完整性的措施。

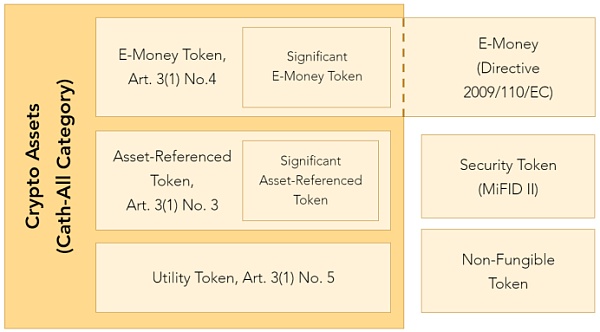

MiCA填補了現行歐盟金融監管框架的空白,建立虛擬資產監管框架,適用於所有在歐盟參與虛擬資產發行(the Issuance of Crypto-Assets)以及提供虛擬資產相關服務的主體。總的來講,MiCA 主要監管:(1)各類加密資產(Crypto-Assets),包括 E-Money Tokens,Asset-Referenced Tokens 以及其他 Tokens;(2)各類的加密資產服務(Crypto-Asset Services)和服務提供商(Service-Providers),包括錢包托管服務,出入金服務,交易所服務,資產管理服務,投資顧問服務等。

(from EU Markets in Crypto-Assets (MiCA) Regulation Expected to Enter into Force in Early 2023, Mayer Brown)

(https://paddihansen.substack.com/p/the-eus-mica-framework)

3. 英國上議院通過虛擬貨幣、穩定幣監管法案

繼歐盟頒布加密資產市場監管法(MiCA)之後,英國的虛擬資產監管立法迎頭趕上。據報道,英國上議院在 6 月 19 日投票通過了金融服務和市場法案(Financial Services and Markets Bill,FSMB)[3],意味着該法案將進入籤署成為法律之前的最後階段,英國很可能在不久的將來迎來正式監管虛擬資產的金融服務和市場法案。

該法案將虛擬資產視為一種受監管的活動,首先將部分穩定幣視為一種支付方式來實施監管。法案建議將 2009 年銀行法第 5 部分的適用範圍擴大到包括使用數字結算資產的支付系統(Payment Systems Using Digital Settlement Assets)。這將使促進某些穩定幣的活動處於金融行為監管局(FCA)的範圍內。

其次,法案還將賦予政府監管部門新的權利,明確政府監管部門可以創設新的受監管虛擬資產及活動,以納入目前傳統金融監管的框架。目前,FCA 僅有權確保虛擬資產公司在其注冊並遵守其反洗錢規則。該法案還試圖加強監管機構之間在新技術、數據使用以及虛擬貨幣、穩定幣、NFT、代幣化和區塊鏈等去中心化技術帶來的協調。

Web3小律 Comments:

隨着英國加速明確虛擬資產監管的法律框架,我們觀察到在美國面臨巨大監管不確定性的機構也开始布局英國,如 a16z 近期宣布在倫敦設立全球首個國際辦事處,本月被 SEC 起訴的全美最大虛擬資產交易所 Coinbase 也計劃在英國开展合規展業路徑。在脫歐並失去衆多歐盟金融業務之後,英國政府迫切渴望將倫敦重建為金融科技中心,英國首相蘇納克對於虛擬資產行業的支持如何突破英國保守的政治環境,我們拭目以待。

4. 阿聯酋發布 2023 虛擬資產和監管活動條例(VARA Regulation)

2023 年 2 月 7 日,迪拜虛擬資產監管局 (VARA) 發布了 2023 虛擬資產和監管活動條例(Virtual Assets and Related Activities Regulations 2023)[4],該條例一經發布立即生效,要求所有在阿聯酋地區开展虛擬資產業務或提供服務的市場參與者(除兩個金融自由區 ADGM,DIFC 之外)必須獲得阿聯酋證券和商品管理局(Emirates Securities & Commodities Authority, SCA)或 VARA 的批准和許可。

VARA 條例根據迪拜酋長國虛擬資產監管 2022 年第(4)號法律發布的,此前該法律將迪拜虛擬資產監管局 (VARA) 確立為世界上第一個獨立的政府虛擬資產監管機構。這將為迪拜的虛擬資產和區塊鏈技術的治理創建了一個穩健監管框架。

VARA 條例確認 VARA 有權發布有關虛擬資產活動的規則、指令或指南。計劃在迪拜开展虛擬資產活動的主體需要在开展此類活動之前獲得 VARA 的許可。虛擬資產活動的範圍包括咨詢服務、經紀交易商服務、托管服務、交易服務、借貸服務、支付和匯款服務以及虛擬資產的管理和投資服務。此外,VARA 條例還對(1)虛擬資產的分類和許可;(2)大型轉悠交易商的強制注冊;(3)虛擬資產服務商活動規則書;(4)反洗錢;(5)營銷和推廣;(6)市場違法行為;(7)罰款和罰金等方面作出了規定。

此外,阿聯酋央行於 5 月 31 日針對持牌金融機構發布了新的反洗錢和打擊恐怖主義融資(AML/CFT)指南 [5],主要目的是幫助相關機構了解虛擬資產及其服務提供商所帶來的風險。新的指南根據金融行動特別工作組(FATF)的標准制定,並將在一個月內开始執行。它的適用對象包括銀行、金融公司、交易所、支付服務提供商、匯款服務機構、保險公司、代理商和經紀人等。

根據報道,虛擬資產交易所 OKX 中東分公司已獲得迪拜虛擬資產監管局 (VARA) 頒發的 MVP 預備牌照,OKX 表示,一旦最小可行產品 (MVP) 許可證全面投入運營,OKX Middle East 將提供現貨、衍生品和法幣服務,包括美元和阿聯酋迪拉姆 (AED) 存款、取款和現貨對交易 [6]。

5. 韓國通過虛擬資產投資者保護法案

據報道,韓國國會已於 5 月 11 日通過了虛擬資產第一階段法案,即《虛擬資產投資者保護法》。虛擬資產第一階段立法的核心是引入保護客戶資產、杜絕不公平交易等保護用戶的法律規則。在虛擬資產國際標准出臺時,該國第二階段立法將推進虛擬資產發行和披露等市場秩序的補充規定 [7] 。

該法案對虛擬資產市場進行規範,將加密貨幣、加密資產、數字資產等術語統一為“虛擬資產”,虛擬資產被定義為“具有經濟價值、並能夠交易或轉讓的電子代幣”,而央行數字貨幣(CBDC)被排除在虛擬資產之外。根據該法案,虛擬資產不公平交易的損害賠償請求也將有依據,用戶將能夠要求損害賠償,與此同時,使用未公开信息、操縱市場價格、非法交易等手段的不公平交易,將被處以罰款,發現不正當交易行為,以 1 年以上有期徒刑或不正當收益 5 倍以下罰金為基本罰則,並可根據盈虧數額加重處罰。

通過該法案,韓國金融監督委員會(FSC)有權對虛擬資產營運商進行監督、審查,韓國國會還可以設立虛擬資產委員會,負責虛擬資產方面的咨詢。此外,有關推進虛擬資產發行和披露市場信息的第二階段立法將於稍晚制定,國會政治事務委員會委員長白惠蓮表示:“虛擬資產終於進入了法律的範圍”。

6. 日本最大銀行正就發行全球穩定幣進行談判

據悉,日本最大的銀行——三菱日聯正(Mitsubishi UFJ Financial Group)正在與全球穩定幣發行商及其他企業就發行其穩定幣進行談判。三菱日聯產品副總裁 Tatsuya Saito 表示,該行正在與多方討論使用其區塊鏈平臺 Progmat 來發行與外幣(包括美元)掛鉤的穩定幣,以供全球使用。他表示,既然日本的立法生效,發行方和用戶使用穩定幣時會有安全感。不過他拒絕透露正在與哪些穩定幣方談判。

日本於 2022 年 6 月通過了全球首部穩定幣法案——資金決算法案修訂案,這部法案將穩定幣歸為虛擬貨幣,並允許持牌銀行、注冊過戶機構、信托公司作為穩定幣的發行人。2022 年 12 月,日本金融監管機構移除了禁止海外穩定幣在日本交易的限制。穩定幣,在某種程度上處於法幣與虛擬貨幣之間,被認為是發展 Web3 的關鍵一環。穩定幣可以與日元進行掛鉤,而日本國內的民衆可以通過穩定幣來購买各種代幣。

7. 加密友好銀行 Slivergate Bank、Signature Bank 被 FDIC 一一接管

2023 年 3 月 1 日,Silvergate Bank 發布公告稱其無法按時向 SEC 提交年度 10-K 報告,並且表示它可能會面臨“資本不足”的困境。Silvergate Bank 是一家位於加州的社區零售銀行,將自身定位為通往虛擬資產行業的門戶,接受虛擬資產交易所和機構的存款,並建立了自己的虛擬貨幣結算支付網絡——“Silvergate Exchange Network”(SEN)實時支付系統。該系統使虛擬資產交易所、機構和客戶能夠進行虛擬貨幣與法定貨幣的兌換。

2022 年 11 月 FTX 崩盤,導致 Silvergate Bank 對 FTX 有超過 10 億美元的風險敞口。更嚴重的是,FTX 的崩盤造成了嚴重的“銀行擠兌”,Silvergate Bank 處理了超過 81 億美元提款,為了滿足大量提款,Silvergate Bank 被迫承受了巨額折價虧損而緊急出售大約 52 億美元的資產,並從美國聯邦住房貸款銀行獲得了 43 億美元的貸款。2023 年 3 月 8 日,Silvergate Bank 在提交給 SEC 的文件中表示,將根據適用的監管程序結束運營並自愿清算 Silvergate Bank。“該銀行的清算計劃包括全額償還所有存款,並考慮如何最好地解決索賠並保留其資產的剩余價值,包括其專有技術和稅收資產。”隨後,Silvergate Bank 被聯邦存款保險公司(FDIC)接管。

2023 年 3 月 10 日,在美聯儲加息的背景下,短暫經歷了 48 小時的銀行擠兌,就造成了硅谷銀行(Silicon Valley Bank, SVB)(在美國有着 40 年歷史的第 16 大銀行)嚴重的流動性問題,而被 FDIC 接管。這是美國歷史上繼 2008 年華盛頓互助銀行(Washington Mutual)倒閉之後、規模第二大的銀行倒閉事件。2023 年 3 月 12 日,財政部、美聯儲和 FDIC 發布聯合聲明,表示經協商後,同意通過 FDIC 以充分保護所有儲戶的方式完成其對硅谷銀行救助,從 3 月 13 日星期一开始,儲戶將可以使用、取回他們所有的錢,與硅谷銀行的決議相關的損失不會由納稅人承擔。

由於受硅谷銀行的影響,2023 年 3 月 12 日,美國財政部、美國聯邦儲備委員會和 FDIC 發布聯合聲明,以“系統性風險”為由宣布關閉加密友好銀行 Signature Bank,防止銀行業危機持續蔓延 [8];同時,NYDFS 任命 FDIC 為接管人,負責處置 Signature Bank 的資產,盡管當時 Signature Bank 已從硅谷銀行的影響中恢復,並持有良好的資產負債表。

Web3小律 Comments:

美國銀行監管機構(聯邦層面為美國貨幣監理署 OCC,州層面為州金融監管機構,如 NYDFS)有權因其下屬銀行經營不善,或資不抵債的原因,撤銷其營業許可。當銀行停止經營後,聯邦存款保險公司(Federal Deposit Insurance Corporation, FDIC)會被任命為問題銀行的管理人或接管人(其在銀行的紓困或清算過程中扮演不可或缺的角色),保護儲戶的存款並盡量減低銀行停業對於整體金融系統的負面影響。Silvergate Bank 以及 Signature Bank 兩家加密友好銀行的關閉,導致虛擬資產行業回到了多年之前虛擬資產無正式銀行账戶的日子,因為任何新成立的公司都沒有機會馬上獲得銀行牌照。

8. 美國監管對 Binance 及其創始人 CZ 的監管執法

8.1 紐約金融監管機構要求 Paxos 停止籌造其穩定幣 BUSD

2023 年 2 月 13 日,Binance CZ 發表聲明:紐約州金融服務部門(NYDFS) 指示穩定幣發行商 Paxos 停止鑄造新的 BUSD(BUSD 是由 Paxos 全資擁有和管理的穩定幣)。同時,Paxos 確認已收到 SEC 關於與其 BUSD 產品相關的潛在指控的通知。

Paxos 是一家注冊在紐約州的穩定幣發行商,其持有紐約州 Bitlicense 虛擬資產運營牌照,直接受 NYDFS 的監管,其 BUSD 產品建立在以太坊區塊鏈上,並由根據 NYDFS 於 2022 年 6 月發布的美元穩定幣發行指引要求,按照 1:1 美元資產進行足額儲備。NYDFS 有權以未完成用戶定期風險評估和盡職調查承諾,以防止不良行為的產生(如洗錢)等合規事項為由,要求 Paxos 停止發行 BUSD 或者直接停止 Paxos 的 Bitlicense 牌照。NYDFS 稱:這項監管舉措是為了明晰 Paxos 與 Binance 之間尚未解決的復雜問題。

Paxos 通過官網回復了 NYDFS 的監管舉措,表示自 2 月 21 日起,Paxos 將根據 NYDFS 的指示並與其密切合作,停止發行新的 BUSD 代幣,並將終止與 Binance 關於 BUSD 的合作關系,後續將推出 Pax Dollar (USDP) 以取代之前的 BUSD [9]。隨後 NYDFS 在與 Bloomberg 的報道 [10] 中說明了更多的問題。NYDFS 要求停止發行 BUSD 的原因似乎與穩定幣的證券認定無關,真正的原因可能與 Circle 投訴 Binance-Peg BUSD 的儲備管理不善有關。

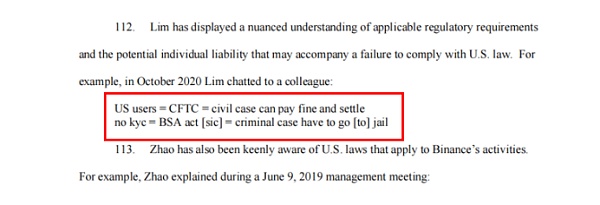

8.2 CFTC 指控 Binance 及其創始人 CZ 故意逃避美國法律,非法經營虛擬資產衍生品交易所

2023 年 3 月 27 日,美國商品期貨交易委員會(CFTC)發布公告稱,其已向美國法院提起民事訴訟,指控 CZ 和其運營 Binance 平臺的三個實體多次違反《商品交易法》(CEA)和 CFTC 的規定 [11]。根據起訴書,從 2019 年 7 月至今,Binance 向美國人提供和執行虛擬資產衍生品交易(盡管屏蔽美國 IP 地址),在 CZ 的指導下,Binance 指示其員工和客戶通過規避合規控制(包括通過 VPNs、設立殼公司等手段),故意逃避美國法律,通過不透明的方式开展業務,無視 CEA 和 CFTC 的規定,同時有計劃地進行監管套利以謀取商業利益 [12]。

CFTC 指控 Binance 這樣在美提供虛擬資產衍生品服務的實體,應向 CFTC 注冊為期貨傭金商 (Futures Commission Merchants, FCM) 以承擔類似於 KYC 等合規義務,並執行旨在防止和偵查恐怖主義融資和洗錢活動的基本合規要求。根據 Binance 开展的衍生品交易業務,還應向 CFTC 注冊為指定合約市場(Designated Contract Market, DCM)或掉期執行機構(Swap Execution Facility, SEF)。而 Binance 從未向 CFTC 進行任何注冊。

因此,CFTC 通過民事訴訟的形式指控 CZ 及其關聯方違反了有關期貨交易、非法場外大宗商品期權、未注冊為期貨傭金商,或指定合同市場,或掉期執行機構的相關法律法規,並且疏於監管、未實施 KYC 或反洗錢流程,以及制定不合格的合規計劃等,向法院尋求對 CZ 及其關聯方的民事處罰和永久性的交易和注冊禁令。

CFTC 主席 Rostin Behnam 表示:“今天的執法行動表明,沒有任何地區,或聲稱沒有管轄權的地區,可以阻止 CFTC 保護美國投資者。我已經明確表示,CFTC 將繼續使用其所有權力來發現和制止在動蕩和高風險的虛擬資產行業中的不當行為……多年來,Binance 明知他們違反了 CFTC 法規,但仍積極开展工作以保持資金流動並避免合規。這應該是對虛擬資產世界中所有人的警告,即 CFTC 不會容忍故意規避美國法律的行為。”

(from CFTC v. Zhao et al, Binance 前首席合規官 Samuel Lim 給出的法律意見)

8.3 SEC 對 Binance 等多個實體及其創始人 CZ 提出 13 項指控

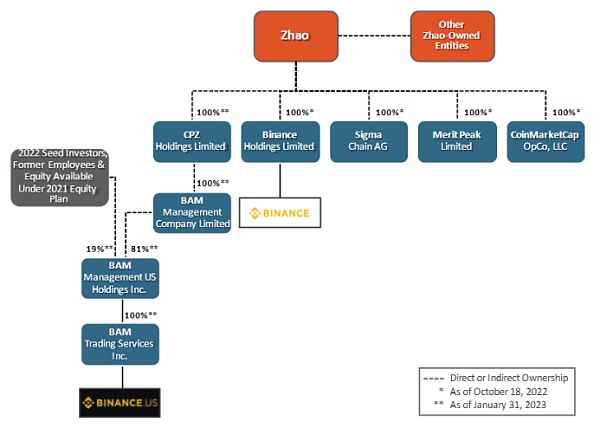

2023 年 6 月 5 日,SEC 對 Binance 等多個實體以及其創始人 CZ 提出了 13 項指控,包括運營未注冊的交易所、經紀自營商和清算機構;進行虛假交易和對 Binance US 的無效監管;以及發行和銷售未經注冊的證券 [13]。

這一執法行動是在 CFTC 商品期貨交易委員會 3 月份對 Binance 提起類似訴訟之後進行的。在長達 136 頁的起訴文件中 [14],SEC 從多個維度對 CZ 以及 Binance 等多個實體進行了指控:Binance ⾮法招攬美國投資者購买、出售和交易虛擬貨幣,未限制美國投資者訪問 Binance.com;Binance 未經注冊發行和銷售證券,包括 BNB、BUSD 以及被稱為“Simple Earn”和“BNB Vault”的貸款產品,以及在 Binance 上提供的所謂質押投資計劃,SEC 還指出,Binance 祕密控制了美國客戶在 BAM 質押計劃中質押的資產;Binance 等多個實體多次誤導投資者,允許他們隨意混合客戶資產或轉移客戶資產,包括轉移到 CZ 實際控制的 Merit Peak Limited 實體,這與 FTX 及其創始人 Sam 的類似指控相呼應;Binance 等多個實體應該注冊為證券交易所、經紀自營商和清算機構運營而未注冊;Binance.US 在防止市場操縱方面撒謊,並允許一家未公开的“做市商”交易公司 Sigma Chain 進行清洗交易(Washing Trading),該公司也由 CZ 所有。

SEC 主席 Gary Gensler 抨擊 CZ 以及 Binance 等多個實體“建立了一個存在大量的欺騙、利益衝突、缺乏披露和有意逃避法律的網絡”。“正如所指控的那樣,CZ 以及 Binance 等多個實體在他們的風險控制和虛假交易量方面誤導投資者,同時積極隱瞞平臺運營方,操縱其附屬做市商進行交易,甚至使用投資者托管的資金,”Gensler 在新聞稿中提到:“他們試圖通過虛假控制來逃避美國證券法,以便他們可以將高價值的美國客戶留在他們的平臺上。公衆應謹防將其辛苦賺來的任何資產投資於這些非法平臺或在這些非法平臺上進行投資。”

而除了針對 Binance 的指控外,在訴訟文件中提到,被列為證券的虛擬貨幣包括但不限於 BNB, BUSD, SOL, ADA, MATIC, FIL, ATOM, SAND, MANA, ALGO, AXS, COTI。SEC 強調列出的代幣是“包括但不限於”。值得注意的是 ETH,USDC,USDT,LTC 等交易量較大的代幣沒有被列入。此前美國 SEC 主席曾表示除了比特幣以外的任何虛擬貨幣可能都含有證券屬性。

9. SEC 對美國最大上市合規交易所 Coinbase 的監管執法

繼 SEC 起訴 Binance 以及 CZ 後,不到一天的時間,SEC 於 6 月 6 日再次對全美最大虛擬資產合規交易所 Coinbase 提起訴訟,這起訴訟區別於 SEC 對 Binance 以及 CZ 的訴訟,更多反映的是虛擬資產交易所需要面對的監管挑战和法律合規框架 [15]。

Coinbase 於 2021 年 4 月成為在美國上市的第一家虛擬資產綜合金融服務商。Coinbase 以合規化著稱,擁有美國紐約州 BitLicense 牌照以及信托牌照,在美國各個州擁有 MTL 牌照,還擁有英國 FCA 與愛爾蘭央行的電子貨幣服務牌照,能夠提供法幣出入金和幣幣交易等多項虛擬資產服務。

根據 SEC 的指控 [16],Coinbase 將交易所、經紀人和清算機構的傳統金融服務整合在一起,由於交易標的包括了證券型代幣(Crypto Asset Securities),那么就需要按照法律要求在 SEC 進行注冊登記。由此,Coinbase 違規的事項包括(1)未注冊經紀人,包括招攬潛在投資者、處理客戶資金和資產、收取交易費用;(2)未注冊的交易所,包括提供一個匯集多個虛擬資產买家和賣家訂單匹配和執行市場;以及(3)未注冊的清算機構,包括將客戶的資產存放在 Coinbase 控制的錢包中,並通過借記結算客戶的交易。

SEC 還控訴 Coinbase 通過其質押產品(Staking-as-a-Service Program)為客戶提供未注冊證券的發行和銷售。該質押產品通過托管用戶資產的方式,為用戶提供帶有收益回報的相關代幣質押產品。這樣的產品違反證券法,構成未經注冊的證券發行和銷售,而 Coinbase 從未就該產品向 SEC 進行登記注冊。SEC 在今年 2 月以同樣的理由對位於舊金山的虛擬資產交易所 Kraken 進行了監管執法,最終 Kraken 同意向 SEC 支付 3000 萬美元,並停止為美國客戶提供其質押生息產品(Staking as a Service),以了結 SEC 對其發售未注冊證券的指控。

此外,SEC 還將 Coinbase 平臺上的 13 種代幣列為證券型代幣,這些代幣包括 SOL, ADA, MATIC, FIL, SAND, AXS, CHZ, FLOW, ICP, NEAR, VGX, Dash, NEXO,值得注意的是 SEC 指出這是一個未窮盡的清單(a Non-Exhaustive List)。

Web3小律 Comments:

雖然 SEC 的這兩個案件存在本質的不同,一個是“有意逃避法律合規”,一個是“積極迎合監管合規”,但是有一點是相同的,即因為交易平臺上的某些代幣被認定為“證券”,從而交易平臺被指控未能在 SEC 注冊交易所,經紀商,清算機構。對於虛擬資產“證券”的認定,一直是美國目前需要解決的最大問題。

然而正是因為這個不確定性,SEC 的監管策略才會有巨大的發揮空間。SEC 會盡可能地避免深度處理對於“證券”的定義(正如 Gary Gensler 在聽證會上裝聾賣傻的那樣),而是以對項目代幣的“證券”認定為突破口,由此开啓對項目更深層次的調查,例如是否存在洗錢,市場操縱,誤導投資者等行為。最佳案例就是眼前的 SEC 對於 Binance 以及 CZ 的指控。

所以,對於單一項目代幣的“證券”認定與否並不重要(如 SEC v. Ripple),重要的是當項目方受到 SEC 的監管執法後,除了交錢之外,SEC 還會要求項目方實施一個內控程序,當這個內控程序被越來越多的項目方採用,這個內控程序也就自然而然地成了法規。Gary Gensler 在 CFTC 是這樣把法規“擠出來”的,與目前在 SEC 的情況基本一致。

10. 美國監管機構積極探索對 DeFi 的監管路徑

2023年 4 月 6 日,美國財政部發布了 2023 DeFi 非法金融活動評估報告 [17],這是世界上首份基於 DeFi 的非法金融活動評估報告,亦是對 2022 年 3 月白宮發布的虛擬資產監管框架的回應。無論是美國財政部下屬的美國金融犯罪執法局(FinCEN),還是美國海外資產控制辦公室(OFAC),都是美國虛擬資產行業的重要監管部門,都具有域外的執法權限。FinCEN 負責防範和懲罰國內外洗錢活動、打擊恐怖主義融資和其他金融犯罪,以及負責收集和分析金融交易信息,通過研究金融機構的強制性披露信息,追蹤可疑人員和活動,OFAC 則負責管理和執行所有基於美國國家安全和對外政策的經濟和貿易制裁。

報告首先概述了DeFi 生態系統的市場結構,DeFi 服務被廣泛定義為去中心化交易所(DEX)、去中心化借貸平臺、質押池(Yield Protocols)、跨鏈橋、流動性質押、去中心化算法穩定幣等的 DeFi 平臺、交易所、應用、組織以及其他形態,但是不包括通過自托管錢包之間進行的交易的 DeFi 服務。然後,報告指出實際上大部分所謂的 DeFi 還是中心化的,通常由一個組織控制,並提供一定程度的中心化管理和治理,並演示了非法行為者如何濫用 DeFi 服務從事非法活動並從中獲利,特別是勒索軟件攻擊、盜竊、詐騙、毒品販運和擴散融資。此外,報告還識別出犯罪分子利用 DeFi 服務進行非法金融行為的漏洞,包括不履行反洗錢/反恐怖主義融資(AML/CFT)和制裁的義務,去中介化的風險,以及在海外司法轄區缺乏履行國際 AML/CFT 的標准的監管真空。最後,報告建議美國加強 AML/CFT 的監管,並在可能的情況下加強對虛擬資產活動(包括 DeFi 服務)的執法,以提高虛擬資產服務提供商對 BSA 義務的合規性。

Web3小律 Comments:

美國監管機構 OFAC 自2022 年 8 月,出於 AML/CTF 角度對混幣器 DeFi 協議 Tonardo Cash 進行制裁之後,美國監管機構 CFTC 在對 Ooki DAO 的勝訴案件 [18] 中進一步拓展了對於鏈上 DeFi 項目的監管維度。CFTC 以 Ooki DAO 業務違法違規為由,直接將該鏈上 DAO 定義為非法人組織,开啓了鏈上 DAO 可以作為被訴主體而承擔法律責任的先例,更可怕的是,所有參與治理成員可能承擔 DAO 的連帶責任。在 DAO 可作為被訴對象之後,鏈上不再是法外之地,監管執法機構可以以此為突破口,對鏈上 DAO、DeFi、DEX 項目進行監管。

DeFi的金融穩定性(DeFi 與虛擬資產生態,DeFi 與傳統金融)、DeFi 數據的匿名而導致的不透明、DeFi 與虛擬資產行業的市場缺乏誠信、DeFi 網絡黑客網絡安全等這些問題都對現行監管框架提出了挑战。如何確定 DeFi 項目的責任主體、如何解決 DeFi 項目的中心化、如何解決 DeFi 項目的監管套利等這些問題都是監管迫切需要回應的。

11. SEC 對於虛擬資產托管的規範引導華爾街資本入場

2023 年 2 月 15 日,SEC 發布一份關於投資顧問合格托管人的擬定提案,進一步提高了針對虛擬資產的托管要求,並將要求擴大到了基金等投資顧問,要求它們必須使用合格托管人(Qualified Custodians)持有相關虛擬資產 [19]。

SEC 主席 Gary Gensler 特別強調,當前沿用的法規(2009 年的法規)能夠涵蓋了大量的虛擬資產並使其受到監管。雖然一些虛擬資產交易和借貸平臺聲稱能夠托管投資者的虛擬資產,但這並不意味着它們是合格的托管人,部分平臺並沒有做到適當隔離投資者的虛擬資產,反而混同了投資者的資產,導致在出現“銀行擠兌”等類似情況時,投資者的資產變成了失敗公司的資產,嚴重侵犯了投資者的利益。通過這一擴大的投資顧問合格托管人法規,投資人與投資顧問都將獲得應有的保護。

Gary Gensler 在 2022 年 8 月的工作視頻“What Are Crypto Trading Platforms?”[20] 中,就談到 SEC 對虛擬資產市場的監管思路:(1)以良好運行了 90 年的美國《證券法》為基礎,保護投資者的利益;(2)需要將虛擬資產交易所拆分(如將經紀業務、清結算業務、托管業務拆分),避免出現利益衝突,監守自盜的情形。

Web3小律 Comments:

SEC 的托管規範將會鼓勵投資者將其虛擬資產托管給持有托管牌照的機構或主流銀行。同時,這將使銀行金融監管機構有能力審查虛擬資產活動。實踐中我們看到有托管業務的主體都至少在州層面取得了相關的信托牌照(Trust Charter),並接受州金融監管機構的監管。而 Anchorage Digital Bank 則更進一步從聯邦層面獲得了主管美國銀行機構的美國貨幣監理署(Office of the Comptroller of the Currency)的批准,成為一家真正意義上的聯邦特許虛擬資產銀行。

傳統金融進入虛擬資產市場最大的擔憂之一在於資產托管的安全性問題,傳統金融出於資金安全性考慮不可能將資產交給類似於 FTX 這類黑洞型的中心化交易所。如 Anchorage Digital Bank 這類受監管的專業虛擬資產托管機構能夠解決資產安全問題,也能為資產的審計、保險等提供解決方案,是傳統金融機構的選擇安全選擇方案之一。

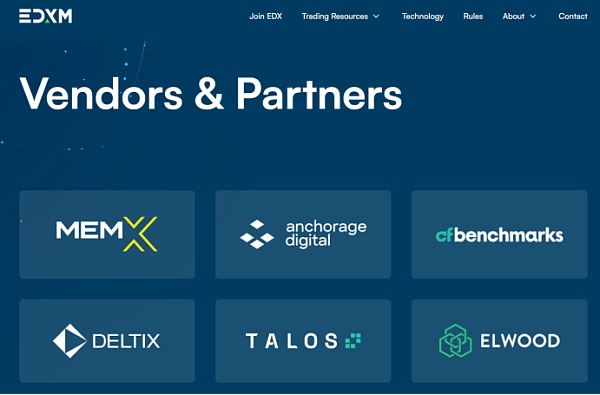

(https://edxmarkets.com/)

我們看到一家由 Citadel Securities、Fidelity Investments 和 Charles Schwab 等華爾街勢力支持的新銳虛擬資產交易平臺 EDX Markets 宣布將在近期上线。它還獲得了 Sequoia Capital、Paradigm 和 Virtu Financial 的融資,專為機構投資者服務,將提供 BTC、ETH、LTC 和 BCH 四種虛擬貨幣的現貨交易,這四類資產均不被 SEC 列入證券類資產。

EDX Markets CEO Jamil Nazarali 表示,它將與第三方托管機構合作,它還計劃,今年晚些時候推出清算機構 EDX Clearing,進行 EDX Markets 平臺的交易結算。至此,EDX Markets 的未來發展路徑似乎變得清晰:提供一個透明度較高的市場,滿足監管合規要求只做非托管的交易撮合,服務於機構投資者。

此前,SEC 主席 Gary Gensler 就指出,虛擬資產交易所混合了多種功能,在傳統金融領域,紐交所不會像對衝基金那樣做市。言外之意,他認為現在的交易所太大了,集合交易、做市、托管於一身。這一點在 FTX、Celsius 和 DCG/Genesis 這類事件中體現得淋漓盡致,所以就有了後續 SEC 的虛擬資產托管新規(提案),可以參考大蕭條背景下的 1933 Glass Steagall Act(將銀行的投資銀行業務和商業銀行業務嚴格地劃分开,以規避投行業務帶來的風險),以及次貸危機背景下的 2010 Dodd Frank Act(拆分大金融機構的投機性自營交易,加強對金融衍生品的監管,以防範系統性金融風險)。這些都是血淋淋的教訓。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Beosin

文章數量

65粉絲數

0