負溢價回歸至去年同期水平,GBTC王者歸來?

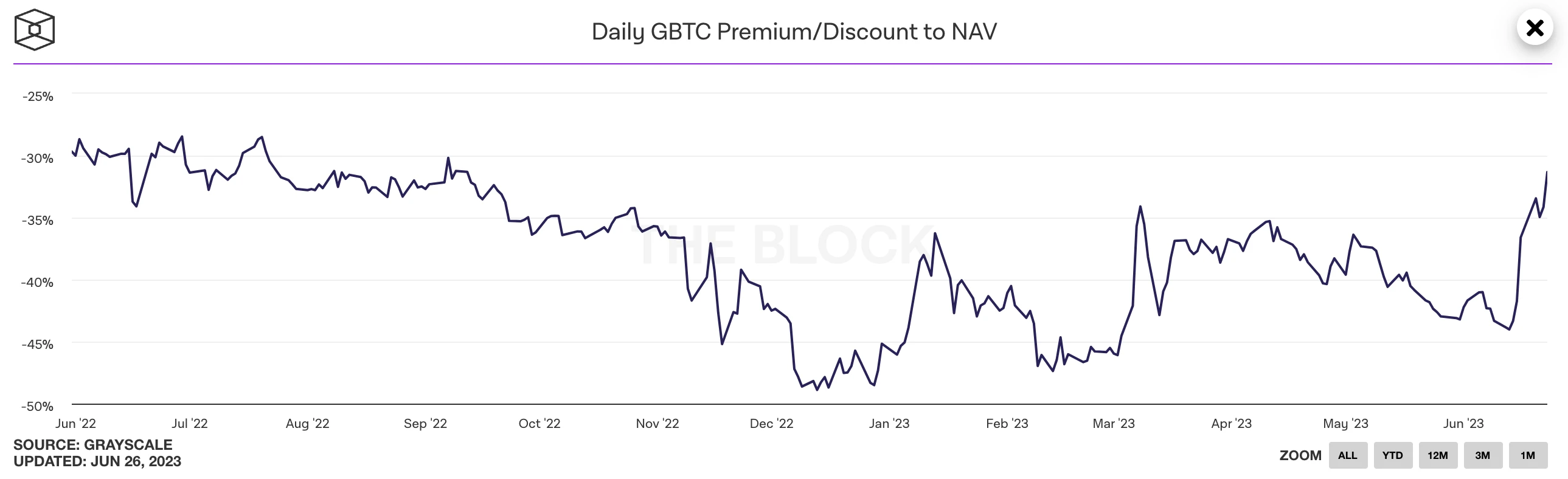

灰度的 GBTC 溢價正持續收窄。近日,其負溢價率正式進入 30% ,已收窄至 29.79% ,

為一年以來的最小值

。其溢價率已收復至 2022 年 7 月的水平。

更直接點,GBTC 能為今年新加入的投資者帶來多少回報?

今年 2 月為例,GBTC 曾一度達到 10.3 美元的低點,彼時負溢價約為 47% 。以今日價格為例,目前 GBTC 價格為 18.6 美元。 在不足 5 個月的時間內,GBTC 已經創造了 80% 的美元計價收益,若以幣本位計價,GBTC 亦創造了 32% 的高額回報。

在我們仍處於熊市之時,可以跑贏 BTC 的資產顯得彌足珍貴。

交易激增、價格暴漲,GBTC 全面回暖

此前,GBTC 曾一度面臨拋售危機。自 22 年 10 月以後,負溢價水平持續走高,從超 30% 快速升高至超 40% 。在 22 年 12 月、 23 年 2 月,GBTC 在較長的一段時間裏面臨着“半價”的高額折扣,負溢價率持續徘徊在 50% 附近。

從圖形上來看,我們不難看到自 6 月中旬以來,近半個月的時間內持續走高。

從圖形上來看,我們不難看到自 6 月中旬以來,近半個月的時間內持續走高。

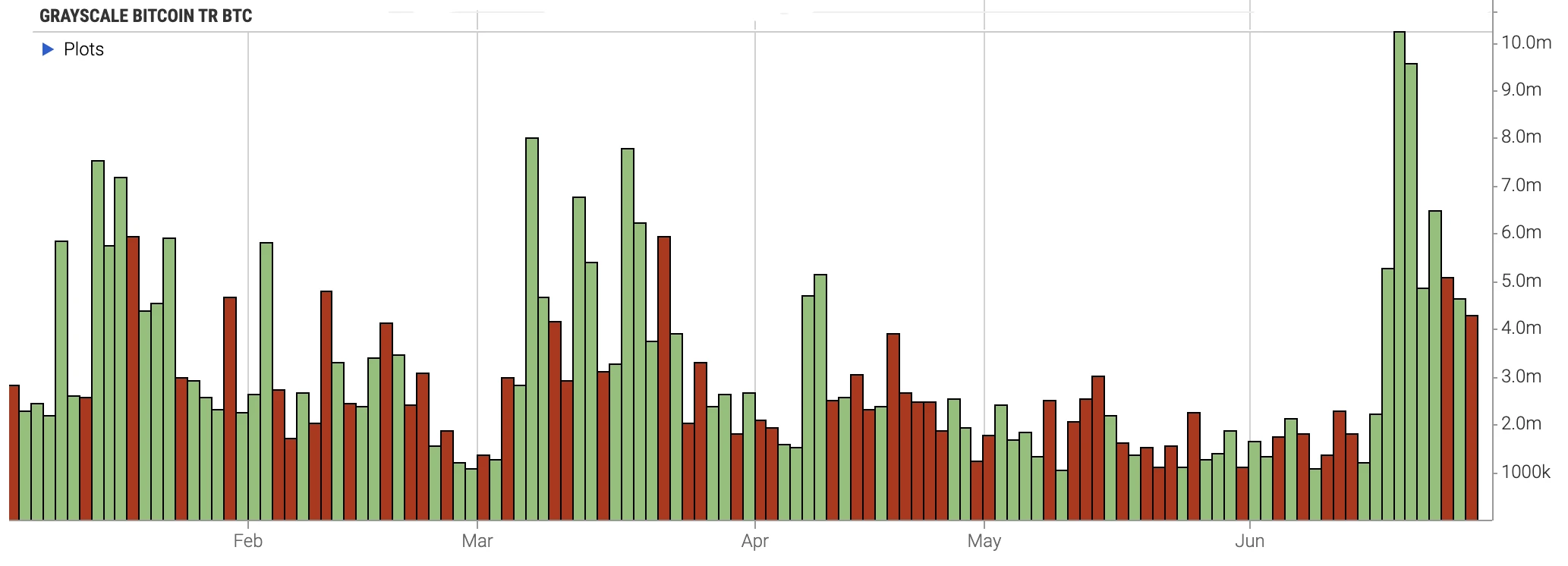

隨着負溢價的收窄,GBTC 的交易活動也逐漸活躍。納斯達克的數據顯示,自六月中旬以來,GBTC 交易量持續走高,並在 6 月 20 日創下了今年以來的交易量最高點,日交易量達到了 1020 萬美元。

納斯達克數據顯示, 6 月 GBTC 的交易量達到了 6920 萬美元,而在 5 月,這一數字僅為 3870 萬美元,本月環比上漲 79% 。

與 GBTC 回暖相伴相生的,則是灰度營收的上漲,這或許能重振這個在過去的一年裏面臨了諸多危機與傳言的幣圈“旗艦級”機構。

長期以來,灰度的高額收費被投資者所詬病,其 GBTC 的管理費為 2% ,ETHE 則為 2.5% 。 若根據其持倉進行估測, 預計灰度本月已從其旗艦產品 GBTC 和 ETHE 中獲得大約 4413 萬美元的收入。 這也是自 2022 年 5 月市場深熊以來收入表現最好的一個月。

種種跡象都表明,GBTC 數據的回暖,正反映市場對其日益增長的積極情緒。

人見人嫌到全面回暖,GBTC 發生了什么?

與當下形成鮮明對比的,是 GBTC 在過去一年裏的種種危機和流言四起的負面傳聞。

2 022 年底, 一則關於 GBTC 的傳聞瞬間引爆了市場。盡管灰度長期以來憑借其優勢市場地位賺取了不菲的收入,但灰度母公司的危機卻將灰度拖下了水。 市場傳言稱加密交易和借貸機構 Genesis 或存在償付能力問題,為了填補窟窿,Genesis 的母公司 DCG 或選擇解散旗下另一家公司 Grayscale(灰度)所發行的 GBTC 和 ETHE。

而在今年 1 月,一波未平,一波又起。

Gemini

聯合創始人

Cameron Winklevoss

發出公开信,代表其平臺用戶向 Digital Currency Group(DCG) 創始人喊話,措辭嚴厲並要求其償還所欠的 9 億美元。Cameron 還在公开信中透露, DCG 累計欠 Genesis 約 16.8 億美元,DCG 不斷加劇的危機引發了加密社區高度關注。

隨着 Genesis 危機的加劇,Gemini 在場外市場持續拋售 GBTC 抵押品。這也導致了 GBTC 負溢價的持續擴大。其拋售規模一度佔到 GBTC 總流通量的 5% 。

此前,DCG 曾加槓杆炒 GBTC,這也是引爆其財務危機的主要原因之一。 根據 Odaily星球日報統計,從 2021 年一季度开始,DCG 共計花費 13.05 億美元購入 54823667 股 GBTC,平均每股單價 23.8 美元。而隨着市場的全面轉熊, DCG 仍在熊市持續加倉,並一度“槓杆”炒幣。隨着 GBTC 的不斷下跌和市場環境的逐漸惡化,其財務危機逐漸浮現。

曾經的市場曾經對 GBTC 有多么悲觀,現在對其的看漲情緒就有多么強烈。

盡管市場已經對 GBTC 表現出了極為積極的未來展望,但 仍距離 GBTC 的歷史高點存在着極高的差距。

2017 年 6 月、 2017 年 9 月,GBTC 一度創下了超過 100% 的正溢價。Coinglass 的數據顯示,其溢價率歷史最高曾達到 132% 。

在 2021 年的牛市之時,GBTC 溢價率由正轉負。但其負溢價並不嚴重,長期維持在 10% 或 20% 左右。

目前 GBTC 的溢價水平遠遠低於曾經的水平。隨着市場情緒逐漸轉向“牛回速歸”,GBTC 是否有望重回昔日王座,甚至回歸正溢價?

6 月 16 日,是 GBTC 本輪上漲的开始。

當日, 全球規模最大的資產管理集團之一貝萊德( BlackRock )通過子公司 iShares 向美 SEC 提交了現貨比特幣 ETF 的文件申請。這也讓加密市場再次擁有了“正規軍”入場這一敘事模式。

根據申請文件,其資產主要由代表該信托托管人持有的比特幣組成,而「托管人」則是通過加密貨幣交易平臺 Coinbase 進行托管的方式實現。隨着正規民 ETF 的消息傳开,GBTC 再次重回部分投資者的視野中心。

在 GBTC 漫長的歷史中,該公司曾數次試圖將 GBTC 轉換為 ETF,以此來為 GBTC 的投資者提供完善的退出渠道。它於 2021 年 10 月首次提交了這一申請。但遺憾的是,這一想法始終無法得到實現。而隨着貝萊德入局 BTC ETF 的市場,市場多有揣測此類產品獲批的可能性正在迅速升高。

若最終 BTC 現貨 ETF 推出,加密貨幣將迎來歷史性的時刻。而一旦开了現貨 ETF 的先河,GBTC 有望順利轉換為 ETF,其負溢價將不復存在。此中不僅蕴含着巨大的套利空間,也有望將 GBTC 重回寶座。

BTC ETF 競爭激烈,灰度能否重登王座?

數據的全面回暖、ETF 的強烈預期,一切都讓 GBTC 看上去在不斷向好。但長遠來看,其市場地位是否有望重回自己的全盛時刻,仍然存在着重重難關,投資者也不必對其抱持過高的期待。

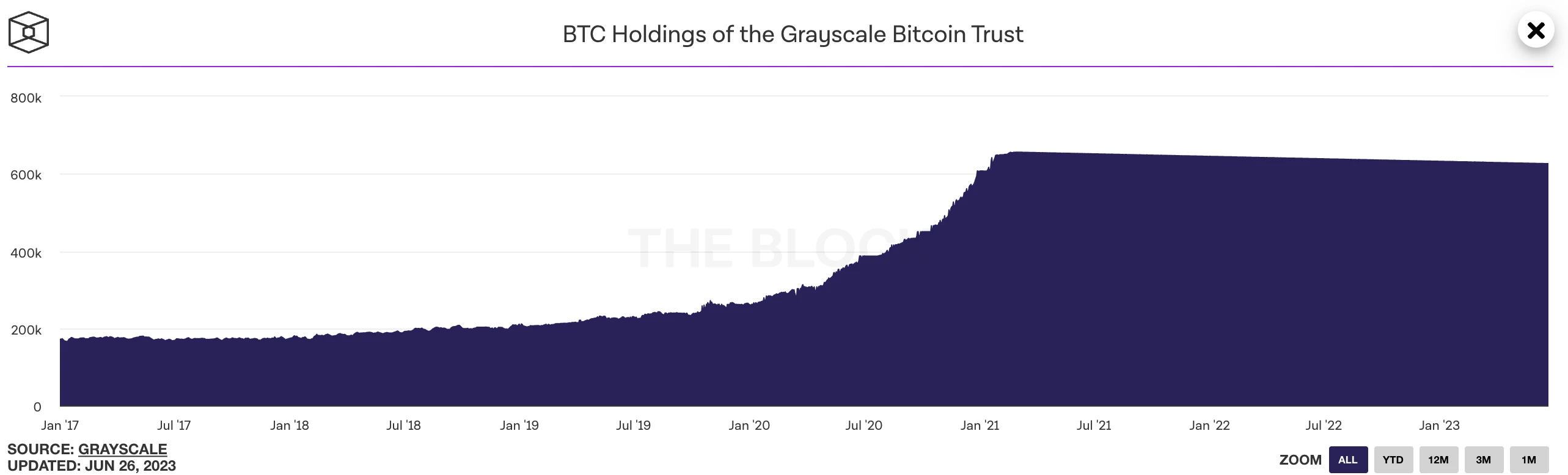

在很長的一段時間內,灰度一直是加密市場的最大單一买家。

在 21 年初,灰度持有 BTC 達到歷史峯值,突破 65 萬枚 BTC。

查看其圖像,則更為震撼。在登頂之前,其持幣數量猶如一座陡峭的山脈,不斷攀升。由於其獨特的機制,灰度只能买入、無法賣出,對比特幣的現貨市場施加了難以估量的影響。

“始終如一”的數量龐大的买入,也讓其一度被戲稱為“牛市發動機”和比特幣貔貅。

而在新一輪的牛市之中,灰度的市場地位或將受到衝擊。

在此之前,由於衆多監管原因或合規要求,灰度 GBTC 一度被視為是機構投資者的最佳選擇。但若現貨 ETF 得以推出,GBTC 將面臨衆多的競爭者。

近期,華爾街巨頭集中申請 ETF 並入局加密市場。除貝萊德外,還包括富達、

Invesco、

WisdomTree

等多家機構。

一旦 ETF 獲批,無論 GBTC 是否能成功轉換,對其影響都將是深遠的。

若 GBTC 無法轉換, 其他 BTC ETF 的獲批 將吸引 GBTC 的投資者轉向其他 ETF。 若 GBTC 成功轉化,其他競爭者也將刺激灰度被迫降低其高昂的管理費。 最重要的是,如果 GBTC 轉換為 ETF,那么該基金將面臨強烈的外流壓力,其龐大的資產管理規模也有可能會急劇下降。

“牛回速歸”的情緒已逐漸顯現,無論灰度的市場地位能重回往昔,其龐大的體量仍然值得市場對其保持關注。 即使是現在,灰度仍然持有 62.59 萬枚 BTC,價值約 190 億美元,佔據了比特幣流通量的 3.2% 。

而隨着市場的不斷完善, 灰度在市場中充當“風向標”的功能遠不如前。 市場上可以替代灰度的產品正在逐漸增加,灰度已經不再是市場的唯一選擇。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

下周必關注|xAI預計將完成60億美元融資;Magic Eden將公布代幣經濟模型(11.18-11.24)

下周重點預告 11 月 18 日 Magic Eden:ME 代幣經濟模型將於 11 月 18 日...

Metrics Ventures市場觀察|本次新高後的時局和理解——比特幣新資產周期

作者:Will,Metrics Ventures 值此比特幣再次新高,史詩級 6 個月高位盤整眼看...

星球日報

文章數量

7110粉絲數

0