Threshold:Keep Network与NuCypher合并后的优势与路线图

作为第一个去中心化应用程序合并的产物,Threshold(Keep Network / NuCypher)希望为区块链和加密货币创建事实上的加密网络,以高度可扩展的去中心化解决方案(tBTC v2)将BTC引入以太坊网络。部分归功于 Keep 之前的 tBTC 迭代和 NuCypher 的扩展节点网络,Threshold 旨在提供第一个完全去中心化的比特币到以太坊资产桥,这个空间由中心化托管提供商 BitGo 在一些著名合作伙伴的帮助下控制。

背景

Keep Network

Keep Network 由 Matt Luongo 和 Corbin Pon 于 2017 年创立,作为公共区块链的隐私层。KEEP 利用了能够与智能合约交互的链下数据容器。这些被称为“Keeps”的链下数据容器由名为“Signers”的 Keep 运营商的分布式网络管理,这些运营商被随机分配部分用户数据,进一步保护信息免遭不必要的访问。

通过对多个签名者的数据进行分段和加密,访问完整信息将需要多方串通并同意合并他们的分段,这似乎与他们自己的利益背道而驰。该系统依赖于 Keep Network 的主要应用程序安全多方计算 (sMPC),可确保单个签名者无法解码存储在网络上的信息。

NuCypher

NuCypher 由 Michael Egorov 和 MacLane Wilkison 于 2015 年创立,其目标是提供数据保护和加密,仍然允许用户将信息和计算安全地移动到云端。NuCypher 的核心技术被称为 Proxy Re-Encryption ( PRE),它允许端到端数据加密,其中代理实体将加密数据从密钥转换为密钥(“重新加密”),而无需解密源数据。PRE 确保数据所有者能够授予和撤销对私有数据的访问权限。

2017 年,NuCypher 将公司发展为基于区块链的运营商,集成了智能合约技术、阈值密码学和基于代币的去中心化基础设施模型,将 PRE 建立为去中心化协议。如今,NuCypher 的 PRE 技术专注于为分布式应用程序和协议提供加密访问控制,而不是像医疗保健和传统金融这样的传统数据敏感行业。

合并

并购格局:

在传统金融领域,并购构成了一些最大的银行和金融机构的竞争力,并成为华尔街投资银行家追求的丰厚奖金计划的催化剂。据路透社报道,2021 年是并购创纪录的一年,有 62,193 笔交易的累计交易价值超过 5.8 万亿美元,比 2020 年增长 64%,超过了 2007 年创下的 4.55 万亿美元的纪录。

并购交易的盈利能力,加上如今基于区块链的项目数量不断增加,预计将在加密中发挥重要作用,这并不奇怪,因为赢家获得了份额,而且发现资源在一起比竞争对手更有效。但是,在由社区而非董事会驱动的非传统所有权模式下,加密领域的并购前景如何?

与大多数加密货币一样,并购的定义因公告而异,并且通常看起来与谷歌收购一家私人初创公司以获取技术或Sprint与t-Mobile的合并不同,后者希望从AT&t和Verizon获得股份。

加密并购可以有多种不同的形式,2021 年,该领域迈出了进入并购世界的第一步。Alameda Research 收购 RenVM 的技术团队本质上是一个团队范围的招聘热潮,将 Ren 团队带入 Alameda 团队,并优先考虑团队对 Solana 生态系统互操作性的关注。Yearn.finance 宣布了多次“合并”,这些“合并”被更好地描述为平台集成,而不是直接合并或相互购买。在收购方面,Polygon一直在积极进行收购,分别以2.5亿美元和4亿美元收购Hermez Network和Mir。

当涉及到真正的去中心化并购时,范围变得更小。最近,Fei Protocol 和 Rari Capital 同意整合他们的平台,以努力占据流动性供应空间。Rari 的 RGT 代币将以 10:267 的比率与 TRIBE 交换,Fei Protocol 承担了 Rari 与 2021 年 5 月该平台的 1000 万美元被盗事件相关的所有责任。

从治理的角度来看,TRIBE 和 RGT 持有者似乎在很大程度上处于该提案获得了 Fei 协议社区 90% 的赞成票和 Rari 成员 93% 的赞成票。现在,随着 Rari 和 Fei 社区从产品和治理的角度推进他们的合并,让我们深入探讨由 NuCypher 和 KEEP 组成的这个领域最早的合并之一——进入 Threshold。

Threshold:

最初于 2021 年 3 月以代号 KEANU(Ke ep A nd Nu Cypher)宣布,这两个加密平台的合并成为两个去中心化协议的首次合并。Threshold 合并发生在各自协议的代码级别,称为“硬合并”,其中 Keep 和 NuCypher 作为独立协议不再存在,后续协议 Threshold 继续提供 Keep/NuCypher 的所有服务以前提供,并希望扩展其服务以成为任何形式的阈值密码学的平台。

结合代码是一回事,但结合两大利益相关者群体则完全是另一回事。虽然最初的合并提案于 2021 年 3 月发布,但直到 6 月 11 日 Keep 和 NuCypher 社区都投票赞成(78% KEEP / 100% NU) 关于 RC0 代币提案。虽然通过的协议被整齐地命名为 RC0,但该提案实际上经历了 6 次不同的迭代,来自两个社区的成员从名称、前代币的汇率和治理结构等各个方面来回讨论。

最后,两个社区就 T6 代币提案达成协议,双方都获得了新 Threshold 网络的同等份额,并建立了一个独立的 Threshold DAO 资金库。T6 代币提案要完成的最大挑战是 (1) 没有留下任何代币,(2) 将“僵尸”KEEP/NU 代币的风险降至最低,以及 (3) 为后续 DAO 建立强大的风险管理系统。

作为 RC0 的一部分,KEEP 和 NU 代币的兑换率分别设定为 1:4.78 和 1:3.26。费率基于两个协议停止通货膨胀后每个代币的总供应量,并导致每个协议代表Threshold网络的 45%。T 的初始供应设置为 100 亿,其中 10% 保留给 Threshold DAO。现在,随着转换率和代币名称的最终确定,真正的工作可以开始了——确定 DAO 治理。

治理:

受到 Compound Finance 成功的启发,Threshold 团队决定决定建立一个三管齐下的系统,其中包括一个代表代币持有者 (Token Holder DAO) 和网络质押者 (Staker DAO) 的两院制 DAO,以及一个选举产生的多重签名委员会。

大部分治理控制权交给了 Staker DAO,但是,每个分支都在一系列制衡范围内运作。Token Holder DAO 和 Staker DAO 都具有提出链上投票、委托投票和执行提案的能力。Token Holder DAO 由 T 代币持有者、质押者和将其代币存入覆盖池(tBTC 的一个组成部分)的人组成。

另一方面,Staker DAO 由质押者组成,他们的投票权取决于他们在质押 T 代币中的相对份额。如前所述,大部分协议治理由 Staker DAO 负责,这是有道理的,因为该团队专注于支持协议网络及其各种服务。另一方面,代币持有者 DAO 负责组织更多的“资本市场”需求,

最后,Multisig理事会由9名民选代表组成,其中4个席位由NU 代币持有者选出,4个席位由KEEP 代币持有者选出。剩下的席位由合并后的社区投票决定。每个成员都将担任一年的职务,并积极为Threshold的发展做出贡献。理事会成员目前没有任期限制,但可以通过象征性投票取消席位。该委员会的治理权力集中在具有协议范围影响的提案上,包括质押奖励管理和否决权,这将被用作任何通过的有害提案的故障保护。

合并好处:

Threshold 结合了 Keep 和 NuCypher 的优势,并避免了它们的两个最大障碍。对于 Keep 而言,合并通过将网络节点的数量从约 200 个增加到约 2,000 个以上,增加了链下数据存储网络的规模。验证者的增加创建了一个更加分散的签名者集,从而降低了串通的风险。

另一方面,NuCypher 的 PRE 继承了现有的 Keep-built 应用程序,其使用需要可扩展的安全性。Keep 的主要用例是比特币到以太坊资产桥(tBTC),它利用他们的链下存储网络将比特币保持在去中心化的加密状态,而合成的 tBTC 可以部署在以太坊网络上。

作为合并路线图的一部分,Threshold计划升级到tBTC v2,这将在可扩展的网络上以更低的成本和更高的安全性带来tBTC的所有原始好处。

tBTC 和以太坊对比特币的需求:

比特币是最初的分布式账本,是我们今天所知的加密货币的大爆炸。比特币的问题(对某些人来说是积极的)在于,对于下一代货币来说,它并不是特别“智能”,但它非常安全。虽然 PoW 收到的评价参差不齐,但取决于你询问的对象,比特币共识机制所涉及的“工作”的数量和成本创造了一种极其安全的数字货币,腐败风险最小。

比特币矿业是一个价值数十亿美元的公开交易行业,BTC 本身约占整个加密市场的 40%。虽然 BTC 是许多人对加密货币的第一笔投资,但大多数人最终会深入兔子洞并过渡到 DeFi、NFT、P2E 和所有其他 Web 3.0 所在的智能合约。安全性被用来换取创新,但尽管如今加密生态系统已经为每一层1构建了去中心化的桥梁和侧链,但比特币与加密世界其他地方之间仍然没有真正的去中心化连接。

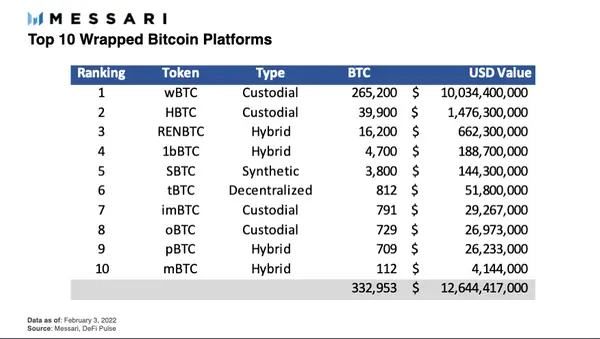

ERC-20 比特币确实存在,Wrapped BTC 是 DeFi 中更受欢迎的实现之一,但 wBTC 以及其他 10 大解决方案中的 9 个,要么是去中心化的,要么是通过混合模型操作的,这本质上是带有终止开关的去中心化。

下表突出显示了比特币在以太坊上的中心化程度,wBTC 几乎是接下来九个平台总和的 4 倍。排名前十的解决方案持有的 BTC 总量不到流通的 BTC 总量的 2%。这就引出了一个问题,BTC 持有者是不信任中心化系统,还是他们根本不想与其他加密货币有任何关系?Threshold 押注于前者。

Keep 和 NuCypher 的合并使 tBTC v2 成为比特币到以太坊解决方案领域的可行竞争对手,为 wBTC 和其他顶级 ERC-20 实施提供低成本、无需许可和去中心化的替代方案。问题仍然存在,是否存在对更加去中心化的 BTC 到以太坊资产桥梁的需求?

结论/路线图:

展望未来,Threshold 团队仍然专注于推出tBTC v2并在比特币到以太坊资产的桥接蛋糕中分得更大的份额,目前的目标是到 2022 年底达到 70 亿美元的 TVL。虽然 DeFi 建立在活跃资产的概念之上,但大多数比特币持有者似乎对他们目前的头寸感到满意。对加密越来越感兴趣的机构投资者都是从比特币开始的,所以也许这群新的投资者更倾向于将他们的比特币部署在以太坊或其他区块链上,但他们会想要使用去中心化的媒介吗?

Threshold 认为,在下一个加密周期中,需求迫在眉睫,团队将其桥接架构设想为将 BTC 带入以太坊的首选方法。此外,Threshold DAO 正在开发一种稳定币 (thUSD),以通过 tBTC 抵押的兼容风险规避资产来补充 tBTC。

该团队认为,thUSD 最终可以支持对实物资产的去中心化借贷,例如抵押贷款或汽车贷款。总体而言,这两个社区似乎顺利地走到了一起,现在专注于确保去中心化合并的所有工作真正得到回报。尽管过去许多加密货币领域的人可能没有直接使用过这两个平台,但随着 Threshold 有望在新的一年占据一席之地,这一情况可能会发生变化。

原作者:Ryan Swanson,Messari

原标题:《Crossing the Threshold of Decentralized M&A》

编译:胡韬,链捕手

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

链捕手

文章数量

174粉丝数

0