另一种评估Rebase代币的技术

今天,想在Rebase代币领域分享一些有趣的观察和想法,包括一些警告,以及评估Rebase代币价值的另一种方法。

DeFi & Crypto的安全思想

我知道你们都在寻找下一个代币,但加密货币在很大程度上是一种零和游戏。下面是一些我想分享的对我很有帮助的建议(让我们制定一些新年计划吧?)。

保持良好的网络卫生。我知道很多人可能认为最坏的事情不会发生在自己身上,并且存储私钥的方式是安全的,但是黑帽比我们想象的要复杂得多。我们应该总是假设自己所有的个人信息,包括密码都被泄露了,而且我们的电脑上安装了一个键盘记录程序,可以把数据吸进未知网络。这是一个可怕的想法,虽然它可能不太容易实现,但绝对不是不可能。使用硬件钱包,但从不向任何联网的电子设备输入私钥,这是几乎可以完全确定自己没有受到攻击的唯一方法。我们也应该在所有平台上使用2FA。就算采取了这些步骤,但仍然没有走出困境。总是反复检查自己的钱包正在与之交互的URL,并仔细检查到底自己都允许自己的网络钱包能做什么。这会让本来就很麻烦的过程更加痛苦,但它会让你晚上睡得更好。

小心拉地毯。我们可以做很多事情来大大减少这种情况的发生。首先,几乎所有匿名创始人的项目都有“pre-mine”或“pre-sale”,而且没有任何风投审查的迹象。这些是拉地毯的可能性非常高,潜在的收益不值得冒这个险。我通常会等待至少几天,让 fomo 炒作平息下来,看看团队如何执行,然后再将脚趾浸入水中。

对高APY项目要谨慎。虽然带有大量APY的新的Rebase代币确实很吸引人,但请务必谨慎行事。APY越高,通胀越高,贬值越极端。如果没有明显的购买压力,这些项目就像是等待倒塌的纸牌屋。在过去的几周里,我看到过很多这样的例子,人们一夜之间失去了80%到90%的投资。

杠杆、贷款和清算。杠杆已经导致许多投资者的失败。当我们将杠杆与加密货币的波动性混合在一起时,它可能是灾难性的。对通胀性低市值山寨币的杠杆作用是边缘自杀,应该只留给最老练的投资者。

不要投资那些你无法承受损失的东西。我知道这是不言而喻的,但低市值的山寨币是我们可能做的一些风险最高的投资。随着时间的推移,很多会变成零。BTC和ETH是我投资组合的支柱,如果我的另类投资开始过高,我就会把一些收益转移到更安全的资产中。

另一种评估Rebase代币的技术

在我开始讨论这种估值技术之前,在Rebase代币中有一个大多数人都不理解的概念。OlympusDAO和它的许多分叉的代币都是由一个稳定币单位支持的,该单位与美元挂钩。虽然每个代币都由稳定币支持,但它们有能力在1美元以上浮动。重要的是要理解这些代币是如何生成的,以及它对基础代币造成了何种通胀压力。假设一个Rebase代币目前的交易价格是100美元。我们可以看到债券以90美元的MIM价格出售代币。当执行债券时,我们向金库提供90美元的MIM,交换得到1个Rebase代币,然后89个更多的Rebase代币将随着时间慢慢给质押者。这意味着8100美元的代币以90美元的价格创建,但这些代币不是以90美元每个的价格出售,而是以0美元每个的价格出售给质押者。需要注意的另一件事是,许多时候,除了质押者之外,这些铸成的代币的一部分会与开发团队共享。

要记住的下一件事是,如果一个Rebase代币的值下降到1美元,APY立即停止在0%,绑定被禁用。如果它低于1美元,那么可以肯定的是,开发人员将用金库回购代币来巩固这一地板。

现在理解了这一点,让我们对当前折价交易的一些Rebase代币进行一些计算。

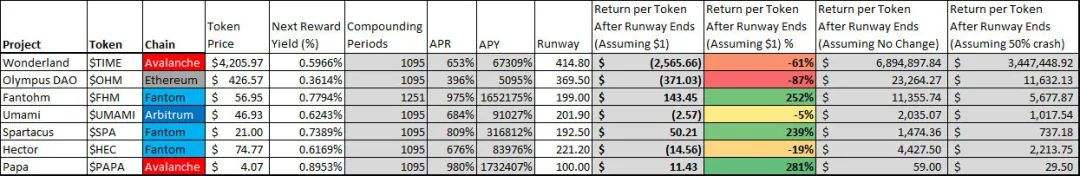

截至 12 月的数据。美国东部时间 23 日中午 12:00

请原谅只从几个Rebase代币上提取了这些数据。但我认为这里有足够的数据来表达我的观点。在我即将讨论的估值指标中,金库完全不在考虑范围之内。当真正评估一个Rebase代币的值时,应该使用金库值和如果代币下降到$1时的潜在回报的组合。

当创建上面的表格时,我直接从网站上的标记页面抓取了“Next Reward Yield”和“Runway”。由于复利每天发生3次,一年365天,总复利期为1095(除了Fantohm,他每 7 小时就超额完成复利)。接下来,我们假设APY和Runway不会改变,协议中没有额外的铸造/绑定。即使代币改变了奖励收益,每个代币的总收益也不应该改变(例如,如果奖励收益减半,Runway将会翻倍,最终结果是相同的)。

现在是最有趣的部分。每个代币列为“返回Runway结束后(假设1美元)”意味着,如果你在今天的价格买一个代币,并质押,在Runway的尽头卖掉所有的复合代币为1美元,这是每个代币你有多少钱。右边的下一列显示了你在Runway末端的初始位置的百分比。我创建了两个额外的列来显示每个代币的回报,假设代币价格在Runway的末端保持不变,如果代币价格在跑道的末端暴跌50%。这两个假设都是危险的,但我认为把它包括进去会很有趣。

我们能从中看到什么呢?首先,它显示蓝筹股$TIME 和 $OHM估值过高,但别忘了,金库并没有被计算在内。$TIME 和 $OHM拥有大量的金库,所以它们几乎不可能接近1美元。还有一个事实是,这两只蓝筹股将始终面临一些购买压力。然而,最让我兴奋的是$FHM, $SPA和$PAPA的潜在回报:

Fantohm。在过去的一个月里,我几乎没有注意到Fantohm这个项目,但它的估值指标和创新能力让我感到震惊。他们正在用他们的$FHUD代币做一些非常有趣的事情,并且正在快速地跨链移动。每Rebase0.794%,每7小时复利,对于花费56.95美元购买的每一个代币,可以期望在199天后拥有143个代币,这是所投入的最坏情况的252%,即使代币崩溃到1美元。

Spartacus。Spartacus不能休息。虽然我不认为我会做出像他们那样的决定,但这里的估值已经超出了图表。这有几个原因。首先,他们的Spartacadabra项目非常有野心,我个人认为他们不应该启动这个项目。有很多方法可以在不分叉 abracadabra.money 的情况下进行创新。这实际上给 $SPA 带来了更大的负面价格压力,因为它为做市商提供了变现的机会。与其他代币相比, $SPA 的流动性非常差,所以鲸鱼甚至不需要那么大就可以操纵价格,并在清算多头时获得一些快速收益。Rebase代币已经在令人难以置信地通胀,因此使用它们作为抵押品是非常危险的。除此之外,他们刚刚宣布将在未来几天降低收益率。我真的不认为这是答案。他们背后的理由是减少来自Rebase的出售压力,但它将做的唯一一件事是增加出售压力,因为有很多其他Rebase代币具有吸引力的估值,有更高的收益率。我知道我在前一篇文章中说过APY是一种模因,但当比较Rebase代币(尤其是估值指标)时,所有其他条件都相同时,APY复利确实有所帮助。现在,如果打算以21美元的价格购买一个SPA代币,假设APY/Runway不变,那么在192天结束时,将拥有50个SPA代币。即使它们在Runway的末端以1美元的价格出售,也能得到投入的239%。再加上他们的金库支持是其当前市值的三倍,所以他们不太可能接近1美元。事实上,这个项目已经进行了几个月,他们的首席开发人员一直保持着冷静的头脑,这表明他们已经投入了很长时间,不管有多少资金。

PAPA。基本上我现在最喜欢的游戏是$PAPA。是的,他们还很年轻,但他们昨晚获得了令人难以置信的AMA,而且他们还在继续推进营销和创造功能。我知道他们还没有在页面上正式展示他们的Runway,但这应该会在未来几天到来。提醒一下,他们正在举办一个宣传活动,他们的年平均销售额创下新高。

最后一点注意:Rebase代币是有风险的。自己做研究。这篇文章里没有什么理财建议。这些项目随时都有可能成为智能合约漏洞的牺牲品。

Source:https://medium.com/@bludex/crypto-safety-tips-and-another-technique-to-evaluate-rebase-tokens-22c76c2eab27

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...